注资上下游:“宁王”的双刃剑

2021-11-04陈邓新

陈邓新

左“磷”右“锂”,下的是什么棋

万亿市值的宁德时代,在剁手的道路上越走越快。

2021年2月—10月,宁德时代已投资或参与设立了8只私募股权投资基金,合计金额超28亿元,而上述基金投资的方向涵盖锂电池、新能源汽车、芯片、储能、消费、医疗健康、新材料等领域。

除此之外,更是频频出手,争夺动力电池上游的锂、磷等资源。

最新的动作是拟在“磷都”湖北省宜昌市投资不超过320亿元,渴望锁定磷酸铁锂的重要原材料磷源。

然而,买买买的背后,隐忧也逐渐浮现:一边是市值突飞猛进,赢得资本市场不断喝彩;一边是投资负担加重,遂进行巨额融资遭外界质疑。

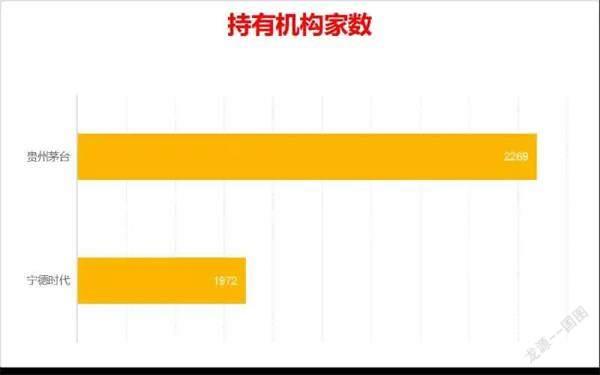

据同花顺数据显示,截至2021年6月31日,持有宁德时代的机构家数为1972家,累计持有13.77亿股,持仓环比增加71.17%;与之对应的是,持有贵州茅台的机构家数为2269家,累计持有9.875亿股,持仓环比减少0.35%。

一增一减的背后是宁德时代斩获了“宁王”的称号,在资本市场一举获得举足轻重的地位,实打实地羡煞旁人。

登顶之外,宁德时代的大手笔投资也成为资本市场的焦点。

譬如,十·一前,宁德时代先是注资2.4亿美元获得非洲刚果(金)的锂矿项目Manono24%的股权,该项目年产70万吨的氧化锂,又马不停蹄以3.77亿加元獲得加拿大锂矿公司Millennial公司100%股权,后者在阿根廷拥有两处世界级锂盐湖项目,总计约412万吨的碳酸锂当量。

更为关键的是,后一笔收购是从动力电池上游公司赣锋锂业手中夺来,为此宁德时代替Millennial公司支付了1000万美元的解约费。

这意味着,宁德时代与赣锋锂业的关系发生了微妙的变化,从简单的合作关系演变为复杂的竞合关系。

再譬如,10月12日,宁德时代公告,拟在“磷都”湖北省宜昌市投资不超过320亿元,建设具备废旧电池材料回收、磷酸铁锂及三元前驱体、钴酸锂及三元正极材料、石墨、磷酸等集约化、规模化的生产基地。

其中一体化电池材料配套化工材料中的磷酸、硫酸等原料建设项目拟与湖北宜化合作,后者大方地以磷矿入股。

盯上了磷矿资源的背后,是磷酸铁锂电池累计装车量近三个月持续超过三元锂电池,反超的趋势肉眼可见,宁德时代在做未雨绸缪的打算。

如此一来,左“磷”右“锂”布局已成。

资本市场,宁德时代与贵州茅台比肩

高举高打,不是一个好主意

此背景下,外界对宁德时代买买买态度迥异,看多与看空的观点针锋相对,互不相让。

看多的认为,可以抢占行业高地。

据中国汽车动力电池产业创新联盟的数据显示,2021年9月我国动力电池装车量为15.7GWh,同比上升138.6%;2021年1月—9月,我国动力电池装车量累计为92.0GWh,同比上升169.1%。

需求旺盛,刺激宁德时代、亿纬锂能、蜂巢能源等大大小小的玩家不断加码。

据高工锂电数据显示,2021年第三季度相继宣布投建锂电池项目规划产能高达385GWh,总投资金额约1650亿元,而2021年前三季度锂电产业链合计投资金额已达8846亿元。

下游加码,上游涨价。

2021年以来,金属锂的涨幅超过75%,磷酸铁锂的涨幅超过110%,碳酸锂的涨幅超过230%,以碳酸锂为例,当下的价格为18万元/吨,而年初仅为5.3万元/吨,去年8月不过4万元/吨。

换而言之,宁德时代一方面需要与对手们竞速,另外一方面还需要对冲上游原材料涨价。

一名互联网观察人士告诉电脑报:“宁德时代此举也是迫不得已,锂电池上游原材料价格不断走高,沿着供应链传导涨价压力,下游承压日益严重,因而有了打破当下的供应链格局的动力,谋求掌握主导权。”

一言以蔽之,为了谋求竞争优势、掌握行业核心话语权,宁德时代挺进上游势在必行,否则供应链若被牵制,则可能面临被淘汰出局的风险,那么连续大手笔投资自然也是顺理成章的事情。

看空者认为,风险不断聚集。

眼下,行业正处于高景气阶段,高速扩张的风险陡增,一个不小心或栽跟头,2018年宁德时代参与拜腾汽车B轮5亿美元的融资就历历在目,后者几经折腾却无法改变倒下的命运,而宁德时代的投资自然也打了水漂。

布局锂电池材料初见成效

据公开资料显示,宁德时代已围绕其上下游产业链对外投资超过40余起,涉及爱驰汽车、地平线、芯驰科技、哈啰换电、云快充等。

一名私募人士告诉电脑报:“锂矿‘双雄之一天齐锂业,就是因为在行业景气高峰42亿美元收购智利SQM公司,踩错了节奏从而一蹶不振,到现在才缓过来,这个教训就摆在眼前。”

上述私募人士进一步指出,宁德时代当下频频出击上游资源,与天齐锂业当年的举动何其相似,对其资金流是一个长远的考验,如今手中阔绰,不意味着今后永远阔。