A股H股溢价研究:基于跨境资金流动视角

2021-11-04王宇贺恩远

王宇 贺恩远

一、引言

AH股溢价是指同时发行A股和H股的公司所出现的A股价格明显高于H股价格的现象。随着我国资本市场对外开放程度的提高,越来越多的企业选择在A股和港股交叉上市。股票市场分割在全球范围内普遍存在,如果资金可以在不同市场之间流通,那么在套利作用下,同一公司的股票价格应该趋同。一般而言,发达国家之间的交叉上市企业股票价格差异不大,但发达国家和新兴市场的交叉上市的股票中,发达市场的股价往往高于新兴市场的股价。然而中国的情况却不同,国内交叉上市企业其A股价格不仅高于B股股价,也高于香港的H股和美国的存托凭证(ADR),A股价格相对于H股价格长期维持较高的溢价水平。

目前,我国股票市场已成为全球第二大市场,但由于资本项下资金不能自由流通,人民币自由兑换受限等,我国资本市场一度相对封闭。但资本市场对外开放的步伐一直没有停止。2001年B股市场对境内投资者开放,2003年和2006年分别引入QFII和QDII机制。2014年的沪港通和2016年的深港通则允许两地投资者直接投资对方市场股票。目前沪港通和深港通(以下简称“陆港通”,同时将沪股通和深股通合称为“陆股通”)设置每日额度,分别为北上资金520亿元和南下资金420亿元,从实际使用情况看,每日额度使用平均不超过5%。

陆港通开通以前,国内外学者针对AH股溢价现象主要从市场流动性差异、风险差异、投资者结构等市场分割角度进行研究。随着陆港通的开通以及人民币汇率形成机制的改革,也有学者开始从汇率预期、经济增长、市场开放等宏观层面研究AH股溢价现象,研究普遍认为宏观因素对AH股溢价有较好的解释能力。

然而现有文献较少从资金流动角度对AH股溢价的传导机制进行研究。截至2021年5月底,A+H同时上市的境内企业132家,溢价率最高的公司其A股价格是H股价格的5.50倍,而最低的仅0.99倍。陆港通打通了两个市场的资金流通渠道,在投资者价值偏好的驱使下,资金的流动必然影响到交叉上市企业的股票价格。截至2021年5月底,北上资金累计净买入A股1.41万亿元人民币,南下资金累计净买入港股1.89万亿元人民币,资金流动整体上表现为净流出。同时在不同时期,资金流动方向也存在较大差异,而目前较少有文献对此进行研究。

本文从资金流动角度入手,将宏观和微观层面资金流动因素共同纳入模型,通过面板数据模型从个体和时间维度分析资金流动对溢价率的影响,探寻两者之间的作用机制。本文的研究成果将是对AH股溢价研究的重要补充。

二、文献综述

AH股价格差异本质上是A股市场与港股市场的分割以及资本项下资金流动限制造成的,股票市场分割引发的交叉上市公司股价差异普遍存在。Bailey等 (1999)对多个国家的股票市场和交叉上市公司的研究显示,除了中国外,其它国家交叉上市的境外股相对境内股普遍存在溢价。针对中国境内股票相对境外股票溢价问题的研究始于AB股。秦宛顺和王永宏(2000)认为A股和B股由于市场分割、信息不对称、流动性差异、投资理念差异等,导致“同股同权不同价”。吴文锋等(2002)认为,在B股市场向境内居民开放前,两个市场基本上处于完全分割状态,开放后分割程度明显降低;而A股和H股市场则一直处于完全分割状态。

针对我国交叉上市股票价格差异问题,形成了四种研究假说,即流动性差异假说、信息不对称假说、需求差异假说、风险差异假说。胡章宏和王晓坤(2008)认为,流动性假说和信息不对称假说对AH股价差具有较强的解释力,A股较H股更高的流动性以及境外投资者获取中国上市公司信息更加困难是造成AH股溢价的原因。屠年松和吴常娟(2016)发现,沪港通政策的推出使得AH溢价率下降,市场分割性降低。巴曙松等(2008)对股权分置改革后AH股溢价率的研究显示,四种假说都对AH股价差产生显著影响,同时指出随着资本市场开放步伐的加快,AH股价差可能会有一定程度收窄,但流动性差异、投资理念差异等软分割因素的存在,使得AH股价差继续存在。

从境外投资者偏好和资金流动角度对AH股价差进行研究的文献较少。秦宛顺和王永宏(2000)首先将投资理念差异纳入研究模型。宋军和吴冲锋(2008)进一步从国际投资者价值偏好的角度对AH和AB股价差进行研究;他们选取EP(每股盈利除以A股价格)、BP(每股净资产除以A股价格)和CP(每股经营净现金流除以A股价格)作为价值变量,研究发现溢价率与价值变量显著负相关,国际投资者偏好价值型的中国股票资产。陆瑶等(2018)研究了沪港通后资金流动对AH股价差的影响,发现沪港通后短期内境外资金净流入导致AH股溢价增加,而从长期看,内地投资者通过港股通投资香港股票,使得溢价回落。

张雪春等(2020)从宏观视角分析了沪港通后AH股溢价不降反升的现象,发现美元指数和经济增长预期可以很好地解释这种现象,如果去除美元指数的影响,沪港通后AH溢价率仅提高2.7个百分点。他们同时研究了汇率改革和金融开放对AH股价差和A-ADR价差的影响,指出微观层面的因素对价差的解释力更强,其中股息率和金融开放度是对溢价影响最大的两个因素,其他影响因素还包括市场情绪和融资融券。李媛和吴菲菲(2016)研究了汇率变动对AH股价差的影响,指出短期内AH股价差与汇率变动负相关,在汇率制度改革后,汇率变动对价差的影响程度降低。

综合上述现有文献关于AH股价差的研究,可以发现早期主要是针对四大假说对A股进行验证,而在沪港通和汇率制度改革后,从宏观角度对AH股价差的研究开始增加,但从资金流动角度进行研究的文献较少。本文的主要贡献在于:第一,在资金流动对AH溢价率影响的分析中,同时考察宏观和微观层面资金流动因素,前者是陆港通资金整体流动情况,后者是交叉上市公司通过陆港通资金流动情况。本文首次提出了从宏观和微观层面研究资金流动与AH股溢价的关系。第二,本文同时将宏观和中观变量,比如汇率预期、美元指数、无风险利率差、市场强弱等指标等纳入模型,研究较为全面。

三、研究设计

(一)变量选取

本文选取截至2021年5月31日A股和H股同时上市的132家境内企业为研究对象。面板数据采用2010年1月4日至2021年5月31日期间日度数据,由于132家企业实现两地上市时间不同,因此构成非平衡面板数据。

1.被解释变量。本文以AH溢价率为被解释变量,即考虑汇率因素后A股价格与H股价格的比值,具体计算公式为:

其中,i表示个体,t表示时间(日)。Premi,t为AH溢价率, 和分别为公司A股和H股收盘价,Eratet为人民币兑港币汇率中间价。

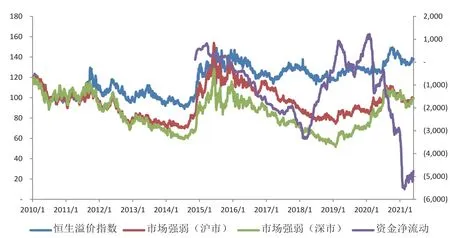

恒生沪深港通A股H股溢价指数(以下简称“恒生溢价指数”)是常用的反映AH股整体溢价水平的指数。恒生溢价指数采用市值加权的方式计算,目前成分股数量89个。考虑到该指数的计算方式以及未覆盖所有AH公司,本文同时将132个样本公司的AH溢价率按日进行平均,得到平均AH溢价率。在后文的分析中,同时用到恒生溢价指数和平均AH溢价率,图1描述了两者的变动趋势,可见平均AH溢价率要大于恒生溢价指数,但两者走势高度一致。

图1 AH股溢价整体变化情况

2.解释变量。参考现有文献关于AH溢价率影响因素的研究,同时结合本文的研究目的,选取宏观变量、中观变量和微观变量进行面板数据分析,解释变量的具体情况见表1。

表1 解释变量的选取

在宏观变量中,无风险利率的变化可能导致资金的跨境流动以及影响投资者对股票的预期回报率,进而影响AH股溢价。人民币和港币无风险利率分别取3个月到期的SHIBOR和HIBOR拆借利率,由于无风险利率差异为非平稳时间序列,本文取其一阶差分。汇率预期变化同样可能影响到资金的跨境流动,同时影响到H股价格(以港币计价的人民币资产),由于港币特殊的汇率制度,港币兑美元汇率变化极小,接近固定汇率,因此本文取人民币兑美元6个月远期汇率与即期汇率之差作为汇率预期变化的值。美元指数衡量美元对一揽子货币的汇率变化,通过ADF检验,发现在2010年至2021年5月间,美元指数为非平稳序列,因此取其一阶差分后纳入模型。中观变量中,市场强弱指标衡量股票市场整体走势对AH溢价率的影响,例如在2015年A股指数走高时,AH溢价率明显升高。北上资金和南下资金为通过陆股通和港股通分别买入A股和H股的成交金额。微观变量中,A股个股资金流动和H股个股资金流动分别取境外投资者通过陆股通持有的A股比例变化和境内投资者通过港股通持有的H股比例变化。由于陆股通和港股通每日仅公布前十大成交个股的资金流动情况,无法获取全部A+H股每日资金流动情况,因此本文取投资者持股比例变化情况作为衡量个股资金流动的变量。

(二)回归模型的设定

本文设定如下面板数据模型进行回归分析:

模型的设定可以在控制截面个体影响的情况下,求得平均意义上不变的结构参数。在具体回归时采用逐步回归法,将对被解释变量没有解释能力的变量从模型中删除,在逐步回归时,参考信息准则AIC值和SC值,即当加入某一变量后AIC或SC值降低,则将变量保留在模型中;当删除某一变量后AIC或SC值降低,则将该变量从模型中删除。

(三)标准化回归系数

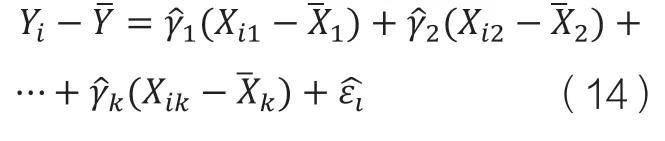

通过多元回归模型得到参数估计值后,由于解释变量度量单位不同,无法对各个解释变量的解释程度进行直接比较。标准化回归系数将回归方程中所有的解释变量放到相同的地位上,不是以原有变量的度量单位来衡量解释能力的大小,而是以标准差为单位来衡量,使得回归系数之间具有可比性(Wooldridge,2018)。假设通过回归后得到如下回归方程:

由于 具有零均值,将上式减去平均方程,得到:

上式中每个变量都通过其均值和标准差而被标准化,由此得到新的回归系数标准 差 ,,那么表被示解解释释变变量量就Xk变提 化高1倍的倍的标准差。但标准化回归系数并不改变系数的t值和显著性水平。

四、实证结果

(一)AH股溢价的面板数据分析

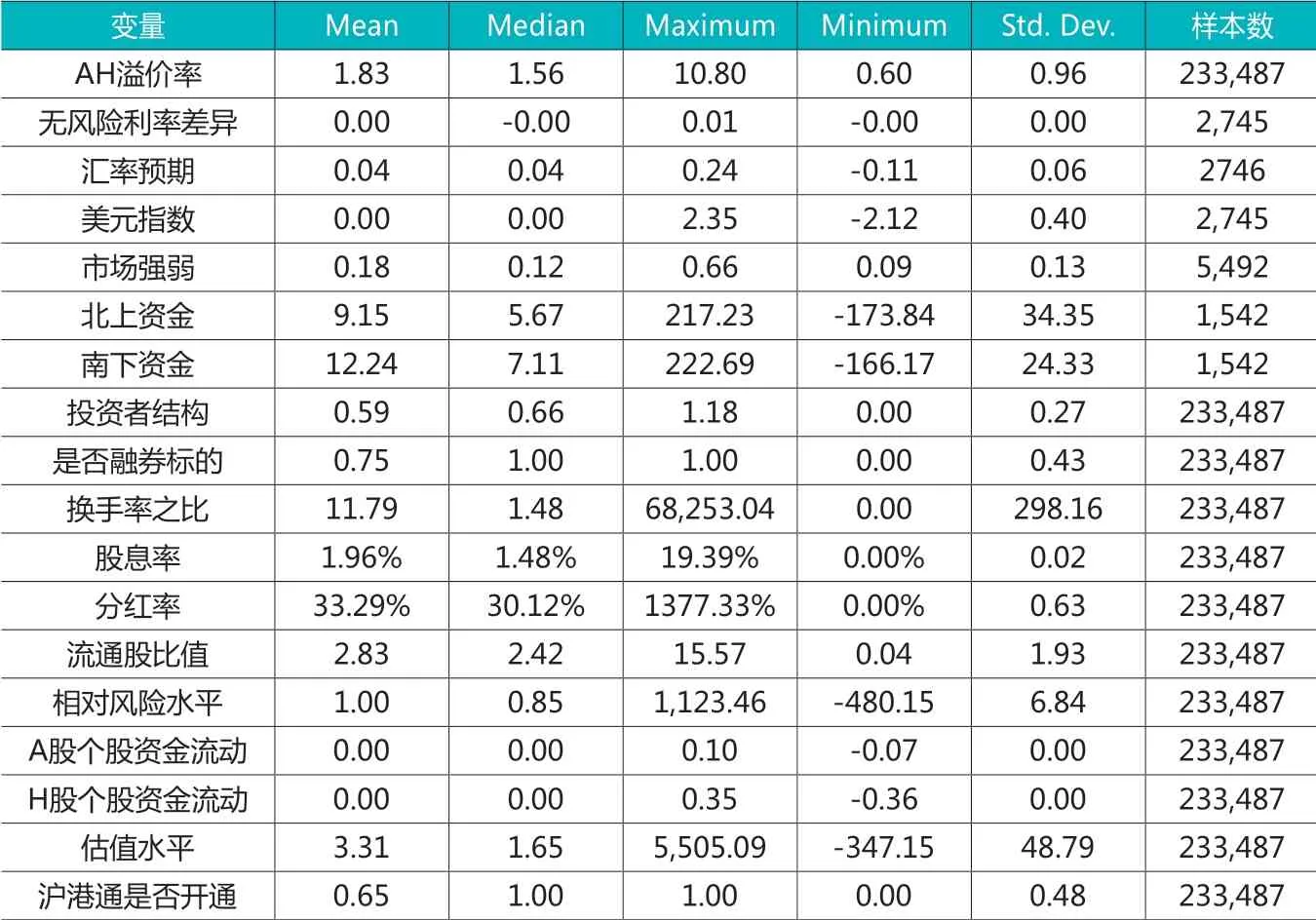

表2列示了面板数据的描述性统计结果。AH溢价率最大为10.80,最小为0.60,平均值1.83,中位数1.56,标准差0.96,溢价率在不同个体之间以及随时间变化差异较大。从资金流动来看,北上资金平均数和中位数均小于南下资金,整体上看沪港通开通后资金表现为净流出。

表2 面板数据各变量的描述性统计(2010年1月-2021年5月)

单位根检验结果表明,无风险利率差异、美元指数(包括取其自然对数)、A股个股资金流动、H股个股资金流动为非平稳序列,而取其一阶差分后,为平稳序列,因此将一阶差分后的变量纳入模型,可以用于面板回归分析。表3是最终纳入模型的变量单位根检验结果。

表3 单位根检验结果

进一步确定模型应该用固定效应还是随机效应,需要进行Hausman检验。Hausman检验的统计量值为205.80,P值为0.00,在1%显著水平上拒绝了原假设,因此应该建立固定效应模型。表4列示了面板数据的回归结果,回归系数均经过标准化处理。

表4 面板数据回归结果

通过加入虚拟变量的交叉项,得到4个回归结果,模型调整后的R2值均在75%以上,拟合程度较好,F值的显著性水平均在1%以上,解释变量联合解释能力较强。

从宏观变量来看,汇率预期与美元指数对AH股价差均有一定的解释力。汇率预期回归系数为负,表明预期人民币贬值,AH溢价率会降低,研究结果与现有文献并不一致。但在引入虚拟变量与汇率预期的交叉项后,可以将沪港通开通之前和开通之后汇率的影响区分开,第(2)列的回归结果显示,沪港通开通前,汇率预期与AH溢价率负相关,但在沪港通开通后,汇率预期与AH溢价率正相关,表明在沪港通开通后,随着资金在两个市场可以流动,人民币预期汇率贬值,AH溢价率将提升。美元指数与AH溢价率负相关,显著性水平在1%以上,意味着美元指数走强,即人民币贬值后,AH溢价率降低。一种可能的解释是美元指数走强,人民币升值预期增加,从而导致AH溢价率降低,但是由于美元指数走强对宏观经济产生的影响广泛而复杂,也会影响到分割市场的其他指标,因此美元指数向AH价差的传导机制较为复杂。无风险利率差异对AH溢价率没有通过显著性检验,未纳入回归模型之中。

中观变量对AH溢价率解释能力较强,显著性水平均在1%以上。市场强弱指标的标准化回归系数最大,对AH溢价率影响最大,超过所有其他变量。表明A股和港股两个分割市场的整体走势对AH价差有明显的影响,比如沪港通开通后正逢A股牛市,A股指数相对港股指数上涨较快,导致了短期内AH溢价指数的跳升(见图2)。第(3)列交叉项回归系数为负,意味着沪港通开通后市场强弱对AH价差的影响有所降低,这是因为两个市场连通后,指数强弱的变化会被资金的跨境流动所对冲。由图2可见,2017年后市场强弱指标下降幅度大于恒生溢价指数下降幅度。

图2 恒生溢价指数、市场强弱与资金净流动走势

北上资金和南下资金与AH溢价率分别成负相关和正相关关系,意味着北上资金流入增加和南下资金流出减少,AH溢价率相应降低,结果似乎有违常理。一般来说,北上资金流入增加,有推动A股价格上涨、抑制H股股价的动力,AH溢价率应该增加;南下资金流出增加,会对A股价格造成压力而推升H股股价,AH溢价率应该降低。但模型结果却给出了相反的结果,为此接下来本文将对资金流动与AH溢价率的变化做Granger因果关系检验。

微观变量中,股息率标准化回归系数绝对值最大,对AH溢价率的影响最为显著。回归系数为负,意味着股息率越高,AH溢价率越低。第(4)列交叉项回归系数为正,表明沪港通开通以后,股息率对AH溢价率的影响有所降低。分红率回归系数为负,表明样本公司分红率的提高对AH溢价率的降低有一定的解释力。这两个指标是境外投资者较为看重的价值指标,结果验证了境外投资者具有价值偏好,价值指标越高的公司,外资股与内资股的价格越接近。

此外,是否融券标的、流通股比值和相对风险水平三个指标均显著,回归系数均为负,意味着卖空机制对于降低AH溢价率起到了明显的作用;分割市场股票的相对供给对AH溢价率影响显著,在A股股票数量一定的情况下,H股发行越多,AH溢价率越高;A股相对于H股风险越大,AH溢价率越高。估值水平回归系数为正,显著性水平在1%以上,表明A股估值越高,AH溢价率越大。需要说明的是,投资者结构回归系数为正,意味着A股机构投资者持股比例增加后,AH溢价率不降反升。由于投资者结构指标难以用数据来准确衡量,本文以前十大股东中机构投资者持股比例作为代理变量,由于数据的限制,可能影响到了检验的结果。

从个股资金流动来看,回归系数符号与北上资金和南下资金一致。意味着与整体层面一致,在个股层面,AH溢价率降低,外资流入A股个股会增加,外资流出到H股个股会减少。

综上,从标准化回归系数的大小可见,影响AH溢价率的主要因素是中观因素和微观因素,宏观因素中汇率预期、美元指数虽然有较为显著的影响,但是影响程度并不大。

(二)资金流动与AH溢价率的Granger因果关系检验

面板数据分析表明,跨市场整体资金流动以及个股资金流动均与AH溢价率有显著的关系,但分析结果表明北上资金流入增加与南下资金流出减少,伴随着AH溢价率的降低,似乎与常理不符。为此通过Granger因果关系检验对两者之间的关系予以检验。

表5列示了Granger因果关系检验的结果。在AH股溢价指标上同时选取恒生溢价指数和AH溢价率的平均值,资金流动方面,除了北上资金和南下资金外,同时检验资金净流动。在滞后期的选择上,同时参考信息准则AIC值和SC值,当检验模型中滞后期的增加不能降低AIC或SC值时,取AIC或SC最小值时的滞后期作为检验模型的滞后期。检验涉及的时间序列数据均经过单位根检验,均为平稳时间序列。

表5 Granger因果关系检验结果

检验结果显示,模型均不拒绝资金流动是AH溢价变化的原假设,即资金流动不是AH溢价率变化的原因。

资金净流动方面,模型拒绝了“AH溢价不是资金净流动的Granger原因”的原假设,即AH溢价率的变化导致了资金的净流动。模型同样拒绝了“AH溢价不是北上资金的Granger原因”的原假设,即AH溢价率的变化导致了北上资金的流动。而在南下资金检验方面,当AH溢价率选取恒生溢价指数时,模型拒绝了“AH溢价不是南下资金的Granger原因”的原假设;而在选取平均AH溢价率时,模型在10%的显著性水平上未拒绝原假设。

检验结果表明,AH溢价率的变动导致了资金的跨境流动,而不是资金的流动影响了AH溢价率的变化;同时,南下资金的流动对恒生溢价指数更加敏感。没有通过资金的跨境流通来降低AH股的溢价水平,资金并未通过跨市场套利活动影响到AH股溢价水平。Granger因果关系检验显示,AH股溢价的变化,导致了资金的跨境流动。当AH股溢价水平提高时,北上资金减少,南下资金增加,反之亦然,表明陆港通虽然实现了两地市场资金的流动,但市场分割程度并未因此而降低。

研究同时发现,影响AH股价差的主要因素是中观因素和微观因素,宏观因素中汇率预期、美元指数虽然有较为显著的影响,但是影响程度并不大。中观因素中,市场强弱指标对AH股溢价的影响最大,但在沪港通之后由于资金流动的对冲作用,市场强弱指标的影响程度有所降低。微观因素中,股息率对AH股溢价的影响最为显著,两者成负相关关系,表明境外投资者具有价值偏好,价值指标越高的公司,外资股与内资股的价格越接近。其他因素如做空机制、股票的相对供应、相对风险水平、A股估值水平等对AH溢价也有显著的影响。

五、研究结论

本文通过考察宏观和微观层面资金流动情况,研究了资金流动对AH股溢价的影响,得到以下重要结论:

陆港通开通后,A股与港股实现了资金的连通,然而,两市的互联互通并