石化行业高管薪酬公平性对企业绩效的影响

2021-10-22张冬平

张冬平

(中国石油化工集团有限公司,北京 100728)

我国十九大报告提出,石化行业的整体经济效应是影响国内经济的重要因素,而高管薪酬公平性在公司治理的过程中对企业绩效起到了关键作用。2021年,在复工复产背景下,我国需要快速发展智能制造,重污染特征的石化行业受到监管机构的管制压力较高。面对内部员工就业收入公平性与外部政府监管对石化行业提升整体经济效应的双重压力,石化行业企业需要快速找到由内而外的企业高效治理途径,而以往研究表明,高管薪酬公平程度与企业经济业绩有着正相关关系。

通过对国内石化行业上市公司高管报酬进行实证研究,探讨高管薪酬公平情况与企业绩效对石化行业经济效应的正向影响,一方面有助于加深理论界对石化行业高管薪酬公平程度的理解,另一方面有助于推动实务界探索石化行业企业经济效应的快速发展途径。

1 研究数据与模型设计

1.1 数据和样本

选取2010–2019年沪深两市A股石化行业上市公司为初始样本,并对样本按如下原则进行筛选:①剔除相关财务数据缺失的样本;②剔除数据异常的样本,最终得到1 741个有效样本。本文使用的数据均来源于iFinD同花顺金融数据库与CSMAR国泰安金融数据库,选用Stata14.0进行数据处理。

1.2 变量定义

被解释变量为公司绩效,选取国内学者使用较为普遍的资产收益率(Roa)作为公司绩效的代理变量,并选取净资产收益率(Roe)替换资产收益率作为被解释变量来进行稳健性检验。

解释变量为高管薪酬公平性,高管薪酬公平性可分为内部公平性与外部公平性。本文对残差值取绝对值(Equity_ex)来衡量高管薪酬外部公平性,若Equity_ex值越大,则预测值与实际值相差较大,不公平程度越高。高管薪酬决定模型如下:

其中,ln(Comp)为高管薪酬的自然对数;State为企业性质,国有企业取值为0,否则取值为1;Roa为公司的资产收益率,衡量公司的绩效;Lev为公司的资产负债率,衡量公司的财务杠杆水平;Dual为两职合一变量,衡量总经理与董事长是否为同一人,若是则取值为1,否则为0;Sizedir为董事会人数,衡量董事会规模;Size为公司总资产的自然对数,衡量公司规模;CON为管理层持股比例;ε为模型的残差,即额外薪酬。调节变量为企业性质(State)与公司规模(Size)。控制变量为资产负债率(Lev)、两职合一(Dual)、独立董事比例(Indr)、董事会规模(Sizedir)、公司成长性(Growth)、年份虚拟变量(i.Year)。

2 实证结果与分析

2.1 描述性统计

首先将石化行业与全行业的高管薪酬均值、标准差进行对比,结果见图1。从图1看出,2009–2019年,石化行业的高管薪酬普遍低于全行业高管薪酬,且薪酬差距有扩大趋势:2009年,全行业高管薪酬均值约为22.74万元,石化行业高管薪酬均值为18.07万元;到2019年,全行业高管薪酬均值约为51.06万元,而石化行业高管薪酬均值约为42.35万元,差距由原来的4万多元扩大至近10万元。而高管薪酬标准差的情况为,石化行业高管薪酬标准差普遍低于全行业高管薪酬标准差,说明石化行业企业之间的高管薪酬差异相对来说处于较低水平。

图1 高管薪酬均值与标准差情况

从各变量描述性统计发现,高管薪酬内部公平性的均值为1.766,范围在0~2.384,标准差为0.249;高管薪酬外部公平性的均值为0.585,范围在0~3.206,标准差为0.469,统计结果表明,高管薪酬公平性差异较大,高管内部与外部不公平程度较大。样本中的国有企业样本有753条,约占总样本的43.25%,企业性质分布较为均衡。

2.2 回归结果

1)高管薪酬公平性对企业绩效影响的回归结果

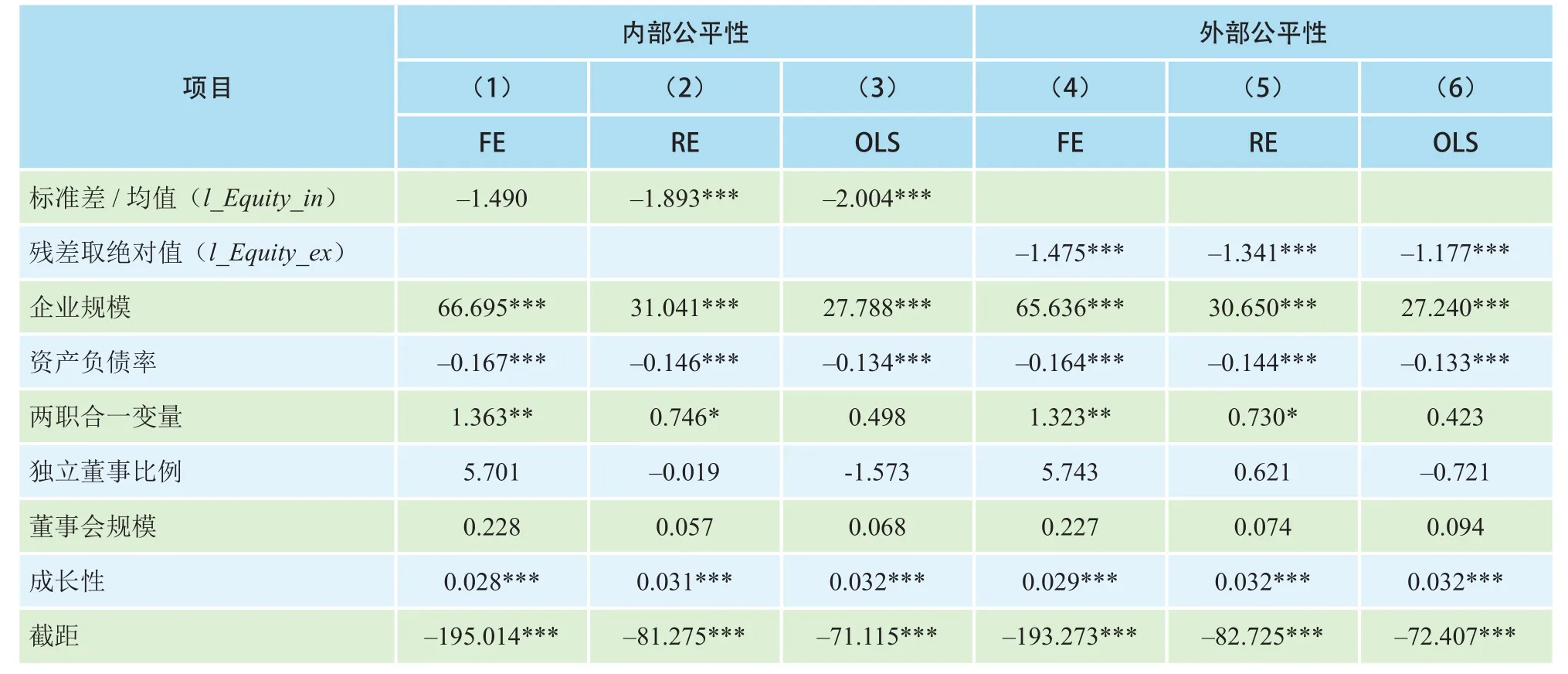

表1为高管薪酬公平性对企业绩效影响的回归结果,其中(1)~(3)列为内部公平性回归结果,(4)~(6)列为外部公平性回归结果。因数据类型为面板数据,面板数据回归模型一般分为固定效应、随机效应、混合效应3种,不同的模型对应不同的回归结果,因此需要先通过检验判断最终使用模型。首先通过F检验判断固定效应与混合效应的优劣,F检验原假设为混合效应优于固定效应,结果显示P值为0<0.05,拒绝原假设,因此固定效应优于混合效应;其次通过LM检验判断随机效应与混合效应的优劣,LM检验原假设为混合效应优于随机效应,结果显示P值为0<0.05,拒绝原假设,因此随机效应优于固定效应;最后通过Hausman检验判断固定效应与随机效应的优劣,Hausman检验原假设为随机效应优于固定效应,结果显示P值为0.206与0.280,均大于0.05,接受原假设。因此检验结果为随机效应>固定效应>混合效应,最终选择随机效应结果进行分析。

表1 高管薪酬公平性对企业绩效影响的回归结果

根据(2)列,随机效应结果表明,l_Equity_in的回归系数为–1.893并且在1%的水平上显著,因此石化行业高管薪酬内部公平性对企业绩效有负向影响,Equity_in数值越大,Roa越小,即高管薪酬缺乏内部公平性会降低企业绩效。另外,企业规模的回归系数为31.041且在1%的水平上显著,说明企业规模越大,企业绩效越好,表明规模经济效应起了作用。资产负债率的回归系数为–0.146且在1%的水平上显著,根据Myers[1]的研究,高负债约束会使管理层变得过于保守,因为高负债率会使公司面临较大风险,而管理层不愿面临公司的破产风险,从而对一些能够获得高收益却存在一定风险的项目进行规避,使公司业绩下滑。相反,Jensen[2]发现高负债使债权人更加关注管理层的各项活动,管理层活动得到了有效的监督和约束,从而提高了公司业绩。因此,负债对公司业绩的影响是不确定的。本文的研究支持了Myers的结果。两职合一变量显著为正,表明两职合一提升了公司的业绩,这是由于两职合一有利于企业的管理与决策层对瞬息万变的市场迅速做出反应,提高了组织决策速度与信息沟通效率,从而提升了企业绩效。

根据(5)列,结果显示l_Equity_ex的回归系数为–1.341并且在1%的水平上显著,即石化行业高管薪酬外部公平性对企业绩效有负向影响,Equity_ex数值越大,Roa越小,即高管薪酬缺乏外部公平性会降低企业绩效。

2)企业性质调节效应分析

表2为企业性质的调节作用回归结果。结果显示,l_Equity_in与l_Equity_ex仍然显著为负,Equity_in_State的回归系数为3.052且在5%的水平上显著,而Equity_ex_State的回归系数为9.778且在1%的水平上显著。这表明在同样的薪酬差距条件下,虽然国企与非国企的企业绩效都会降低,但是非国企的企业绩效降低得更少,即在非国有企业,高管薪酬的内外部不公平程度与企业未来业绩的负相关关系会有所削弱。

表2 企业性质的调节作用回归结果

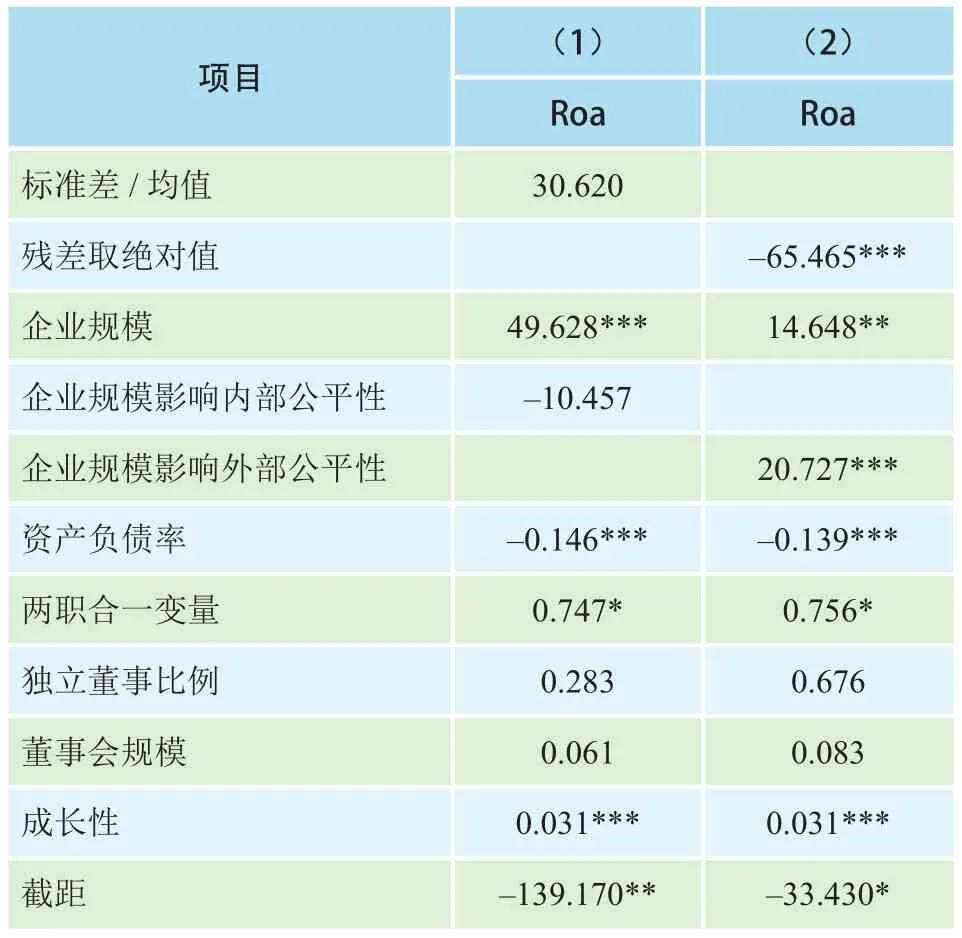

3)企业规模调节效应分析

表3为企业规模的调节作用回归结果。结果显示,Equity_in_Size回归系数为–10.456,但不显著;Equity_ex_Size回归系数为20.727且在1%的水平上显著,表明企业规模对高管薪酬内部公平性不存在调节作用,而对高管薪酬外部公平性存在调节作用,即在同样的外部薪酬差距条件下,在规模较大的企业,高管薪酬的外部不公平程度与企业未来业绩的负相关关系会有所削弱。这可能是因为规模较大的企业治理结构更加完善,大多处于生命周期的成熟阶段,而许多职业经理人的发展路径为先至治理结构完善的大公司、大平台工作,积累工作经验、提升个人能力,待工作经历丰满后,再将大企业的先进治理经验带到小公司,提升小公司的运作水平。因此,高管愿意供职于薪酬较低的大企业,并且薪酬较低也不影响其工作积极性,说明薪酬待遇只是其关注的一部分,更多关注的是能获得个人能力的提升,即企业成熟的治理结构能够对低薪酬待遇起到互补作用。

表3 企业规模的调节作用回归结果

3 结论

从公平理论的角度出发,本文将高管薪酬公平性分为内部公平性和外部公平性,研究了高管薪酬内外部公平性对企业未来业绩的影响以及两者之间的相关关系在企业规模、性质两个调节变量的作用下如何变化。实证过程中,采用高管内部薪酬变异系数与薪酬决定模型得到残差绝对值作为内外部公平程度的代理变量,以2010–2019年国内沪深A股石化行业上市公司数据为样本,得到以下研究结论:

1)高管薪酬公平性与公司绩效水平正相关,企业绩效和高管薪酬的显著正相关在一定程度上说明企业的薪酬制度在制定时即预设了一定水平的企业绩效。

2)高管薪酬不公平程度与公司绩效之间呈负相关时,企业性质为非国有公司整体绩效高于国有性质的公司,推导出在非国有企业,高管薪酬不公平与企业绩效的负相关程度会有所削弱的结论。

3)高管薪酬不公平程度与公司绩效之间呈负相关时,大型企业的整体绩效对高管薪酬不公平的敏感性得到削弱。这表明在大企业中,除薪酬待遇外,高管更多关注的是个人能力的提升,即企业成熟的治理结构能够对低薪酬待遇起到互补作用。

“三高一低”的石化行业上市公司受到的内外部压力大。政府监管单位对石化行业提升整体经济效应的要求,让石化行业的大型上市公司在进行价值最大化时不得不将高管团队的能动性发挥到最大,同时通过提高高管薪酬公平性,促进管理层更有效的推动生产经营,以提高企业绩效水平。国有上市公司和大型企业的资金实力和管理能力较强,在行业内优先调动高管薪酬公平性较低的这类上市公司,可以加快整个石化行业高管薪酬激励的能动性。尤其是受政府监管控制的国有上市公司,更应该从高管薪酬激励角度提高薪酬公平性与管理层的职业认同感,让管理层全方位、高效率地参与到公司治理中来以达到提升石化企业的整体绩效水平,真正做大做强“国之重企”的目的。