数字金融、市场参与和居民幸福

2021-10-21刘继兵田韦仑中南民族大学经济学院湖北武汉430074

刘继兵,田韦仑(中南民族大学 经济学院,湖北 武汉 430074)

一、引言

近年来,随着社会经济的发展,人民生活水平的不断提高,居民幸福问题越来越受到重视。“全面建成小康社会,就是要实现人民幸福”,党的十九大报告明确提出,发展的根本目的是增进民生福祉,为人民谋幸福。2020年中国GDP已达到100万亿元,位居全球第二,但根据联合国与哥伦比亚大学联合发布的2020《世界幸福报告》(World Happiness Report),中国在156个国家中仅排名第94位。这表明,提高居民幸福水平还有很多工作要做。

已有文献表明,过去十几年中国的经济增长和社会福利改善并未能使居民幸福提高[1]。根据中国家庭金融调查(CHFS),我国居民幸福比例在2011、2013、2015年从63.2%降至56.7%再升至60.8%[2],在2017年又上升到70.2%。研究影响居民幸福的因素能够帮助解释现象并提出对策,国内外研究,主要从个体特征与家庭特征、收入与消费、社会关系及社会结构、自然环境与宏观经济环境等方面进行[3-4]。随着“Easterlin幸福悖论”[5]的提出,大量文献已经证明,经济增长不一定能促进居民幸福。

数据是五大生产要素之一,以数据为基础的数字经济正蓬勃发展。据中国银联发布的《2020移动支付安全大调查报告》,截止2020年12月,我国网民规模已有9.89亿,移动支付是98%的受访者最常用的支付方式,线上支付平台与线下实体相结合的社区经济已成为居民生活不可或缺的一部分。“民生福祉达到新水平”是“十四五”规划的主要目标之一,数字金融作为数字经济的重要方面,已有一系列文献运用理论和实证研究了数字金融的微观效应,主要包括金融需求与资产配置、收入与消费及增长与减贫等方面[6-8],既然幸福是人们生活的重要追求,那么,数字金融对居民幸福是否有影响?为回答这个问题,笔者将《世界幸福报告》的中国居民幸福感与来自北京大学数字金融研究中心的数字普惠金融指数结合,每年的数字普惠金融指数取当年全国所有统计城市的平均值,将两者的变化绘制在图1中。图1表明,中国居民幸福感上升阶段与数字普惠金融的增长过程基本同步或一致。该图只是提供了暗示性证据,需要更严格的分析来控制其他因素。然而,已有文献鲜有探讨数字金融发展和居民幸福关系。鉴于数字金融的包容性和普惠性,政府和学者对此问题的关注,本文试对数字金融与居民幸福的关系作一探究。

图1 《世界幸福报告》的中国居民幸福感与数字普惠金融指数的变化图

与现有文献相比,本文的边际贡献在于:一是研究数字金融发展水平与居民幸福的关系,拓展了研究边界,发现数字金融能够显著促进居民幸福;二是利用数字金融的内部渠道和外部机制证实数字金融发展能够促进家庭金融市场参与,最终促进居民幸福,且主要是通过提高家庭低风险金融市场参与来实现。

二、理论分析与研究假说

对居民幸福的研究,早期见于社会学和心理学等领域,而幸福经济学,则起于“Easterlin幸福悖论”。研究发现,居民的幸福感并没有随着国民收入的提高而上升[9],由此引发学者们对居民幸福感的关注。从宏观层面看,经济增长对幸福的影响与国家当前的经济水平有关;环境污染可能会降低主观幸福感;医疗卫生水平和农村居民幸福之间有关系,特别是便利性的提升,可以显著提升农村居民幸福。家庭特征层面上,财富从获得心理安全、尊重和社会互动的机会三方面影响幸福,而且不同水平的资产和负债对幸福感的影响显著不同;住房是家庭财富的重要组成部分;有学者发现,住房通过缓解流动性约束和提高预防性储蓄影响居民幸福[10]。从个体层面看,居民的幸福可能由于不完善的知识、不理性的行为或对他人处境的关注而导致差异;年龄与居民幸福呈U型关系;婚姻与居民幸福之间保持正相关;受教育程度作为人力资本是影响居民幸福的重要因素。

一个共识是,金融的核心功能是实现资金的融通,金融发展能够提高资源配置的效率,缓解金融城乡二元结构,有助于缩小城乡居民收入差距[11];包容性金融从宏观供给和微观利用,都能显著提升居民幸福。通过提供金融服务、扩大金融的包容性、提供工具、普及知识,可以提高居民金融素养,最终达到提高金融福利的目标[12]。互联网的发展代表着生产技术的提高,通过“降成本、减错配、促创新”,推动制造业升级[13];移动互联网的普及降低了向欠发达地区提供金融服务的成本,而且互联网也能通过自身的信息搜索与传播功能,帮助缩小数字鸿沟,减小福利差距[14]。

数字金融作为传统金融和大数据、人工智能等信息技术相结合的金融创新,是数字化的多业务、多维度金融产品,自然也具有两者的属性。与传统金融相比,数字金融通过互联网发挥“成本低、速度快、覆盖广”的特点,在服务时具有数据优势和成本优势[15],特别是在尾部效应方面。大数据收集人们的行为习惯,利用人工智能等手段,根据偏好,精准提供服务,满足居民需求,而且便捷的支付服务和储蓄服务以及流动性约束的缓解,提振了居民消费,具有减贫效应,实现创业机会均等化,促进包容性增长,有助于缓解区域幸福差距。

综上所述,提出假说1:数字金融发展促进了居民幸福。

参与金融市场是家庭财富保值增值的重要手段。家庭净财富、资产和债务是决定生活和经济满意度的重要因素。发展数字普惠金融可以推动农户参与金融市场也能提高风险资产的配置比例,而且当农户金融素养较高时,影响更大。股票等金融产品具有高风险高收益的特点,金融知识和投资经验的增加,会提高家庭对风险资产的配置,投资经验的积累帮助家庭在股票市场上获利,而且参与金融市场的家庭总体会更幸福,但这一影响根据投资风险的特征具有显著异质性。投资者的表现将影响其预期幸福感和实际幸福,投资组合的差异造成预期幸福感不同,而收益将影响实际幸福。数字金融的普惠特质助力提高金融服务的可得性,而提高金融可得性能够促进家庭参与正规金融市场和资产配置,促进收益增长[16]、促进保险购买等,显然有助于居民幸福感的提升。总之,数字金融能够通过推动居民参与金融市场,提高居民幸福感。

据此,提出假说2:数字金融在影响居民幸福的过程中,存在金融市场参与的中介效应。

三、模型设定与变量说明

(一)模型设定

首先分析数字金融与居民幸福的关系。采用Probit模型来进行估计,Probit模型在固定个体效应时有偏,为减少遗漏变量偏误,控制年龄等户主变量及城市和时间固定效应,得到以下模型:

Pr(happinessijt=1)=Pr)ζ1+α1dfjt+γcontrollijt+φj+φt+ε1ijt)

(1)

其中happinessijt表示t年j市i居民的幸福,dfjt表示居民所在城市的数字金融发展指数,controlijt表示户主、家庭以及城市层面的控制变量,φj表示城市固定效应,φt表示时间固定效应,ε1ijt为随机误差项。

(二)变量说明

数据来自三方面:微观个体数据来自问卷调查,城市层面数据来自《中国城市统计年鉴》和北京大学数字金融研究中心。问卷调查数据来自中国家庭金融调查(CHFS),数据年份包括2013年、2015年和2017年。样本作以下处理:①剔除关键指标缺失的样本;②剔除质量不高的样本(即问卷编号qc=1);③考虑到数字金融参与群体的特征,剔除了年龄高于80岁和小于18岁的样本;④为探寻数字金融的持续影响,只保留三次调查都参加的追踪样本。最后得到涉及144个地级市的10810个样本,共32430个观测的平衡面板数据。

1.被解释变量:居民幸福。本文采用幸福感衡量居民幸福;具体做法是:根据CHFS中关于居民幸福的问题“总的来说,您现在觉得幸福吗?”,该回答有五个选项,1为“非常幸福”,5为“非常不幸福”,幸福度依次降低;为方便研究,笔者认定选择1和2为“幸福”,并赋值为1,其他为“不幸福”,赋值为0。

2.解释变量:数字金融。利用北京大学数字金融研究中心与蚂蚁金服集团合作编制的历年市级数字普惠金融指数来衡量数字金融发展水平[17]。该指数由两个维度合成而来,一级维度由覆盖广度 、覆盖深度和数字支持服务程度构成,分别代表数字普惠金融发展的不同方面,其中覆盖深度的子维度为支付业务、信用业务、保险业务、投资业务、信贷业务、基金业务。

3. 控制变量,选取户主、家庭、城市三个层面。户主层面的变量主要包括年龄、性别、受教育水平、婚姻、健康状况、政治面貌以及是否拥有失业保险。家庭层面的变量包括,是否为农村家庭、家庭人口、小孩比例、老人比例、家庭总资产、年收入、是否拥有汽车以及自住房;为缓解家庭特征方面的遗漏变量对数字金融作用机制的影响,引入人口的平方项。市级层面的控制变量,均为来自《中国城市统计年鉴》的数据。采用执业医师(助理)每万人的数量衡量该城市公共事业的发展状况,用城市废水和废气排放总量衡量城市宜居程度;为区别数字金融的影响,引入城市金融发展水平;引入城市人均GDP作为衡量城市经济水平的重要指标。为减轻反向因果的影响,市级层面的数据均滞后一期。

4.工具变量。信息技术的应用包括固定端应用和移动端应用,信息技术应用水平高的地区电信业务量会相应较高,而信息技术的应用是数字金融发展的基础条件,那么电信业务量很可能与数字金融相关。另外,选取历史数据能够较好地满足工具变量的排他性要求,支付宝于2004年上线,而且支付宝也是数字普惠金融指数的重要来源。基于以上考虑,选取自2005年起城市人均电信业务量的对数作为工具变量。

(三)描述性统计结果

为确保无自选偏差,将全样本和基准回归样本的统计结果进行比较。发现全样本与基准回归样本描述无明显差异,说明不存在自选偏差。其余变量值也与以往研究相近。

四、实证结果

(一)数字金融与居民幸福

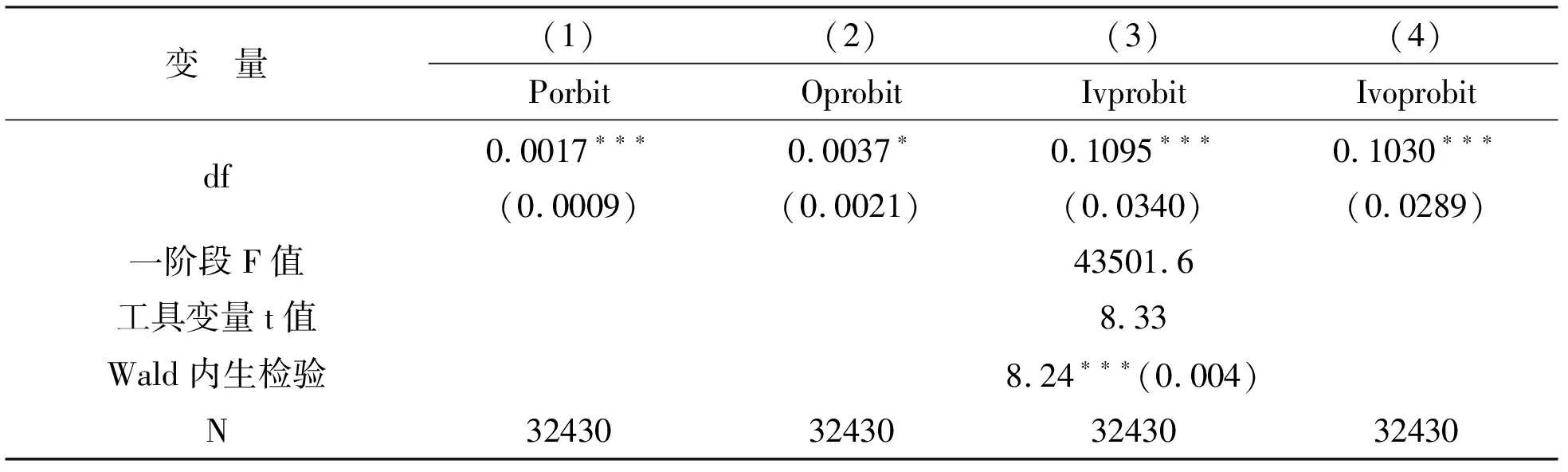

在基准模型中,采用不同方法检验数字金融与居民幸福之间的关系。在未考虑内生性的情况下,运用Probit和Ordered Probit模型估计数字金融对居民幸福的影响,结果如表1(1)(2)列所示。为解决内生性问题,运用工具变量法进行估计,结果如表1(3)(4)列所示。其中,第(2)(4)列幸福变量依据“非常幸福”、“幸福”、“一般”、“不幸福”及“非常不幸福”分别赋值为5、4、3、2、1。

表1 数字金融对居民幸福的影响

对于核心解释变量数字金融(df),(1)(2)列回归结果均表明,数字金融的发展显著促进了居民幸福。在(3)列中,一阶段F值为43501.6,大于10%置信水平的临界值16.38,且工具变量t值为8.33,Wald检验值为8.24,表明不存在弱工具变量问题和拒绝不存在内生性的假设,说明人均电信业务量是合适的工具变量。(4)列为使用CMP命令的工具变量回归,估计结果与Probit、Ivprobit结果一致。总的来说,发展数字金融可以显著提高居民幸福,假说1得到验证。

(二)数字金融影响居民幸福的机制与路径

将数字金融的影响机制分解为支付渠道和产品渠道,为减缓内生性的影响,直接采用工具变量法进行回归。

1.支付渠道。将数字金融的支付渠道分为以下两类:支付广度,即一级维度的覆盖广度;支付深度,即一级维度的数字支持服务程度和覆盖深度中的支付业务。表2报告了相应的估计结果。第(1)列中覆盖广度的估计系数为正,在1%置信水平上显著,表明随着覆盖广度的提高,居民的幸福感会增强。第(2)(3)列中数字支持服务程度和数字金融覆盖深度中支付业务的估计系数均为负,在1%置信水平上显著,表明提高数字支持服务程度和发展支付业务均会降低居民幸福。结果表明,数字金融的支付广度可以提高居民幸福感,支付深度会降低居民幸福感。

表2 支付渠道对居民幸福的影响

2.产品渠道。居民幸福同样受到数字金融产品的影响。此处采用数字金融的子指标进行分析,将产品渠道分为信用业务、保险业务、投资业务、信贷业务和基金业务五种类型。

表3第(1)(2)列中,信用业务和保险业务的估计结果为正,在1%置信水平上显著,表明信用业务和保险业务的使用可以增进居民幸福。(3)列的估计结果显示,发展投资业务对居民幸福具有正向影响,在10%置信水平上显著。与(1)(2)列相比,投资业务的系数显著性水平较低,可能的原因是投资的“门槛”较高。(4)列结果显示,信贷业务的估计系数为正,但并没有达到统计上的显著水平。(5)列中货币基金的估计系数为负,在1%置信水平上显著,说明居民参与基金业务会抑制幸福。

表3 产品渠道对居民幸福的影响

显然,信用业务与基金业务在金融知识复杂性上有着巨大差异。金融知识作为人力资本在经济活动中具有重要作用,而我国居民的金融知识相对不足[18],可能是造成数字金融不同产品作用迥异的重要原因。总的来说,信用业务、保险业务和投资业务均能促进幸福,信贷业务的影响为正但不显著,基金业务会降低居民幸福感。

综合支付渠道和产品渠道来看,假说2初步得到验证,但还需要更进一步的证据。

(三)个体差异

对样本按照城乡、人力资本(受教育水平)和物质资本(总资产)特征进行分组,考察数字金融对居民幸福影响的差异。表4为使用Ivprobit模型估计的结果。可以看出,无论是显著性还是估计系数,从农村地区、户主文化程度较高和总资产位于中位数以下家庭来看,数字金融对居民幸福的影响更显著,正向影响更大。城乡差异和物质资本差异的结果表明,数字金融发展具有包容性,因为农村地区和低物质资本群体通过传统金融获得的服务有限,而数字金融的发展为“长尾群体”提高了金融服务可得性。人力资本差异的结果再一次证实,金融知识在数字金融影响居民幸福时的重要作用。

表4 个体差异

(四)中介效应及金融市场风险差异

1.中介效应。假说2虽已得到初步证实,但为进一步揭示“数字金融发展—金融市场参与—居民幸福”这一传导机制,特引入以下模型:

Pr(finijt=1)=Pr(ζ2+α2dfjt+γcontrolijt+φj+φt+ε3ijt

(2)

Pr(happinessijt)=Pr(ζ3+α3dfjt+β2finijt+γcontrolijt+φj+φt+ε3ijt

(3)

式中,finijt表示家庭金融市场参与。金融市场的风险资产包括存款、股票等。拥有金融风险资产的家庭即为金融市场参与家庭,赋值为1,0表示未参与。其他变量定义与模型(1)相同。为验证结论的稳健性,加入OLS回归作对比。

从表5(1)(2)列可知,数字金融的发展对居民幸福有显著正向作用,(3)(4)(5)(6)列为基于金融市场参与的中介效应分析结果,由(3)(4)列可知,数字金融发展对金融市场参与的系数α2不显著,而(5)(6)列金融市场参与的系数β3显著。利用Sobel检验,发现Z值为1.532,大于5%显著性水平的临界值0.97,说明金融市场参与发挥了中介作用。而且α3的系数与α2*β3的系数同号,且都为正,说明金融市场参与在数字金融发展促进居民幸福的过程中具有部分中介作用,这一结果同样验证了假说2。另外,(5)(6)列df系数即α3显著为正,说明还有其他中介在起作用。

表5 数字金融、市场参与对居民幸福的影响

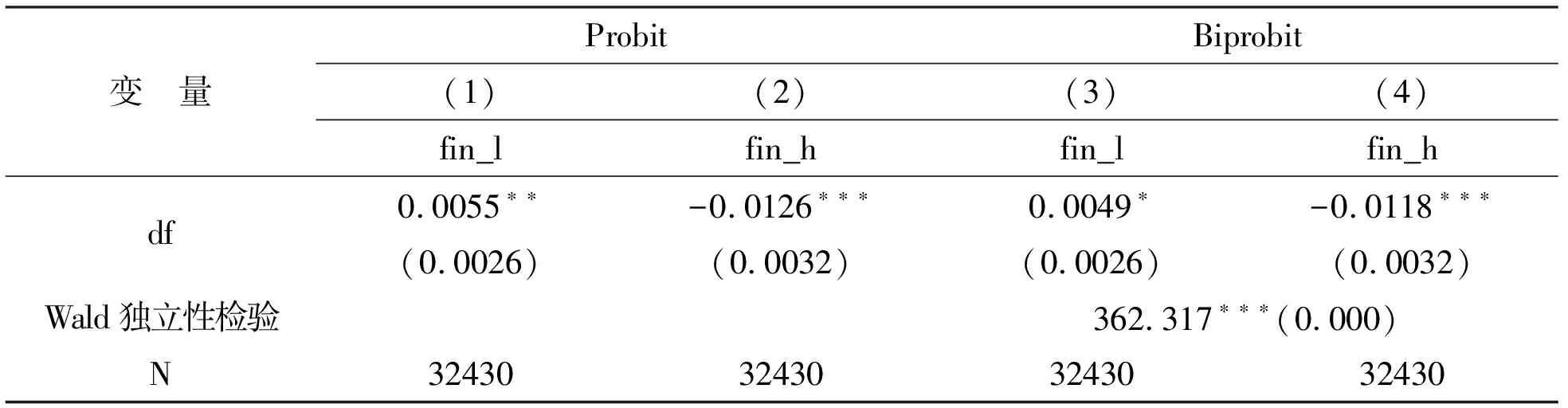

2.金融市场风险差异。从表5第(3)(4)列可以看出,数字金融似乎没有显著促进家庭参与金融市场。为进一步探究到底是何因素导致数字金融与家庭金融市场参与的关系不显著,根据风险差异,将金融市场参与分为低风险金融市场参与和高风险金融市场参与[19]。为此,设定Probit模型,观察家庭决策。

Pr(fin_lijt)=Pr(ζ4+α4dfjt+γcontrolijt+φj+φt+ε4ijt)

(4)

Pr(fin_hijt)=Pr(ζ5+α5dfjt+γcontrolijt+φj+φt+ε5ijt)

(5)

式中,fin_lijt和fin_hijt分别表示家庭低风险金融市场参与和家庭高风险金融市场参与,其他变量定义与模型(1)一致。

表6显示了数字金融对两类家庭金融市场参与的影响。第(1)列Probit估计结果显示,数字金融的系数为正,表明随着数字金融发展程度的提高,家庭参与低风险金融市场的概率能够提升。从第(2)列的的结果可以看出,数字金融的发展显著降低了家庭购买股票、基金等高风险金融产品的概率。由于家庭参与低风险及高风险金融市场的决策通常是相关的,即两个模型的协方差可能不为0,故采用Biprobit进一步检验。Wald独立性检验的估计值为362.317,在1%的置信水平上拒绝两者相互独立的原假设,说明使用双变量Biprobit模型估计是必要的。估计结果一致表明,数字金融的发展显著提高了低风险金融市场的参与,同时降低了高风险市场的参与,并且后者的估计系数更大。数字金融的发展降低了居民参与高风险金融市场,再次说明可能存在金融知识的影响,即金融知识不足阻碍了居民参与高风险金融市场。

表6 数字金融对低风险、高风险金融市场参与的影响

总的来说,家庭金融市场参与充电了数字金融发展对居民幸福影响的中介,而且数字金融提高了居民参与低风险市场的概率,降低了参与高风险市场的概率,即中介作用主要是通过推动家庭低风险金融市场参与来促进幸福。

(五)稳健性检验

为保证结论的可信性,进行了如下稳健性检验:一是更换工具变量。使用城市数字金融的全国均值与该城市和北京的球面距离之积作为工具变量。二是更换测度方式。将数字普惠金融指数取对数重新衡量数字金融发展。三是剔除直辖市和省会。四是更换模型。采取Logit回归来替换Probit回归。综合以上稳健性检验,所有结果均表明,数字金融对居民幸福具有促进作用,说明研究结论稳健可靠。

五、结论与启示

将数字普惠金融指数与中国家庭金融调查数据结合,使用面板数据双向固定效应Probit模型、中介效应模型和工具变量方法实证研究数字金融、市场参与和居民幸福的关系及传导机制,并对结果进行异质性分析与稳健性检验。得出如下结论:第一,数字金融能够显著促进居民幸福,数字金融的福利效应明显。第二,从数字金融的内部渠道和外部机制入手,发现市场参与是数字金融影响居民幸福的重要因素,并且数字金融主要通过提高家庭低风险金融市场参与来促进幸福。第三,在深入分析金融市场参与这一机制时,从数字金融使用特征、金融产品风险特征及居民受教育水平三方面,验证了金融知识在数字金融促进居民幸福中具有重要作用。

两点启示:一是政府和金融机构要继续推动数字金融的发展,提高金融服务的质效。要扩大数字金融的覆盖面,推广数字金融的信用、保险及投资业务;信贷业务的促进效果还没有明显体现,应重点进行深度上的挖掘,要特别关注“长尾群体”。二是要加大数字金融知识教育的普及力度,防治数字金融诈骗,家庭在参与金融市场时,要保持客观理性,注重识别、防范风险,进而更好地适应“数字时代”。