银行贷款、投资行为与僵尸企业

2021-10-01郭祥

郭祥

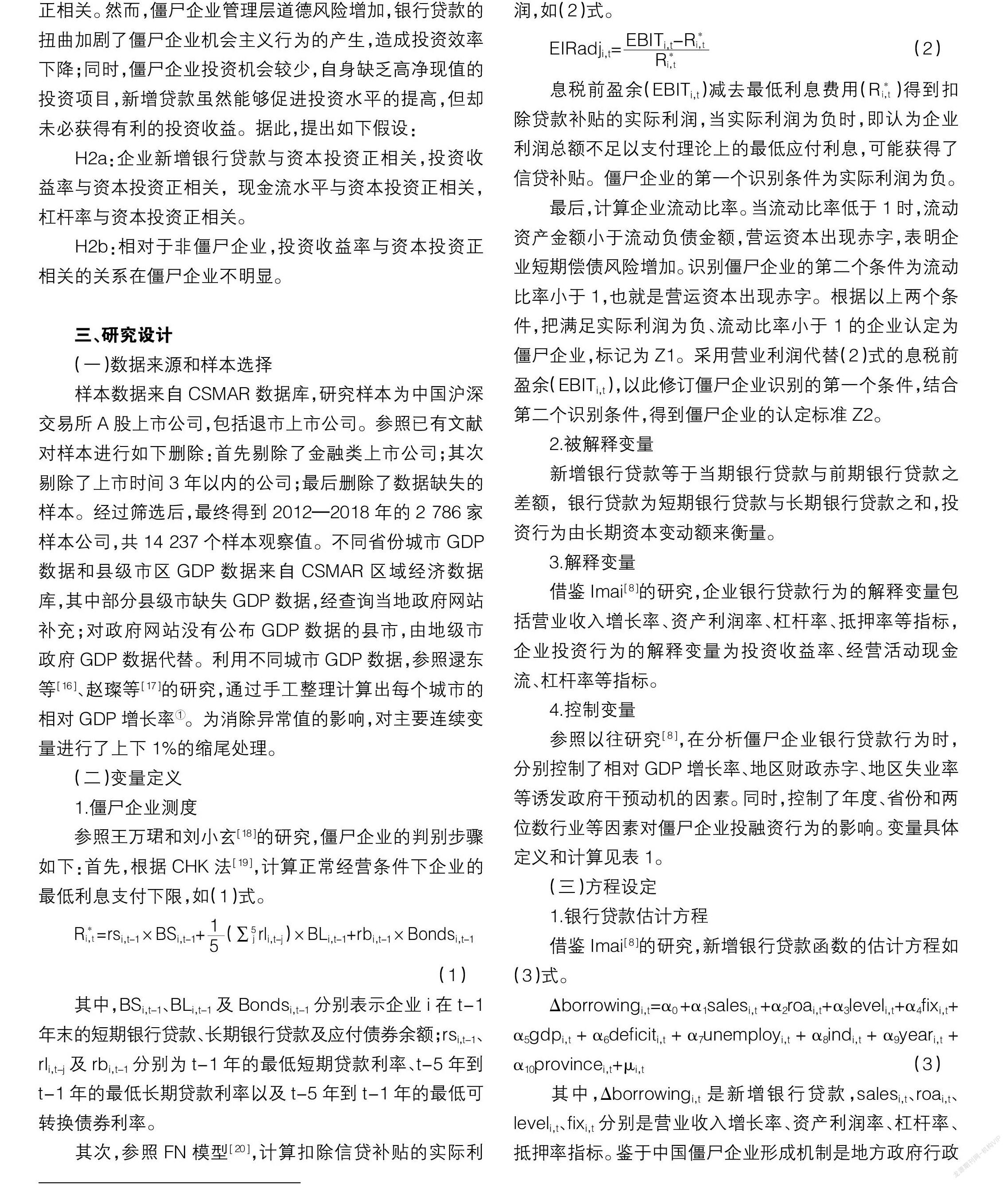

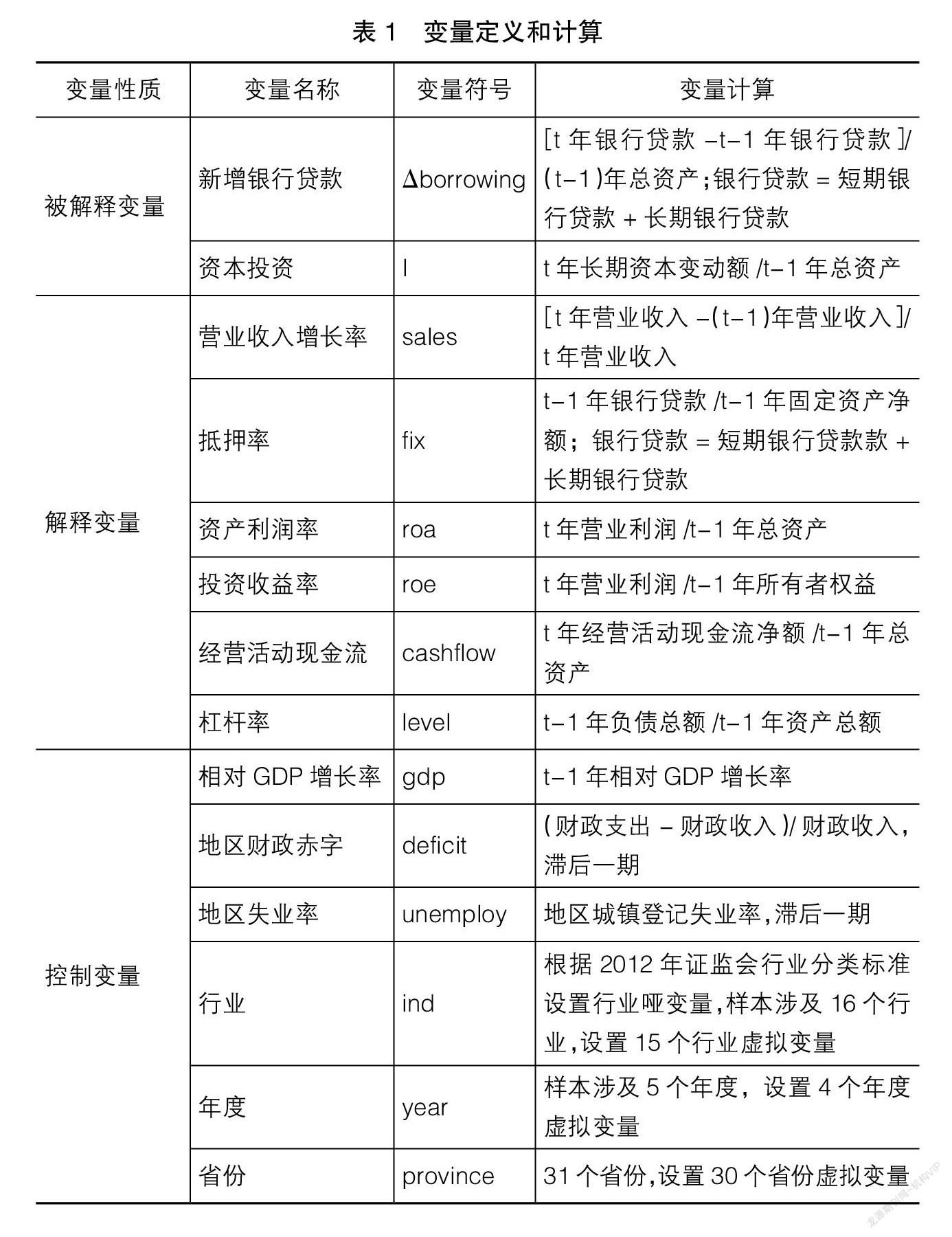

【摘 要】 僵尸企业的负外部性是文献研究的核心内容,但有关僵尸企业微观效应的研究成果较少。文章基于2012—2018年中国上市僵尸企业样本,通过构建面板数据固定效应模型,从预算软约束视角实证探讨了僵尸企业银行贷款和投资行为的特征。研究发现僵尸企业新增银行贷款与抵押率的关系不显著,僵尸企业资本投资与新增银行贷款显著正相关,但与投资收益率的关系不显著。实证结果表明:僵尸企业银行贷款对抵押物价值不敏感,存在预算软约束问题;僵尸企业新增银行贷款促进了资本投资水平的提高,但并未带来有利的投资收益,僵尸企业并未进行高效投资。研究结论为中国僵尸企业对银行贷款和投资行为的影响提供了经验证据,政策启示意义在于硬化约束、提高投融资效率是治理僵尸企业的重要措施。

【关键词】 僵尸企业; 预算软约束; 银行贷款; 投资行为

【中图分类号】 F275.2 【文献标识码】 A 【文章编号】 1004-5937(2021)19-0086-08

一、引言

为了实现经济发展的可持续增长,一个经济体需要提高其增长能力。经济增长能力主要表现在能够长期改善经济发展活力的企业投融资活动方面[ 1 ]。根据经典资本结构理论,企业融资行为和投资行为是微观主体最重要的财务行为,且互相影响。有效的投融资活动可以由高效率、高競争力的企业来实现。然而,僵尸企业的投融资行为是否具有这样的特征?当成为僵尸企业时,其财务决策行为会发生深刻变化[ 2 ]。然而,鲜有文献关注僵尸企业对融资行为和投资行为的影响。

理论研究认为,僵尸企业的道德风险问题会增加,导致其机会主义行为加剧,对经济发展造成较大负面影响[ 3-4 ],所以,僵尸企业的负外部性研究是现有文献关注的核心内容。僵尸企业的影响效应主要表现在微观层面和宏观层面两个方面[ 2 ]。相对而言,僵尸企业微观效应的研究成果较少,且主要集中在管理层道德风险问题方面,比如僵尸企业管理层推迟资产重组计划[ 5 ]、高估业绩预测[ 6 ]、盈余管理更严重等[ 7 ]。Imai[ 8 ]实证探讨了僵尸企业对银行贷款和融资行为的影响,研究结果表明僵尸企业存在预算软约束问题,僵尸企业无法减少贷款,土地价值的下降没有导致僵尸企业银行贷款减少;僵尸企业新增银行贷款配置到低生产率和低盈利项目上,僵尸企业并未进行高效投资。但Imai[ 8 ]的研究样本是日本中小企业,截至目前,尚未有中国僵尸企业对投融资行为影响的经验证据。

银行贷款等外部“输血”使僵尸企业得以存续,这会造成怎样的影响或带来什么问题?僵尸企业获得的银行贷款是否进行了有效投资?或者说僵尸企业投资是否与新增银行贷款有关?如果僵尸企业新增贷款增加了投资,其投资效益如何?针对这些问题,本文从银行贷款的变化和预算软约束的视角考察中国上市僵尸企业对银行贷款和投资行为的影响。

预算软约束现象存在于很多企业中,它对资本配置效率和经济发展具有显而易见的负面影响。预算软约束可以分为由外生制度导致的外生软约束和因时间不一致引起的内生软约束两种形式[ 9 ]。预算软约束破坏了资金配置的市场原则,资金价格不再由供求关系和风险溢价决定,造成融资约束的扭曲,进而影响企业自生能力[ 10 ]。硬化约束以防范金融风险是中国推进供给侧结构性改革的重要内容之一,所以,以预算软约束的视角探讨僵尸企业投融资行为的特征具有重要意义。

本文研究发现:第一,僵尸企业新增银行贷款与抵押率的关系不显著,表明僵尸企业银行贷款对固定资产等抵押物价值不敏感,实证结果支持了僵尸企业存在预算软约束的假设。第二,僵尸企业资本投资与新增银行贷款显著正相关,但与投资收益率的关系不显著。实证结果表明僵尸企业新增银行贷款虽然促进了投资水平的提高,但并没有配置到净现值较高或有生产力的项目上,僵尸企业存在投资机会约束问题。

相比Imai[ 8 ]的研究,本文贡献表现在以下方面。首先,基于中国制度背景,在理论上分析了僵尸企业存在外生软约束和内生软约束两种类型的软约束问题。其次,研究对象不局限于中小企业样本,而是利用中国上市僵尸企业作为实证探讨的基础。最后,从银行贷款扭曲和投资行为扭曲的视角证实了中国上市僵尸企业存在预算软约束和投资机会约束的问题。实证结果在回应西方研究文献成果[ 8 ]的同时,也为僵尸企业清理处置工作提供了重要参考,即硬化约束、提高企业投融资效率是治理僵尸企业的重要措施。

二、理论分析与研究假设

(一)僵尸企业与银行贷款

在中国,法律、制度、市场环境等处于不断完善和发展之中,社会信任度不高,契约精神不强,更重视人情和关系,政府对经济活动的干预较多。政府出于经济发展和政治目标,有动机帮助低效率企业进行外部融资,对企业进行直接扶持。行政干预给企业带来政策性负担,导致僵尸企业产生预算软约束问题[ 9 ],也就是所谓外生软约束。另外,行政干预降低了僵尸企业的破产风险,造成管理层道德风险增加,僵尸企业进行无效率投资的可能性增大。由于信息不对称和时间不一致,未完工的无效率投资项目诱使政府或银行进一步追加投资,从而产生内生性约束[ 11 ]。所以,僵尸企业既存在政策性负担导致的外生软约束,又存在管理层道德风险引致的无效率投资而诱发的内生软约束。预算软约束扭曲了僵尸企业融资行为,造成僵尸企业对自身杠杆率、资产及利率可能不再敏感[ 12 ]。

就银行贷款而言,根据Berglof和Roland[ 13 ]的研究,硬预算约束均衡发生在抵押品价值超过可验证的再融资净收益。然而,当抵押品价值低于可验证的净再融资回报时,银行就没有动力去激活客户,为一个糟糕的项目再融资。信用配给理论认为,当企业经营业绩较差、偿债风险较大时,将很难获得金融中介的信贷资金支持。但如果企业能够为银行贷款提供抵押物担保,即使企业经营业绩较差,也能够获得银行贷款,所以企业可用的抵押物价值就成为获得银行贷款的关键。对正常企业来说,抵押物价值越高,获得的银行授信额度越高。