我国绿色债券市场与其他金融市场的相关性分析

2021-09-10韩颖薇高奥蕾李松阳孟辉

韩颖薇 高奥蕾 李松阳 孟辉

摘要:本文基于ADCC-GARCH模型,分析了我国绿色债券市场与其他金融市场的动态相关性,比较分析了2015年中国股价下跌、2018年中美贸易摩擦以及新冠肺炎疫情对上述相关性的影响。研究发现,绿色债券投资回报率与股票、能源投资回报率之间呈现较弱的负相关关系,投资绿色债券能够为股票和能源投资者带来多元化的收益。

关键词:绿色债券 相关性分析 ADCC-GARCH模型 新冠肺炎疫情

自2016年1月浦发银行发行我国境内首单绿色金融债券以来,我国绿色债券市场快速发展。在此背景下,有必要对我国绿色债券市场的风险和收益特征进行分析,以便为投资者提供参考。此外,通过分析绿色债券市场与其他金融市场的相关性,有助于研究绿色债券能否为投资组合带来多元化收益。这些研究对于投资者进行绿色资产配置和风险管理具有重要意义。

文献综述

在绿色债券市场与其他金融市场关系的研究方面,Pham(2016)基于ADCC-GARCH模型分析了美国绿色债券市场投资回报率(以下简称“回报率”)与普通债券市场回报率之间的波动溢出效应。研究发现,从普通债券市场到绿色债券市场具有波动溢出效应,且随时间发生变化。Reboredo(2018)、Reboredo和Ugolini(2020)、Reboredo等(2020)发现绿色债券市场与企业债市场、国债市场和货币市场的相关性较强,其与股票市场、能源市场和高收益企业债券市场的相关性较弱。这意味着绿色债券为企业债、国债和货币市场投资者带来的多元化收益微乎其微,但可为股票市场、能源市场和高收益企业债券市场的投资者带来多元化收益。杜子平等(2016)基于DCC-GARCH模型分析了国际绿色债券指数与普通债券指数的相关性。

Cappiello等(2006)提出了非对称动态条件相关多元GARCH(ADCC-GARCH)模型,不但可以捕捉相关系数的动态,而且可以捕捉波动率和相关系数对正负冲击的不对称反应。

虽然大多数文献分析了国际绿色债券市场与其他金融市场的相关性,但关于我国绿色债券市场与其他金融市场相关性的研究较少。本文考虑到金融市场回报率序列条件方差的非对称性,将基于ADCC-GARCH模型分析我国绿色债券与其他金融市场(普通债券市场、股票市场、能源市场)的动态相关性。此外,本文将分析2015年中国股价下跌、2018年中美贸易摩擦以及新冠肺炎疫情期间上述相关性的变化情况。

ADCC-GARCH模型分析

本文采用ADCC-GARCH模型,令 为 维资产收益向量,假设其服从均值为零、协方差矩阵为 的条件正态分布:

其中, 为t-1时刻的信息集, 为通过单变量GJR-GARCH模型求出的时变条件标准差取对角元素形成的 对角矩阵,即 , 为第i个资产用GJR-GARCH模型求出的条件方差, 为动态条件相关系数矩阵。

GJR-GARCH模型求出的第i个资产的条件方差为:

其中,是关于 的指示变量,即如果 ,则,否则为0。 表示序列的杠杆效应, 意味着回报率的负向冲击,与正向冲击相比,其对于波动率的贡献更大。

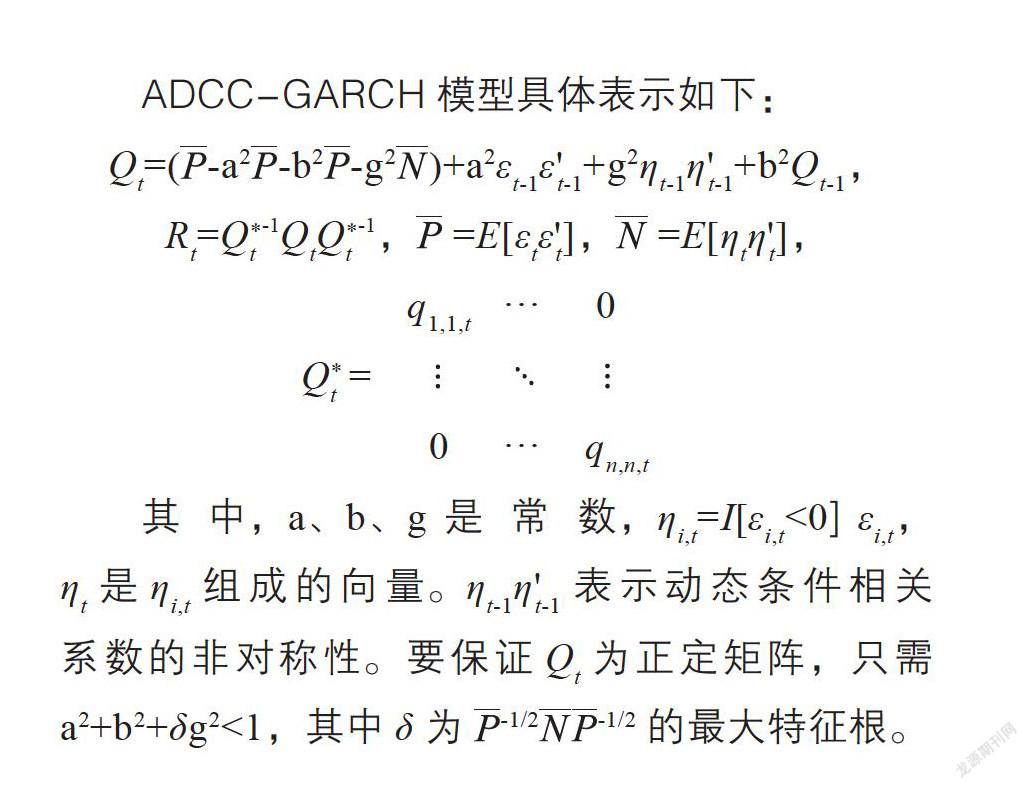

ADCC-GARCH模型具体表示如下:

,

其中,a、b、g是常数, , 是 组成的向量。 表示动态条件相关系数的非对称性。要保证 为正定矩阵,只需 <1,其中 为 的最大特征根。

实证分析

(一)数据与描述性统计

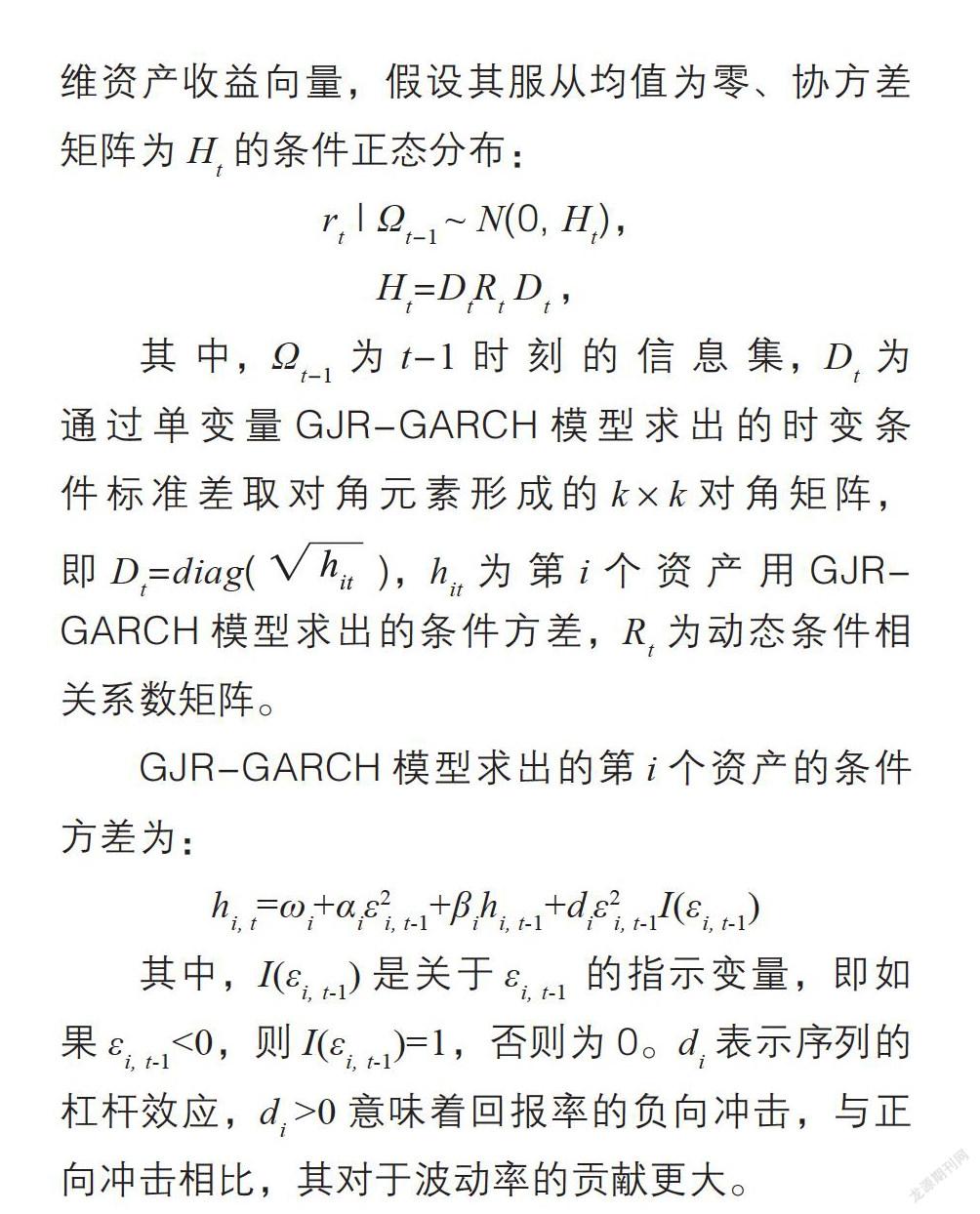

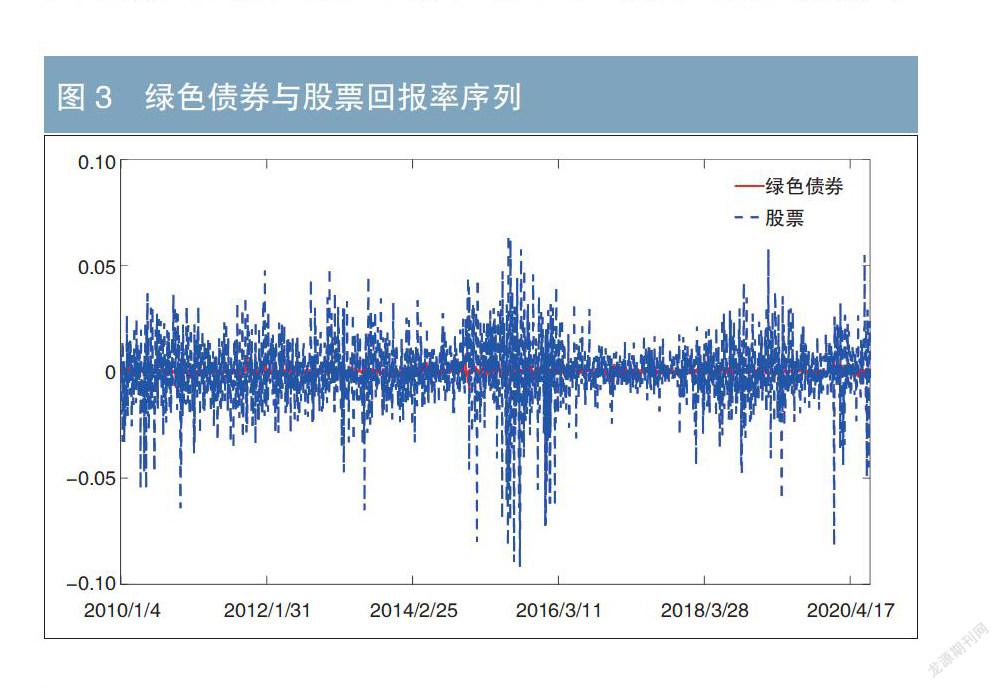

本文分别选取中债-中国绿色债券指数、中债-企业债总指数、中债-国债总指数、沪深300指数和万得(Wind)能源指数作为绿色债券市场、企业债市场、国债市场、股票市场和能源市场的指标。数据来源于Wind,样本区间为2010年1月4日至2020年7月30日的日收盘价格,共有2570个样本数据。图1至图4描述了绿色债券与企业债、国债、股票、能源的日回报率序列。绿色债券回报率和企业债回报率、国债回报率在上行阶段和下行阶段均显示了很强的相关性,表明绿色债券市场与普通债券市场的相关性较强。与绿色债券较为平稳的回报率相比,股票市场和能源市场的回报率具有更强的波动性,绿色债券市场与股票市场、能源市场的相关性较弱。

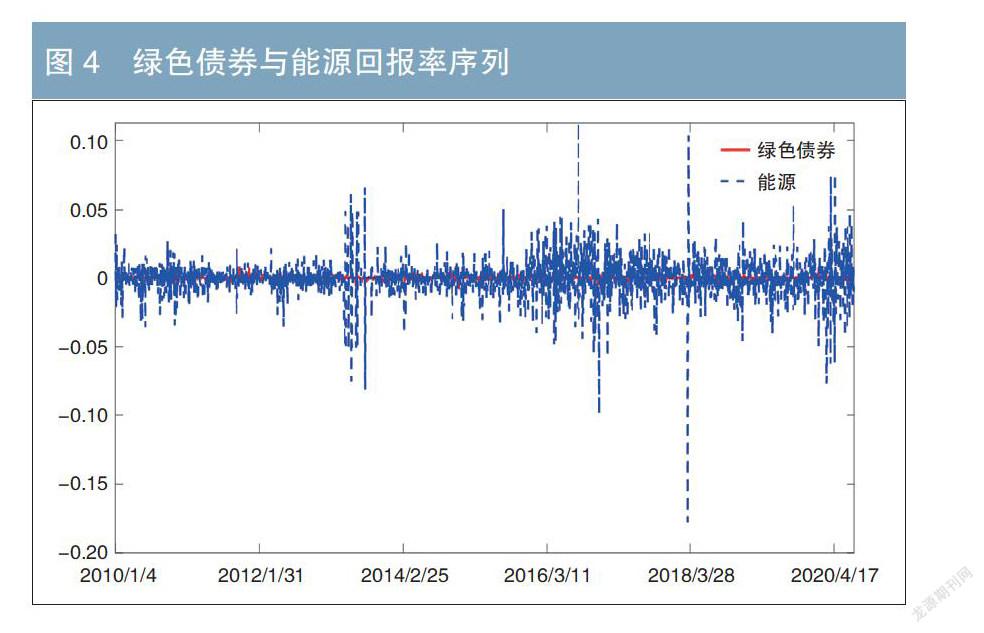

表1为五个市场回报率序列的描述性统计。由偏度、峰度和J-B检验统计量可见,五类资产的对数回报率均不服从正态分布。因此本文分析资产之间的非对称相关性更加符合实际情况。滞后20阶的Ljung-Box检验结果表明,五个市场回报率在1%的置信水平上存在序列自相关。ARCH检验结果表明,五个市场回报率序列均存在显著的异方差,因此采用GARCH模型是合理的。ADF单位根检验结果表明,五个市场回报率序列均为平稳序列。表2描述了各类资产回报率之间的线性相关系数。绿色债券回报率与企业债回报率、国债回报率的相关性较强,与股票回报率、能源回报率呈现较弱的负相关关系。

2.J-B为Jarque-Bera统计量,用来检验序列是否服从正态分布,***表示在l%的显著性水平上拒绝正态分布的原假設

3.ARCH表示检验序列是否存在异方差的统计量,滞后阶数为5,***表示在l%的显著性水平上拒绝不存在异方差的原假设

4.ADF为检验序列平稳性的ADF单位根检验统计量,***表示在1%的显著性水平上拒绝单位根序列的原假设

(二)ADCC模型估计

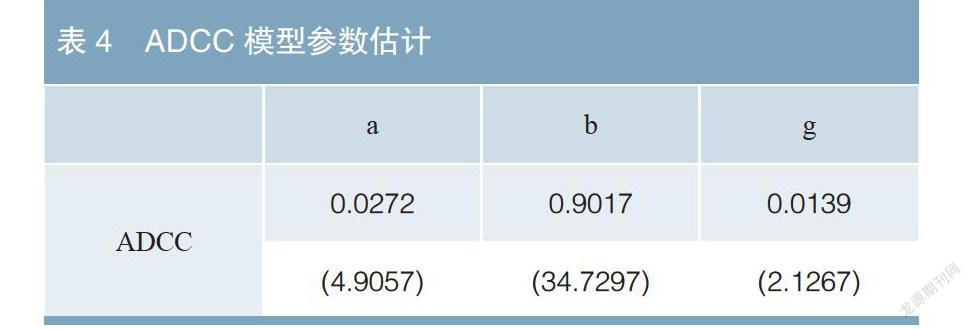

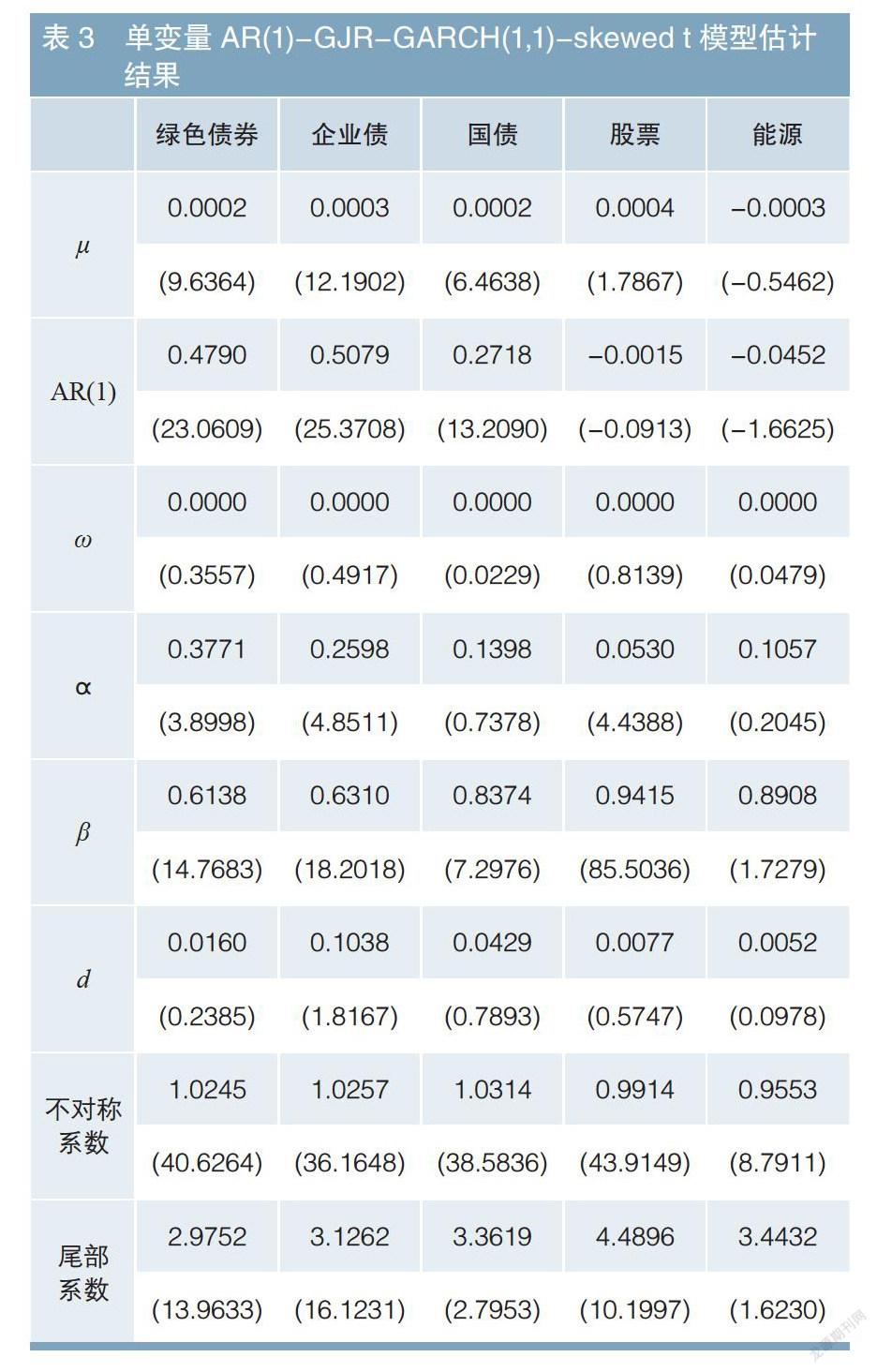

上述五个市场回报率序列单变量AR(1)-GJR-GARCH(1,1)-skewed t模型估计结果见表3。由表3可知,五个市场回报率序列方差方程的常数项()和非对称项()在10%的置信水平下均不显著,几乎所有市场的ARCH项()和GARCH项()的估计值均显著不为0,且+均趋于l,表明五个市场回报率波动均具有持久性。

表4为ADCC模型参数估计结果。其中a为条件方差协方差矩阵的一阶滞后项系数,反映各个市场回报率的相互关系;b为自回归矩阵系数,反映波动的持久性;g为负向方差协方差矩阵系数,用来衡量非对称冲击对金融市场动态相关性的影响。较高的统计量说明绿色债券市场与其他金融市场的相关性的确是动态的,同时可以发现其具有高持续性和非对称性。g为0.0139,在5%的水平上显著,表明非对称冲击对五个市场回报率之间的动态相关性具有显著影响,且负向冲击效应大于正向冲击效应。当市场处于下跌行情时,五个市场回报率之间的动态相关性更高。

(三)动态相关性分析

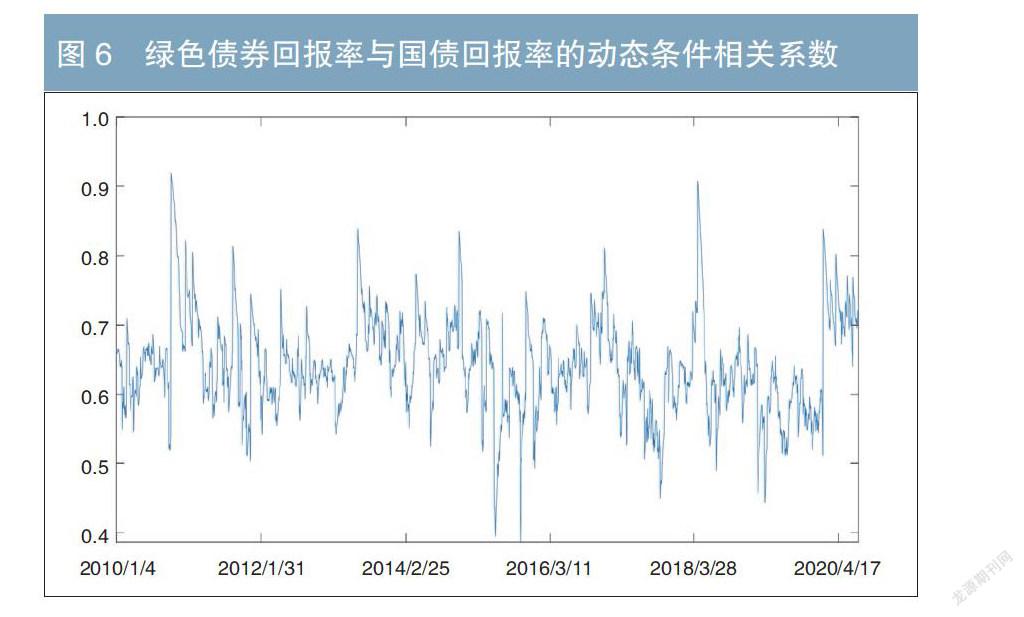

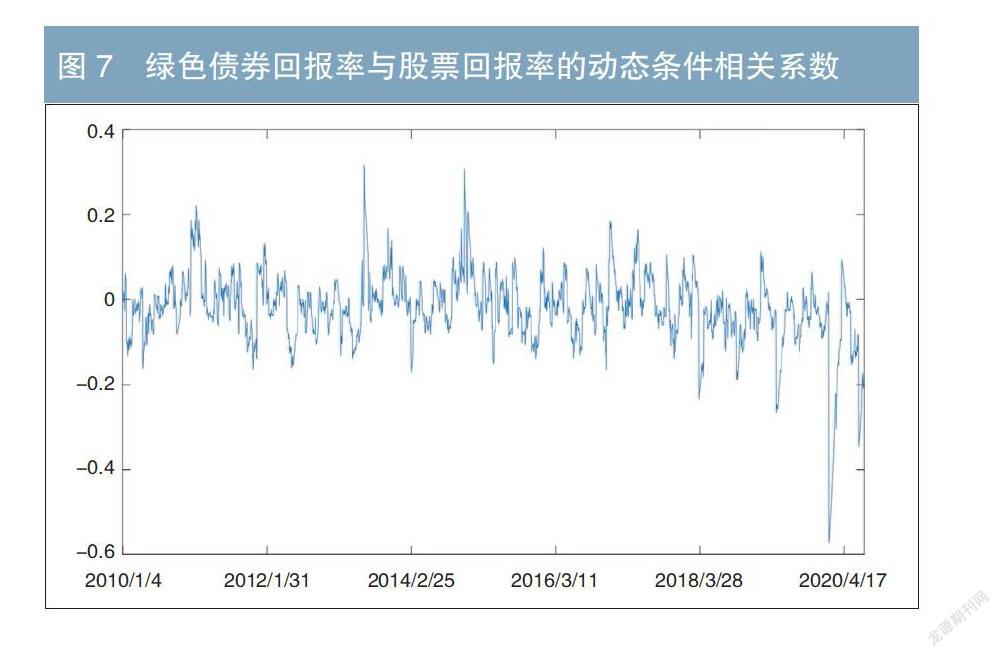

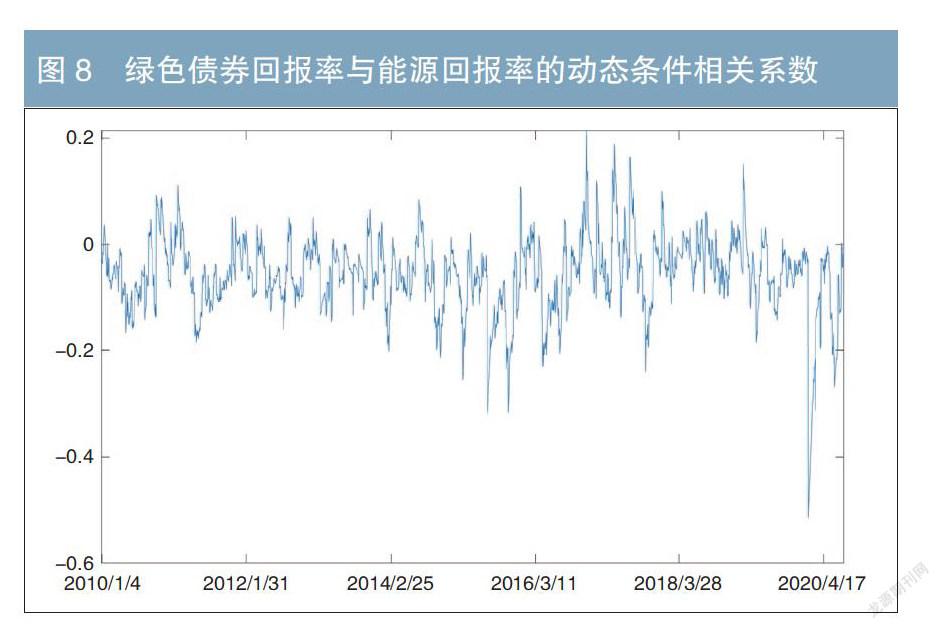

图5至图8描述了绿色债券市场与其他金融市场回报率序列之间的动态条件相关系数。统计分析表明:

第一,绿色债券回报率与企业债回报率的相关系数在0.88附近波动(见图5),绿色债券回报率与国债回报率的相关系数在0.65附近波动(见图6)。由于同为债券市场,绿色债券回报率与企业债回报率、国债回报率的相关性变化趋势一致。

第二,在股票牛市期间(2014年11月3日至2015年6月12日),绿色债券回报率与股票回报率的相关系数大体上为正值(见图7)。在2015年股价下跌期间(2015年6月12日至12月21日),绿色债券回报率与股票回报率的相关系数大体上为负值,其中在2015年7月28日至8月24日股市短暂反弹期间,二者相关系数为正值。

在中美贸易摩擦期间(2018年3月至2020年7月30日),绿色债券回报率与股票回报率的相关系数大体上为负值,并在2018年3月22日由正值转为负值。

第三,绿色债券回报率与能源回报率的相关系数大体上为负值(见图8)。其中,2016年10月27日至2017年8月17日,二者的相关系数大体上为正值。在此期间,受2016—2017年全球经济复苏、石油减产、地缘政治风险上升、中国削减煤炭产能等因素的影响,能源需求增长,并拉动能源价格上涨。

第四,新冠肺炎疫情期间的相关性情况。2020年2月4日,绿色债券回报率与企业债回报率、国债回报率的相关系数分别上升至最高点0.98和0.84,与股票回报率、能源回报率的相关系数分别降到最低点-0.57和-0.52。其原因可能是:2020年2月3日至7日(春节后开市第一周),由于我国疫情形势严峻,企业延迟复工,引发投资者对经济形势的担忧,推动股票和能源市场回报率快速下行,市场避险情绪升温。在此背景下,债券市场受投资者青睐,债券回报率快速上升。2020年2月3日,沪深300指数从节前最后一个交易日的4004点跌至3688点,跌幅为7.89%,创2015年以来的最大单日跌幅;Wind能源指数跌幅约为4.98%。在此期间,绿色债券回报率与企业债回报率、国债回报率的相关性急剧上升,与股票回报率、能源回报率的相关性急剧下降。

2020年2月10日至3月3日,随着疫情在我国被逐步控制,市场避险情绪得到释放,债券回报率横盘震荡,股票和能源市场回报率逐渐上升,绿色债券回报率与企业债回报率、国债回报率的相关性逐渐下降,与股票回报率、能源回报率的相关性逐渐上升。3月9日,海外疫情迅速扩散,叠加油价暴跌,进一步激化市场的恐慌情绪,债券回报率迅速上升,股票回报率和能源回报率下降,绿色债券回报率与国债回报率的相关性迅速上升,与股票回报率、能源回报率的相关性迅速下降。整体来看,海外疫情暴发对我国绿色债券市场与其他金融市场相关性的影响小于疫情在我国出现时对相关性造成的影响。

第五,绿色债券回报率与企业债回报率、国债回报率的相关性较强,与股票回报率、能源回报率的相关性较弱。在疫情防控期间,绿色债券回报率与企业债回报率、国债回报率的相关性正向增加。在2015年股价下跌、2018年中美贸易摩擦以及疫情发生期间,绿色债券回报率与股票回报率、能源回报率的相关性负向增加。绿色债券回报率与股票回报率、能源回报率相关性的波动情况显示,疫情对绿色债券回报率和股票回报率、能源回报率相关性的影响大于2015年股价下跌和2018年中美贸易摩擦带来的影响。

结论与建议

本文基于ADCC-GARCH模型,分析了我国绿色债券回报率与企业债回报率、国债回报率、股票回报率和能源回报率的动态相关性。

研究发现,绿色债券回报率与企业债回报率、国债回报率的相关性较强,表明绿色债券可为企业债和国债的投资者带来的多元化收益较少,而受到企业债和国债波动溢出的影响较大。绿色债券回报率与股票回报率、能源回报率的相关性较弱,表明绿色债券可为股票和能源市场投资者带来多元化的收益,且受股票和能源波动溢出的影响较小。

本文的实证结果对于投资者和政策制定者具有一定的参考价值。对于投资者来说,由于绿色债券回报率与股票回报率、能源回报率的相关性较低或呈负相关关系,建议投资者在股票和能源投资组合中加入绿色债券,以获得多元化的收益。绿色债券为投资者带来的多元化收益能够进一步增强市场信心,建议政策制定者推出更多支持绿色债券市场发展的政策,推动实现碳中和目标。

注:

1.2018年3月开始的中美贸易摩擦持续至今,其对于中国股市的影响主要集中在2018年。因此,本文只考虑2018年中美贸易摩擦集中发生时期。

2.本文选取上述三类指数的财富值。

参考文献

作者單位:中国地质大学(北京)经济管理学院

中国地质大学(北京)经济管理学院

中国地质大学(北京)经济管理学院

中国出口信用保险公司

责任编辑:徐传平 印颖 刘颖