潮宏基:渠道变革 底部反转

2021-08-16周少鹏

周少鹏

市场方面,安信证券认为,市场总体呈现出存量博弈的特征,从短期来看,基金发行与赎回规模基本相当、外资难有大规模流入、后续IPO规模较大等因素可能导致增量资金面临不利条件,市场向上阻力较大。从基本面来看,受国内外疫情再起、国内地产周期下行等因素影响,经济下行压力可能成为未来一个阶段市场担忧的主要来源,预计消费持续疲软,地产链、出口链下行压力较大。从市场风险偏好来看,市场对于行业政策和外资流出的焦虑情绪已经基本释放完毕,继续大幅下降的可能性不高。从政策面来看,政治局会议再提“跨周期调节”,注重今明两年宏观政策衔接,新能源汽车、专精特新中小企业成为发展重点,继续利好中小成长风格在未来的表现。

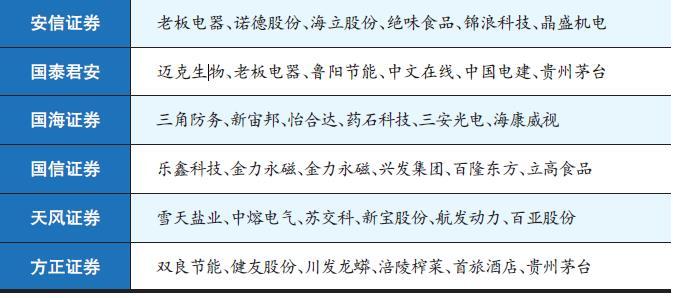

本期券商最新报告重点推荐个股一览

总的来说,受经济下行压力增大、市场增量资金短期偏紧等因素影响,市场短期或将继续处于调整阶段,部分热门赛道也将面临更大的调整压力。从中长期来看,A股长牛和成长中期主线的逻辑依然成立,成长股的结构性牛市有望在调整期结束后得以延续。安信证券建议投资者等待市场平稳后,逢低加仓光伏、军工、新能源车、半导体、汽车、5G、CXO等高景气长赛道重点方向。

每期金股:潮宏基

潮宏基(002345)是国内老牌珠宝上市公司,黄金珠宝业务收入占比近九成,旗下拥有“CHJ潮宏基”、“VENTI梵迪”等知名品牌,另有女包业务,占比10%左右。公司未来的看点主要有两个:1)低线城市受益消费升级,成为当下行业新消费主力,公司珠宝业务以轻资产的加盟模式下沉至三四线市场,渠道变革驱动业绩加速增长;2)公司2019年后转变战略,结束多元化业务拓展,聚焦珠宝和女包主业,基本面逐步改善。

珠宝主业加速下沉低线市场

中国珠宝行业主要市场在一二线城市,很多国际大品牌扎堆其中,竞争格局较为稳定。而当前中国的人口分布却是这样的,一二线城市的人口约占32%,三线以下人约占68%。消费者购买黄金珠宝需求不会因为地域差异而消失,即便是在低线城市,结婚、日常装扮对珠宝需求也是刚需。这些年随着居民收入水平提升和消费升级,三线以下城市成为消费主力军。也因此,低线城市成为各珠宝公司主战场。

珠宝行业看起来是高大上的产业,但并不是高度集中的格局,在国内外都是如此,美国珠宝行业的CR5长期都在10-20%之间,主要原因是珠宝贵在品质和定位,而非规模和市占率,这些属性给了差异化经营的中小企業生存空间。潮宏基的产品定位偏好年轻群体,走的是个性化路线,主打的是25年来一直坚持下来的设计感,定位上与周大福、老凤祥等头部品牌明显不同。

消费类的企业,渠道变革对基本面的刺激要明显好于品类扩张和创立品牌。潮宏基最大的变化就是2019年后对渠道发起变革,开始发力三四线城市,以加盟的轻资产模式加速开店。2020年末,公司加盟店数量541家,新开店179家,年内净增加97家。截止今年上半年公司加盟店数量达到575家,相比年初增加34家,根据公司规划,2021年全年预计净开店总数量在150-200家左右,争取在未来3-5年内珠宝门店数量翻番,达到2000家。

从收入占比来看,公司加盟营收占比逐年增加,2021年上半年已经达到25%,对收入的贡献很显著。未来随着加盟店数量进一步增加,公司收入还有进一步增长空间。

女包品牌破局重生

2018年以前潮宏基遭遇成长难题,公司试图以多元化业务做突破,通过投资并购,相继纳入女包品牌“菲安妮”,高端美容连锁“思妍丽”和医美互联网平台“更美”,公司出发点是好的,上述品牌的并购都是围绕“她经济”版图布局,奈何新领域无丰富运营经验反而陷入桎梏中。

2019年后转变战略,公司对非珠宝主业进行清理。一方面,2020年剥离“思妍丽”品牌,收回全部转让款4.75亿元,退出美容连锁市场。另一方面,从品牌形象、产品设计及渠道对女包品牌“菲安妮”进行年轻化战略调整。

2014年-2018年女包品牌的渠道集中在百货超市,该市场杂牌横行,强调的是价格博弈,不仅品牌形象不佳,价格也很难推上去。2018年-2020年,公司联合艺术家推出多系列新产品,并逐步将渠道调整至购物中心。2017年是国内百货店数量的高点,此后连续三年下降,而购物中心从2010年以来数量不停增加,二者完全相反,可以说公司对新渠道的趋势把控很到位。

目前公司以购物中心为主的线下门店模式已成熟,先在一二线城市布局,同时线上方面,则联合腰部主播进行品牌宣传。看转型成色,2021年上半年公司皮具业务收入高达2.22亿元,同比增加102%,相比2019年增速上升27.5%,女包业务调整阵痛期度过后,有望为公司业绩添砖加瓦。