融资融券交易提高了市场流动性吗

2021-08-16谢黎旭张信东王东汤亮亮

谢黎旭 张信东 王东 汤亮亮

【摘要】运用SVAR模型检验2010年3月31日至2019年11月7日融资买空和融券卖空交易对上海和深圳A股市场流动性的同期影响和长期影响, 并进一步分析不同标的股票范围和不同的市场状态下融资买空和融券卖空交易对沪深A股市场流动性的影响。 研究结果表明:融资买空和融券卖空交易对上海和深圳A股市场流动性的同期和长期影响都是显著为正的, 且对上海A股市场流动性的正向影响大于深圳A股市场; 融资买空交易对市场流动性的正向影响大于融券卖空交易, 这是因为融资买空交易规模远远大于融券卖空交易规模; 融资买空交易与融券卖空交易对市场流动性的同期和长期影响并不随着标的股票范围的扩大而增加, 而是与二者交易规模有关; 熊市时融资买空交易对市场流动性的长期影响大于牛市。

【关键词】融资融券;流动性;SVAR模型;融资买空;融券卖空

【中图分类号】F832.5 【文献标识码】A 【文章编号】1004-0994(2021)07-0123-10

一、引言

2010年3月31日, 中國证券监督委员会以“促进流动性, 降低波动性”为主要目的, 在上海和深圳证券交易所同时启动了融资融券业务。 截至2019年11月7日, 上海和深圳证券交易所已对融资融券标的股票进行了六次扩容, 标的股票也从最初的90只扩容到1600只, 融资融券余额亦达万亿规模。 那么, 发展如此迅速的融资融券交易是否提高了市场流动性? 事实上, 目前允许融资融券交易的1600只股票, 仅占我国A股股票总数的30%左右。 那么, 占市场很小份额的标的股票流动性的提高是否能促进市场流动性的提高? 一般来说, 上海证券交易所上市的为大市值股票, 深圳证券交易所上市的为小市值股票, 那么融资融券交易对上海和深圳A股市场流动性的影响是否有显著性差异? 而我国融资买空交易规模远远大于融券卖空交易规模, 那么融资买空交易和融券卖空交易对市场流动性的影响是否不同? 我国融资融券标的股票的范围是逐步扩大的, 那么随着标的股票范围的扩大, 融资融券交易对A股市场流动性的影响是否也逐步增强? 另外, 融资融券业务开展以来, 我国股票市场经历了熊市、牛市和熊市三个阶段, 一般来说, 熊市卖空、牛市买空对于融资融券交易者来说是比较好的投资策略。 那么, 牛市和熊市状态下, 融资买空交易和融券卖空交易对A股市场流动性的影响是否也存在差异?

基于以上问题, 本文主要运用短期和长期SVAR模型, 选取上海和深圳证券A股指数的相关数据以及与融资融券交易相关的市场数据, 研究2010年3月31日至2019年1月7日融资买空和融券卖空交易对沪深A股市场流动性的同期和长期影响, 并进一步分析不同标的股票范围和不同的市场状态下融资买空和融券卖空交易对沪深A股市场流动性的影响。 本文一方面丰富了关于融资融券交易对市场流动性影响的实证证据, 另一方面也为监管者发展和健全股票市场、提高市场质量提供了可行思路。

二、文献回顾

(一)融券卖空交易对市场流动性的影响

对于融券卖空交易对市场流动性的影响, 早期文献并未达成一致意见。 Miller[1] 以及Harrison和Kreps[2] 认为禁止融券卖空交易只能使乐观投资者留在市场, 而想要进行卖空交易的悲观投资者则会被迫离开市场, 使得股票供给小于需求, 从而降低市场流动性。 Diamond和Verrecchia[3] 认为, 卖空限制(有成本的卖空)会使流动性交易者不能进行卖空交易而离开市场, 只有拥有坏消息的交易者会进行少量卖空交易, 从而增加买卖价差, 降低市场流动性; 而允许无成本的卖空让知情交易者和流动性交易者都能参与卖空交易, 从而降低买卖价差, 提高市场流动性。

近期文献关于卖空机制对流动性影响的研究结论亦未达成一致: ①有不少学者认为融券卖空交易能够提高市场的流动性。 例如, Charoenrook和Daouk[4] 以全球111个国家的股票市场33年的数据为研究样本, 以换手率为流动性衡量指标研究卖空机制对流动性的影响, 发现允许卖空交易的发达国家的成熟市场的流动性显著高于禁止卖空的发展中国家的新兴市场。 Beber和Pagano[5] 对2007 ~ 2009年金融危机期间各国政府实施的卖空禁令进行研究发现, 限制或禁止卖空交易降低了股票的流动性, 尤其是无期权和小市值公司的股票。 ②亦有学者认为允许融券卖空交易会降低市场流动性。 才静涵、夏乐[6] 通过对我国香港主板市场的高频数据进行分析, 发现由于噪声交易者担心融券卖空机制的引入会增加亏损的风险而变得更加谨慎甚至会退出市场, 以致降低了市场的活跃程度和流动性。 ③还有学者认为, 由于政府对融券卖空交易的限制太多, 导致其交易规模过小而对市场流动性的影响不显著。 廖士光、杨朝军[7] 对我国香港股票市场进行研究, 以换手率作为指标来衡量流动性, 却得到了不同的结论。 他们将1999年1月至2004年12月的样本数据分成几个阶段的时间序列进行研究, 发现融券卖空交易被推出后, 市场的流动性先减弱后增强, 且融券卖空交易额对市场流动性的影响不显著。 这主要是由于我国香港股票市场对融券卖空交易的限制条件较多, 造成融券卖空交易额占市场交易额的比例过低, 从而不能对市场形成较大的影响。

(二)融资买空交易对市场流动性的影响

关于融资买空交易对市场流动性影响方面的文献较少。 现有文献偏向于利用保证金比率的变化来研究融资买空交易对市场流动性的影响。 Goldberg[8] 认为可以通过调整融资买空交易保证金的比率来调整市场的流动性。 骆玉鼎、廖士光[9] 利用我国台湾证券市场的数据实证研究融资买空交易与市场流动性之间的关系, 总样本的研究结果表明, 保证金比率变化对融资买空交易量和市场流动性有显著的影响; 分阶段研究结果也表明, 各阶段融资买空交易均是市场流动性的格兰杰原因, 融资买空交易为市场提供了流动性。 而Bige和Heather[10] 通过断点回归设计方法对印度特殊的融资买空交易系统进行研究发现, 允许进行融资买空交易的股票的流动性比不允许进行融资卖空交易的股票的流动性要强。

(三)融资融券交易对市场流动性的影响

近期文献主要是从资金约束的角度来研究融资融券交易对市场流动性的影响, 当融资融券交易者资金充足时, 融资融券交易能为市场提供流动性; 当市场下行时, 融资融券交易者由于资金短缺, 从流动性提供者变成需求者, 导致市场流动性降低。 Brunnermeier和Pedersen[11] 认为, 由于融资融券交易者筹到的资金具有不稳定性, 因此在某种情况下, 市场流动性呈螺旋状上升。 Kyle和Xiong[12] 、Kiyotaki和Moore[13] 认为融资融券交易者在市场下行时由于资金约束不得不清算已有头寸, 导致市场流动性降低。

我国融资融券业务的开展, 为国内学者研究融资融券交易对流动性的影响提供了很好的契机。 刘倩、朱民武[14] 通过回归模型研究发现, 融资买空交易提高了标的股票的流动性, 融券卖空交易对流动性的提升作用不明显, 融资融券交易显著提升了股票的流动性。 宋光辉等[15] 通过建立VAR模型研究发现, 融资融券交易在短期内对A股市场的流动性没有显著影响, 但从中长期来看其提升了A股市场的流動性。 张博等[16] 利用VAR模型和Granger因果检验研究发现, 融资融券交易能够通过“波动渠道”提升股票市场的流动性。 谢黎旭和张信东等[17] 采用双重差分法研究发现, 融资融券交易提高了标的股票的流动性。 与现有文献不同的是, 本文将全面系统地研究不同标的股票范围和不同市场状态下融资买空和融券卖空交易对沪深A股市场流动性的同期和长期影响。

三、研究设计

(一)指标选取

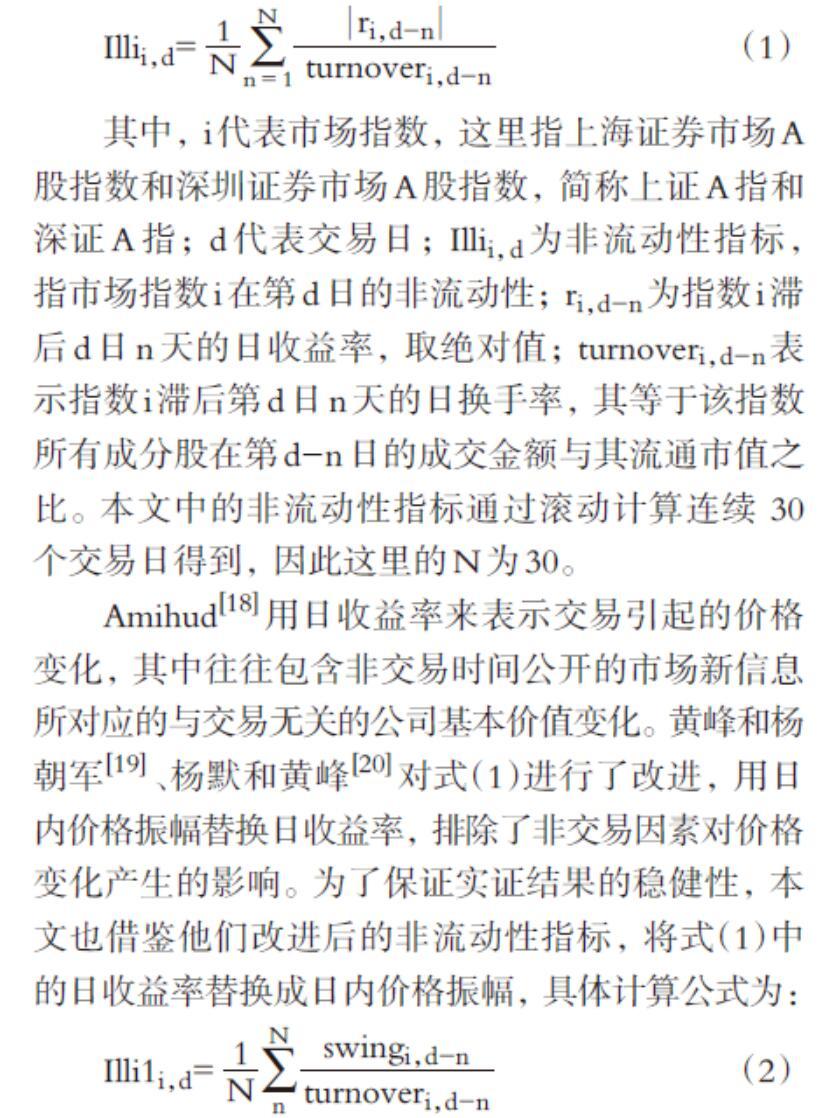

1. 市场流动性指标。 本文研究的是融资买空交易、融券卖空交易以及融资买空和融券卖空总交易(简称“融资融券交易”)对上海A股市场和深圳A股市场流动性产生的影响。 相应地, 研究流动性的数据也选取与上海和深圳证券市场A股指数相关的数据。 与个股不同的是, 市场指数数据没有买卖报价, 无法从交易成本的角度来研究市场的流动性。 因此, 本文选取换手率形式的非流动性指标作为市场流动性指标[18] 。 具体的计算公式为:

Illii,d=[1Nn=1N ] (1)

其中, i代表市场指数, 这里指上海证券市场A股指数和深圳证券市场A股指数, 简称上证A指和深证A指; d代表交易日; Illii,d为非流动性指标, 指市场指数i在第d日的非流动性; ri,d-n为指数i滞后d日n天的日收益率, 取绝对值; turnoveri,d-n表示指数i滞后第d日n天的日换手率, 其等于该指数所有成分股在第d-n日的成交金额与其流通市值之比。 本文中的非流动性指标通过滚动计算连续 30个交易日得到, 因此这里的N为30。

Amihud[18] 用日收益率来表示交易引起的价格变化, 其中往往包含非交易时间公开的市场新信息所对应的与交易无关的公司基本价值变化。 黄峰和杨朝军[19] 、杨默和黄峰[20] 对式(1)进行了改进, 用日内价格振幅替换日收益率, 排除了非交易因素对价格变化产生的影响。 为了保证实证结果的稳健性, 本文也借鉴他们改进后的非流动性指标, 将式(1)中的日收益率替换成日内价格振幅, 具体计算公式为:

Illi1i,d=[1NnN ] (2)

上式中, swingi,d-n代表指数i在第d-n日内的价格振幅, 计算公式为:swingi,d-n=(highi,d-n-lowi,d-n)/openi,d-n。 其中, highi,d-n为指数i在第d-n日内的最高指数, lowi,d-n为指数i在第d-n日内的最低指数, openi,d-n为指数i在第d-n日的开盘指数。

根据公式(1)和(2), Illi和Illi1的值越小, 说明单位资产换手率对价格产生的影响或冲击越小, 市场的非流动性越小, 流动性越大。

2. 融资融券指标。 本文选取上海证券市场和深圳证券市场的融资余额、融券余额和融资融券余额的日数据作为融资融券指标, 用来衡量A股市场的融资买空交易规模、融券卖空交易规模以及融资融券总交易规模。 融资余额(finance balance)用Finbali,d表示, 融券余额(short balance)用Shortbali,d表示, 融资融券余额(margin transaction balance)用Mtbali,d表示。 其中, i指上海和深圳证券市场, d指交易日。

(二)研究模型构建

为了检验融资融券交易对A股市场流动性的影响, 本文主要使用结构向量自回归(SVAR)模型进行分析。 SVAR模型估计的前提是, 样本序列需为平稳时间序列。 对非流动性变量Illi和Illi1进行差分, 变量Finbal、Shortbal和Mtbal分别进行对数差分。 解释变量滞后p阶的SVAR模型的表达式分别如下:

(3)

(4)

式(3)、(4)和(5)分别估计的是融资余额增量、融券余额增量和融资融券余额增量与A股市场同期和滞后期流动性之间的因果关系。 系数α21衡量的是融资融券交易对流动性的同期影响, 系数γ2j代表的是融资融券交易对市场流动性的滞后期影响。 对于沪深A股市场, △Illi、△Illi1、△Finbal、△Shortbal和△Mtbal的ADF值都显著小于1%的临界值, 表明这些差分变量的时间序列均为平稳序列。

(三)数据来源与样本选取

本文使用的指数收益率、指数流通市值、日最高指数、日最低指数、日开盘指数、融资余额、融券余额和融资融券余额等数据均来自国泰安数据库(CSMAR), 样本期间为2010年3月31日至2019年11月7日。 数据处理和模型估计主要通过统计软件STATA 13.0实现。

除了对2010年3月31日至2019年11月7日之间的总样本进行实证分析, 还根据融资融券标的股票的范围(或数目)以及牛、熊市市场状态来确定不同的样本区间进行比较分析。 2010年3月31日融资融券业务试点至2019年11月7日, 上海和深圳证券交易所对融资融券标的股票共进行了6次扩容。 伴随着每一次扩容, 参与融资融券交易的股票数目相应增加, 根据融资融券扩容实施日和融资融券标的股票的范围(或数目), 本文将总样本分成四个子样本区间, 具体情况如表1所示。

根据市场状态, 样本区间经历了熊市、牛市和熊市三个阶段, 子样本区间情况具体如表2所示。

四、实证结果与分析

(一)描述性统计

表3列示了上证A指和深证A指2010年3月31日至2019年11月7日流动性指标、融资余额、融券余额和融资融券余额以及流通市值的描述性统计结果。 从表3可以看出, 不论是上证A指还是深证A指, 根据价格振幅计算的非流动性变量Illi1的均值、标准差、最小值和最大值, 都比根据收益率计算的Illi的各相关值要大得多, 这说明股票日内振幅比日收益率要大得多。

截至2019年12月2日, 上海证券市场上市公司有1556家, 深圳证券市场上市公司有2199家。 但是从表3可以看出, 上海A股市场的平均流通市值是22.5万亿元, 而深圳A股市场的流通市值是10.3万亿元, 上海A股市场的流通市值是深圳的2倍多, 而其股票数仅为深圳的0.7倍, 这说明在上海证券交易所上市的主要为大市值股票, 而在深圳证券交易所上市的主要为中小市值股票, 这也与上海和深圳证券交易所的宗旨相符。 另外, 从表3不难看出, 上证A指的Illi和Illi1的均值差不多是深证A指的Illi和Illi1的均值的2倍, 这说明深圳A股市场的非流动性差不多是上海A股市场的一半。 也就是说, 深圳A股市场流动性差不多是上海A股市场的2倍。 这是因为, 我国股市的投资者是以中小投资者为主, 而中小投资者由于资金所限往往更偏好于投资小市值股票。

从均值来看, 上海A股市场的融资余额为0.369万亿元, 流通市值为22.5万亿元, 其融资买空交易规模占其流通市值的1.64%; 而深圳A股市场的融资余额为0.232万亿元, 仅占深圳A股流通市值10.3万亿元的2.25%。 上海A股市场的融券余额是融资余额的0.79%, 深圳A股市场这一比例则是0.42%, 因此, 融券卖空交易规模占市场流通市值的比例, 应该不足融资买空交易规模占市场流通市值比例的1%。 可见, 尽管融资买空交易规模最高已达万亿元, 但融资融券交易规模占市场流通市值的比例依然很低, 而且上海和深圳两个A股市场的流动性、融资买空和融券卖空交易规模也具有显著差异, 因此下文将采用SVAR模型来实证检验融资买空和融券卖空交易对上海和深圳A股市场流动性的影响。

(二)融资融券交易对市场流动性的总体影响

1. 融资融券交易对市场流动性的同期影响。 本文研究融资融券交易对市场流动性的同期影响, 采用乔利斯基约束法对SVAR模型进行约束, 假设市场流动性对融资融券交易无同期影响。 表4列示的是2010年3月31日至2019年11月9日上海和深圳A股市场融资融券指标与流动性指标的同期SVAR模型的估计结果。

从表4可以看出, 对于上海和深圳A股市场, 融资买空交易对非流动性变量△Illi和△Illi1的影响系数都是显著为负的, 分别为-0.224、-0.247、-0.157和-0.182, 均在1%的水平上显著, 这说明融资买空交易对A股市场流动性的同期影响显著为正, 也就是说融资买空交易对市场流动性有显著的正向影响; 而融券卖空交易对△Illi和△Illi1的系数分别为0.003、0.003、-0.020和-0.020, 均不显著, 这说明融券卖空交易对上海A股市场的流动性的同期影响有正有负, 但都不显著。

对比融资买空交易对上海和深圳A股市场流动性的同期正向影响可以发现, 融资买空交易对上海A股市场流动性的影响显著大于深圳A股市场。 因为对于非流动性变量△Illi来说, 沪市影响系数为

-0.224, 而深市为-0.157, 前者的绝对值大于后者; 对于△Illi1来说, 沪市是-0.247, 而深市是

-0.182, 前者的绝对值也显著大于后者。

仔细观察表4不难发现, 上海A股市场的融资买空交易和融资融券交易对流动性指标△Illi的影响系数分别为-0.224和-0.202, 且都在1%水平上顯著, 二者对△Illi1的系数则分别为-0.247和-0.228, 也都在1%的水平上显著。 这说明融资买空交易和融资融券交易对上海A股市场流动性的同期影响在大小和显著性上基本是一致的。 深圳A股市场也如此。 这是因为融资融券余额是融资余额和融券余额二者的总和, 而融券余额所占比例较小, 不到融资余额的1%, 因此融券卖空交易相对融资买空交易对流动性的同期影响更小, 以致融资融券交易对流动性的影响与融资买空交易对流动性的影响大致相当。 下文中, 融资融券余额对上海和深圳A股市场流动性的同期影响的实证结果只在表格中展示, 不再进行分析和论述。

2. 融资融券交易对市场流动性的长期影响。 为了研究融资融券交易对市场流动性的长期影响, 对SVAR模型进行长期约束, 假设长期内市场流动性对融资融券交易的累积影响为零。 表5列示的是2010年3月31日至2019年11月9日期间上海和深圳A股市场融资融券指标与流动性指标的长期SVAR模型的估计结果。

从表5可以看出, 对于沪市和深市, 融资买空交易和融资融券交易对A股市场流动性的长期影响在数值和显著性上是一致的, 其原因与前文所述的同期影响一样。 因此后文中也不再分析融资融券交易对市场流动性的长期影响, 只分析和比较融资买空和融券卖空交易对上海和深圳A股市场流动性的长期影响和冲击。

对上海A股市场来说, 融资买空交易对非流动性变量△Illi和△Illi1影响系数的值分别为-0.034和-0.061, 融券卖空交易对△Illi和△Illi1的影响系数分别为-0.006和-0.013, 且都在1%的水平上显著; 同样, 对深圳A股市场来说, 融资买空和融券卖空交易对△Illi和△Illi1的影响系数分别是-0.022、

-0.036、-0.005和-0.011, 且也都在1%的水平上显著。 这说明融资买空和融券卖空交易对上海和深圳A股市场的流动性都有显著为正的长期影响。 这就说明, 虽然允许融资融券交易的标的股票只占上市公司的很小一部分(不到30%), 融资融券交易对标的股票流动性的正向影响也能促使其对市场流动性产生显著的正向影响。

对比融资买空交易和融券卖空交易对A股市场流动性的正向长期影响, 可以发现融资买空交易的影响显著大于融券卖空交易, 这可能是因为融资买空交易规模大于融券卖空交易规模。 图1描述的是上海和深圳A股市场融资买空和融券卖空交易规模占市场流通市值比例的时间趋势。 从图1可以看出, 在整个样本期间, 上海A股市场的融资余额占市场流通市值比例的趋势与深圳A股市场基本保持一致, 比例范围为0 ~ 4.5%, 大部分时间维持在1%以上; 而融券余额占市场流通市值的比例在两个市场的比例范围为0 ~ 0.04%。 可见, 融资买空交易规模显著大于融券卖空交易规模, 这就不难理解为什么融资买空交易对A股市场的流动性的同期和长期影响显著大于融券卖空交易。

对于融资买空交易和非流动性变量△Illi来说, 回归系数的值, 沪市是-0.034, 深市是-0.022, 前者的绝对值显著大于后者; 对于融券卖空交易和非流动性变量△Illi来说, 回归系数的值, 沪市是

-0.006, 深市是-0.005, 前者的绝对值也大于后者。 同样对于非流动性变量△Illi1来说, 融资买空交易和融券卖空交易对上海A股市场流动性影响系数的绝对值也分别大于深圳A股市场。 这就说明, 上海A股市场的融资买空交易和融券卖空交易对流动性的长期正向影响大于深圳A股市场。

图2描绘的是上海和深圳A股市场融资买入额占市场交易额比例和融券卖出股份占市场成交股份比例的时间趋势。 从图2可以看出, 代表上海A股市场的曲线一直位于代表深圳A股市场的曲线之上, 这说明上海A股市场的融资买空交易和融券卖空交易占市场成交量的比例大于深圳A股市场。 而融资买空和融券卖空交易是通过增加股票的供给量或者需求量为市场提供流动性的, 因此上海A股市场的融资买空交易和融券卖空交易占市场成交量的比例大于深圳A股市场, 或许是上海A股市场的融资买空和融券卖空交易对流动性的长期正向影响大于深圳A股市场的原因。

(三)不同标的股票范围下融资融券交易对市场流动性的影响

从前述分析可知, 融资买空和融券卖空交易规模不同, 其对市场流动性的影响大小也不同。 众所周知, 我国政府为了减少融资融券交易对证券市场的负面影响, 实施的是逐步扩大融资融券标的股票范围的政策, 随着标的股票范围的扩大, 融资融券交易规模也经历了逐渐增大的过程。 为了分析融资融券标的股票范围的扩大是否会增大融资融券交易对市场流动性的影响, 此部分研究不同标的股票范围下融资融券交易对市场流动性的同期和长期影响。

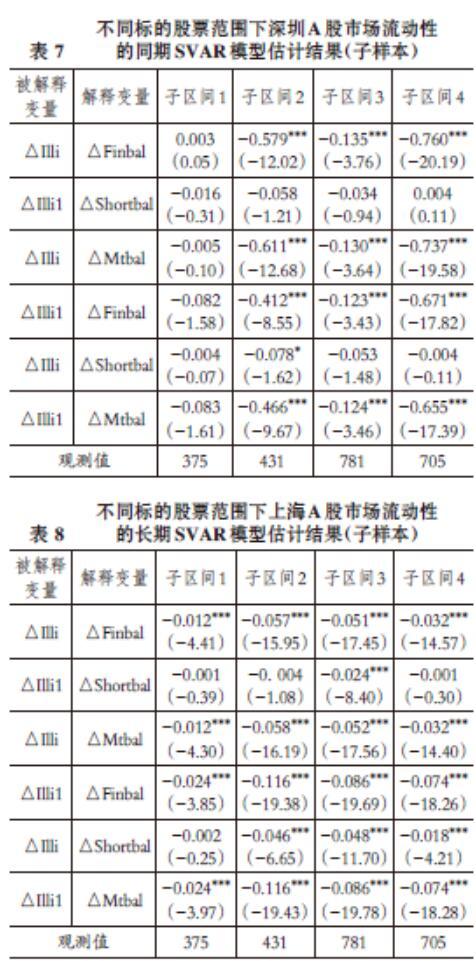

1. 融资融券交易对市场流动性的同期影响。 表6和表7分别列示的是不同标的股票范围下上海和深圳A股市场的同期SVAR模型的估计结果。 从表6和表7可以看出, 除子区间1即在2010年3月31日至2011年12月5日期间, 融资买空交易对上海和深圳A股市场非流动性的同期影响不显著外, 其余3个子区间融资买空交易对市场非流动性的同期影响都显著为负, 但是系数的值没有呈现一定的递增或递减规律。 比如对上海A股市场和非流动性变量△Illi来说, 子区间2、3、4的系数分别为-1.174、

-0.198和-0.674, 说明融资买空交易对上海A股市场流动性具有正向影响, 子区间2最大, 子区间4次之, 子区间3最小。 这说明融资融券业务在开始实施的前两年由于标的股票数量太少, 人们对融资融券业务也不甚了解, 持谨慎投资的态度, 融资融券交易规模较小且增长缓慢, 导致对市场流动性的影响不显著; 但随着2011年12月标的股票第三次扩容后, 融资买空交易规模开始快速增长, 使得融资买空交易对市场流动性产生显著的正向同期影响。 从图2可以看出, 由于融资买入额占市场成交额的比例不是处于一直增长的情况, 因此, 对于子区间2、3、4来说, 虽然标的股票范围是逐步扩大的, 但是融资买入交易对A股市场流动性的正向同期影响也不是逐步增大的。

四个子区间中, 融券卖空交易对上海和深圳A股市场的同期影响有正有负, 且都不显著(除个别情况外), 这与全样本的研究结果相一致, 这可能是因为融券卖空交易规模太小。 融资买空交易对上海A股市场流动性的同期正向影响大于深圳A股市场, 这也与全样本的研究结论保持一致, 因为融资买空交易是通过增加股票的供给和需求为市场提供流动性的, 且上海A股市场的融资买入额占市场成交额的比例大于深圳A股市场。

2. 融资融券交易对市场流动性的長期影响。 表8和表9列示的是不同标的股票范围下上海和深圳A股市场长期SVAR模型估计的结果。 从表8和表9可以看出, 不论对于非流动性指标△Illi还是△Illi1来说, 所有子区间都表明, 融资买空交易对上海和深圳A股市场的非流动性的长期影响系数都显著为负, 这说明长期内融资买空交易对上海和深圳A股市场流动性的累积影响是显著为正的。 再仔细观察表中各系数并对比表8和表9可以发现, 尽管子区间1中融资买空交易对市场流动性的同期影响不显著, 但是长期影响显著为正。 除子区间1的正向影响最小外, 样本区间2、3、4的正向影响的大小呈递减规律, 说明随着融资融券标的股票范围的扩大, 融资买空交易对市场流动性长期影响效应越来越弱。 从图2可以看出, 在子区间1融资买空交易占A股市场成交额的比例是缓慢增长的, 但是到了子区间2快速增长, 子区间3达到峰值后急剧下跌, 子区间4一直在低值徘徊。 可见, 融资买空交易对A股市场流动性的影响并不随着标的股票范围的扩大而增加, 而是与融资买空交易规模的大小正相关, 这是因为融资买空交易主要通过增加股票的需求和供给为市场提供流动性。

对于上海A股市场来说, 所有子区间融券卖空交易对非流动性的长期影响系数都是显著为负的, 其值的变化趋势与表8相一致; 对于深圳A股市场来说, 融券卖空交易对非流动性的长期影响系数的值在子区间1和2是显著为正的, 而在子区间3和4是显著为负的。 这说明各子区间内虽然融券卖空交易对市场流动性的同期影响不显著, 但是长期内对市场流动性的累积影响和冲击是显著的。

对比上海和深圳A股市场可以发现, 融资买空和融券卖空交易对上海A股市场流动性长期正向影响均大于深圳A股市场, 融资买空交易对A股市场流动性的长期影响大于融券卖空交易, 这与全样本的实证结果一致。

(四)不同市场状态下融资融券交易对市场流动性的影响

一般来说, 牛市状态下大部分股票价值持续高涨, 供给小于需求, 融券卖空交易通过股票供给为市场提供流动性; 而在牛市状态下, 大部分股票价值持续下跌, 供给大于需求, 融资买空交易通过股票需求为市场提供流动性。 因此, 在不同的市场状态下, 融资买空和融券卖空交易提供流动性的作用可能会有所不同, 从而导致对市场流动性的同期和长期影响也会有所不同。 此部分针对不同市场态下融资融券交易对A股市场流动性的同期和长期影响分别进行实证分析。

1. 不同市场状态下融资融券对市场流动性的同期影响。 表10展示的是不同市场状态下上海和深圳A股市场同期SVAR模型的估计结果。 从表10可以看出, 对于子区间5、6和7, 以及非流动性变量△Illi和△Illi1, 融资买空交易对上海和深圳A股市场非流动性的同期影响系数均在1%的水平上显著为负; 融券卖空交易对非流动性的同期影响系数有正有负, 但均不显著(除上海A股市场子区间7外)。 这表明融资买空交易对上海和深圳A股市场的流动性的同期影响都是显著为正的, 而融券卖空交易对上海和深圳A股市场流动性没有显著的同期影响。

2. 不同市场状态下融资融券交易对市场流动性的长期影响。 表11列示了不同市场状态下上海和深圳A股市场长期SVAR模型的估计结果。 从表11可以看出, 对于子区间5、6和7, 以及非流动性变量△Illi和△Illi1, 融资买空交易对上海和深圳A股市场非流动性的长期影响系数均在1%水平上显著为负, 且在子区间6(牛市)的绝对值大于子区间5和7(熊市), 这说明无论是在牛市还是熊市状态下, 融资买空交易对A股市场流动性都有显著的正向长期影响, 且熊市时的影响大于牛市。 这可能是因为在熊市状态下, 股票供给大于需求, 融资买空交易通过增加股票的需求为市场提供流动性。 对于非流动性变量△Illi和△Illi1, 无论是牛市还是熊市, 融资买空交易对市场流动性的影响大于融券卖空交易, 融券卖空交易对上海和深圳A股市場非流动性的长期影响系数在子区间5和6不显著, 这可能是由融券卖空交易规模过小导致。

五、结论与启示

本文选取沪深A指和融资融券交易十年的日数据, 采用同期和长期SVAR模型研究了融资买空和融券卖空交易对上海和深圳A股市场流动性的同期和长期影响, 根据融资融券标的股票范围和不同的市场状态建立了不同样本区间的子样本, 并对这些子样本进行了SVAR模型估计, 得到的研究结论主要有:

第一, 对于总样本来说, 融资买空交易对A股市场流动性的同期影响和长期影响都是显著为正的, 融券卖空交易对A股市场流动性的同期影响不显著, 但对长期影响显著为正, 且融资买空交易的同期和长期影响都大于融券卖空交易, 这与融券卖空交易规模显著小于融资买空交易有关。 另外, 上海A股市场的融资买空和融券卖空交易对市场流动性同期和长期影响都显著大于深圳A股市场, 这与上海A股市场的融资买入额和融券卖出股份占市场成交量的比例比深圳A股市场高有关。

第二, 不同标的股票范围下, 融券卖空交易对A股市场流动性没有显著的同期影响, 但2011年12月扩容后, 融资买空交易对A股市场流动性的同期影响是显著为正的。 不同的标的股票范围下, 融资买空交易对A股市场流动性的影响是显著为正的, 融券卖空交易对上海A股市场流动性的长期影响是显著为正的, 但对深圳A股市场的长期影响显著为正则是在2013年9月22日之后。 融资买空交易对市场流动性的影响并不随着标的股票范围的扩大而增大, 而是与融资买入额占成交额的比例大小有关, 这是因为融资买空交易主要通过增加股票的需求和供给为市场提供流动性。

第三, 不论是在牛市还是熊市状态下, 融资买空交易对A股市场流动性的同期和长期影响都是显著为正的, 且融资买空交易对A股市场流动性的长期影响熊市大于牛市, 这可能是因为在熊市状态下, 股票供给大于需求, 融资买空交易通过增加股票的需求为市场提供流动性。 在牛市和熊市, 融资买空交易对A股市场流动性的长期影响大于融券卖空交易, 这可能与融券卖空交易规模过小有关。

融资买空和融券卖空交易是股票市场不可或缺的重要组成部分, 是市场走向成熟的必经之路。 本文的研究结果为融资买空和融券卖空交易能够提高市场流动性补充了实证证据。 证券交易所开展融资融券业务有利于增加交易活跃程度, 提高股市流动性。 但是目前允许融资融券交易的1600只股票, 只占A股股票总数的30%, 且我国融资融券交易占A股市场的成交额比例在10%左右, 与西方发达市场的15% ~ 20%相比, 这一比例相对较低。 因此, 应继续开放融资融券标的股票范围, 扩大融资融券交易规模, 增加股票的供给和需求, 以进一步提升市场流动性。

【 主 要 参 考 文 献 】

[1] Miller E. M.. Risk, uncertainty and divergence of opinion[ J]. Journal of Finance,1977(4):1151 ~ 1168.

[2] Harrison J. M., Kreps D. M.. Speculative investor behavior in a stock market with heterogeneous expectations[ J].The Quarterly Journal of Economics,1978(2):323 ~ 336.

[3] Diamond D. W., Verrecchia R. E.. Constraints on short-selling and asset price adjustment to private information[ J].Journal of Financial Economics,1987(2):277 ~ 311.

[4] Charoenrook A., Daouk H.. The world price of short selling[Z]. Working Paper,2003.

[5] Beber A. M., Pagano. Short-selling bans around the world: Evidence from the 2007-09 crisis[ J].Journal of Finance,2013(1):343 ~ 381.

[6] 才静涵,夏乐.卖空制度、流动性与信息不对称问题研究——香港市场的个案[ J].管理科学学报,2011(2):71 ~ 85.

[7] 廖士光,杨朝军.卖空交易机制,波动性和流动性—— 一个基于香港股市的经验研究[ J].管理世界,2005(12):6 ~ 13.

[8] Goldberg M. A.. The relevance of margin regulations[ J]. Journal of Money, Credit and Banking,1985(11):521 ~ 527.

[9] 骆玉鼎,廖士光.融资卖空交易流动性效应研究——台湾证券市场经验证据[ J].金融研究,2005(5):118 ~ 132.

[10] Bige K., Heather E.. Trader leverage and liquidity[ J].Journal of Finance,2017(4):1567 ~ 1607.

[11] Brunnermeier M., Pedersen L.. Market liquidity and funding liquidity[ J].Review of Financial Studies,2009(6):2201 ~ 2238.

[12] Kyle A. S., Xiong W.. Contagion as a wealth e?ect of financial intermediaries[ J].Journal of Finance,2001(4):1401 ~ 1440.

[13] Kiyotaki N., Moore J.. Credit cycles[ J].Journal of political economy,1997(2):211 ~ 248.

[14] 刘倩,朱民武.融资融券交易提升了股市流动性吗?——来自A股市场的经验证据[ J].南京财经大学学报,2016(4):36 ~ 43.

[15] 宋光辉,董艳,田立民.融资融券业务对A股市场流动性影响研究[ J].财会通讯,2016(21):117 ~ 120.

[16] 张博,李艳萍,Yang Allen. 融资融券对股票市场流动性影响的实证研究[ J].西安理工大学学报,2017(1):119 ~ 126.

[17] 谢黎旭,张信东,张燕,王东.融资融券扩容和流动性[ J].管理科学,2018(6):46 ~ 57.

[18] Amihud Y.. Illiquidity and stock returns: Cross-section and time-series effects[ J].Journal of Financial Markets,2002(1):31 ~ 56.

[19] 黄峰,杨朝军.流动性风险与股票定价:来自我国股市的经验证据[ J].管理世界,2007(5):30 ~ 39.

[20] 杨默,黄峰.流动性、股票定价及时变性:来自我国沪深股市的经验证据[ J].当代经济科学,2012(3):118 ~ 124+134.