从美日房地产泡沫成因看房地产贷款集中度影响

2021-08-10刘明彦

刘明彦

2020年12月31日,央行和银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(以下简称《通知》),分五档对银行业金融机构房地产贷款占比和个人住房贷款占比设定上限,并对超限银行设置2~4年调整过渡期,以增强银行业金融机构抵御房地产市场波动的能力,防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险,提高银行业金融机构稳健性。由于中国实施住房市场化改革还不到30年,未经历过房地产周期性调整的考验,而未雨绸缪无疑是明智之举,因此回顾一下国际上房贷占比与房地产泡沫的关系,对于中国房地产市场的稳健发展或许有所裨益。

美国次贷危机:抵押贷款组合占比与抵押贷款证券化

关于美国次贷危机的研究文献已经汗牛充栋,本文仅从贷款集中度与房地产贷款证券化等角度予以分析。

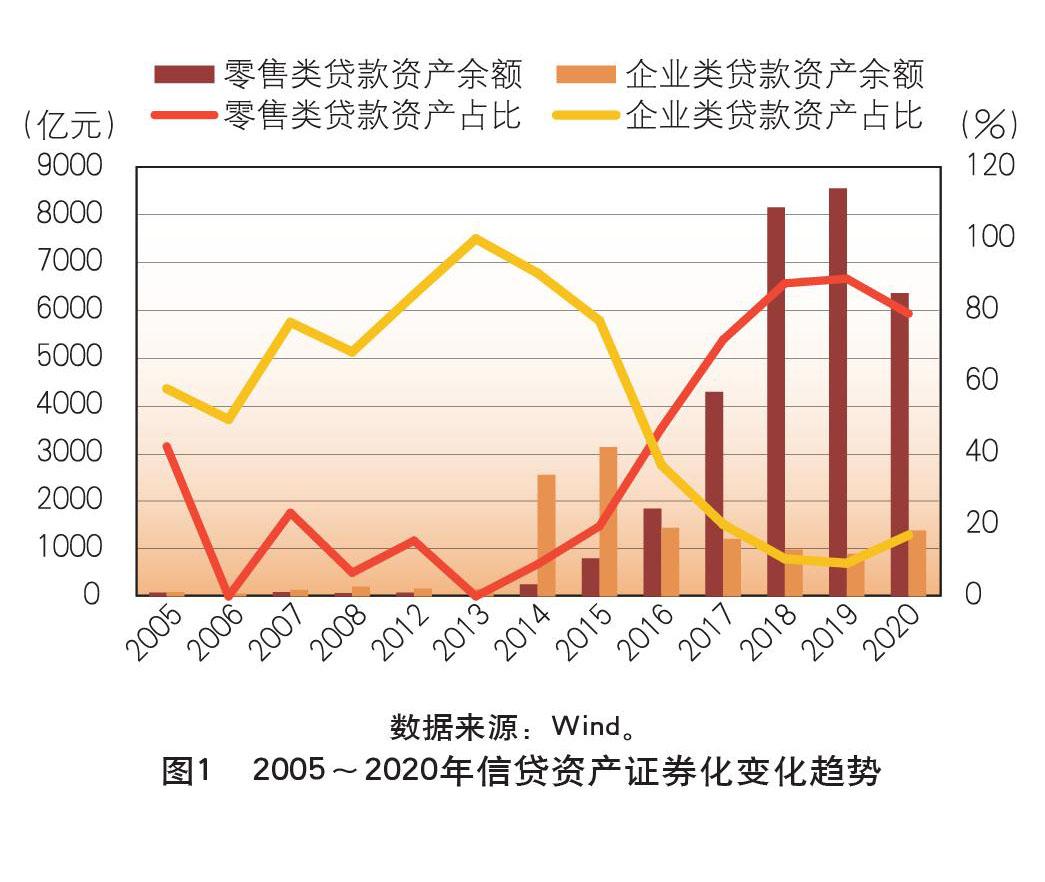

在次贷危机之前,美国抵押贷款组合市场总额占商业银行信贷的比例高达70%,住房抵押贷款占比过高使银行业过度承担风险。数据显示,次贷危机爆发初期的2008年3月,美国房地产抵押贷款组合市场总值为6.06万亿美元,占银行信贷的比例高达69.6%,之后随着次贷危机的爆发,银行业通过资产证券化(MBS)等方法不断压缩抵押贷款组合市场总值,到2020年底这一指标已降至2.74万亿美元,使抵押贷款组合市场总额占比降至18.18%,银行业承担的住房贷款风险显著下降(见图1)。

次贷危机前美国抵押贷款相关证券余额占银行信贷比例过高,使金融市场承担过高的行业风险。住房抵押贷款证券化(MBS)是美国银行业将抵押贷款组合出售给证券化机构(实现风险隔离),后者通过担保或信用增级之后以债券形式出售给投资者。从理论上讲,通过抵押贷款证券化,银行可以将房地产贷款风险和收益转移给机构投资者,从而获得所需的流动性,并降低行业集中度风险。但是,大量的次级房贷使得MBS成为金融市场的有毒资产,2007年3月美国抵押贷款证券余额为8.41万亿美元,是同期银行信贷的1.08倍,最终大量次级债券严重违约引发系统性金融风险,使银行业也无法真正实现风险隔离(见图2)。

美联储连续17次加息,直接刺破债券市场与房地产市场泡沫。资料显示,自2004年6月起,两年内美联储连续17次加息, 将联邦基金利率由1%升至5.25%。由于债券价格与无风险利率负相关,其价格波动幅度近似等于负修正久期乘以利率的变动幅度,这意味着如果一只债券的修正久期为5,如此巨幅加息(利率变动425个基点)会导致其价格下跌约20%,即债券投资者遭受巨额亏损。与此同时,大幅加息也导致浮动利率按揭贷款人月供大幅上升,导致违约率上升,致使大量购房人的房屋收归银行,银行低价拍卖加剧了房价的下跌,银行贷款抵押物贬值,产生恶性循环,最终触发金融危机(见图3)。

日本房地产泡沫:贷款集中度、货币与汇率政策

20世纪90年代日本房地产泡沫的破灭,被中国学者广泛研究,并认为由此导致了日本长期的衰退。尽管日本是否陷入长期衰退存在争议,但日本GDP进入长期缓慢增长是不争的事实。

在大幅降息和房地产贷款占比上升的推动下,日本房地产泡沫形成。资料显示,从1980年开始日本央行开始长达9年的宽松货币政策,将基准利率从9%经过10次下调,调整到1987年2月的2.5%,低利率持续到1989年5月。低利率和银行宽松的信贷政策,推动大量资金流入房地产市场,1986年银行房地产开发和按揭贷款余额为57万亿日元,到1990年房地产贷款余额达到89 万亿日元,相关统计显示房地产贷款的资金占银行信贷的比例为25%。由于当时银行业尚未实施巴塞尔协议,未受到严格的监管,因而实际流入房地产市场的信贷资金可能远远高于这一比例(比如,投资实业的信贷资金改变用途并不受到限制),巨量资金推动日本房价和地价飙升(见图4)。

日元兑美元的大幅升值和日本央行的快速加息刺破了日元房地产泡沫,同时侵蚀了日本的外向型实体经济。1985年9月美国与日本签订了影响深远的《广场协议》,日本主动推升日元兑美元的汇率,使当时美元兑日元汇率从242贬值至1988年1月的123,贬值约50%,从而使该期间日元兑美元从0.004升至0.008,升值达100%。日元大幅升值提升其国际购买力,但使其出口競争力下降,国外资产显得更具投资价值,导致资金的外流。与此同时,日本央行逆转之前的宽松货币政策,从1989年5月至1990年8月,通过5次加息,将基准利率从1%升至6%,商业银行也收缩了信贷政策,最终导致1990年日本房地产泡沫的破裂(见图5、图6)。

中国房地产贷款集中度管理:进一步完善调控政策

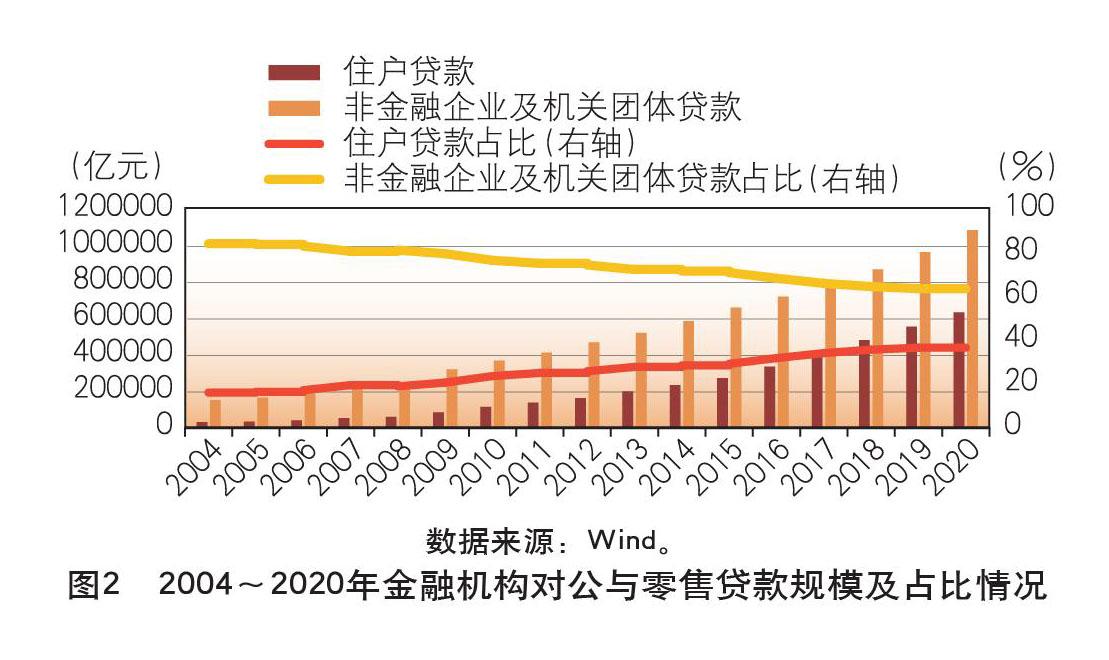

自20世纪90年代中国实施住房市场化改革以来,房地产市场得到长足发展,房地产贷款余额从2005年的2.77万亿元飙升至2020年的59.58万亿元,房地产贷款占比从14%上升至29%。为防范房地产市场风险引发系统性金融风险,中国从2016年开始实施了史上最严厉的房地产调控,措施包括限购、限售、限价、限贷、限地价等一系列措施,各级政府出台的政策数量达上千条之多,2020年末出台的房地产贷款集中度管理是最新的一项房地产调控政策,影响深远,必将有利于房地产市场的健康发展,其主要内容如下。

对银行房地产贷款集中度的界定。《通知》第二条规定:“房地产贷款集中度管理是指银行业金融机构(不含境外分行)房地产贷款(包括公司房地产贷款和个人住房贷款)余额占该机构人民币各项贷款余额的比例(简称“房地产贷款占比”)和个人住房贷款余额占该机构人民币各项贷款余额的比例(简称“个人住房贷款占比”)应满足中国人民银行、银保监会确定的管理要求,即不得高于中国人民银行、银保监会确定的房地产贷款占比上限和个人住房贷款占比上限,开发性银行和政策性银行参照执行。”

对房地产贷款集中度上限的具体规定。《通知》第三条规定:“中国人民银行、银保监会根据银行业金融机构资产规模及机构类型,分档对房地产贷款集中度进行管理,并综合考虑银行业金融机构的规模发展、房地产系统性金融风险表现等因素,适时调整适用机构覆盖范围、分档设置、管理要求和相关指标的统计口径。”具体来说,银行业金融机构按规模等因素分为中资大型银行、中资中型银行、中资小型银行和非县域农合机构、县域农合机构和村镇银行五档,实施房地产贷款占比上限分别为40%、27.5%、22.5%、17.5%和12.5%,实施个人贷款占比上限分别为32.5%、20%、17.5%、12.5%和7.5%,即对不同规模的银行实施差异化的房地产贷款占比、个人住房贷款占比上限监管。12家股份制银行被划入第二档,房地产贷款占比上限和个人住房贷款占比上限分别为27.5%和20%,均比大型银行占比上限低12.5个百分点,这表明股份制银行比大型国有银行在房地产贷款集中度方面面临更为严格的监管(见表1)。

对于房地产贷款集中度超出管理要求的银行业金融机构的规定。《通知》第五条规定:“2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求,超出2个百分点以内的,业务调整过渡期为自本通知实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自本通知实施之日起4年。房地产贷款占比、个人住房贷款占比的业务调整过渡期分别设置。”这项业务调整过渡期规定,房地产贷款占比上限、个人住房贷款占比上限在2个百分点以内的,过渡期为2年,即在2022年末前符合上限要求,超出2个百分点及以上的,过渡期为4年,即在2024年末前符合上限要求。2~4年过渡期的设置可以减轻银行房地产业务调整的时限压力,有利于银行业和房地产市场的稳定。

对于房地产贷款集中度符合管理要求的银行业金融机构的规定。《通知》第八条规定:“对于房地产贷款集中度符合管理要求的银行业金融机构应稳健开展房地产贷款相关业务,保持房地产贷款占比、个人住房贷款占比基本稳定。”这意味着,即使银行房地产贷款集中度明显低于管理要求(比如,交通银行2020年上半年房地产贷款占比为27.6%,远低于40%的上限;个人住房贷款占比为21.8%,比上限32.5%低10.7个百分点),但该行并不能大幅提高房地产贷款占比,而是保持该比例基本稳定。

总之,房地产贷款集中度管理可防止银行资金过度集中于房地产行业,可有效防范银行的行业集中度风险,同时可实现国家稳定房价的目标。

美日房地产贷款集中度与相关实践对中国的启示

中国与美日在政治、经济、金融制度方面存在巨大的差异,而且中国政府拥有全球最强大的调控能力,本次成功防控新冠肺炎疫情就充分证实了这一点,但美日房地产市场发展的教训仍可供中国参考,尤其是在中国仍然推行房地产市场化机制的当下,主要可借鉴之处如下。

房地产泡沫的破裂会引发系统性风险,对国家经济增长会产生深远的影响。大量研究表明,在市场经济国家,其房地产总市场通常相当于该国GDP的4~5倍,中国目前房地产市值估计在400万亿元以上,如此庞大的行业衰退将对宏观经济产生巨大的影响。比如,20世纪90年代日本房地产泡沫破裂,引发银行和企业的大量破产,导致近20年的经济衰退;2008年美国次贷危机,虽然美国仅4年就恢复了元气,但也对美国乃至全球金融市场和实体经济产生了较大冲击,美国为此对金融机构监管制度进行全面的改革,对银行业实施更为严格的监管。

房地产泡沫的形成与破裂均与货币政策的剧烈变动有关,激进的加息往往会刺破房地产泡沫。美联储2004年至2006年连续17次加息425个基点直接引燃次贷危机;日本央行1989年至1990年一年間5次加息350个基点刺破了本国的房地产泡沫,最终引发经济危机。因而,维持货币政策的稳健,是实现房地产市场健康发展的关键。

对于外向型经济国家,维持币值稳定,也有利于房地产市场的稳定。房地产市场健康发展的基石是实体经济的持续增长,对外向型经济国家而言,货币大幅升值,貌似有利于提升本币的国际购买力,有助于本国资本对外扩张,但本币大幅升值首先会损害本国产品的国际竞争力,侵蚀外贸企业的盈利能力,同时使本国资产(主要是房产)在国际市场上显得昂贵。比如,日本在20世纪90年代日元兑美元升值1倍后,使日本东京地价、房价远高于美国加州,最终导致资产抛售和资本的外流,进一步加剧了房地产价格的下跌。

房地产贷款占比上升会推升房价,但在市场经济条件下,真正推升房价上涨的是宽松的低利率政策。美国和日本房地产泡沫形成过程中都伴随着房地产贷款占比的上升,但由于在市场经济条件下,流入房地产的资金并不只是来自银行贷款,基金、信托、债券、股票市场等渠道资金理论上都可以投资房地产这一另类资产市场,而是否流入则取决于投资收益,影响投资收益的关键是房价变动、房租收入与资金成本、税费成本(房产税、物业费等)之差的大小,因而低利率、低房产税费会刺激房地产投资,加息和加税可能刺破房地产泡沫。因此,控制银行房地产贷款占比将有助于防范银行的行业集中度风险,同时可以抑制房价的过快上涨,但抑制房价的长效机制则取决于购房资金成本、房产持有税费支出与房价走势预期、房租收入之间的平衡。

(作者系国家金融与发展实验室特聘高级研究员、对外经贸大学研究员)