基于信用关联超网络的银企交易对手 信用风险传染机制分析

2021-07-19陈庭强杨青浩孙昕妍

陈庭强 杨青浩 孙昕妍

【摘要】信用關联的复杂性与超网络特性已成为影响信用风险传染的重要因素, 使得信用风险传染问题逐渐成为学术界和政策制定者关注的热点。 通过文献分析和理论推演方法, 剖析银企交易对手信用关联的超网络结构及其特征, 探究标的资产违约与衍生资产违约交互作用下银企交易对手信用风险的形成因素及其作用机制。 在上述研究基础上, 从财务风险、投资者情绪、信息不对称三个角度挖掘和剖析信用关联超网络下银企交易对手信用风险的传染渠道及其交互传染机制。

【关键词】信用关联超网络;银企交易对手;信用风险传染;信息不对称;违约

【中图分类号】 F274 【文献标识码】A 【文章编号】1004-0994(2021)04-0118-8

一、引言

自2008年美国次贷危机及2009年欧洲主权债务危机以来, 交易对手信用风险引起了学术界和实务界的广泛关注。 根据《中国统计年鉴》数据, 近几年银企债务余额呈指数型增长, 截至2018年年末银企债务余额累计达324.3万亿元, 比上年增加了29.4万亿元, 2018年全年发行公司信用类债券7.79万亿元, 比上年增加了1.92万亿元, 反映了银企交易对手信用风险正在急剧增加。 此外, 银企交易对手资产交易方式变得复杂多样化, 企业不仅可以通过银行贷款进行生产经营, 还可以通过债券、股权、信托、标的资产、衍生资产等与银行类金融机构进行关联交易[1,2] , 这使得各经济体之间的联系变得更加紧密, 银企之间的相互影响逐渐加深, 潜在地为信用风险在银企交易对手之间传染提供了路径和渠道。

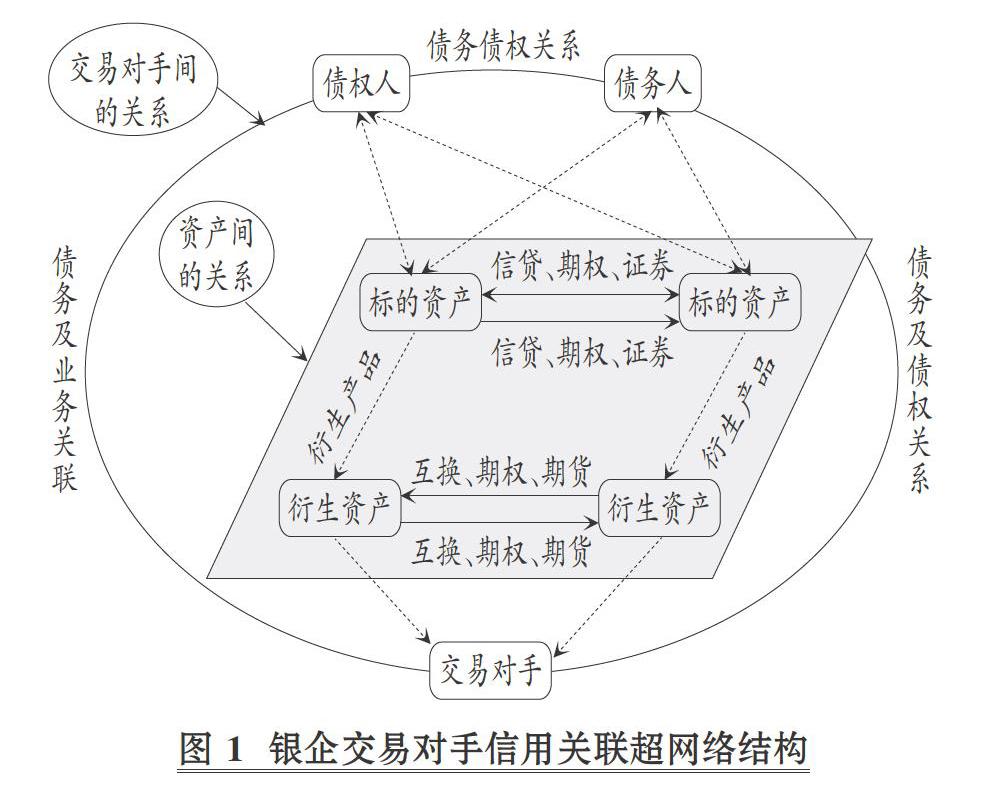

银企交易对手之间通过信贷、债券、股权、信托、标的资产、衍生资产等形成了多维度、多尺度、多属性、流量差异化的金融交易, 构成了银企交易对手信用关联超网络[3] 。 在该信用关联超网络中, 一个主体的违约通过多种渠道与多种维度受其自身和邻居主体财务状况的影响, 而邻居主体的财务状况也会通过多种渠道与多种维度受其自身邻居主体的影响[4,5] 。 一旦企业遭受无法收回应收账款和资产价格下跌等相关内部和外部因素的冲击, 违约风险或破产风险将会在企业间传播并危及相关金融机构, 引发严重违约或破产的连锁反应[6-8] , 即一个主体的违约将会引发与其具有直接或间接关联主体的违约, 出现“多米诺骨牌效应”。 此外, 银企交易对手之间存在母子企业及交叉持股等复杂形式, 其信用业务关系通过差异化、多维度的资产交易构成的复杂网络具有多层级、流量多维性等特征[9] 。

综上所述, 现有研究及实务操作中的银企交易对手信用关联存在典型的超网络结构特征, 表明诸多研究仅仅是通过简单构建包含银行主体和企业主体在内的复杂网络对银企信用关联主体间的信用风险传染机制进行研究, 所以无法全面掌握银企交易对手信用风险传染的广泛性和深层次性。 鉴于此, 本文基于信用关联超网络, 考虑标的资产违约和衍生资产违约的交互作用, 运用文献分析和理论推演方法, 剖析银企交易对手信用关联的超网络结构及其特征, 同时探究标的资产违约与衍生资产违约交互下银企交易对手信用风险的形成因素及其作用机制, 并从财务风险、投资者情绪、信息不对称三个角度深入挖掘信用关联超网络下银企交易对手信用风险的传染渠道及其交互传染机制。

二、银企信用关联超网络的结构及其特征分析

所谓超网络, 是指高于而又超于现存网络的网络, 具有多层、多级、多属性、流量多维性等特征[10] 。 21世纪初, 随着计算机技术的快速发展, 有学者开始系统研究超网络并将其运用于解决现实问题[11] 。 由于银企交易对手之间存在复杂的关联关系, 以往的复杂网络已经无法描述其关联性, 传统点与边具有同质性的网络抽象已经无法有效描述银企间的多维度合作关系。 随着金融市场的不断创新与深度发展, 银企间通过信贷、金融产品、关联交易逐渐形成了具有多层级、多属性、流量多维性等特征的信用关联超网络。 银企信用关联超网络不仅是信用风险传染的重要途径, 而且其网络结构会对信用风险的传染产生重要影响[12] , 交易对手之间的风险传染依赖于这种具有多层级、多属性、流量多维性等特征的信用关联超网络[13] 。

首先, 信用关联超网络的多层级特征体现于银企资产差异化的金融交易所构成的上下层信用关联网络。 上层信用关联网络是由银企间通过信贷、债券、证券等标的资产的交易构成; 下层信用关联网络是在同业经纪人的作用下, 交易对手依据评级公司对标的资产的评级和自身对标的资产的考量和判断[14] , 产生市场化信用价差, 或者交易对手一方根据自身的需求选择合适的交易对手进行买卖, 从而构成了衍生资产交易对手信用关联网络。 此外, 标的资产交易对手之间多元化的同级交易以及标的资产交易对手与衍生资产交易对手之间的垂直关联关系构成的级间关联, 充分体现了信用关联超网络的多层级特征。

其次, 银企之间通过信贷、债券、证券等标的资产的交易形成一个复杂网络。 在该网络中, 标的资产交易对手之间构成债权债务关系, 同时衍生资产交易对手与标的资产债权人或债务人之间具有债务或业务关联, 因而衍生产品交易对手和标的资产债权人或债务人之间基于关联关系构成了一个复杂信用关联网络, 这些差异化的信用关联网络为信用风险提供了可供选择的传染路径和传染渠道, 从而体现出信用关联超网络具有多属性的特征。

最后, 在资产价格波动方面, 信用关联超网络中的衍生资产是标的资产的“晴雨表”; 在流动性、收益性、风险性方面, 信用关联超网络中的标的资产和衍生资产之间存在着价值关联性[3] 。 衍生资产的交易对手与标的资产的债权人或债务人除存在业务或债务关联外, 还可能充当承销商或发行方, 因而在某种程度上信用关联超网络具有流量多维性特征。

在如图1具有多层级、多属性、流量多维性等特征的信用关联超网络中, 一旦由标的资产交易构成的上层信用关联网络(简称“标的资产信用关联网络”)中某一主体产生信用违约, 将会通过信用关联超网络的多层级之间的相互关联造成由衍生资产交易构成的下层信用关联网络(简称“衍生资产信用关联网络”)中关联主体违约。 相反, 衍生资产信用关联网络中某一交易对手产生信用违约, 也会通过信用关联超网络的多层级之间的相互关联导致标的资产信用关联网络中的关联主体违约。 可见, 标的资产信用关联网络和衍生资产信用关联网络之间的信用风险, 会在信用关联超网络中进行流动性交互传染。 因此, 在信用关联超网络系统中, 若交易对手一方违约, 信用风险将以水平与垂直的多重方式在信用关联超网络的多层级间进行交互传染, 信用风险传染的范围和深度在信用关联超网络的多层级交互作用下不断扩大, 造成整个信用关联超网络中的关联主体相继违约, 形成“多米诺骨牌效应”, 从而造成严重的信用危机, 甚至可能引起金融危机的爆发。

三、基于信用关联超网络的银企交易对手信用风险形成机制

在信用关联超网络中, 标的资产交易和衍生资产交易既形成了信用关联的多层级特征, 又是网络節点多属性和流量多维性特征形成的关键。 标的资产与衍生资产的关联关系及其复杂性是交易对手风险形成的客观载体。 因此, 本文基于交易对手间标的资产与衍生资产的内在关联及其违约影响, 剖析交易对手信用风险的形成机制。

(一)基于标的资产违约的交易对手信用风险的形成

在标的资产信用关联网络中, 由于宏观经济环境的作用, 标的资产既面临着股票市场或利率波动的市场风险, 又面临着类似公司管理层对财务或投资政策的个人决策风险。 在市场风险和个人决策风险的作用下, 将会造成标的资产总需求波动, 从而间接影响标的资产债权人经济的供求平衡和稳定性[15,16] 。 此外, 实体经济中宏微观因素的不确定性也会影响标的资产价格, 造成其波动, 进而引起标的资产信用关联网络中的主体违约, 该违约风险将会通过信用关联超网络多主体之间的强关联性造成衍生资产信用关联网络中的关联主体违约。 并且, 标的资产的信用风险决定了信用衍生品的价值[17] , 因而标的资产价格波动会通过信用关联超网络中交易对手之间多元化的关联交易造成衍生资产价格下降, 导致衍生资产交易对手提前抛售资产, 进而引起衍生资产交易对手与标的资产债权人或债务人之间的信用链断裂, 引发信用违约事件, 最终导致信用风险市场的失效并引起与之关联的交易对手产生违约风险。

在银企信用关联超网络中, 如果标的资产交易对手一方出现信用违约, 则会引起标的资产衍生出的信用衍生产品交易对手出现违约, 即标的资产信用关联网络中关联主体的违约风险将会通过信用关联超网络层级之间的关联交易, 传导至衍生资产信用关联网络中的关联主体, 进而使违约风险流动至整个信用关联超网络中, 最终导致信用违约在银企信用关联超网络中形成“多米诺骨牌效应”。

(二)基于衍生资产违约的交易对手信用风险的形成

在衍生资产信用关联网络中, 由于标的资产的信用风险信息在衍生品交易对手双方间的分布是不对称的, 对于信贷资产而言, 银行关于借款人违约概率的估计比信用保护卖方的估计更准确; 在获取信息方面, 交易对手相对于银行来说处于极为不利的地位, 银行可能会利用信息优势将不良贷款风险转让给信用保护卖方, 违约风险一旦被转移, 银行信用管理的积极性就会降低, 从而产生道德风险[18] 。 因此, 信息不对称的长期存在使得衍生资产出售后借款者的违约概率增大, 从而引起信息劣势的交易对手方产生信用违约。 并且, 衍生资产的金融虚拟程度较高, 它独立于现实资产之外却又能给投资者带来一定的收入, 因此, 衍生资产定价难度高, 具有很强的波动性。 随着金融衍生资产的不断创新和发展, 其交易主体和交易量不断扩大、交易合约的复杂程度不断加大, 容易使其价格出现较大的波动, 同时, 在信用关联超网络多层级主体间, 衍生资产与标的资产的互动关系加剧了资产价格之间的互动与传染[19] 。 此外, 衍生资产的表外交易表现出的刚性财务预算约束, 使得信用关联超网络中所有与之关联的金融资产的买卖双方都被卷入连带性财务约束中, 这使得越来越多的投资者参与风险的传递、分担与转移。

在衍生资产交易过程中, 衍生资产交易对手之间形成了错综复杂的交易对手关系, 同时, 衍生资产交易对手与标的资产债权人或债务人之间基于业务或债务关联构成了以信用为基础的交易对手网络。 衍生资产信用关联网络的形成虽然提高了金融市场的效率, 但也提供了交易对手信用风险传染渠道[20,21] 。 在衍生资产信用关联网络中, 由于存在信息不对称, 部分投资机构缺乏评估风险的能力, 当危机爆发时, 投资者出于恐慌情绪, 会选择大量抛售信用衍生品来减少损失, 同时这种恐慌情绪会通过信用关联超网络的多层级主体间的相互关联进行转移、分散与传染。 由于衍生品交易对手与标的资产债权人或债务人可能处于企业上下游关系中, 信用衍生品的大量抛售信息通过信用关联超网络反馈至标的资产交易对手, 使得标的资产债权人或债务人误认为衍生资产出现质量问题, 从而提前收回贷款或结束信用关联, 进而导致标的资产信用关联网络信用链断裂。 在衍生资产信用关联网络中, 一个交易主体信用违约事件的发生将会通过信用关联超网络中的网络流, 迅速传导至标的资产信用关联网络中, 并进一步扩散至整个银企信用关联超网络, 甚至可能引起金融危机的爆发。

四、基于信用关联超网络的银企交易对手信用风险传染机制

在金融市场中, 交易对手信用风险传染是一个与社会心理学、经济行为学和信息沟通等相关联的复杂过程。 在这个过程中, 信用风险持有者通过信息关联、利益关联、人际关联将信用风险传染给其他关联者[22] 。 而在银企交易过程中, 信用关联超网络由标的资产信用关联网络及衍生资产信用关联网络交互作用构成, 其在提高金融市场效率的同时, 也为交易对手信用风险传染提供了渠道。 在信用关联超网络中, 财务风险、投资者情绪、信息不对称等因素都是信用违约事件的导火索, 一个交易主体信用违约事件的发生将会通过信用关联超网络多层级主体之间的关联迅速传染和扩散至整个银企交易对手信用关联超网络。

(一)基于财务风险的信用关联超网络银企交易对手信用风险传染

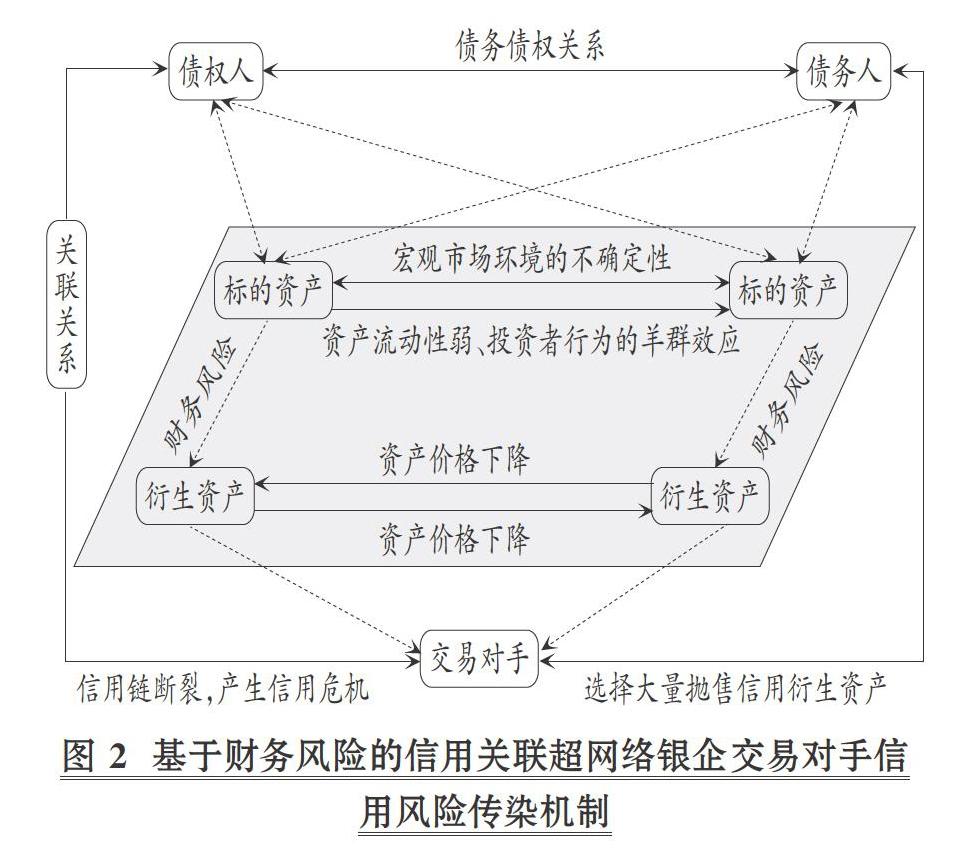

财务风险是指股东未来收益的可变性和企业丧失偿债能力的可能性所带来的损失[23] , 在银企交易过程中, 财务风险与标的资产信用违约密切相关。 企业经营行为很可能会产生财务风险, 从而导致标的资产的价格下降。 同时, 一个信用违约事件的发生会影响多个财务指标, 甚至会对财务报表产生影响[24] 。 在信用关联超网络中, 财务风险将会影响标的资产债权人和债务人之间的资产交易行为, 为规避风险, 债权人会以较低价格将标的资产出售给债务人, 从而导致其价格下降, 衍生资产交易对手的心理预期降低, 恐慌情绪蔓延, 这种恐慌情绪会进一步通过信用关联超网络同级间关联交易或层间垂直关联交易传染至相关关联交易对手, 引起信用风险在整个信用关联超网络中的扩散、转移与传染, 如图2所示。

1. 宏观市场环境的不确定性是导致财务风险的动因之一。 银企交易对手在进行市场交易的过程中面临着利率变化和持续通货膨胀等宏观市场环境的不确定性带来的财务风险[25] 。 利率的变化会显著影响企业融资成本, 严重时甚至会引发银企间的信用违约; 持续的通货膨胀会使企业的资金需求不断膨胀、资金供应链短缺, 为企业债务融资带来诸多隐患[26] 。 此外, 在标的资产的交易过程中, 受长期宽松货币政策等宏观市场环境的影响, 貨币流动性增强、杠杆率提高, 从而可能引发资金链断裂等风险。 这些复杂的宏观环境在为企业带来财务危机的同时, 直接影响标的资产的盈利能力, 导致投资者谨慎投资或停止投资, 从而很可能引起信用违约事件的发生。 而信用违约会通过信用关联超网络传染至衍生资产信用关联主体, 导致衍生资产交易对手处于恐慌情绪从而谨慎交易, 进而很可能导致其交易额减少, 再次引发信用违约事件。 由于信用关联超网络中的多层级信用交易行为不断变化, 违约风险会随信用交易行为蔓延至信用关联超网络, 从而导致整个信用关联超网络参与主体面临信用违约风险。

2. 资产流动性弱是导致财务风险的动因之二。 资产的流动性是指资产变现并保持其购买力的能力[16] , 资金匮乏、存货积压是资产流动性差的主要表现。 在标的资产的交易过程中, 若企业无法以适当的价格变换资产或者不能以低于收益率的成本随时获取所需资金, 将会造成资产流动性风险, 使得交易对手之间因资金短缺而发生交易损失甚至引发财务危机[27] , 这将导致标的资产债务人无法承担资金匮乏、流动性弱所带来的财务风险, 引起标的资产债权人恐慌。 一旦标的资产信用关联网络中的信用违约事件发生, 将迅速通过信用关联超网络多层级经济主体间的关联交易传染至衍生资产信用关联网络中, 从而导致衍生资产交易对手认为低信用级别标的资产大量涌现[9] , 引起其非理性情绪的持续存在, 这些非理性情绪又通过信用关联超网络多维经济主体之间的相关交易传染和扩散至整个银企交易对手信用关联超网络, 进而给整个银企市场带来巨大的信用危机。

3. 投资者行为的羊群效应是导致财务风险的动因之三。 羊群行为是指在信用关联超网络中, 标的资产交易的潜在投资者在信息不确定的情况下, 模仿他人决策或过多依赖舆论来进行投资, 形成“群体反映”。 此外, 标的资产交易对手的挤兑、卖空行为也会导致羊群行为的发生, 这将不利于市场参与者发现其公允价格, 容易造成标的资产市场参与者面临资金流动性枯竭等财务风险[28] , 从而导致市场价格波动异常, 引起资产价格下降, 进而引发标的资产债务人资金链断裂, 并产生信用违约。 由于信用关联超网络是一个相交织的复杂系统, 其信用交易在系统中不断地流动, 信用违约会随信用交易传导至衍生资产交易对手, 引起衍生资产价格下降, 造成衍生资产市场参与者非理性决策, 导致一系列非理性行为的产生, 从而引发信用违约事件[14] 。 因此, 信用关联超网络中的羊群行为导致投资者资金流动性枯竭等财务风险将会加快信用风险传染速度, 扩大信用风险的影响范围。

在信用关联超网络中, 银企交易对手信用风险也可以通过银企交易对手间的财务不景气发生传染[29] 。 在银企交易过程中, 一旦标的资产交易主体出现财务风险, 将会导致其资产价格出现波动。 当这种资产价格波动通过信用关联超网络多层级主体关联进行传染时, 将会引起衍生资产价格下降, 进而导致衍生资产交易对手选择大量抛售信用衍生品, 引起标的资产债权人的恐慌, 造成衍生资产信用关联网络信用链断裂, 引发信用违约事件[30] 。 因此, 在信用关联超网络中, 标的资产交易主体财务状况不佳甚至出现财务危机时, 将会导致标的资产交易对手发生信用违约, 违约风险通过信用关联超网络多层级主体间的交互作用传染至相关交易对手, 从而造成衍生资产信用关联网络主体出现违约, 标的资产信用关联网络与衍生资产信用关联网络的交互作用, 将会拓宽信用风险的传染渠道, 加快信用风险传染速度, 最终导致交易对手信用风险在整个信用关联超网络中扩散与传染。

(二)基于投资者情绪的信用关联超网络银企交易对手信用风险传染

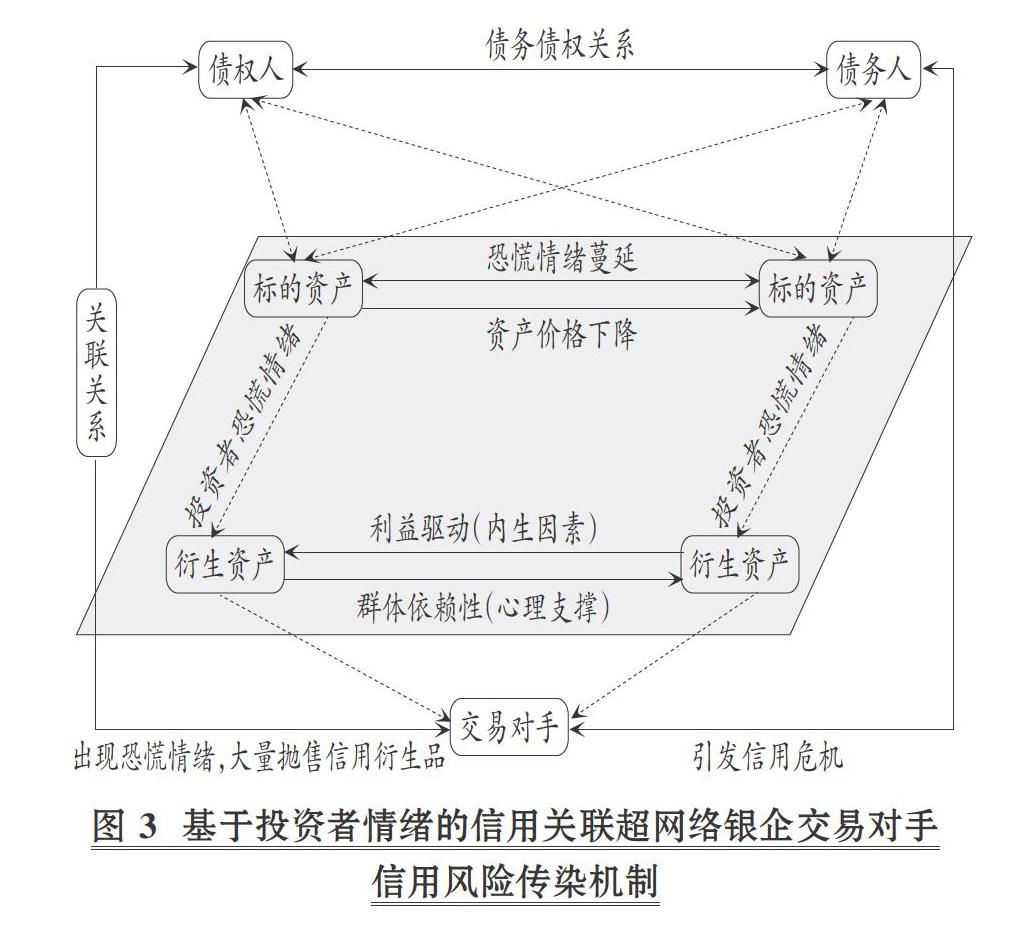

一般来说, 信用风险投资者情绪是指能够反映信用风险资产目前价格与内在价值差别的投资信用风险产品的投资者的投机倾向或者对信用风险资产的乐观或悲观态度[31] 。 在银企交易过程中, 投资者情绪与衍生资产信用违约密切相关。 在现实金融市场上, 信用风险投资者长期受到自己与他人主观情绪的影响, 当这种主观情绪危及自身利益时, 往往会引起信用违约事件的发生, 从而带来金融市场上信用衍生品价格的波动, 同时这种主观情绪通过信用关联超网络水平关联交易与垂直关联交易扩散至整个金融市场, 易造成市场流动性不足或过剩[32] 。 在信用关联超网络中, 信用风险投资者的非理性主观情绪不仅可以增强信用风险传染的强度, 而且可以加快信用风险传染的速度。

1. 利益驱动是银企交易对手情绪波动的内生因素。 在金融市场上, 利益是风险投资者关注的重点。 在衍生资产信用关联网络中, 参与衍生资产交易所能获取利益的大小往往会对衍生资产交易对手的情绪波动产生影响。 受到非理性情绪的影响, 衍生品市场就会出现信用衍生品估值偏离实际价值、低信用级别标的资产大量涌现等现象, 导致投资者的决策发生变动, 甚至引起信用违约事件的发生。 而信用违约事件的发生会使风险规避型交易对手过分陷入悲观等非理性情绪, 导致信用衍生资产交易对手信用状况恶化, 从而进一步加剧信用风险的传染与扩散。 同时, 信用违约事件的发生还会导致资产价格波动, 从而引起金融市场发生波动。 这些非理性情绪负反馈至标的资产信用关联网络中的关联主体, 标的资产债权人出于恐慌情绪会提前结束信用关联, 进而引起标的资产信用关联网络的信用链断裂; 同时, 这些非理性恐慌情绪和行为会被投资者通过信用关联超网络多层级主体间的相互关联传染和扩散至邻近或远程的关联主体, 从而在市场上形成“心理群体”[31] 。 在信用关联超网络中, 这些“心理群体”通过信用关联超网络中的信用关联, 使得信用风险资产价格的波动更加剧烈, 违约风险的传染速度不断加快、传染范围也不断扩大。

2. 群体依赖性是银企交易对手情绪波动的心理支撑。 在金融衍生资产交易过程中, 大多数投资者关注自身利益的最大化和投资风险的最小化。 在金融市场信用违约事件发生后, 信用风险持有者对市场信息中有利于自身的市场信息变化以及市场运行方向的关注度较金融市场平静时更为强烈[14] 。 同时, 在衍生资产信用关联网络中, 信用风险持有者会和其他信用风险持有者在认知、意见、信息、行为等方面保持趋同性, 从而容易产生信息失真、认知偏差、情绪感染等不利因素[31] 。 当这些不利因素引起信用违约事件发生时, 群体的观点会对怀有恐慌情绪的交易对手产生巨大的影响, 甚至会使交易对手产生某种不利于理性判断的因素, 这些不利因素还会不断扰乱其他投资者的判断和行为[33] 。 同时, 这种非理性恐慌情绪通过信用关联超网络多元化的同级交易关联与层级间垂直交易关联传染至标的资产信用关联主体, 导致标的资产债权人提前收回贷款或结束信用关联, 引起标的资产信用关联网络的网络链断裂, 进而加剧标的资产信用关联网络市场的不稳定, 并加快信用风险在整个信用关联超网络中传染的速度。

在衍生资产交易过程中, 由于交易对手情绪不稳定, 常常会导致信用关联超网络关联主体出现紊乱和失衡, 信息传导缺乏真实性和透明度, 进而加剧交易对手双方的非理性行为[34] 。 一旦其中一方交易对手由于心理情绪不稳定造成信用违约事件发生, 将会危及另一方交易对手的心理预期和既得利益。 由于这种不稳定情绪会通过交易对手网络在关联市场参与者之间传染, 造成整个衍生资产信用关联网络的关联主体被传染, 进而引起交易对手恐慌, 选择大量抛售信用衍生品。 这种恐慌情绪会通过信用关联超网络的多层级主体之间的相互关联不断蔓延, 从而引起标的资产交易对手信用关联主体的恐慌及标的资产信用关联网络的信用链断裂, 造成标的资产信用关联网络的关联主体产生违约风险, 最终违约风险会通过信用关联超网络同级间水平关联或层级间垂直关联扩散和传染至所有与之直接或间接关联的主体, 如图3所示。

(三)基于信息不对称的信用关联超网络银企交易对手信用风险传染

各类信息被扭曲或篡改以及不利消息被快速传播或放大是信息不对称产生的根本原因[20] 。 在信用关联超网络中, 信息不对称会加大信用风险的传染效应。 在金融市场信息不对称的情况下, 银行等金融机构利用信息优势获取超额收益, 使得银行将信用风险转移给其他衍生品投资者, 这将会导致银企借贷关系中的不确定性, 增加银企双方的交易成本。 在衍生资产信用关联网络中, 信用违约事件一旦发生, 信息不对称引起的违约风险将会通过信用关联超网络多层级主体间的相互关联, 造成标的资产市场信息均衡状态改变、不良信息增加、利好信息在信息不对称中减少[35,36] , 从而增加标的资产交易对手信用违约风险事件的发生概率。 由于信用关联超网络是一个相交织的复杂系统, 信用风险最终会传染至整个信用关联超网络, 如图4所示。

1. 信用衍生品创新是导致信息不对称的原因之一。 从单一信用衍生资产发展为组合型信用衍生资产是信用衍生品创新扩散的表现形式之一[4,37] 。 在衍生资产信用关联网络中, 复杂化、多样化的信用衍生品创新造成了交易对手之间的信息不对称, 导致交易对手难以获得合理决策所需的完整信息, 从而导致交易对手对标的资产违约风险做出错误预判的程度增加、信用违约事件被触发的可能性加大。 此外, 信用衍生品设计者利用复杂化的创新产品設计理念将会提高信用衍生品的杠杆率, 容易使信用衍生品成为众多机构和投资者进行投机和套利的工具[38] , 进而导致其价格脱离标的资产价值, 加大信用风险形成的概率。 此外, 在衍生资产交易过程中, 衍生品创新通过合成标的资产证券化生成多档证券, 而这些证券会多次成为其他信用衍生品的标的参考资产, 这样会逐级累积或产生新的信用风险, 一旦创新扩散路径中任一标的资产触发信用违约事件, 隐藏风险暴露, 将会使投资者无法判断自己所承担风险的大小, 也会使与之相关联的信用衍生品市场形成一系列的连锁反应, 引发复杂的信用风险传染现象[18] 。 信用违约风险通过信用关联超网络多层级主体间的信用关联传染至标的资产信用关联网络中的关联主体, 导致标的资产交易对手提前收回信用贷款或结束信用关联, 进而引发信用违约事件。 因此, 在信用关联超网络中, 信用衍生品创新加剧了衍生资产交易对手双方的信息不对称性, 导致新的信用风险产生, 进而通过信用关联超网络的多层级主体间的信用关联传染至标的资产信用关联网络中的关联主体, 甚至引发违约的连锁反应。

2. 过高拥有标的资产信用质量是导致信息不对称的原因之二。 在衍生资产信用关联网络中, 银行等金融机构利用比其他投资者具有更多高质量参考资产信息的优势, 为了满足自身需要的超额收益而主观影响参考资产的信用质量, 即借助过高拥有标的资产信用质量引起的信息不对称性, 促使银行转移借款人引发的信用风险而大量购买衍生资产, 增强发放高风险贷款的动机, 使得信用风险聚集, 从而增加信用风险传染的可能性和破坏性, 导致衍生资产信用关联网络的信用链断裂, 使违约风险通过信用关联超网络多层级主体间的关联交易传染、扩散至标的资产信用关联网络, 标的资产的债权人出于恐慌将提前收回贷款, 导致标的资产信用关联网络的信用链断裂, 引发信用违约事件[18] 。 此外, 信息不对称可能会使衍生资产交易对手要求额外的费用来抵消额外的风险, 从而给银企交易对手信用风险在信用关联超网络中的进一步传染提供了条件[39] 。

在信息不对称的情况下, 衍生资产信用关联网络中的交易对手如银行等金融机构利用私有信息来发放高风险贷款, 而投资者无法取得这些私有信息对借款人进行有效监督, 银行监督水平的降低使得借款人违约概率增大, 从而导致衍生资产交易对手信用违约事件的发生[37] 。 由于衍生资产交易对手与标的资产债权人具有业务或债务关联, 因而违约风险通过信用关联超网络多元化同级关联交易和层级间垂直关联交易传染、扩散至标的资产信用关联网络中的关联主体, 导致标的资产债权人出于恐慌提前结束资金交易。 此外, 这些恐慌情绪通过信用关联超网络中的网络流蔓延至整个信用关联超网络, 最终引起信用违约事件在整个信用关联超网络中爆发。

五、结论

次贷危机印证了一旦信用违约事件发生, 信用风险将通过信用关联超网络的多层级、多属性、流量多维性等复杂结构加速传染甚至殃及整个经济领域, 进而对整个金融机构和社会经济秩序的良好运行造成毁灭性影响。 因此, 本文在已有银企交易对手信用风险相关理论和信用风险传染已有研究成果的基础上, 运用文献分析和理论推演方法, 首先对银企交易对手信用关联超网络的结构和特征进行分析, 然后探究了标的资产违约及衍生资产违约交互作用下银企交易对手信用风险的形成机制, 最后从财务风险、投资者情绪、信息不对称三个角度深入剖析了信用关联超网络下银企交易对手信用风险的传染渠道和传染机制。 研究发现:在信用关联超网络下, 违约风险会通过信用关联超网络多层级间的复杂信用关联传染和扩散至相关联经济主体; 宏观经济环境的不确定性、资产流动性弱、投资者行为的羊群效应等因素形成的财务风险是银企交易对手信用风险传染的诱因之一; 利益驱动是银企交易对手信用风险传染的内生因素; 群体依赖性是银企交易对手信用风险传染的心理支撑; 信用衍生品创新、过高拥有标的资产信用质量导致的信息不对称是银企交易对手信用风险传染的催化剂, 加大了银企交易对手信用风险传染的可能性和破坏性。

本文作为一个初步的探索性研究, 所阐述的问题不仅需要在理论上进行定量研究, 还需要采集相关的海量数据进行实证检验, 下一步将致力于此。

【 主 要 参 考 文 献 】

[1] Allen F., Babus A., Carletti E.. Financial Crises:Theory and Evidence[ J].Annual Review of Financial Economics,2009(1):97 ~ 116.

[2] Lundqvist S. A., Vilhelmsson A.. Enterprise Risk Management and Default Risk: Evidence from the Banking Industry[ J].Journal of Risk and Insurance,2018(1):127 ~ 157.

[3] Chen T., Xiao B., Liu H.. Credit Risk Contagion in an Evolving Network Model Integrating Spillover Effects and Behavioral Interventions[ J].Complexity,2018(22):1 ~ 17.

[4] Beyhaghi M., Massoud N., Saunders A.. Why and How Do Banks Lay off Credit Risk? The Choice Between Retention, Loan Sales and Credit Default Swaps[ J].Journal of Corporate Finance,2017(42):335 ~ 355.

[5] Abbassi P., Brownlees C. T., Hans C., et al.. Credit Risk Interconnectedness: What Does the Market Really Know?[ J].Journal of Financial Stability,2017(29):1 ~ 12.

[6] Barro D.. Credit Contagion in a Network of Firms with Spatial Interaction[ J].European Journal of Operational Research,2010(2):459 ~ 468.

[7] Qian Q., Zhou Z.. Credit Risk Contagion of Supply Chain Based on Trade Credit[ J].Procedia Computer Science,2016(7):57 ~ 64.

[8] Han N. O., Walden J.. Asset Pricing in Large Information Networks[ J].Journal of Economic Theory,2011(6):2252 ~ 2280.

[9] 李晶,薛澄岐,史銘豪,牛亚峰,王海燕.基于信息多维属性的信息可视化结构[ J].东南大学学报(自然科学版),2012(6):1094 ~ 1099.

[10] 王众托,王志平.超网络初探[ J].管理学报,2008(1):1 ~ 8.

[11] 漆玉虎,郭进利.超网络研究[ J].上海理工大学学报,2013(3):227 ~ 239.

[12] Battiston S., Gatti D., Gallegati M., et al.. Credit Chains and Bankruptcy Propagation in Production Networks[ J].Journal of Economic Dynamics and Control,2007(6):2061 ~ 2084.

[13] 陈庭强,王磊,曾倩茹.基于银企信用网络的交易对手风险传染研究[ J].金融发展研究,2019(2):32 ~ 38.

[14] Chen T., Wang J., Liu H., He Y.. Contagion Model on Counterparty Credit Risk in the CRT Market by Considering the Heterogeneity of Counterparties and Preferential-random Mixing Attachment[ J].Physica A: Statistical Mechanics and Its Applications, 2019(1):458 ~ 480.

[15] Wang Y., Li J., Meng K., Lin C., Cheng X.. Modeling and Security Analysis of Enterprise Network Using Attack Defense Stochastic Game Petri Nets[ J].Security and Communication Networks,2013(1):89 ~ 99.

[16] 季益烽.资产价格波动对经济周期影响[ J].经济问题探索,2014(3):1 ~ 6.

[17] 王杰朋,陈庭强,王冀宁.信用衍生品创新扩散下CRT市场信用风险传染机制研究[ J].金融发展研究,2018(5):22 ~ 28.

[18] 陈庭强,王杰朋,王冀宁.基于CDS的交易对手信用风险传染机理研究[ J].金融理论与实践,2017(4):35 ~ 38.

[19] 郑振龙,孙清泉.欧美CDS市场改革与中国信用风险缓释工具的市场制度设计[ J].金融论坛,2012(1):38 ~ 45.

[20] 茆训诚,王周伟.系统性信用风险的网络传染联动效应研究[ J].北京理工大学学报(社会科学版),2014(4):57 ~ 63.

[21] Li Y., Zhou Z.. Associated Credit Risk Contagion Between Enterprises Based on the Imperfect Immunization Scenario[ J].Procedia Computer Science,2015(7):336 ~ 340.

[22] 李永奎,周一懋,周宗放.基于不完全免疫情景下企业间关联信用风险传染及其仿真[ J].中国管理科学,2017(1):57 ~ 64.

[23] 吴武清,陈暮紫,黄德龙等.系统风险的会计决定:企业财务风险、经营风险、系统风险的时变关联[ J].管理科学学报,2012(4):71 ~ 80.

[24] Chen T., Li X., Wang J.. Spatial Interaction Model of Credit Risk Contagion in the CRT Market[ J].Computational Economics,2015(4): 519 ~ 537.

[25] Farrell M., Gallagher R.. The Valuation Implications of Enterprise Risk Management Maturity[ J].Journal of Risk & Insurance, 2014(3):625 ~ 657.

[26] Li Q., Wang F., Wei J., et al.. Statistical Analysis of Bankrupting and Non-bankrupting Stocks[ J].Europhysics Letters,2012(2):28005 ~ 0.

[27] 魏明,王琼.信用衍生品对我国信用风险管理的作用及其实施策略[ J].管理世界,2003(10):141 ~ 142.

[28] Diamond D. W., Rajan R. G.. Liquidity Shortages and Banking Crises[ J].The Journal of Finance,2005(2):615 ~ 647.

[29] 王倩,Hartmannwendels T.. 信用违约风险传染建模[ J]. 金融研究,2008(10):162 ~ 173.

[30] 陈庭强.金融市场信用风险传染的复杂性建模与分析[M].北京:科学出版社,2017:78 ~ 89.

[31] 陈庭强,何建敏.基于复杂网络的信用风险传染模型研究[ J].中国管理科学,2014(11):1 ~ 10.

[32] Jorion P., Zhang G.. Credit Contagion from Counterparty Risk[ J].The Journal of Finance,2009(5):2053 ~ 2087.

[33] 李永奎,周宗放.基于小世界网络的企业间关联信用风险传染延迟效应[ J].系统工程,2015(9):74 ~ 79.

[34] 龚朴,胡祖辉.信用衍生产品隐含相关性结构研究[ J].金融研究,2011(1):182 ~ 194.

[35] Wimschulte J.. The Futures and Forward Price Differential in the Nordic Electricity Market[ J].Energy Policy,2010(8):4731 ~ 4733.

[36] Asongu S., Nwachukwu, et al.. Information Asymmetry and Financial Development Dynamics in Africa[ J].Review of Deve-

lopment Finance,2016(2):126 ~ 138.

[37] Gatzert N., Martin M.. Determinants and Value of Enterprise Risk Management: Empirical Evidence from the Literature[ J].Risk Management and Insurance Review,2015(1):29 ~ 53.

[38] 郭桂霞,趙岳,巫和懋.我国“走出去”企业的最优融资模式选择——基于信息经济学的视角[ J].金融研究,2016(8):111 ~ 126.

[39] 熊玉莲.场外金融衍生品信息不对称及其风险——兼论美国的监管改革[ J].江西社会科学,2012(7):72 ~ 77.