PPI与CPI背离、金融摩擦异质性与货币政策选择

2021-07-16吴立元刘研召赵扶扬龚六堂

吴立元 刘研召 赵扶扬 龚六堂

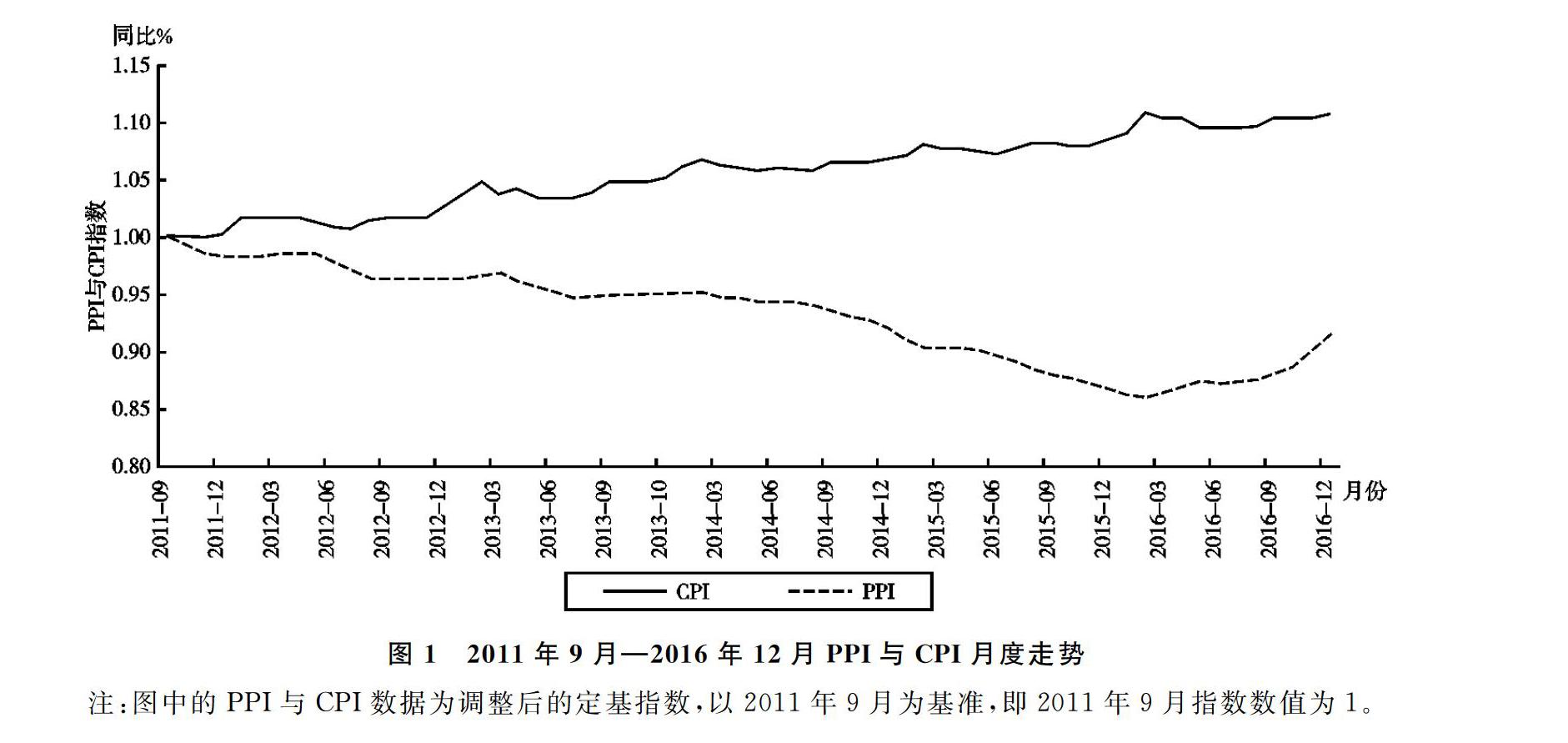

摘要:2011年下半年到2016年初PPI与CPI长时间持续背离的现象一直受到社会各界普遍关注。本文从大宗商品价格、上下游生产结构与金融摩擦异质性视角分析了这一现象,并探讨了货币政策规则的选择。研究发现:

(1)负向大宗商品价格冲击导致PPI的下降,由此带来的货币政策宽松与中国结构性金融摩擦分别从需求端和成本端拉升了CPI,从而导致PPI与CPI的反向背离,这为PPI与CPI的背离提供了新的理论解释。

(2)本文比较了盯住PPI通胀、CPI通胀以及两者加权通胀的货币政策规则,发现盯住加权通胀带来的福利损失最小,表明央行在稳定CPI的同时,也应重视对PPI的稳定。

(3)本文比较了价格型与数量型货币政策工具,结果表明从福利角度看,价格型货币政策工具显著优于数量型工具。此外,本文强调了上下游金融摩擦异质性这一结构性特征对认识中国经济现象以及制定政策的重要含义。

关键词:价格指数;金融摩擦;货币政策;福利分析;垂直生产结构;结构性摩擦

文献标识码:A

文章编号:100228482021(03)000115

开放科学(资源服务)标识码(OSID):

一、引言

我國工业品出厂价格指数(PPI)与消费者价格指数(CPI)经常发生背离一直是一个受到广泛关注的重要问题。历史上发生过多次PPI与CPI走势显著不一致的现象,尤其以2011年下半年到2016年初PPI与CPI长时间反向背离最为突出。图1刻画了2011年9月到2016年12月我国月度PPI与CPI的走势。可以看出,从2011年9月到2016年初,PPI持续下降,而CPI则持续上升,形成非常显著的背离,之后两大价格指数开始靠拢。从经济直觉来看,PPI为工业品出厂价格指数,CPI为最终消费品价格指数,出厂工业品价格是最终消费和服务价格的重要部分,PPI的下降应该引起CPI的下降,但以上现象显然与这一基本直觉不符。那么,如何解释这一现象呢?尤其是这一现象背后是否反映了中国经济的某些结构性摩擦?这些摩擦对货币政策的选择有什么影响?这些显然是十分重要的理论与现实问题。

在PPI与CPI持续反向背离的时期内,还有两个不容忽视的事实。一是大宗商品价格的持续显著下降。图2表明,中国大宗商品价格指数在2011年下半年开始持续下降,一直到2016年初开始逐渐回升,与价格指数背离的时间周期高度一致,而大宗商品价格对价格指数有直接而重要的影响,吴丽华等的研究也印证了这一观点[1]。不少文献也从实证角度证实了大宗商品价格冲击对PPI下降以及价格指数背离的重要影响,如侯成琪等[2]对影响CPI、PPI以及两者之差的6类冲击进行了历史分解,发现大宗商品价格冲击对价格指数及其背离均有非常重要的影响。龙少波等[3]用TVP-VAR-SV模型分析了国际大宗商品价格冲击、投资冲击与货币供给冲击对中国PPI下降的影响,也发现国际大宗商品价格持续下跌是2012年以来PPI低迷的最为重要的因素。刘雪晨等[4]用SVAR模型分析了货币政策冲击、大宗商品价格冲击与财政支出冲击对PPI与CPI缺口的

影响,并通过方差分解分析其相对重要性,发现大宗商品价格冲击的影响最大。二是持续的货币政策宽松。图3刻画了加权平均贷款利率走势,可以看出,2011年9月开始,人民币加权平均贷款利率持续下降,到2016年初开始逐渐企稳回升。同时,人民币贷款基准利率经历了从2011年7月7日到2015年10月24日内连续8次降息,这一时间段也与PPI和CPI反向背离的时间段高度一致,这表明,在这次长时间的价格指数背离过程中,央行实施了持续宽松的货币政策,而货币政策是影响名义价格的主要因素之一。大宗商品价格的持续下跌、央行持续的货币政策宽松与价格指数背离这三个现象如此高度一致且持续了四年多的时间,显然并不是简单的巧合,本文尝试通过构建理论模型探究其中的关系。

关于2011年下半年到2016年初PPI与CPI出现的长时间背离现象,已有文献从多个角度给出了解释。吕捷等[5]构建了包含基础工业、基础农业与加工服务三部门的模型从产业结构变化的视角提供了解释,但长期的经济结构调整带来的是相对价格的趋势性变化,因而难以解释短期PPI与CPI的背离现象,也不能解释大宗商品价格变化以及货币政策与PPI和CPI背离的关系。龙少波等[4]提出劳动力成本上涨是CPI上涨的重要原因,工业生产资料价格下降是PPI下降的重要原因,是对PPI与CPI的变动分别解释。侯成琪等[2]认为大宗商品价格的负向冲击可以解释PPI的下降,而消费品部门的负向供给冲击可以解释CPI的上升,指出了大宗商品价格对价格指数变动的重要影响。张晓林等[6]用货币政策冲击、短期需求冲击与长期供给冲击解释了2000年以来CPI与PPI的多次背离现象。尽管以上三项研究提出了新的视角和洞见,但都认为PPI与CPI的不同变动是由不同冲击引起的,从而缺乏对影响两大价格指数传导的机制的分析,也没有考虑中国特有的结构性摩擦对价格指数背离的影响。

由于PPI和CPI分别代表了上下游产品的通胀,中国上下游之间的结构性摩擦可能是造成PPI与CPI背离的重要原因,而以上文献均没有从这个角度来研究这一现象。Li等[7]构建了一个包含上下游生产结构的宏观模型,详细描述了中国上下游企业构成和市场的不同特征,指出上游国企占比较高,下游民企占比较高,强调了这种垂直生产结构对解释一些中国特有的经济现象的重要作用,但没有讨论与价格指数相关的问题。陈小亮等[8]指出由于政府补贴、自然垄断定价权和行政进入壁垒等原因,中国存在以上游国企垄断、下游非国企竞争为特征的生产结构,并描述了这一特征的现实表现,分析了这一结构性特征对国企和非国企之间资本错配的重要影响,进一步为本文提供了理论和现实支撑,但文章仍然没有涉及价格指数背离问题。徐臻阳等[9]从金融摩擦角度分析了中国的价格指数背离与去杠杆问题,与本文的研究相关性最强,其关于去杠杆政策对不同企业的不同效果提供了重要洞见,也为解释价格指数分化提供了新的视角,但没有解释PPI与CPI反向背离这一非常典型的现象

该文只解释了PPI与CPI同时下降的情况下,CPI下降幅度更小,但没有解释反向背离的现象,也与2011年下半年到2015年底CPI上升的事实不符。,也没有讨论与此相关的货币政策选择

该文的模型设定也与本文有诸多差异。例如,该文没有引入大宗商品,用货币政策冲击解释PPI与CPI的分化,而本文引入了大宗商品,用大宗商品价格冲击解释PPI与CPI的背离。又如,该文假设上游企业生产投资品,下游企业生产消费品,投资品价格与消费品价格分别对应PPI和CPI,这与本文不同。另外,该文与本文刻画的金融摩擦形式也不相同。,同时其用紧缩货币政策冲击解释价格指数背离也难以反映2011—2015年PPI与CPI背离期间央行连续8次降息的事实

该文考虑货币政策外生冲击的影响,本文则分析了大宗商品冲击通过货币政策内生反应产生影响,这也是该文与本文在机制上的差异。。

在现有研究的基础上,本文构建了一个包含大宗商品、垂直生产结构、上下游金融摩擦异质性的动态随机一般均衡模型。模型假设上游企业用资本、大宗商品和劳动生产中间品,下游企业用中间品、资本和劳动生产最终品,上游企业由于国企占比较高、资本密集度更高

上游行业主要包括能源、采掘、金属冶炼、基础化工、电力热力水供应等行业,资本密集度较高。、相对规模更大等原因融资能力更强,而下游企业融资能力相对较弱。研究发现,负向大宗商品价格冲击以及与此相关的宽松货币政策可以解释PPI与CPI的背离。这是因为,当大宗商品价格下降时,上游生产成本下降,PPI下降,如果不考虑各种摩擦,由于上游中间品是下游的生产要素,PPI的下降必然导致下游生产成本下降从而导致CPI下降,即PPI可以顺利传导到下游。但是,金融摩擦异质性和货币政策宽松改变了这种传导。当大宗商品价格下跌时,价格粘性的存在阻碍了价格的充分下降,因而总需求无法达到自然水平,导致负的产出缺口,央行扩张货币政策,由于上游融资能力更强,因此资金更多流向上游,而资本与大宗商品之间的互补性导致的上游资本投入增加加剧了这一配置失衡。因此,一方面,宽松货币政策刺激了消费,从需求端拉升了CPI;另一方面,信贷资源过度流向上游又提高了下游的成本,从成本端推升了CPI,这两种效应共同导致CPI上升。这样,本文就在统一的框架中,用大宗商品价格冲击同时解释了PPI下降而CPI上升的反向背离现象。在解释两大价格指数反向背离的基础上,本文讨论了货币政策的选择。首先,本文比较了盯住CPI通胀、PPI通胀和两者加权通胀的泰勒规则的福利效果,发现盯住加权价格指数能带来最大福利,即央行应兼顾CPI与PPI的稳定。其次,本文比较了价格型和数量型货币政策工具的福利效果,结果表明,价格型货币政策工具显著优于数量型工具。稳健性检验表明,这两个结论均非常稳健。

本文的贡献主要集中在以下几点。

第一,本文的模型为PPI与CPI的长时间持续背离提供了一个新的解释,即上下游存在显著的金融摩擦异质性的情况下,大宗商品价格下跌以及由此带来的宽松货币政策导致了PPI向CPI传导不畅,从而带来价格指数背离。

第二,本文提供了一个描述中国经济特征的模型框架,即上下游生产结构以及金融摩擦的异质性,这对于认识中国经济的一些特有现象具有重要意义。

第三,本文讨论了货币政策规则选择问题,回答了在价格指数背离与上下游金融摩擦异质性背景下如何选择合适的通胀目标以及应选择价格型还是数量型工具的问题,为央行货币政策制定提供了借鉴。

本文剩下部分安排如下:第二部分介绍模型设定;第三部分进行参数校准;第四部分分析脉冲反应以解释PPI与CPI的背离现象并进行敏感性分析;第五部分进行福利分析以讨论货币政策的选择;第六部分总结全文。

二、模型设定

本文建立了一个包含大宗商品、上下游生产结构、金融摩擦异质性的新凯恩斯模型。具体来说,本文假设最终消费品生产需要两个生产阶段,上游企业用大宗商品、资本和劳动力生产中间品,下游企业用中间品、资本和劳动生产最终消费品。上下游企业除使用的生产要素类型不同之外,另一个重要差异是资本密集度,如前文所述,上游企业资本密集度显著高于下游企业。同时,由于上游国有企业占比更高且企业规模相对较大,因而面临的金融摩擦程度较低,而下游民营企业占比较高且企业规模相对较小,因而面临更大的金融摩擦。

(一)家庭户

家庭户选择消费和劳动,最大化其永久效用:

max E0∑∞t=0βth

c1-σht1-σ-κN1+t1+(1)

面临的预算约束为:

cht+Bt/Rt=wmtNmt+wftNft+Bt-1/Πt+PotOst+Γmt+Γft(2)

其中,E为期望函数,cht为家庭户的消费,Nt是劳动供给,Πt=Pft/Pft-1代表最终品通货膨胀,即本文模型中的CPI,Bt为家庭户的存款,Rt为无风险存款利率。Nmt、Nft分别为家庭户对中间品厂商和最终品厂商的劳动供给,wmt、wft分别为家庭户在中间品厂商和最终品厂商劳动所获得的工资率。Γmt和Γft分别为中间品厂商和最终品厂商的利润。Pot为大宗商品价格,Ost为大宗商品供给,参考Bodenstein等[10]的研究,假设大宗商品供给服从外生平稳过程lnOst=ρolnOst-1+εot,其中ρo为冲击的持续性系数,εot是均值为0,标准差为σo的一列獨立同分布的正态过程。值得注意的是,大宗商品供给冲击与大宗商品价格冲击是等价的,正向的大宗商品供给冲击等价于负向的大宗商品价格冲击[11]。

家庭户的劳动分为两类,一类提供给中间品厂商,另一类提供给最终品厂商,且两类劳动不能完全替代[12-13],满足

Nt=(Nmt)θ-1θ+(Nft)θ-1θθθ-1(3)

其中,θ刻画了两类劳动之间的替代性。

(二)上游企业

上游企业利用资本、大宗商品和劳动生产中间品,其生产函数为:

Xwt=Amtη1γKγ-1γm,t-1+

(1-η)1γOγ-1γtαγγ-1N1-αmt(4)

Xwt是中间品的产量,Kmt代表上游企业所用的资本,Ot为上游企业所用的大宗商品,Nmt为上游劳动投入。η衡量资本和大宗商品在生产中的相对比例,后文用这一参数代表大宗商品的份额,1-α代表劳动的产出弹性。γ为资本和大宗商品之间的替代弹性,本文假设资本和大宗商品之间是互补关系。资本主要是厂房、土地和机器设备等,而大宗商品主要是能源、矿产、农产品、基础化工原料等,显然这两者之间难以相互替代,需要结合起来才能完成生产,大量实证文献也支持这一假设,例如鲁成军等[14]的研究,而蔡春光[15]综述了关于估计能源与资本之间的替代弹性的文献,指出有相当一部分国外研究认为资本和能源之间的替代弹性小于1

这些文献研究的都是资本和能源之间的替代弹性,而本文的模型中是大宗商品与资本,大宗商品还包括矿产、农产品、基础化工原料等。资本和大宗商品的互补性显然比资本和能源的互补性更强。。Amt为上游企业的生产率,服从平稳过程lnAmt=ρmlnAm,t-1+εmt,其中ρm为冲击的持续性系数,εmt是均值为0,标准差为σm的一列独立同分布的正态过程。

中间品厂商通过投资Imt积累资本,其资本积累方程为:

Kmt=(1-δ)Km,t-1+Imt(5)

上游企业选择消费最大化其永久效用:

max E0∑∞t=0βtmlncmt(6)

面临的约束条件为:

cmt+Dmt-1/Πt+wmtNmt+It+PotOt=MCmtVtXwt+Dmt/Rt(7)

其中,cmt是上游厂商的消费,MCmt是实际边际成本,Vt=Pmt/Pft是中间品和最终品的相对价格,Dmt为上游厂商的贷款,其能借贷的数量受到抵押约束[16-17],即上游企业贷款满足

Dmt≤θbEt[qmt+1Kmt](8)

其中,θb代表上游企业的抵押比率,Etqmt+1代表预期未来的资本价格,表明贷款不超过其资本预期未来价值的一定比例。

(三)中间品零售商

本文通过加入中间品零售商来引入价格粘性。中间品零售商i从上游企业处购买同质中间品Xwt(i)并将其差异化成Xt(i)后出售给合成商,合成函数为:

Xt=∫10Xt(i)εm-1εmdiεmεm-1(9)

其中,εm为异质中间品之间的替代弹性,决定了中间品零售商的垄断力量的大小。εm越大,表明异质中间品之间的替代弹性越大,中间品零售商具有的垄断力量越小,价格加成率更小。对应中间品的价格指数为

Pmt=[∫10Pmt(i)1-εmdi]11-εm。

中间品零售商出售中间品时存在价格粘性,每期有θm比例的中间品零售商不能更改价格,只有1-θm的中间品零售商可以随意改变其价格,其选择价格最大化其利润[18]:

max ∑∞τ=0θτmEtΛt,t+τ

[P*mtXt+τ(i)-Pwm,t+τXt+τ(i)](10)

中间品零售商面临的需求约束为:

Xt+τ(i)=(P*mt/Pm,t+t)-εmXt+τ(11)

其中,Λt,t+τ=βτm(Uc,t+τ/Uct)(1/Pf,t+τ)为随机贴现因子,P*mt为中间品零售商所定的最优价格,Pwmt是中间品零售商从上游企业的购买价格。

(四)下游企业

最终品的生产需要用到劳动、资本和中间品,其生产函数为:

Yft=AftNβ1ftKβ2f,t-1X1-β1-β2t(12)

其中,Nft为下游劳动投入,Kft为下游资本投入,Xt为下游生产中投入的上游中间品,β1和β2分别为劳动和资本的产出弹性。Aft为上游企业的生产率,服从平稳过程lnAft=ρflnAf,t-1+εft,其中ρm为冲击的持续性系数,εmt是均值为,标准差为σm的一列独立同分布的正态过程。

下游企业的资本积累方程为:

Kft=(1-δ)Kf,t-1+Ift(13)

其中,Ift为下游企业的投资,δ为資本折旧率

此处假设上下游资本折旧率相同,这是因为没有明显证据表明资本折旧率有显著差异,而且采用不同的资本折旧率也不影响结果。。

下游生产商选择消费最大化其永久效用:

max E0∑∞t=0βtflncft(14)

其面临的约束条件为:

cft+Df,t-1/Πt+wftNft+Ift+VtXt=MCftYft+Dft/Rt(15)

其中,Dft是最终品厂商的贷款,Ift是代表投资,MCft是下游企业的实际边际成本。除此之外,下游企业也面临金融摩擦。如上文所述,中国上游企业以国有大型资本密集型企业为主,而下游以民营中小型企业为主,而且资本密集度显著小于上游企业,因此长期以来,上下游企业所面临的金融摩擦存在显著差异,大量文献研究了这一问题。例如Song等[19]强调了国有企业与民营企业面临的不同金融摩擦对解释中国一系列结构性现象的重要意义,并在其模型中假设国企不存在金融约束而民营企业存在金融约束。Chang等[20]强调了重工业部门和轻工业部门面临不同的金融摩擦对理解中国经济的趋势性特征和周期特征的重要意义,而显然,重工业多为上游产业,轻工业多为下游产业。本文这里假设,上游企业可以通过资本抵押的方式获得信贷资源,而下游企业贷款主要依赖其营业收入,即贷款为其营业收入的一定比例,即:

Dft≤θsMCftYft(16)

其中,θs为下游企业贷款相对于其营业收入的比率,类似于抵押比率。对此,本文做出如下解释:第一,下游企业由于资本密集度较低,因而缺乏可抵押资产,尤其是很多轻工业、服务业、信息产业等具有典型的轻资产特征,银行无法通过可抵押资产价值来评估其信用;第二,下游企业规模往往较小,虽然很多企业有可抵押资产,但资产价值不大,而银行处理这种极为分散的抵押资产需要较高成本;第三,营业收入可以较好地衡量企业的规模和现金流,而现实中银行对中小企业授信非常重视其规模和现金流。综合以上原因,假设下游企业贷款能力取决于其营业收入比抵押更加符合现实

事实上,在本文的模型中,即使假设下游企业也采用抵押贷款,由于下游企業资本密集度较小,其贷款能力依然显著小于上游企业,因此也不影响本文的结果。。

(五)最终品零售商

与中间品零售商类似,本文通过引入最终品零售商来引入最终品的价格粘性,每期有θf比例的最终品零售商不能更改价格,1-θf比例的可以更改价格,根据Calvo[18]的研究,最终品零售商选择价格最大化其利润:

max ∑∞τ=0θτfEtΛt,t+τ

[P*ftYf,t+τ(i)-Pwf,t+τYf,t+τ(i)](17)

面临的需求约束为:

Yf,t+τ(i)=(P*ft/Pf,t+t)-εfYf,t+τ(18)

其中,Λt,t+τ=βτf(Uc,t+τ/Uct)(1/Pf,t+τ)为随机贴现因子,P*ft为最终品零售商确定的最优价格,Pwft是最终品零售商在下游企业处的购买价格。

(六)中央银行

参考大量已发表文献,本文假设央行采用泰勒规则进行货币政策操作,对经济进行逆周期调节。

t=ρRt-1+(1-ρR)(ππft+yft)

其中,t为名义利率的对数偏离,ft为产出缺口,即粘性价格均衡下的产出与灵活价格均衡下的产出之差。ρR为利率平滑系数,π和y分别为利率对通胀和产出缺口的反应系数。下文分析货币政策选择时将讨论盯住CPI、盯住PPI和盯住加权通胀三种泰勒规则。

(七)宏观均衡

产品市场出清时,最终品供给等于对其的需求:

Yft=cht+cmt+cft+Imt+Ift(19)

大宗商品市场出清时,大宗商品供给等于需求:

Ost=Ot(20)

金融市场出清要求家庭户储蓄等于企业贷款:

Bt=Dmt+Dft(21)

(八)灵活价格均衡

本文模型假设上下游产品市场均存在价格粘性,对应的均衡为粘性价格均衡(sticky-price equilibrium)。当没有价格粘性,即价格可以灵活调整时,对应的均衡为灵活价格均衡(flexible-price equilibrium)。本文在求解粘性价格均衡的同时求解灵活价格均衡的目的有两个:

一是产出缺口定义为粘性价格下的产出与灵活价格下的产出之差;

二是后文在进行福利分析时,采用灵活价格均衡作为基准,让各种货币政策与基准情形作比较以衡量福利损失。

三、参数校准

在数值模拟之前,本文先对参数进行校准。本文取家庭户贴现因子βh为0.995,对应稳态时无风险年利率为2%,参考高然等[21]的研究,上游企业贴现因子为0.98,下游企业贴现因子为0.975

关于不同经济主体的贴现因子,现有文献中缺乏统一的取值,也没有非常权威的实证估计,但是在一定范围内,贴现因子取值对结果毫无影响。。参考Iacoviello等[15]的贝叶斯估计结果,两类劳动之间的替代弹性系数θ取-2。资本折旧率δ=0.025,对应资本折旧年限为10年。参考Christiano等[22]的研究,本文取σ=1,即考虑对数效用函数,本文会对σ进行敏感性分析。本文取劳动供给的Frisch弹性的倒数φ=1,由于文献中对的取值并不统一,而且劳动供给弹性对价格指数有重要影响,下文对其做敏感性分析。参考Fujiwara等[23]以及大量关于货币政策的文献,本文设定价格粘性参数θm=θf=0.75,对应平均价格调整周期为1年

有些研究认为,上下游市场的价格粘性大小是不同,但在本文的模型中,上下游价格粘性大小是否相同并不影响本文的结果。。本文取零售商产品替代弹性为11,对应1%的价格加成率。本文设定稳态时大企业的抵押比率为0.75[24],中小企业的抵押比率为0.5

《中国商业银行抵押贷款管理办法》规定,根据抵押品的不同类型,资产抵押比率可在0.5~0.9间取值。中小企业的可抵押资产较少且较为分散,银行评估审核监督等成本较高,因此本文假设其抵押比率较低。实际上,即使假设大企业和中小企业抵押比率相同,也不影响本文的结果,因为上游企业资本更加密集,因此可抵押资本较多,而下游企业资本密集度更低,因此可抵押资本较少。。本文假设大宗商品与资本之间的替代弹性γ为0.5,即两者是互补关系,同时取η为0.95,表示大宗商品在大宗商品与资本的复合中所占比例约为10%。对于结构性参数α、β1、β2,文献中缺少可靠的参考,本文通过稳态目标值确定。具体来说,本文用3个稳态比例作为靶值反解这3个参数。

一是上下游就业比例,本文粗略假设上游主要是国有企业,下游主要是民营企业,民营企业提供了80%的城镇就业,因此上下游就业比例的一个估计值为0.25。

二是中间品在GDP中的比重(PmX/Y),本文假设为0.5。

三是劳动收入在总收入的份额,参考Song等[19]的研究,本文设定为0.5。通过这3个靶值,本文可以求解出α、β1、β2,而且这些稳态比例反映了中国经济的特征。参考Liu等[11]的研究,本文设定大宗商品冲击的持续性系数为0.9,标准差为0.0156。同时,本文设定上下游生产率冲击的持续性系数ρm=ρf=0.9,标准差为σm=σf=0.01。参考Taylor[25]的研究,本文设定货币政策规则中利率对通胀和产出缺口的反应系数分别为1.5和0.125,同时参考马文涛等[26-27]的研究

马文涛[26]讨论了数量型和价格型货币政策规则,取价格型货币政策中利率的平滑系数为0.51;袭翔等[27]通过贝叶斯估计得到利率平滑系数后验均值为0.7752;侯成琪等[3]通过贝叶斯估计得到利率平滑系数后验均值为0.3718。综合以上文献,本文对利率平滑系数取值为0.6。事实上,这一参数对结果完全没有影响。,设定利率平滑系数为0.6。主要参数取值见表1。

四、对价格指数背离的解释

本部分主要阐述本文模型如何解释PPI与CPI的反向背离现象。具体来说,在负向大宗商品价格冲击下,PPI下降的同时CPI上升。本文首先给出基准参数校准下的结果,然后对重要参数进行敏感性分析以检验结果的稳健性。

(一)基準结果

图4为负向大宗商品冲击下关键内生变量的脉冲反应。图中横轴表示时间,纵轴表示内生变量对稳态偏离的百分比。可以看出,当发生负向大宗商品价格冲击时,PPI下降,而CPI上升,两者出现了显著的反向背离。同时,上游资本存量增加,且上游企业贷款显著高于下游企业贷款,这是由上下游企业金融异质性造成的,与前文的分析一致。因此,本文的模型用统一的框架解释了PPI与CPI的反向背离,即大宗商品价格的下跌通过由此带来的货币政策宽松和上下游金融摩擦异质性导致PPI与CPI的背离。其背后的机制如下:由于大宗商品是上游生产的投入品,当其价格下降时,上游生产成本下降,因而PPI下降。如果不考虑各种摩擦,由于上游中间品是下游最终品的生产要素,PPI的下降必然导致下游生产成本下降从而导致CPI下降,即PPI的变动可以顺利传导给CPI。但是,金融摩擦异质性和货币政策宽松改变了这种传导。一方面,由于价格粘性导致负的产出缺口,央行扩张货币政策,刺激了家庭户对最终品的需求;另一方面,由于资本与大宗商品之间的互补性,大宗商品价格下降导致上游投资与资本增加,可抵押资产上升,加上上游融资能力本身就更强,因此资金更多流向上游,这种融资失衡导致下游成本上升。以上两方面的效应分别从需求端和供给端拉升了CPI,于是出现了PPI下降而CPI上升的反向背离现象。

(二)对重要参数的稳健性检验

上述结果是否是特殊参数取值下的偶然结果呢?即本文的结果对关键参数是否稳健?这是一个需要检验的重要问题。

为此,本文对4个取值争议较大而且可能对结果造成重要影响的参数进行敏感性分析。具体来说,我们逐个分析当每个参数在一个较大的合理范围内变化时,PPI与CPI反向背离的结论是否始终成立,这样就能证实本文基准模型中的结论对参数是否稳健。这4个参数分别为:

(1)相对风险厌恶系数,基准情况下取值为1,而文献中也常取2和5,因此本文对其在区间[1,5]上进行敏感性分析;

(2)Frisch劳动供给弹性的倒数,这一参数取值范围较大,参考大量文献,本文在[1,3]范围内进行敏感性分析;

(3)大宗商品在生产中的份额参数η

从生产函数可知,η表示资本与大宗商品在上游生产中的相对份额,但要注意的是,η本身并不是资本与大宗商品的相对份额。,关于大宗商品在生产中所占的份额缺乏一致的度量,同时也不是一成不变的,本文在区间[0.85,0.95]内对其进行敏感性分析;

(4)上游中间品在下游生产中的份额,这一比例也缺乏精确的度量,而且在现实经济中是不断变化的,本文在一个较大的范围[0.3,0.5]上进行敏感性分析。

图5为相对风险厌恶系数σ和Frisch劳动供给弹性倒数不同取值下PPI与CPI的脉冲反应,具体来说,本文报告了σ为1、2、5的情形以及分别取1、2、3的情形。图6为大宗商品份额参数η和中间品在GDP中所占份额不同取值下PPI与CPI的脉冲反应,具体来说,本文考虑η取0.85、0.90与0.95三种情形,中间品在GDP中所占份额为0.3、0.4和0.5。从图中可以看出,本文的结论对各个参数都相当稳健,即参数在合理取值范围内,PPI与CPI均发生了显著背离,这证实了本文模型机制的稳健性。

(三)对中间品市场结构的稳健性检验

本文的核心机制为上下游金融摩擦异质性和相应的货币政策内生反应机制。本文基准模型假设上游中间品市场与下游最终品市场均为垄断竞争市场且均存在价格粘性,那么中间品市场的垄断竞争与价格粘性是否是造成PPI与CPI反向背离的原因而非上述机制呢?为此进行反事实检验,将模型修改为上游中间品市场是完全竞争的,从而关闭中间品市场的垄断竞争和价格粘性,重新进行数值模拟,结果如图7所示。可以看出,即使上游中间品市场为完全竞争,且没有价格粘性,PPI与CPI依然会产生显著背离的现象,这证实了本文模型对上游中间品市场结构的稳健性。

(四)对最终需求的稳健性检验

另一个疑问可能是,在2011年下半年到2015年底价格指数反向背离期间,下游需求是否出现萎靡,如果确实出现了下游需求萎靡,CPI会有下降趋势,从而难以出现与PPI反向背离的现象。为此,本文在大宗商品价格冲击的同时引入需求冲击

为了使本文的稳健性检验更加有说服力,取需求冲击持续性系数为0.9,标准差为0.01,与现有文献保持一致,而大宗商品价格冲击取较为保守的值,让大宗商品价格初始下降幅度3%,而事实上如本文图2所示,大宗商品价格下降幅度达60%左右,折合成AR(1)冲击初始下降幅度远大于3%,因此低估大宗商品价格冲击的大小以便更加突出结论的稳健性。,重新进行数值模拟,结果如图8所示。可以看出,即使考虑到负向需求冲击,本文的结论依然稳健

本文也考虑了中间品市场为完全竞争并考虑最终品需求下降时的情形,发现结论依然稳健。为了避免繁冗,此处不再专门报告。。

五、货币政策分析

PPI与CPI的结构性背离及其所反映的上下游金融摩擦异质性的结构性特征如何影响货币政策的选择呢?这是本文要回答的第二个问题。这里讨论两个方面的货币政策选择问题:一是央行应该盯住哪个通胀指标;二是央行应选择价格型还是数量型货币政策工具。

(一)通胀目标的选择

现实中,央行通常以CPI作为盯住的目标,但在PPI与CPI背离的背景下,一个自然的问题是,央行到底应该盯住CPI还是PPI,或是两者的加权呢?下文将通过严格的福利分析方法进行讨论。首先定义三种货币政策规则。

一是盯住CPI和产出缺口的泰勒规则(Consumer Price Index Targeting,CPIT),这是当前世界各主要央行普遍采用的货币政策规则:

t=ρRt-1+(1-ρR)(ππft+yft)。

二是盯住PPI和产出缺口的泰勒规则(Producer Price Index Targeting,PPIT):

t=ρRt-1+(1-ρR)·(ππmt+yft)。

三是盯住PPI与CPI加权通胀和产出缺口的泰勒规则(Weighted Price Index Targeting,WPIT)。本文考虑三个冲击下的福利,即大宗商品价格冲击、上游生产率冲击和下游生产率冲击:

t=ρRt-1+(1-ρR)·(ππHt+yft);

其中,πHt=ωπmt+(1-ω)πft为加权通胀,这里假设权重为0.5。

在分析之前,有必要简要介绍所采用的福利分析方法。本文以灵活价格竞争均衡作为基准,计算出3种货币政策规则相对于基准情形的福利损失,然后比较3种规则的福利损失,即可得出3种货币政策规则的优劣排序

由于本文的模型中有三类经济主体,即家庭户、上游企业家、下游企业家,家庭户福利和社会总福利都是可供选择的标准,各有一定的合理性,文中采用社会总福利作为福利标准,即三类主体的福利之和,但也检查了只考虑家庭户福利的情形,结论是相同的。。本文采用消费补偿的方法,即给待分析的政策规则均衡中的消费一个补偿,让其福利与基准情形的福利相等,如果该补偿为正,说明待分析规则均衡下的福利小于基准情形的均衡福利,即存在福利损失;反之,存在福利改进(或者说福利损失为负)。参考Schmitt-Grohe等[28-29]的研究,通过对模型动态系统进行二阶展开,求出该补偿比例,从而求出每种规则相对于基准情形的福利损失,进而对不同货币政策进行比较。

图9报告了福利结果。对于政策分析,结论的稳健性尤为重要,因此本文考虑了不同参数变化时的福利结果,包括相对风险厌恶系数σ、Frisch弹性的倒数、大宗商品的份额参数η(大宗商品份额相对份额为1-η)以及下游中小企业抵押率θs。πf代表CPIT规则下的福利损失,πm代表PPIT规则带来的福利损失,πH代表WPIT带来的福利损失。从图中可以看出,在各种参数取值下,盯住加权通胀与产出缺口的泰勒规则带来的福利损失总是最小,即央行兼顾PPI与CPI的稳定是最优的。

在本文模型中,存在两种主要的摩擦,一是价格粘性带来的通胀扭曲,二是上下游金融摩擦异质性带来的扭曲。如果只考虑PPI,则货币政策力度太大,加剧了金融摩擦异质性带来的资源配置扭曲;如果只考虑CPI,则货币政策力度过小,不能有效地稳定价格体系,从而通胀扭曲过大。因此,最优的选择是兼顾CPI和PPI的稳定。

(二)价格型与数量型货币政策工具的选择

另一个关于货币政策选择的重要问题就是央行应选择数量型还是价格型货币政策。为了研究数量型货币政策工具,模型中必须显示包含货币,而本文基准模型为无现金经济(cashless economy)。因此,参考大量相关文献[20,26,30],本文首先通过MIU的方法引入货币,从而刻画货币需求

即在效用函数中引入实际货币余额,对实际货币余额的一阶条件即刻画了货币需求。由于这一引入非常标准,此处从略。,然后设置价格型与数量型货币政策分别服从泰勒规则与麦卡勒姆规则:

t=ρRt-1+(1-ρR)(R,ππft+R,yft);

mg∧t=ρωmg∧t-1+(1-ρω)·(M,ππft+M,yft)。

其中,mg∧t代表货币供给增长率,ρω为货币供给增长率的平滑系数。

通过与上文类似的福利分析方法,此处比较了以上两种政策工具的福利损失。在基准情形下,本文参考马文涛[26]的研究设定政策规则中的系数。同时,为了检验结果对于重要参数的稳健性,本文计算了关键参数在合理范围内变化时两类政策工具下的福利结果,如图10所示。可以明显看出,价格型货币政策工具带来的福利损失显著小于数量型政策工具,而且这一结论对各个参数相当稳健。

由于对货币政策规则中的政策系数,不同文献估计的结果不尽相同。为了进一步检验结论的稳健性,本文考虑最优政策规则,即不预先设定政策反应系数,而是选择使福利损失最小化的最优系数,这样就可以得到每种政策工具下的最小福利损失,然后比较最小福利损失哪个更小。图11报告了这一结果。显然,图11结论与图10一致,而且对参数也非常稳健。因此,从福利角度看,央行应选择价格型货币政策工具。实际上,这里的经济学直觉也比较清楚。在存在上下游金融摩擦异质性的情况下,货币量与利率之间不再是简单的一一对应关系。当货币量增加时,上游资本密集型大企业能享受到更多好处,而下游劳动密集型中小企业则仍然难以得到更多信贷,而当利率下降时,上下游企业均能降低成本。

六、结论与政策建议

2011年下半年到2016年初长达四年多的PPI与CPI的持续背离现象是一个一直受到学术界、业界和政策制定者普遍关注的有趣而重要的问题。本文构建了一个包含大宗商品、上下游生产结构与金融摩擦异质性的动态随机一般均衡模型为这一现象提供了新的解释,指出大宗商品价格冲击是造成这一现象的外生初始因素,但由此带来的货币政策宽松与金融摩擦异质性才是这一现象更深层的原因。具体来说,本文设计的模型将大宗商品價格持续下跌、货币政策持续宽松与价格指数背离现象联系起来,揭示了这些现象之间的关系。在解释PPI与CPI背离现象的基础上,进一步分析了相应的货币政策选择。具体来说,本文讨论了关于货币政策选择的两个问题:

一是關于通胀目标的选择,本文比较了盯住PPI、盯住CPI以及盯住加权通胀三种简单货币政策规则,发现盯住加权通胀带来的福利损失最小。

二是关于数量型与价格型货币政策的选择问题,本文发现从福利角度看,央行应该采用价格型货币政策。

在上述研究及结论的基础上,本文提出如下政策建议:

第一,央行在稳定CPI的同时,应该兼顾对PPI的稳定。当前世界各主要央行均以CPI为盯住目标,而对PPI的关注较少。CPI的确反映了居民直接面临的生活成本,但PPI反映了最终产品与服务的成本与需求状况,对于判断经济运行情况具有同样重要的意义。尤其是在中国存在上下游金融摩擦异质性的情况下,更不能忽视PPI对经济的重要信号作用。正如文中所分析的,CPI的上升可能并不能准确反映经济总需求状况,而是部分由资源配置不当因素推动。因此,央行应该将PPI纳入货币政策规则,从而更好地实现产出稳定与福利改进。

第二,中国应积极推进从数量型货币政策向价格型货币政策框架的转型。为此,做好疏通货币政策传导机制以及构建政策利率体系非常重要。当前,中国还存在一些不利于货币政策顺畅传导的体制机制问题,例如金融机构自主市场化定价机制还不够完善,信用市场的刚性兑付导致风险定价不合理,国有企业隐性担保下信贷资源配置扭曲问题等。畅通的货币政策传导机制是实施价格型货币政策的重要基础,因为只有这样,央行通过对利率的调控才能达到有效调控经济的目的。同时,构建完善的政策利率体系对于实施价格型货币政策也非常重要。央行不可能调控所有的市场利率,只能通过调整政策利率来影响其他市场利率,因而构建包含不同期限的政策利率体系十分关键。

第三,积极推进供给侧结构性改革,理顺上下游关系,为价格的畅通传导与资源优化配置创造条件。

本文研究还表明,不仅要正确理解PPI与CPI的反向背离这一典型现象,更要重视这一现象反映的中国经济的结构性特征,尤其是上游以国有企业为主、下游以民营企业为主的特色生产结构以及由此带来的上下游金融摩擦异质性。当面临大宗商品价格冲击或者某些结构性冲击时(例如疫情更多地影响了下游的生产最终产品和服务的中小企业),政策应对要充分考虑中国经济的这一特征,防止出现资源配置的无效、失衡。但更重要的是要积极推进供给侧结构性改革,优化上下游资源配置,疏通价格传导。具体来说,

一方面,积极推进以混合所有制、管资产向管资本转型等为代表的国有企业改革,打造治理体系完善、经营效率高、竞争能力强的世界一流国有企业,提升对信贷资源的利用效率。

另一方面,积极推进以发展中小民营银行与资本市场为代表的金融供给侧结构性改革。融资体系的核心和难点是解决信息不对称问题,这对于中小企业和初创型创新企业尤为重要,而这些企业主要集中在下游,因而其融资问题是金融体系面临的一个很有挑战性的问题。推进金融供给侧结构性改革有利于更好地辨认出更有效率的企业,从而优化资本配置,进而带动其他资源配置。综合以上两个方面,推进国有企业改革与金融供给侧结构性改革能够分别从上下游着手优化资源配置,从而构建更加健全的中国特色市场经济体系与更加畅通的国民价格传导机制。

参考文献:

[1] 吴丽华, 傅广敏. 能源价格变动对一般价格水平的传导影响 [J]. 当代经济科学, 2014(5): 81-90.

[2] 侯成琪, 罗青天, 吴桐. PPI和CPI: 持续背离与货币政策的选择 [J]. 世界经济, 2018(7): 49-74.

[3] 龙少波, 胡国良, 王继源. 国际大宗商品价格波动、投资驱动、货币供给与PPI低迷: 基于TVP-VAR-SV模型的动态分析 [J]. 国际金融研究, 2016(5): 3-14.

[4] 刘雪晨, 张晓晶. 中国PPI与CPI背离原因分析 [J]. 价格理论与实践, 2017(4): 88-91.

[5] 吕捷, 王高望. CPI与PPI“背离”的结构性解释 [J]. 经济研究, 2015(4): 136-149.

[6] 张晓林, 杨源源, 张译文. CPI与PPI持续性“背离”的结构性解释 [J]. 中国经济问题, 2018(1): 15-26.

[7] LI X, LIU X W, WANG Y. A model of Chinas state capitalism [J/OL]. SSRN Electronic Journal, 2012. [2020-08-10]. https: ∥ssrn. com/abstract=2061521.

[8] 陈小亮, 陈伟泽. 垂直生产结构、利率管制和资本错配 [J]. 经济研究, 2017(10): 98-112.

[9] 徐臻阳, 鄢萍, 吴化斌. 价格指数背离、金融摩擦与“去杠杆” [J]. 经济学(季刊), 2019(4): 1187-1208.

[10]BODENSTEIN M, ERCEG C J, GUERRIERI L. Optimal monetary policy with distinct core and headline inflation rates [J]. Journal of Monetary Economics, 2008, 55S: S18-S33.

[11]LIU Q, SHI K, WU Z, Xu J. Oil price stabilization and global welfare [J]. Journal of Development Economics, 2014, 111: 246-260.

[12]HORVATH M. Sectoral shocks and aggregate fluctuations [J]. Journal of Monetary Economics, 2000, 45(1): 69-106.

[13]IACOVIELLO M, NERI S. Housing market spillovers: evidence from an estimated DSGE model [J]. American Economic Journal: Macroeconomics, 2010, 2: 125-164.

[14]鲁成军, 周端明. 中国工业部门的能源替代研究: 基于对ALLEN替代弹性模型的修正 [J]. 数量经济技术经济研究, 2008(5): 30-42.

[15]蔡春光. 资本与能源替代及互补关系研究综述 [J]. 公共治理评论, 2015(2): 71-83.

[16]KIYOTAKI N, MOORE J. Credit cycles [J]. Journal of Political Economy, 1997, 105(2): 211-248.

[17]LIU Z, WANG P F, ZHA T. Land-price dynamics and macroeconomic fluctuations [J]. Econometrica, 2013, 81(3): 1147-1184.

[18]CALVO G. Staggered prices in a utility-maximizing framework [J]. Journal of Monetary Economics, 1983, 12(3): 383-398.

[19]SONG Z, STORESLETTEN K, ZILIBOTTI F. Growing like China [J]. American Economic Review, 2011, 101(1): 196-233.

[20]CHANG C, CHEN K, WAGGONER D F, et al. Trends and cycles in Chinas macroeconomy [J]. NBER Working Paper, No.21244, 2015.

[21]高然, 陳忱, 曾辉, 等. 信贷约束、影子银行与货币政策传导 [J]. 经济研究, 2018, 53(12): 68-82.

[22]CHRISTIANO L J, MOTTO R, ROSTAGNO M. Risk shocks [J]. American Economic Review, 2014, 104(1): 27-65.

[23]FUJIWARA I, WANG J. Optimal monetary policy in open economies revisited [J]. Journal of International Economics, 2017, 108: 300-314.

[24]陈彦斌, 刘哲希. 推动资产价格上涨能够“稳增长”吗?: 基于含有市场预期内生变化的DSGE模型 [J]. 经济研究, 2017, 52(7): 49-64.

[25]TAYLOR J B. Discretion versus policy rules in practice [J]. Carnegie-Rochester Conference Series on Public Policy, 1993, 39: 195-214.

[26]马文涛. 货币政策的数量型工具与价格型工具的调控绩效比较: 来自动态随机一般均衡模型的证据 [J]. 数量经济技术经济研究, 2011(10): 92-110.

[27]裘翔, 周强龙. 影子银行与货币政策传导 [J]. 经济研究, 2014, 49(5): 91-105.

[28]SCHMITT-GROHE M, URIBE S. Solving dynamic general equilibrium models using a second-order approximation to the policy function [J]. Journal of Economic Dynamics and Control, 2004, 28(4): 755-775.

[29]SCHMITT-GROHE S, URIBE M. Optimal inflation stabilization in a medium-scale macroeconomic model [R]. NBER Working Paper, No.11854, 2005.

[30]吴智华, 温军, 李敏. 中国货币政策与宏观审慎政策的协调搭配研究 [J]. 西安交通大学学报(社会科学版), 2019(5): 60-73.

责任编辑、校对: 郑雅妮

The Departure of PPI and CPI, Financial Friction Heterogeneity and Monetary Policy Choice

WU Liyuan1, LIU Yanzhao2, ZHAO Fuyang3, GONG Liutang1

(1.Guanghua School of Management, Key Laboratory of Mathematical Economics and Quantitative Finance, Peking

University, Beijing 100871, China; 2.Jinhe Center for Economic Research, Xian Jiaotong University, Xian 710049,

China; 3. School of Economics, Central University of Finance and Economics, Beijing 100081, China)

Abstract: The phenomenon of long-term deviation between PPI and CPI from the second half of 2011 to the beginning of 2016 has been widely concerned by all sectors of the society. This paper analyzes this phenomenon from the perspective of commodity prices, vertical production structure and financial friction heterogeneity between upstream and downstream firms and discusses the choice of monetary policy rules. The study found that, first, negative commodity price shocks lead to the decline of PPI, then the resulting expansionary monetary policy and Chinas structural financial friction pull up CPI from the demand side and cost side respectively, leading to the reverse deviation between PPI and CPI, which provides a new theoretical explanation for the deviation between PPI and CPI. Second, we compare the monetary policy rules targeting PPI inflation, CPI inflation and weighted inflation of PPI and CPI and find that the welfare loss caused by targeting weighted inflation is the least. This conclusion shows that while stabilizing CPI, the central bank should also pay attention to the stability of PPI. Third, we compare the quantity instrument and price instrument of monetary policy. The results show that from the welfare point of view, price instrument are significantly better than quantity instrument. The research of this paper also emphasizes the important meaning of the heterogeneity of upstream and downstream financial frictions to the understanding of Chinas economic features and the design of policies.

Keywords: price index; financial friction; monetary policy; welfare analysis; vertical production structure; structural frictions