证券投资中的归纳和演绎

2021-06-28杨典

杨典

证券投资当然是建立在经验基础上的投资行为。恐怕没有哪个基金投资人乐意将钱交给从业经验不足一年的新手菜鸟。证券分析师和基金经理基本无一例外都有过多年的相关领域学习和工作经历,这也就是经验的积累过程。没有经验的菜鸟盲目重仓投资,大概率会成为证券市场被收割的韭菜。

经验固然重要,但它真的是极具杀伤力的双刃剑。哪怕是过去的成功经验,在市场不同阶段也可能会带来极大的伤害。

例如笔者自2001年进入基金行业从证券分析师做起,信奉买入长期持有优秀公司的基本面型(成长价值复合型)投资风格,一直到2007年,亲眼见证了长期持有贵州茅台、苏宁电器、招商银行、万科等优秀公司的丰厚回报,但2008年的金融危机以及随后的若干年使得买入持有优秀公司的策略在这一阶段遭遇重创。

鉴于2008年金融危机切肤之痛,以及后来又再次见证2010年至2012年的熊市,于是对不择时的理念有所怀疑,遂开发出基于趋势跟踪思路的择时策略,2015年牛熊转换之时,择时策略轻松右侧逃顶,又于2016年初成功轻松避开“熔断”回撤,看起来择时经验如此成功。然而此后数年A股市场主要宽基指数波动率大幅缩窄,趋势择时策略即使偶有良好表现但整体却呈显著负贡献。

如果时光能够倒流,笔者一定不会在2016年底被小盘股策略吸引。笔者本对股票多因子策略中的小市值因子多年来一直充满狐疑,但是小市值因子在过去多年的A股市场如此有效,在2016年底以前几乎每一个年度都稳定、大幅战胜沪深300。

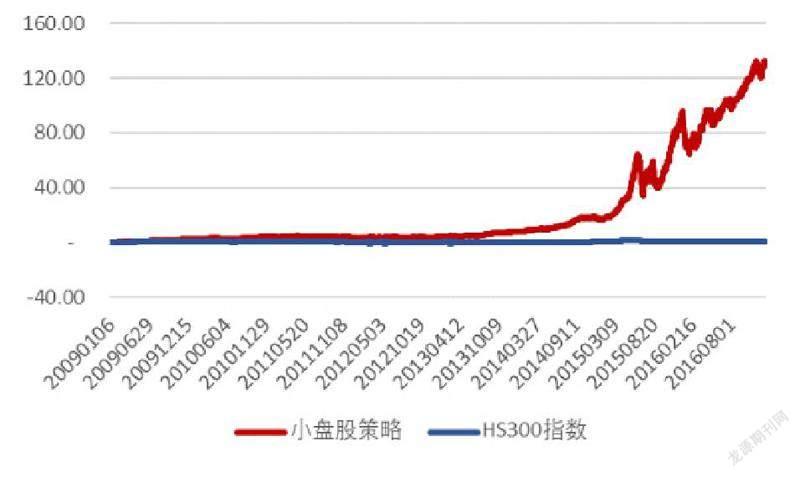

选择市值因子最小数十只个股(剔除ST)构建组合,定期换仓,在考虑足够的佣金、印花税和滑点等交易成本以后,该小市值策略自2009年至2016年末的历史回测结果如图1和图2。

图1:小盘股历史回撤(2009-2016)

图2:小盘股策略与HS300指数年度收益率对比

如此出色的净值增长曲线,甚至在2015年、2016年每年IPO新股200余只的情况下,小市值策略的历史回测业绩还能分别取得432%、41.3%的收益率,看起来确实是太过吸引人。

于是,笔者于2016年11月初尝试运行以上面这个策略为主的复合小盘股策略,彼时正好A股市场就处于小盘股超额收益衰退的历史拐点处。策略运行不到一个月,小盘股超额收益迅速衰减。通常量化策略的应用经验之一是一般情况下不要轻易人工干预既有策略,但小盘策略的异常表现还是引发了笔者本能的风险意识,笔者遂再次对策略原理、背景进行新的评估,经再次分析审视A股IPO状况、注册制推进、壳价值、机构投资者规模壮大等市场制度大变局之后,笔者深感小盘股昔日荣光大概率一去不复返,遂停止策略运行,最终小盘股复合策略以轻微亏损告终。

自2017年至今(2021年5月),曾经的常胜将军小盘股策略,绝大部分时间处于回撤之中,预计未来即便有反弹,也不再可能重现曾经有过的壳价值时代的超额收益,因为注册制的历史车轮已经滚滚而来,新股供给无限,绩差股的未来结局大部分是退市,小市值公司可以变得更小直至清零。从这个例子来看,如果盲从狭义经验,估计该小盘股策略将会造成巨大损失。

可见证券市场的经验的确也可能会让人赔钱。想要控制投资风险、获取投资收益,投资逻辑需要超越纯经验投资范畴。

过往经验局限之一:不完全归纳不能得出普适性结论

从过往的经验得出一般规律,这是归纳;再从归纳得出的一般规律去推导预测个别结论,也就是经验的应用,这就是演绎。上面小盘股策略的生成、执行和废弃,也可以看成是一個笔者亲身经历的完整的证券投资的归纳和演绎过程。

归纳演绎法的经典表述是亚里士多德提出的苏格拉底三段论:所有人都会死(大前提,归纳法);苏格拉底是人(小前提);所以苏格拉底会死(结论)。

从这个经典三段论来看,它正确的前提是归纳法得出的前提结论正确,即所有人都会死。也就是说,结论正确的前提是首先要有正确的归纳结论,使用错误的前提,将会得出错误的结论。而“绝对正确”的归纳结论,在现实中大多数情况下不可能存在。例如,以经典三段论来看,所有人都会死吗?我们并没有见过“所有人”,包括将来的人,长生不老会不会在将来成为现实?据说谷歌公司已经投入重金研究长生不老技术——当然,就算其不能真正实现长生不老,其研究如果被证明能延长人类平均寿命,前途就已无可限量了。

这就显示了采用归纳演绎法面临的局限:现实世界大多数情况下只能采用不完全归纳法,因此无法保证结论的普适性。当然,现实中完全归纳也是存在的,例如测量某篮球队队员全部身高,其中最矮一个身高1.8米,则可以归纳出该篮球队所有队员身高都不低于1.8米这一属性。尽管现实世界存在完全归纳,但与证券投资和其他预测活动息息相关的,主要是不完全归纳法。

由于在现实世界中,大多数情况下只能采用不完全归纳法,也即不能穷尽所有的样本,因此现实世界归纳法得出的结论通常并不能保证一定正确。例如著名的黑天鹅典故,过去欧洲人只见到过白天鹅,以为天鹅都是白的,后来人们在澳大利亚发现了黑天鹅,可见,哪怕见过再多的白天鹅,也不能保证“天鹅总是白的”这个命题正确。因此归纳法无法保证其结论的普遍性和必然性。

特别是在时间尺度上,归纳演绎从过去推知未来往往具有更大的不可靠性。因为归纳是从过去的总体事件里得出一般性规律,而未来的总体事件与过去的总体事件是不一样的,总体不一样,当然“过去总体”的一般性规律对于“未来总体”就不一定适用。例如2016年初以前大多数时候A股整体波动性较大,针对A股市场的宽基指数(如沪深300)的趋势择时策略容易有效贡献择时收益,但2016年初以后A股波动性大幅缩窄,对整体市场的趋势择时策略就易明显贡献负收益;再如A股小盘股策略超额收益情况,在2016年底A股注册制实质推进前,小盘股长期保持高额超额收益,而自2017年开始情况就截然相反,先前盈利能力爆棚的小盘股策略就转变为亏钱策略。