宏观审慎政策工具协同下影子银行对货币政策有效性的影响

2021-06-22王千红陈伯威

王千红 陈伯威

摘 要:为防范系统性风险,我国推出了宏观审慎政策工具,该工具在协同货币政策实施中对影子银行的传导通道效应有什么样的影响成为本文关注的焦点。通过观察影子银行信贷扩张的现实特征,基于2002年1月至2019年12月的样本数据,运用结构向量自回归(SVAR)模型,对比检验在有无宏观审慎工具协同情境下,影子银行对货币政策有效性的影响程度。研究发现,单独使用货币政策调控信贷时,影子银行信贷规模迅速扩张,致使央行统计的货币供应量与实际货币供应量出现较大偏离,降低了货币政策有效性;当宏观审慎政策工具协同货币政策工具使用时,影子银行信贷规模可以得到控制,并减少了对货币政策有效性的不利影响。

关 键 词:影子银行;货币政策有效性;宏观审慎政策;货币供应量

中图分类号:F830.33 文献标识码:A 文章编号:2096-2517(2021)01-0003-14

DOI:10.16620/j.cnki.jrjy.2021.01.001

一、引言

影子银行伴随商业银行的发展而出现,具备吸收存款和发放贷款等传统商业银行的业务功能,能为社会创造信用。因此传统商业银行在央行利用紧缩性货币政策调控信贷时产生了监管套利的动机,将信贷扩张活动转移到影子银行,使得影子银行信贷规模大幅扩张。与传统商业银行相比,影子银行融资门槛低,通常会被金融监管忽视,表现在中央银行的货币统计范围没有将影子银行信用创造的部分包括在内,当通过货币政策工具抑制信贷市场过热时会出现无功而返。马勇等(2013)认为宏观审慎概念提出在客观上反映了现有政策工具在应对信贷扭曲、金融失衡和系统性风险方面的严重缺陷[1]。

面对影子银行信贷规模的扩张,中国人民银行自2016年起建立宏观审慎评估体系(MPA),将表外理财等影子银行业务纳入了监管范围,党的十九大报告也明确指出要健全货币政策与宏观审慎政策双支柱调控框架。尽管货币政策与宏观审慎政策的具体协调配合实施路径、方式和效应方面还存在分歧,但是实践探索和理论研究都强调了二者保持协调的重要性。

宏观审慎政策的实施是我国在宏观调控框架方面的一项重大理论创新,说明政策监管在评估影子银行给货币政策有效性带来不利影响的同时,已经在探索将影子银行纳入其中的宏观审慎政策框架。严重忽视影子银行借贷活动,不仅会对货币政策有效性造成不利影响,甚至可能引发系统性金融风险。众所周知,货币政策作为一种间接调控手段,其政策效应在很大程度上取决于微观经济主体的适应性与非适应性反应。因此,观察研究不同政策调控情境下影子银行适应性与非适应性特征,对货币政策效应及其在宏观审慎政策协调下的效應具有重要的现实意义。

本文以影子银行为观测对象,聚焦讨论两个核心问题:一是随着融入全球化程度的加深,影响银行信贷扩张的路径方式会表现出怎样的特征?紧缩性货币政策在影子银行信贷扩张的通道上会有什么效应?二是将宏观审慎政策和货币政策协同配合使用,其政策效应在影子银行信贷扩张的通道上是否会有效?本文尝试分析在宏观审慎政策工具协同下货币政策的效应是否会有差异性,以期为政策实施提供一些参考建议。

二、影子银行对货币政策有效性的影响和宏观审慎政策实践的研究进展

(一)影子银行信贷扩张影响货币政策有效性的研究进展

当经济处于上行期时,中央银行会采取紧缩性货币政策来防止商业银行信贷的过度扩张,此时商业银行则有动机规避监管,从而减少紧缩性货币政策对其信贷扩张能力带来的不利影响,达到提高利润的目的。影子银行通过委托贷款、信托计划和未贴现银行承兑汇票等方式进行业务操作,将大量资金转移出表,使其游离在监管系统之外。其独有的运行模式成为商业银行套利的通道,拓宽了市场中资金需求方的融资渠道,造成影子银行规模的顺周期扩张,最终导致社会融资规模扩大。影子银行在这种信用创造机制下带来的货币供给并没有准确纳入央行的统计范围,此时市场上真实的货币供应量大于央行统计的货币供应量。影子银行这种不确定影响因素的增加,使得货币供应量的可测性与可控性降低,改变了原本以商业银行为信用创造主体的货币政策传导机制,影响了货币政策的有效性。

国内外学者在这一问题上做了广泛讨论。Den等(2011)研究发现紧缩性货币政策虽然能控制传统银行信贷业务活动,但同时也推动了影子银行信贷规模的扩张[2]。Jiménez等(2014)的研究同样表明紧缩性货币政策能抑制传统银行中介的信贷扩张,而对影子银行体系信贷规模的控制作用并不明显[3]。Moreira等(2017)建立了一个包含影子银行的宏观金融模型,发现影子银行在一定程度上扩大了经济系统中的流动性, 且这种流动性是脆弱的,属于一种类货币供给[4]。为了从宏观经济理论的角度更深入地探讨影子银行的货币创造机制,相关文献通过修正传统的IS-LM模型研究影子银行与货币政策的关系,讨论影子银行对货币政策中介指标的影响,发现影子银行创造的信用增加了实际货币供应量M2, 这使得中央银行运用货币政策工具调控宏观经济的难度增加[5]。其深层原因是影子银行表现出了顺周期特性,而这种与货币政策逆周期调控存在的矛盾最终使得货币政策效果被弱化[6-7]。蔡雯霞(2015)基于IS-LM模型和CC-LM模型分析了影子银行对货币政策的影响,研究表明影子银行的刚性兑付现象对货币政策工具产生冲击,使中介目标出现偏差,不利于货币政策最终目标的实现[8]。李向前等(2016)研究指出,影子银行规模的扩大会在一定时期内减弱经济增长波动幅度,加剧物价水平的不稳定性,降低央行对货币供应量的控制力,进而影响我国货币政策实施效果[9]。在此基础上,雷锐(2020)进一步研究了影子银行的这种顺周期特征对货币政策中介目标的负向分流作用,并建议扩大M2的统计范围[10]。以上研究均表明当央行试图实施紧缩性货币政策调控信贷时,影子银行信贷规模的扩张会对传统信贷规模形成替代作用,影响货币政策的有效性。而货币政策紧缩时影子银行的扩张可能会加剧系统性金融风险,因此监管部门要加强紧缩性货币政策环境下对影子银行的监管,防止产生系统性金融风险[11]。

(二)宏观审慎政策在控制信贷顺周期方面的研究进展

宏观审慎政策的目标主要是防范系统性金融风险,其中包括影子银行信贷的顺周期扩张带来的系统性风险,因此宏观审慎评估体系通过盯住广义信贷增速约束商业银行的资产业务。在广义信贷考核下,从2016年下半年开始,商业银行加快了资产调整,通过不断压缩高流动性的资产间接抑制商业银行的信用派生功能。总体来看,在宏观审慎政策下,中央银行通过直接评估商业银行资产负债表的增速来间接加强对M2增速的控制,从而限制商业银行通过影子银行进行的信用派生功能[12]。

其他文献资料也基本赞成宏观审慎政策有助于防范系统性风险从而促进金融稳定的观点。如逆周期资本缓冲工具能对信贷顺周期行为做出反应,资本缓冲较高的银行在经济上行阶段信贷增长更慢[13],资本缓冲一个单位的正向冲击会导致银行信贷减少[14]。此外,对宏观审慎政策的适当校准也是至关重要的,强有力的宏观审慎政策能有效控制信贷繁荣[15]。梁琪等(2015)通过研究贷款价值比以及差别存款准备金动态调整机制等宏观审慎政策工具,发现其能发挥逆周期调节作用,对银行信贷增长的影响较为显著,可以有效减少银行信贷的顺周期性[16]。此外,与货币政策工具相结合的宏观审慎工具能够更好地抑制金融的顺周期效应[17]。这都说明宏观审慎政策工具在控制信贷顺周期方面是有效的。

通过文献梳理发现,既有的研究成果多集中在讨论我国影子银行如何影响货币政策有效性,从观测对象、路径以及研究方法上形成了一些具有共识性的观点。但是相关研究还在不断推进,随着我国影子银行的发展路径和方式在实践中不断发生变化,继续观测其变化特征成为货币政策有效性研究的一个重要动因。然而,随着我国融入全球化的进程加快和深度递进,防范系统性风险的工作意义逐步强化,我们需要讨论和关注在这样的背景下影子银行信贷扩张对货币政策有效性的影响是否发生变化。随着我国推出宏观审慎政策工具,需要进一步考察宏观审慎政策工具协同下货币政策在影子银行传导通道方面的表现。货币政策方面的实证研究通常采用向量自回归模型(VAR)作为分析工具,而结构向量自回归模型(SVAR) 在VAR的基础上考虑了各变量之间的同期关系,对政策传导过程中变量间相关关系具有更强的解释力。 鉴于此,本文将建立不含宏观审慎政策的SVAR1模型和包含宏观审慎政策的SVAR2模型研究影子银行对货币政策有效性的影响。

三、 货币政策与宏观审慎政策背景下我国信贷发展现状

(一)传统信贷与影子银行信贷在货币政策调控下的表现

一是传统信贷规模(人民币贷款)和影子银行信贷规模(信托贷款、委托贷款和未贴现银行承兑汇票三项数据之和)呈现出此消彼长的趋势(见图1和图2)。

二是从传统信贷增速以及影子银行信贷增速与M2增速的关系(见图3、图4)可以看出,M2的变动与传统信贷规模变动表现出同向关系,而与影子银行信贷规模表现出反向关系①。 中国当前的货币政策调控工具仍以存款准备金率为主,以M2作为中介目标,M2增速较小说明此时的存款准备金率较高,反之则较低。当货币政策紧缩时,传统信贷规模受到限制, 而影子银行信贷规模卻不断扩张,但影子银行创造的货币没有纳入到M2的统计中,影响了货币政策的有效性。

(二)宏观审慎政策背景下传统信贷与影子银行信贷的发展现状

通过观察宏观审慎政策实施后传统信贷规模和影子银行信贷规模在社会融资规模中的占比发现,2016年和2018年是信贷结构发生变化的两个重要节点(如表1所示)。

2016年宏观审慎评估体系的建立使影子银行信贷在社会融资规模中的占比大幅下降,2018年新政策的出台则使得影子银行信贷在社会融资规模中的占比直接降到了0以下, 而2019年宏观审慎管理局的成立使该比例保持负值。这说明中国宏观审慎政策的实施在控制影子银行信贷规模方面取得了较大成效,验证了宏观审慎政策在控制信贷增速方面相关理论的合理性。

四、基于SVAR模型的实证检验

(一)变量与模型选择

1.变量选取

货币政策工具:作为货币政策的“三大法宝”,存款准备金率在当前货币政策调控工具中仍然占有很重要的地位。而且我国货币政策本质上依然是数量型的,中介目标是M2,因此需要使用存款准备金率这种数量型工具。同时,存款准备金率不仅可以改变商业银行可贷资金的规模,还会影响货币乘数,而且可控性较好。因此本文参照王珏等(2015)[18]、战明华等(2018)[19]的研究方法,选用大型存款类金融机构的人民币存款准备金率作为货币政策工具变量,记为RRR。

货币政策中介目标:研究货币政策的实施效果时通常会衡量货币政策目标的完成情况, 蔡雯霞(2015)[8]、李向前等(2016)[9]、雷锐(2020)[10]、高然等(2018)[20]在研究影子银行影响货币政策有效性时,都在不同程度上提出影子银行最终会影响到中介目标的可控性。本文参照上述学者的研究方法, 通过度量影子银行对货币政策中介目标(广义货币供应量M2) 的影响程度来观察影子银行对货币政策有效性的影响。关于M2数据序列的处理方法,则参照徐云松(2017)[21]在研究货币政策与信贷关系时处理广义货币供应量M2样本数据的方法,使用M2的月度环比增长率作为货币政策中介目标的代理变量,记为RM2。

传统信贷规模:选用社会融资规模中人民币贷款的月度环比增长率作为传统信贷规模变量,记为RL。

影子银行信贷规模: 从资金运用角度出发,选用信托贷款、委托贷款和未贴现银行承兑汇票三项数据之和的月度环比增长率作为影子银行信贷规模变量,记为RSB。

宏观审慎政策工具:宏观审慎政策工具实施载体在现实政策运行中是存在实践差异的。巴塞尔协议III为观察逆周期资本缓冲的监管目标在实施过程中对于银行信贷顺周期行为的调节功能,提议将逆周期资本缓冲的计提与“信贷/GDP”和其长期趋势之间的缺口值(GAP)挂钩。我国则根据中国实践引入了“社会融资规模”这一新的宏观经济指标,被用来全面反映金融对实体经济的资金支持情况。国内盛松成(2012)、胡继晔等(2018)的研究成果显示,信贷能反映银行体系直接的信用创造,但不能统计影子银行等提供资金支持后新的信用创造,因此使用信贷指标可能会低估信用扩张的实际水平。而社会融资规模由于其统计的范围更完整,因此其相对于信贷来说更有利于经济部门有针对性地防控金融风险,能更准确地反映经济处于过热阶段还是过冷阶段[22-23]。相关研究还证实,社会融资规模是更宏观的金融体系数据,将其作为逆周期资本缓冲的挂钩指标与宏观审慎政策防范系统性金融风险的目标在内在逻辑上具有一致性。为此,本文选用“社会融资规模/GDP”与其长期趋势值之间的缺口值GAP作为宏观审慎政策工具变量[23-24],记为MP。为了与巴塞尔协议III保持一致性,在计算方法上仍参考巴塞尔协议III“信贷/GDP”的计算方法,具体步骤如下:

第一步,计算社会融资规模与GDP的比值:

Ratiot=SFt/GDPt (1)

(1)式中,SFt代表第t时期的社会融资规模,GDPt代表第t时期的国内生产总值。

第二步,计算SFt/GDPt与其长期趋势值的偏离度:

GAPt=Ratiot-Trendt (2)

(2)式中,GAPt代表偏离度,Trendt代表Ratiot的长期趋势值。 根据巴塞尔协议III的建议, 利用H-P滤波法计算长期趋势值, 其通过平滑因子λ的值确定趋势值的平滑度,λ越大则越平滑,这里取λ=400 000。

数据来源于WIND数据库和中国人民银行官网,数据样本周期为2002年1月至2019年12月,数据频率单位为月度,其中用来计算偏离度GAPt的GDP数据是通过EVIEWS9.0的Quadratic-match average方法将季度GDP转化为月度GDP,并通过EVIEWS9.0对存在季节性趋势的原始序列进行Census X-12季节调整以消除季节性因素的影响。

2.模型选择

已有的关于货币政策方面的实证研究以向量自回归模型(VAR)为主,但VAR模型存在将变量间同期关系隐藏在误差项中的缺陷,而结构向量自回归模型(SVAR)在VAR的基础上考虑了各变量之间的同期关系,对政策传导过程中变量间相关关系具有更强的解释力。参照董运佳(2015)[25]、蒋海等(2011)[26]、张恒等(2014)[27]、周波等(2019)[28]建立基准SVAR模型和扩展SVAR模型研究相关问题的思路,本文建立不含宏观审慎政策的基准SVAR(SVAR1)模型和包含宏观审慎政策的扩展SVAR(SVAR2)模型,研究影子银行对货币政策有效性的影响。

考虑q个变量的情形,将p阶结构向量自回归模型SVAR(p)表示为:

C0Yt=Г1Yt-1+Г2Yt-2+…+ГpYt-p+μt (3)

其中,

C0= 1 -c12 … -c1q-c21 1 … -c2q… … … …-cq1 -cq2 … 1 (4)

μt=μ1tμ2t …μqt (6)

其中,Yt代表变量间当期关系的系数矩阵,SVAR1模型中的Yt=RRRtRLtRSBtRM2t,SVAR2模型中的

Yt=RRRtMPtRLtRSBtRM2t,Гi代表变量间滞后第i阶的系数矩阵, μt代表随机误差项向量。

将C0Yt=Г1Yt-1+Г2Yt-2+…+ГpYt-p+μt转化为更一般的“AB型”模型:Aεt=But,其中εt是可观测的残差,ut是无法观测的结构式残差,这是一种复合冲击,εt和ut均是q维向量。A、B是待估计的q×q阶矩阵,这里按乔利斯基(Cholesky)分解思路对两个SVAR系统设置短期约束,即将A矩阵设置为主对角线元素全为1的下三角矩阵,将B矩阵设置为对角矩阵。这是由于短期约束允许研究者根据相关经济理论对模型施加约束。

在SVAR1系统中,A= 1 0 0 0NA 1 0 0NA NA 1 0NA NA NA 1,

B=NA 0 0 0 0 NA 0 0 0 0 NA 0 0 0 0 NA;(7)

在SVAR2系統中,A= 1 0 0 0 0NA 1 0 0 0NA NA 1 0 0NA NA NA 1 0NA NA NA NA 1,

B=NA 0 0 0 0 0 NA 0 0 0 0 0 NA 0 0 0 0 0 NA 0 0 0 0 0 NA。

(8)

(二)相关检验

1.影子银行对货币政策有效性的影响

因为脉冲响应和方差分解的分析结果均建立在Cholesky分解技术的基础上,严重依赖于变量的排列顺序,且变量的排列顺序也能在一定程度上解释各变量的作用过程,因此将基准SVAR(SVAR1)模型的变量排列次序定为RRR、RL、RSB、RM2,原因是当中央银行通过提高存款准备金率实施紧缩性货币政策时首先会降低的是传统信贷规模,从而使社会流动资金供不应求,导致资金需求过剩的部分不得不通过传统信贷以外的渠道(影子银行)来获得,因此影子银行的信贷活动在分流传统信贷总量后导致社会上总的资金流通量增加,最终影响货币供应量。

(1)平稳性检验

通过EVIEWS9.0采用Augmented Dickey-Fuller(ADF)方法对5个变量进行平稳性检验,结果如表2所示。 其中RL和RSB在1%的显著性水平下平稳,RRR、RM2和MP在1%的显著性水平下不平稳,但在一阶差分后均平稳,因此DRRR、RL、RSB、DRM2、DMP满足向量自回归模型的建模条件。

(2)滞后阶数选择

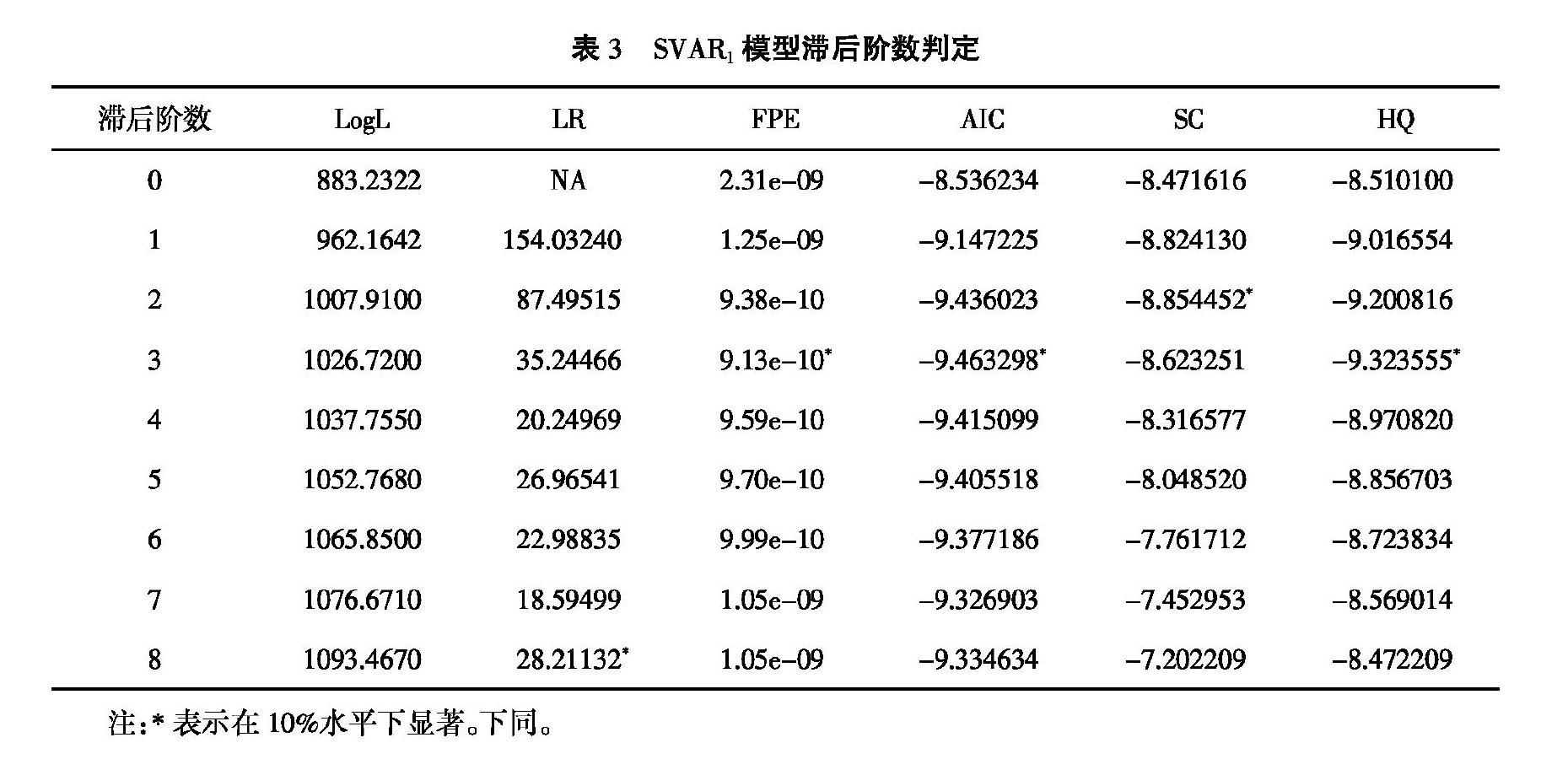

分别用滞后0~8阶依次进行检验,检验结果如表3所示。SVAR1模型的最佳滞后阶数为3阶。

(3)稳定性检验

由图5发现模型的AR根均位于单位圆内,说明SVAR1模型满足稳定性要求。

(4)约束矩阵估计

利用EVIEWS 9.0软件对SVAR1模型的约束矩阵A、B进行估计,得出SVAR1模型的两个矩阵为:

A= 1.000000 0 0 0 5.964683 1.000000 0 0-14.28068 0.155931 1.000000 0 0.462515 -0.005490 -0.000670 1.000000,

B=0.002617 0 0 0 0 0.391433 0 0 0 0 2.733589 0 0 0 0 0.009713。

(5)脈冲响应函数分析

SVAR1模型的相关脉冲响应如图6至图8所示,其中横轴表示期数,纵轴表示变化率。图6为存款准备金率DRRR对影子银行信贷RSB的脉冲冲击效应图,可以看出影子银行在受到存款准备金率一个单位的正向冲击后立即做出了反应,影子银行规模开始扩张,于第2期达到最大值约0.1个百分点。 随着时间的推移影子银行规模逐渐回落,在第9期之后趋于0,说明影子银行表现出的这种顺周期性持续时间较长,将对金融稳定带来不利影响。这可能是由于商业银行在受到紧缩性货币政策下存款准备金率的限制时,大量存款无法转化为贷款获得收益,从而将资金通过影子银行体系转移出表,最终促使影子银行扩张。

图7显示,传统信贷RL受到存款准备金率DRRR一个单位的正向冲击时立刻做出负向反应,在第3期达到最低值约0.04个百分点,并且这种负向的冲击效应影响直到第10期之后才基本消除,这说明紧缩性货币政策能有效地控制传统信贷规模。对比图6,在紧缩性货币政策调控下,传统信贷规模和影子银行信贷规模呈现出“此起彼伏”的动态效应,会削弱货币政策执行的有效性。

图8显示,影子银行增加一个标准差的冲击后,DRM2立即达到最大值, 这说明影子银行能迅速影响货币供应量。 然后DRM2迅速降到0以下,在第2期达到最低值,直到第13期才逐渐回到0。这说明影子银行的存在分流了一部分贷款,并且影子银行创造的信用没有纳入到M2的统计中,导致货币政策中介目标失效,即影子银行影响了货币政策的有效性。

(6)方差分解

从表4和表5可以看出,在第1期,存款准备金率DRRR对传统信贷RL的影响因子约为0.159%, 而对影子银行RSB的影响因子约为0.021%,这说明货币政策首先影响的是传统信贷,当传统信贷受阻时影子银行便开始扩张,这也符合前文给出的变量最优排列次序。

货币政策在调控传统信贷规模方面的能力及其对影子银行信贷规模的控制情况如何呢?根据表4和表5, 存款准备金率DRRR对传统信贷RL的影响力从第2期的0.144%开始逐渐增加到第10期的0.927%,DRRR对影子银行规模RSB的影响力则从第2期的0.134%开始逐渐增加到第10期的0.145%。 这说明货币政策调控能够给信贷规模带来持续的影响,且对传统信贷规模的影响远远大于对影子银行信贷规模的影响,即紧缩性货币政策在调控传统信贷方面有很明显的作用,只是未将影子银行考虑在内。

表6的结果则表明,从长期来看,影子银行信贷规模对货币供应量的解释能力不断提高,从第2期约2.798%一直上涨到第10期的3.592%,这说明影子银行削弱了货币政策的实施效果,增加了货币政策调控信贷总量的难度,其在实施货币政策的过程中愈发成为一个需要被考虑的因素。

2.加入宏观审慎工具时影子银行对货币政策有效性的影响

为了研究实施宏观审慎政策后影子银行对货币政策有效性的影响程度,对基准SVAR模型进行扩展,加入宏观审慎政策工具这一新的变量。因为世界各国建立宏观审慎政策框架的目的是为了弥补货币政策在防范系统性金融风险以维护金融稳定方面暴露出的不足,因此在扩展的SVAR(SVAR2)模型中,宏观审慎政策工具变量(DMP)的最佳位置是排在货币政策工具变量(DRRR)之后,即SVAR2模型的变量次序为DRRR、DMP、RL、RSB和DRM2。

(1)滞后阶数选择与稳定性检验

同理,分别用滞后0~8阶依次进行检验,检验结果如表7所示。SVAR2模型的最佳滞后阶数为3阶,且模型的根均落在单位圆内(见图9),说明SVAR2是稳定的,符合做脉冲响应和方差分解的前提条件。

(2)约束矩阵估计

同上,得出SVAR2模型的两个矩陣为:

A= 1.000000 0 0 0 0-0.415047 1.000000 0 0 0 5.227696 0.105721 1.000000 0 0-18.64012 1.945339 0.114450 1.000000 0 0.444623 0.023263 -0.005616 -0.000557 1.000000

B=0.002620 0 0 0 0 0 0.113380 0 0 0 0 0 0.389452 0 0 0 0 0 2.727529 0 0 0 0 0 0.009331

(3)脉冲响应函数对比分析

图10为SVAR2模型中宏观审慎政策工具DMP对影子银行信贷RSB的脉冲冲击效应图,可以看出影子银行在受到宏观审慎政策工具一个单位的正向冲击后立即做出了负向的反应, 影子银行规模缓慢扩张到第2期后迅速下降到最低值约-0.25个百分点,之后一旦有扩张趋势就迅速被拉到0以下, 从第10期开始回归到0。 将图10和图6对比可以发现,SVAR1模型中影子银行在第0期迅速做出正向反应并基本保持正值, 而SVAR2模型中的宏观审慎政策工具一直在对影子银行信贷规模进行监控和调整, 这说明宏观审慎政策能对影子银行表现出的顺周期性立即做出逆周期调控, 在较短的时间内控制影子银行的信贷规模,防范影子银行的过度扩张给金融系统带来系统性风险。

(4)方差分解对比分析

从表8可以看出, 宏观审慎政策工具DMP对影子银行RSB的影响力远大于货币政策工具DRRR对影子银行RSB的影响力, 说明货币政策只对传统信贷规模的调控有效,如果要同时控制影子银行的信贷规模,则需要将货币政策和宏观审慎政策协同配合使用,让宏观审慎政策调控影子银行信贷规模。

表9比较了不包含宏观审慎政策的基准SVAR模型和包含宏观审慎政策的扩展SVAR模型中影子银行RSB对货币供应量DRM2的贡献度,可以发现宏观审慎政策的实施使得影子银行对货币供应量的影响力下降,这说明货币政策和宏观审慎政策协同配合使用能在很大程度上减少影子银行对货币政策有效性的不利影响。

五、结论与政策建议

本文基于2002年1月至2019年12月的月度数据,建立基准SVAR和扩展SVAR模型,得出如下结论:首先,通过方差分解发现紧缩性货币政策在调控传统信贷方面确实有很明显的作用;其次,影子银行的扩张影响了货币政策的可控性和可测性,给货币政策的有效性带来了冲击;最后,宏观审慎政策工具和货币政策工具协同配合使用,让宏观审慎政策作为独立的政策工具调控影子银行信贷,能有效抑制影子银行的扩张,并减少影子银行对货币政策有效性的不利影响。

结合上述分析,提出四点政策建议:

第一,完善货币政策工具。如适度改进存款准备金制度,通过调整存款准备金的提取范围等方式完善存款准备金的缴纳机制。

第二,改进货币政策中介目标。随着我国金融市场的不断创新以及社会融资规模统计方法的科学化,货币当局可以用社会融资规模取代M2作为监测指标。

第三,推进宏观审慎政策工具的创新。宏观审慎政策能解决金融体系的顺周期问题,平抑金融风险。而现有宏观审慎政策框架中,能体现逆周期调控性质的工具主要是逆周期资本缓冲,因此要加快宏观审慎政策工具创新的步伐,不断扩充宏观审慎政策工具箱。

第四,加强宏观审慎部门与货币政策部门的协调沟通。在使用宏观审慎政策工具时要加强与货币政策部门的沟通,比如逆周期资本缓冲工具能通过控制影子银行信贷规模来稳定金融系统,而货币政策工具中的法定存款准备金制度则具有调控传统信贷规模的作用,逆周期资本缓冲工具和法定存款准备金工具的作用机制类似,因此在同时使用这两种工具时要加强两个部门的沟通,明确各自的目标,加强配合使用的效果。

参考文献:

[1]马勇,陈雨露.宏观审慎政策的协调与搭配:基于中国的模拟分析[J].金融研究,2013(8):57-69.

[2]DEN H,STERK V.The Myth of Financial Innovation and the Great Moderation[J].Economic Journal,2011,121(553): 707-739.

[3]JIMENEZ G,ONGENA S,PEYDRO J.Hazardous Times for Monetary Policy:What Do Twenty-Three Million Bank Loans Say about the Effects of Monetary Policy on Credit Risk-Taking?[J].Econometrica,2014,82(2):463-505.

[4]MOREIRA A,SAVOV A.The Macroeconomics of Shadow Banking[J].Journal of Finance,2017,72(6):2381-2432.

[5]王振,曾辉.影子银行对货币政策影响的理论与实证分析[J].国际金融研究,2014(12):58-67.

[6]王晓枫,申妍.影子银行影响中国经济发展了吗?[J].财经问题研究,2014(4):49-55.

[7]解凤敏,李媛.中国影子银行的货币供给补充与替代效应——来自货币乘数的证据[J].金融论坛,2014(8):20-28.

[8]蔡雯霞.影子银行信用创造及对货币政策的影响[J].宏观经济研究,2015(10):44-53.

[9]李向前,孙彤.影子银行对我国货币政策有效性的影响[J].财经问题研究,2016(1):49-55.

[10]雷锐.影子银行周期性对货币政策目标的影响[J].统计与决策,2020(3):141-145.

[11]王妍,王继红,刘立新.货币政策、影子银行周期性与系统金融风险[J].上海经济研究,2019(9):105-116.

[12]肖卫国,兰晓梅.影子银行对我国货币供给及传统信贷的影响——从信用货币创造到央行升级宏观审慎管理[J].湖北社会科学,2019(2):73-84.

[13]TABAK B M,NORONHA A C,CAJUEIRO D.Bank Capital Buffers,Lending Growth and Economic Cycle:Empirical Evidence for Brazil[C].Paper Prepared for the 2nd BIS CCA Conference on“Monetary Policy,Financial Stability and the Business Cycle”,Ottawa,12-13,May 2011.

[14]MORA N,LOGAN A.Shocks to Bank Capital:Evidence from UK Banks at Home and Away[J].Applied Econom-ics,2012,44(9):1103-1119.

[15]DIMOVA D,KONGSAMUT P,VANDENBUSSCHE J.Ma-croprudential Policies in Southeastern Europe[R].IMF Working Paper,2016.

[16]梁琪,李政,卜林.中國宏观审慎政策工具有效性研究[J].经济科学,2015(2):7-19.

[17]陈明玮,袁梦怡,王博.新常态下宏观审慎工具的有效性——基于DSGE模型的分析框架[J].财经问题研究,2016(11):59-65.

[18]王珏,李丛文.货币政策、影子银行及流动性“水床效应”[J].金融经济学研究,2015(4):17-31.

[19]战明华,张成瑞,沈娟.互联网金融发展与货币政策的银行信贷渠道传导[J].经济研究,2018(4):63-76.

[20]高然,陈忱,曾辉,等.信贷约束、影子银行与货币政策传导[J].经济研究,2018(12):68-82.

[21]徐云松.货币政策对影子银行和银行信贷影响的非对称效应研究[J].新金融,2017(12):17-25.

[22]盛松成.社会融资规模与货币政策传导[J].金融研究,2012(10):1-14.

[23]胡继晔,李依依.中国宏观审慎逆周期监管指标初探[J].宏观经济研究,2018(5):20-33.

[24]陈雨露,马勇.中国逆周期资本缓冲的“挂钩变量”选择:一个实证评估[J].教学与研究,2012(12):7-18.

[25]董运佳.影子银行对货币政策传导机制有效性的影响研究——基于SVAR模型的实证检验[J].经济问题,2015(3):41-46.

[26]蒋海,储著贞.紧缩性货币政策冲击、成本渠道与通货膨胀——来自中国的检验[J].金融研究,2011(9):27-41.

[27]张恒,王彬.能源价格冲击对宏观经济的动态影响与溢出效应[J].西安交通大学学报(社会科学版),2014 (5):38-44.

[28]周波,叶龙生.金融创新、数量型货币政策中介指标有效性与货币政策转型[J].经济问题探索,2019(7):148-161.

Research on Shadow Banking's Impact on the Effectiveness of Monetary Policy Cooperated with Macro-Prudential Policy Tools

Wang Qianhong,Chen Bowei

(Glorious Sun School of Business and Management, Donghua University, Shanghai 200051, China)

Abstract: China has introduced macro-prudential policy tool to guard against systemic risks. The article focuses on the impact on shadow banking's transmission channel caused by the implementation of the policy tool and monetary policy. Based on the sample data from January 2002 to December 2019, two structural vector autoregressive (SVAR) models were established to compare the impact of shadow banking on the effectiveness of monetary policy with or without macro-prudential policy. The study found that when monetary policy is used alone to control credit, the scale of shadow banking credit expands rapidly, resulting in a large deviation between the money supply calculated by the central bank and the actual money supply, which reduces the effectiveness of monetary policy. When monetary policy and macro-prudential policy are used together, the scale of shadow banking credit is controlled and the negative impact on the effectiveness of monetary policy is reduced.

Key words: shadow banking; effectiveness of monetary policy; macro-prudential policy; money supply

(責任编辑:李丹;校对:龙会芳)