严管经营贷推升贷款利率

2021-06-16刘链

刘链

当前,从银行基本面角度看,在国内宏观经济保持增长的前提下,加上货币政策出现大幅波动的概率不高,2021年银行业整体经营环境趋于平稳。展望未来,基本面复苏推动贷款上行的趋势不减,预计2021年二、三季度贷款利率仍有进一步上行的空间,贷款 利率回升有望推动上市银行的净息差逐步企稳,或小幅回升。

另一方面,由于资产质量压力改善,上市银行2021年的信用成本率预计仍将回落或保持低位,从而推动二、三季度净利润加速增长。未来,零售银行的财富管理业务仍将保持高增长,是商业银行最具成长性的业务板块,有望拉高头部零售银行的估值上限,打开估值上行空间。

消除套利空间

对银行而言,量并不是问题,关键在于价,2021年以来,监管严防经营贷违规入房市,或导致贷款利率回升。

6月1日,银保监会召开近期监管重点工作新闻发布会,指出一些企业和个人挪用经营贷入房市的“手段多样,花样翻新”,表态将严防经营贷违规流入房地产,并将其作为常态化监管工作。

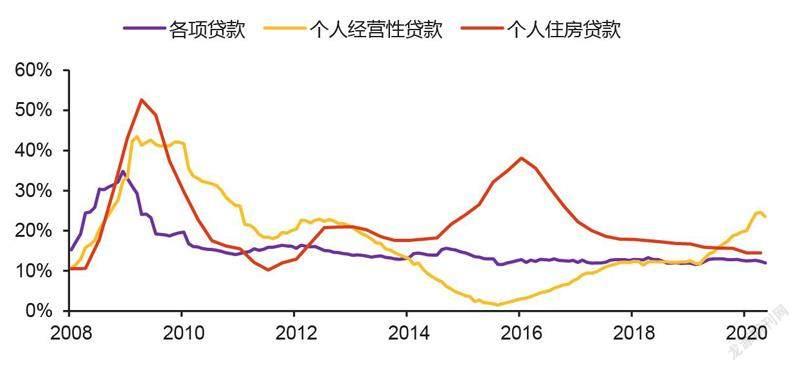

经营贷是银行向符合相关规定的借款人发放的用于生产经营的贷款。经营贷违规流入房市是指借款人假借生产经营的名义贷款,用于购买房地产。2020年年初以来,个人经营性贷款加速增长,是推动房价上涨的重要因素之一。

本輪经营贷违规流入房市可能有以下原因:一是疫情期间,普惠金融贷款额度大幅提升。由于优质小微企业难寻,银行通过发放符合普惠金融标准的经营贷来满足监管要求。二是让利政策导致一般贷款利率低于个人住房贷款利率,形成套利空间。三是小微企业受疫情冲击风险较大,而具有房屋抵押的经营贷款风险较小,更受银行青睐。个别银行违规将经营贷资金流入房市套利,长期来看,这种行为可能会导致房地产泡沫和金融风险,因此必须受到监管遏制。

3月份以来,广东、北京、上海等地的银保监局陆续公布自查结果,涉嫌违规流入房市的问题贷款占比较小,从严监管的影响预计有限。经营贷投放与经济形势密切相关,当前中国经济向好发展,消费需求提升,银行经营贷和消费贷均有望保持较快增长。近期,银保监会提出对新增房地产贷款占比较高的银行实施名单制管理,个人住房贷款增速或受限。

图1:个人经营性贷款同比加速增长

资料来源:Wind、天风证券研究所

房贷集中度政策出台导致房贷额度紧张,但由于房贷需求旺盛,2021年一季度,个人住房贷款利率上浮,与一般贷款利率差距增加,监管套利空间扩大。当前一般贷款利率在让利政策的影响下处于历史较低水平,未来随着特殊时期政策的逐步退出,贷款利率有望回升。而且,从政策目标角度来看,一般贷款利率回升有利于消除套利空间,从而遏制经营贷流入房市。

此次监管部门重申严防经营贷违规流入房地产,并强调将防止经营贷违规流入房地产作为常态化监管工作。未来随着疫情的好转和经济增速的回升,经营贷投放将在政策的引导下规范化发展。根据广东、北京、上海等地银保监局陆续公布的自查结果,涉嫌违规流入房地产市场的问题贷款规模分别为2.77亿元(含问题消费贷,占经营贷和消费贷自查业务总量的0.04%)、3.4亿元(个人经营性贷款,约占经营贷自查业务总量的0.35%)、3.39亿元(含问题消费贷),违规经营贷规模有限,占比很小,预计从严监管对经营贷增速的影响较小。因为银行的经营贷款投放与经济形势密切相关,当前中国经济处于向好发展趋势中,经济恢复将促使贷款需求提升,银行经营性贷款仍有望保持较快增长。

由于个人住房按揭贷款受到政策调控,经营贷和消费贷受益于经济好转有望提升。个人贷款主要包括个人住房按揭贷款、消费类贷款和经营类贷款。2020年12月,人民银行、银保监会联合出台银行业金融机构房地产贷款集中度管理制度,分档设置房地产贷款余额占比上限和个人住房贷款余额占比上限;近期,银保监会又提出对新增房地产贷款占比较高的银行实施名单制管理,未来个人住房贷款增速将受到限制。由此分析,个人经营贷款有望保持较快增长。而随着疫情好转,消费需求将逐步提升,从而促使消费类贷款快速提升,未来个人贷款结构将向非住房按揭倾斜。

天风证券认为,银行业金融机构房地产贷款集中度管理制度出台后,部分银行面临房贷额度紧张的局面,供给减少,但房贷需求旺盛,导致2021年一季度个人住房贷款利率上浮,与一般贷款利率的倒挂现象加剧,监管套利空间变大。当前一般贷款利率在让利政策的影响下处于历史较低水平,未来随着特殊时期政策的逐步退出,贷款利率有望回升。而且,从政策目标角度来看,一般贷款利率回升有利于消除套利空间,从而遏制经营贷流入房市。随着疫情好转和经济回暖,特殊时期政策将逐步退出,贷款利率回升可期,利好银行资产端定价。

从政策目标角度来看,一般贷款利率回升有利于消除套利空间, 从而遏制经营贷流入房市。

净息差企稳可期

东吴证券认为,贷款利率上行将推动净息差先企稳,后回升。下半年依然看好贷款利率进一步回升,延续一季度上行趋势,主要依据包括信贷总量额度管控、新发贷款结构变化、房贷等特定品种利率回升。考虑到中大型银行存款成本稳定,预计净息差二季度走平,下半年有望回升。从贷款端看,二、三季度贷款利率仍有进一步上行空间。

在2021年“货币政策回归常态化”的导向下,银行贷款利率大概率将回升,主要有以下三个判断依据:第一,银保监会主席3月初在新闻发布会中提及“贷款利率可能回升或调整”,这也是官方首次围绕贷款利率回升的表态;第二,信贷全年总量额度受限,但需求旺盛,尤其是企业中长期贷款放量增长,信贷供不应求将推动贷款利率上行;第三,微观层面调研反馈显示,银行部分信贷品种的利率水平较年初均有所回升。