商品价格高位,油价何去何从?

2021-06-09瞿新荣

文 | 瞿新荣

油价不仅可能继续上涨,短期的波动风险依然很大。

近期,伦铜、螺纹钢期货、铁矿石期货、动力煤、焦煤、CBOT木材期货等一众商品价格均创出历史新高,市场炒作通胀越发激烈。中国开始面临输入型通胀压力,引发高层关注。

而原油价格由于印度疫情扩散、美伊谈判,导致市场对原油需求偏弱、供应增加的担忧,相对来讲,原油价格较其他商品走的比较克制。随着美国出行高峰来临,这个车轮上的国家可能会带来更多的原油需求,另外,中国的炼厂开工也在整装待发,原油需求可能在接下来几个月有较快上升,叠加供应端相对克制,油价有可能会迎来新一轮上涨。

一、短期油价存在继续上行风险

1)美债收益率上行预期仍在,中美欧经济增速尚未到拐点

美国10年期国债收益率上行压力主要来自于美国经济复苏预期,这一预期将推升风险资产,尤其是商品价格。

尽管美国4月非农数据低于市场预期,让市场对美国经济复苏形成担忧。4月,美国新增非农就业人数26.6万人,大幅低于市场预期的100万人,同时美国失业率达到6.1%,较上月6.0%回升。美国4月新增非农就业人数少于预期,主要原因是美国仓储物流行业以及制造业就业人数下降——人们由于疫情或者是领取了高额的救济金原因,而不愿回到传统的制造与物流岗位,造成美国消费大量依赖进口。

但整体上来看,美国经济依然处于复苏到过热周期。

第一,美国低利率促进居民与企业资产负债表扩张。美国财政扩张已经不言而喻,在拜登政府领导下,美国财政赤字与国债总额持续创出历史新高。截至2021年5月,美国国债总额已经超过28万亿美元,4月公布2021财年上半年(2020年10月至2021年3月)美国联邦财政赤字升至1.7万亿美元,创历史同期新高。

与此同时,低利率也在推进美国居民与企业部门资产负债表扩张,这有利于美国需求的恢复与经济复苏。

第二,欧美PMI持续处于扩张区间。4月,全球摩根大通综合PMI收于56.30%,前值54.80%,持续扩张;美国ISM制造业PMI60.70%,虽然较上月64.70%有所下滑,但持续维持在扩张区间;同时,美国ISM 物价收于89.60%,创历史新高。

第三,美国消费维持在强区间。得益于3月10日拜登的1.9万亿美元财政纾困计划,美国居民收入上升,消费得到快速恢复。4月,美国密西根大学消费者信心指数88.30,前值84.90,持续上升;同时,4月富国银行住房市场指数83.00,前值82.00,持续维持在较高区间。

第四,从工业生产来看,美国经济也处于一个产能扩张周期。我们跟踪美国中小企业乐观指数、半导体销售额同比增速、全部制造业出货量、全部工业部门产能利用率、消费以及库存等周期性数据来看,当前美国经济依然处于周期性复苏到过热的阶段。

第五,美国出口依然处于扩张周期。从我们跟踪数据来看,世界主要国家出口增速均处于扩张周期,尚未看到拐点回落迹象。4月中国出口(以人民币计)同比增22.2%,预期增12.5%,前值增20.7%;进口同比增32.2%,预期增33.6%,前值增27.7%。

2)美元指数回落为商品价格上行提供金融环境

美元指数与商品价格连动存在两个逻辑:1)商品以美元计价,美元跌,根据购买力平价逻辑,商品价格应该上涨;2)商品价格上涨与美元指数下跌是果,货币宽松导致通胀上升是因。

从当前美元走势来看,美国较欧洲存在更高通胀预期,导致美元较欧元偏弱。4月欧元区调和CPI1.6%,而3月美国CPI已经达到2.6%,美国CPI较欧元区CPI增速快速走高,导致美元较欧元偏弱。

美国需求的快速恢复,同时产能滞后,是美国通胀预期上升的重要原因。4月份,美国新增非农就业26.6万人,远低于预期的100万人,失业率6.1%,较上月6.0%回升,美国就业迟迟未回归,加大了美国国内供需压力,只能通过进口来弥补需求——3月美国贸易逆差达到744亿美元,创历史记录,这加剧了美元下行压力。

同时,美国经济复苏不及欧洲,也导致了美元的下跌。4月美国ISM制造业PMI60.70%,前值64.70%,较前值回落,而欧元区制造业PMI62.90%,前值62.50%,不仅较前值回升,扩张的速度更快于美国。

我们从美德国债收益率利差收窄,以及美欧花旗经济意外指数差回落,同样能够感受出美国经济复苏较欧洲偏弱,这为美元下行提供了支撑。

除了美国更高的通胀预期,以及美国经济复苏不及欧洲之外,我们认为导致美元走弱的逻辑还包括:1)美国持续未见改善的财政与贸易“双赤字”压力;2)中国4月超预期的贸易顺差,以及国内稳强的经济加剧人民币升值压力;3)美联储偏鸽的表态,尤其是4月美国就业数据不及预期,更加剧了市场对美联储延长货币宽松的担忧。

我们从美国经济与美联储加息预期,美元的避险功能,以及美元与其他货币的比好比差逻辑来跟踪美元走势,当前来看,5月份美元或许难具备走强逻辑。

美元持续偏弱,将为原油价格上涨提供契机。

3)原油基本面喜忧参半,5-7月将迎来消费高峰

基本面上,影响原油供需的两个核心变量是,印度的疫情以及美国和伊朗的伊核协议谈判。

印度疫情扩散大概导致需求下降约50万桶/日,对市场情绪形成影响。印度作为全球第三大原油消费国,原油消费量大约在500-600万桶/日,原油进口量大约在400-500万桶/日。彭博预期印度疫情的扩散,大约影响原油需求50万桶/日,虽然这样的需求量下降有美欧需求回升的对冲,但也对市场情绪形成影响。

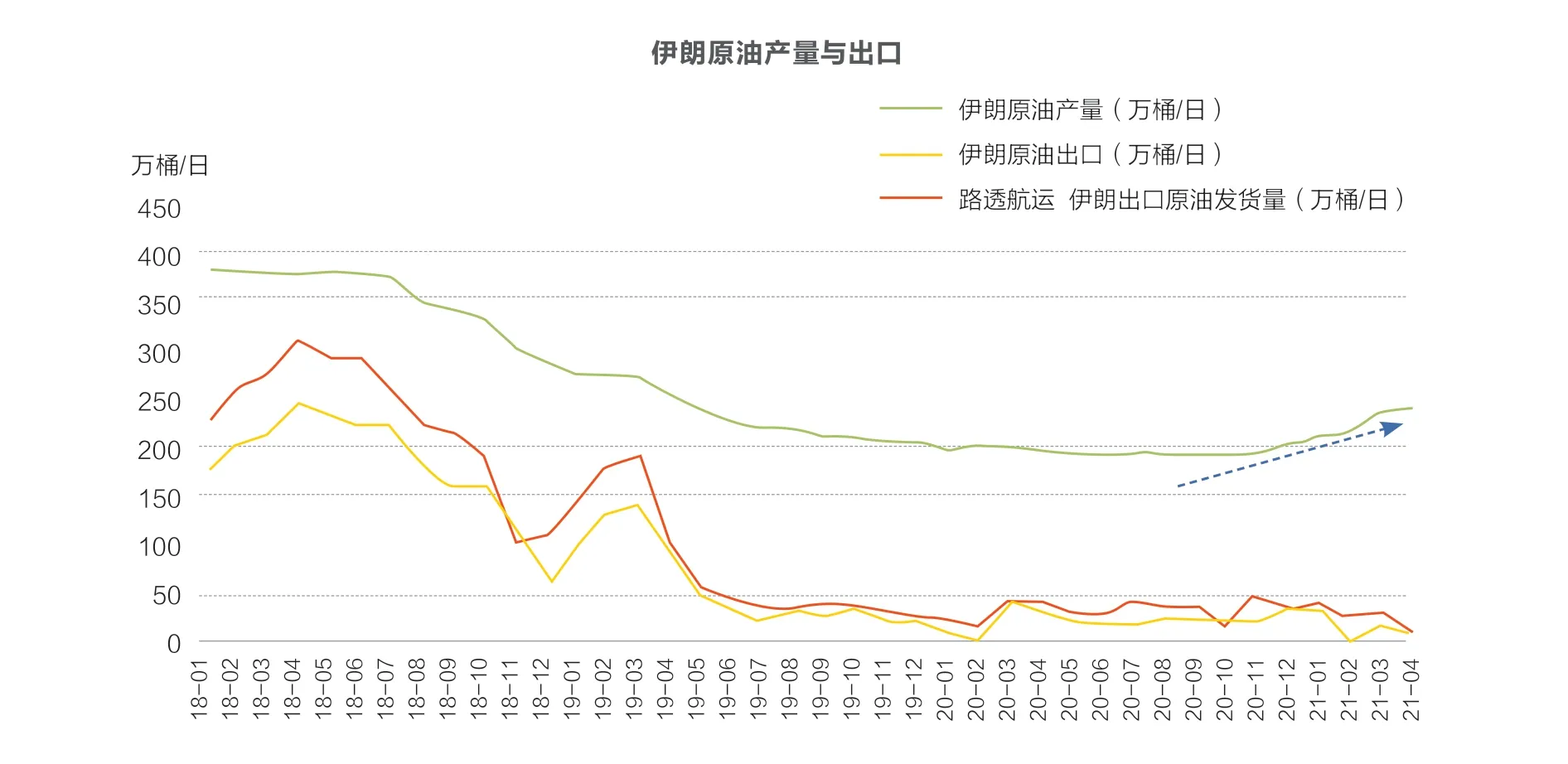

此外,美伊协议几近达成,市场担忧伊朗出口对市场形成冲击。4月份,伊朗原油产量241万桶/日,连续6个月录得增加,虽然官方数据伊朗出口并未大幅流出,但市场消息,伊朗3-4月大约有80-100万桶/日的变相出口。伊朗在制裁前,出口最高大约在200-250万桶/日,随着制裁的取消,伊朗出口供应增加可能在100-150万桶/日。

尽管伊朗出口与印度疫情打压市场做多情绪,但原油基本面依然存在几个乐观预期:

①原油库存持续去化。无论是OECD石油库存,还是美国EIA商业原油库存,都在经历着快速去化;另外,中国虽然没法跟踪到原油库存,但从能够跟踪到的成品油库存来看,中国成品油库存也在快速去化。

②中国主营炼厂开工率回升,地炼检修即将结束,伴随着夏季用油高峰来临,对原油的需求将增加。美国也是同样逻辑,夏季将迎来用油的高峰期,同时,美欧疫情逐渐得到控制,也将助推用油需求回升。

③美国欧洲亚洲汽柴油裂解利润回升。从我们跟踪到的数据来看,美国、欧洲、新加坡汽油柴油裂解利润持续回升,将推升炼厂开工率,与对原油的需求,支持原油价格上涨。

4)其他商品价格上涨,带动原油风险偏好抬升

原油价格除了自身逻辑之外,同样受到以铜为代表的大宗商品价格影响,背后共同的逻辑在于交易经济复苏与通胀预期。

以铜为代表的工业品价格上涨,主要来自中国房地产后周期的持续,以及美元贬值人民币升值预期下,基于套利与通胀预期下的铜价上涨。一季度,中国房地产销售依然强劲,居民中长期贷款的扩张,意味着资金流向地产的持续;同时,房地产“三道红杠”政策要求,加大了房地产企业销售回款与施工,对工业品需求形成拉动。

另外,工业品价格上涨除了地产需求因素外,“碳中和”供给侧缩减产能,也带来部分工业品涨价预期。拿粗钢来讲,今年工信部要求全年压减粗钢2000万吨,而1-4月预期产量增加了4000万吨,这意味着后续可能需要压减6000万吨产量,这给粗钢市场带来巨大供需缺口,提升了工业品涨价预期。

二、未来油价上涨过程中需要关注的风险

虽然我们认为原油上行趋势仍然存在,但当前油价上涨依然存在诸多犹豫,我们需要适当的评估这些风险问题。

1)从供需结果来看,原油跨月价差没有跟涨,显示现货市场并不十分乐观。

由于对印度疫情与伊朗供应增加的担忧,叠加中国炼厂的检修,原油现货市场的采购并不活跃,导致跨月价差表现疲弱,5月以来并没有跟随原油绝对价上涨。

2)需求端来看,需要警惕货币收紧预期对需求偏好的打压。

货币供应将影响企业资产负债表扩张偏好,我们从全球M2同比增速、利率量价两个方面来跟踪货币宽紧,从企业居民部门杠杆率来跟踪企业居民部门资产负债表扩张。目前来看,全球M2同比增速已经在3月见顶——根据历史经验,CRB指数一般在M2同比增速见顶后3个月左右见顶;另外,中美无风险利率随着经济恢复与通胀预期上行,依然可能有一段上行,并维持在较高位置,将逐渐影响企业需求扩张。

随着PPI同比增速与国债无风险利率上行,商品价格上涨动能将趋弱。未来商品价格震荡回落的风险主要来自于:1)市场预期美联储提前加息;2)美元指数超预期上行;3)企业利润跟不上原材料涨价;4)以国债收益率为代表的无风险收益率上行,导致企业需求扩张动能趋弱,需求回落,商品价格高位震荡下行。