悦刻:电子烟的商业迷雾

2021-05-12周迎

周迎

过去一年,电子烟圈的造富效应,不断上演。

2020年7月,全球最大电子烟制造商思摩尔国际登陆港交所上市,首日暴涨150%,市值超过1 400亿港元。

1月22日,成立3年的RELX悦刻电子烟主体公司雾芯科技(RLX)于纽交所上市,开盘首日股价暴涨145.92%,市值达到458亿美元,折合人民币近3 000亿元,成为“电子烟品牌第一股”。

但政策监管趋严,电子烟归属不明,市场三无产品乱象,健康安全存疑等因素,让电子烟面临更多不确定性,整个行业正加速洗牌中。

“戒烟神器”?

谁在为电子烟买单?

电子烟最初作为香烟替代品诞生。因不需要燃烧,零焦油,无二手烟,含烟草成分,能在一定程度上满足吸烟者需求。

所以,初登市场,电子烟就打出了“戒烟神器”的旗号,宣称能“一边吸烟,一边戒烟”,被包装成“健康”“环保”“新潮”等概念销售。

但“戒烟”似乎只是噱头,很多人非但没能戒烟,反而在无形之中培养了新一代烟民。

受产品特性及营销影响,电子烟吸引了3类人群:

一是吸烟较少的人;二是有戒烟需求的烟民;三是乐于尝新的不抽烟人群。因潮流酷炫的概念包装,电子烟开始在年轻非吸烟人群中流行起来。而随着对尼古丁的依赖,这类人群很可能發展成为长期吸烟者。

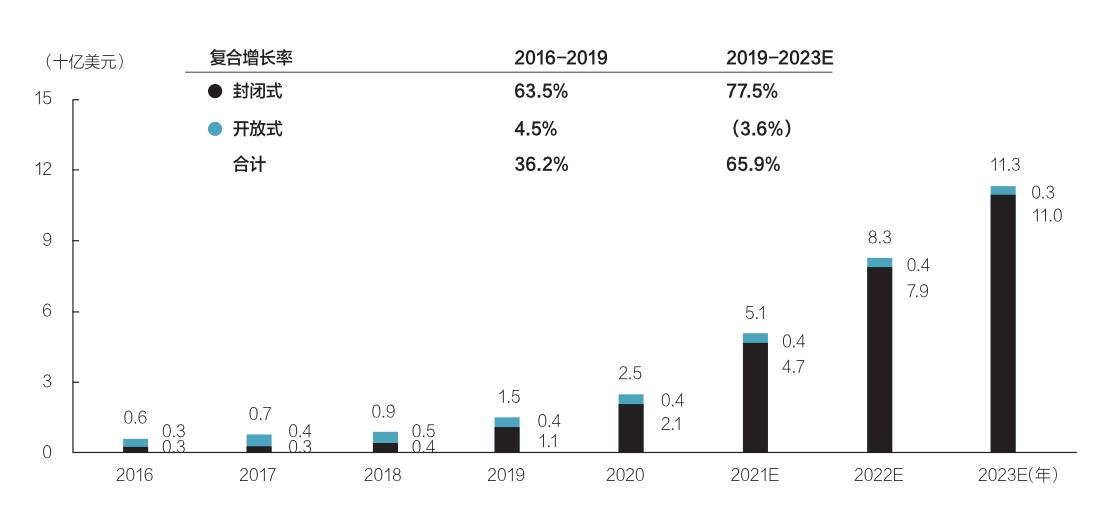

2016-2023年中国电子烟市场发展情况

据艾瑞咨询数据,电子烟消费人群年龄段分布为:18-25岁用户占比7.7%;26-35岁年龄段群体最多,达到57.8%;其次是36-45岁,占比26.9%;46岁以上群体总计7.6%。

从电子烟的用户画像可以看出,消费群体整体呈年轻化,主要以中青年为主。

当前,中国是全球最大的电子烟生产地,供应着全球90%以上的电子烟设备。行业不缺生产制造商,缺的是品牌。

2018年1月,悦刻诞生,彼时电子烟正处于风口爆发前夕。同年6月,悦刻便获得来自源码资本、IDG和红杉资本融资。作为早期玩家,悦刻抓住先发优势慢慢站稳脚跟,2年时间便成长为国内电子烟头号玩家。

据CIC报告的调查数据显示,按销售额计,2019年9月,悦刻在封闭式电子烟市场份额达 48%,超过第2到10名的总和;到2020年9月,这一数字增长至62.6%。

悦刻以一己之力,拿下国内电子烟市场的大半壁江山。

电子烟市场潜力大、低门槛、高毛利,吸引着一批批淘金者入场。

2019年,中国约有2.867亿烟民,是全球最大的烟草市场;中国可燃烟草产品市场预计将以3.0%的年复合增长率增长,2023年零售额预计将达到2 725亿美元。

中国也是电子烟最大的潜在市场。2019年,中国电子烟产品用户渗透率仅为1.2%,同年美国与英国的用户渗透率分别为32.4%和50.4%;按零售额算,2019年中国电子烟市场规模为15亿美元,增幅为66.7%,预计2023年将达到113亿美元。

瘾性经济

电子烟是一门可持续的生意。

一根电子烟,其核心部件是由烟杆+烟弹构成。

其中,烟杆可以重复使用,购买频次较低,烟弹则需要持续不断更换,购买频率很高。并且,不同品牌间的烟弹和烟杆不适配,消费者单次购买某品牌电子烟后,往往很容易发展成为品牌忠实用户。

悦刻的产品,通常采取1个烟杆搭配多个烟弹的方式进行销售。

以悦刻去年底发布的第五代新品“幻影”为例,其烟杆单价为268元,一盒3颗装烟弹套装售价为99元,平均33元/颗。一颗烟弹,如果换算成同等比例的传统香烟,大致是2.5~3包香烟的量。

因此,烟弹销售是大头。2018-2020年9月,悦刻烟杆出货量分别为50万、430万、560万个,累计销量上千万;烟弹出货量分别为590万、7 380万、1.25亿颗,累计卖出超2亿颗烟弹。

悦刻的商业模式很清晰:依靠烟杆赚一次性的钱,靠卖烟弹持续性盈利。这种模式天然适合“成瘾性消费品”。

反映在业绩上,悦刻表现亮眼。2018年-2020年前3季度,悦刻分别实现收入1.33亿元、15.49亿元、22.01亿元,营收大幅增长。同时,毛利率高,基本保持在40%左右,大致与医药行业相当。

在产品上,悦刻通过推出不同系列电子烟,以覆盖不同消费圈层。

当前,悦刻已有5代系列电子烟,价格在268~450元不等。同时今年3月,悦刻新推出了首款入门级产品悦刻轻风,售价为49元。

电子烟行业大多是贴牌生产。悦刻主营电子烟的研发、设计和销售,生产则依靠第三方制造。

悦刻的第一大供应商是思摩尔国际,后者是全球最大的电子烟制造商,2020年7月登陆港交所上市,主要做电子烟代工,市占率高达16.5%。悦刻与思摩尔共同投资建设了专属工厂,以保证产能供应。

2020年前3季度,悦刻从思摩尔国际购买的产品占总采购金额的79%,应付账款占总账款的83%。

核心制造在别人手里,悦刻真正的核心竞争力,在于线下渠道布局。

经历2018-2019年整个行业的野蛮生长,伴随2019年11月电子烟“网络禁售令”的发布,以及2020年疫情的冲击,市场近9成的电子烟品牌走向消亡。

线上渠道被堵,线下成为各家必争之地。

线下之战

线下一直是悦刻的重点渠道。2019年前3季度,悦刻线下渠道占比68.7%,线上渠道占比31.1%,线下销售占了近7成。

线下一直是悦刻的重点布局领域

电子烟“网络禁售令”发布不久,悦刻便制定了“361计划”:3年内,补贴6亿元,开出1万家门店。

悦刻与分销商合作,后者通常拥有成熟的本地渠道。悦刻将产品销售给分销商,分销商将产品供应给授权地区或渠道零售店。

截至2020年9月30日,悦刻授权经销商已达110家,超过5 000家RELX悦刻品牌店(包括专卖店和“店中店”),零售店合计超10万家,覆盖中国250多个城市。

悦刻线下布局采取“品牌专卖店+线下分销”模式,零售渠道包括旗舰店、专卖店、设置在酒吧、KTV等内的店中店、自动贩售机以及其他零售渠道。

当前,悦刻门店主要以加盟为主,仅直营20多家品牌旗舰店。

其中,品牌旗舰店面积较大,约70~150㎡,分布在城市核心商圈,是传递品牌形象,与核心消费人群深度接触的重点场所。

加盟门店主要包括专卖店和“店中店”两种,其中专卖店按照面积大小可分为4类:

1. 悦刻小铺,面积要求在5㎡;

2. 明星店,面积要求≥15㎡;

3. 迷你店,面积要求为5~15㎡;

4. 标准店,面积要求≥15㎡。

这些店都有一个共同特点:设置在各大商圈并且面积不大,一方面节约租金,降低了加盟门槛;另一方面又很好地展示了悦刻的品牌形象。

为吸引加盟,悦刻提供多样开店政策优惠:0合作费,提供设计支持、装修补贴、货品补贴等。同时开店后,还为其提供持续运营支持,如新品首发特权、优先供货权、专营店独家限定款等。

悦刻的“店中店”,则主要分布在高频消费场景中,场地面积≥3㎡即可,覆盖3C数码、网吧、烟酒店、潮品店、餐饮、酒吧、KTV、汽车4S店、棋牌室等各类生活服务类场景。

“店中店”模式下,可互相引流,充分利用已有消费场景,提高悦刻产品的可及性,同时,店内销售转化使得人力和店租成本更低。

其他零售店形式多樣。除品牌店之外,悦刻广泛的零售店还包括各种各样的零售场所,以接触各地的成年烟民,如电子商店、电子烟专卖店、便利店,以及其他传统贸易和现代贸易店等。

线下布局,遍布全国的经销网络构筑了悦刻的护城河。

电子烟的出现,在传统烟草行业撕开了一道口子。尽管行业仍然存在着很多的不确定性,但随着监管的逐步完善,将助力行业的良性发展。