金融大数据信息安全与风险防控

2021-05-07申妙芳

申妙芳

(广州涉外经济职业技术学院,广东广州 510540)

0 引言

在云计算技术和物联网技术的综合运用下,大数据技术被广泛地应用于金融行业中,不仅提高了海量数据的识别能力和处理能力,还实现了对金融信息风险的全面管理,为进一步提高金融行业风险管控能力提供重要的技术支持。因此,为了实现对金融网络信息数据的全面保护,促进金融行业的健康、可持续发展,如何科学防控金融大数据信息安全风险是技术人员必须思考和解决的问题。

1 数据安全能力成熟度模型构建

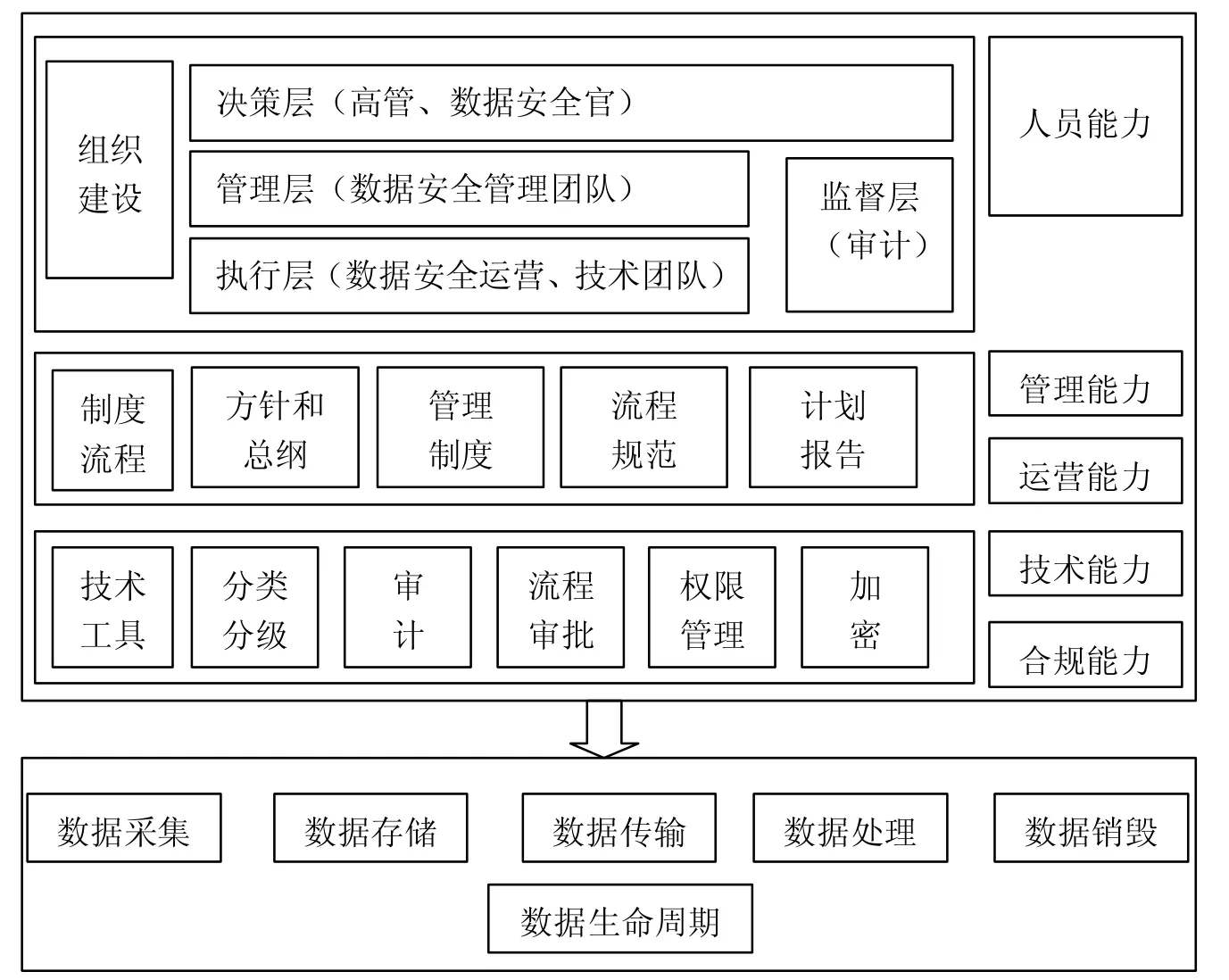

数据安全能力成熟度模型作为一套指导标准,主要用于对数据的安全管理。该模型在具体的设计中,主要是在充分结合法律法规的基础上,严格按照如图1所示的数据安全成熟能力建设框架进行设计的,从图1中可以看出,该框架主要包含以下三个维度,分别是组织建设、制度流程、技术工具和人员能力[1]。其中,组织建设主要是指通过构建数据安全组织机构的方式,确保各个员工明确自身的职责范围,从而提高数据安全组织水平,数据安全组织主要包含决策层、执行层和管理层。制度流程主要是指从数据安全规章制度、数据安全管理规范两个环节出发,构建和实施数据安全管理制度。技术工具主要是指通过充分利用与数据安全制度相关的一系列技术和工具,实现对数据生命周期的科学管理。人员能力主要包含两大核心能力,一种是数据安全组织能力和技术工具建设能力,另一种是数据安全运营能力。总之,通过利用这种维度共建的方式,不仅有利于最大限度地提升数据的可靠性和安全性,还能帮助金融行业实现对数据的安全管理[2]。

2 金融大数据信息安全面临的威胁

2.1 大数据集群数据库饱受威胁

在大数据时代背景下,所有的信息数据变得更加透明化、复杂化和庞大化,特别是在虚拟网络中,大数据集群数据库逐渐成为了网络病毒、网络黑客、不法分子重点攻击的目标,该数据库内部存储的数据相对比较集中,这就为网络攻击者一次性攻击和窃取大量数据提供了可乘之机。现阶段,在大数据技术的应用背景下,金融信息逐渐向数据化、系统化、集中化方向不断发展,所以,金融企业对金融信息的安全性提出了更高的要求,但是,部分金融企业忽视了对金融信息安全保障体系的优化和完善,无法保证金融信息的安全性,从而导致金融信息安全风险系数不断升高,严重影响了金融企业的健康、可持续发展[3]。

2.2 智能终端数据遭受威胁

近年来,随着我国综合实力的不断提升,我国逐渐成为了世界级的智能终端市场,而智能终端的使用对金融信息的稳定性、可靠性和安全性提出了更高的要求,这是由于智能终端设备内部存储海量的金融信息数据,一旦该设备网络攻击者非法攻击,将会导致大量的金融信息出现丢失、泄露,给金融企业造成了巨大的经济损失。目前,金融信息系统与各个智能终端设备进行了有效的连接,因此,智能终端设备参与到金融信息的传输和共享环节中,这无疑增加了金融信息被攻击的风险和概率。由此可见,利用智能终端设备采集、存储和传输金融信息会为网络病毒、网络黑客、不法分子恶意攻击和窃取金融信息提供可乘之机。

2.3 数据虚拟化导致泄密威胁

数据虚拟化作为一种常用的数据处理方法,为实现对数据的安全访问、管理和完善发挥出重要作用。通常情况下,数据是海量信息的综合,通过利用数据虚拟化技术,可以提高海量数据处理能力,但是,却增加了数据的丢失风险和泄露风险。随着金融电子行业的不断发展,网络业务得到了极大的推广和普及,造成数据处理难度不断加大,同时,金融卡号窃取时间、电子欺诈事件频繁出现,金融信息面临前所未有的安全风险。由此可见,数据虚拟化技术的出现和应用,增加了金融信息泄密的风险。

3 金融大数据信息安全风险防控策略

在大数据技术的应用背景下,为了进一步 提高金融大数据信息安全风险防控水平,技术人员要从以下几个方面入手[4-5]:

(1)多源异构金融大数据实时处理、数理统计云服务平台架构。集成Neo4j图数据库及Spark-GraphX等图计算框架,为构建知识图谱提供底层的框架技术支持。整合NewSQL数据库,提供分布式强一致性的数据存储能力,满足高并发的历史数据查询需求。(2)多种生物特征匹配融合。不同的生物识别技术在精度、安全性、稳定性、识别速度、便捷性、成本、功耗等众多方面有着明显的差异,因此在不同的应用领域中,也会有着各自不同的特点和优劣势。多种生物特征在匹配层上的融合能够很好的实现各种生物识别技术的平衡,为各种业务系统、员工及客户提供安全便捷、真实、准确的身份认证。(3)金融大数据的知识图谱构建及用户画像技术应用。采用大数据技术,研究基于“企业、个人、机构、账户、交易、行为数据”的金融行业大数据知识图谱,挖掘隐藏在复杂网络之下的关联关系风险和资金流动异常,搭建银行客户的关系网络,洞察银行客户关系及具有较强关系的客户情况及风险,可为银行客户风险控制、风险洞察、风险预警以及运营优化研究分析等提供技术支持。

4 金融大数据信息安全风险防控成功案例

百融金服企业在实际的管理和经营中,主要借助大数据技术,采用线上线下相结合的方式,完成对金融风险模型的构建。在这个过程中,首先,百融金服企业通过利用非金融数据,构建金融信用模型,获得大约有50万个数据类型。在此基础上,利用大数据技术,从规则引擎、数据建模和指标库构建三个环节出发,将风险预警工作落实到位,以达到降低金融信息风险的目的。其次,通过全面采集和分析用户行为数据,精确地预测用户的还款能力,从而将用户违约风险降到最低。此外,还要充分利用用户违约数据,实现对用户信用评分模型的构建,以达到不断修改、优化和完善用户信用等级评分体系的目的。最后,百融金服企业通过利用大数据技术,借助相关机器设备,提取出信用等级较高的用户,并对用户的个人信用风险进行全方位分析和评价,从而实现对金融大数据信息安全风险的有效防控,为进一步提高百融金服企业的社会效益和经济效益打下坚实的基础[6-7]。

图1 数据安全成熟能力建设框架Fig.1 Data security mature capacity building framework

从以上成功案例中可以得出几点结论:(1)在大数据技术的应用背景下,通过对海量金融信息进行科学分析,构建多种金融信息风险评估模型,可以最大限度地提高金融信息风险预测结果的准确性和真实性;为后期更好地防控金融信息安全风险创造良好的条件。(2)通过利用大数据技术,可以根据金融行业的发展需求,完成对云数据系统的搭建,为高效构建风险评估模型,完善信用评分体系产生积极的影响。由此可见,大数据技术出现和应用为提高金融信息风险预测能力和防控能力发挥出重要作用,因此,金融企业要重视对这一技术的科学应用,只有这样,才能将金融信息风险降到最低,不断提高金融企业的生产力和市场核心竞争力,促进金融企业的创新、长远发展。

5 结语

综上所述,在大数据时代背景下,加强对金融信息的保护显得尤为重要,这是由于金融信息在各个平台上均有所记录和保存,为了更好地保护金融信息,金融企业要重视对大数据技术的科学应用,通过构建风险评估模型,完善用户信用评分体系,尽可能提高金融信息的稳定性、可靠性和安全性,只有这样,才能将金融大数据信息安全风险降到最低,从而提高金融企业的社会效益和经济效益,为保证金融企业的生产力和市场核心竞争力提供有力的保障。