卫讯公司高通量卫星系统运营简析

2021-04-25吴超谢伟中国长城工业集团有限公司宇航部

吴超 谢伟(中国长城工业集团有限公司宇航部)

经过几年的博弈,互联网卫星通信的解决方案逐渐演变为两大阵营:以太空探索技术公司(SpaceX)为代表提出的低轨卫星星座方案;以卫讯公司(Viasat)、休斯公司(Hughes)为代表提出的地球同步轨道(GEO)高通量卫星(HTS)方案。卫讯公司是HTS阵营中的佼佼者。2019年,卫讯公司在3颗在轨卫星基础上,通过业务垂直整合,完成21亿美元的年收入(卫星运营板块的收入为6.84亿美元),略低于拥有52颗卫星的欧洲卫星公司(SES)而居行业第二。

1 卫讯公司的发展历史

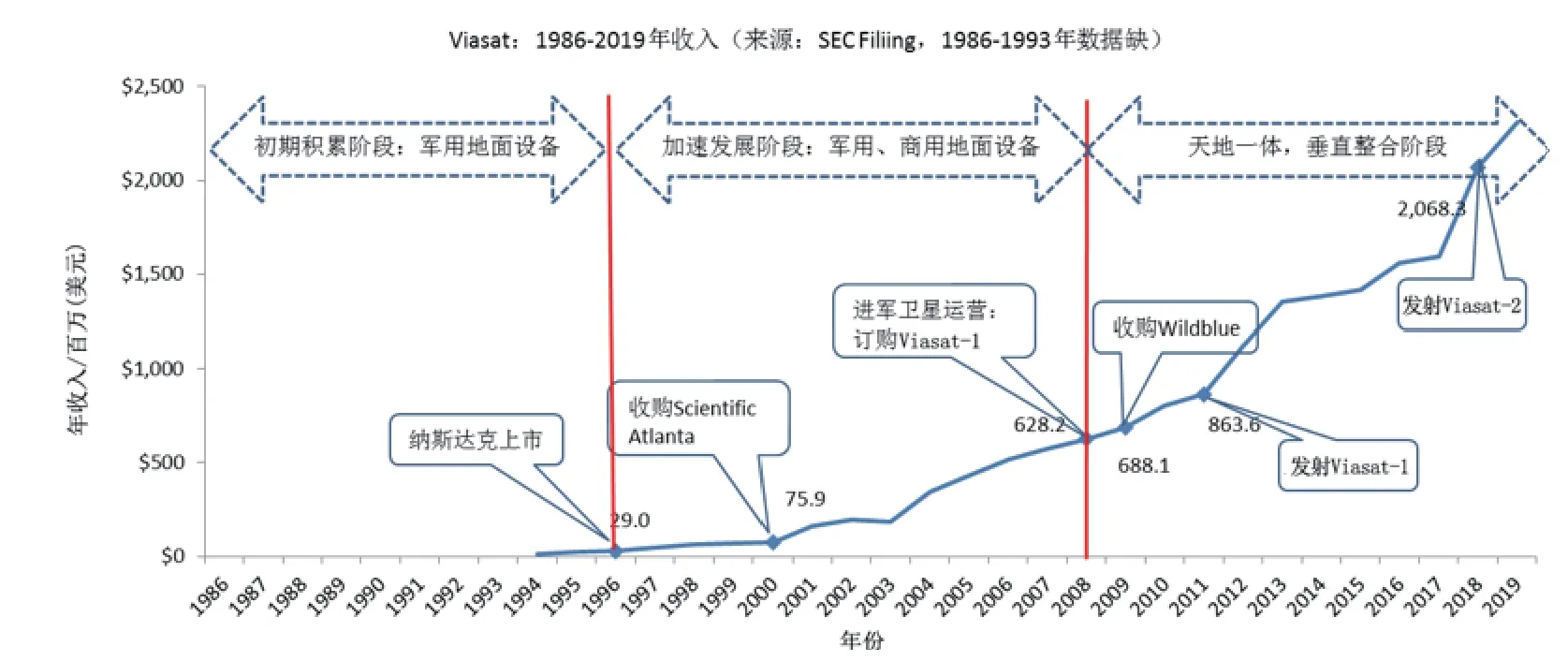

卫讯公司(以下简称“卫讯”)创办于1986年。公司的发展大致可以分为三个阶段:

初期积累阶段:创办之初,公司业务集中于军用卫星地面设备市场。1986-1996年,得益于通信卫星市场的兴起,卫讯连续10年盈利。1995年的营业收入达到2900万美元。1996年底,公司成功在美国纳斯达克(NASDAQ)上市。

加速发展阶段:1996-2008年,卫讯通过一系列的收购,尤其是2000年收购了著名卫星设备商科学亚特兰大公司(Scientific Atlanta),使卫讯作为地面系统供应商的实力迅速增长。2008年,公司的销售收入达到了6.09亿美元。

天地一体,垂直整合阶段:2008年开始,公司开始进入卫星运营领域:2008年订购HTS卫星卫讯-1(Viasat-1);2009年12月收购HTS运营商狂蓝公司(Wildblue);2011年底,Viasat-1发射成功;2018年6月完成Viasat-2部署;2019年1月,公司订购第三代的3颗卫星,之后又宣布启动第四代卫星的前期工作。进入卫星运营环节后,加上原有地面设备业务的发展,卫讯的销售收入从2008年的6.09亿美元大幅增长到2014年的13.58亿美元。期间,公司继续在地面设备和解决方案领域大举收购,同时在研发领域的投入也保持较高水平。在收购加研发的双轮驱动下,卫讯的产品和技术在业内具有很强的竞争力。

卫讯公司1986-2019年的收入及重要发展事件(来源:美国证券交易委员会卫讯申报文件)

资本市场对卫讯的成功给予了充分的肯定。上市以来,卫讯的股价最高增长超过20倍。

2 主要业务

卫讯目前有三项业务:卫星运营、商业网络,以及政府和军用业务。

卫星运营。2019年,卫讯的卫星运营业务收入6.84亿美元,在全年总收入中占比33.1%。主要包括美国固定宽带业务,巴西和墨西哥的社区WiFi和远程教育业务,船只、飞机宽带业务(IFC)。此外,还包括油田监测等少量特殊用户。

商业网络。2019年,卫讯的商业收入为4.28亿美元,在全年总收入中占比20.7%,包括卫星地面设备、系统及解决方案业务。产品有卫星终端、基带系统、软件、技术支持和设备集成、空间段的载荷设计。这一业务是其创办以来的基础业务。

政府和军用业务。2019年,卫讯的政府和军用业务收入9.56亿美元,在全年总收入中占比46.2%,是公司占比最大的业务。主要为美国及“五眼联盟”(UKUSA)的政府和军方提供设备、系统集成及卫星资源集成服务。这一板块存量业务大,而且增长迅猛。2019年,公司手持订单9.31亿美元,比2018年大幅增长了近40%。这反映了卫讯对军用和政府业务的高度依赖。

3 商业运营特点

通过分析,可以发现卫讯运营方面的几个明显特点。

以“带宽效率”为中心的商业模式

HTS的容量是传统卫星的100倍以上,单位带宽成本下降到传统卫星的5%~10%。卫讯认为,传统运营商追求出租率、转发器价格的商业模式不再适应HTS,进而提出了以“带宽效率”(BWP)为关键绩效指标的商业模式。BWP指卫星全寿命有效带宽成本收益。大致可以表示为“卫星容量 / 资本开支”。

卫讯的BWP与传统运营商经营指标的关系

受C频段和Ku频段有限容量和卫星刚性成本的限制,传统运营商只能将“转发器价格”和“出租率”视为提高运营效益的关键因素。而卫讯利用HTS容量优势另辟蹊径,不再追求单位价格和出租率指标,把竞争重点放在BWP关键绩效指标上,运用最大化单颗卫星容量、最小化卫星数量的方式提升竞争力。由于BWP远大于传统卫星,卫讯可以向市场提供更低的带宽价格,从而取得竞争优势。传统运营商看重的频率轨位资源、卫星舰队规模、备份冗余设计被卫讯视为无谓提高系统成本的低效因素,其通过更大的BWP予以弥补。

垂直整合价值链获取竞争优势

卫讯是端到端的系统和服务提供商,产品线较长。技术能力涵盖了零部件、终端、载荷、关口站、管理系统等众多环节。对在建的第三代HTS,卫讯直接主导了载荷设计。

多环节的技术能力增加了卫讯对价值链的控制力。多数传统运营商固守于单一的空间段运营环节,对上游制造商的影响只限于作为采购甲方,进行价格控制和提出技术需求;对下游客户只限于作为转发器带宽的销售方,经营重点在于维护客户资源和下游市场份额,对上游几乎没有技术控制能力。而卫讯则在很大程度上采用自研、自制、自营的模式,利用端到端的技术能力,从全系统的角度提高BWP,主导整个价值链。

卫讯的垂直整合并不意味着涉足所有的技术。公司将价值链的控制重点集中于两个领域:“带宽生产”,如大容量载荷、高速终端设备技术;“带宽分发”,如云存储、综合管理平台技术等,对卫星平台、发射服务等环节并未涉足。和“星链”(Starlink)等对手的全产业链模式相比,卫讯的垂直整合偏向需求端,这使其具备了提供一站式解决方案的能力。对航空公司、军队等需要综合解决方案的客户更具吸引力。

本土市场为主,政府和军队业务是基础

卫讯第三代星座的覆盖区域(来源:卫讯公司)

卫讯的卫星资源以覆盖本土为主。从区域看,美国本土市场构成了卫讯的主要收入来源,美国以外的收入仅占比12%左右。对于国际市场,卫讯更愿意采取与其他运营商合作的战略。例如,卫讯与欧洲通信卫星公司(Eutelsat)成立合资公司,利用后者的Ka频段卫星-9A(Ka-sat-9A)开发欧洲的卫星宽带接入市场;并联合其他运营商合作开发北大西洋国际航线的机载宽带服务等。卫讯在建的第三代星座将覆盖全球,结合柔性载荷技术适应市场的不确定性,预示着公司有全球市场扩展的计划。

从业务领域看,政府和军队业务依然是卫讯最重要的收入来源。2019年,卫讯的政府和军队业务收入近10亿美元,在全年总收入中占比近50%,且连年保持高速增长的态势。业务的主要客户为美国政府和军队,少部分来自“五眼联盟”国家。卫讯发迹于美国防务市场,深谙取得政府和军队合同之道。卫讯的相关设备符合Link-16数据链标准,可以无缝链接美军的相关装备。公司的垂直整合服务模式也较适应这类客户复杂的大系统需求。卫讯是唯一一家获得联邦通信委员会(FCC)“连接美国基金II期”补贴的卫星运营商。此外,还在争取政府“农村数字机会基金”的补贴。

企业收购为重要发展手段

对价值链的相关环节进行频繁的收购是卫讯发展壮大的重要手段。卫讯在加大内部研发投入的基础上,重视通过收购行业内的优秀公司确保自身技术和市场优势。

卫讯的收购分为两种类型:①针对客户资源的收购,以收购Wildblue公司为代表。卫讯是Wildblue公司运营初期的主要技术支持者。Wildblue-1卫星技术并不十分先进(容量只有7Gbit/s),但其40万的用户、2.09亿美元的年收入,以及44%的本土市场占有率,与卫讯进入空间段运营的战略十分契合。这一收购使卫讯直接获得了大量用户,为之后发射的Viasat-1卫星的市场开发奠定了基础。②针对技术和产品的收购,以收购Scientific Atlanta公司为代表。这次收购使卫讯一跃成为卫星地面设备和系统集成最具实力的厂商之一。一系列的收购整合了空间段和地面段的价值链,有力地贯彻了垂直整合战略。

重视技术研发和专利保护

传统卫星运营商的商业模式决定了研发不是业务重点。以Eutelsat公司为例,2019年,包括研发成本在内的全部销售及一般管理费用仅为9100万欧元(约合1.11亿美元),而同年卫讯仅内部研发费用即高达1.26亿美元,连同外部客户授予的研发合同达2.63亿美元,公司在研发方面的支出远远大于传统运营商。按照卫讯的年报,公司2017-2019年内部研发及受托研发的金额占销售收入的15%以上,充分说明了研发在卫讯经营战略中的重要地位。

卫讯的研发投入既是其成本,也是其收入来源:公司将研发能力作为一种服务产品推向市场,按需提供研发服务,并据此向客户收取研发费用。卫讯不是传统的运营商,它强调产品和技术控制,具备设备制造商性质。巨额研发投入后的技术成果长期看有助于降低资本开支。卫讯表示,得益于公司的先进技术,新一代卫星的空间段和关口站成本均比上一代大幅降低。

4 结语

卫讯利用HTS的技术特点,构造了一种差异化竞争策略:突出大容量优势,以较低的带宽价格赢得市场,以较少的卫星数量缩小资本开支,从而取得更大的BWP,增大公司的投资回报。公司利用垂直整合战略从全系统的角度优化用户体验,强化价值链的控制,增加收入来源。支撑这一战略的核心是技术研发能力,卫讯采用“并购+自研”的双轮驱动战略提升技术实力,成功构筑了保护自身的技术壁垒。在市场开发方面,聚焦本土市场,以政府和军用客户为基础,有选择地向外拓展。因此,卫讯在与传统GEO运营商的竞争中能够处于领先地位。