新一轮财富爆发式增长在即,谁能抢跑新赛道?

2021-04-19吴霏

吴霏

先有招商银行首提“大财富管理”价值循环链,将财富管理称为轻型银行纵深推进的高级形态;后有中信银行首提“全功能财富管理”,以客户为中心,满足客户结算、投资、融资等多种需求,将财富管理视作轻型化发展的战略重点和必然选择。

近期,这些在银行2020年报中的明显变化,无不向市场透露出一个信号:新一轮财富爆发式增长在即,银行正摩拳擦掌,奋力驶入新赛道。

行业关注,谁能在下一轮财富增长新赛道中抢占先机?

价值银行主力军,中信零售“全财富管理”全在哪?

近年来,零售转型成为中小银行的共同需求。其中,在股份制商业银行里,招商银行凭借与生俱来的零售基因及第一次零售转型,逐步奠定“零售之王”的地位,但因其他行的发展基础与其有较大差异,招行的转型路径被业内视作难以复制;而以对公业务见长的中信银行,其零售转型之路则被认为对中型银行有一定的借鉴意义。

背后逻辑在于,大部分股份制银行与中信银行发展路径一致,基本都是从对公或同业业务起步,它们在零售转型上,更有可能遇到同样的挑战或障碍。

2011年,中信银行首次提出零售战略转型,并于2014年提出零售二次转型。2019年,中信银行零售AUM(客户资产管理)规模首次突破2万亿元,成为继招行之后第二家站上2万亿台阶的股份制银行。

截至2020年末,中信银行零售AUM达到2.3万亿元,位居股份制银行“前三甲”。值得注意的是,在整体营收中,零售营收占比达到41%;同时,个人客户、私行客户、管理资产余额、信贷余额等指标均位居股份制银行2名-3名。

中信集团副总经理、中信银行副董事长、行长方合英在业绩发布会上表示:“中信银行将加大对零售业务的资源投入,将财富管理打造为三大优势业务之一。”未来,中信将举集团之力来打造财富管理体系。中信集团已明确提出“打造集团统一的财富管理品牌,提高集团在财富管理领域的综合竞争力”。计划到2023年,中信银行将零售打造成为价值银行主力军,成为盈利第一大板块;客户数超过1.5亿户,零售营收及资产规模较2019年实现翻番增长,并以“五主”客户关系的深化为核心,打造客户首选的财富管理主办行。

集团资源优势,如何为中信财富管理赋能?

普益标准不久前发布的《全国100家商业银行财富管理能力排名报告(2020年下半年)》显示,招商银行、中信银行、兴业银行位列前三名。据了解,排名主要是依据品牌与资本实力、产品线竞争力、财富服务能力、业务发展程度和财富科技实力五个维度评估而出。

中金公司也指出,财富管理的竞争主要集中在客群渠道、产品服务、财富管理体系建设等方面,这其中既包括强中台实力比拼,也包括搭建针对客户全生命周期的金融及非金融产品服务,打造专业的服务能力和财富管理体系。

当前,财富管理正迎来重要的发展机遇。下一轮财富爆发式增长在即,如何才能驶入财富增长的“快车道”?如何根据不同客户所处的不同年龄阶段、不同需求,向他们提供包括银行理财、基金、保险、信托等多元化、定制化的资产配置、产品及非金融服务?

中信银行在这方面的优势显而易见。中信集团具有全牌照综合金融服务资源,中信银行可以“牵手”兄弟公司如中信证券、中信建投、中信信托、中信保诚人寿、华夏基金、中信保诚基金等金融机构,共同为客户提供财富管理专业服务。

图1:2000年-2019年全球财富变迁

资料来源:瑞信全球财富报告,海银财富研究部。制图:张玲

中信集团15家金融子公司的高净值客户资源,将成为中信财富管理的“巨大金矿”。据了解,中信优享+平台是中信集团面向C端用户的数字化协同平台,目前由中信银行负责运营,已覆盖全生态用户达4亿户,其中1.15亿用户已在该平台注册。此外,集团15家金融子公司可投资资产600万元以上的高净值客户数超过10万户。

中信集团举金融全牌照之力,将支持中信银行提升全产品服务的竞争能力。中信银行将与中信证券及其他头部机构组建“中信研究院”,提升投研能力,打造“十分精选”基金产品优选体系,已经在万得平台推出相应权益基金和固收+基金指数;中信银行在股份制银行首家上线的基金投顾服务,是中信银行与兄弟公司华夏基金、华夏财富合作,通过“投资顾问+科技赋能”,为客户提供投资组合和调仓建议。

此外,中信银行亦深耕“一老一小”、出国、商旅等客群。如针对出国客群搭建出国金融平台,为其提供特色签证、离境退税、出入境卡在线办理等服务,截至2020年末,沉淀优质客户超760万户,对应管理资产余额近万亿元,年增13.77%。养老金融方面,围绕老年人关注的财富、健康、学习、出行等不同场景,升级推出“幸福1+6”老年客群服务体系,截至2020年末,服务老年客户超1600万户,对应管理资产余额1.28万亿元。

“财富管理就像是一场马拉松,不在于谁能够带着客户跑得快,而在于谁能够陪用户跑得稳、跑得远,这亦是提升用户黏性和客户满意度的关键所在。”中信银行党委委员吕天贵强调。

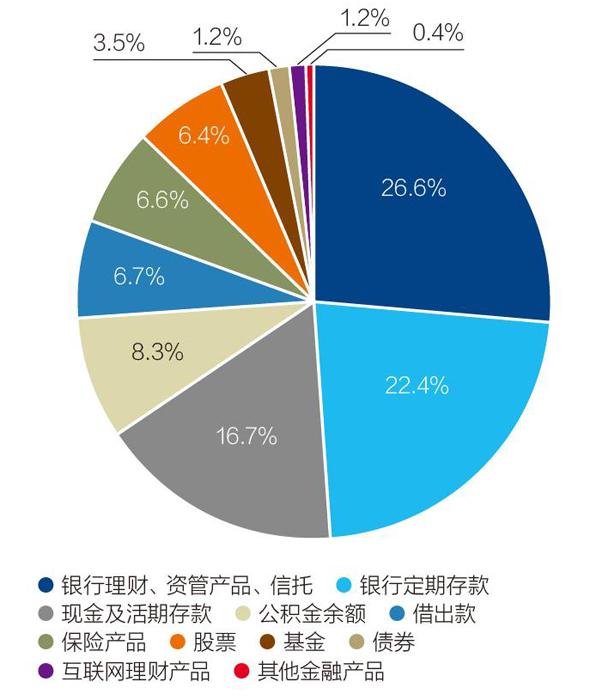

图2:2019年中國城镇居民金融资产构成

资料来源:《2019年中国城镇居民家庭资产负债情况调查》

数字化为锚,开放为楫,中信财富管理能否胜出?

登高则望远,纲举则目张。2020年初,中信银行发布《全行零售转型升级高质量发展的意见》,确定了“以数字化转型为主线,推动零售经营管理体系迭代升级”的发展策略。

伴随数字化转型持续加快,科技资源投入加大已是必然。“未来3年,全行科技投入平均增长不低于15%,总行各类科技及数字化人员达到5000人以上。”中信银行党委委员、业务总监吕天贵在业绩发布会上表示。

科技之外,开放融合亦是商业银行推进数字化转型不可或缺的路径之一。

近年来,开放银行的概念频频被市场提及,多家银行也在差异化探索中走出自己的发展路径。如招商银行的开放更倾向于将场景方、金融机构等引入自己的生态中(App等),即让合作方“走进来”;而中信银行的思路则是自己主动“走出去”,帮助合作方完善甚至建立生态。

中信银行与华为合作共建生态,即是一个成功案例。“华为的生态已经相对完善,不过在底层金融账户和财富管理等方面服务存在缺位,那中信银行就主动走进华为生态,向华为客户提供金融服务,进而协助华为完善自身生态。”中信银行零售银行部负责人表示,中信银行要做的是融入合作机构生态,并帮助其完善生态。据透露,“中信银行华为”联名信用卡在上线73天时,用户数就已突破100万。

中信银行向其他行业巨头生态建设赋能的做法,已经在市场上形成一定口碑。在安居场景“牵手”贝壳找房,同样将底层账户、消费信贷等服务,输出到贝壳的线上服务中。今年还将开放给更多互联网、安居、出行、出国服务等头部机构。

变局中开新局,也同样适用于中国的财富管理市场。随着“房住不炒”和中国老龄化程度的深入,中国居民的资产配置必然从房地产资产转向金融资产。财富配置的转向,让财富管理市场充满新变化。新一轮财富爆发式增长在即,谁能抢跑新赛道?我们拭目以待!