后疫情时期全球铁矿资源格局分析

2021-04-15张艳飞郑国栋陈其慎陈小荣邢佳韵阴秀琦

张艳飞, 郑国栋*, 陈其慎, 陈小荣, 邢佳韵,王 琨, 阴秀琦, 覃 升

1)中国地质科学院矿产资源研究所, 北京 100037; 2)浙江省第七地质大队, 浙江丽水 323000;3)中国地质调查局发展研究中心, 北京 100037; 4)中国地质大学(北京), 北京 100083

由于钢铁对我国经济的基础性地位, 铁矿石市场向来高度受国内外学者关注, 几乎每年都有大量论文产出(高芯蕊和王安建等, 2010; 张艳飞等,2014; 张亮等, 2016; 王诺等, 2019; 赵立群等, 2020;王嫱, 2020; 温子龙, 2020; 尤喆等, 2020; 贾逸卿等,2021)。2010年以来, 包括笔者在内的大量文章提出了中国铁矿石需求到达峰期的观点(陈其慎等, 2010,2015a, b, 2016; 张艳飞等, 2015), 2013—2016 年中国钢铁产消量的稳中有降也似乎确实印证了观点的正确, 然而此后的2017年至今, 我国钢铁产量快速从8亿t涨至10亿t水平, 铁矿石进口量不断创出新高, 以至于业界对于我国铁矿石需求何时到顶疑惑丛生, 难以确定。

2020年以来, 新冠肺炎疫情在全球肆虐, 全球经济遭受重创, 主要经济体经济均出现衰退。在这样的背景下, 我国钢铁产量逆势增产, 进而带动全球铁矿石价格快速上扬, 进一步加剧了对中国乃至全球铁矿石市场走势的困惑。基于此, 本文通过收集整理新冠肺炎疫情发生后全球粗钢产量变化、铁矿石消费量、产量和市场价格数据, 分析数据变化情况和变化原因, 并以此为基础, 研究和预测后疫情时期全球铁矿需求、供应和市场变化情况, 以期更好的理解我国以及全球铁矿资源的供需趋势, 进而为我国保障铁矿石资源稳定供应提供决策参考。

1 疫情以来全球铁矿石供需形势

1.1 全球钢铁产量下降, 中国逆势增产

2020年以来, 受新冠肺炎疫情影响, 全球钢铁产量大幅下降(表1)。其中, 印度、日本、美国、俄罗斯、韩国、德国等疫情严重的产钢国家钢铁产量均大幅下降, 降幅最大的是印度、日本和美国, 三国产量降幅在 19%~20%之间, 仅这三个国家 2020年1—8月份粗钢合计产量同比下降了3876万t。

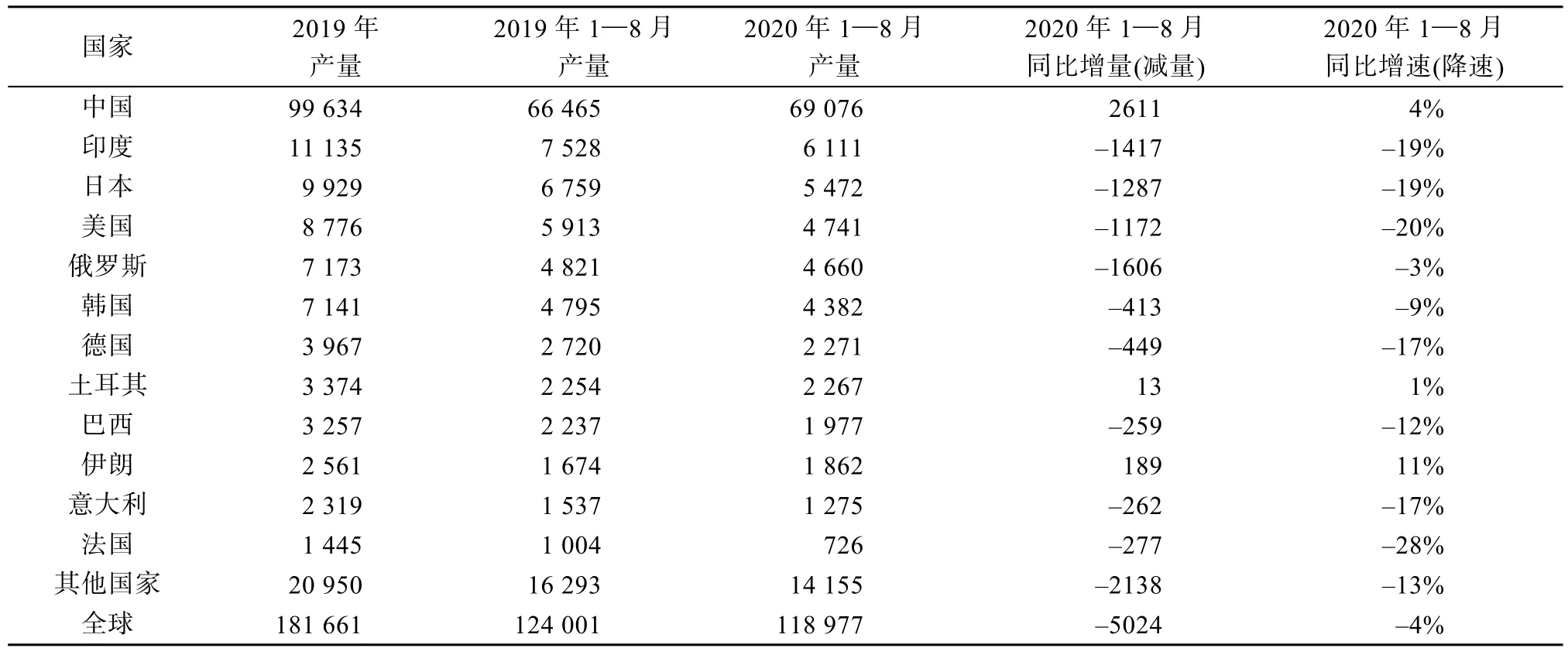

表1 2019年以来主要国家粗钢产量情况(单位: 万t)Table 1 Crude steel production of major countries since 2019 (unit: 104 t)

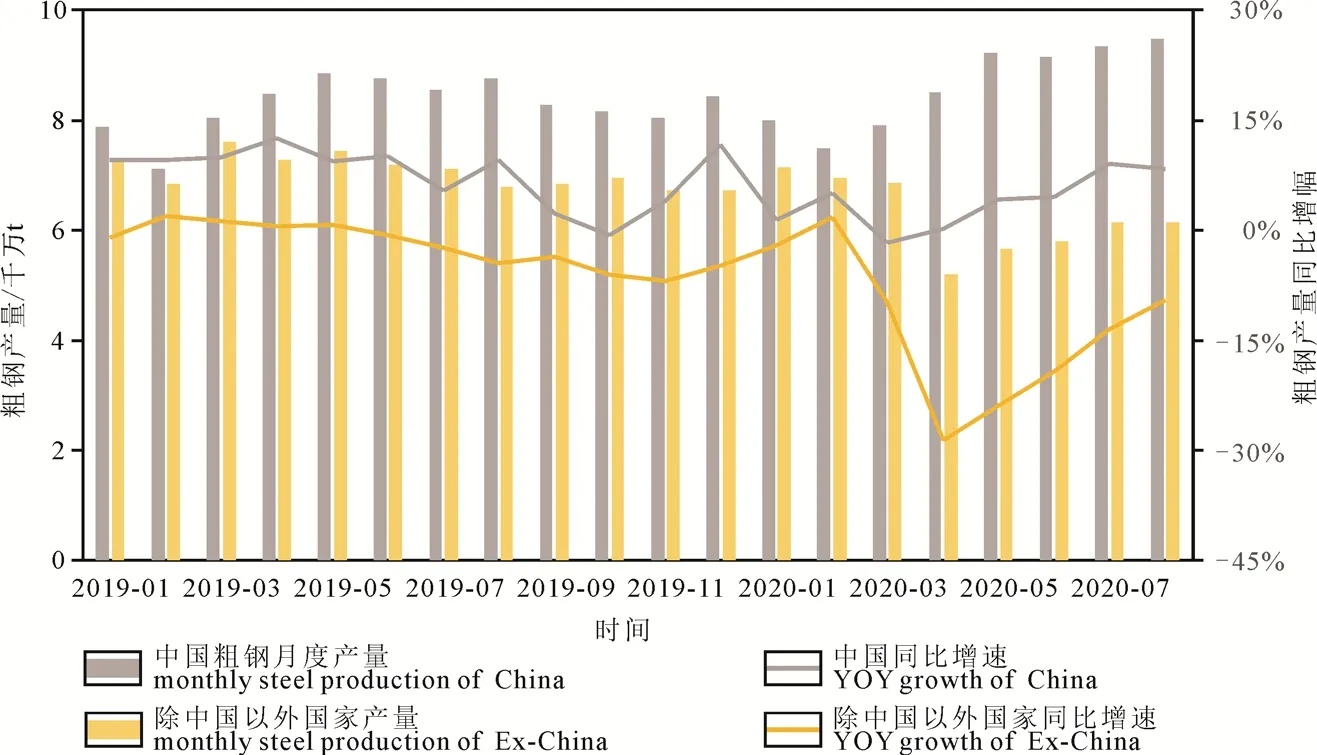

与全球主要国家产量下降相反的是, 中国粗钢产量逆势增长 4%(表 1, 图 1)。我国是全球最大的钢铁生产国, 2019年钢铁产量为9.96亿t, 占全球比例为 55%。2020年 1—8月, 我国粗钢产量6.91亿t, 占全球比例进一步提高至58%, 产量增幅为2611万t。由于中国钢铁产量的上升以长流程钢为主, 对国外高品位矿依赖巨大, 中国铁矿石进口量同步创出新高, 2020年1—8月, 我国累计进口铁矿石7.6亿t, 同比增长11%(图2), 以一己之力拉动全球铁矿石海运需求上升和铁矿价格的上涨。

图1 2020年1—8月中国和其他国家粗钢产量(数据来源: World Steel Association, 2020)Fig.1 Chinese steel production and global steel production ex-China from January to August 2020(data source: World Steel Association, 2020)

图2 2003—2020年中国铁矿石进口量(数据来源:国家统计局, 2020; f表示本文预测数据, 下同)Fig.2 China’s iron ore import from 2003 to 2020(data source: China National Bureau of Statistics, 2020; f represents the predicted data in this paper, the same below)

新冠肺炎疫情致使全球经济衰退, 有效需求不足, 生产率增长停滞, 全球粗钢产量下降不足为奇。但中国在2019年粗钢产量已接近10亿吨的情况下, 2020年产量仍然保持上升, 不得不说是一种奇迹。这一奇迹的发生, 源于以下三方面的原因:一是中国以最快的速度遏制住疫情, 国内钢铁需求恢复较快; 二是我国钢铁工业的特点是以长流程、高炉为主, 即便是疫情最严重的1月、2月和3月,我国钢铁产量也几乎没有下降, 这与高炉难以停产的特点有关; 三是我国钢铁工业对稳定经济增长的基础性作用的要求, 这一点在 2008年经济危机期间也有类似表现。其中稳定国内经济增长是中国钢铁产量和需求上升的最主要原因, 具体来说, 在经济形势低迷, 消费下滑, 出口下降的情况下, 投资是拉动经济增长的第一辆马车, 而无论是建筑工程投资、抑或是制造业投资, 均离不开钢铁产品的支撑, 同时充足的钢铁产量也是下游产业复工复产的有效支撑。换言之, 2020年中国钢铁产量的增长是中国特有的经济制度和市场优势下的产生的中国奇迹, 理解了这一点, 对于我们分析未来后疫情时期的中国钢铁产量变化趋势具有关键作用。

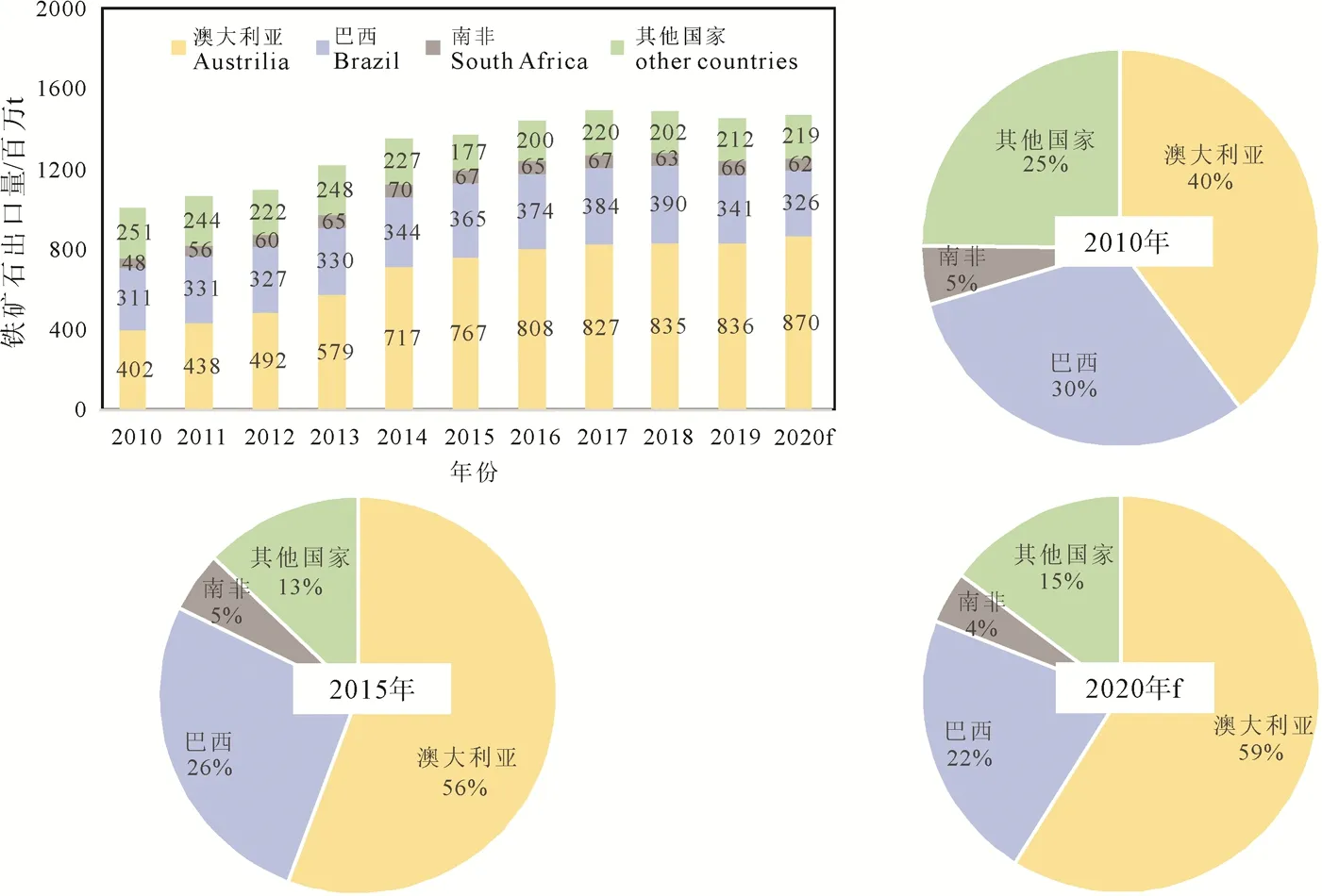

1.2 巴西、南非等国供应受疫情影响下降, 澳大利亚持续扩产

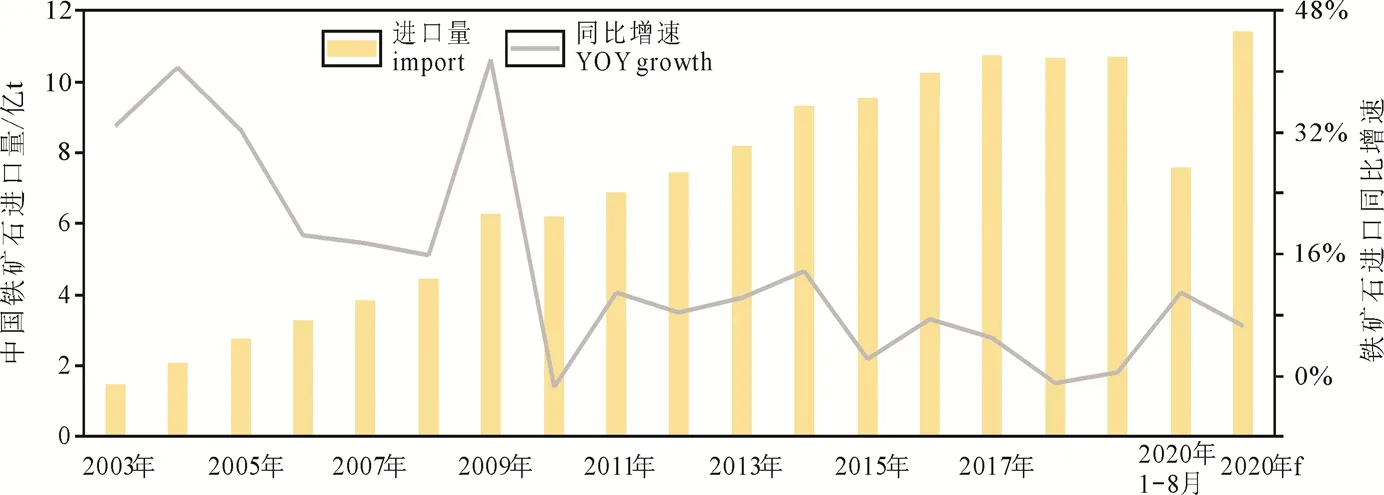

疫情对于铁矿石供需两端均有重要影响。从供应端来看, 2020年南非、巴西两国受疫情影响, 在4—7月之间发货量有所下降, 印度由于本国钢铁需求不振, 铁矿石向中国发货量反而不断上升, 由于铁矿石价格上涨, 南非、巴西减少的发货量绝大部分由澳大利亚补上。尽管北美、欧洲钢铁产量下滑,铁矿石进口减少, 但由于中国的强劲需求, 预计2020年全年, 铁矿石海运贸易量为 14.8亿 t, 较2019年小幅增长 1.5%, 其中澳大利亚市场份额将进一步扩至59%(图3)。

从2010年、2015年、2020年澳大利亚、巴西、南非以及其他国家铁矿石出口市场份额来看, 无论是在何种情形下, 澳大利亚都没有停止其扩产的步伐, 从 2010年的 4亿 t产量增长至 2020年的约8.7亿t, 增长了1.2倍(图3)。反观其他的铁矿石供应国家, 巴西10年来铁矿产量增长有限, 2019年的尾矿库溃坝事件加之今年的疫情, 预计将致使巴西铁矿石市场份额从 2010年的 30%降至 2020年的22%。南非勉强保持着5%的市场份额, 而其他国家则产量下降, 市场份额更是大幅下降。

图3 2010—2020年主要铁矿石出口国家出口量(World Steel Association, 2020; S&P Global Market Intelligence, 2020)Fig.3 Iron ore exports of major iron ore exporters from 2010 to 2020(World Steel Association, 2020; S&P Global Market Intelligence, 2020)

由于澳大利亚铁矿石出口量的近90%来自必和必拓、力拓和FMG三大铁矿公司, 三大铁矿公司对全球铁矿石市场的垄断能力在过去的 10年间不断上升, 连新冠肺炎疫情也成为其加深垄断的助力,在2020年全球市场低迷的态势下赚得盆满钵满。

1.3 2020年铁矿石价格创出6年来新高, 大幅压缩国内钢厂利润

若仅从全球钢铁产量下降来看, 难以解释2020年全球铁矿石价格的上涨。从2020年5月份起, 随着中国钢铁产量上升, 铁矿石进口量也随之快速增长, 但此时巴西铁矿石发货量受疫情影响下降, 铁矿石海运市场出现短暂、局部的供不应求, 铁矿石价格随之上涨, 2020年9月14日涨至128.90元, 创6年来新高(图4)。

图4 2019—2020年中国铁矿石(62%)进口到岸价(数据来源:Wind, 2020)Fig.4 Iron ore CFR China price from 2019 to 2020(data source: Wind, 2020)

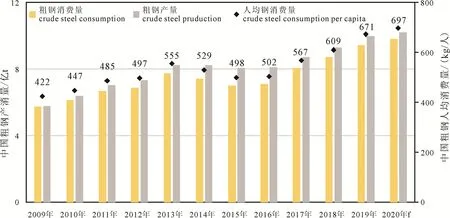

国内钢铁价格的波动幅度, 远远小于铁矿石价格的波动幅度(图5)。2019—2020年两年来, 铁矿石价格两次达到 120 USD/t, 均是在中国保持需求的基础上, 巴西供应出现局部问题引发的, 国内钢材价格随之波动, 但波动幅度小于铁矿价格。换言之,下游需求方国内钢铁需求的小幅波动抑或是铁矿石供应端的小幅波动, 甚至仅仅是变化的预期, 均能引发铁矿石价格的大幅变动, 由于钢价没能随着铁矿石价格大幅提升, 以至于钢厂利润不能随着钢铁产量上升而提升。据中国钢铁工业协会数据, 2020年上半年, 我国大中型钢厂利润仅为 686亿 USD,销售利润率仅为 3%, 在产量上升的情况下, 利润较上年同期下降了35%, 即下降了378亿USD, 而到9月份, 铁矿石价格接近 120 USD, 钢厂则处于微利状态。显然, 这样的价格波动是我国钢铁企业难以承受之重, 我国扩大钢铁产量以提振经济的行为没有促进行业利润的上升, 反而为三大矿企做了嫁衣。因此, 当前的铁矿石高价格也难以维持, 势必会回落, 但后期回落到何种水平, 未来价格又将如何波动, 需要进一步分析未来供需的走向。

图5 2019—2020年中国铁矿石和螺纹钢期货结算价格(数据来源: Wind, 2020)Fig.5 Chinese iron ore and rebar futures price from 2019 to 2020 (data source: Wind, 2020)

2 后疫情时期全球钢铁生产趋势分析

2.1 中国钢铁产消趋势探讨

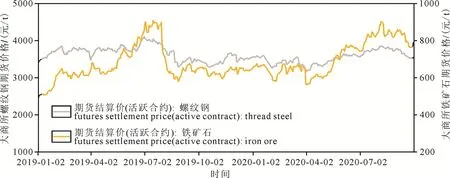

在探讨中国钢铁产量未来的走势之前, 首先要分析过去 5年中国钢铁产消量的走势。按照人均GDP与人均粗钢消费量“S”型规律, 包括本文作者在内的众多学者把中国的矿产资源需求峰值期定在了 2013—2016 年(陈其慎等, 2010, 2015a, b; 高芯蕊等, 2010; 张艳飞等, 2015), 但我国自2017年以来, 人均钢消费量和钢消费总量均出现了较快上涨(图6), 确实让人费解。

图6 2009—2020年中国粗钢产量、消费量和人均消费量(数据来源: World steel associatio, 2020; 国家统计局, 2020)Fig.6 Chinese crude steel production, consumption and consumption per capita from 2009 to 2020(data sources: World steel association, 2020; China National Bureau of Statistics, 2020)

人均GDP与人均粗钢消费量“S”型规律描述的是矿产资源消费与经济发展之间的一般规律, 随着经济发展水平的提高, 人均矿产资源需求水平呈现从缓慢增长到快速增长至保持高位运行的过程,这一点在美国、日本等发达国家的历史中表现出来。这一规律的本质是标定从缓慢增长到快速增长的起飞阶段以及矿产资源需求经历快速增增长后步入平台期发展阶段的两个时点, 前者在人均 GDP 3000 USD/人(1990年盖凯美元, 下同), 后者在人均GDP 10 000~12 000 USD/人。从发达国家走过的发展历程看, 有一个国家呈现了例外, 即是韩国, 韩国是在2008—2009前后, 人均GDP达到20 000 USD左右时, 粗钢消费量稳定在1100 kg/人时, 近10年保持了高位震荡运行的态势。但其发展态势也呈现了“S”型轨迹, 其钢铁消费并未无限制增长下去。

因此, 从各国发展轨迹上看, “S”型规律是符合经济增长与矿产资源需求的关系的。尽管总体趋势符合, 但细节的千差万别才是决定资源需求预测的准确程度的关键。从中国当前发展的阶段来看,中国钢铁消费一定不会无限制的增长下去, 本文作者2014年在“S”型规律的基础上提出了后平台期的概念, 探讨了进入高位平台运行阶段, 中国的资源需求可能的走势。陈其慎等(2015b)提出了“资源-产业”雁行式演进规律, 指出了资源需求的走势与一国的产业特点密切相关。

从这两个角度来看, 2013年到2016年, 我国经济增速从高速转为中高速, 我国粗钢需求也已步入相对缓慢发展的阶段, 2013—2020年, 我国粗钢消费年均增长率为 3%; 与之对应的 2006—2013年,我国粗钢消费年均增长率为9%; 1999—2006年, 我国粗钢消费年均增长率为 14%。然而, 我国钢铁产消体量巨大, 目前已达10亿t规模, 即便是3%的增长, 每年增量约3000万t, 相当于第9或第10大产钢国一年钢产量, 因此即便低速增长, 对全球的影响力也是巨大的。

从我国的产业特点来看, 钢铁工业在我国经济中扮演着基础性和压舱石的作用。从钢铁需求的概念来说, 一般情况下, 人均消费量代表的是个体消费钢的水平的概念, 但实际上我国乃至韩国、日本、德国等国家, 钢铁消费更多是产业发展的需求, 如修建铁路、桥梁、房屋, 生产汽车、家电以及工业设备, 前者有很大的调节弹性, 可多可少, 后者则较大一部分用于出口, 一部分用于国内消费。从这个角度看, 不难理解, “S”型规律在过去的中国实践里“似乎失效了”的表现。由于近几年我国稳定经济增长的诉求始终存在, 基础设施投资和制造业生产投资都在拉动国内钢铁的消费。因此尽管我国人民对于钢铁的刚性需求已基本到顶, 城镇化率、人均住房面积以及人均公路、铁路公里数均已达到较高水平, 我国经济稳定的需求要求我国钢消费在较长一段时间内仍将保持较高水平。

基于以上分析, 不难理解中国粗钢产量可以在疫情期间保持增长, 也可以预见, 未来 2~3年, 我国钢铁产量仍将保持高位, 难以下降, 且由于东南亚、非洲等我国主要的钢铁出口区域经济受打击,钢铁产业发展速度更加缓慢, 也就意味着更加依赖从中国进口钢铁制品和下游制成品, 对于中国钢铁需求仍有支撑作用。最后, 从中国铁矿石需求的角度, 我国电炉钢产能扩张速度有限, 未来 2~3年中国铁矿石进口需求仍将保持在10亿t规模, 仍然是支撑全球铁矿石需求的主力。

但长期来看, 随着中国经济逐步企稳, 消费和出口恢复增长, 对钢铁产业提振经济的诉求下降,加之国内持续加大废钢资源利用的力度, 我国铁矿石需求在呈现高位运行一段时间后, 将缓慢下降。

2.2 全球钢铁生产总体将恢复向好

由于疫情影响, 全球产钢国根据产量变化大体分为三类, 中国、伊朗、越南是少数产量增加的国家, 三国产能占全球比例接近 60%; 日本、美国、印度、德国、意大利、法国、巴西等国家是产量下降近 20%, 产量在 8月份以后开始有所恢复, 预计未来逐步步入复产轨道, 这些国家产能占全球比例约为1/4; 韩国、俄罗斯、土耳其是产量下降后快速恢复的国家, 预计到年底可以实现产量回暖, 这些国家产能占全球比例约在 15%左右。预计 2020年全年, 全球粗钢产量仍保持下降。

随着全球新冠肺炎疫情在北美和欧洲的好转,预计这些地区在2021年钢产量将有较大规模复产,但在印度、非洲、部分东南亚国家等经济落后地区,疫情影响将持续更长时间, 钢产量短期内难以恢复。综合来看, 未来 2~3年, 全球粗钢产量总体将会陆续恢复向好, 由于新冠肺炎疫情对短流程钢厂打击更大, 长流程钢厂复产效率更高, 进而刺激全球铁矿石需求恢复增长。

3 后疫情时期铁矿石供应格局展望

3.1 疫情导致其他国家铁矿开发受阻

全球铁矿供应格局将进一步向着更为垄断和集中的方向发展。新冠肺炎疫情将会极大的减慢西部非洲、东南部非洲拟开发铁矿项目的开发进程,巴西由于尾矿库溃坝事件、疫情影响, 产量增长乏力, 中亚、中东欧开始出现局部的战乱和冲突, 影响哈萨克斯坦、乌克兰等国铁矿供应, 南非铁矿资源开发深度多数较深, 加之新冠肺炎影响, 产能难以及时恢复, 印度铁矿石开发也将持续受疫情影响。除澳大利亚以外的主要铁矿石出口国, 市场份额都将进一步压缩。

3.2 澳大利亚将继续主导铁矿供应

与之相对应的是澳大利亚多年来持续增长的铁矿石份额。西澳铁矿石资源开发现金成本仅在20 USD左右, 加上海运费的到岸现金成本也不足30 USD, 加之全球油价较低, 铁矿开发成本将进一步下移。近年来力拓、必和必拓等还通过使用智能矿山设备降本增效, 澳大利亚的铁矿石资源竞争力和近60%海运市场份额的地位短期内难以被撼动。

3.3 多种因素下, 中国铁矿石国内供应有望增长

2020年, 我国国内铁矿产量有所增长, 预计增长 5%~10%。据标普全球市场财智研究, 得益于2014年以来我国铁矿企业持续开展的降本增效工作, 且较多小型矿山在此期间停产, 使得我国在产矿山的生产成本线已大幅下移, 主流矿山成本线已降至 50 USD左右, 具备一定的成本竞争力。加之国际地缘政治形势动荡, 国内对于铁矿石大量依赖进口且高度依赖一两个国家的局面愈发担心。基于此, 未来 2~3年, 我国国内铁矿石供应量有望保持增长。

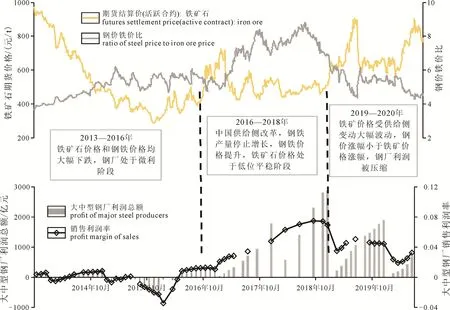

4 后疫情时期铁矿石价格趋势探讨

过去5年, 全球铁矿石市场价格的波峰随供应波动持续上升, 铁矿石价格平台一直上移, 从 2015—2016年的50~60 USD/t水平, 上移到2016—2018年的60~70 USD/t水平, 最后上移到2019—2020年的80~100 USD/t水平。从国内钢价铁价比例(用同期大连商品交易所(后文简称大商所)螺纹钢期货和铁矿石期货活跃合约价格计算所得)与铁矿石价格波动来看(图7), 铁矿石价格高涨时, 由于钢价没能随之大幅上涨, 因此钢价铁价比 2019年以来一直处于下降态势, 铁矿石价格与钢价铁价比之间的剪刀幅度随着铁矿价格的大幅波动而收窄。

图7 铁矿石期货价格、钢价铁价比与国内钢厂利润之间关系Fig.7 China’s iron ore futures price, ratio of rebar futures price to iron ore futures price and major steel producers’ profit

钢价上涨乏力意味着下游需求支撑不足, 铁矿石成本难以传导至下游, 钢企势必难以承受。因此,当钢价铁价比明显下降时, 铁矿石价格将难以保持高位。因此本文也认为, 随着国内冬季需求的疲软,以及巴西、南非等国铁矿供应的恢复, 铁矿石价格将会回落至100 USD以下。这与摩根斯坦利、标普全球市场财智等机构观点一致。

未来 2~3年, 我国将保持铁矿石需求的高位,全球钢铁市场回暖也将带动铁矿石需求平稳回升,对全球铁矿石价格形成底部支撑。但由于疫情影响的供应减少的预期已在 2020年内兑现, 全球铁矿石市场长期供应充足, 如无特殊情况, 铁矿价格将缓慢震荡回落, 由于全球在产的铁矿石成本普遍低于 50 USD/t, 未来 2~3年, 铁矿价格将下移至 60~80 USD/t之间。

然而, 一方面新冠肺炎疫情对全球经济的影响还将持续一段时间, 另一方面国际地缘政治形势正面临愈发复杂多变的态势, 局部战争冲突风险上升,铁矿石价格受特殊事件影响, 面临多种不确定性,大涨大跌的可能性仍然较高。

5 结论

综上所述, 本文主要取得以下几方面结论:

(1)新冠肺炎疫情下, 中国快速复产带动铁矿石需求上升, 而巴西、南非铁矿石发货量受影响供应短期下降, 供需偏紧的预期推高铁矿石价格创出 6年来新高, 接近130 USD/t。

(2)受新冠肺炎疫情影响, 全球铁矿石供需格局进一步集中, 呈现“两个国家, 两个60%”的格局。即中国钢铁产量在全球地位将进一步提升, 接近60%; 澳大利亚对全球铁矿海运市场供应地位进一步提升, 接近 60%。这一格局将在未来几年内持续延续。澳大利亚不遗余力追求铁矿石市场份额的提升, 以提升对全球铁矿石市场的影响力, 铁矿石价格长期以来由供应端主导的局面进一步加强。

(3)过去几年中国钢铁产消量增长的主要因素是国家稳定经济增长的需要。未来 2~3年, 我国钢铁产量仍将保持高位, 难以下降, 中国铁矿石进口需求仍将保持在10亿t规模, 仍然是支撑全球铁矿石需求的主力。未来3~5年是我国铁矿石供应压力最大的阶段。

(4)长期来看, 随着中国经济逐步企稳, 消费和出口恢复增长, 对钢铁产业提振经济的诉求下降,加之国内持续加大废钢资源利用的力度, 我国铁矿石需求高位运行一段时间后, 将缓慢下降。

(5)2020年 4季度铁矿石价格将冲高回落至100 USD/t以内。未来2~3年, 全球铁矿需求平稳回升对全球铁矿石价格形成底部支撑, 但疫情影响的供应减少的预期已在 2020年内兑现, 全球铁矿石市场长期供应充足, 如无特殊情况, 铁矿价格将缓慢震荡回落, 铁矿价格平台将下移至 60~80 USD/t之间。

Acknowledgements:

This study was supported by China Geological Survey (Nos.DD20160103 and DD20190674), and Chinese Academy of Engineering (No.2017-ZD-15-05-01).