严监管常态化 2020年85家险企被罚2亿

2021-03-25林晓珊

林晓珊

2018年银保监会挂牌成立,铁腕整治保险业乱象,保险公司的风控、合规意识显著增强,保险市场秩序明显好转,但保险公司很多顽疾还尚未治愈,各类新型违法违规手法又层出不穷。2020年,各级银保监会共开出上千张罚单,85家保险公司共被罚2.03亿元。不过,仅靠强监管很难彻底肃清保险乱象,头部保险公司应该从自身做起,发挥对行业的导向示范作用,重塑保险业。

2020年最后一天,银保监会通报30家寿险公司,就长险短做、噱头营销、续保约定不合理等问题,继续加大监管力度。这是今年以来银保监会人身险部第3次通报了人身险公司的经营和产品等问题。2020年1月初,通报了19家险企;7月初,通报了20家险企。

回顾和整理2020年各级银保监管理机构对保险公司违规行为开出的行政处罚书,《中国保险家》对全年保险公司被罚款金额及被罚事由等情况进行了初步分析。据《中国保险家》不完全统计,2020年银保监会系统对保险公司共开出约1238张罚单,总罚款超过2.03亿元,较上年大幅增长。其中,40家财险公司总计被罚款1.41亿元,45家寿险公司共被罚款6192.5万元(图表1)。

险企罚款大幅上升的背后,一是财险公司被罚的机构增多,二是单张罚单的罚款金额也大幅提升,百万罚单频现。

因“给予被保险人和保险合同未约定的其他利益”,人保财险湛江分公司被罚,相关负责人被处以106万元罚款。

2020年5月,广东银保监重拳出击,核查险企违法经营问题,对三家财险公司连开百万元大罚单。

其一是人保财险广州分公司因给予投保人、被保险人保险合同约定外的其他利益,利用保险代理人以虚构保险中介业务方式套取费用,拒不依法履行保险合同约定的赔偿义务,农险业务资料不真实,未按照规定使用经备案的保险条款、保险费率等多项违法违规行为,被罚137万元,3位直接责任人被罚了33万元,共计被罚179万元。

其二是平安产险广州中心支公司因包括未按照规定使用经批准的保险费率,给予投保人、被保险人保险合同约定以外的保险费回扣和其他利益,虚列理赔费用,拒不依法履行赔偿保险金义务等,被罚152万元,11位直接责任人被罚143万元,共计被罚295万元。

其三是中华联合财险因编造经济发展业务流程事宜、给与被保险人和受益人财产保险合同承诺外的其他利益、运用保险经纪人从业以编造保险中介业务流程的方法骗取花费、农险业务流程财务报表不真正不标准、没经任职要求审批工作人员具体执行管理层岗位职责,“数罪并罚”被广东省银保监局出具处罚通知书,中心支公司被罚119万余元,有关责任人各自警示处以处罚22万余元、4万元,累计被罚152万余元。

2020年11月,富德生命山东分公司的济宁、聊城、临沂中支相继被罚,总额超150万元。事实上,富德生命已经连续受到监管机构处罚,10月其山东济宁中支被罚52万元。

从众多违规案例看,存在多项违法违规行为的分支机构不在少数。

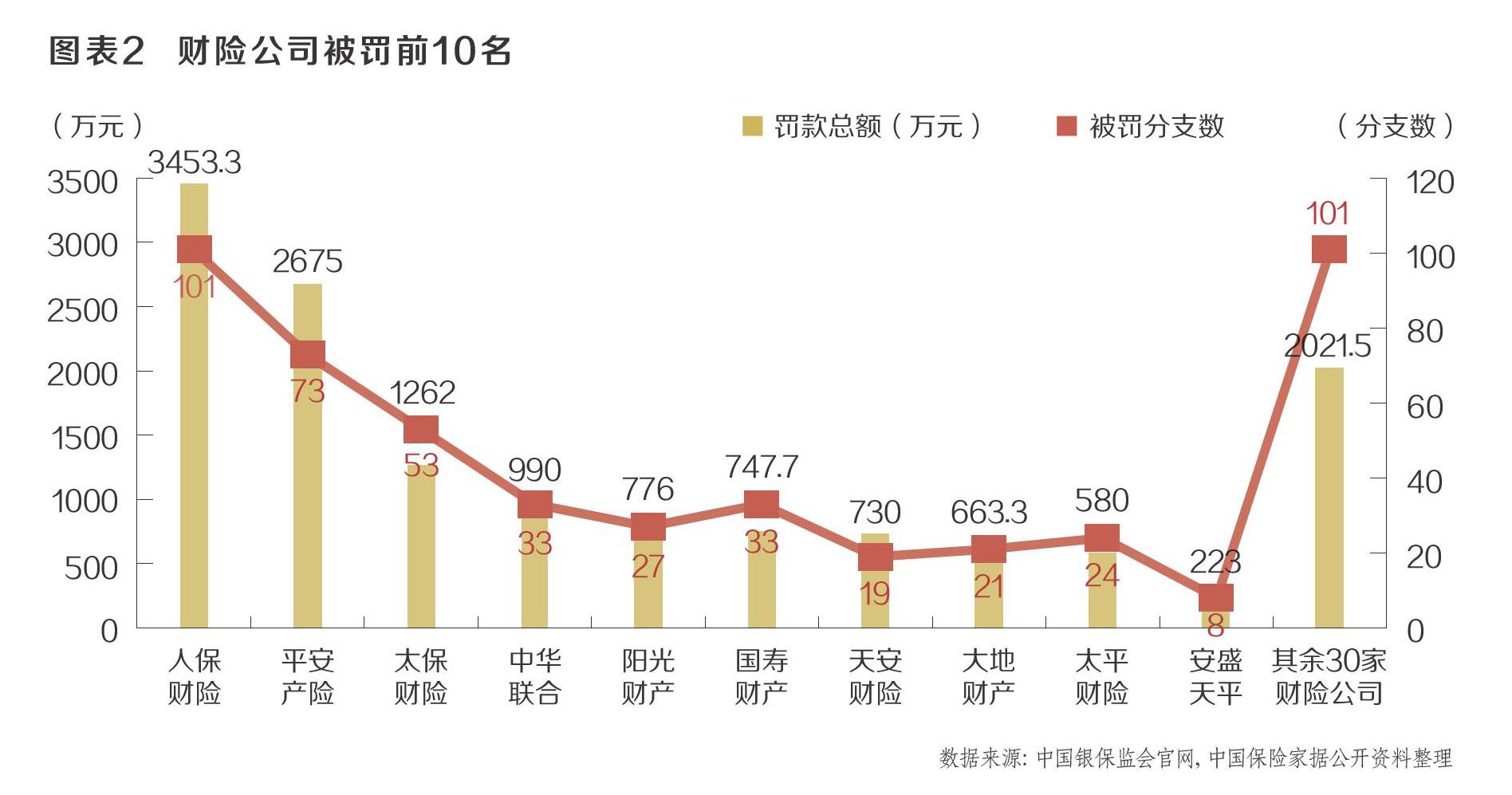

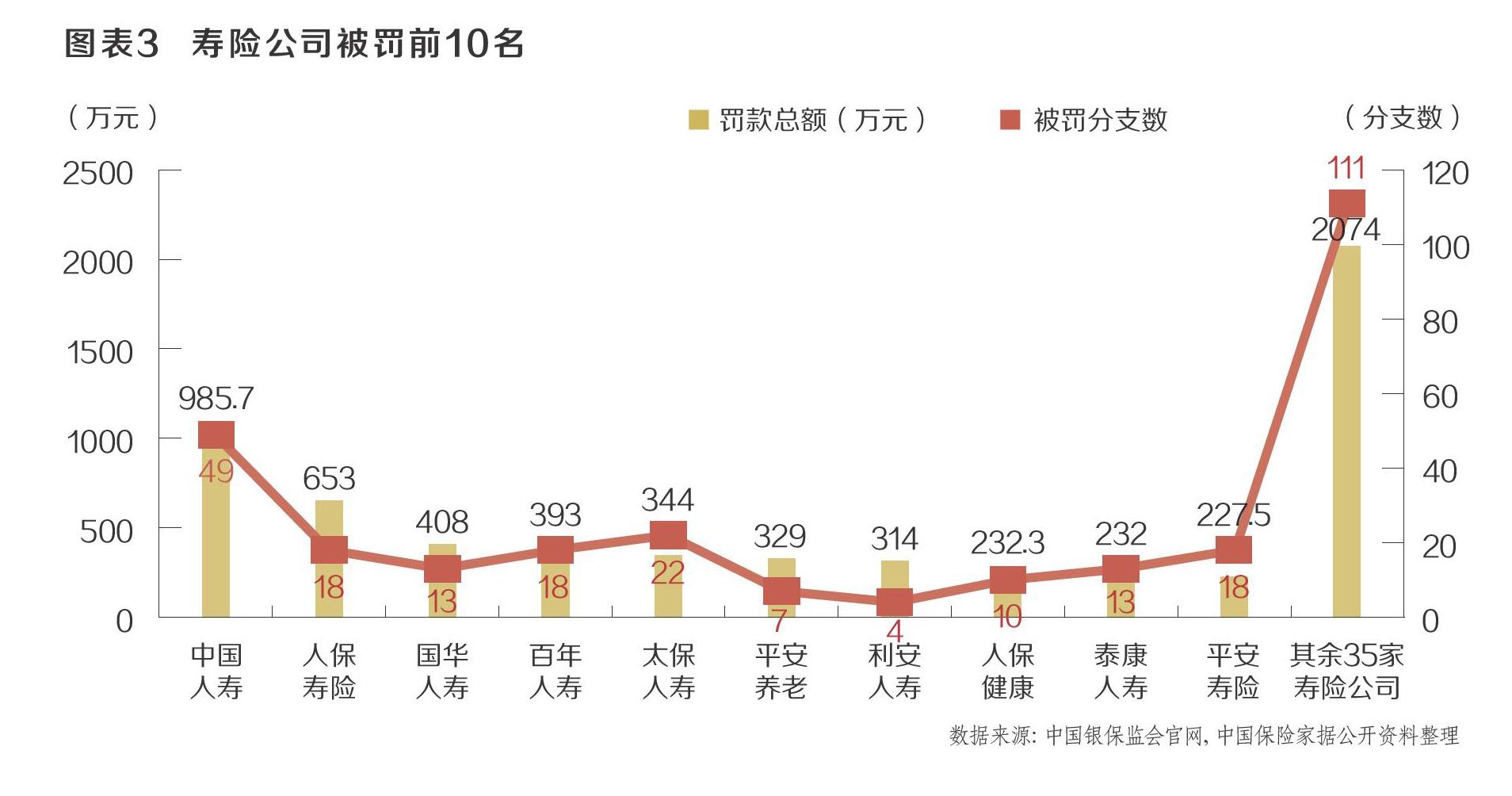

财险罚款前三的财险公司分别为人保财险3453.3万元,平安财险2675万元,太保财险1262万元,分别占全部财险公司被罚款总额1.41亿元的24.49%、18.94%、8.94%;寿险罚款前三的寿险公司分别为中国人寿985.7万元,人保寿险653万元,国华人寿408万元,分别占全部寿险公司被罚款总额6192.5万元的15.92%、10.55%、6.59%(图表2、图表3)。

从亿元保费被罚金额看,财险公司中平安产险、太保财险、人保财险分别为1.02万元、0.93万元、0.87万元;寿险公司中人保寿险亿元保费被罚金额0.72万元,太保人寿和中国人寿分别为0.1698万元、0.1682万元。

处罚力度加大、罚金加码,也是2020年的监管趋势之一。违法违规重灾区则体现在五大方面,即虚列费用(含宣传费、经营费用等)、编制虚假文件和财务资料、虚构保险中介业务、理赔问题(含虚假理赔、理赔档案不真实)以及未按照规定使用经批准的保险费率等(图表4)。

除了编制虚假材料以及资料、财务数据不真实这类乱象屡禁屡犯,依然为监管重点外,各种各样的保险营销违规行为在各级银保监机构开出的罚单处罚事由中也愈发突出。此外,关于未按照规定使用经批准的保险条款、保险费率,以及利用业务便利牟取不正当利益的行为也较为常见。

2020年10月,业内“开门红”陆续提前打响,也引起了监管机构对保险营销过程违规的关注,并建议监管应欢迎投诉,严厉处罚,保护消费者合法权益。银保监会人身险部下发了《關于加强规范管理促进人身保险公司年度业务平稳发展的通知》(以下简称《通知》),对陆续打响的“开门红”圈出六大“禁地”,并喊话寿险业均衡发展。

其中,“六大乱象”具体包括:承保过程中异化保险产品功能,将不同保险产品功能错配,进行捆绑销售;保险公司销售从业人员通过歪曲监管政策、炒作产品停售等方式进行产品促销;对投保人隐瞒与保险合同有关的重要情况,以银行理财产品、银行存款等其他金融产品的名义宣传销售保险产品;在宣传、销售新型产品时,仅按照高、中档水平演示保单账户利益;给予投保人、被保险人、受益人保险合同约定之外的利益;以捏造、散布虚假事实等方式诋毁同业商誉,对同业人员进行“恶意挖脚”等。

此外,《通知》强调,要摒弃片面追求规模和业绩、以高费用换取短期业务发展的经营思路,回归风险保障本源,科学制定发展战略,合理规划全年发展任务,平衡业务发展节奏,有效防控经营风险,促进人身保险市场平稳、健康高质量发展。

同时,要以保险消费者需求为中心,公平合理设计保险产品,以保险基本原理为根本,严格按照产品监管制度要求开发设计人身保险产品,突出保险产品的风险保障功能,不断优化产品供给,满足消费者真实需求,切实保护保险消费者合法权益。

随着互联网保险的兴起,金融科技赋能传统销售渠道,保险产品销售环节管理弱化,运营能力跟不上创新的进展,导致新的误导形势出现,创新领域市场乱象有所抬头。

未来,保险业仍将处于“红海”状态,对险企而言,如何在合规框架之下,推动业务的长期、可持续发展,以及提升自身的市场竞争力,是亟须解决的问题。

中国人保屡踩监管红线 100多家分支机构被罚

2021年1月6日,银保监会消费者权益保护局发布了新年的第一份通报,点名人保财险侵害消费者权益等三大“罪状”。据通报内容,人保财险存在承保后未及时签发保险单、未严格执行经银保监会备案的保险费率、使用已废止的保险条款等问题。人保财险的上述行为,严重侵害了消费者的知情权、公平交易权等基本权利,损害消费者合法权益。

事实上,人保财险是监管机构罚单上的常客。

2020年,人保财险(全称:中国人民财产保险股份有限公司)被监管机构罚款3453.3万元,涉及约101个分支机构,不论是被罚款总额还是涉及的违规分支机构数量,均居全部财险公司首位。

作为“新中国第一家全国性保险公司”,人保财险的母公司中国人保(全称:中国人民保险集团股份有限公司,01339.HK,601319.SH)是“拥有国际一流、亚洲第一的财产险公司,拥有第一家全国性专业健康险公司”,这也是中国人保宣传资料中着力打造的形象。目前中国人保主要开展财险、人身险及资管三大业务,其中人身险分为寿险和健康险两个分部。

2019年,中国人保保险收入首次突破5500亿元,同比增长11.4%,时隔三年重回两位数增长,增速在主要保险集团中位居第一。全年利润总额297.80亿元,同比增长6.9%;净利润316.95亿元,同比增长62.5%;总资产1.13万亿元,同比增长9.8%;合并净资产2468.39亿元,同比增长20.2%,增速创近四年最高。

2020年1-11月,中国人保经由子公司人保财险、人保寿险(全称:中国人民人寿保险股份有限公司)及人民健康(全称:中国人民健康保险股份有限公司)所获得的原保险保费收入分别为3989.16亿元、903.84亿元及306.23亿元,合计5199.23亿元。从保费收入同比增速看,人保财险的1.15%远远落后于平安财险和太保产险7.73%、12.76%保费收入同比增速。

人保财险:数年位居被罚、投诉榜首

作为财险“一哥”,人保财险一直是被监管机构处罚最多的公司。欺骗投保人、未经监管部门批准变更营业场所、业务数据不真实、编制虚假资料、报告和财务资料,以及给予投保人保险合同约定以外利益,这些行业乱象人保財险几乎都占全了。

其中,“编制或者提供虚假报告”一直是人保财险难以根除的“痼疾”之一。2020年5月,渝银保监罚决字〔2020〕18号行政处罚决定书显示,人保财险重庆市分公司旗下渝北支公司等13家分支机构于2019年1月1日至3月19日,以“安全检测”、“道路救援”、“代办年审”等名义,向重庆创保鑫科技有限公司等8家机构支付资金7709846元,以及旗下经纪代理部及江津支公司等45家分支机构,于2019年3月20日至4月30日,以同样的理由向重庆创保鑫科技有限公司等9家机构支付资金26618319元。上述资金支付以“业务管理费—增值服务费”、“业务管理费—预防费”科目列支,相应的增值服务、预防服务未真实发生。

人保财险下属机构频频发生这样的“造假”。2018年12月28日,中国银保监会浙江监管局对人保财险浙江省分公司及相关分支机构、人员进行处罚,合计罚款63万元。原因同样是“编制或者提供虚假的报告、报表、文件、资料”:2017年11月和2017年12月,人保财险浙江省分公司报销列支上海某信息技术有限公司两笔咨询费共计157.8万元(含税)。上述费用,通过“业务及管理费—咨询费及服务费”科目列支,但该费用并没有实际的咨询项目相对应,系人保财险浙江省分公司及杭州市分公司在正常支付某品牌汽车销售公司车险手续费以外,通过上海某信息技术有限公司向上海某保险销售有限公司支付的额外手续费。

“利用保险代理人虚构保险中介业务套取费用”,也是人保财险屡屡重犯的“错误”。

2020年3月24日,浙江银保监局针对人保财险杭州西湖支公司及一名相关责任人开出2张罚单,合计被罚40万元。罚款原因是杭州西湖支公司因存在利用保险代理人虚构保险中介业务,套取费用的违法违规事实。

2017年8月,上海保监局对人保财险上海市分公司下发行政处罚决定书,对其虚构中介业务套取费用、根据协议以“通融赔付”的方式增加保险赔款、虚假列支费用等违法违规行为,责令整改并罚款40万元。

事实上,早在2010年,人保财险上海市分公司嘉定支公司采取虚构中介业务的方式套取费用71.49万元,主要涉及9家中介机构;人保财险普陀支公司共计虚构中介业务套取费用502.02万元,主要涉及6家中介机构。套取的费用多用于直接返还给客户或作为手续费支付给无代理资质的中介机构、个人。

如果说“编制或者提供虚假报告”、“虚构中介业务套取费用”等被罚事项是由内部人利益驱动导致的,反映出公司存在管理缺位的问题,那么“虚假承保虚假理赔”、“内部管理流于形式,员工管理不到位发生员工诈骗案件”等类似问题的屡屡发生,凸显了人保财险内部管理上存在的诸多短板。

而且,人保财险各机构被罚超过100万元的案件层出不穷。2020年4月,人保财河北被罚101万人保财险遵化支公司因妨碍依法监督检查行为和编制虚假资料行为,被唐山银保监分局罚款101万元。2020年上半年,财险公司共收到7张百万级别的罚单中,人保财险一家就占到5张(图表5)。

从消费投诉情况看,人保财险投诉量多年居市场首位。

人保财险保费收入占中国人保集团总保费收入的近8成,也是财险市场的头部龙头,同时也是消费者投诉最多的财险公司。

据银保监会消保局公布的2019年保险消费投诉情况,2019全年共接收涉及保险公司的保险消费投诉93719件,同比增长5.95%。其中,保险合同纠纷投诉88745件,占投诉总量的94.69%;涉嫌违法违规投诉4974件,同比增长153.39%,占投诉总量的5.31%。保险合同纠纷投诉中,涉及财险公司的为48789件,占54.98%;涉及人身险公司39956件,增长4.61%,占45.02%。

财险公司合同纠纷投诉量居前3位的分别为:人保财险9674件,同比增长4.25%;平安财险6396件,同比下降6.80%;众安在线3728件,同比增长74.61%。涉嫌违法违规投诉中,人保财险同样居前,其财险公司被投诉68件,同比下降22.73%,仍位居行业第四位。

从2020年第二、第三两个季度的情况看,人保财险的投诉量分别达3825件、4102件,合计达到7927件,已超过上年总投诉量的80%。

人保寿险:2020年首“罚”、罚款之最

2020年,中国银保监会首张罚单,也是金额最高的罚单是开给人保寿险公司的。

根据银保监罚处罚字[2020] 1号,人保寿险因存在电销业务欺骗投保人、网销业务欺骗投保人、未按规定使用经备案保险费率以及提供、编制虚假报告、文件、资料等行为,人保寿险总公司被罚款135万元,其河北电话销售中心、成都电话销售中心、郑州电话销售中心等6家电销中心共被罚款80万元,人保寿险副总裁、总裁助理,电子商务部、个人保险部、团体保险部、银行保险部、运营管理部负责人,以及相关电销中心负责人等15位负责人被给予警告并罚款合计123万元。上述罚款金额合计为338万元。

这也是2020年被罚金额最高的违法违规案件。

据悉,人保寿险通过支付宝平台销售的“100万自动驾驶汽车保险”产品存在虚假宣传问题,“100万自动驾驶汽车保险”产品销售页面为“非意外死亡/全残”;合同条款中未对保险责任的部分描述作出规定;“意外住院补贴”的保险责任只是单方面的说明,与合同条款不一致;到期退款称为“已付保费+5%利息”。

其时,人保寿险总公司申辩称,上述各项违法行为,均属于分支机构问题。总公司负责制度建设、分支机构负责具体执行,分支机构违法不应归咎于总公司,总公司领导和部门负责人对违法事实有间接督导责任,不应承担直接责任。

但银保监会复核认为:一是总公司不仅负有制度建设职责,还应承担制度在下级机构落实的督导责任。上述各项违法问题并非个例,检查组抽查了人保寿险广东、山西、黑龙江、河南、贵州等多家下级机构,均查实存在上述情况,表明问题具有普遍性、持续性,并非仅仅属于“部分机构执行不到位”,其根源是总公司对下级机构制度执行及落实情况不重视,没有切实履行总公司对下级机构的指导和监督职責,应对上述违法违规事实承担直接责任。

2020年,人保寿险被罚17次,共被罚款648万元。按2019年寿险公司保费总收入排名,人保寿险保费收入981.35位居第8位,比排名第1名的中国人寿保费收入5683.81亿元相距甚远,但其被罚金额与中国人寿被罚金额985.7万元“旗鼓相当”。对应2020年1-11月保费规模来看,人保寿险亿元保费被罚金额0.72万元,是中国人寿0.1682万元的4.28倍。

“第一保”的市场份额之忧

中国人保2020年前三季度营业收入4531亿元,同比增长6.9%。

分业务来看,由人保财险贡献的财险保费3442亿元,同比增长3.7%,其中车险1993亿元,同比增长5.3%,非车险保费1449亿元,同比增长1.6%;剔除信用保证险业务外的非车险保费增速达12.2%,推动非车整体占比较2019年提升2.8个百分点至42.1%。

由人保寿险贡献的长险首年保费377亿元,同比下降17.2%,较中期18.9%的降幅进一步收窄,但其中首年期交174亿元,同比小幅增长0.3%,在长险首年占比同比提升8个百分点至46%;首年期交保费60亿元,同比增长19.3%,占长险首年的60.4%,推动总保费实现273亿元,同比大幅增长45.4%。

不过,“亮丽”的成绩单背后也透露出一些隐忧。中国人保旗下财险业务的市场占有率近年来一直维持在33%左右,难以继续扩大地盘,而寿险业务市场占有率呈逐年下滑的态势,从2017年的4.1%下滑至2018年的3.6%,再继续下滑至2019年的3.31%,与中国人寿等头部寿险公司的差距越来越大。而且,人保财险车险业务占有率也从2012年的73%左右逐年下降至2019年的60.7%。

新班子就位或带来新气象

2020年12月18日,BlackRock Inc.增持中国人保股份约2794.67万股。在此次增持后,BlackRock Inc.持有中国人民保险集团的股份占比从4.85%增加为5.17%。

被资本认可的背后,或与中国人保领导班子基本调整完毕,更有利于公司未来发展有关。

2020年12月21日,中国人保发布公告称,银保监会已核准罗熹担任中国人保董事长一职,目前中国人保完成了法定代表人变更为罗熹的工商登记手续。意味着动荡近两年的中国人保管理层调整已基本完成。

2020年7月,时任人保集团董事长缪建民调任招商局董事长。此后,人保集团董事长一职一直空缺。罗熹赴任中国人保的几个月前(4月10日),时任中国信保总经理王廷科接任中国人保党委副书记、拟任总裁,1月中国人保原副董事长、总裁白涛调任国家开发投资集团有限公司董事长、党组书记后留下的职位空缺由此补齐。

罗熹接掌中国人保董事长后,与王廷科搭班子,持续近两年的中国人保高层调整暂告段落。公开资料显示,罗熹现年60岁,毕业于中国中国人民银行研究生部,系高级经济师,曾有着多年银行从业经历。他的职业生涯起点始于中国农业银行,1987年12月罗熹从中国人民银行金融研究所研究生部毕业,至2008年,罗熹在农行工作整整21载。2009年,罗熹从农行副行长一职调任中国工商银行执行董事、副行长。2013年11月,任中国出口信用保险公司副董事长、总经理等职。

拥有两家国有大行、一家政策性保险公司、一家中字头保险公司和一家央企的丰富管理经验,罗熹深谙银保的双重跨界、内地与香港两地市场的特点,有望带领“第一保”迈入新的发展阶段。