积极应对新冠疫情影响,加快安徽医药产业发展

2021-03-03宁秀军王淑文王涛王燕邵超潘淼

宁秀军,王淑文,王涛,王燕,邵超,潘淼

(安徽省经济研究院,安徽合肥230051)

医药产业是保障人民群众生命健康的重要产业,是极具关联性和带动性的朝阳产业,也是安徽省重点发展的十大高成长产业之一。为了积极应对新冠疫情,安徽省医药产业要抢抓供给格局重构的关键时机,促进医药产业创新升级,全面提升发展质量和效益。

1 疫情对我国医药产业的影响

全球疫情爆发和蔓延不仅给口罩、呼吸机等医疗器械板块带来强劲销售,医药企业的生产、运输等环节也受到极大限制,导致全球原料药出现供需紧张,深度影响了全球医药产业的竞争格局。随着疫情防控常态化,我国医药企业在保障全球产业链供应安全和稳定的同时,也迎来了重大发展机遇。

图1 全球主要国家原料药市场规模占比

1.1 全球疫情仍在持续肆虐

新冠疫情确诊人数和死亡人数早已远超2003年的SARS,且影响范围更加广泛。截至2020 年8 月25 日,全球212个国家和地区累计确诊2 375.6万人,死亡81.3万人。8 月全球每日新增感染人数均超20 万人,印度、巴西、美国等国疫情蔓延态势仍未得到有效遏制,全球疫情拐点尚未到来。

1.2 原料药市场供需缺口加大

我国有1 500多家原料药生产企业,是全球最大的原料药生产国和出口国。据中国医药保健品进出口商会数据统计显示,2019年我国累计出口1 011.85万吨原料药到亚洲、欧洲、北美洲等189个国家和地区,全年出口额达到336.83亿美元。相关数据统计显示,印度的原料药70%来自中国,医药中间体比例更高。当前,美国、欧洲和印度等原料药生产大国成了疫情重灾区,产能受损;同时,疫情防控加大了对相关药品的需求,供需缺口持续放大,国际市场出现比较严重的原料药短缺情况,原料药迎来了一波涨价潮,部分产品价格飞涨,如维生素D在三个月内上涨了268%,扑热息痛半个月内暴涨超130%。

1.3 我国医药产业逆势增长

由于我国迅速有效地遏制了疫情,医药产业生产全面恢复,2020年一季度原料药产量与上年基本持平,但受物流运输困难等影响,原料药实际出口量较上年减少了20%左右。治疗新冠肺炎相关的原料药则实现增长,如维生素C 2020年一季度出口同比增长了10%左右,解热镇痛药扑热息痛一季度产量同比增加20%,出口量增长30%。硫酸羟氯喹2020年一季度出口量已超过上年全年水平。根据中国《抗击新冠肺炎疫情的中国行动》白皮书,2020 年3 月1 日至5 月31 日的三个月内,中国向200 个国家和地区出口巨量防疫物资,其中口罩706 亿只、防护服3.4亿套、护目镜1.15亿个、呼吸机9.67万台、检测试剂盒2.25亿人份和红外线测温仪4 029万台等。

1.4 发展不确定性增大

国外部分高端、高附加值原料药企业多受疫情影响而停产,着手寻找具备相应研发和生产能力的中国企业进行合作生产,这给有准备的中国原料药和制剂企业提供了获取市场地位的机会。同时,疫情使全球贸易保护主义和逆全球化趋势加剧,如印度宣布限制部分原料药出口;一些国家意识到医药产业关系到民众健康,属于国家安全的一部分,应鼓励国内生产,如美国为激励企业返回本土,正在制定相关法律鼓励企业将工厂回迁美国。一旦未来几年几大原料药进口国相继实施原料药制造回归,将会对我国医药产业造成较大影响。

2 我省医药产业的基本情况

医药产业是我省重点培育发展的战略性新兴产业,近年来保持较快发展势头,但仍存在总量规模小,产业层次低,创新能力弱等亟待解决的问题。

2.1 发展情况

2.1.1 打造重大新兴产业基地

借鉴国家发改委推进战略性新兴产业集聚发展的做法,我省在医药领域设立了阜阳现代医药、亳州现代中药、合肥生物医药和高端医疗器械产业3个省级重大新兴产业基地。2020 年,为推动原料药企业向专业化工园区集聚,省发改委联合省经信厅启动了省级化学原料药基地创建工作,太和、淮上、东至和肥东四个经济开发区被确认为首批创建对象。2015 年以来,省市财政已累计支持超过20 亿元,组建了总规模50 亿元的医药产业发展基金。在一系列政策推动下,近10 年我省医药产业产值年均增速超过15%。

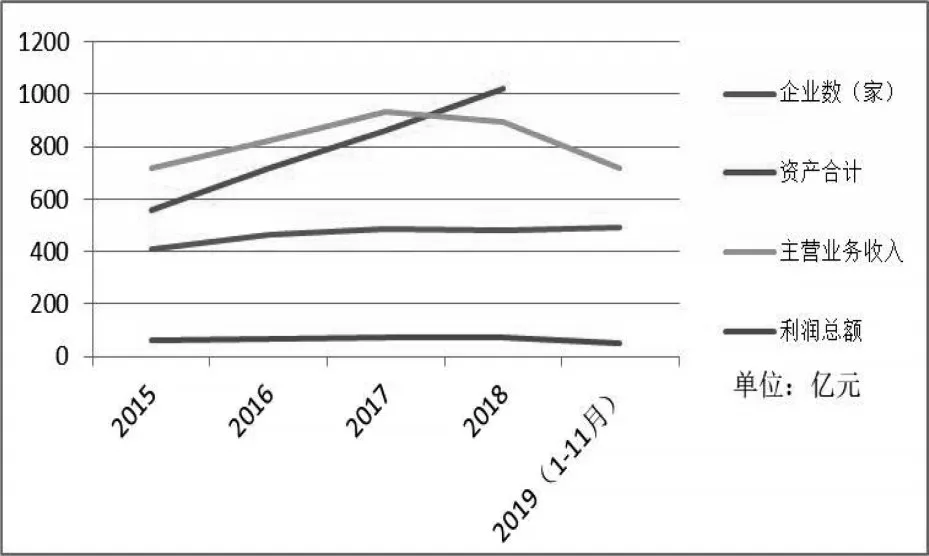

图2 2015~2019年安徽省医药制造行业规模以上企业经济指标

2.1.2 产业稳步发展

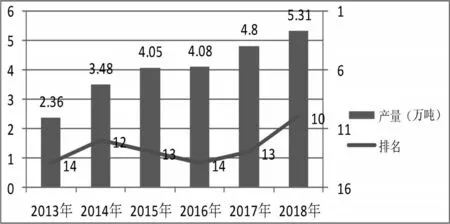

2019年,全省医药工业产量平稳增长,但受医保改革控费、药品降价和原材料涨价影响,利润下滑明显。医药制造业(不含医疗器械设备)累计实现主营业务收入790.5 亿元,同比增长3%,增加值同比增长8.7%,占全省工业总量2.3%,实现利润57.6 亿元,同比下降0.6%。纳入统计的医药制造企业492户,比上年减少10户。医药制造行业出现两极分化现象。营业收入亿元以上企业比上年增加47 户,总数达148 户。中小企业、技术含量低及外购原料药进行制剂加工的企业,收入和利润下降,亏损面增加,亏损总额增加24.5%,原料药制剂一体化的制药企业增长较好。化学制药行业收入增长13.7%,利润增长2%。生物制药行业稳步增长,收入增长5%,利润增长5.7%。中药行业整体下降趋势开始显现,中药行业收入下降3.2%,利润下降7.6%。原料药行业稳步发展,产量由2013 年的2.36 万吨增长到2018年的5.31 万吨,年均增长17.6%;全国排名由第14 位上升至第10位。

图3 2013~2018年安徽省化学原料药产量及在全国排名

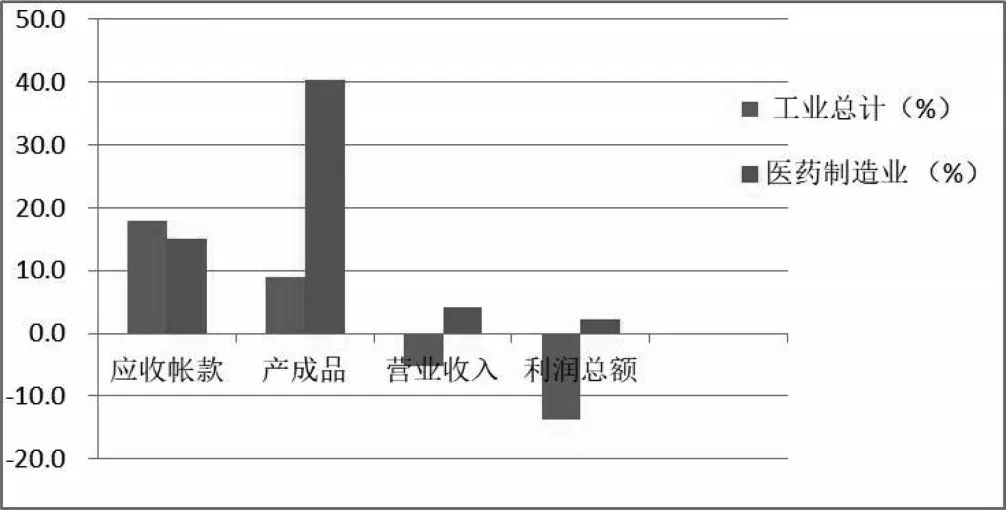

2020年1~5月受新冠疫情影响,全省工业营业收入和利润总额同比均出现负增长,医药产业也受到一定冲击。但我省反应迅速、部门协同、上下联动,出台一系列有力措施,促进医药企业复工复产,使医药制造业仍保持正增长,其中产成品同比增长更是高达40%。1月31日至2 月28 日,安徽省总计调拨湖北医用防护服24.17万套(约占外调湖北总量的1/10),医用口罩39万只,为抗击疫情贡献出了“安徽力量”。

图4 2020年1~5月我省医药制造业和工业总计效益对比

2.2 存在问题

2.2.1缺乏专业化的产业集聚区

医药企业的市场竞争力主要取决于原料药成本和制剂规模。我省由于企业布局较分散,单个企业环保治理成本高,严重制约原料药生产,原料药大部分从江苏、浙江和山东等省购入,环保安全管理趋严导致原料大幅涨价,企业盈利大幅下降。同时,由于缺乏稳定的原料药供给,仿制药通过一致性评价品种少,目前我省仅有3 家企业5 个品种通过了一致性评价,其他药品质量堪忧,不少生产原料药的制药企业面临生存危机。

2.2.2 缺少龙头企业带动

国内最大的制药企业江苏的扬子江药业2017年营业收入已超700亿元人民币,全球最大制药公司美国辉瑞制药年收入超500 亿美元,而我省医药制造业(不含医疗器械设备)2019 年主营业务收入仅790.5 亿元人民币。

2.2.3 企业数量少,产业规模小

据《中国基本单位统计年鉴》统计,2017 年全国化学药品原料药制造企业合计3 505 家,其中江苏省521家,排名第一,占比14.9%;山东省415 家,排名第二,占比11.8%;浙江省304家,排名第三,占比8.7%。据不完全统计,目前我省仅有原料药生产企业54家,仅占全国原料药企业的1.5%,相当于江苏省的1/10。2018 年安徽省化学原料药产量为5.31万吨,仅占全国282.28万吨的1.9%,相当于河北、山东的1/10。

3 加快我省医药产业发展的对策建议

随着疫情的持续和防控常态化,未来治疗新冠药物的开发和新冠疫苗的研制将成为一种新常态。各国将加大公共卫生和医药研发投入,因此我省要把握产业和政策窗口契机,从园区建设、创新发展、产业规划等领域统筹布局。

3.1 打造原料药产业集聚区

在行业壁垒提高、新建产能减少、中小产能加速出清下,市场份额将持续向前期环保投入充分、运营规范的原料药龙头企业集中。围绕龙头企业配套发展一批技术精、质量高的医药中间体、辅料、包材等中小企业,实现产业集群化、集约化。继续推进省级化学原料药基地创建工作,促进原料药企业集聚发展。打造产业集群、资源集约、功能集成和集中治理的特色专业化园区,在园区内采用循环和集成环保技术,解决环保和安全的“卡脖子”问题,降低单个企业的环保治理生产成本;延伸上下游产业链,形成大中小企业分工协作、互利共赢的产业组织结构,增加行业整体竞争力。

3.2 支持产业创新发展

鼓励创新药械产品研发和推广应用,加强原研药、首仿药、中药、新型制剂、高端医疗器械等领域创新能力建设。积极争取国家级医药创新中心和创新平台在我省布局,建设医药产品技术研发、产业化、安全评价、临床评价等公共服务平台。针对突发传染病、恶性肿瘤、心脑血管病等重大疾病,推进基因测序、分子免疫等前沿技术创新及应用。重点关注和发展临床紧缺、国家鼓励的针对病毒感染、耐药菌感染、恶性肿瘤、心脑血管疾病、糖尿病、神经退行性疾病等的原料药,特别是采用新靶点、新作用机制的新药。

3.3 加快开放发展

我省原料药龙头企业应抢抓国外疫情以及国内政策共振的产业窗口期,严格质量管理,完善全生命周期和全产业链质量管理体系,增加符合美欧药品生产质量管理规范要求的品种数量,提高原料药、中间体的产品附加值和出口规模。支持本省优势医药、医疗器械先进技术和产品走出去,立足“一带一路”沿线国家,布局全球市场。共建联合实验室,科技园区合作,技术转移,建设国际合作园区。开展医药生产外包(CMO/CDMO)服务,结合药品上市许可持有人制度(MAH),积极承接国际特色原料药和专利药品的委托生产与工艺开发,扩大高端原料药国际市场份额。

3.4 促进原料药制剂一体化

仿制药行业的竞争,更取决于成本及规模,推动原料药企业向规模化和“原料药——制剂一体化”方向加速转型。鼓励原料药企业增加制剂业务,制剂企业向上游拓展原料药产品或通过互相参股、技术合作等方式上下游深度合作。鼓励医药和化工、医疗器械和装备、中药材和中成药、原料药和制剂、生产和流通企业强强联合,形成上下游一体化的企业集团。

3.5 积极承接产业转移

利用国内外疫情“时间差”,发挥基础设施、人力资源、环境容量和产业聚集等比较优势,紧抓长三角一体化和G60科创走廊建设机遇,依托皖江城市带承接产业转移示范区、皖北承接产业转移集聚区等平台,创新园区合作共建机制,高水平打造承接产业转移载体。重点承接发展抗病毒药物、基因药物、合成药物、生物医学工程产品、现代中药等,集中开发一批掌握自主知识产权的新型疫苗、生物试剂和基因工程药物。