低油价下租用石油服务船的合同优化策略

2021-01-20祝建平中国石化集团国际石油勘探开发有限公司北京100029

祝建平(中国石化集团国际石油勘探开发有限公司,北京 100029)

0 引言

西非地区某个深海油气开发区块,距海岸150km,水深300~1600m。目前该区块的部分油田已投产并处于开发阶段,还有的油田正处在开发建设中。受到国际原油价格下跌的影响,该区块的作业者面对众多的风险与更多的挑战,积极采取多种应对措施,全面展开了区块的管理优化、降本增效等工作。现以区块租用海洋石油服务船的合同策略优化与调整为例,展现深海油气区块作业者管理优化的实践价值与经验。

1 海洋石油服务船的实践价值

海洋石油服务船是指用于海上油气区块勘探、开发、生产等各阶段期间从事海上作业支持的专用船舶的通称。即指进行与勘探、开发、生产、储运和油田废弃等有关海洋油气区块勘探、开发与生产业务的供应、抛起锚、ROV/ROT支持作业、检测或准备(守护)服务的船舶。尽管海洋石油服务船并不直接与石油相关联,但是海洋石油服务船却在海洋油气勘探与开发作业过程中,穿梭于海上与陆地之间,停靠于海上作业现场旁,执行一项或多项服务任务,是参与海洋石油开采作业过程中必不可缺的组成部分。为此,海洋石油服务船拥有以下特定的服务功能。

1.1 起抛拖支持服务

用于提供起抛锚服务和拖带半潜式平台及拖带装载有海洋石油平台和生产模块的船驳的起抛锚。

1.2 协助施工服务

参与设置、拆除水上、水下的海上设施,以及铺设、撤除、检修水上与水下电缆或管道施工等作业。

1.3 常规供应服务

用于为所有类型平台的常规供应服务,输送除甲板货物之外的液态钻井液、钻采和固体散料等其他物资。

1.4 救助服务

用于作为海洋油气田生产平台的守护救助船,并通常装备用于对外消防、营救作业和浮油回收的设备等。

2 海洋石油服务船的现状

自2014年下半年以来,国际原油价格结束了持续5年上涨的态势,出现了“断崖式”持续下跌,曾跌破30美元/桶以下,随着国际油价的下滑,海洋石油服务船也进入到一个“寒冬”季。

2.1 国际原油价与海洋石油服务船存在必然相互关系

国际原油价格影响海洋油气项目的经济可行性,直接决定海工装备市场景气度,2009—2012年国际原油价格导致海工市场火爆,全球海工装备成交额在2011—2013年达到高峰。2014年以来,全球海工装备成交额受油价回落影响急速萎缩,2016年跌入谷底,仅成交52亿美元。如图1所示,海工装备成交额走势伴随全球原油价格波动以正相关关系进行变化。

图1 油价走势与海工装备成交走势的相关性

又如,据统计,2007—2014年韩国接获的绝大部分都是大型主流海工装置,包括钻井船、钻井平台等,其每年的新船订单量与国际油价走势基本保持一致。

虽在2018年1—9月国际原油价格有所攀升,但是受制于全球船厂手持海工订单规模庞大,海工建造市场需求依然低迷。当前阶段越来越多造船企业陷入无单可造、无单可接的困局,破产重组成为行业普遍现象。据中国船舶工业经济研究中心数据,全球规模以上活跃船厂数量已由2007年的709家下滑至2018年119家,减少幅度达到83%。

2.2 海洋石油服务船订单锐减

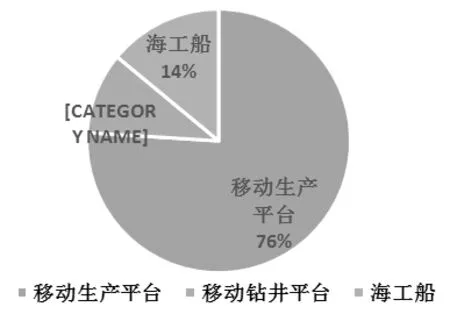

对于海洋石油服务船订单与生产已经发生的变化如图2所示,在2011年初期,4000DWT的平台供应船(platform supply vessel,PSV)需求156艘,此时需求与供应保持良好的关系;到2014年,全球共成交海洋工程辅助船330艘(其中,PSV共成交90艘,三用工作船(anchor handling towing supply vessel, AHTS)共成交83艘),但是PSV的需求已达到359艘,供应将超过400艘;船厂的订单显示有200艘将在2016年底进入服务船市场,但在2015年仅有75个订单。如图3所示,2019年1—6月,全球各类海工装备成交量达43亿美元,同比下降21%。其中,生产平台累计成交10艘/座,占比高达76%;海工船成交14艘,占比约14%;钻井平台方面,仅成交1座半潜式钻井平台,占比约10%。

图2 2005年以来全球海工装备成交额走势

图3 2019年1—6月海工装备成交结构

海工装备二手交易如图4所示,2019年全球海工辅助船二手(AHTS & PSV)交易量(含转售)为79艘,同比下滑31%。

图4 二手装备(AHTS & PSV)交易量(含转售)走势

2.3 国际原油价格的变化必然引起海洋石油服务船的成本变动

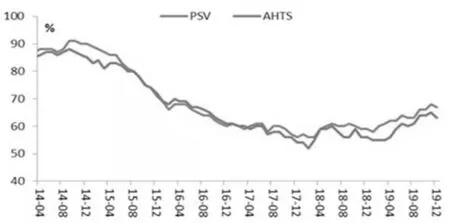

由于国际油价的波动,这将会影响航运企业或船主的经营成本,将会直接波及到海洋石油服务船的利用率、租金等方面。如图5和图6所示,PSV和AHTS的利用率下降到70%,日租金也出现大幅下滑。

图5 海工辅助船(AHTS & PSV)利用率走势

图6 海工辅助船(AHTS & PSV)租金走势

2.4 降低成本的压力转移

伴随着国际原油价的下降,区块作业者往往要把管理优化与降低成本的压力传导到承包商和服务商身上,海洋石油服务船也被列入其内。

3 优化海洋石油服务船合同策略

面对国际油价下滑和海洋工程市场持续低迷,区块作业者为了应对长期低油价的国际形势,本着“过紧日子、过难日子”的原则,通过管理优化机制,做细区块的基础研究,深入挖掘区块的潜力,运用合同再谈判等手段,不断提升区块的盈亏平衡点,进一步增强区块运营的竞争力,采取压低海洋石油服务船的投标价格以换取稳定的区块运营工作量,将优化合同策略调整化为区块管理的一个实践手段。总之,要确保低油价下实现盈利、降本,管理优化是降本增效的一个重要途径,是渡过难关的一项重要法宝。

3.1 筹划合同前期准备

基于区块联合作业协议(joint operating agreement,JOA)的规定和资源国的要求,当区块的海洋石油服务船供应商的短名单在联合作业的合同者集团(contractor group,CG)和资源国审批与批复的过程期间,开展以下工作。

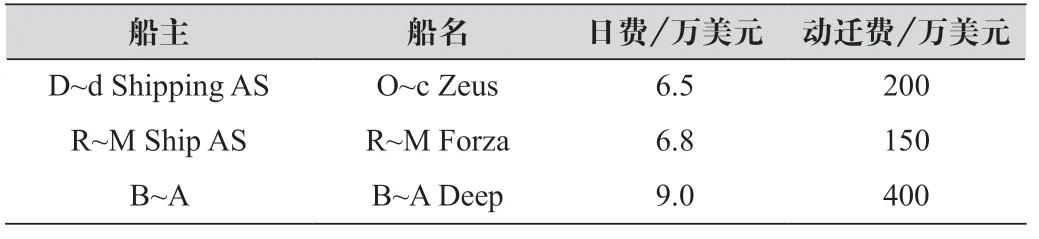

3.1.1 市场调研

区块作业者启动了海洋石油服务船的市场调查(expression of interest,EOI),以收集与整理海洋石油服务船市场的动迁费和租金现状,如表1所示。

3.1.2 实施多元的招投标形式

对租用海洋石油服务船的性能、执行力等方面进行潜在风险分析,区块作业者初步将下一步招投标方案调整为:一是继续与现有的海洋石油服务船进行再谈判;二是通过邀标(invitation to tender,ITT)形式组织供应商开始新一轮的海洋石油服务船招投标方案。

表1 海洋石油服务船市场的动迁费和租金调查

3.2 强化合同过程控制

该区块作业者依照海洋石油服务船的市场调查,在细化和完善区块需要的海洋石油服务船的服务标准、性能、作业执行力等投标文件要求的同时,对充分运用海洋石油服务船的市场资源和强化深海作业评标标准进行细化与调整,进一步加强区块深海作业的衔接,保障海洋石油服务船在区块作业的高效运转。

3.2.1 扩展邀标范围

该区块作业者向更多的海洋石油服务船供应商发出海洋石油服务船邀标文件,如:在批复PSV的供应商短名单就达12家,让更多的供应商参与到招投标中。

3.2.2 细化深海作业评标标准

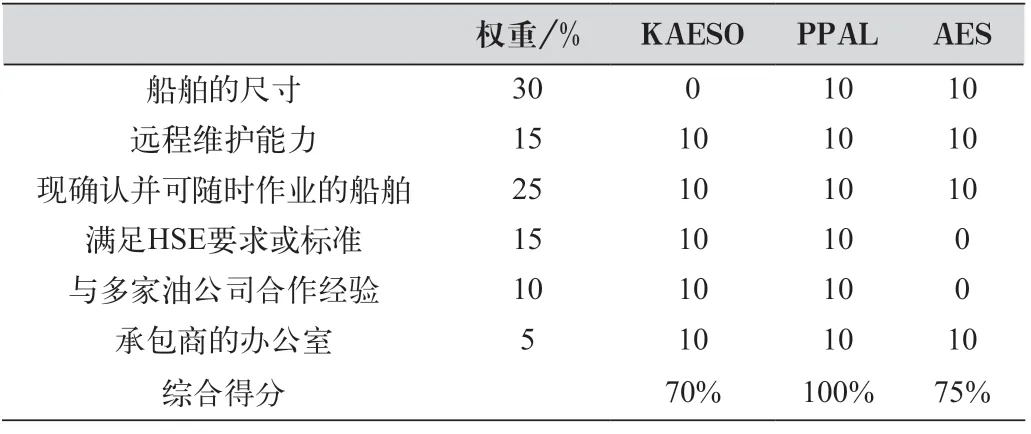

基于组建技术专家评审小组、核对供应商的投标文件、展开海洋石油服务船的技术答疑需要,同时推行和运用“ON-OFF”评分规则,将审核海洋石油服务船的性能作为评标的重点,在提高海洋石油服务船进入区块作业标准的同时,更针对性地筛选出符合区块作业的海洋石油服务船的供应商进入评标、谈判、授标等阶段。细化的评标标准如表2所示,海洋石油服务船的评标计分标准:10分为最好;8分为好;5分为适用;0分为差。

表2 某海洋石油服务船的评标标准

3.2.3 量化综合评定标准

只有参与投标的海洋石油服务船供应商经过综合评定环节,且综合最低得分超过70%(含70%)以上,方才可以进入谈判、授标等阶段,如表3所示。

表3 海洋石油服务船的综合评标计分结果

3.2.4 强化分级审核与审批

首先,区块作业者应通知并邀请资源国代表参与海洋石油服务船开标流程,以监督海洋石油服务船招投标的开标过程公正、公平,并完成海洋石油服务船评标工作。其次,区块作业者将海洋石油服务船评标结果报联合作业的CG集团进行审核与审批。然后,再将获得联合作业的CG集团批准的评标结果上报资源国进行审批与批复。这三个层级的审核与审批是基于区块与资源国所签署合同而约定,以确保区块以最合理、最经济的方案选择海洋石油服务船,降低海洋石油服务船的作业风险,保障联合作业的CG集团的效益。

3.3 合同优化措施

3.3.1 终止前合同

基于区块作业者已与现海洋石油服务船供应商磋商并约定在某时点结束服务,这将有效降低海洋石油服务船在区块的操作成本。

3.3.2 进入再谈判阶段

基于海洋石油服务船评标的筛选结果,并没有选择最低投标的供应商,而是按照不要求最低价中标(no request for rock bottom prices)原则,确定最终的海洋石油服务船的供应商,将有效避免供应商之间的“不良竞争”和“故意降价”的行为发生。

区块作业者并没有直接选择某供应商签订海洋石油服务船的服务合同,而是确定三家海洋石油服务船的供应商进入再谈判阶段,就海洋石油服务船合同标的实施再细分与再谈判。

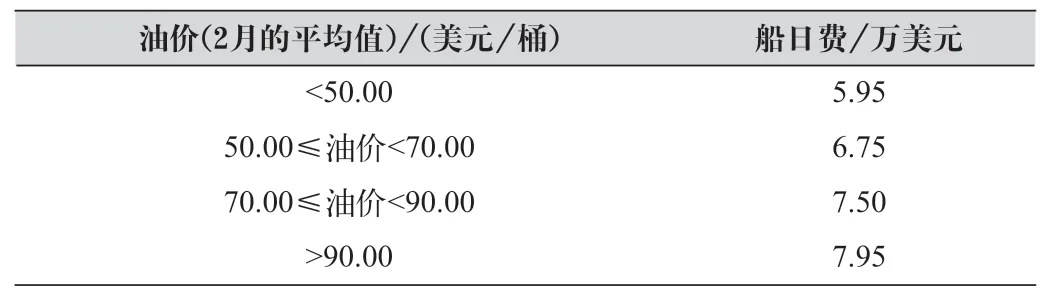

3.3.3 日费与油价波动挂钩机制

当新合同到期后,基于连续2个月的油价变化,如表4所示,而对海洋石油服务船进行选择性的12个月合同延展。

表4 海洋石油服务船的选择性合同延展条款

3.3.4 竞争机制

选择两家海洋石油服务船供应商成为最终合同的签约主体,形成相互竞争、相互激励的机制,将切实有效地促进服务好、效率高的海洋石油服务船投入到区块的更多领域工作中。

3.3.5 优化合同条款

通过与海洋服务船供应商订立随叫随到(call out basis)形式的海洋石油服务船合同,以海洋服务石油船供应商参与区块作业的实际工作量,确定合同的最终结算成本。

4 结语

在国际低油价的大背景下,海洋石油开采的发展面临许多挑战,要充分认识低油价的严峻形势,树立危机意识和忧患意识,积极采取应对措施,同时要善于从不利的环境中把握有利的因素,善于从挑战中捕捉机遇,要不断提高作业能力及作业效率,提升区块整体效益。