黄金迷雾

2021-01-11胡凝

胡凝

2020年二三季度,由于美联储无底线托市,黄金成了全球市场上最靓的仔,与大型科技公司并驾齐驱,一时瑜亮。

但是从三季度的后半程开始,金价出现了快速调整,从2100?美元/盎司跌到1760美元左右企稳反弹,跌幅超过15%。相比年中时的一致看好,?市场情绪快速消退与分化,后市也再一次变得扑朔迷离。

黄金很复杂,像原油一样,影响的因素非常多,如果能准确预测波段的话,那么很快就能成为世界首富了,?这无疑是不现实的。但这并不妨碍我们尝试去分析每一个诱因,并以此?来增加判断成功的概率。

影响因素剖析

决定金价的因素大体有:利率、货币强弱、避险情绪、通胀?率、供需。其中有些是短期扰动,比如避险情绪,有些则会影响中期走向,比如利率和货币强弱(此处特指美元强弱,如委内瑞拉和土耳其里拉等货币由于国家经济出现危机,金价涨到天上,但对国际投资者来说没有意义)、通胀率、供需。

许多人存在思维定势,一旦看到联储降息,或者美元出现下跌,便马上认为金价将要走强,但是从历史数据来看却并不一定如此。

从黄金与美元脱钩后与联储利率周期的叠加走势来看,很多时段黄金与汇率并非完全负相关,比较有代表性的是上世纪70年代后期和2005-2008年期间,虽然联储利率迅速抬升,可黄金却不跌反涨,气势如虹。

相比利率而言,美元指数与黄金的负相关性无疑更强一些。

从黄金与美元指数的历史叠加走势可见,虽然负相关性更加明显,但也仅仅只能决定趋势方向,却无法决定趋势的延展幅度,比如2005年之后,虽然美元保持区间震荡,黄金却走出了长达6年的牛市行情,涨幅超过一倍。同样也是在美元指数尚未反弹之前黄金便已做出了大型头部。

那么金价与通胀的关系又怎样呢?

与大多数人想象中不同,黄金对通胀的实际对冲并不明显,整个80年代直至2000年初的二十年中,美国通胀率一直在2%至4%之间徘徊,影子通胀率一路走高,但金价一直横盘未动。2008年金融海啸时官方通胀率一度短期跌至负值,但对黄金也没有产生过于重大的影响。

如文章开头时提到的那样,影响金价的诸多因素是综合起作用的,其中所谓的“避险因素”至少从过去50年的经历来看是个伪命题。那么有没有更为前瞻的可作为观察的变量可供参考呢?我觉得下面几个因素可以入选。

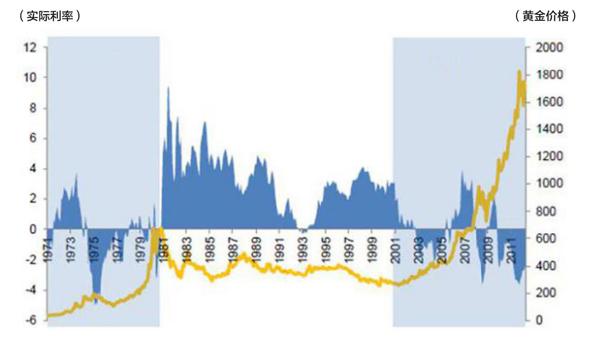

首先,历史走势证明,黄金在实际利率为负的时间窗口内走势通常比较强劲。

上世纪70年代和新世纪的头十年间,有超过一半以上的时段实際利率为负,暨联储利率低于实际通胀率,金价基本是长牛走势。

另一个相对前瞻的参考是美国公共部门债务和私人部门债务状况。

这个变量与金价并不直接相关,但却可以推导出美联储与财政部的弹药储备与未来一段时间内的运作方向。比如导致金价在整个80年代至90年代长期疲软的重要原因是美国经济蓬勃发展,尤其是克林顿任职期间,美国的债务大幅缩减,在90年代后半段居然产生了财政盈余,而私人部门的储蓄率急剧收缩,如此一来,格林斯潘领衔的美联储进行紧缩操作便顺理成章。但是美联储的紧缩叠加欧洲为推出欧元做准备而同时实施的紧缩政策,引导大量国际资本流入欧美,将消费和债务都留在了欧美,如此便导致许多亚洲国家遭遇了经济和货币的双重危机,不得不将利率大幅提高。这在相当程度上打击了黄金消费的需求。

当然,现代经济学在理论上对黄金价格的打压也起到推波助澜的作用,但同“避险理论”一样,这只是一些额外的噪音。通常情况下,过高的消费支出和私人债务将导致衰退并拉升储蓄率,为对抗这一趋势,美国的管理者几乎肯定会同时加大财政与货币刺激,所以金价便受到支撑和提振。外在表现就是:更多的私人债务通常会削弱金价,更多的国家债务可以增强金价。

最后一个决定因素应该是供需,供应受到货币政策的影响,如文中所述,美国在90年代的持续紧缩打压了亚洲的黄金需求,所以在亚洲经济危机期间黄金并未产生所谓的避险作用。同时供应周期也是一个不容忽视的问题。

图:黄金价格与实际利率变动

资料来源:MMT

为什么黄金曾在两次联储快速连续加息期间反而迅速上涨?个人看法是这两个时段供应问题起到了很大作用。毕竟人类不可能掌控一切。为应对恶性通胀而加息往往在一段时间内无法取得效果,因为症结并非在货币,而是供需。加息反而提高了上游资源生产商的资本成本,迫使一批生产商出清,在需求不变的情况下缩减了供应,金价就会上涨以匹配需求,在这一阶段是供应端起到的作用更大。

总的来说,黄金的供应量随着开采技术的进步是在螺旋上升的,但是在两个黄金表现最好的周期里,都可以看到了产量的显著下降。下降原因基本都是产能出清叠加投资不足,在金价长时间停滞的情况下,存活下来金矿企业没有动力加大勘探投入。后期许多资本在金价高位时涌入,产量大幅攀升,金价反而在不久之后开始持续走弱。

影响黄金的因素,虽然还有政治博弈等遗漏因素,但因太过复杂多变,就不在考虑之中了。

金价不言顶

那么现在处于什么阶段,黄金在后市一段时间内又将如何表现呢?我们可以试着一一对号入座。

新冠疫情改变了我们的世界,在未知的恐慌影响下,美国私人部门储蓄率飙升至二十年来新高,近期虽有所回落,仍然处于极高的位置。同时通胀率处于1%-1.5%之间。

这为财政和财政扩张提供了良好的先决条件。鲍威尔一再表示,将提高对通胀的容忍阈值,哪怕通胀超过之前的阈值2%相当长的时间,也不会考虑紧缩货币。这意味着当疫情消退,经济复苏,通胀开始上升后会有至少长达一年以上的时间实际利率为负。财政方面,先不说拖拖拉拉的第二轮刺激计划,拜登总统上位后所有的政策都指向了大政府大把花钱的路线,美国本已臃肿的负债在肉眼可见的时段内是看不到缩减的可能。

此外,在2011-2015年金价漫长而惨烈的下跌期间,全球金矿企业进行了大手笔兼并整合,以巴里克黄金与兰德黄金合并为全球最大的金矿企业为标志。整合并购修复了企业的资产负债表,并约束了资本纪律—压缩资本开支并致力于减少债务返还资本。结果就是2019年,全球金矿产量自2008年以来首次出现负增长(虽然总供应量仍然创历史新高,但多出的冗余供应主要是再生金,暨持有者之间的换手)。如果巴里克黄金CEO马克·布里斯托的发言可信,那么由于勘探减少和投资欠缺,未来十年全球金矿产量很可能见到双位数的下降。

综合种种考量,目前黄金虽已在高位,但仍未见到中期顶部的可能性应该更大一些。那么在过去三四个月中金价为何会出现一轮快速调整呢?我觉得可能有以下原因,首先是季节性因素,黄金在三/四季度的历史表现相对疲软;其次,疫情短期影响了全球的消费需求;最后,可能也是最重要的,拜登赢得了总统选举,但是民主党在国会的优势被大幅缩减为不到10个席位,在两年后还要面临一场恶战。

鉴于大宗商品不确定性很强,个人意见仅供参考。

声明:本文仅代表作者个人观点