葛洲坝:超27%套利方案值博率较高(二)

2020-12-21肖俊清

肖俊清

在《葛洲坝:超27%套利方案值博率较高(一)》中,笔者主要对葛洲坝的换股预案,套利收益的确定性因素等內容进行了简单梳理,本文主要集中阐述本次套利方案可能面临的风险。

风险:时间成本、发行价过高、资产质量较差

1、时间成本。国企吸并方案的速度一般都很慢,在上述8个案例中,方案公布后复牌到最终停止上市,最长周期达到14个月,中国铝业和潍柴动力的周期虽然比较短,但得益于股权分置改革,这一方案实际上论证了很久,到执行时速度便非常快。而且,实际上中铝和潍柴在最终版的公告前都有一版未执行的方案,如果以那个时候计算时间,周期又会拉长(当然,如果以哪个时候介入的话,收益更加可观,感觉此种国家推动的由上及下的改革,就是在给市场送钱)。在当前市场上,三傻、基建和低估周期品种逐步被从“好赛道”出来的资金青睐的时候,如果这个周期过长,可能你去谋求的这点确定性收益,还敌不过市场情绪带来的其它股票价值回归的收益。

2、发行价格过高。本次交易中,中国能源建设的发行价格为1.98元/股,对应2019年市盈率为11.63倍,处于可比公司估值区间内;对应中国能源建设2019年市净率为1.08倍。虽然与公司给出的行业公司中位数和平均值均在合理范围内,但是如果仅仅看与中国能建身份相符的中国建筑、中国铁建等中字头公司,其A股发行价格也是非常高的。

当然,或许从侧面说明,当前中字头的建筑类企业的估值真是极度的便宜。此外,1.08 倍的市净率对应的是2019 年的估值,2020 年能建还在赚钱,则此时这个估值极有可能就是1倍净资产,我们可以理解为,这是为了防止国有资产流失,毕竟银行股权融资也有这么一道坎。这样的发行价格,对比在H股和A股同时上市的中字头企业,其A股相比H 股的溢价就太高了(剔除中铝国际这个不够格的标的)。而且对比葛洲坝列举的8个H吸并A股的方案看,溢价率也是很高的,达到了212.4%。所以,市场认不认这个1.98 元的发行价格,上市首日会不会落得大跌收场,是有极高不确定性的。(见表四、五)

表四:中国能建2019年可比公司的市盈率、市净率情况

表五:A、H两地同时上市的建筑与工程行业可比公司A/H溢价率

3、中国能建剔除葛洲坝后的资产质量较差,过于依赖葛洲坝(这个说法不太成立)。

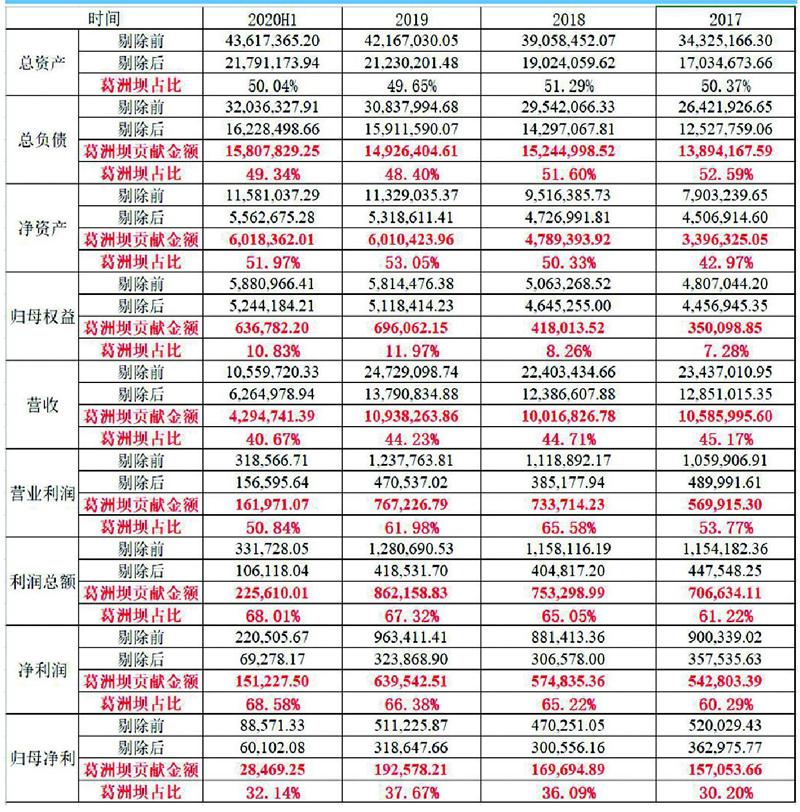

这个论点主要在雪球、股吧这样的论坛有讨论。事实上也是,葛洲坝是中国能建的摇钱树。2017年以来,总资产、总负债、净资产占中国能建的比例都在50%左右,营收占比稍低,在40%到45%之间。净利润贡献高,且呈现持续增长的态势,比例在60%至68%之间。

不过,归属母公司权益和归母净利润的贡献却没有总资产、营收和净利润那么高,虽然也呈现上升态势,但归属母公司权益区间占比在7.28% 到10.83%之间,归母净利在30%到37%之间。(见表六)

表六:中国能建各项财务数据葛洲坝占比情况概览

葛洲坝虽然资产、负债并表占比高,但实际贡献的利润和净资产较低,因为中国能建的对葛洲坝的实际控制权并不算高。天眼查数据显示,中国能建100%控股的葛洲坝集团有限公司控制的葛洲坝股份有限公司的股权为42.84%。

此外,也有投资者表示,能建手中所持有的大量火电工程资产跟葛洲坝的民爆/水务/高速/水泥资产没法比。额……这个就太细化了,我觉得做工程的,收到钱就好。

需要说明一下的是,葛洲坝贡献金额,是通过《预案》披露的中国能建剔除前与剔除后数据反推而来,不是葛洲坝相关数据乘以42.84%。为什么要操作呢?因为,以葛洲坝归母净利为例,乘以42.84%的数字如前文所述分别为:

20.07亿元、19.95亿元、23.31亿元和4.97亿元。

但是,通过反推后的数据,和这个数字对不上,分别为:

15.71亿元、16.97亿元、19.26亿元和2.85亿元。

为什么会这样呢?笔者暂时找不到原因,似乎简单用中国能建持有的葛洲坝42.84%股权,乘以相对应的少数股东权益和归母净利润,这个过程是不是少考虑了一些步骤?

再总结一句话:葛洲坝的“无风险”套利,是一个下有保底,向上又有较高想象空间的方案,也有一定风险,要不要重仓需要充分考虑风险收益比,但笔者认为值得一定仓位参与。