基于再融资新规的定向增发利润承诺信号博弈研究

2020-12-14张莹李德龙

张莹 李德龙

内容提要:为深入分析定增利润承诺的作用机制和定增新规的管制效应,本文基于利润承诺的信号特性,构建再融资新规下的定向增发利润承诺信号博弈模型,并采用逆向归纳法得出Nash均衡路径。研究发现,若利润承诺额度越高、利润承诺对投资者情绪的提升效果越显著,则定增企业被寻求履约的概率越大;在混同均衡路径下,为降低高质量企业和低质量企业使用利润承诺的概率,监管部门应鼓励企业提升大股东或大股东关联方的认购比例、为投资者提供较高的发行折扣率,同时提升高质量企业的承诺额度审核标准、加强低质量企业的违约惩罚力度。在分离均衡路径下,监管部门应提升违约惩罚力度,以防止利润承诺被低质量企业滥用;应控制高质量企业的利润承诺额度上限,以保障低质量企业的生存发展空间。

关键词:利润承诺;定向增发;再融资新规;信号传递博弈

中图分类号:F224;F832.5 文献标识码:A 文章编号:1001-148X(2020)09-0025-11

一、引言

利润承诺①是定向增发企业(Private Placement Enterprises;PPE)推升投资者②情绪以保证定向增发顺利实施的有效手段,但也具有显著的负反馈效应,而再融资新规③的制定和实施也会影响PPE的定向增发策略演化方向。因此,挖掘利润承诺在定增市场中的作用机制和定增新规的管制效应逐渐成为了金融界和学界关注的热点问题[1-2]。在我国不到20年的发展历史中,定向增发因其规则特征和信息优势已逐渐超越公开发行、配股发行等再融资手段,成为最受投资者热捧的再融资方式[3]。然而,这种再融资方式也为大股东利用定向增发进行利益输送,进而侵占中小股东和一般投资者的利益提供了温床[4],在弱监管状态下,这种融资方式并不利于股市的长久稳定发展[5]。利润承诺虽然是PPE保证定向增发顺利完成的常用利器,但又是PPE因无法履约而遭受较大商誉损失的祸根[6],甚至还会严重扰乱定增金融市场秩序。利润承诺通常能缓解PPE信息不对称和外部不确定对投资者造成的消极情绪,并可在一定水平上促成投资者购买定增股份,但同时也存在投资者被“盲目乐观”的可能,过度承诺更会为定增股份解禁后的双方履约纠纷埋下伏笔[2]。

我国定向增发监管规则大致经历了形成期(2006-2007年)、发展期(2008-2016年)、收紧期(2017-2019年)和松绑期(2020年-)四个历史阶段,虽然带有显著的过渡性特征,但通过调整融资方式准入门槛“宽紧”或监管执行力度“强弱”等方式,可有效维护定增市场的稳健发展[7]。在2020年2月,我国颁布了《上市公司非公开发行股票实施细则(2020修正)》、《上市公司证券发行管理办法(2020修正)》等系列再融资新规。在定向增发新规内容上,一方面对定价基准日、发行折价率、锁定期、增发对象和发行规模等做了显著的制度松绑,另一方面又强化了对PPE发行资格的审核力度和对利润承诺的管制强度[8]。新规的变化赋予PPE更广的决策空间和更高的定增成功率,同时也提升了投资者的投资情绪水平和退出机制灵活性[9]。但从历史经验和市场适应水平上看,新规对利润承诺及其演化形式的实质性规制力度以及规制策略还有待进一步观察[10]。因此,监管部门需找出PPE使用利润承诺的潜在机制,从疏通和截堵两方面对其进行科学规制,以免新规硬着陆对定增市场产生较大伤害。大量研究表明,在定向增发实施过程中,利润承诺具有一定的信号传递功能,即可向投资者传递“诚意合作”、“资本优质”等利好信号[11],又可传递“穷人的慷慨”、“欺骗诱导”等利空信号[12]。而这些信号都会显著影响投资者的情绪水平,甚至嚴重干扰投资者的决策理性[5]。

因此,在定向增发决策期间,利润承诺条款可被视为PPE与投资者的信号传递媒介。本文在现有定向增发和利润承诺的实证研究成果[1,2,5,7,11]的基础上,以PPE和投资者为博弈双方,构建基于再融资新规下的定向增发利润承诺信号博弈模型,并采用逆向归纳法找出了信号博弈模型的均衡路径,最后结合新规得出抑制非理想均衡策略的切入点。

二、符号定义及研究假设

(一)符号及定义

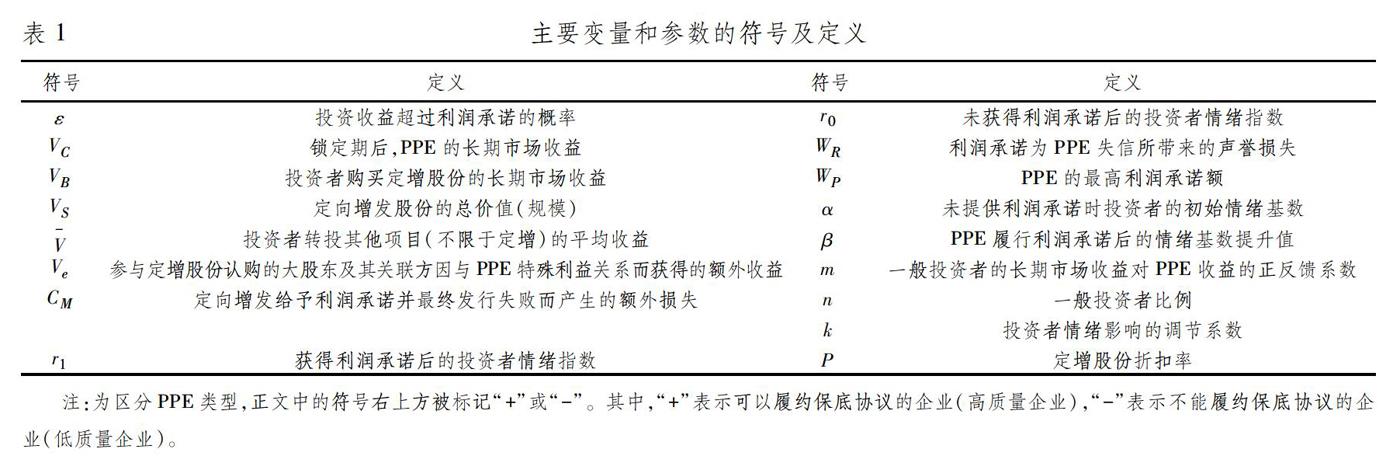

本文定义模型中的符号如表1所示。

(二)研究假设

在定向增发旧规则④下,PPE有限的折价权很难满足高价值目标投资者的利益诉求,同时,很多优质PPE也不愿出让较高的折价利益。这些现实问题促使兜底协议、项目拓展合作、抽屉协议等利润承诺形式成为了双方打造利益共同体的新途径[5]。沈华玉和吴晓晖[2]通过研究有资产交易的定向增发样本时发现,大多数定向增发样本均涉及利润承诺,且PPE的信息不对称程度越大,利润承诺条款的使用概率越小,但实现利润承诺的概率会增加;外部环境的不确定性会提升利润承诺条款的使用概率,但最终也会致使利润承诺条款的实现程度较低。可见,利润承诺虽然存在有效性争议,但仍可在一定程度上保障投资者利益[13]。许年行等[11]认为这可能与利润承诺的信号传递特性有关,同时也发现增持承诺、追送承诺和最低流通价承诺与持有期累积超长收益(CAR)显著正相关。但在噪声干扰下,利润承诺不仅是高质量企业⑤(High-capacity Private Placement Enterprises;HPPE)用来区分低质量企业⑥(Low-capacity Private Placement Enterprises;LPPE)的常用手段[14],也可能是LPPE为诱导目标投资者所使用的烟雾弹[15]。

杨超等[5]在研究业绩承诺协议及其条款设置对上市公司并购绩效的影响时发现,业绩承诺协议的签订显著提升了上市公司并购绩效。在不考虑“逆向选择⑦”和“道德风险⑧”时,HPPE通常会为维护企业商誉而提升履行利润承诺的努力水平[16]。但也存在部分LPPE使利润承诺变成空头支票的可能,以贵州轮胎股份有限公司(黔轮胎A,000589)定向增发为例,虽然最高法院最终判决利润承诺协议有效,但该承诺存在违反《证券法》和《证券发行与承销管理办法》相关规定等争议,这些争议也致使审判后的执行环节面临重重困难⑨。与此同时,利润承诺无法兑现也意味卖方需要承受自身的商誉减值、公司净利润下降以及二级市场股价下跌等损失[17]。结合本文信号博弈模型的设置需求,由上述分析可得如下假说:

假说1:利润承诺具有信号传递功能,可承载HPPE的诚意合作信息,也可承载LPPE的欺骗诱导信息。

假说2:当LPPE在无法兑现利润承诺条款时,需要承担相应的商誉损失。

投资者通常难以完全识别利润承诺所承载的真实信息,不同场景下的利润承诺对提升PPE收益的显著性水平通常也不同,甚至还具有显著的两面性[18]。但是,谢海滨等[19]发现市场和投资者对利空信号的反应通常较慢。Bayar等[20]也认为“过度乐观⑩”的非理性投资情绪通常会过分强化利好消息,弱化利空消息,甚至可使投资者进入“道德风险”、“利益输送”等定增融资陷阱。为提升增发对象的投资情绪水平,保证定向增发的顺利完成,部分LPPE也通常利用此规律进行虚假宣传和过度承诺[1]。张莹和李德龙[21]认为,当PPE关注自身商誉和未来成长性时,不会刻意提升投资者情绪水平;而当PPE轻视自身长期商誉时,通常会释放过度承诺信号以提升投资者的购买意愿,但这也常常伴随着“圈钱变脸”、“利益输送”、“操纵市场”等乱象的发生。

应展宇[7]从中国股票市场再融资监管规则变迁角度入手,总结出了适用于定向增发的“核准+通道/保荐”制再融资规则演进内在逻辑,并发现我国对金融市场的严监管措施虽然可有助于规避大的市场震荡,但也在一定程度上损害了市场效率。定增新规的落地再次激活了定向增发市场,但部分PPE也必须面临兜底监管收紧的难题,并不得不探索可确保定增顺利完成的新型融资利器,如锁价发行[10]、抽屉协议[22]等。但沈华玉和吴晓晖[2]发现,PPE的信息不对称性和外部环境的不确定都会影响利润承诺的使用频率和兑现概率,而这些因素也会严重影响投资者寻求履约的结果。与此同时,监管部门也会根据定向增发市场的实时状态和发展目标进行规制执行力度调整,以免因监管过当而造成定增市场不适。结合本文信号博弈模型的设置需求,由上述分析可得如下假说:

假说3:当投资者无法辨别PPE的真实质量属性时,利润承诺可提升投资者的情绪水平,有助于推动投资者执行“购买”策略。

假设4:利润承诺形式具有演化特性,其衍生形式即可在一定程度上规避定增新规的管制效应,又存在投资者维权难的可能。

三、信号传递博弈模型构建

(一)信号传递博弈模型流程设计

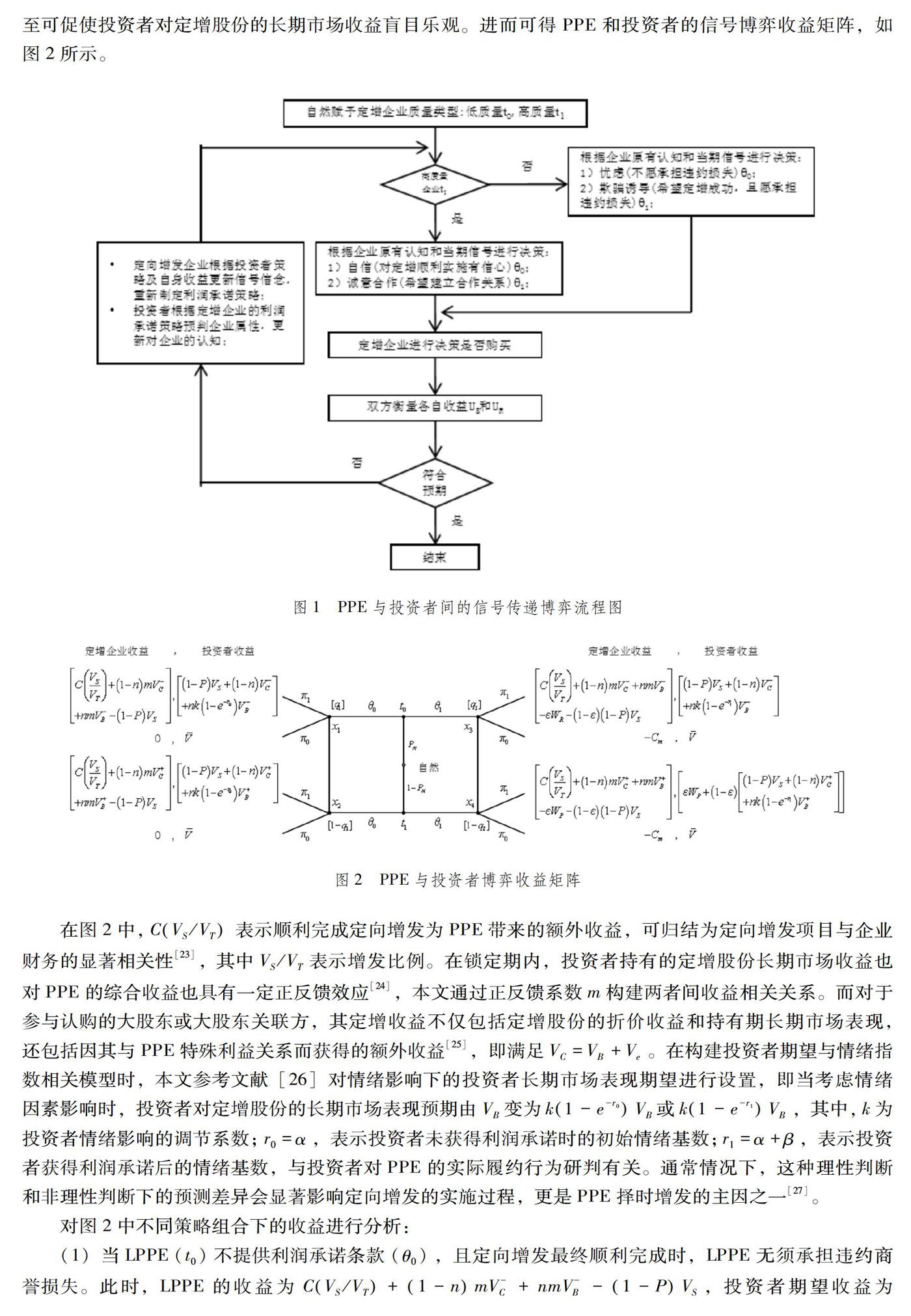

本文将PPE和投资者设定为信号博弈双方,其中,PPE是信号发送方,具有质量属性私人信息和发行策略的决策权;投资者是信号接收方,具有购买策略决策权。在本模型中,PPE的发行策略集为θ∈θ0,θ1,即不提供利润承诺(θ=θ0)和提供利润承诺(θ=θ1);投资者的购买策略集为π∈π0,π1,即购买定向增发股份(π=π1)和不购买定向增发股份(π=π0)。根据信号传递理论,LPPE执行策略θ0通常传递一种忧虑信号,即无力承担违约风险;执行策略θ1通常传递一种欺骗诱导信号,即在无法承担利润承诺的情况下,LPPE为保证定增顺利完成对投资者进行过度承诺,但这也通常伴随较高的违约风险。HPPE执行策略θ0通常传递一种自信信号,即对自身定增股份的未来成长性有信心,或认为投资者对定增股份的发行折扣率满意等;执行策略θ1通常传递一种诚意合作信号,即为达成与高价值投资者的深度合作关系,HPPE使用利润承诺打消投资者对定增股份综合收益的疑虑。综上所述,可得PPE与投资者间的信号传递博弈流程图,如图1所示。

由图1可得PPE与投资者间的信号传递博弈流程为:第一,自然賦予PPE高质量属性或低质量属性后,PPE根据自身属性、增发动机及企业未来成长性研判进行策略选择,并释放相应信号。第二,投资者首先根据PPE的原有信息和当期信号对其进行属性判断,再进一步权衡投资风险和收益,最后进行投资决策。第三,第一阶段博弈结束后, PPE根据收益水平及投资者策略再进一步更新信号发送策略。第四,投资者根据第一阶段收益和第二阶段信号,更新对PPE的属性认知水平,并再次制定投资策略。第五,当双方收益均符合预期时,此信号博弈过程达到Nash均衡状态,双方博弈结束;当未满足均衡结束条件时,双方自动进入下一博弈循环阶段,直至满足博弈均衡条件。

(二)信号传递博弈收益分析

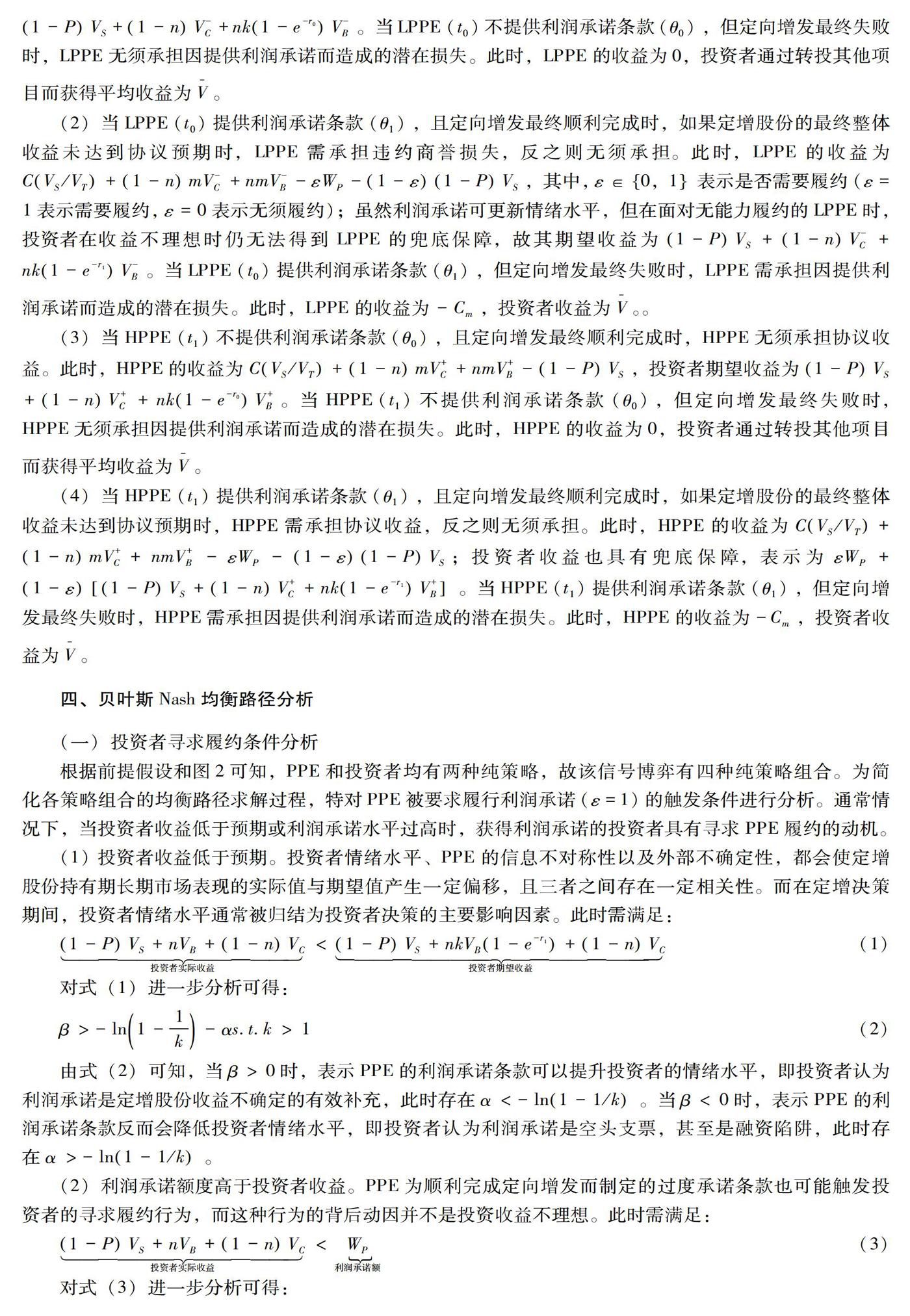

定向增发通常被看作是盘活PPE的重要融资手段之一,但在实施过程中,也存在因PPE难以满足投资者预期而失去高价值资本或致使定增失败的情景。因此,利润承诺成为了部分PPE常用的附加条款,即承诺对定向增发股份收益兜底[2]。但这种兜底协议也是一把双刃剑,即可为保证定增发行的完成提供有力砝码,又可能因LPPE无法兑现而招致额外声誉损失(WR)。与此同时,自身的情绪水平通常会影响投资者对定增股份长期市场表现的预测结果,而利润承诺条款恰恰具有提高投资者情绪水平的效用,甚至可促使投资者对定增股份的长期市场收益盲目乐观。进而可得PPE和投资者的信号博弈收益矩阵,如图2所示。

在图2中,CVS/VT表示顺利完成定向增发为PPE带来的额外收益,可归结为定向增发项目与企业财务的显著相关性[23],其中VS/VT表示增发比例。在锁定期内,投资者持有的定增股份长期市场收益也对PPE的综合收益也具有一定正反馈效应[24],本文通过正反馈系数m构建两者间收益相关关系。而对于参与认购的大股东或大股东关联方,其定增收益不仅包括定增股份的折价收益和持有期长期市场表现,还包括因其与PPE特殊利益关系而获得的额外收益[25],即满足VC=VB+Ve。在构建投资者期望与情绪指数相关模型时,本文参考文献[26]对情绪影响下的投资者长期市场表现期望进行设置,即当考虑情绪因素影响时,投资者对定增股份的长期市场表现预期由VB变为k1-e-r0VB或k1-e-r1VB,其中,k为投资者情绪影响的调节系数;r0=α,表示投资者未获得利润承诺时的初始情绪基数;r1=α+β,表示投资者获得利润承诺后的情绪基数,与投资者对PPE的实际履约行为研判有关。通常情况下,这种理性判断和非理性判断下的预测差异会显著影响定向增发的实施过程,更是PPE择时增发的主因之一[27]。

对图2中不同策略组合下的收益进行分析:

(1)当LPPE(t0)不提供利润承诺条款(θ0),且定向增发最终顺利完成时,LPPE无须承担违约商誉损失。此时,LPPE的收益为CVS/VT+1-nmV-C+nmV-B-1-PVS,投资者期望收益为1-PVS+1-nV-C+nk1-e-r0V-B。当LPPE(t0)不提供利润承诺条款(θ0),但定向增发最终失败时,LPPE无须承担因提供利润承诺而造成的潜在损失。此时,LPPE的收益为0,投资者通过转投其他项目而获得平均收益为V-。

(2)当LPPE(t0)提供利润承诺条款(θ1),且定向增发最终顺利完成时,如果定增股份的最终整体收益未达到协议预期时,LPPE需承担违约商誉损失,反之则无须承担。此时,LPPE的收益为CVS/VT+1-nmV-C+nmV-B-εWP-1-ε1-PVS,其中,ε∈0,1表示是否需要履约(ε=1表示需要履约,ε=0表示无须履约);虽然利润承诺可更新情绪水平,但在面对无能力履约的LPPE时,投资者在收益不理想时仍无法得到LPPE的兜底保障,故其期望收益为1-PVS+1-nV-C+nk1-e-r1V-B。当LPPE(t0)提供利润承诺条款(θ1),但定向增发最终失败时,LPPE需承担因提供利润承诺而造成的潜在损失。此时,LPPE的收益为-Cm,投资者收益为V-。。

(3)当HPPE(t1)不提供利润承诺条款(θ0),且定向增发最终顺利完成时,HPPE无须承担协议收益。此时,HPPE的收益为CVS/VT+1-nmV+C+nmV+B-1-PVS,投资者期望收益为1-PVS+1-nV+C+nk1-e-r0V+B。当HPPE(t1)不提供利润承诺条款(θ0),但定向增发最终失败时,HPPE无须承担因提供利润承诺而造成的潜在损失。此时,HPPE的收益为0,投资者通过转投其他项目而获得平均收益为V-。

(4)当HPPE(t1)提供利润承诺条款(θ1),且定向增发最终顺利完成时,如果定增股份的最终整体收益未达到协议预期时,HPPE需承担协议收益,反之则无须承担。此时,HPPE的收益为CVS/VT+1-nmV+C+nmV+B-εWP-1-ε1-PVS;投资者收益也具有兜底保障,表示为εWP+1-ε1-PVS+1-nV+C+nk1-e-r1V+B。当HPPE(t1)提供利润承诺条款(θ1),但定向增发最终失败时,HPPE需承担因提供利润承诺而造成的潜在损失。此时,HPPE的收益为-Cm,投资者收益为V-。

四、贝叶斯Nash均衡路径分析

(一)投资者寻求履约条件分析

根据前提假设和图2可知,PPE和投资者均有两种纯策略,故该信号博弈有四种纯策略组合。为简化各策略组合的均衡路径求解过程,特对PPE被要求履行利润承诺(ε=1)的触发条件进行分析。通常情况下,当投资者收益低于预期或利润承诺水平过高时,获得利润承诺的投资者具有寻求PPE履约的动机。

(1) 投资者收益低于预期。投资者情绪水平、PPE的信息不对称性以及外部不确定性,都会使定增股份持有期长期市场表现的实际值与期望值产生一定偏移,且三者之间存在一定相关性。而在定增决策期间,投资者情绪水平通常被归结为投资者决策的主要影响因素。此时需满足:

1-PVS+nVB+1-nVC投资者实际收益<1-PVS+nkVB1-e-r1+1-nVC投资者期望收益(1)

对式(1)进一步分析可得:

β>-ln1-1k-αs.t.k>1(2)

由式(2)可知,当β>0时,表示PPE的利润承诺条款可以提升投资者的情绪水平,即投资者认为利润承诺是定增股份收益不确定的有效补充,此时存在α<-ln1-1/k。当β<0时,表示PPE的利润承诺条款反而会降低投资者情绪水平,即投资者认为利润承诺是空头支票,甚至是融资陷阱,此时存在α>-ln1-1/k。

(2)利润承诺额度高于投资者收益。PPE为顺利完成定向增发而制定的過度承诺条款也可能触发投资者的寻求履约行为,而这种行为的背后动因并不是投资收益不理想。此时需满足:

1-PVS+nVB+1-nVC投资者实际收益 对式(3)进一步分析可得: n>1-PVS+VB+Ve-WPVes.t.Ve>0n<1-PVS+VB+Ve-WPVes.t.Ve<0(4) 由式(4)可知,当Ve>0时,大股东或大股东关联方认购的定增股份可获得更高的持有期市场收益,且该类型投资者与PPE之间存在特殊的利益关系,因此,提升大股东或大股东关联方的认购比例可降低过度承诺的影响,但这一方式也存在利益输送的可能。当Ve<0时,大股东或大股东关联方认购的定增股份获得较低的持有期市场收益,此时应提升一般投资者的认购比例。 综上所述,可将PPE被要求履行利润承诺(ε=1)的触发条件总结为结论1: 结论1:当满足β>-ln1-1k-αs.t.k>1或n>1-PVS+VB+Ve-WPVes.t.Ve>0n<1-PVS+VB+Ve-WPVes.t.Ve<0时,PPE将被要求履行利润承诺,HPPE履约利润承诺,而LPPE承担违约商誉损失,此时ε=1。反之,PPE不必履行利润承诺,LPPE也无须承担违约损失,此时ε=0。 可见,如何使用利润承诺信号是HPPE和LPPE需要面对的核心问题,信号对投资者情绪水平的作用效果、定向增发对象结构、发行折扣率水平等因素都会影响投资者对利润承诺的最终诉求结果。因此,探寻不同策略下的均衡路径对PPE的稳健发展至关重要,同时也有助于监管部门的规则优化。 (二)PPE与投资者策略均衡路径分析 本文采用逆向归纳法对图1和图2信号博弈模型的均衡路径进行求解,具体过程如下:第一,在定向增发洽谈时期,基于自身的质量属性类型,PPE结合对目标投资者的原始判断进行信号策略制定,并释放相应的信号。第二,由于不清楚PPE的真实自然属性,投资者结合对PPE原始质量属性的认知(经营业绩、行业发展预期等)和接收到的信号类型,选择期望收益最高的购买策略。第三,PPE再根据目标投资者的购买策略进行重新评估,若投资者选择“购买”策略,则PPE选择的信号有效,此博弈策略存在均衡路径;若投资者选择“不购买”策略,则PPE选择的信号无效,此博弈策略不存在均衡路径。 现实定增市场中并不存在投资者集体放弃购买所有定增股份的情景。因此,本文不讨论投资者对所有信号均反应为“不购买”策略的情景。由逆向归纳法可得出PPE与投资者的均衡策略及均衡路径,如表2所示(证明过程参见文献[21])。 由表2可知,以利润承诺为信号载体的PPE和投资者定向增发信号博弈模型共有6种可行均衡策略,为方便后续对比分析,特将t0,t1,θ0,θ0,π1,π1均衡策略命为第Ⅰ类混同均衡,将t0,t1,θ1,θ1,π1,π1均衡策略命为第Ⅱ类混同均衡,将t0,t1,θ0,θ1,π1,π1均衡策略命为第Ⅰ类分离均衡,将t0,t1,θ0,θ1,π0,π1均衡策略命为第Ⅱ类分离均衡,将t0,t1,θ1,θ0,π1,π1均衡策略命为第Ⅲ类分离均衡,将t0,t1,θ1,θ0,π1,π0均衡策略命为第Ⅳ类分离均衡。对表2进一步总结可得结论2: 结论2:当WR<1-PVS时,LPPE具有提供利润承诺动机;当WP<1-PVS时,HPPE具有提供利润承诺动机。若使HPPE和LPPE执行的混同策略成为均衡策略,须限制低LPPE的比例(详见表2中混Ⅰ和混Ⅱ);若使HPPE和LPPE处于分离均衡状态时,投资者仍对两类投资者均选择“购买”策略,则须使投资者认购的两类定增股份收益均高于平均收益V-。 定向增发在我国落地实施还不到20年,仍处于不断探索和发展阶段。因此,相应的规则制度在具体实施的过程中也具有一定弹性,一方面要给予LPPE适当的发展空间,帮助其成长为HPPE;另一方面还要限制“道德风险”和“逆向选择”的负面影响水平,维护定增市场的稳健性。由表2和结论2可知: (1)对于LPPE。分离信号均衡策略意味着利润承诺将成为PPE质量的甄别信号,并不利于LPPE正常推进定向增发;第Ⅰ类混同均衡策略将压缩LPPE寻求高价值投资者合作的策略空间,同样不利于定向增发的正常推进;第Ⅱ类混同均衡策略可为LPPE提供信息不对称优势,甚至能帮助LPPE通过浑水摸鱼的方式获得高价值投资者。 (2)对于HPPE。分离信号策略和第Ⅰ类混同均衡策略可降低定增过程中的噪声水平,有助于保障HPPE在定向增发过程中不受LPPE的恶意竞争干扰;第Ⅱ类混同均衡策略将提升HPPE传递高质量信息属性的成本,且很容易扰乱整个定增市场的投资稳健性,同时也会增加HPPE寻求高价值投资者合作的难度。 (3)对于一般投资者。分离均衡策略更有助于甄别PPE的质量,保障自身利益不受非法侵占;混同均衡策略会增加一般投资者的决策成本,同时也会提升投资风险系数。 (4)对于监管部门。分离均衡策略有助于简化监管流程,降低监管成本;第Ⅰ类混同均衡策略虽然占据分离均衡策略的监管优势,但也存在抑制市场活力的可能;第Ⅱ类混同均衡策略通常会影响定增市场的稳定性,过度承诺、违约诉讼等难以评判的案例很可能层出不穷。 《上市公司非公开发行股票实施细则(2020)修正》第二十九条规定“上市公司及其控股股东、实际控制人、主要股东不得向发行对象做出保底保收益或变相保底保收益承诺,且不得直接或通过利益相关方向发行对象提供财务资助或者补偿”,这条规定向PPE传递了监管部门期望获得第Ⅰ类混同均衡的信号。根据历往经验,我国定向增发新规的落实会符合定增市场的发展历史阶段,在监管部门管制定增市场乱象的同时,更会发挥引导和辅助PPE生存发展的功能,即为保证新规的软着陆,监管部门对利润承诺的执行力度具有一定弹性。 五、对比分析 (一)混同策略均衡路徑边界对比分析 在PPE的混同策略均衡中,投资者能否保证自身利益取决于自然赋予LPPE的概率。因此,对比分析表2中两种混同策略均衡路径中LPPE的概率边界,对投资者决策和监管部门定增规则修订均具有十分重要的价值。 当不满足投资者诉求履行利润承诺条件时(ε=0),由表2可得: qmε=0=q1ε=0-q2ε=0=e-α-β-e-αBC-ADB+D1-e-αB+D1-e-α-β (5) 其中,qmε=0表示ε=0时,投资者对两类混同均衡策略下的LPPE概率预测边界差值;A=1-PVS+1-nV+C-V-,B=1-nV+C-V-C,C=nkV+B,D=nkV+B-V-B。分析式(5)可知: 在提供利润承诺可提升投资者情绪(β>0)的情况下,若使qmε=0<0,则须使BC>AD,此时存在:(1)当V-B 推论1:在投资者最终不诉求履行利润承诺(ε=0)的条件下,为提升第Ⅰ类混同均衡的存在空间(qmε=0>0),当V-B 当qmε=0>0时,说明利润承诺对投资者决策的影响水平已显著低于发行折扣率和持有期长期市场表现预期,并已不再是投资者收益的保障。但若继续保持这种稳健的定向增发融资状态,必须保证LPPE舍得提供较大的发行折扣率,同时鼓励大股东和大股东关联方积极认购定增股份,以提升PPE未来发展预期。 然而,在提供利润承诺策略反而会降低投资者情绪(β<0)的情况下,当BC>AD时,qmε=0>0;当BC 推论2:当提供利润承诺属于LPPE的诱导欺骗信号时,提升大股东或大股东关联方的认购比例难度显著增大。为提升第Ⅰ类混同均衡的存在空间(qmε=0>0),当V-B 当利润承诺被大面积滥用时,PPE信息不对称程度提升,投资者对利润承诺的消极情绪也会显著增大,因此,定增确立时的折价收益才是提升投资者购买情绪的主要因素。而在较高的信息不对称环境下,监管部门应鼓励大股东或大股东关联方认购优质定增股份,以此提振定增市场信心。 当满足投资者诉求履行利润承诺条款条件时(ε=1),由表2可得: qmε=1=1-PVS+nkV+B1-e-r0+1-nV+C-V-1-nV+C-V-C+nk1-e-r0V+B-V-B-WP-V-WP-1-PVS-1-nV-C-nk1-e-r1V-B(6) 其中,qmε=1表示ε=1時,投资者对两类混同均衡策略下的LPPE概率预测边界差值。此时,若使qmε=1>0,则当V->EuRt0,θ0,π1时,WP 推论3:在投资者最终诉求履行利润承诺(ε=1)的条件下,为提升第Ⅰ类混同均衡的存在空间(qmε=0>0),当投资者购买低质量定增股份的收益低于平均收益V-时,监管部门应限制HPPE的利润承诺上限;当投资者购买低质量定增股份的收益高于平均收益V-时,监管部门应设置HPPE利润承诺额度下限,同时加强LPPE的违约惩罚。 当满足投资者收益低于预期或利润承诺额度高于投资者收益时,PPE具有被寻求履约的可能。当投资者在定向增发市场的盈利水平普遍高于其他融资市场时,说明监管部门已经提升了定向增发的入围标准。此时,为限制PPE滥用利润承诺扰乱定增市场,监管部门应抑制LPPE的利润承诺行为,同时提升HPPE的利润承诺负担。但当投资者购买LPPE定增股份的收益低于平均收益时,为确保LPPE的生存发展空间,监管部门应严格限制HPPE的利润承诺额度上限,防止HPPE过度竞争行为的发生。 (二)分离策略均衡路径边界对比分析 在分离策略均衡中,PPE的质量属性已经不再是非对称信息,投资者决策完全取决于发行折扣收益、定增股份的持有期长期市场表现和HPPE的利润承诺水平。 由表2可知,存在两种投资者决策分离的分离均衡路径。在第Ⅱ类分离均衡中,投资者选择不购买LPPE的定增股份,但这一行为会使LPPE逐渐被淘汰,而HPPE也会面临再次分化,并最终可能导致部分行业领导企业占据定增市场的情景,这一演化结果并不符合定增新规的目标,同时也与我国执行定向增发的初衷严重背离。在第Ⅳ类分离均衡中,投资者对HPPE和LPPE的投资收益预期均低于平均收益,但会因寄希望于LPPE的违约成本约束,而选择购买提供利润承诺的LPPE定增股份,这种策略组合可能会引发大面积“道德风险”和“逆向选择”,也不符合定向增发政策目标。因此,监管部门应依据新规着手抑制第Ⅱ类分离均衡和第Ⅳ类分离均衡,结合表2和图2可得: 推论4:当投资者判定LPPE的定增股份收益预期低于平均收益V-时,监管部门应提升HPPE的利润承诺下限,以抑制第Ⅱ类分离均衡;当投资者判定HPPE和LPPE的定增股份收益预期均低于平均收益V-时,监管部门应提升LPPE的违约成本,以抑制第Ⅳ类分离均衡。 由推论4可知,LPPE的定增股份收益预期较低是第Ⅱ、Ⅳ类分离策略均衡的主要诱因。从疏通角度来看,国家应给予LPPE更多的政策支持,帮助这类企业早日实现属性质变。从截堵角度出发,监管部门应限制LPPE的利润承诺滥用行为,同时也应控制HPPE利用利润承诺进行恶意竞争的行为。 对比第Ⅰ类和第Ⅲ类分离均衡路径可知,投资者在这两类均衡中均可实现较高的投资收益(大于V-),而HPPE和LPPE的增发策略选择与监管力度和市场竞争水平显著相关。结合表2可得: 推论5:若使利润承诺成为HPPE与高价值投资者的深度合作载体,而非LPPE的空头支票时,监管部门应放宽对HPPE使用利润承诺的管制,但要严格控制利润承诺额度上限;同时,监管部门应加强对LPPE使用利润承诺的管制,并提升违约惩罚力度。 对于第Ⅰ类分离均衡,在较高违约成本的抑制下,LPPE选择放弃提供利润承诺。此时,若监管部门不限制HPPE的利润承诺上限,则很容易使利润承诺变为HPPE利益输送或恶意竞争的工具,这将打破此类均衡状态。对于第Ⅲ类分离均衡,绝大部分HPPE因投资者较高的利润承诺诉求而放弃提供利润承诺条款,反之,较低的违约成本为LPPE使用利润承诺干扰投资者决策成为可能。此时,监管部门应强化违约监管强度、增加违约惩罚水平、提升企业定增资格审查力度,以避免LPPE借此引发“道德风险”。 六、结论 利润承诺已是PPE确保定向增发顺利完成的重要契约工具,但其各种衍生形式的有效性和违约执行水平却无法得到一致性的评价。再融资新规对定向增发多数核心要素均做了较大力度的松绑,但却强化了对利润承诺的管制水平。那么,若要探究新规下利润承诺对定增市场稳健性的影响,以及监管部门应如何对利润承诺进行弹性管制,则需挖掘定向增发中利润承诺额度、发行折扣率、长期市场表现期望及投资者情绪等决策要素的系统动力作用机制。 本文以利润承诺的信号特性为基础,结合定向增发的相关研究成果,构建了再融资新规下的定向增发利润承诺信号博弈模型,并通过逆向归纳法得出了两种混同均衡策略路径和四种分离均衡策略路径。研究还发现:第一,当利润承诺额度越大或者利润承诺对投资者情绪的提升水平越高时,PPE被寻求履约的概率越大。第二、当LPPE违约成本较低,HPPE的利润承诺额度上限也较低时,HPPE和LPPE具有使用利润承诺的直接动机。第三、在混同均衡路径下,为促使HPPE和LPPE均不提供利润承诺,监管部门应鼓励PPE提升大股东或大股东关联方的认购比例、为投资者提供较高的折價收益,同时提升HPPE的利润承诺审核标准、加强LPPE的违约惩罚力度。第四、在分离均衡路径下,为防止利润承诺被LPPE滥用,监管部门应提升违约惩罚力度;为保障LPPE的生存空间,监管部门应制定HPPE的利润承诺上限。 本文结合再融资新规,通过分析均衡路径找到了各均衡策略的激发或抑制策略,为监管部门对定增市场进行弹性管制提供了理论支持。但定向增发新规才刚刚颁布,监管部门对战略投资者的界定和深度合作方式划定还未有定论,因此,后续将重点研究新规下PPE与战略投资者的衍生利润承诺形式和实际管制方案,逐渐丰富定向增发中的利润承诺合作理论体系。 注释: ① 利润承诺在有资产交易的定向增发样本中表现为卖方对买方的利润保底。本文特指企业为促成定向增发而做出的利润保证,其衍生形式有很多种,包括业绩补偿协议、兜底协议、对赌协议、抽屉协议等。 ② 投资者是指定向增发对象,其中包括三类限售期为18个月的定价增发对象(为便于讨论,本文将其归结为大股东或大股东关联方)和限售期为6个月的竞价增发对象(同理,本文将其归结为一般投资者)。 ③ 再融资新规是指我国在2020年2月最新颁布的《上市公司证券发行管理办法(2020修订)》、《上市公司非公开发行股票实施细则(2020修订)》、《创业板上市公司证券发行管理暂行办法(2020修订)》。 ④ 定向增发旧规则在本文指《上市公司证券发行管理办法(2020修正)》、《上市公司非公开发行股票实施细则(2020修正)》、《创业板上市公司证券发行管理暂行办法(2020)修正》等之前的系列再融资相关规则。 ⑤ 高质量企业指未来成长性较好、无“道德风险”隐患、能够履行利润承诺的定向增发企业。 ⑥ 低质量企业指未来成长性较差、存在“道德风险”隐患、不具备履约能力或不履约的定向增发企业。 ⑦ 逆向选择通常由信息不对称引发而来,通常指低质量企业借助信息不对称将高质量企业驱逐出市场,并最终造成低质量企业和买方利益均受损的现象。 ⑧ 道德风险通常指企业与投资者签订定增协议后,企业大股东或管理层为使自身利益最大化而做出不利于企业成长或其他股东利益决策的行为。 ⑨ 搜狐.最高院:保底定增协议有效,不属于公开劝诱.网址:http://www.sohu.com/a/240988409_160068 ⑩ 过度乐观通常指投资者对定增股份的持有期长期市场表现期望远超出实际水平,或投资者对定增股份折价收益十分满意,并不再关注定增股份的持有期长期市场,亦或投资者对定增企业的利润承诺十分满意。 参考文献: [1] 沈华玉,林永坚.定向增发中利润承诺的市场反应及长期绩效研究[J].证券市场导报, 2018,28(1): 64-71. [2] 沈华玉,吴晓晖.信息不对称、信息不确定与定向增发中的利润承诺[J].世界经济,2018,41(3): 170-192. [3] 郭思永,张鸣.公开增发还是定向增发——基于财富转移视角的上市公司股权再融资方式选择研究[J].经济与管理研究,2011,32(11): 44-51. [4] 彭韶兵,王玉,郑伟宏.政府补贴是否间接助推了定增“盛宴”?[J].财经研究,2018,44(1):88-100,128. [5] 杨超,谢志华,宋迪.业绩承诺协议设置、私募股权与上市公司并购绩效[J].南开管理评论,2018,21(6): 200-211. [6] 李壮:多家上市公司业绩承诺变脸玩任性——警惕美丽陷阱[N].环球网,2015-12-13. [7] 應展宇.中国股票市场再融资监管规则变迁的制度经济分析[J].经济理论与经济管理,2013,33(5): 91-101. [8] 祁培育:上市公司再融资制度部分规则调整[Z].中华人民共和国中央人民政府,2020-02-15 [9] 夏风光:定增新规给市场带来了什么——兼谈如何把握定增的机遇[N].证券时报网,2020-02-27. [10]张莉,章子林:券商抢滩定增市场 锁价发行取代兜底协议[N].中国基金报,2020-03-23. [11]许年行,张华,吴世农.附加承诺具有信号传递效应吗? [J].管理世界,2008,24(3): 142-151. [12]李四海,陈旋,宋献中.穷人的慷慨:一个战略性动机的研究[J].管理世界,2016,32(5): 116-127,40. [13]高闯,孙宏英,胡可果.并购重组中大股东补偿承诺与中小股东权益保护——基于苏宁环球与世荣兆业的比较案例研究[J].经济管理,2010,32(11): 63-71. [14]Karpoff,J M.,Lee,G.,Masulis,R W. Contracting under asymmetric information: Evidence from lockup agreements in seasoned equity offerings [J]. Journal of Financial Economics,2013,110(3): 607-626. [15]Brav,A.,Gompers,P A. The Role of Lockups in Initial Public Offerings [J]. Review of Financial Studies,2003,16(1): 1-29. [16]Gatzert,N. The impact of corporate reputation and reputation damaging events on financial performance: Empirical evidence from the literature [J]. European Management Journal,2015,33(6): 485-499. [17]Cline,B N.,Fu,X.,Tian,T. Do investors value SEO lockup agreements? [J]. Journal of Business Research,2015,68(2): 314-321. [18]荣麟,朱启贵.业绩补偿承诺对收购方短期股价绩效影响的实证检验[J].统计与决策,2018,34(13): 163-167. [19]谢海滨,范奎奎,周末.中国股市对利好和利空信息反应的差异研究[J].系统工程理论与实践,2015,35(7): 147-153. [20]Bayar,O.,Chemmanur,J T.,Liu,H M. A Theory of Capital Structure,Price Impact,and Long-Run Stock Returns under Heterogeneous Beliefs [J]. Review of Corporate Finance Studies,2015,4(2): 258. [21]张莹,李德龙.基于投资者情绪的定向增发折扣信号博弈模型研究[J].商业研究,2020,63(3): 1-10. [22]陈婷,赵毅:大股东签“抽屉协议” 格力地产定增投资者追索损失[N].南方周末,2019-11-24. [23]刘海飞,许金涛,吴晓辉.定向增发项目收益率影响因子及机理研究——来自我国上市公司的经验证据[J].证券市场导报,2016,26(12): 27-36. [24]李合龙,李海菲,张卫国.机构投资者持股、会计稳健性与公司价值[J].证券市场导报,2018,28(3):41-47,58. [25]王力.大股东为什么积极参与定向增发? ——基于大股东减持定向增发限售股的分析[J].商业研究,2017,59(2): 58-64. [26]Burns,W J.,Peters,E.,Slovic,P. Risk Perception and the Economic Crisis: A Longitudinal Study of the Trajectory of Perceived Risk [J]. Risk Analysis,2012,32(4): 659-677. [27]张强,佘杰.定增择时与折价率及股价的长期市场表现——来自我国A股上市公司定向增发的经验证据[J].商业研究,2018,61(11): 54-63. Research on the Signaling Game of Profit Commitment of Private Placement based on New Rules of Refinancing ZHANG Ying1, LI De-long2 (1.Business School of Sichuan University, Chengdu 610064,China;2. School of Management Science and Engineering, Dongbei University of Finance and Economics, Dalian 116025,China) Abstract:In order to deeply analyze the mechanism of profit commitment and the regulatory effect of the new regulation, based on the signal characteristics of profit commitment, this paper constructs a signaling game model of private placement profit commitment under the new regulation of refinancing, and uses the reverse induction method to obtain Nash equilibrium path.It is found that the higher the amount of profit commitment and the more significant the effect of profit commitment on investor sentiment, the greater the probability that fixed increase enterprises will be sought to fulfill the contract; under the mixed equilibrium path, in order to reduce the probability of using profit commitment by high-quality enterprises and low-quality enterprises, the regulatory authorities should encourage enterprises to increase the subscription proportion of major shareholders or related parties of major shareholders, provide investors with higher discount rate of issuance, and at the same time, improve the audit standard of commitment amount of high-quality enterprises and strengthen the punishment for default of low-quality enterprises.Under the separation equilibrium path, the regulatory authorities should enhance the punishment for breach of contract to prevent the profit commitment from being abused by low-quality enterprises, and control the upper limit of profit commitment of high-quality enterprises to ensure the survival and development space of low-quality enterprises. Key words:profit commitment; private placement; new regulation of refinancing; signaling game (責任编辑:周正) 收稿日期:2020-05-30 作者简介:张莹(1983-),女,辽宁葫芦岛人,四川大学商学院博士研究生,研究方向:企业微观金融决策、公司金融;李德龙(1989-),本文通讯作者,男,黑龙江绥化人,东北财经大学管理科学与工程学院博士研究生,研究方向:博弈论、科学决策。