市场转型与中俄天然气合作机制——以“西伯利亚力量”管道为例*

2020-12-10徐斌

徐 斌

中俄经贸合作

市场转型与中俄天然气合作机制——以“西伯利亚力量”管道为例*

徐 斌**

本文借助新制度经济学的相关理论,通过对中俄“西伯利亚力量”天然气管道合作案例的解析,建立了一个国家间能源交易合作机制的分析框架。国家间能源交易的“合作解”可以通过双边机制、多边机制和第三方机制实现。“西伯利亚力量”管道项目经历一波三折的原因在于中俄双边博弈缺乏稳定的均衡解,这不仅与国际油价波动、中亚和欧洲天然气市场发展状况等外部因素有关,也与俄罗斯国内政治与市场化进程以及中俄长期形成的经贸关系等内在因素密切关联,从而使“重复博弈”和“相互质押”双边机制难以有效发挥作用。随着美国页岩气革命和全球液化天然气(LNG)贸易发展、不同区域天然气市场一体化趋势加剧,需要进一步完善国内立法推动市场化改革,形成有利于中俄天然气双边合作机制作用发挥的国内环境。在政治可能的前提下,应推动中日韩亚洲天然气进口国多边机制的构建,约束俄罗斯在亚洲地区的机会主义行为。同时在上海合作组织和《能源宪章条约》的框架下,推动地区天然气出口国和消费国的合作,实现中俄国家间稳定合作均衡解的达成。

天然气市场转型 中俄天然气合作 “西伯利亚力量”管道

一、引言

天然气具有清洁、高效和易于使用的特点,世界能源正进入一个天然气发展的时代。如同石油一样,天然气也不是一种普通的国际贸易商品,其生产、运输、消费正日益受到经济以外的各种因素影响。一方面,天然气消费快速增长并日益成为驱动经济活动和居民生活的基础性能源;另一方面,随着天然气产地开发愈发偏远及开采成本递增,政府的投资决策往往超出成本收益的考量,地缘政治因素对天然气贸易的影响日趋加大,重要的资源国家也在强化控制天然气以实现其国家战略,使全球天然气贸易长期游离于市场规则之外。

2014年5月,中国与俄罗斯签署的一份为期30年、总价值4000亿美元天然气长期合约(即中俄天然气东线协议,也称“西伯利亚力量”管道项目)引起世人瞩目,被称为“世纪合同”。中俄地理位置相邻,俄罗斯的东西伯利亚地区资源丰富,而中国天然气消费需求日趋增长,从理论上讲,修建一条通往中国的天然气管道是一个双赢的合作。然而该项目协议的最终签署却经历了长达20年的艰辛历程。20世纪90年代,俄罗斯曾与中国、韩国就其东西伯利亚地区气源开发、管道线路方案、天然气销售等方面达成共识。但进入21世纪后,该项目却一度迷雾重重,体现了国家间天然气合作的复杂性,凸显寻求有效国际合作机制的重要性与紧迫性。

本文借鉴新制度经济学的相关理论和博弈论工具,通过对“西伯利亚力量”天然气管道案例的剖析,提出一个国际能源交易合作机制的理论分析框架,并反思中俄博弈过程中体现出的政策逻辑和意义。20世纪新制度经济学对制度的形成发展及其背后机理进行了深入探讨。不同于新古典经济学只关注交易的结果,新制度经济学研究交易过程,强调个体做出交易决定需要从信息和制度中得到预示。在现实中,人类交易大部分不是瞬间完成的,而是存在一个时间差距。因此,交易前双方的互利承诺,以及保证承诺得到履行的激励机制设计,就变得十分重要。

在主流的研究文献中,诺斯强有力地论证了法律作为正式第三方制度,在保障双方互利承诺、促进经济增长中所发挥的作用。然而,在人类早期法律缺失的情形中,人们之间的交易则必须借助法律之外的一些保障机制,例如人质、抵押、针锋相对策略(tit-for tat)等人格化的声誉机制。阿夫纳·格雷夫(AvnerGreif)研究了在早期国际贸易中国家缺位的状态下,声誉机制在解决交易难题方面的作用。[1]然而大量现实经验也表明,自我实施的声誉机制在许多情况下并不十分有效,随着交易范围的扩大,欺骗或不合作的收益也变大,谁来承担惩罚背叛者的成本变得愈发困难。因而,政治制度就成了一个合作的事前承诺合约,以降低交换结构的不确定性。[2]

在本案例中,天然气管道作为长距离不可移动的资产,涉及巨额的投资,具有资产专用性和“沉没成本”(sunk costs)的特点,以及不可证实的要挟问题(hold up),从而导致专用性投资不足。[3]随后的经验研究证明,自我实施的声誉机制和正式法律的结合,可以有效促进专用性投资。[4]相较在一国之内还有“法律”庇护,跨国专用性投资交易中的产权剥夺、拒还债务等各种形式的机会主义行为更为常见。因此,在某种意义上,建立有效的国际合作机制,以应对专用性投资、不确定性和交易费用等问题,显然尤为关键。按照国际关系中新自由制度主义代表人物基欧汉(Robert Keohane)的观点,国际机制有助于降低交易的不确定性,帮助人们获取信息,平衡交易各方力量的不对称性。[5]

可将国际合作机制分为双边机制、多边机制和第三方正式机制(可强制实施的法律等)。在国际社会缺乏第三方正式机制[6]的条件下,国家间能源博弈可以通过双边和多边机制来进行组织和协调。通过对“西伯利亚力量”管道案例的研究发现,该项目历经曲折陷入交易的困境,原因在于双边博弈缺乏稳定的“均衡解”。这一方面与不同时期天然气国际市场条件的变化息息相关,也与俄罗斯国内政治和市场化发展进程密切相连,致使“重复博弈”和“相互质押”双边机制作用的发挥受到限制。与此同时,本案例缺乏有效的多边机制以降低交易的不确定性。早期作为天然气进口方的日本、韩国曾有参与项目合作的可能,而在2008年以后,土库曼斯坦、乌兹别克斯坦等中亚国家天然气市场的发展,是中俄博弈不可忽视的外部因素。俄欧之间的博弈也影响着中俄双方的收益预期。但无论在全球层面还是区域层面,多边机制是缺位的。随着美国页岩气革命和液化天然气(LNG)国际贸易的发展,天然气市场的范围和规模扩大,不同国家利益主体的冲突加剧,因而对有效国际合作机制的需求也在增加。在当前国际社会缺乏第三方机制的情况下,当务之急是要在完善双边机制作用的同时,积极推进和完善各类多边机制,在这些方面还需做许多工作。

论文结构安排如下:第一部分对“西伯利亚力量”管道案例的背景与经过进行描述;第二部分借鉴博弈论的分析工具,提出一个国家间天然气合作机制的理论分析框架;第三部分基于上述框架对中俄“西伯利亚力量”管道项目加以剖析;第四部分是对案例的进一步思考,反思多边机制的作用与政策构建的可能路径。

二、“西伯利亚力量”管道项目案例梗概

2014年5月21日俄罗斯总统普京访华,中俄签署了总价值4000亿美元的天然气长期协议。按合同计划,俄罗斯承诺通过“西伯利亚力量”管道向中国供应天然气并逐年增长,最终达到每年380亿立方米,累计30年。天然气主要来自俄罗斯恰扬金气田群和科维克金气田群。俄罗斯境内天然气管道建设长度为4000公里,其中雅库茨克-哈巴罗夫斯克-符拉迪沃斯托克段约3200公里,伊尔库茨克州到萨哈共和国段约800公里。中国段始于中俄边境的黑河市,终点是上海,长度3170公里,目标市场覆盖我国东北、京津冀和长三角地区。

然而,这一合作成果的达成充满艰辛和曲折。在20世纪90年代,随着中国经济的发展,对能源的需求迅速增长。将俄罗斯远东地区的油气资源输往中国东部经济发达地区,是当时中俄双方考虑的选项之一。经过地质勘探,俄罗斯东西伯利亚地区发现一批气田,其中探明储量较多的是贝加尔湖西岸的科维克金气田群(证明储量1.5万亿立方米)和萨哈共和国境内的恰扬金气田群(证明储量1.2万亿立方米)。当时俄罗斯国内正在进行私有化改革,控制这批气田的尤科斯等私有企业和外国能源公司,也积极寻求对中国和其他亚洲天然气消费国的出口。

1992年,中国石油天然气总公司(CNPC,以下简称中石油)提出从东西伯利亚修建一条通往中国和日本的天然气管道,随后1993年中石油与俄公司合资并获得东西伯利亚两口天然气井的开采权。1994年,中石油与俄罗斯西丹科公司(Sidanco)签订天然气管道修建备忘录,并于1996年签署《中俄共同开展能源领域合作的政府间协定》,提出从伊尔库茨克州的科维克金气田向中国输送天然气。中俄双方就输往中国和经中国向第三国供应天然气的方案展开多次谈判,并于1997年同意每年将300亿立方米天然气输往中国和韩国。1999年2月,中石油同俄罗斯露西亚石油公司(Rusiya Petroleum)签署《关于铺设从科维克金凝析气田至中国及潜在第三国的天然气管道和开发科维克金凝析气田的可行性研究总协议》,就“西伯利亚力量”管道铺设和供气达成共识。2000年11月,中石油、露西亚石油公司和韩国天然气公社,三方签署了天然气管道建设和供气协议。[7]

按照当初的开发方案,科维克金年产300-350亿立方米天然气,开采的天然气每年供应中国200亿立方米,韩国100亿立方米,剩余的用于俄罗斯国内。管道路线安排的计划,是从俄罗斯的伊尔库茨克经满洲里到北京,总长约4100公里,再从大连修建海底管道将天然气输往韩国。如果进展顺利,这个亚洲最长的天然气管道工程将在2005年动工并于2008年投产,成为中、韩消费国与俄罗斯生产国三方合作共赢的典范。

然而2000年普京总统上台后,随着国际油价持续上涨,俄罗斯逐渐加强政府对油气产业的控制。国有控股的俄罗斯天然气工业公司(Gazprom,以下简称俄气)获得俄天然气运营与出口的垄断权。2004年1月,俄气总裁米勒提出,科维克金项目不符合俄罗斯国家利益,该气田的开发应该由俄气进行控制。随后若干年,俄罗斯行政和司法部门对露西亚石油公司及其股东施压。伊尔库茨克地方检察院、俄联邦矿产资源部以露西亚石油公司违反自然资源保护法和许可证开采协议为名,对其进行审查。2010年6月,露西亚石油公司的最大股东秋明-BP公司,向法院递交破产申请。在法院主持的拍卖会上,俄气以7.7亿美元拿下露西亚石油公司的全部股份。[8]

作为世界上最大的天然气生产商,俄气集勘探、生产、加工、运输、销售于一身,控制着俄罗斯72%的天然气储量(世界的18%)和77%的天然气产量(世界的15%)。[9]由于天然气占俄一次能源消费的50%,天然气价格与民众生活息息相关,因此,一方面俄气以国内天然气低价承担社会民生责任[10],另一方面政府赋予俄气出口垄断权,以天然气出口收益弥补其国内损失,欧洲市场长期是俄气盈利收入的主要来源。

在此情形下,中石油与俄罗斯其他公司的天然气协议计划被迫中止。在获得东西伯利亚气田的控制权后,俄气分别与中、韩进行双边谈判,但合作只限于贸易,并不涉及投资参与气田的勘探开发。于是中国开始寻求与中亚国家的天然气合作,推进从土库曼斯坦到中国的天然气管道路线方案,并获得以产品分成和股权合作的方式参与中亚气田开发和管道投资的资格。[11]

2004年乌克兰爆发颜色革命,俄欧关系变得敏感,俄罗斯提前偿还西方的贷款,实施绕过乌克兰通往欧洲的管道铺设计划。为了分散过于依赖欧洲市场的风险,俄气公布其出口多元化的公司战略。2004年9月,国务院总理温家宝访俄,中俄双方表示,愿继续推动落实中俄在石油天然气领域的合作项目。同年10月普京访华,中石油与俄气签署了战略合作协议。2006年3月普京再度访华,俄气和中石油签订《关于从俄罗斯向中国供应天然气的谅解备忘录》,拟修建东西两条通往中国的天然气管道。随后,俄气于2006年6月30日表示,考虑到俄罗斯70%以上的天然气探明储量集中在西西伯利亚地区,因此将优先考虑修建西线管道。[12]

2008年全球金融危机爆发,俄罗斯经济遭受重创,中俄原油管道在“贷款换石油”安排下完成协议签署,中俄天然气管道项目进入正式谈判阶段。双方谈判内容集中在价格、路线、支付及投资条款等方面。俄罗斯的路线方案是阿尔泰线(西线),而中国在2009年底实现了从中亚管道进口天然气,2009年和2011年分别完成“西气东输”一线和二线管道项目,西线方案对中国吸引力下降,希望谈判围绕东线即“西伯利亚力量”管道进行。最终谈判主要围绕中方预先支付俄气的初始投资额度、是否接受照付不议及百分比、是否在俄气项目中拥有股份等方面展开。

2010年9月,中石油同俄气签署《俄罗斯向中国供气主要条款框架协议》,明确供气路线、供应量、交割点等内容。在线路上舍近求远,由原来方案的弦状变成弧状,即从科维克金先向东北行800公里到萨哈共和国的恰扬金气田群,然后拐向东南1700公里到西伯利亚大铁路上的别洛戈尔斯克,再折向西南180公里进入中国黑龙江黑河,经大庆至北京。[13]

然而双方在关键的价格问题上存在较大分歧:俄罗斯要求对华输气价格按照惯例,即与出口欧洲的价格一致,并坚持与油价挂钩及“照付不议”定价原则。但中方认为,俄罗斯输华天然气管道比欧洲短,不接受俄罗斯的定价机制,要求以土库曼斯坦为参照,计价公式要求以国内广泛使用的煤炭相挂钩,两种参照系的价差在100美元/千立方米。谈判陷入僵局。

2012年4月,时任国务院副总理李克强访俄,提出由俄方参股中国天然气管道建设,中方参与俄上游天然气开发。2012年12月,俄气正式获批恰扬金气田群和科维克金气田群的开发。由此谈判出现转机,最终双方达成妥协。尽管目前没有公开资料,但普遍的共识是350美元/千立方米,这一价格应该是当时俄气供应欧洲与土库曼斯坦供应中国两种参照价格的中位数。[14]2014年5月,中俄最终签署《中俄东线供气购销合同》。

三、理论分析框架

该案例一个显而易见的事实是:俄罗斯需要为其东部地区天然气资源寻找销售与出口市场,中国对天然气的需求也不断增长,因此铺设一条通往中国东部发达地区的天然气管道符合各方利益。然而,为什么一项双赢的合约却迟迟不能签署?能使双方摆脱交易困境的合作机制都有哪些?对此,可借鉴博弈论的工具建立一个分析框架进行解释。

(一)交易的困境

经济学家认为,由于人的有限理性和机会主义行为特征,当人们在签订合同进行交易时的激励与执行合同义务时的收益发生变化时,比如市场价格的波动,或者当一方进行了专用性投资之后,另一方以此“要挟”(hold up)重新进行价格安排,先履行合同的一方就给予了后履行合同一方施加利益侵害的机会,两种情形造成单凭市场机制的自发调节难以达到帕累托(Pareto)最优状态。即,未达到资源的最优配置而呈现低效率运行的状态,经济学将这种现象称为“市场失灵”。博弈论中的“囚徒困境”模型就反映了人类的合作难题:尽管合作能够给双方带来利益,但是,如果给定对方愿意合作的前提下,己方选择不合作将带来更大的利益,则自己会放弃合作;如果对方也意识到这一点,对方也会不合作,则最终的结果是双方都选择不合作,从而陷入比合作更差的境地。

“西伯利亚力量”管道案例就充分反映出上述交易的困境,可借用一个完全信息的静态博弈例子进一步加以说明。假设中俄两国选择合作的收益是Г,付出的投资成本是α,由于天然气管道的资产专用性,因此α是“沉没成本”。如果中俄双方选择合作,则合作的收益是各种收益的二分之一减去成本α(Г/2-α)。若一方不选择合作,其可以得到收益β,而另一方则要承担对方违约的损失-α。若双方选择不合作,则双方收益各自为0。显然,中俄双方选择合作是互利的策略,分别可以获得(Г/2-α)。双方能否获得稳定的合作均衡解,还取决于中俄在不同策略下各自收益取值的变化。

假设不合作的收益β大于双方合作的收益Г/2-α(0<Г/2-α<β),则即使给定对方合作,另一方也会选择不合作。因此,在该情形下双方选择不合作是唯一的纳什均衡解,最后中俄两国的合作收益是0,社会总福利也是0,显然这是一个更坏的均衡结果。从博弈论的术语来说,该博弈中唯一的子博弈精练纳什均衡就是没有交易。[15]

假设中俄双方收益的取值发生变化,合作收益大于背叛收益(不合作收益),亦即Г/2-α>β,在该种情形下,给定一方合作,另一方选择合作是占优策略,此时纳什均衡解就是双方选择合作。

因此,中俄合作与否,取决于双方合作收益Г、合作沉没成本α、不履行承诺(或者说背叛)的收益β在不同情形下取值范围的变化,以及博弈双方采取的策略行为。这些在“西伯利亚力量”管道项目中均有体现,我们将在后面案例分析部分进行讨论。

(二)实现合作均衡的机制类型

1.双边机制

在完全信息条件下,未来重复博弈的收益是可预期的,因此,理论上讲,变一次博弈为重复博弈,会使得短期欺骗得不偿失,因为欺骗者将失去未来所有的收益。考虑到双方重复博弈的未来收益并进行贴现,促使当前合作的概率会大大提高。

摆脱上述“交易困境”最著名的思想,是无限期重复博弈模型(无名氏定理),即如果双方无限次重复博弈并且信息沟通不存在障碍,则博弈双方可以达成诚实合作。在本案例中,如果中俄博弈双方意识到未来还有继续通过天然气合作获得收益的可能性,那么选择合作的概率就会大大增加,因为尽管某一次的不合作(违约)可能获得更高的收益,但从长远看,违约方会因此丧失未来合作的机会而得不偿失。

在有限次重复博弈中,双方如果采取“针尖对麦芒”互不相让的策略,则也有可能取得“合作均衡”。阿克塞罗德在20世纪80年代设计了连续的“三次重复囚徒困境博弈实验”,证明“以牙还牙”策略可以解决“囚徒困境”国际合作问题。如果背叛行为在未来将受到惩罚或制裁,则有远见的行为者会为了不丧失声誉而约束自己,不选择背叛。[16]

在中俄天然气国际贸易中,通过长期合约机制锁定20或25年时间范围内买卖双方交易天然气的数量,因而具有有限重复博弈的声誉机制特征。考虑到未来20-30年的投资收益贴现(对天然气生产者而言,这是稳定收入的保障),将大大提高双方的背叛成本,从而促进交易的发生。[17]

另一种双边机制的激励条件是,交易者通过互送礼物或者相互质押,以提高背叛成本、形成诚实交易的可信承诺。如果一方未履行承诺,抵押品就会遭受损失。[18]即,引进质押机制改变了中俄博弈双方不同策略的收益,在中俄双方均采取合作策略的前提下,选择不合作行为的收益从β下降到β-γ(γ为质押品价值),使双方合作概率大为提高,更容易达成合作均衡解。

显然,在声誉机制中,最重要的是交易双方关系的持续性。当此条件具备时,交易者可以通过试错学习以及对其他成功者的模仿,选择成功的策略并剔除不成功政策的过程,来达到合作。通常认为,这是一种自我实施的合作博弈机制,并证明了哈耶克所预见的人类合作之扩展秩序的可能性,代表着市场经济最深沉的运作原理。

2. 多边机制

除了上述双边机制可以获得合作均衡解外,还存在实现合作的多边机制。双边机制的局限在于:在一个双边议价博弈里,经济租金的分配取决于各自的谈判和议价能力,每一方也都会关注其他买家或卖家。当存在第三方外部因素影响时,难免陷入“囚徒困境”的局面,因而需要有效的多边机制发挥作用。

国家间的交易行为不仅要考虑单次交易收益,也要考虑合作的策略信息传递给其他国家所带来的影响。如果国际社会信息沟通不存在障碍,并且具有对背叛者排斥的默示规范,则可以形成对该国交易行为的约束。对于某一个国家而言,如果背叛了另一个国家,还会丧失与其他国家未来潜在的合作机会。因此,交易双方在选择策略行为时,必须权衡背叛是否得不偿失。

多边机制包括多边声誉机制和多边惩罚机制两种类型。多边声誉机制主要用于合作或背叛信息传播,多边惩罚机制主要用于背叛行为能否被其他人排斥并受到惩罚。只有有效的信息传播和惩罚机制共同发挥作用,才能达成合作均衡解。多边机制还包括“社群规范”和“俱乐部规范”两种机制类型。如果某一社群具有共同信仰(比如对背叛者的排斥),相互间存在密切的信息交流,则可以形成一种“社群规范”的多边机制。[19]上述“礼品交换”或者“相互质押”双边机制,在多人情形下,则可以形成一种“俱乐部规范”的多边机制,即通过缴纳一定的初始费用(作为抵押物)促使俱乐部成员诚实交易,并形成自觉遵守俱乐部规范的默契,欺骗者将被剔除并丧失俱乐部成员资格。[20]

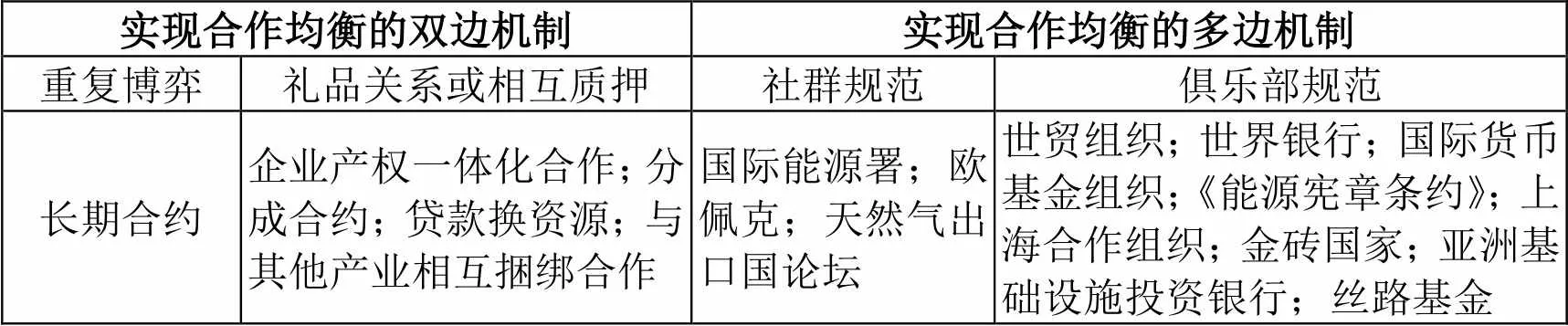

(三)国际天然气市场中有助于合作均衡的机制类型

长期以来,双边机制在天然气国际贸易中发挥着主导作用。与油价挂钩且“照付不议”的天然气长期合约,是典型的双边声誉机制,因为合约可以保证20或25年的时间范围内买卖双方交易天然气的数量,未来投资收益的贴现将大大提高双方背叛成本,从而促进交易的发生。另一种典型的双边国际合作方式是“相互质押”,即通过收购外国天然气公司的股份,签订分成合约或以参股的方式获得天然气开采权,这样做可以保证天然气供应稳定,以平衡价格波动带来的供应安全问题。

但是,以重复博弈为特征的长期合约双边机制,却限制了新交易者(或者更有效率的交易者)进入市场的机会,无法适应和面对一个复杂多变的市场环境,会失去许多具有帕累托改进性质的交易机会。相互质押的双边机制设计,在天然气投资中往往受到交易另一方国家政治与法律制度的影响,具有不确定性。因此,国际社会建立一个有效的多边机制,在全球天然气贸易与投资活动中显得格外重要。

自20世纪70年代以来,欧佩克(OPEC)和国际能源署(IEA)在全球能源市场中的地位举足轻重,因成立之初成员国具有身份导向性特征,可视为“社群规范”的声誉机制。[21]相对人格化特征更为明显的“社群规范”,“俱乐部规范”类型的多边机制则更多强调非人格的商业利益,世界贸易组织(WTO,以下简称“世贸组织”)、世界银行(WB)、国际货币基金组织(IMF)以及区域层面新兴的亚洲基础设施投资银行(AIIB)、丝路基金等,都可视为这一类型。

中俄都是世贸组织、上合组织和金砖国家的成员国,但这些机制在本案例中并未发挥作用。[22]作为WTO原则在能源领域的应用,《能源宪章条约》(ECT)是唯一具有强制性特征的多边机制,但中国和俄罗斯目前都不是其成员国。[23]总体而言,国际社会中无论是社群规范还是俱乐部规范的多边机制,在本案例中都未能有效促进中俄“西伯利亚力量”天然气管道的合作,以“重复博弈”和“相互质押”为特征的双边机制,是当前中俄天然气合作取得均衡解的主要方式。

表1 国际天然气市场中有助于合作均衡的机制类型

资料来源:作者自制

四、“西伯利亚力量”管道案例分析

通过上述分析可以知道,博弈的合作均衡解,取决于中俄双方不同策略下对成本与收益预期的权衡。在不同时间和市场条件下,博弈双方对天然气管道铺设的成本收益预期也是变化的。我们将根据上述理论框架,对“西伯利亚力量”管道案例进行具体分析。

(一)“西伯利亚力量”管道的一波三折

1. 俄中韩合作均衡解的达成

20世纪90年代,俄罗斯与中、韩达成共识,事实上实现了三方合作的均衡解。从总体收益看,对俄罗斯而言是可观的生产者剩余,在偏远的远东、东西伯利亚地区开发潜在的天然气,为科维克金气田每年300亿立方米的天然气找到了出口市场。而对于中国和韩国来说,则是每年200亿和100亿立方米的消费者剩余,弥补了自身供应的不足。对中国而言,与俄方合作可以缓解过于集中从中东进口能源的问题,改善过于依赖煤炭的能源消费结构;而对韩国则可以弥补其管道进口气的空白。因此,对俄中韩三方而言,不合作的收益是0,而长期合作带来的收益要远远大于投资管道的沉没成本α。况且对俄罗斯政府而言,其沉没成本由当时的尤科斯公司及外国能源公司承担。因此,在20世纪90年代,铺设一条从俄罗斯伊尔库茨克到中韩两国的跨国天然气管道,是一个多方共赢的合作方案(合作均衡解)。

2.国际市场的“意外之财”

进入21世纪,随着国际油价的飙升,影响俄罗斯政府博弈收益的外部因素发生了变化,俄政府对于获取生产者剩余收益的预期,已远非20世纪90年代的方案设计所能满足了。显然,相对于开发需要巨额投资且未来具有一定不确定性的东西伯利亚上游气田,加强对现有成熟气田的控制,通过下游收益实现国家利益最大化,是当时俄政府更为优先的策略。俄气此时是政府实现其利益的载体。[24]随着国际油价上升,俄气同欧洲签订与油价挂钩的天然气长期合约获得的收益Г也增加了,而东西伯利亚、远东的开发则需要其支付大量沉没成本α(估计550亿美元),大规模开发面临着资金和技术的双重挑战。换句话说,给定中韩与俄罗斯合作的前提下,俄气选择不合作的收益上升了,因此最终的均衡解是不合作。

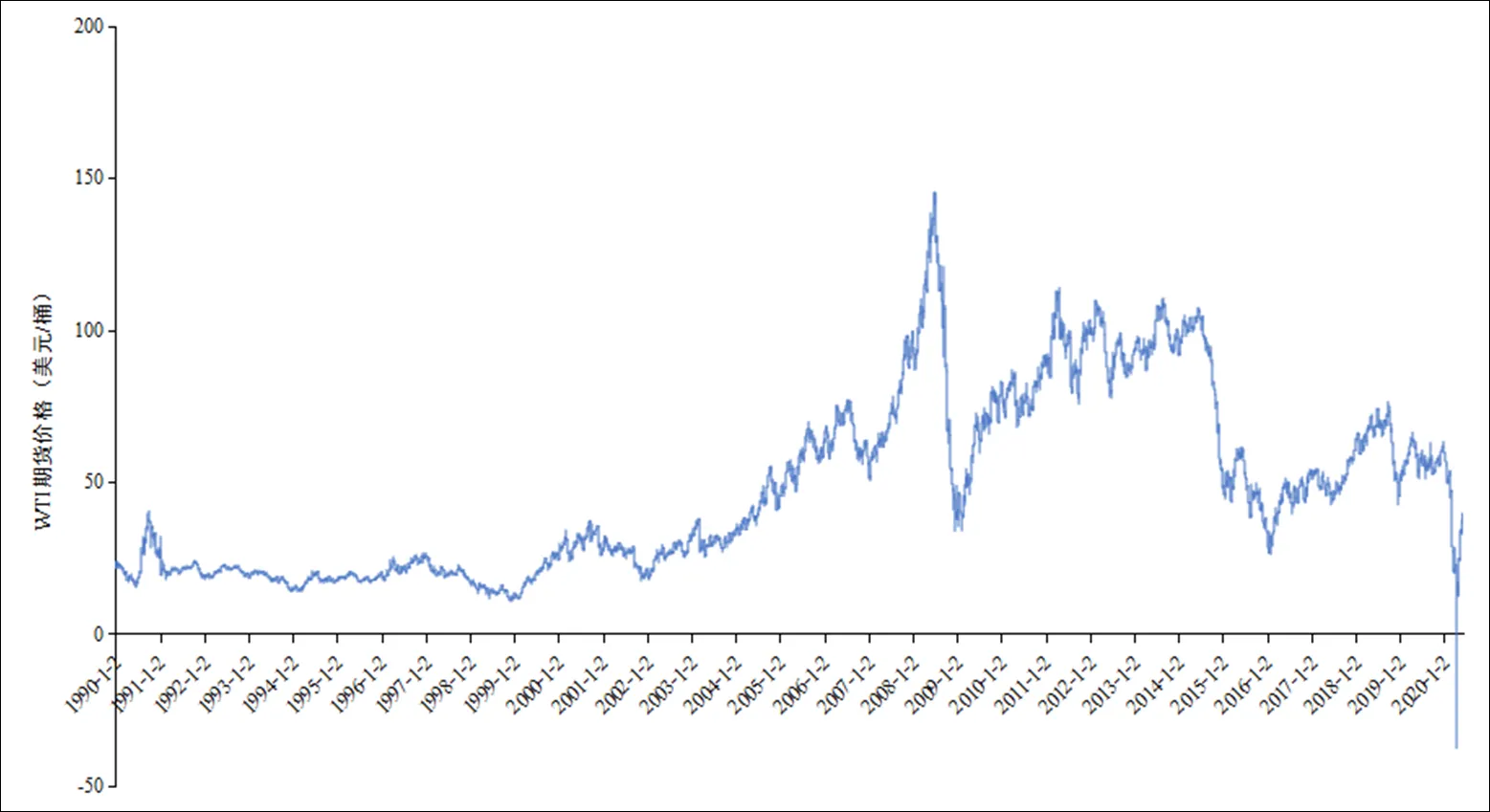

3. 2008-2014年的根本性转折

2008年金融危机后,中俄双方的国内外约束条件都发生了重大变化。2008年金融危机导致俄油气出口急剧萎缩,国际油价大幅下跌75%以上,俄罗斯经济遭受重创。由于美国页岩气革命的成功,加上2008年金融危机后全球经济复苏低迷,供给和需求两方面的共同作用导致2013年国际原油市场过剩,原油价格又回到低油价区间。俄罗斯国内经济持续衰退,国家预算难以平衡。同时,代表俄油气工业核心的西西伯利亚地区进入衰退期,投资收益越来越小,资金来源无法保障。[25]在此背景下,俄罗斯天然气行业也发生变化,市场呈现新的特征,出现了俄罗斯石油公司(Rosneft,以下简称俄油)、诺瓦泰克公司(Novatek)等独立的天然气厂商,俄气出口垄断权被打破。俄罗斯国内天然气价格开始以欧洲净回值为标准进行改革,以提升企业盈利水平。

图1 纽约商品交易所WTI原油期货主力合约日价格走势图

资料来源:作者根据EIA官网数据绘制,https://www.eia.gov/dnav/pet/hist/RCLC1D. htm

随着美国页岩气革命以及全球LNG的发展,越来越多的欧洲国家采取天然气现货市场定价,签署长期合约的意愿下降,导致俄气在欧洲市场份额下降(从2010年的32%降到2012年的26%),并且面临的仲裁报告增多,这是此前40年少有的现象。[26]欧盟委员会2012年9月宣布针对俄气开展反垄断调查[27],如果反垄断案成立,俄气将按照10%的营业额被罚款,数目高达数十亿欧元。[28]俄气被迫与欧洲客户在保障长期合约机制的基础上进行折扣、让步与补偿,并且更多地要与枢纽中心的定价进行挂钩。[29]

显然,对俄气而言,面对欧洲方向不断上升的交易成本和下降的市场份额,转向与亚洲国家的合作以分散欧洲市场风险变得愈发关键,俄方回到谈判桌的可能性增加了。对中方而言,市场低迷有助于提高谈判筹码,中方的资金对俄可以发挥更大作用;而俄虽然明知在此时谈判,对方更具主动权,但由于不合作的成本也在上升,因而不得不与中国进行谈判。基于2008年中俄(中石油与俄油)原油管道“贷款换石油”的成功经验,中俄(中石油与俄气)双方围绕价格、路线、支付及投资条款等方面内容进入正式谈判,到2010年,双方基本同意了除价格外其他事项的安排。然而,由于彼此天然气价格的参照系有着较大差异,中俄双方博弈陷入困境。

2014年克里米亚事件后,美欧陆续出台针对俄罗斯金融与技术等方面的制裁措施,除俄气外,俄油、诺瓦泰克公司和俄罗斯天然气工业银行都在被制裁的名单内。由于俄天然气资源开发依赖欧美的资金与技术,没有西方跨国公司的支持,单靠俄气,显然无力推动其国内大型项目的实施。

纵观案例可以看出,不同时期国际因素的影响、中俄对成本与收益预期的变化,决定着双方的策略行为选择。同时,受俄罗斯国内政治影响,俄方与中方的交易合作主体也在变动,从20世纪90年代以尤科斯为代表的私营企业和外国能源公司(可以自由决策修建一条更为经济的、沉没成本较小的线路),到普京时代中方不得不面对一个代表政府利益且具有出口垄断地位的俄气。这些因素使“重复博弈”和“相互质押”双边机制的作用受限。

(二)中俄合作均衡解的达成

俄气对“西伯利亚力量”管道合作有三个方面的诉求。第一,平衡来自欧洲的压力。美国页岩气革命以及液化天然气(LNG)全球贸易的发展,使俄气在欧洲的长期合约面临挑战。借助同中国的长期合约,可以起到平衡欧洲压力的杠杆作用。第二,平衡来自中亚国家的竞争。随着中亚国家天然气出口多元化战略的推进,俄罗斯在中亚天然气市场地位下降,俄罗斯需要通过与中国的合作来平衡中亚国家向欧洲和亚洲出口的影响力。第三,发展远东地区经济。俄气肩负着国内地区经济增长的社会责任,而发展远东是俄罗斯的国家战略。大型天然气管道项目落户远东,对远东开发显然至关重要。

对中石油而言,在国内天然气消费需求持续上升的背景下,基于国家层面考量,稳定的俄管道气进口可以缓解国内季节性消费需求,尤其是环渤海地区冬季供暖的问题。构建“西气东输、北气南下、海气登陆、就近供应”的四大进口通道,形成“气气竞争”局面,有利于市场化的推进。[30]在企业层面,中石油需要考虑该项目的经济收益和进口成本。总体上,东线协议的最终签署,是当时中俄合作双方成本与收益权衡考量下妥协均衡的结果。

合作均衡解的达成,是双方成本与收益权衡下的策略选择。就俄气而言,与中方签署一份30年的天然气长期合约,可以对冲其在欧洲市场不断上升的边际成本。换句话说,给定俄方出口收益占其预算比重的前提下,与中方不合作的成本逐年上升。显然,面对2013年国际油价低迷、欧洲传统市场边际收益下降,以及西方持续制裁的压力,俄罗斯迫切需要中国这样一个具有强大消费潜力的买方,以平衡其在欧洲市场的压力。

双边机制作用的发挥,促进了合作均衡解的形成。俄气与中国签署油价挂钩且照付不议的长期协议,是一种重复博弈机制作用的体现。相互质押机制也发挥着关键作用。尽管俄气没有同意中方股权参与其天然气气田开发,但“西伯利亚力量”管道由双方共同投资,估计总投资需要550亿美元,而中国为该项目预付250亿美元。应该说,“西伯利亚力量”管道250亿美元的预付款与当年中俄原油管线250亿美元“贷款换石油”,具有异曲同工的效果。通过这种资金质押,增加了俄罗斯不合作的成本(若俄选择不合作,将失去250亿美元)。

需要指出,“西伯利亚力量”管道案例中长期协议的定价(350美元/千立方米)低于亚洲LNG现货价格(501.2美元/千立方米)和俄气供应欧洲的价格(380美元/千立方米,2013年均价)。因此,面临资金与技术挑战的俄气,在其资金分配预算中,未来仍有可能主要用于维护成熟气田设施,倾向于增加对欧洲的出口。对中方而言,预付资金是约束自身机会主义行为的一种做法(提高违约成本),若将来中方选择不合作,则预付的250亿美元铺设管道的沉没成本,将由中方自己承担。

该案例中体现双边“礼品交换”或“相互质押”机制发挥作用的,还包括中国同意亚马尔(Yamal)的LNG项目部分与油价挂钩,俄罗斯获得对中国下游项目的投资,如上海化学工业园(天然气提炼)、天津炼油厂等。在制裁背景下,俄罗斯获得了中国页岩油气开采技术、铁路基础设施投资,甚至包括航空、汽车等各个方面的收益。

合作均衡解(协议签署)也是俄罗斯国内利益集团博弈均衡的结果。这一点从管道路线方案由直线改为弧线的变化中可见一斑,明显增加了管道铺设的成本,折射出俄罗斯国内利益集团之间的博弈。2006年8月,俄罗斯颁布《天然气出口法》,修订1992年的《自然资源利用法》,自然资源部和俄气取代地方政府获得地下资源的控制权。2007年,俄气获得科维克金气田的开采权。俄气开发偏远且昂贵的大型气田,一定程度上迎合了地方政府的利益。“西伯利亚力量”管道绕经恰扬金油气田,还方便了包括东西伯利亚维尔霍扬斯克油气区在内的两个油气区资源的对外输出,可以盘活俄罗斯远东地区经济发展这盘棋。[31]俄气也可以利用西伯利亚管道,为将来供应日、韩天然气创造有利条件。俄气还可以利用该管道在符拉迪沃斯托克建设LNG港口,面向亚太市场出口。

应该说,该路线安排反映出俄气与独立天然气厂商在亚洲LNG出口方面存在的竞争关系。2008年金融危机之前,俄气经历了天然气量价高企的好年景,但随后俄气天然气出口收入急剧下降。俄政府意识到,必须通过竞争促使俄气提高效率。季姆琴科(GennadiiTimchenko)成为诺瓦泰克公司股东之后,该公司变成俄气的竞争者。2012年5月,谢钦(IgorSechin)回到俄油,也开启了雄心勃勃的天然气项目。[32]目前俄罗斯天然气市场的结构越来越像俄罗斯石油领域的格局,呈现出寡头垄断地区市场的局面:除了俄气,三大独立的天然气厂商——诺瓦泰克、俄油和卢克石油(Lukoil)——在天然气生产和市场上的份额也不断增长。由于2006年法律规定将天然气出口权给予俄气,因此这些公司纷纷聚焦LNG项目。2012年11月,诺瓦泰克首次提出LNG项目出口垄断权不应当赋予俄气,认为这无助于俄罗斯在LNG全球贸易中的竞争能力。2013年10月俄罗斯政府批准了由能源部起草的天然气出口修正案,诺瓦泰克公司获得LNG出口权,撼动了俄气的出口垄断地位。[33]目前,诺瓦泰克控制着亚马尔LNG项目(中石油占20%的股份),而萨哈林1号项目则被俄油和埃克森美孚控制;这两家企业(诺瓦泰克和俄油)都有销往亚洲的出口合同。

(三)双边机制作用发挥的约束条件

从“西伯利亚力量”管道博弈的历程来看,通过贷款援助等承担沉没成本,以及股权参与气田开采等相互质押方式,一直是中方的策略选项,试图以此改变俄罗斯博弈成本和收益的变化,进而影响其决策。但是为何在2000年俄中韩三方达成共识(合作均衡解),却最终没有落实?为何到2014年中俄双方又达成协议?中俄合作均衡解达成的前后变化说明,在该案例中,中俄双边机制作用的发挥,是有约束条件的。

首先,国际油价对双边机制作用的约束。2008年前国际油气价位一路看涨,俄罗斯在能源出口中获得巨大的经济利益,因此对于贷款、援助以及股权安排等激励性方案需求有限。反之,2008年金融危机后国际油价暴跌,俄国内经济实体问题突出,企业债务无法偿还,银行流动性吃紧,股市暴跌,各方都等待政府的救助。俄罗斯对外部资金需求迫切,对质押条件更为宽松。显然,同样的资金在不同时期对俄罗斯的边际收益并不相同。由于俄罗斯经济依赖油气资源的出口,而且天然气定价机制与油价挂钩,因此双边质押机制作用的发挥会受到国际石油价格波动周期的影响。

其次,国内政治因素对双边机制作用发挥的约束。经济学中规模与效率的两难,是俄罗斯天然气行业发展长期面临的一个问题。从20世纪90年代一直到2009年,俄罗斯用天然气国内低价来维护社会稳定,但代价却是天然气生产的低效率。在“西伯利亚力量”管道案例中,俄气争夺科维克金气田控制权、2006年俄气进入萨哈林2号项目[34],都表明俄罗斯政府在相互冲突的利益权衡中,选择了牺牲效率。开发东西伯利亚偏远且昂贵的气田,也是着眼于俄政府的地区经济发展和社会目标追求。[35]2014年的中俄协议不涉及中国参股俄远东气田,当然也无助于此处气田开发效率的提升。

2009年后随着页岩气革命和LNG的发展,全球天然气贸易竞争加剧。在此背景下,俄罗斯基于提升效率的考量,使其国内天然气市场有了一定程度的竞争,但俄气仍占垄断地位。显然,对俄而言,建立一个有效保护私有产权的制度安排,推动国内天然气市场竞争与自由化发展、吸引大量国际资本流入,才真正有助于俄罗斯天然气行业效率的提升和长期的经济发展。

第三,中俄长期经贸关系对双边机制的约束。俄罗斯领土横跨欧亚大陆,但长期以来俄始终认为自己是欧洲国家,与亚洲国家的合作往往就事论事,缺乏长期战略和规划,直到2009年俄才开始与亚洲国家开展天然气贸易就是证明。历史表明,当俄罗斯遇到地缘政治冲突或金融危机时,与中国的合作才作为一种替代方案出现,这是一种短期的国家机会主义行为,中方似乎扮演着俄罗斯最后贷款人的角色。显然,这无助于在中俄间形成一个稳定的均衡解,“西伯利亚力量”管道的案例经验充分说明了这一逻辑。

(四)多边机制的缺位

可以发现,本案例中双边机制作用的发挥,受到不同时期国内外因素变化的影响。如果存在一个多边机制,则会加大俄方在一次博弈中背叛行为所带来的违约成本,从而也有助于促进合作均衡解的达成。但从“西伯利亚力量”管道的案例进程中不难发现,多边机制的作用是缺位的。

中俄作为成员国和观察员国,参与了全球层面和区域层面的数个多边机制,但是,这些机制仅限于信息的沟通与交流,难以对俄罗斯构成真正有效的约束。[36]

在本案例中,尽管日本和韩国是国际能源署(IEA)成员国,而且天然气也纳入IEA的职能范围,但由于IEA并没有代表新兴国家和广大发展中国家的利益,中国还不是其成员国。[37]而且,能源运输通道以及贸易争端解决机制在IEA的治理职能中还是空白。

《能源宪章条约》(ECT)是目前唯一对促进和保护能源投资具有国际法约束力的多边机制,覆盖投资、贸易和争端解决机制等多方面功能。其能源过境争端的调解机制,兼具自愿性和强制性,具有一定的创新和代表性。《能源宪章条约》吸纳了28个欧盟成员国和中亚、里海、黑海沿岸许多国家的参与,但俄罗斯不在该组织中。

经过18年努力,俄罗斯终于在2012年7月完成了加入WTO的法律程序。理论上,作为“经济联合国”,WTO是全球多边贸易体制的基础,但俄罗斯并未真正受到WTO的约束,目前WTO内部也未就能源问题形成专门的机构。中俄都是金砖机制的成员国,能源合作已经确立为金砖国家的一个发展领域。但是,目前该机制较松散,没有任何具体的能源政策和项目。[38]

综上所述,能源领域发展较为成熟且具有一定约束力的国际机制,在本案例中作用是缺位的,这也导致“西伯利亚力量”管道合作容易陷入困境。

五、案例的进一步思考及政策含义

在本案例的分析中,我们可以得出一个明显的启示:促进中俄天然气管道长期稳定的合作,一方面要考虑完善双边机制,另一方面,更为重要的是,在加强现有双边机制作用的基础上,积极推进多边机制的构建。

(一)完善双边机制

首先,尽管2014年协议签署,中方并未获得俄上游气田的股权,但并不意味着未来这种“资本相互质押”上下游一体化的合作方式没有机会。有消息称,俄气曾建议俄政府吸引中石油收购俄石油子公司安加尔斯克聚合物厂下属的萨扬斯克化工厂股份,使其转型为天然气化工厂,并参与东线伊尔库茨克气化项目的投资。[39]当然,中俄相互质押机制作用的发挥,应该建立在双方市场化发展的基础上,通过建立有效的产权保护制度、引入竞争机制、天然气市场化改革等,为“相互质押”创造条件。

其次,随着中国天然气市场化的发展,国内天然气进口呈现出分散化趋势,从而造成对外价格谈判的劣势,不利于国内整体福利的提高。未来对俄天然气进口若能实现国内联合采购(资金相互质押),则可以获得更大的谈判优势,维护国家整体利益。可以考虑由中国石油和化学工业联合会(行业协会)牵头、协调并承担集体行动的成本。

第三,加强国内能源贸易的立法,尽快出台《天然气法》,限制相关人员在对外谈判中相机抉择的余地,这既可加强对外谈判的主动性,又可向对方发出可信承诺的明确信号,从而有利于中俄双边重复博弈作用的发挥。

(二)推进与构建多边机制

随着中俄天然气西线协议的签署,以及中俄其他线路天然气管道计划的推进,俄罗斯在亚洲天然气市场的影响力也将逐步加大。俄罗斯作为天然气出口大国,单靠一个天然气进口国的力量不足以对其形成有效约束。而一旦亚太地区多个天然气进口国达成俱乐部规范的某种默契,就能够对俄罗斯形成有效约束。与欧洲不同,亚洲国家具有关系文化的特点,经济发展水平差异较大,市场化水平也参差不齐,制度化水平较低。尽管东亚的中国、日本、韩国深受儒家文化影响,然而,由于各国存在的历史遗留问题,亚洲进口国之间形成某种具有社群规范的多边治理机制并不容易。但不排除在政治可能的情况下,亚洲企业间自发组成天然气进口集团,联合采购,争取对买方有利的条件,从而形成对俄气的强大约束。

虽然日本与韩国都是IEA成员国,但并不具有决策权。因此,如果政治条件允许,东亚天然气进口国可以考虑建立东亚多边能源治理机制,利用资金的“相互质押”推动基础设施完善,共同推进天然气储气库建设,进而形成“资源相互质押”。这将有助于缓解“亚洲溢价”。当然,中日韩之间历史遗留问题众多,矛盾重重,国家间集体行动的固定成本不容小视。

在本案例中,进一步发挥上合组织的多边机制作用,具有一定的现实基础。上合组织成员国数量少,组织成本较低,中俄两个大国的合作是其发展的关键。中国可以利用亚洲基础设施投资银行、丝路基金等“资金相互质押”机制,深化上合组织框架下的多边合作。可以考虑在上合框架下推动《能源宪章条约》的应用。未来,随着中俄其他管道的铺设,中亚国家、蒙古国与中国西气东输管线之间的互联互通,以及通往日本、韩国的管道修建,中国可能成为连接中亚、俄罗斯和东亚国家的运输过境国。在此背景下,亚洲区域需要完善投资贸易以及过境运输等方面的制度设计。

随着全球天然气市场的发展,亚洲地区将与欧洲一样,涌现出多个天然气枢纽交易中心[40],进而可以动态地反映不断变化的亚太市场供求关系,而不是简单地让全球石油价格来决定本地消费的天然气价格。[41]随着亚太地区天然气现货交易的增多,俄气与中国的长期合约定价机制可能更多地受到亚洲枢纽中心天然气交易价格的影响,不排除出现与欧洲类似的针对长期协议仲裁案例的发生。

总之,迄今为止,“西伯利亚力量”管道案例中更多体现的是双边合作博弈机制。受制于不同时期内外因素的影响,该机制很难形成中俄博弈双方稳定的合作均衡解。而多边机制目前并未发挥作用。从长远看,推进交易双方的天然气市场化改革,有助于稳定合作各方的收益预期,从而使“重复博弈”自我实施机制可以有效发挥。自由市场的优点在于发现价格、适应变化和不确定性,因而具有动态效率。在这个意义上,俄罗斯需要适应WTO的相关规则,在建立产权保护法律体系、天然气市场结构重组、管道非歧视性第三方准入、放松出口管制、定价机制和税制改革、建立天然气枢纽交易中心等方面不断推进。

相对于双边机制,多边机制的构建一开始可能面临更高的集体行动成本,但是一旦建成,则可以限制交易各方的违约行为,明确收益预期,从而有助于形成较为稳定的“合作均衡解”。

Based on relevant theories of new institutional economics, this paper establishes an analysis framework for the energy trading cooperation mechanism between countries through the case study of the Sino-Russian “Power of Siberia” natural gas pipeline cooperation. The “cooperative solution” of energy transaction between countries could be achieved through bilateral, multilateral and third-party mechanisms.The reason why the “Power of Siberia” pipeline has experienced ups and downs lies in the lack of a stable and balanced solution to the Sino-Russian bilateral game. This is related not only to external factors such as fluctuations in international oil prices and the development of the Central Asian and European natural gas markets, but also to internal factors such as Russia’s domestic politics and marketization, in addition to the long-term economic and trade relations between China and Russia, which makes it difficult for the bilateral mechanism of “repetitive game” and “mutual pledge” to function effectively.With the development of the shale gas revolution in the United States and global liquefied natural gas (LNG) trade, as well as the intensification of the integration of natural gas markets in different regions, it is necessary to further improve domestic legislation to promote market-oriented reforms and form a domestic environment conducive to the role of Sino-Russian natural gas cooperation mechanisms. When politically possible, it is imperative to promote establishing a multilateral mechanism for Asian gas importing countries including China, Japan and South Korea, restraining Russia’s opportunistic behaviors in Asia. Meanwhile, under the framework of the Shanghai Cooperation Organization and the Energy Charter Treaty, it is also necessary to promote cooperation between regional natural gas exporting countries and consumer countries so as to achieve stable cooperation between China and Russia.

Natural Gas Market Transformation, Sino-Russian Natural Gas Cooperation, the “Power of Siberia” Pipeline

【Аннотация】Данная статья опирается на соответствующие теории новой институциональной экономики и посредством анализа китайско- российского сотрудничества в области газопровода «Сила Сибири» создаёт основу для анализа механизма сотрудничества в торговле энергоносителями между странами. «Совместное решение» энергетических транзакций между странамиможет быть достигнутоспомощьюдвусторонних,многосторонних и механизмов третьих сторон. Проект газопровода «Сила Сибири» претерпевал перипетии из-за отсутствия стабильного и сбалансированногорешения в российско-китайской двусторонней игре, что связано не толькосо внешними факторами, такими как колебания мировых цен на нефть,развитие рынков природного газа в Центральной Азии и Европе, а такжетесно связано с такими внутренними факторами, как внутренняя политика России и процесс маркетизации страны, долгосрочные экономические и торговые отношения между Китаем и Россией, что затрудняет эффективное функционирование двустороннего механизма «повторяющейся игры» и «взаимных обязательств». С развитием революции сланцевого газа в США и развитием мировой торговли сжиженным природным газом (СПГ), атакже интенсификацией интеграции рынков природного газа в различных регионах необходимо дальнейшее совершенствование внутреннегозаконодательства для продвижения рыночных реформ и формирования внутренней среды, способствующей китайско-российскому сотрудничеству в области природного газа. Исходя из соображений политических возможностей, следует содействовать созданию многостороннего механизма для азиатских стран-импортёров газа — Китая, Японии и Южной Кореи, с целью сдерживания оппортунистического поведения России в Азии. В то же время необходимо в рамках Шанхайской организации сотрудничества и Договора к Энергетической хартии продвигать сотрудничество между региональными странами-экспортёрами природного газа и странами-потребителями, и достичь сбалансированного решения в стабильном сотрудничестве между Китаем и Россией.

【Ключевыеслова】Трансформация рынка природного газа,китайско-российское сотрудничество в сфере природного газа, трубопровод«Сила Сибири»

[1]Avner Greif, “Reputation and Coalition in Medieval Trade: Evidence on the Maghribi Traders”,, 1989, Vol.49, No.4, pp.857-882.

[2][美]道格拉斯·C·诺思:《制度、制度变迁与经济绩效》,杭行译,上海:格致出版社、上海三联书店、上海人民出版社,2014年,第60页。

[3]一些研究表明,纵向一体化可以为事前的专用性投资提供可信承诺和事后保护。见Michael H. Riordan, Oliver E. Williamson, “Asset specificity and economic organization”,, 1985, Vol.3, No.4, p.75.

[4] B. Klein, “The Role of Incomplete Contract in Self-enforcing Relationships”, in Eric Brousseau and Jean-Michel Glachant eds.,, Cambridge: Cambridge University Press, 2002.

[5] Robert O. Keohane, “The Demand for International Regimes”,, 1982, Vol.36, No.2, pp.325-355.

[6]在国际社会,由于主权国家的存在,严格意义上的第三方正式机制并不成立,因此不在本文的讨论范围内。

[7]科维克金气田的勘探权几易其手,对中、韩与俄罗斯的三方合作影响较大。一开始西丹科公司拥有科维克金的开采权,其股东包括伊尔库茨克州国家财产管理委员会、伊尔库茨克石油天然气公司、安加尔斯克炼油厂和韩国韩宝集团的子公司东亚天然气公司(EAGC)。后来开采权转至露西亚石油公司,且其股东也几经变化,到2003年该公司股份构成是秋明-BP占62.4%、Interroc公司占25.8%、伊尔库茨克州国家财产管理委员会占11.2%。参见海舟:“对开展中俄韩天然气合作的战略思考”,《国际石油经济》,2015年第4期,第2页。

[8]海舟:“对开展中俄韩天然气合作的战略思考”,第2页。

[9]杨宏会:“俄气的天然气发展战略及其挑战”,《国际石油经济》,2013第6期,第61页。

[10]俄罗斯国内天然气定价采取双轨制,即,允许其国内消费者采取配额购买一部分价格较低的管制天然气,也要买一部分市场价格的天然气。目前配额仍占据较大的份额。

[11]根据已故原国家能源局局长张国宝的回忆,土库曼斯坦法律规定陆上油气田不能让外国公司以产品分成的方式开发,但考虑到与中国的特殊关系,尼亚佐夫总统特批5个区块让中方以产品分成的方式勘探开发。同时,途经乌兹别克斯坦与哈萨克斯坦的管道建设,都采取与该国油气公司各占50%的股份合资方式进行。参见张国宝:《筚路蓝缕》,北京:人民出版社,2018年,第117-118页。

[12]西线由西西伯利亚,经俄罗斯阿尔泰共和国至中国新疆,最终和中国的西气东输管道连接;东线由东西伯利亚科维克金气田供气,管道修至中国东北。东西两线年供气量约680亿立方米,超过俄罗斯对德国每年400亿立方米的天然气供给量。西西伯利亚南部是俄罗斯传统的油气田,主要用于供应欧洲市场,俄罗斯希望在有富余能力的情况下向中国出口。

[13]张抗、白振瑞:“中俄东线供气购销合同的回顾和展望”,《天然气技术与经济》,2014年第4期,第2页。

[14]普遍共识估计,双方妥协的价格应该低于俄气供应欧洲380美元/千立方米的价格(2013年平均价),也低于当时亚洲LNG现货价格(501.2美元/千立方米),但要高于中国从土库曼斯坦的天然气进口价(322美元/千立方米)。参见Sergey Paltsev, “Scenarios for Russia’s Natural Gas Exports to 2050”,, 2014, Vol.42, p.265.

[15]这是一个简化的模型,只考虑了两期博弈。现实中的交易行为一般并不只有两个阶段,交易双方需要经历多个阶段轮流行动。在此种情况下,前一个交易者的行动结束后,后一个交易者有可能不再继续遵守合同,因此交易双方互相都有违约的可能。

[16]有限重复博弈机理与无限重复博弈是一致的,即考虑未来重复博弈的收益。阿克塞罗德的以牙还牙实验代表了信息不对称条件下的一种报复策略:首先选择合作,再选择另一方前一步的策略。参见R. Axelrod,,New York: Basic Books, 1984, p.13. 克瑞普斯等人也证明了合作行为可以在有限次博弈中出现。参见D. Kreps, P. Milgrom, J. Roberts, R. Wilson, “Rational Cooperation in the Finitely Repeated Prisoner’s Dilemma”,, 1982, Vol.27, No.2, pp.245-252.

[17]一些学者认为,长期合约是对应于资产专用性设计的一种双边治理机制,交易的重复性为补偿专门的治理机制成本提供了条件。参见Michael H. Riordan, Oliver E. Williamson, “Asset specificity and economic organization”, p.75.

[18]关于质押能够在交易过程中建立信任、实现合作均衡解的理论解释,见[美]威廉姆森:《资本主义经济制度》,殷毅才、王伟译,北京:商务印书馆,2002年,第236-245页。

[19]格雷夫曾论述过地中海地区马格里布商人是如何在社群规范的多边机制作用下保持长期合作的,参见Avner Greif, “Reputation and Coalition in Medieval Trade: Evidence on the Maghribi Traders”.

[20]按照青木昌彦的描述,俱乐部规范下的多边机制是基于礼品交换惠顾关系的扩展,这里缴纳的俱乐部费用相当于礼品或质押品价值γ。缴纳会费必须花在对局外人没有价值,且不可能被成员带走的用途上,比如会员证、俱乐部纪念品等。只要这两个条件满足,俱乐部规范将被成员自动遵守,俱乐部成员间的交易合同将被自我执行。参见[日]青木昌彦:《比较制度分析》,周黎安译,上海:上海远东出版社,2001年,第70、84页。

[21]欧佩克成员国广泛地受到泛伊斯兰主义思想的影响;国际能源署在成立之初,其参与方原则上是经合组织(OECD)成员国,拥有市场经济国家身份。

[22] 2001年6月15日上海合作组织宣布成立,成员国包括中、俄以及中亚几个国家,尽管功能定位是国家安全及反恐,也被认为是亚洲能源合作最具潜力的组织。金砖国家包括中、俄以及巴西、印度、南非,成员国包含能源生产国和消费国,已确立能源作为合作领域,但目前较为松散。这两个组织具有成为“俱乐部规范”多边机制的发展潜力。

[23]与WTO性质相近,《能源宪章条约》可视为类似“俱乐部规范”的多边机制。关于《能源宪章条约》与国际社会其他多边机制在有无约束力的法律状态、范围、贸易、投资、运输、能效以及争端解决机制方面的比较,参见徐斌:“市场失灵、机制设计与全球能源治理”,《世界经济与政治》,2013年第11期,第89页。

[24]俄气利用各种方法对储气基础设施、电厂等欧洲市场的下游企业进行控制,并且在2005-2009年间与德国、奥地利、意大利等主要合作伙伴签订了众多伴有目的地条款限制等附加条件的长期合同。参见Sadek Boussena, Catherine Locatelli, “Gas market developments and their effect on relations between Russia and the EU”,, 2011, Vol.35, No.1, p.32.

[25]2008年危机之前,70美元/桶的油价就可以为俄罗斯创造财政盈余,但危机后到2012年则需要120美元/桶,参见[英]塞恩·古斯塔夫森著:《财富轮转:俄罗斯石油、经济和国家的重塑》,朱玉犇、王青译,北京:石油工业出版社,2014年,第21页。

[26] 2010年后,意大利、德国等欧洲的许多天然气公司,都对俄气及其关联公司提起过仲裁。“Edison takes Gazprom to court”,, 4 November 2010, pp.2-3; “Edison’s Russian deal saves Euro 200 million”,, 25 July 2011, p.2.转引自乔纳森·斯特恩编著:《全球天然气价格机制》,王鸿雁、范天骁等译,北京:石油工业出版社,2014年,第149页。

[27]管道开放给第三方,可能会促进从西方到东方的天然气逆流,会给俄气在中欧和东欧的天然气市场主导地位造成冲击。目的地条款限制是俄气控制欧洲市场的重要手段,这些限制性运输条款通常被记载于俄气同欧洲的天然气长期合约中。2006年乌克兰危机后,欧洲就有针对性地提出天然气竞争法案等能源一揽子计划,以摆脱俄气对欧洲市场的控制。欧洲反垄断的目的之一,就是要去除俄罗斯长期合约中限制逆流和第三方使用其运输管道等方面的垄断条款。欧盟认为俄气涉嫌违反《欧盟运行条约》第102条的规定,该规定是欧盟竞争法案的核心条款。“Antitrust: Commission opens proceedings against Gazprom”, EU Commission, 4 September, 2012, https://ec.europa.eu/commission/presscorner /detail/en/IP_12_937

[28]根据俄气的财务报表,该公司同意给欧洲众多天然气买方支付大约44亿美元的反向赔偿款。2013年底,俄气以现金形式退款35亿美元给已经输送的欧洲客户。参见Jason Bordoff, Trevor Houser, “American Gas to the Rescue? The impact of US LNG exports on European security and Russian foreign policy”,Columbia SIPA: Center on Global Energy Policy, September 2014, p.42.2018年,欧盟结束了针对俄气的反垄断调查,并与俄气达成一项为期八年、具有法律效力的协议。协议要求俄气大幅改变其在欧洲的经营模式和定价机制,取消目的地条款限制。欧洲用户若发现俄气价格高于市场基准价,则有权要求俄气降价,若双方无法达成一致,可申请仲裁机构进行裁决。俄气得以暂时避免全球营业额10%的巨额罚款。

[29]俄罗斯与欧洲长期合约中有15%与现货挂钩,照付不议从85%下降到60%,并开始对长期合约进行40亿美元的资金补偿(2012年到2013年)。Jonathan Stern, “Russian response to commercial change in European gas markets”, in James Henderson, Simon Pirani eds.,, Oxford: Oxford university press, 2014, p.59.

[30]潘文汇、王超、车晓波:“中俄天然气管道东线对目标市场的影响分析”,《国际石油经济》,2019年第6期,第52页。

[31]张抗、白振瑞:“中俄东线供气购销合同的回顾和展望”,第3页。

[32]2013年10月17日,俄油与中石油签署《扩大东西伯利亚上游项目合作谅解备忘录》,中石油与俄油将在俄罗斯东西伯利亚及远东地区合作开发一批油气田,俄油占51%,中石油占49%。这是中俄上下游一体化合作的新突破。参见庞昌伟:“中俄天然气合作及东线、西线及远东天然气管道建设”,《黑河学院学报》,2018年第9期,第94页。

[33] Jake Rudnitsky, “Gazprom set to lose export monopoly as Lawmakers pass Bill”, November 22, 2013, https://www.bloomberg.com/news/articles/2013-11-22/gazprom-set-to-lo se-lng-export-monopoly-as-lawmakers-pass-bill

[34] PSA(产品分成合约)萨哈林2号项目(1994年)和萨哈林1号项目(1996年),是俄罗斯政府签署的两份最自由化合约。20世纪90年代,俄罗斯热衷于产品分成合约,但是2000年后俄罗斯再也没有新的产品分成合约出现。

[35]若是追求效率,俄罗斯应该进行市场结构改革,鼓励不同市场主体开发小规模低成本的气田。

[36]这些机制包括国际能源论坛、二十国集团、世界石油大会、世界能源理事会、亚太经合组织、东盟、上海合作组织、博鳌亚洲论坛等。

[37]IEA期待与非成员国开展大范围合作,中国也与IEA建立了工作关系。IEA对亚太能源事务,如天然气交易中心和页岩气发展等问题,关注度在上升。但这是一个由OECD控制的国际组织,其对中国的承诺很难说是有效的。

[38]杨玉峰、[英]尼尔·赫斯特:《全球能源治理改革与中国的参与》,北京:清华大学出版社,2017年,第90页。

[39]参见庞昌伟:“中俄天然气合作及东线、西线及远东天然气管道建设”,第95页。

[40]作为天然气主要需求区域,亚洲LNG的进口定价主要与日本一揽子原油进口价格(JCC)挂钩,只有部分印尼出口的LNG价格与印尼原油出口价格(ICP)挂钩。由于世界上最大的LNG进口国日本坚持使用与JCC挂钩的定价机制,亚洲其余LNG进口国只能接受。

[41]随着全球天然气市场的发展,亚太地区虽然主要的定价方式仍与油价挂钩,但也出现了多个LNG现货交易指数,例如,普氏推出的JKM和ICIS推出的亚太LNG现货价格指数。这些指数基本与油价无关,反映的是亚太地区LNG的现货价格和供求关系。

D822

A

1009-721X(2020)05-0168(26)

*本文系国家社会科学基金一般项目“页岩气背景下中俄天然气合作战略机遇与治理规则研究”(项目批准号:13BGJ016)的研究成果。感谢匿名审稿人的意见!

**徐斌,中国石油大学(北京)俄罗斯中亚研究中心副教授。

(责任编辑 崔 珩)