基于情景模拟法的国债基差交易策略

2020-12-06张晨

张晨

摘要:本文介绍了国债基差的基本概念,基于理论和实践总结了国债基差运行的主要特点——具有收敛属性和期权特征。随后,本文基于对基差的情景模拟设计了三种交易策略,并对其中客观性较强的两种策略进行了回测。结果显示,基差交易策略在我国10年期国债期货合约中的使用效果较好。

关键词:国债期货 基差 交易策略 情景模拟法

商业银行和保险资金在我国债券市场上持有大量债券,面临较大的利率风险。而现有银行间利率衍生品与利率债的相关性较低,并非管理现券利率风险的最佳工具,银保机构有使用国债期货来对冲现券利率风险的需求。因此,在今年2月银保机构入市参与国债期货交易之后,多家银保机构积极申请资格,并为此做了各方面的积累和准备。

在使用国债期货为现券做套期保值等交易过程中,会面临期现价格不同步变动的基差风险。因此,更好地理解和判断基差是银保资金参与国债期货交易的必备技能。在此基础上,实际交易中还可以利用基差的变化来获利,从而丰富交易策略。

基差的基本概念

中国金融期货交易所(简称“中金所”)国债期货合约在设计上采用了国际通用的名义标准券概念,即票息为3%且期限固定的虚拟券。在实物交割模式下,由符合条件的财政部记账式附息国债组成一篮子可交割券,并通过转换因子转换为名义标准券,作为期货定价和交割的依据。在合约上市期间,每个可交割券有一个固定不变的转换因子,用可交割券的净价除以相应的转换因子即得到该券的现货转换价格。现货转换价格最低的可交割券称为最便宜可交割债券(简称“CTD券”)。

基差衡量的是现货与期货价格的不同步变化,国债基差是可交割券与国债期货的价差,其计算方法为:

国债基差=现券价格-国债期货价格×转换因子

基差交易在操作上有两个方向。如果预期未来现券比期货涨得多或跌得少,可以在做多现券的同时做空期货,赚取未来基差扩大的收益,称为做多基差交易;如果预期未来现券比期货涨得少或跌得多,可以在做空现券的同时做多期货,赚取未来基差收窄的收益,称为做空基差交易。因此,进行基差交易的关键是预测基差的变化,而预测基差的关键是了解其特点。

国债基差运行的主要特点

(一)我国国债基差满足收敛属性

1.理论基础

理论上,CTD券的基差在国债期货到期时应收敛为0,否则将存在无风险套利的机会,这也是基差情景模拟法的重要假设之一。持有现券将产生票息收入,但也有资金成本,两者轧差即为持有期收益。在基差的变化中包含了这部分收益,而扣除持有期收益的基差即为净基差,CTD券的净基差在交割日也应为0。而非CTD券的净基差则高于CTD券。在已知一篮子可交割券价格的情况下,CTD券决定了期货价格的水平,进而决定了一篮子可交割券的基差水平。

2.实际情况

笔者统计了中金所国债期货历史合约在交割月前10个交易日的CTD券基差,[ZC1] 发现其在交割前大概率会收敛到0~0.2元区间,具体情况为:在上述10个交易日中,26份5年期国债期货(TF)历史合约的CTD券基差均值为-0.16~0.58元,其中16份合约收敛到0~0.2元区间;20份10年期国债期货(T)历史合约的CTD券基差均值为0~0.32元,其中16份合约收敛到0~0.2元区间;7份2年期国债期货(TS)历史合约的CTD券基差均值为0~0.21元。

(二)我国国债基差具有期权特征

1.理论基础

芝加哥大学商学院教授盖伦·D.伯格哈特[ZC2] 等人所著的《国债基差交易》一书中提出,可以采用经验法则来更好地理解国债基差的运行方式,而且可以把各类国债基差类比为许多常见且广为人知的期权。假设国债期货合约有长、中、短久期这三种可交割券,且国债期货的价格等于CTD券的现货转换价格(现券净价/转换因子)。根据债券定价的定理,长久期债券比短久期债券具有更强的利率敏感性。随着利率水平发生变化,不同久期可交割券净价的变化幅度不同,导致CTD券发生切换,进而决定了期货价格和基差水平的变化。

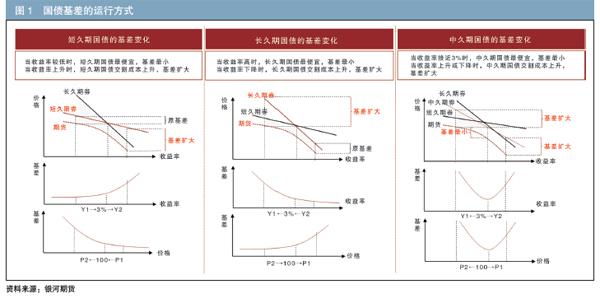

基差有类似于期权的运行方式(见图1):

当债券市场收益率(以下简称“收益率”)处于较低水平时,短久期的国债更便宜,基差最小。随着收益率上升(价格下降),短久期国债的交割成本上升,基差扩大。类似情况也会出现在国债看跌期权上,即随着标的国债价格下降,买入看跌期权的收益将增加。

当收益率处于较高水平时,长久期的国债更便宜,基差最小。随着收益率下降(价格上升),长久期国债的交割成本上升,基差扩大。类似情况也会出现在国债看涨期权上,即随着标的国债的价格上涨,买入看涨期权的收益将扩大。

当收益率接近3%时,中久期的国债最便宜,基差最小。随着收益率上升或下降,中久期国债的交割成本上升,基差扩大,类似于国债价格的跨式期权。

2.实际情况

筆者统计了中金所国债期货历史合约的CTD券基差,发现其具备期权特征:

当国债期货价格远低于100元时,CTD券基差处于较低水平,例如2013—2015年的TF合约和2017—2018年的T合约。自国债期货品种上市以来,尚未出现价格长期显著高于100元的情况。若该情况出现,根据理论分析,CTD券基差也应处于较低水平。

当国债期货的价格在100元上下波动时,CTD券基差处于较高水平,例如2015—2017年的TF合约和T合约。

当国债期货价格由低于100元涨至高于100元时,CTD券基差处于前两个阶段基差水平之间,例如2018年至今的TF、T和TS合约。

此外,2015年中金所修改交割规则,规定在合约进入交割月后,由卖方主动提出交割申报(“空头举手”),并由交易所组织匹配双方交割,而不再是此前的买卖双方均可申报。期货空头有选择用哪只券交割的权利,也为该权利付出更高成本。因此,在2015年后,基差的整体水平明显提升。另外,资金成本也在很大程度上影响净基差的水平,本文不再赘述。

基于情景模拟法的国债基差交易策略

(一)利用情景模拟法判断基差变化

前文验证了我国国债基差具有收敛属性和期权特征,便可以此为基础复现《国债基差交易》中的情景模拟法。该书作者认为,收益率水平是决定CTD券的重要因素,利用情景模拟法可以计算收益率涨跌对可交割券的影响,进而判断基差的变化。

在具体操作上,首先对各可交割券的收益率做多种情景模拟,即在国债期货合约到期时,各可交割券的收益率相对于预测当日变动了多少BP。例如,以2BP为间距,对向上20BP和向下20BP的区间进行模拟,共得到20种情景。当有了各可交割券在合约到期日的收益率之后,便可以计算相应的净价和现货转换价格。假设CTD券的基差具有收敛属性,就可以将每种情景下的最低现货转换价格作为期货价格。最后,依据前述步骤计算的现券净价和期货价格,便可以计算出各可交割券在每种情景下的基差。

从回测效果上看,用情景模拟法预测T合约基差的准确率较高。将交割月前10个交易日预测的基差与最终交割时的真实基差对比,计算平均误差,以此评价情景模拟法预测基差的准确率。在26份TF合约中,大部分合约的平均误差为-0.1~0.5元;20份T合约中,大部分合约的平均误差为0~0.4元。TS合约的上市时间较短,且收益率波动性较大,使用情景模拟法预测的效果不佳,平均误差集中在0.1~0.6元。

综上,利用情景模拟法,我们可以在任意一天对期货到期当天作出情景假设,判断在可交割券的到期收益率向任一方向变动任意幅度的情况下,其基差将如何变化,并以此为依据制定基差交易策略。然而,在使用此方法择券时,应考虑预测的误差。

(二)基于情景模拟法的基差交易策略

《国债基差交易》设定了未来的收益率曲线的概率分布,以此计算基差的期望值。然而,笔者认为这种方法受主观判断的影响较大,难以做出相对量化的交易策略。本文通过总结历史规律,提出更简单、明确、易于判断的基差交易策略。

1.使用均值回归策略

根据前文论证的国债基差收敛属性,在中金所国债期货历史合约中,进入交割月前10个交易日的CTD券基差平均收敛至0~0.2元。因此,在进入交割月前的一段时间内,如果CTD券的基差偏离历史均值的幅度较大,便可以使用均值回归策略。

具体操作上,参考情景模拟的预测结果,在基差远低于历史平均水平时做多,在基差远高于历史平均水平时做空。例如,在2020年5月18日,资金成本为2%,T2006合约的可交割券190016.IB的净基差为1.29元,远高于历史均值。根据情景模拟法,在期货合约到期时,若基准国债(新上市的活跃可交割券)的收益率相对于5月18日变化了-20BP~20BP(以2BP为间隔,共10种情景),则该190016.IB的净基差将收敛至0.41~0.9元,考虑预测误差后仍有较大的盈利空间和胜率,可做空190016.IB的基差,并于进入交割月前第2个交易日平仓。经回测,收益达1.07元。

2.基于收益率曲线变化的择券策略

根据国债基差的期权特征,基差交易在本质上是赚取CTD券切换的收益。如果对未来收益率曲线的变化有所判断,可以结合期权属性和情景模拟的预测结果来选择获利空间更大的券。

具体操作上,若预期未来收益率大概率下行,可以做多(做空)长(短)久期券的基差。若此后利率的确下行,可获得基差扩大(收窄)的收益;若此后利率出现上行,基差收窄(扩大)的空间通常有限,损失可控。例如,在2020年2月18日,预期未来利率会下行,对T2003合约做情景模拟。在可交割券中,190015.IB的久期最长。若未来收益率下行0~20BP,该券基差扩大的空间为0.25~0.76元;即便收益率上行20BP,预计基差也仅收窄0.11元。因此,在2月18日做多190015.IB的基差具有较高性价比。经回测,在交割月前第2个交易日平仓的收益为0.35元。相反地,若预期未来收益率大概率上行,则可以做空(做多)长(短)久期券的基差,历史上也出现过多次回测效果良好的操作机会,本文不再赘述。

然而,在现实交易中,如果判断利率将下行,仅拉长现券久期是更合理的操作。因此,上述策略更适合于对曲线变化的判断把握不大,但又需要提前布局并控制风险的情况。

3.对收益率曲线缺乏判断时的择券策略[ZC4]

2016年底,债券市场刚刚经历一波牛市,11月利率快速上行,当时判断收益率曲线具有一定的难度。11月17日,从对T1612合约做情景模拟的结果中发现,无论未来利率向哪个方向变化,160023.IB的基差都将扩大,是性价比较高的操作。经回测,在交割月前第2个交易日平仓的收益为0.54元。

4.应注意的几个问题

在使用上述策略择券时,需要注意三个问题:一是应尽量选择流动性高、易成交的可交割券;二是应选择预期基差变化幅度大的可交割券,增加获利空间;三是基差情景模拟预测有一定误差,在择券时应考虑误差的影响。

对国债基差交易策略的回测及投资效果分析

笔者设定了简单的开平仓规则,对策略1和策略3做回测。考虑到策略2依赖于对曲线的主观判断,本文暂不做回测。

具体来看,从交割月前第10个交易日开始逐日寻找开仓机会,并统一于交割月前第2个交易日平仓。考虑到基差情景模拟的误差,T合约出现绝对收益为0.4元以上的机会时才开仓,TF合约出现绝对收益为0.6元以上的机会时才开仓,且期望收益应为正。在参数设置上,由于各家资金成本不同,此处设为2%。将近期上市的活跃可交割券作为基准国债,以250个交易日为周期计算可交割券与基准国债到期收益率的beta系数,并以此修复收益率曲线的非平坦变动。现券价格以中债估值计,期货价格以当日结算价计。为控制平仓风险,做多基差不考虑上市超过5年的现券,做空基差不考虑上市超过2年的现券。

回测结果显示,T合约共出现88次交易机会,胜率为64%,平均持仓10个自然日,平均绝对收益为0.21元,最大绝对收益为1.07元,最大绝对亏损为0.39元。TF合约共出现131次交易机会,胜率为37.4%,平均持仓10个自然日,平均绝对收益为-0.01元,最大绝对收益为0.93元,最大绝对亏损为0.97元。

综上,基于情景模拟法的基差策略在T合约上的使用效果较好,在TF合约上的使用效果不佳。原因可能是T合约上市后,TF合约可交割券的范围变小,久期的差别相对不明显,对CTD券切换的判断更为困难,由此造成较大误差。此外,曲线短端波动率较大也可能是造成較大误差的原因。

总体而言,以情景模拟法预测基差的优点在于思路易于理解,计算过程相对简便,便于在实务中辅助基差交易。同时,该方法的策略对主观判断的要求不高,规则简单,回测效果较好。然而,该方法也有一定的局限性,如假设条件较苛刻,仅能预测交割时点的净基差,以及预测结果存在一定的误差等。

作者单位:银河期货金融市场总部

责任编辑:刘颖 鹿宁宁

参考文献

[1] 盖伦·D.伯格哈特,特伦斯·M.贝尔顿,莫顿·雷恩,等. 国债基差交易[M]. 王玮,译. 北京:中国金融出版社,2011.

[ZC1]直方图请见PPT

[ZC2]就职于东方汇理金融期货公司,也是芝加哥大学商学院金融系兼职教授

[ZC3]可修改图请查看PPT

[ZC4]是根据情景模拟法的计算结果,直接看数字做决定