2020 年度 ENR 国际承包商 250 强解析

2020-11-10张伟明熊雨萱邓小鹏

张伟明,熊雨萱,邓小鹏

(东南大学土木工程学院,江苏 南京 210096)

0 引言

国际承包商在海外市场经常面临政治、经济的不确定性,面临更加复杂、多样、不可控制的政治、经济和文化风险[1]。近几年,低迷的全球建筑市场环境让业主掌握了更多主动权,承包商为争取项目、提高业绩,较业主方承担了更大的风险。承包商面临困境,部分承包商国际营收大幅下滑甚至破产倒闭。本文根据 ENR 最新发布的 250 强基础数据以及近年的 ENR 数据,分析对国际建筑市场的现状和发展趋势进行分析,为中国国际承包商在低迷的建筑市场背景下更好地“走出去”提供参考。

1 2020 年度 ENR 国际承包商 250 强概况

2020 年 8 月,美国《工程新闻纪录》(ENR,Engineering News-Record)发布了 2020 年度国际承包商 250 强,该榜单展示了 2019 年一整年的国际工程市场发展态势。近年来,由于受到政治动荡、关税、贸易战、石油及金属价格波动等因素影响,全球建筑市场动荡不安。而发生在 2019 年末的 COVID-19 疫情引发了全球性停工和欧佩克内部价格战导致的油价暴跌,国际大型承包商面临巨大压力。

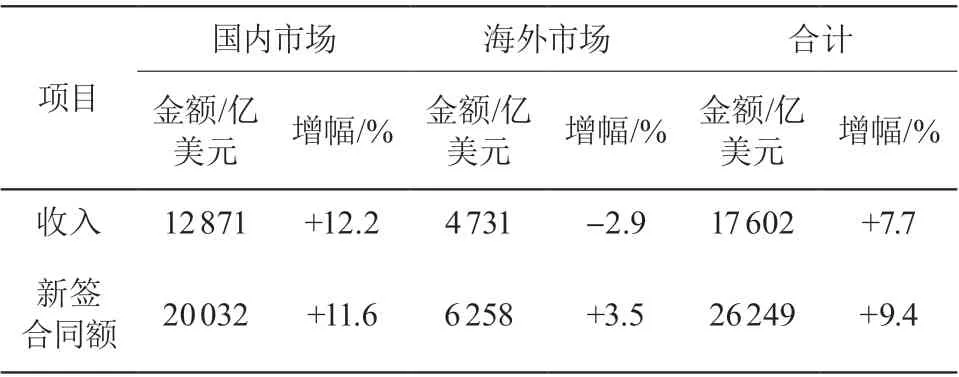

ENR 根据承包商在海外市场实现的项目承包收入进行排名(与项目所在地无关),同时根据全球承包总收入对全球 250 强承包商进行排名,从而来衡量承包商在国际贸易中的地位。2019 年 250 强承包商在海外市场实现承包收入 4 730.7 亿美元,而在本土市场上的承包收入为 12 871 亿美元,合计 17 602 亿美元,具体数据如表 1 所示。

表1 国际承包商 250 强 2019 年收入及新签合同额

1.1 国际承包商 250 强的规模分析

2019 年,国际承包商 250 强总收入 17 602 亿美元,比 2018 年的 16 350 亿美元增加 7.7 %。实现新签合同额 26 249 亿美元,比 2018 年的 24 005 亿美元增加了 9.4 %。从平均规模来看,过去一年,国际承包商 250 强的平均收入是 70.4 亿美元,平均海外市场收入是 18.9 亿美元,若以平均海外市场收入作为衡量 250 强承包商的海外市场收入水平,则只有 54 家承包商的海外市场收入达到平均水平,相比上一年减少了 1 家。

本年度榜单中,来自西班牙的 ACS 集团再次蝉联冠军,实现海外市场收入 389.5 亿美元,占 250 强海外市场总收入的 8.23 %,远远超过排名第二的德国霍克蒂夫公司,其 2019 年海外市场收入 293.03 亿美元。榜单中前 5 名承包商的名次与 2018 年相比发生了较大的变化,中国交通建设总公司名次下降 1 名,被法国的万喜集团超过,其海外收入增长了 10.32 %。在 2018 年度排名第 6 的法国布伊格集团跃居第 5,澳大利亚的斯特拉巴格欧洲股份公司下降 1 位至第 6。中国电力建设集团有限公司保持第 7 名的位置,但与第 8 名的中国建筑工程总公司的海外收入差距不大,而中国建筑工程总公司从 2018 年的第 9 名上升 1 名。中国建筑工程总公司的 2019 年的海外收入为 141.43 亿美元,仅占其总收入的 7.84 %,相比上一年增加了 10.39 %。位于榜单最后 1 位的美国哈斯凯尔集团海外收入为 0.55 亿美元,仅为第 1 名 ACS 公司的 0.14 %。

2019 年,国际承包商前 10 强实现海外市场收入 2 034.48 累计亿美元,占 250 强承包商海外市场收入的 43 %,占据市场份额继续上升,较上一年 1 941.95 亿美元增加 92.53 亿美元。排在最后 10 名的国际承包商实现海外市场收入 6.73 亿美元,占 250 强承包商海外市场收入的 0.14 %,未达到 1 %,前 10 强收入是后 10 强收入的 302 倍,反映了企业间的规模差距和竞争实力的悬殊,规模优势是企业竞争的决定性因素。

按照海外市场收入量级进行划分,在国际承包商 250 强中,收入超过 100 亿美元的有 11 家,与 2018 年持平,占 250 家的 4.4 %;收入处于 10 亿美元至 100 亿美元的有 70 家,比 2018 年减少 4 家,占 250 家的 28 %;收入处于 1 亿美元~10 亿美元的有 147 家,比 2018 年增加 2 家,占 250 强的 58.8 %;收入低于 1 亿美元的有 22 家,比 2018 年增加 2 家,占 250 家的 8.8 %。本年度榜单末位的企业海外市场收入是 0.55 亿美元,相比于去年的 0.62 亿美元有所减少,250 强的进入门槛继续小幅回升,国际工程市场继续小幅回暖。

1.2 国际承包商 250 强的效益分析

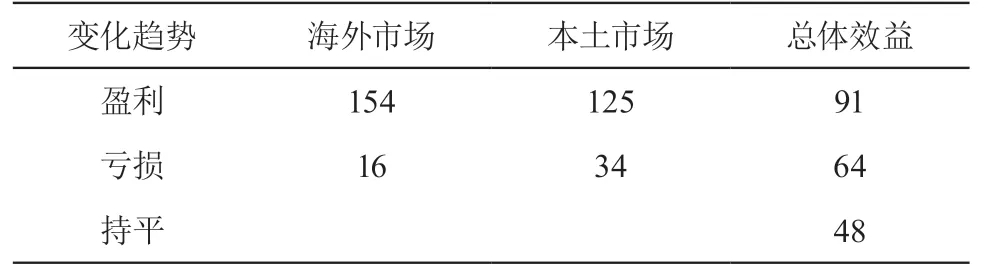

根据 ENR 对申报企业的统计,盈亏企业数量如表 2 所示。2019 年,国际承包商在海外市场实现盈利的有 154 家,亏损的有 16 家;在本土市场实现盈利的有 125 家,亏损的有 34 家;海外市场和本土市场效益相加后的总体效益实现盈利的有 91 家,亏损的有 64 家,盈亏平衡的有 48 家,在总共上报的 203 家企业中,有 31.5 % 的企业处于亏损状态,实现盈利的企业数量达到 44.8 %,和 2018 年 23.9 % 的企业亏损和 52.6 % 的企业盈利相比,2019 年企业的经营状况出现一定回落。

表2 2019 年国际承包商 250 强盈亏企业数量/家

1.3 国际承包商 250 强的业务领域分布分析

按照业务领域对国际承包商 250 强进行分类,如表 3 所示。交通运输、石油化工、房屋建筑依然是主要的三大业务领域,所占比重达到了 72.1 %,继续保持领先优势。其中,石油化工所占比持续下滑,达到 4.46 %,交通运输占比小幅下滑,而房屋建筑的占比增长迅速,达到 11.06 %。工业、水利、制造业、领域占比均大幅度下降,电力业务占比小幅度下滑。排水/废弃物和电信领域业务占比均大幅度上升。有害废物处理业务领域占比没有明显的变化。由此可见,国际承包商的业务受到新冠疫情影响出现了较大的变化。

表3 国际承包商 250 强业务领域分布

1.4 国际承包商 250 强 市场区域及地区分布分析

1.4.1 区域市场组成

本年度国际承包商 250 强继续在七大区域市场展开激烈竞争,对 250 强在各个市场上的承包收入情况的统计结果如表 4 所示。

表4 国际承包商 250 强的区域市场

与 2018 年相比,各国家/地区市场的收入都有不同程度的变化,其中亚澳市场已经连续八年成为海外市场收入总额最高的市场。亚洲、欧洲、中东市场依然保持前三大海外市场的地位,其在海外市场总额中所占的比重分别是 26.5 %、22.4 %、15.1 %,而其中中东市场的承包商收入出现 9.15 % 的下降情况。美国市场在 2019 年有了大幅度的业务增长,增幅达 14.83 %,收入占比与中东市场逼近。非洲、拉丁美洲/加勒比地区所占比重出现下降,分别下降 5.19 % 和 8.5 %,加拿大市场所占比重略微上升。

1.4.2 所属国家及地区分布

Top 250 国际承包商所属国家或地区的海外市场收入如表 5 所示。

表5 各国家/地区海外市场收入

从 2019 年国际承包商 250 强榜单的变化可以发现,45 家欧洲地区的企业占国际市场 48.1 % 的份额,与 2018 年所占份额相比持续小幅增长,牢牢占据了第一名的宝座。虽然由于最近几年国际建筑市场的动荡低迷,欧洲地区企业占国际市场的份额在此情况下仍在保持小幅度增加,但是欧洲地区企业占国际市场的份额依旧保持第一。中国内地企业进入 250 强榜单数量由 2018 年的 76 家下降至 74 家,中国内地企业总计所占比重为 29.6 %,再次创造历史新高。自 2014 年度中国内地企业收入总和首次超过美国之后,近六年中国内地企业收入总和所占比重表现强劲且逐年上升,稳居亚军的位置。而美国的 35 家企业收入总和所占比重为 5.2 %,与 2018 年美国的 37 家企业所占比重相比仍处于下滑态势,美国企业所占比重已经连续七年不断下降。

对来自不同国家及地区的 250 强国际承包商在各个区域市场中的表现来分析,在中东市场中,欧洲承包商获得了 28.5 % 的收入,近年来持续下降,但仍然位居第一。中国承包商在中东市场所占份额保持稳步增长,2019 年占据 24.7 % 的份额。韩国在中东市场份额有所回落,由 2018 年的 15.4 % 降低到 14.5 %。在亚澳市场中,欧洲企业和中国企业占据了大部分的市场份额,高达 77 % 的比例。韩国企业在亚洲市场占 9 %,日本企业占 7.3 %,均为亚洲市场份额的第三和第四位,但与前两位的市场份额差距巨大。非洲市场中,中国企业所占比重继续上升,达到 61.9 %,占据绝对优势。欧洲市场继续被欧洲企业的牢牢占据,市场份额高达 79.8 %,其余国家和地区的企业很难侵占欧洲企业的市场份额。加拿大以及拉丁美洲/加勒比地区市场依然是欧美承包商的传统势力范围,中国承包商在加拿大地区所占市场份额大幅度增长到 1.5 %,在拉丁美洲/加勒比地区市场的份额相较 2018 年度仍出现下降,达到 23.7 %。

2 2018 年度国际承包市场趋势分析

2.1 市场总体规模分析

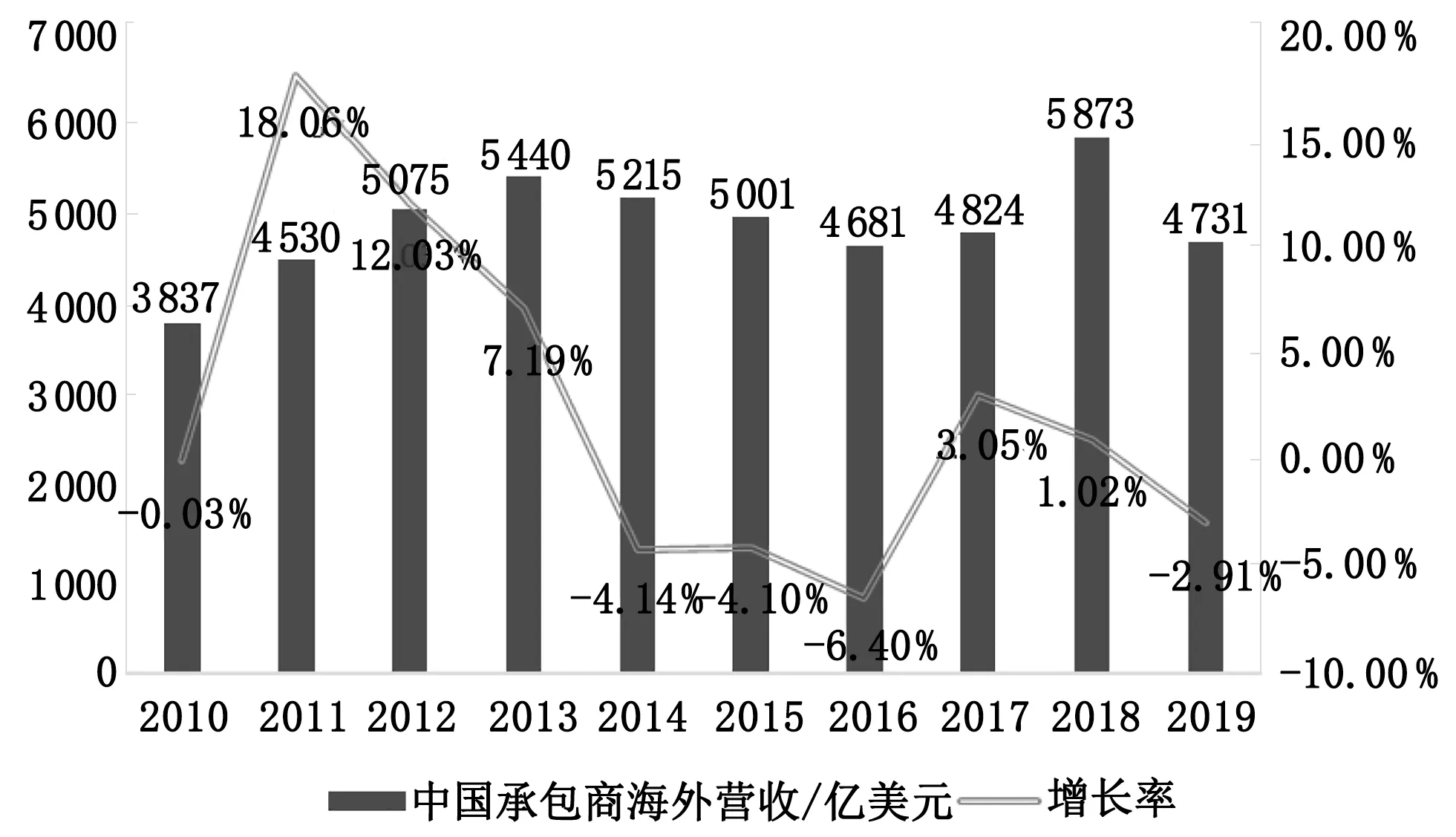

以 250 强企业在国际工程市场海外市场收入规模的变化来看,近十年,前 250 强企业的海外市场收入总额的波动情况如图 1 所示。在经历了 2012—2014 年的短暂繁荣之后,房地产泡沫破裂,国际工程市场再次陷入挣扎境地,2016—2018 年在全球建筑市场的低迷状态出现短暂回升态势,但 2019 年末出现的新冠疫情对国际工程市场造成了一定初步的影响。

图1 近 10 年国际承包市场 225/250 强海外市场收入总额及增速(2010-2011 年为 225 强)

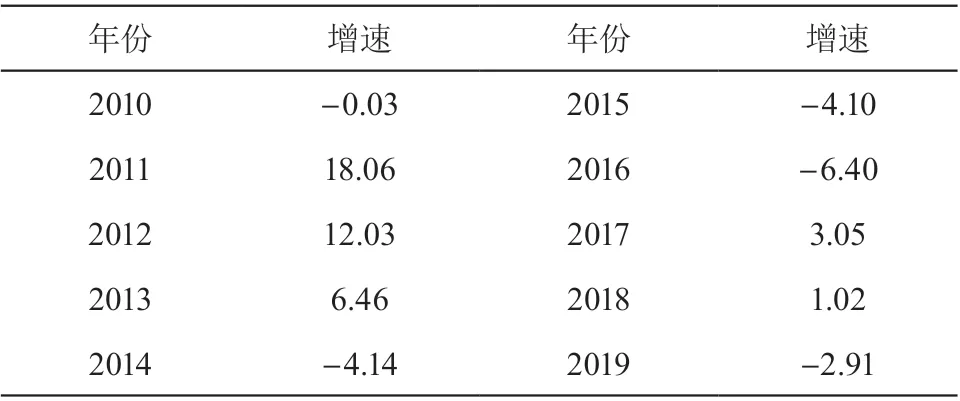

近 10 年国际承包市场 225/250 强海外市场收入增速情况如表 6 所示,2009—2010 年出现小幅下降,2011—2013 年 3 年稳步增长,但从 2014 年开始增速持续下滑 3 年,在 2016 年下滑速度到达历史新高,达到 6.4 %,2017—2018 年有小幅回升,在 2019 年由出现下滑趋势。

表6 近 10 年国际承包市场 225/250 强海外市场收入增速 %

2.2 市场形势分析

虽然 2019 年国际市场收入较 2018 年有小幅下降,国际承包商面对困境已经开始采取保守策略。自从 2014 年开始稳步下降至 2016 年跌到谷底,从 2016 年到如今国际市场收入一直处于在某一水平线附近稳定的状态,寻找不到上升的突破口。而 2019 年年末出现的新冠疫情对国际市场的打击也将是巨大而沉重的,各国都在采取相应的措施最大程度降低疫情带来的影响,但仍然难以抵挡新冠疫情带来无法避免的全球性停工以及油价的暴跌影响。

在病毒出现之前,欧洲最大的承包商之一法国万喜建筑公司认为部门有大量积压,同时赢得了英国伦敦—伯明翰高速铁路和法国巴黎高速地铁隧道数十亿美元的合同,增加了的订单量,他们认为 2020 年开局非常乐观。然而,新冠病毒在 3 月初开始影响法国万喜公司在亚洲的工地,随后是欧洲,然后在 4 月到达非洲和美洲,接着是中东的工地。同时,低迷的油价也推迟了法国万喜公司的一些项目,包括两个位于俄罗斯亚马尔半岛北极地区的 16 万 m3低温液态天然气储罐。2020 年上半年,法国万喜公司的销售额下降了约 17 %,为 68 亿美元。法国本土销售额下降了 27 % 以上,法国本地以外的销售额仅下降了 5 % 左右,相比之下更有弹性。新冠疫情造成了法国万喜公司半年损失 3.78 亿美元,低于去年 7 500 万美元的利润。

2.3 国际承包商 10 强企业的地区和行业表现

国际承包商 250 强前 10 强的企业进入区域市场前 10 强的企业数量波动不大且保持小幅度上升,而国际承包商前 10 强进入行业领域前 10 强榜单的各行业数量均稍许有些回落。可以看出,在区域市场内国际承包商的集中度越来越高,而在各行业领域国际承包商业务稍稍分散,各国际承包商均采取较保守的策略应对不太理想的市场状况。

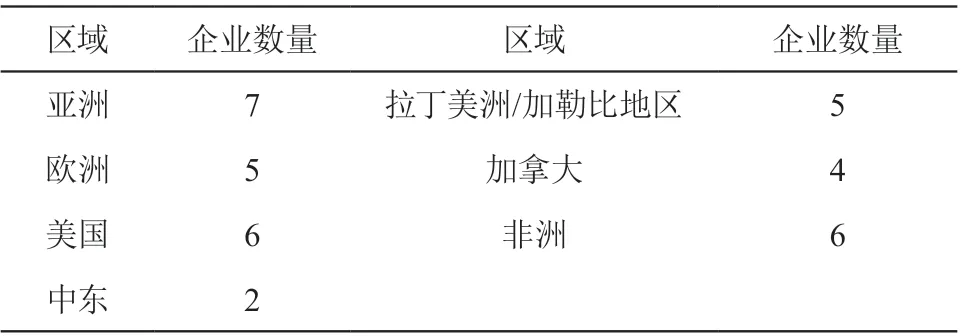

从区域市场来看,国际承包商前 10 强进入亚洲市场前 10 强的有 7 家,数量最多且稳定不变,在美国市场、非洲市场前 10 强中占据 6 席,在欧洲市场、拉丁美洲/加勒比地区前 10 强中各占 5 席,在加拿大市场中占据 4 席,在中东市场前 10 强中数量较少,只占 2 席,如表 7 所示。相对于 2018 年的前 10 强区域市场,美国市场、非洲市场、拉丁美洲/加勒比地区各增加 1 个前 10 强国际承包商数量,加拿大市场减少一个,这充分说明了前 10 强国际承包商的业务范围在各区域市场更加集中。

表7 国际承包商 10 强进入区域市场 10 强榜单数量/家

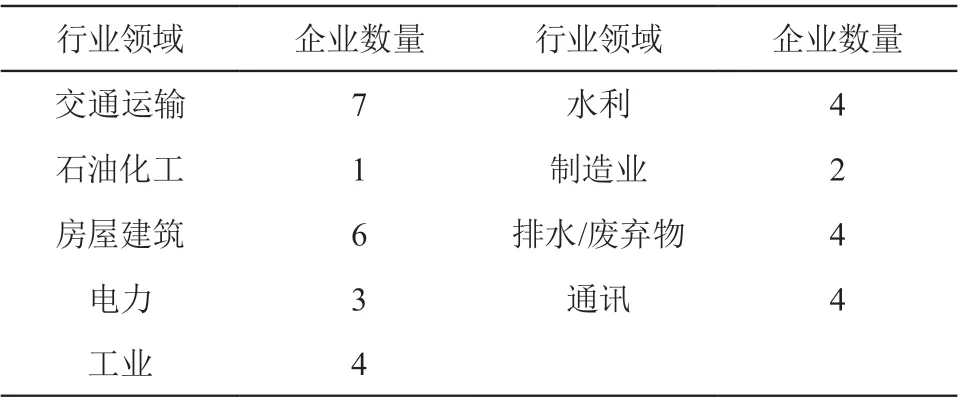

从行业领域来看,国际承包商继续加大对交通运输业的投入,前 10 强在交通运输领域前 10 强中占据 7 席,房屋建筑领域前 10 强中占 6 席,水利、通讯、排水/废弃物、工业领域前 10 强中各占 4 席,电力领域前 10 强中占 4 席,制造业领域前 10 强中占 2 席,石油化工领域前 10 强由 0 突破为 1 席,如表 8 所示。相对于上一年来说,国际承包商前 10 强在交通运输领域减少了 2 家,在水利、通讯、电力领域减少了 1 家,说明其在业务方面更加集中,采取相对保守的发展策略降低风险,以应对新冠疫情和石油下跌等问题给国际工程市场带来的变化。

表8 国际承包商 10 强进入行业 10 强榜单的数量/家

3 2020 年度国际承包商 250 强中的中国内地企业分析

3.1 2020 年度上榜 250 强的中国内地企业概况

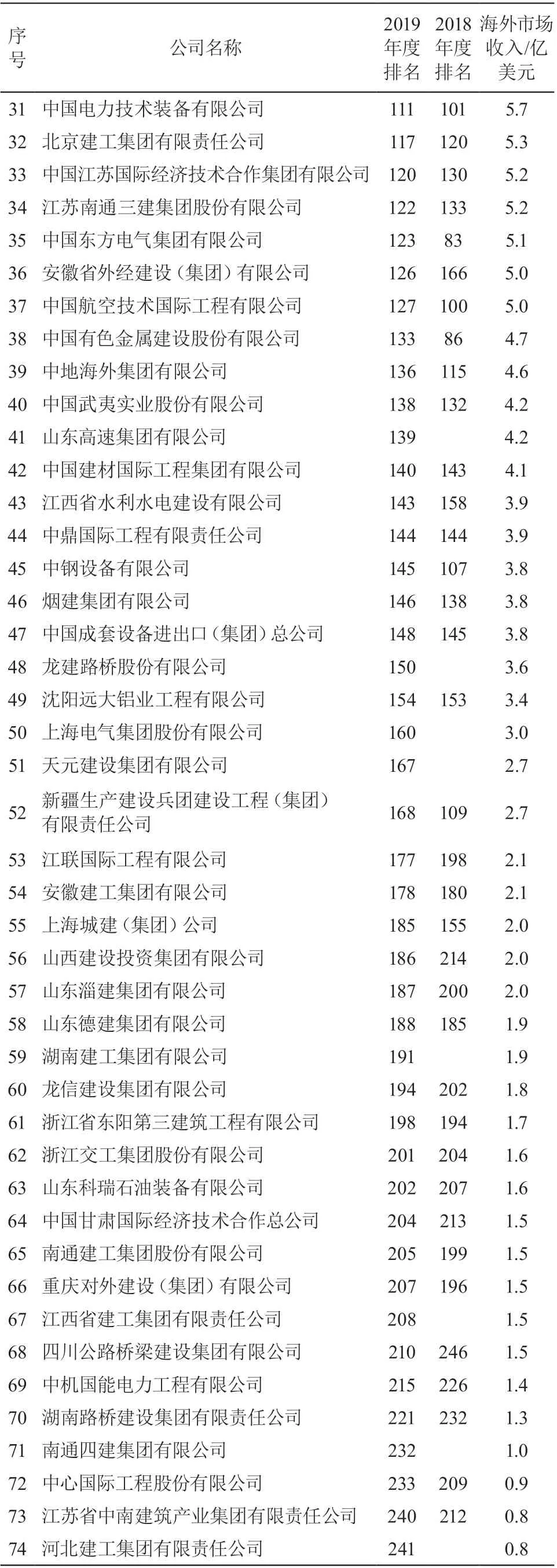

2020 年度国际承包商 250 强榜单中,中国内地企业共有 74 家,比 2019 年度上榜企业减少 2 家,主要原因是部分企业实施了合并重组,由母公司统一参评。250 强榜单中的 74 家中国内地企业中,首次上榜的有 8 家。2019 年,中国内地企业国际营收 1 200.1 亿美元,同比增长 0.9 %,新签合同额 2 888.5 亿美元。具体排名变化及营业收入情况如表 9 所示。从表 9 中可以看出,2019 年进入 250 强榜单的 74 家中国内地企业中有 25 家企业进入前 100 名,比 2018 年的 27 家减少 2 家。其中,有 46 家的排名位次相比于 2018 年实现;有 26 家的排名位次比 2018 年度下降了;有 2 家的排名位次和 2018 年度保持一致。共有 3 家来自中国的内地企业进入榜单前十,分别是中国交通建设集团有限公司(排名第 4 位,国际营业额 233.0 亿美元)、中国电力建设集团有限公司(排名第 7 位,国际营业额 147.2 亿美元)、中国建筑股份有限公司(排名第 8 位,国际营业额 141.4 亿美元)。其中,中国交通建设集团有限公司在连续 4 年排名第 3 位后首次下降,中国建筑股份有限公司则在上一年的基础上排名提升一位。2019 年新进入 250 强榜单的 8 家中国内地企业中,排名最高的是山东高速集团有限公司(排名第 139 位,国际营业额 4.2 亿美元)。位于第 100~250 名的中国内地企业中,排名位次提升的有 22 家,下降的有 19 家,由此可以看出,总体上 2019 年中国内地企业的排名显著提高,实力显著增强。

表9 2019 年度入选国际承包商 250 强的中国内地企业

由以上数据可以看出,中国内地企业海外市场承包收入总和与市场份额较 2018 年均增加,在与发达国家和地区的企业的竞争中,中国内地企业的影响力越来越大,竞争优势也越来越明显。

3.2 中国内地企业在行业领域 10 强榜单中的表现

2019 年,除制造业和通信领域外,中国内地企业在其它行业领域的表现继续稳步提升,在国际承包市场的竞争力也得以体现。

在交通运输行业中,中国交通建设集团有限公司稳坐冠军之位,排名第 8 位的是中国铁道建筑有限公司,中国中铁股份有限公司排在第 10 位,中国建筑集团有限公司则从 2018 年的第 8 位跌出 10 强榜单;在房屋建筑行业,行业 10 强企业几乎没有变化,中国建筑集团有限公司保持了第 3 名的成绩;在石油化工行业中,中国石油工程建设(集团)公司再次实现突破,排名第 4 位,较上一年上升 4 位;电力行业中,中国内地企业占有 4 强,分别是 6 连冠的中国电力建设集团有限公司、季军中国能源建设集团有限公司、保持第 5 位的中国机械工业集团公司,以及排名继续上升至第 6 位的中国中原对外工程有限公司;工业领域中,3 家中国内地企业上榜,中国冶金科工集团有限公司排名上升至第 2 位,中国化学工程集团有限公司排名保持不变,继续保持第 5 位,还有新挤入 10 强排名第 10 位的中国有色金属建设股份有限公司;水利领域,3 家中国内地企业进入十强,分别是排在第 3 名的中国电力建设集团有限公司,排在第 6 位的中国交通建设集团有限公司,以及排在第 10 位的中国能源建设集团有限公司;在排水/废弃物处理领域中,两家中国内地企业进入十强,值得注意的是,这两家企业均是首次进入该领域 10 强,其中,中国交通建设集团有限公司首次进入十强便排名第 3 位,展现出强大的竞争力,中国武夷实业股份有限公司则排名第 8 位,而常年在该领域 10 强榜单占据一席之地的中国能源建设集团有限公司则跌出 10 强;制造业领域,连续三年夺魁的中国交通建设集团有限公司直接跌出 10 强榜单,该企业在制造业领域的国际营业额由 2018 年的 22.7 亿美元减少至 2019 年的 17.9 亿美元,结合该企业在排水/废弃物领域中的表现,该企业存在业务转移现象,该领域也未能有中国内地企业进入 10 强;通信领域也未有中国内地企业上榜,中国通用技术(集团)控股有限责任公司从第 6 位跌出 10 强榜单。

续表9

由上述分析可以看出,传统的石油化工行业、通讯、制造业是中国内地企业海外承包市场中较薄弱的领域,在交通、房屋建筑、电力、水利、工业领域中表现强势。总体来说,中国内地企业的实力不断增强,其影响力也在不断上升。

3.3 中国内地企业在区域市场 10 强榜单中的表现

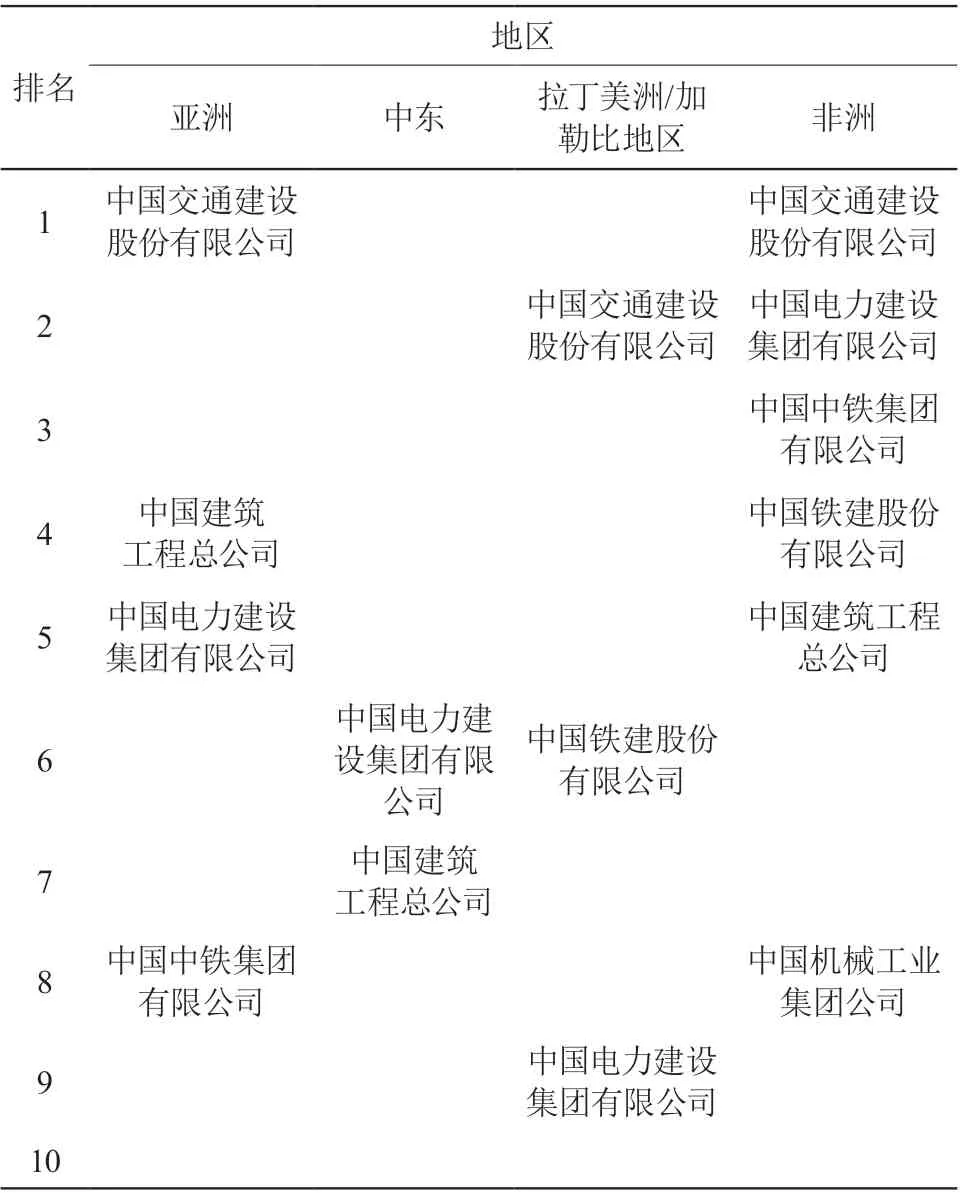

国际承包市场被划分为 7 大区域市场,分别是亚洲/ 澳大利亚、欧洲、美国、中东、拉丁美洲/加勒比地区、加拿大、非洲。中国内地企业影响力较强的仍然是亚洲/澳大利亚、中东地区、拉丁美洲/加勒比地区及非洲这样的中低端市场,而在欧洲、美国、加拿大区域市场,这些区域的工程项目技术含量较高[2],中国内地企业仍然难以实现突破。

亚洲/澳大利亚区域,中国内地企业占据 4 强,中国交通建设集团有限公司再次蝉联冠军,中国建筑集团有限公司和中国电力建设集团有限公司排名均保持不变,分别排在第 4 和第 5 位,中国中铁股份有限公司进入 10 强榜单,排在第 8 位;中东地区 10 强中,中国内地企业占 3 席,分别是保持第 6 位的中国电力建设集团有限公司,排名上升 3 位来到第 7 的中国建筑集团有限公司以及新进入榜单的中国能源建设集团有限公司;非洲区域市场一直是中国内地企业展现出强大竞争力的区域性市场,2019 年 10 强中占据 6 席,并且包揽前 5 名,依次为中国交通建设集团有限公司、中国电力建设集团有限公司、中国中铁集团有限公司、中国铁建股份有限公司,中国机械工业集团公司仍然排在第 8 位;而在拉丁美洲/加勒比区域,中国交通建设集团有限公司势头迅猛,冲至第 2 位,中国铁建股份有限公司新进入榜单并且排在第 6 位,中国电力建设集团仍然排在第 9 位。而欧洲、美国、加拿大三大区域市场,一直以来都是由欧洲承包商和美国承包商占有话语权[3],2019 年,这三大区域市场 10 强榜单中仍无中国内地企业的身影,随着美国贸易保护政策的深入影响,中国内地企业想在这些区域市场实现突破,任然有很长的路要走。

表10 中国内地企业在行业领域 10 强榜单

4 近 5 年 ENR 国际承包商前 10 强分析

4.1 总体情况

近 5 年共有 15 家企业进入到国际承包商前 10 强榜单,如表 12 所示。从表 12 中可以看出,欧洲企业有 9 家,美国企业有 2 家,中国企业有 3 家,巴西企业有 1 家。

表11 中国内地企业在区域市场 10 强榜单

表12 2015~2019 年国际承包商前 10 强排名

近 5 年,国际承包商前 10 强的排名虽有所波动,但是基本稳定。与 2018 年相比,前 10 强中有 9 家企业依然进入该榜单,并且只存在个别位次交替。而中国交通建筑股份有限公司、中国电力建设集团有限公司和中国建筑股份有限公司均连续三年进入国际承包商前 10 强,中国承包商的竞争力逐渐增强。

4.2 趋势分析

2019 年,国际承包商前 10 强企业实现海外市场收入共计 2 034.5 亿美元,比上一年 1 942.0 亿美元增加 92.5 亿美元,占国际承包市场国际营业额总额的 43.0 %,比上一年度的 39.9 % 上升 3.1 个百分点。2019 年,国际承包市场排名前 10 的企业国际营业额和比重均在上升,可以看出排名前 10 的企业的影响力和地位难以撼动,仍然是国际承包市场上最具竞争力的企业。

从近 5 年进入国际承包商前 10 强榜单的企业位次进退变化可知,西班牙 ACS 集团和德国霍克蒂夫公司连续 5 年蝉联第 1 和第 2 名,法国万喜公司和中国交通建设股份有限公司在连续 4 年保持第 3 和第 4 名之后,在 2019 年的榜单中互换位次。英国德希尼布集团在 2019 年重新挤进 10 强榜单,排名第 10 位,而来自西班牙的法罗里奥集团则再次跌出 10 强。此外,来自美国的福陆集团、柏克德集团公司和来自意大利的萨伊伯姆公司逐渐滑出 10 强,值得注意的是美国福陆集团从 2018 年的第 12 位直接跌出 250 强榜单。2015 年排在第 6 位的巴西奥迪布里切特公司深陷腐败行贿事件影响,排名巨幅下滑,并在 2019 年跌出 250 强榜单。

5 近 5 年 ENR 国际承包商 250 强中的中国内地企业分析

5.1 基本情况分析

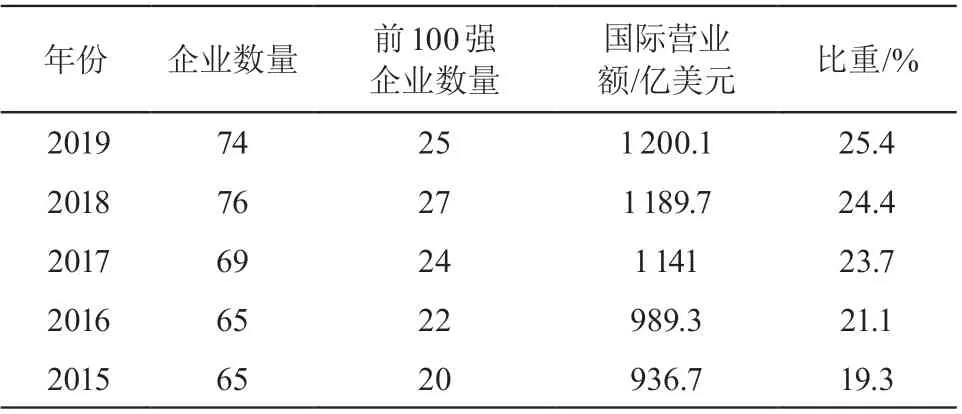

近 5 年以来,国际承包商 250 强榜单中的中国内地企业数量的变动如表 13 所示。

表13 近 5 年进入国际承包商 250 强的中国内地企业

2019 年,中国内地企业进入国际承包商 250 强和 100 强的数量首次负增长,较 2018 年均减少两家,但是仍然有多达 74 家中国内地企业进入 250 强以及 25 家中国内地企业进入 100 强,依然是进入 250 强企业数量最多的国家。与此同时,中国内地企业的国际营业额总和在逐年增加,其中,2017 年增速达到 15.3 %,并且国际营业额突破 1 000 亿美元,2018 和 2019 两年虽然增速大幅下滑,国际营业额趋于稳定,但是所占比重不断上升,说明在整个国际承包市场低迷的情况下,中国内地企业依然保持着极强的竞争力,但是在这种环境下寻求新的增长点也不容乐观,尤其是受疫情和价格战的影响,全球工程市场经历大范围停工以及石油价格暴跌,未来一年国际建筑市场可能更加低迷,这就要求中国内地企业在保持自身竞争力的基础上,加强政治、经济和疫情风险防范措施,才能更好应对未来一年不确定性极强的国际工程市场。

5.2 区域市场分布分析

2015-2019 年,进入国际承包商 250 强的中国内地企业在七大区域市场的承包收入占中国内地企业海外市场承包总收入的比重如表 14 所示。从表 14 可以看出,2015-2019 年,亚澳市场和非洲市场为中国内地企业最为重要的海外承包市场,其次是中东、拉丁美洲/加勒比地区市场。而在欧洲、美国、加拿大三大技术含量较高的区域市场中,中国内地企业总收入所占比重依旧极少,仍处于低水平阶段,在特朗普政府的干预下,开拓这三大市场的难度仍然很大。

表14 近 5 年 ENR 国际承包商 250 强中的中国内地企业总收入的市场构成

6 结语

根据 ENR 公布的相关数据,本文对国际承包商市场进行了最新解析。受到政治动荡、关税、贸易战、石油及金属价格波动等因素影响,国际建筑市场低迷已久,目前国际承包商市场总体属于买方市场,风险被更多的转移到承包商。而发生在 2019 年末的 COVID-19 疫情引发的持续影响,让未来的建筑市场更加具有不确定性,国际大型承包商将会面临巨大压力。国际承包市场的各种风险让国际承包商变得更为谨慎,都在采取相应的措施以降低风险暴露。在国际承包市场总体低迷的背景下,来自中国的承包商的表现稳定,海外市场承包收入总额和所占比重继续小幅上升。2019 年,排名 250 强榜单前 10 位的国际承包商中有三家中国承包商,在亚奥、非洲市场中仍然展现出强大的竞争力。但是,从行业领域和区域市场来看,2019 年在制造业、通讯领域以及欧美加三大区域市场中均未能出现中国承包商的身影。总之,中国承包商的实力在虽然不断增强,但在面对日益激烈和风险交加的国际承包市场时,还需要增强竞争实力,提升竞争优势,在弱势行业领域和区域中开拓市场空间,补足短板,从而在国际承包市场中处于领先地位。