“小蓝杯”催热董责险

2020-10-21肖丽琼

肖丽琼

沸沸扬扬的瑞幸咖啡财务造假事件已过去5个多月,关注度在慢慢变冷,但由此引发的一个保险险种,正引起越来越多上市公司的关注。

这个险种是董监高责任险,亦称董事责任保险(以下简称“董责险”)。董责险缘起于欧美,旨在提高上市公司管理层的风险承担水平和管理效率。该险种引入中国近20年,但投保的A股上市公司并不多。

不过,在瑞幸造假事件后,先后有理工光科(300557)、武汉凡谷(002194)等多家湖北上市公司发布公告称,要为董事高管购买董责险。据支点财经不完全统计,目前有投保意向的湖北上市公司不少于10家。

董责险究竟是什么样的险种?面对动辄数千万元的天价处罚和以亿元计的民事赔偿,保险公司会为上市公司埋单吗?

被“小蓝杯”引爆的热度

在瑞幸咖啡自爆财务造假的第三天,自媒体Finline推送的一篇与董责险有关的原创文章获得了超过1万的点击量。文章作者吕雷是武汉人,他是国内为数不多的董责险保险经纪人,现就职于一家领先的全球性咨询、保险经纪和解决方案公司——韦莱韬悦。

保险经纪人不同于保险代理人,人数也比后者少得多。保险代理人通常代表某一保险公司的利益,而保险经纪人相对独立,会在众多公司的保险产品中为客户挑选合适的产品。

此前,吕雷在Finline也分享过多篇与董责险相关的文章,但都不及瑞幸咖啡这篇轰动。这种关注度的升温,与A股上市公司对董责险的关注度基本同频。

在瑞幸咖啡出现造假事件后,吕雷特意做了统计:今年4月,公开披露要购买董责险的A股上市公司数量已经超过了去年全年;今年上半年,这一数字甚至超过了此前十余年的总和。

即便如此,“小众”依然是受访的业内人士在评价董责险时提到最多的词。不论是客户数量、从业者数量还是保费总量,相对于国内巨大的保险市场而言,董责险都是几乎可以被忽略的险种。

董责险就是为公司的董事、高管购买的保险。一家公司投保后,当董监高在履职期间被指控工作疏忽或行为不当,且要被追究个人赔偿责任时,由保险人代为偿付。董责险发端于20世纪30年代的美国。在美国,绝大多数上市公司都为自己的董事及高管购买了此类保险。在国内,直到2002年,几大财产保险公司才相继推出董责险。

2002年,平安产险出具了A股市场第一张董责险保单,被视为A股上市公司董责险承保的开端。不过,此后,董责险在A股的发展一直不温不火。平安产险相关人士告诉支点财经,从公开数据来看,截至2019年底,在3000多家A股上市公司中,投保了董责险的公司只占10%左右。

尽管董责险进入中国已近20年,但在中国大陆地区,专业从事董责险的保险经纪人和核保的人数依旧不过百余人的规模。“这个圈子很小”,吕雷说。

2019年,全国车险保费收入达到8188亿元。业内人士称,目前国内没有关于董责险这个专项险种规模的统计数字,根据粗略统计,董责险在大陆地区的总保费尚未突破10亿元。对庞大的保险市场而言,是真正的沧海一粟。

不过,董责险长久以来的冷遇情况在今年有了极大改变。4月起,保险经纪人们明显忙了起来,几乎每天都会收到询价信息,主要来自A股上市公司。对方普遍关心的问题集中在两点:一是董监高任职期间可能面临怎样的风险,二是该如何防范。

平安产险仅基于询价情况乐观估计,A股上市公司采购董责险的比例在今年底将会达到15%左右。

两极分化的中美市场

虽然发展缓慢,但A股董责险也经历了几次小高潮,且均与政策推动有关。

2001年8月,證监会在《关于在上市公司建立独立董事制度的指导意见》中首次提到董责险,称“可以建立必要的独立董事责任保险制度”。5个月后,《上市公司治理准则》发布,明确提出“上市公司可为董事购买责任保险”。

2006年,国务院颁布保险业“国十条”,提出发展董责险业务。

2014年,国务院又在相关意见中提到,“用经济杠杆和多样化的责任保险产品化解民事责任纠纷”,这也被业内视为政府部门推动发展A股董责险等职业责任保险的信号。

如前所述,A股董责险境遇的由冷转热,瑞幸咖啡事件的带动作用不言而喻。不过,今年3月1日起施行的《中华人民共和国证券法》(以下简称新证券法),才是让企业愿意掏真金白银的关键所在。

其实,在3万余字的新证券法中,并未出现过“董责险”字样。业内人士认为,上市公司对董责险的追捧皆因“怕罚”和“怕赔”。

依照修订前的证券法,上市公司信披违规,顶格处罚标准为60万元,相比上市公司以亿为单位的市值,违法成本是极低的。新证券法显著提高了各种证券违法行为的处罚力度,例如对上市公司信披违法行为的处罚上限提高至1000万元。并且,如果公司控股股东、实控人有虚假陈述等行为时,最高也可被处以1000万元罚款,被形象地比喻为“板子打到了人身上”。同时,还增设了投资者保护专章,规定由上市公司的控股股东、实控人、相关的证券公司先行赔付投资者的制度。

此前,董责险遇冷的主要原因,是A股上市公司认为风险并不高。新证券法出台后,一些上市公司尤其是有过受罚经历的企业,纷纷开始寻找转嫁风险的途径。

2018年2月,武汉凡谷因2016年半年度报告和2016年第三季度报告存在虚假信息披露,被湖北证监局处以警告及30万元罚款,相关责任人也同时受罚。今年6月,武汉凡谷发布公告,称拟为上市公司的董监高购买责任险,保额1000万元,保费总额不超过17万元。

多位受访的保险经纪人证实,和其他产险一样,如果上市公司受过罚、出过险,会对投保董责险的保费产生影响,费率将有所提高。据了解,A股董责险的保额普遍在1000万元至1亿元,保费在数十万到上百万元不等。“一亿元是中位数”,韦莱韬悦的保险经纪人钟言说。

当然,也有豪横的企业愿意一掷百万。美的集团(000333)不久前就发布公告称,将花费16万美元购买董责险,保额最高可达8000万美元。

正因为保额太高,国内保险公司通常不愿将承保能力放在一个客户身上。于是,董责险共保体就应运而生。如果把董责险的保费比喻为一块多层蛋糕,拿走底层最大蛋糕的保险公司,就是共保体的首席承保方,各保险公司根据所得保费比例承担相应的保险责任。

平安产险经常是共保体中的“leader担当”。仅以湖北为例,目前有投保董责险意向的湖北企业中,平安产险正在跟进的已超过10家。

值得注意的是,同为证券市场,但A股、港股和美股有关董责险的发展态势,呈现出明显差异化。

A股市场:虽然有了新证券法的推动,但A股董责险购买率仍然较低,是典型的买方市场。

港股市场:港交所要求,港股上市公司如果不購买董责险要进行预先披露,加上一直以来港股的赔付风险不高,需求和供给比较均衡。

美股市场:对在美股上市的中国企业来说,董责险就“不是你想买,想买就能买”了。近年来,因中概股面临的诉讼风险激增,董责险成为美股上市企业的必需品。钟言称,早在2014年,中概股的出险率就高达30%,这也直接导致中概股董责险的承保能力成为稀缺资源。而在费率方面,今年赴美上市公司购买董责险的主要费率区间为10%-25%,相当于A股拟上市公司购买董责险费率的10-20倍。

“故意和欺诈除外”

在业内,有人将董责险形象地比喻为公司的车险。上市公司犹如一辆轿车,公司的董监高是驾驶员。当出现“剐蹭等交通事故”时,由保险公司进行赔偿,让“驾驶员”们安心开车,为公司的发展积极履责。

吕雷介绍,一旦董责险的保险责任触发,连诉讼费用都是由保险公司先行垫付。但正如肇事逃逸、无证驾驶是商业车险的免责条款一样,董责险也有除外责任。

在财务造假事件爆出后,瑞幸咖啡将面临巨额的索赔和罚款,而公众最为关心的是,其投保的董责险真的会为之埋单吗?为回答这个问题,支点财经将A股和中概股董责险保单进行了对比。

美国丘博保险集团是美国四大上市保险公司之一,其董责险保险条款中规定,被保险人任何故意不诚实、故意欺诈的行为或不作为,保险人将不承担任何赔偿责任。

平安产险在“平安A股公司和董事高管责任保险”保单中也明确规定,如果投保人有欺诈发行、内幕交易、操纵市场、编造虚假销售行为,或虚拟客户、伪造文件、虚构财务数据等欺诈、主观故意行为,或损害社会公共利益的行为,保险人不承担任何赔偿责任。

吕雷说,不论是在哪里上市,“主观故意”“欺诈除外”“刑事犯罪”都是董责险保单中典型的除外责任。不过,他强调保险公司对上述认定非常谨慎,往往需要依据法院的终审判决。

据了解,虽然投保率不高,但国内此前已有董责险成功理赔案例。最常被提到的一个案例是,2011年,广汽长丰(600991)因虚假陈述遭到投资者索赔98万元,因为提前购买了董责险,公司最终获得保险公司80万元的理赔。

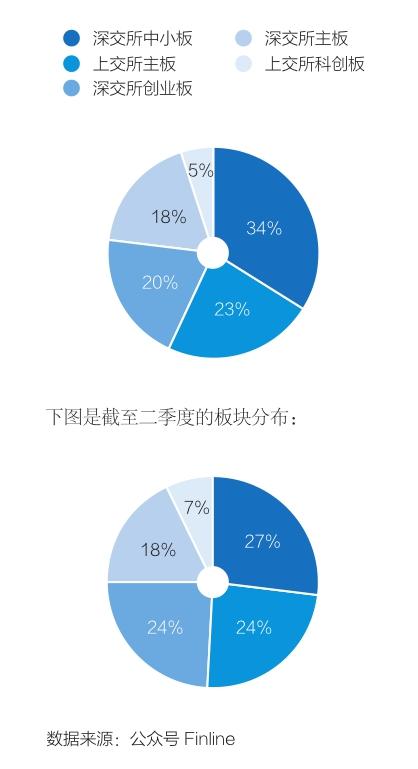

吕雷提供的一份对比数据显示,相比今年一季度,科创板、创业板投保董责险公司的占比在二季度明显提高。

下图是截至一季度公开披露购买董责险的上市公司所处板块分布:

这或许源于注册制背景下,董责险对上市公司起到的额外助力作用。通常,保险公司会对欲投保的企业进行严格的前期调查和风险点考核。如果一家上市公司购买了董责险,在投资者们看来,意味着这家公司获得了保险公司的增信和背书。