移动支付影响家庭消费行为作用机理与实证分析

2020-10-20张岳彭世广

张岳 彭世广

内容提要:本文通过机理分析并基于2017年中国家庭金融调查数据实证检验移动支付对家庭消费水平与消费结构的影响。研究说明移动支付会刺激家庭消费,促进家庭消费结构升级。一是非现金支付便捷交易、弱化购买支付的心理压力,促进消费。二是消费信贷起到中介作用,移动支付通过增强家庭信贷消费的可能性进而影响消费水平与消费结构。三是金融素养在移动支付对家庭消费水平、消费结构的影响过程中有一定的调节作用。

关键词:移动支付;消费水平;消费结构;金融素养

中图分类号:F063.2 文献标识码:A 文章编号:1001-148X(2020)05-0105-07

一、引言

改革开放以后,消费对国内生产总值增长的贡献率不断攀升,由1978年38.3%增长为2017年的58.8%。但是与发达国家70%-80%的消费贡献率相比,我国消费贡献率依然较低,消费拉动经济发展的空间依然很大。近年来,消费需求不足、消费结构升级放缓已成为制约经济发展的一大瓶颈。因此促进消费提质升级已成为新时代经济质量和动力变革的关键因素。

进入21世纪后,随着科学技术发展的日新月异,居民消费的支付方式不断变革,作为新时代四大发明之一的移动支付极大地便利了人们的消费活动。当前我国移动支付用户规模由2012年的0.55亿人增加到2018年的5.83亿人,增长率达960%;使用移动支付的手机网民比例由2012年的13.2%增加到71.4%(数据来源:CNNIC)。移动支付在便捷消费的同时能否改变家庭消费行为?本文通过分析回答这个问题。

二、理论分析与假设

随着经济学关于消费理论研究由早期的宏观视角不断向微观视角转变,经济学家相继提出了“绝对收入假说”、“相对收入假说”、“持久收入假说”、“生命周期假说”等消费决定理论。1980年Thaler首次提出了“心理账户(mental accounting)”理论,这一理论解释了心理账户是如何影响个体“理性”进而对消费行为产生作用。进一步,Prelec和Loewenstein提出了“双通道心理账户”理论,认为人们在消费时存在两个通道,其中一个通道记录了从消费中获得的正效用,即“从消费中体验到的快乐”;另一个通道则记录了为获得收益而支付的负效用,即“支付时感到的疼痛”。如果消费者获得的正效用大于负效用,则其“得到”感会更强,如果负效用大于正效用,则“失去”感会激烈。在此基础上,联结理论认为,消费与支付之间是相关联的,存在着两个系数,即快乐弱化系数α与痛苦钝化系数β,快乐弱化系数是消费时获得的快乐被支付痛苦降低的程度,痛苦钝化系数是支付的痛苦被消费获得的快乐所降低的程度。消费时所使用的支付方式影响着这种联结,现金支付使联结更加紧密,使用现金进行付款将使支付痛苦更加明显,消费快乐被极大弱化。信用卡支付存在着支付透明度低的特点(Soman,2003),也使其联结变得较为松散,进而使消费者支付痛苦被更多的钝化,消费满足感更加明显,进而可以促进消费(杨晨等,2015)。移动支付是通过移动通信设备、利用无线通信技术来进行货币价值转移并清偿债权债务关系,移动支付的方式多样,可以与储蓄卡、信用卡、蚂蚁花呗、京东白条等多种渠道相联系,在使用其进行消费时,没有真实现金的流失,仅仅是展示或挥动一下通信设备,在获得便利性的同时使得支付痛苦极大减弱,消费者获得了更大的消费满足感,因此使其消费量上升。对于一个家庭而言,若家庭成员更多的使用移动支付,则会提高家庭的消费水平。因此,本文提出以下假设。

假设1:移动支付对家庭消费水平具有正向影响。

大部分学者将家庭消费分为两部分:生存性消费与发展享受性消费。生存性消费是指为维持劳动力的生产和再生产而发生的基本消費,发展享受性消费是指为追求更高生活质量和未来发展机会而发生的消费。移动支付依托于互联网技术的发展,已有学者证明互联网技术对于居民消费结构升级具有重要作用,其具有促进消费结构由生存性消费为主转变为发展性消费为主的潜力(刘湖和张家平,2016)。信用卡作为一种便利的支付方式,其在减弱支付痛感的同时也推动了当期预算约束曲线外移,扩充了消费可行集(王巧巧等,2018);而移动支付不仅可与信用卡绑定,其本身也提供了诸如蚂蚁花呗、京东白条等信贷方式。结合前文理论分析,与移动支付相伴随的是支付痛苦的进一步钝化,这本身就会造成一定的非计划购买,而在预算可行的条件下,这种非计划购买往往更多集中于平时无法完全满足的发展享受性消费需求上面,因此使用移动支付将更多扩展消费者总消费中发展享受性消费的部分。综上所述,本文提出以下假设。

假设2:移动支付促进家庭发展性消费比例增加。

金融素养反映了人们对经济金融知识的掌握程度以及对经济金融信息的敏感程度,拥有较高的金融素养,往往使消费者在消费过程中更加理性。移动支付减弱了消费与支付的联结,会造成消费者一定程度的冲动消费,但是较高的金融素养会使消费者具有较强的理财意识以及严谨的消费计划;此外,接收更多的经济金融信息会使消费者对价格信号更为敏感,这类人群在购物时能更多关注商品成本与其带来的效用。所以金融素养会负向调节移动支付对消费水平的影响。从消费结构的角度来看,移动支付会使家庭发展享受性消费比例增加,较高的金融素养往往体现了较强的理财能力和自我规划,这类人群往往具备一定学习意识,会更重视自我发展,因此在移动支付刺激消费的过程中,这些人会更重视发展享受性消费。综上所述,本文提出以下假设。

假设3:金融素养负向调节移动支付对消费水平的影响,但是会正向调节移动支付对发展性消费占比的影响。

三、研究设计

(一)数据来源与处理

本文数据主要来自于2017年西南财经大学开展的中国家庭金融调查(China Household Finance Survey,CHFS),该数据样本量为40011户。问卷包括人口统计特征,资产与负债,保险与保障,支出与收入,金融知识、基层治理与主观态度五大板块。本文在进行实证分析前,对数据进行了处理,首先,剔除了从事农业生产与工商业经营的样本,原因在于这些家庭收入缺乏稳定性,使用截面数据分析其消费行为不够客观;其次,剔除了严重超前消费的样本,即消费率(家庭全年总消费与全年总收入之比)大于2的样本;最后,剔除了变量有极端异常值和缺失值的样本,例如家庭人均消费小于0、家庭成员平均年龄大于120。最终使用的数据样本量为15657。

(二)变量定义

被解释变量:(1)消费水平,以家庭人均消费对数值进行衡量,即家庭全年总消费与家庭成员数之比并取对数。(2)消费结构,使用发展性消费占比进行衡量,即家庭全年发展性消费与家庭全年总消费之比。其中,家庭总消费的核算,将衣食住行消费(伙食、衣物、日常用品、物业水电、家政服务、住房维修扩建、交通与通讯)、文化娱乐消费(含旅游消费)、教育培训消费、医疗保健消费等计入在内;对发展性消费的核算,将教育培训消费、文化娱乐消费(含旅游消费)、健身消费、美容消费、交通与通讯消费、家政服务消费计入在内。

解释变量:是否有家庭成员使用移动支付。2017年中国家庭金融调查问卷中询问了家庭成员在购物时一般会使用哪些支付方式,其中选项4为通过手机、pad等移动终端支付(包括支付宝、微信支付、手机银行、Apple pay等),若受访户选择该选项,则此样本该变量取1,否则取0。

分组变量:金融素养。金融素养包括主观与客观两个维度,主观金融素养是投资者对金融知识的自我肯定,其通过询问受访者对金融产品与服务的了解程度进行构造。客观金融素养是投资者对金融知识的真实掌握,往往通过询问标准化金融知识题目进行构造。对于金融素养的度量,目前学术界并未形成统一标准。苏岚岚等(2017)从客观金融素养角度出发并采用因子分析法进行衡量,吴卫星等(2018)对金融素养的度量则侧重于主观维度。此外,张峰(2017)使用“家庭中是否有金融从业人员”、“您是否关注经济方面的信息”作为金融素养的代理变量。基于样本数据考虑,本文使用“您平时对经济、金融方面的信息关注程度如何”作为金融素养的代理变量,尽管这一问题是受访者进行主观回答,但是对于关注经济金融信息的受访者而言,其必然会在接受这些信息的过程中提高客观金融知识水平,因此使用其作为代理变量能较为综合的反映受访者真实金融素养水平。

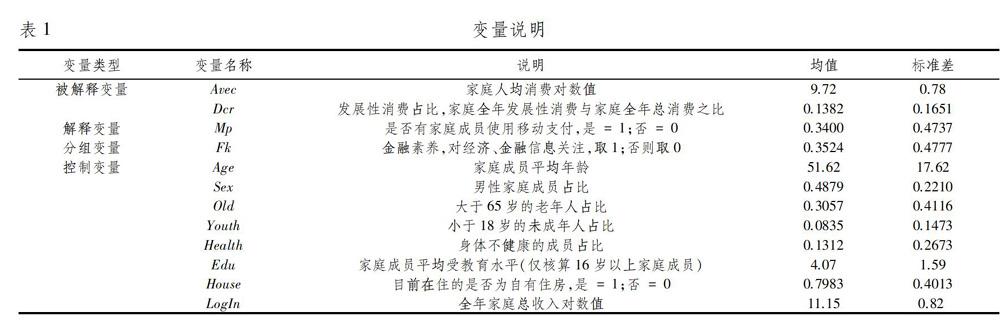

控制变量:大量文献实证了人口年龄结构(汪伟和刘玉飞,2017)、家庭健康风险、住房(何兴强和史卫,2014)、收入、教育程度等家庭特征会影响家庭消费行为,因此,本文对可能影响家庭消费的如下变量进行控制,具体见表1。其中,家庭成员是否健康主要依据问卷中“与同龄人相比,某成员现在的身体状况如何?”这一问题进行判断,若选择选项“4.不好”或“5.非常不好”,则认定为不健康。家庭成员受教育水平由1到9分别代表没上过学、小学、初中、高中、中专/职高、大专/高职、大学本科、硕士研究生、博士研究生。

(三)模型设定

为验证假设1与假设2,构建模型表达式如下:

其中,Yi代表被解释变量Avec或Dcr,Z代表控制变量集合,εi为服从标准正态分布的扰动项,β0为常数项。如果系数β1为正,则本文假设得到验证。

四、实证分析

(一)描述性统计

根据表1对所选取变量的描述性统计结果,家庭人均消费对数值均值为9.72,发展性消费占比均值为13.82%,可以说明当前我国家庭消费仍以生存性消费为主。在购物时有成员使用移动支付的家庭占比达到34%,对经济金融信息比较关注的家庭占比35.24%。控制变量中,家庭成员平均年龄51.62,男性、老年人、未成年人占比均值分别为48.79%、30.57%、8.35%,身体不健康家庭成员占比均值为13.12%,全样本平均受教育水平为4.07,样本中79.83%受访户居住在自有住房。

由于选取了较多控制变量,本文对变量进行了多重共线性检验,通过计算各变量VIF值发现Age的VIF值最高,為5.50,远低于10,因此可以认定变量之间不存在共线问题。

(二)移动支付对家庭消费水平的影响

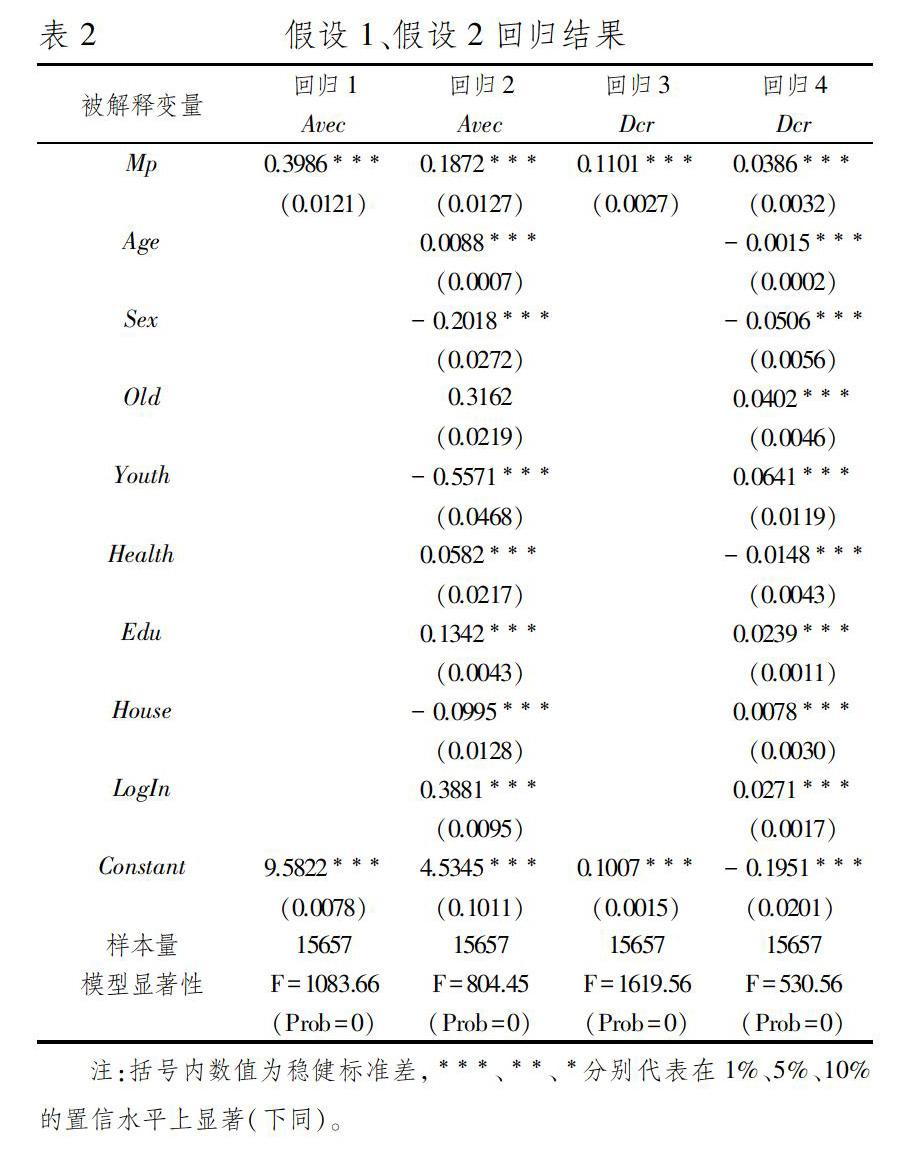

表2中列示了为验证假设1与假设2的基本回归结果,本文使用稳健标准误对回归结果进行修正,方程联合显著性检验结果说明所有模型均具有较强的解释力。为保证结果稳健性,先在不加入控制变量的条件下进行回归,其中回归1为未加入控制变量的回归结果,Mp的系数为0.3986,通过显著性水平1%的T检验。加入控制变量后,Mp系数为0.1872,在1%显著性水平下异于0。

依据回归2的结果可知,移动支付确实促进了家庭消费,相比于不使用移动支付的家庭,有家庭成员使用移动支付的家庭人均消费要高18.72%,假设1得到验证。从控制变量来看,家庭成员平均年龄与家庭人均消费呈正相关。男性成员占比、未成年人抚养比与家庭人均消费为负相关关系,男性成员占比越多,家庭人均消费越少,相比女性而言,男性的消费倾向较弱;家庭未成年人占比越大,家庭人均消费越低,这与部分已有研究一致(颜建晔等,2019)。身体不健康家庭成员占比的系数在1%的显著性水平下为正,这是因为在消费中统计了医疗支出,因此不健康的家庭成员越多,造成的医疗消费就会越大。家庭平均受教育程度的系数为0.1342,在1%显著性水平下异于0,家庭成员平均受教育水平越高,人均消费越多,拥有较高教育水平的居民往往收入更为稳定,在此基础上预防性储蓄动机可能更弱(宋全云等,2019)。自有住房在10%显著性水平下对家庭人均消费产生负向影响,这与传统的住房资产效应理论相违背,原因在于住房资产效应的发挥本身就具有一定前提条件,对于具有多套房产的家庭而言,住房的资产效应可能更为明显,但对于只有一套住房的家庭而言,由于存在着较强的遗产动机和“安土重迁”理念,其自有房产的资产效应不明显(裴育和徐炜锋,2017),与此同时,在存在潜在购房动机的情况下,自住房产的资产效应会进一步减弱。收入对家庭人均消费产生显著正向影响,这与传统的经济理论相一致。

(三)移动支付对家庭消费结构的影响

为验证假设2,本文使用家庭发展性消费占比作为被解释变量进行回归,表2方程联合显著性检验结果说明所有模型均具有较强的解释力。为保证结果稳健性,回归3是未加入控制变量的回归结果,Mp系数为0.1101,通过1%显著性水平的T检验,意味着移动支付对家庭发展性消费占比具有显著正向影响;回归4为加入控制变量的回归结果,Mp系数为0.0386,通过1%显著性水平的T检验,说明移动支付提高了家庭发展性消费占比。假设2得到验证。

从控制变量来看,男性家庭成员占比的系数显著为负,男性成员占比越大,发展性消费占比会更少。老年家庭成员占比的系数显著为正,老年人占比越大,发展性消费占比也随之上升。关于老年人占比与发展性消费占比的关系,当前学术界并无一致结论,部分学者认为两者之间负相关(王聪和杜奕璇,2019),部分学者则认为老龄化促进了家庭消费结构升级(汪伟和刘玉飞,2017)。笔者赞同后者观点,老年人往往对食品、衣着方面不会过分重视,但是相比于年轻人,老年人往往拥有更多闲暇时间进行文化娱乐活动,特别是对于空巢期家庭,为了摆脱寂寞感,老年人会更频繁的参加文娱活动或者进行旅游,老年家庭具有提高生活品质的倾向(杨赞等,2013)。未成年家庭成员占比的系数显著为正,未成年人占比越大,家庭会进行更多的教育培训支出。家庭平均受教育程度与发展性消费占比呈现显著正相关关系,家庭平均受教育水平越高,会越重视文化娱乐、教育培训等活动,因此会相应提高这些项目的消费占比。家庭是否自有住房的系数为0.0078,通过1%显著性水平的T检验,意味着居住在自有住房的家庭更倾向于发展性消费。收入水平与发展性消费占比呈现正相关,这与当前研究相符合(魏勇等,2017)。

(四)金融素养对移动支付影响家庭消费行为的调节效应检验

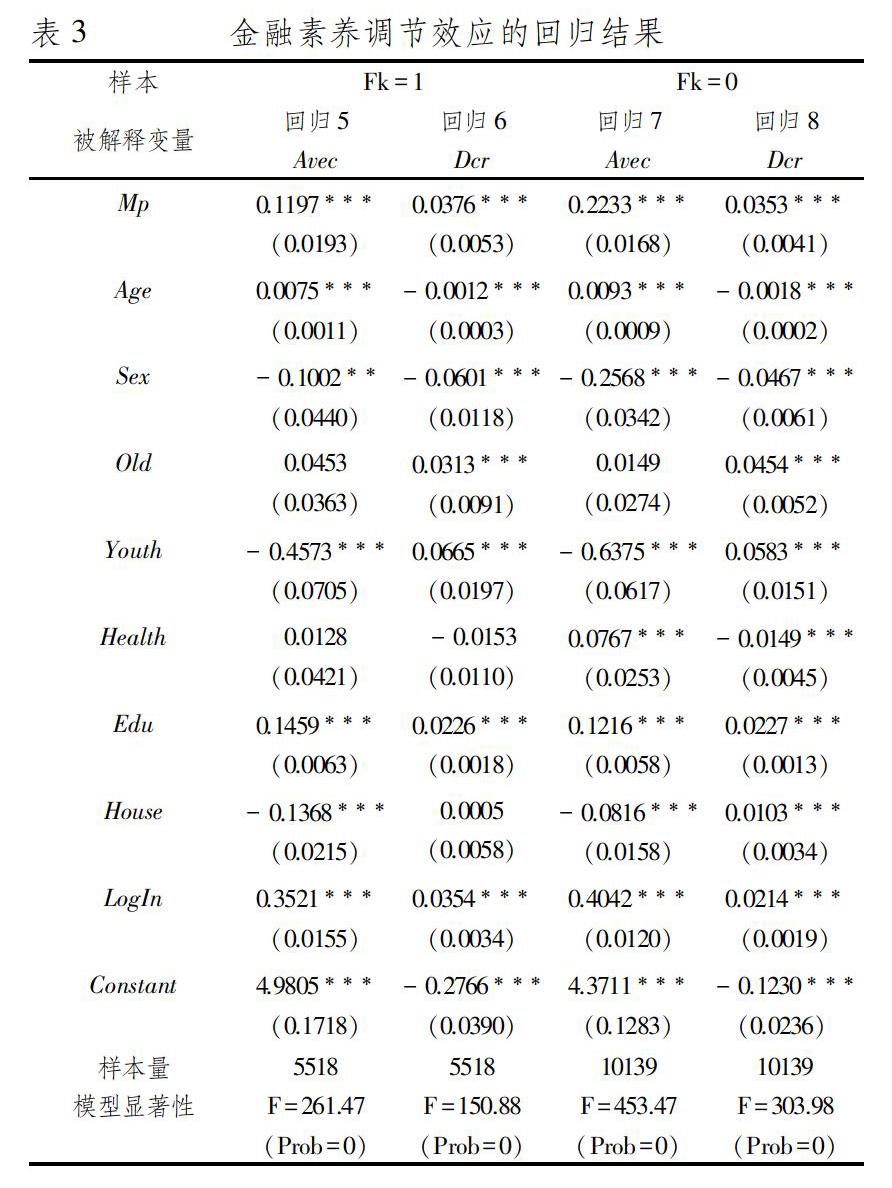

本文使用金融素养变量将全样本分为两个子样本,使用对经济、金融信息的關注程度进行衡量,其关注度高低与金融素养成正向关系。表3列示了金融素养对移动支付影响家庭消费水平的调节效应检验结果,方程联合显著性检验结果说明所有模型均具有较强的解释力。

依据表3中回归5、回归7结果可知,金融素养较高的家庭样本中,Mp系数为0.1197,通过1%显著性水平的T检验;在金融素养较差的样本中,Mp系数为0.2233,通过1%显著性水平T检验。由此可知,相对于金融素养较好家庭而言,移动支付对金融素养较差家庭的影响较大,在金融素养较高的样本中,使用移动支付将使家庭平均消费水平上升11.97%,而在金融素养较差的样本中,使用移动支付将使家庭平均消费水平上升22.33%。由此可见,金融素养确实在移动支付影响家庭消费水平的过程中起到负向调节作用。

依据表3中回归6、回归8结果可知,无论是金融素养较高的家庭还是金融素养较差家庭,移动支付都会对发展性消费占比产生显著正向影响,这进一步佐证了本文假设2。但是从系数来看,金融素养较高的家庭样本,其Mp系数大于金融素养较差的样本。这意味着,移动支付对家庭消费结构的影响中,金融素养也起到了调节作用,移动支付对金融素养较高家庭消费结构的影响大于金融素养较差的家庭。综上所述,本文假设3得到验证。

(五)内生性问题的处理

在上文回归中可能存在内生性问题,一方面可能由于模型设定中遗漏变量而导致,另一方面,家庭消费水平提高的表现在于购买频率的增加或单次购买金额的增大,为了提高付款便利性,家庭成员可能更多的使用移动支付,因此被解释变量与解释变量之间可能存在互为因果的问题。进一步,本文对全样本以及金融素养高、金融素养差两个子样本都进行了DWH检验,检验结果也拒绝了“移动支付为外生变量”的假设。鉴于此,必须对可能存在的内生性加以考虑。参考尹志超等(2019)做法,选择是否有家庭成员拥有智能手机作为工具变量并进行二阶段最小二乘回归,拥有智能手机与是否使用移动支付密切相关,但是拥有智能手机并不会对家庭消费行为产生直接影响,在理论上该工具变量符合要求。

表4为使用二阶段最小二乘法进行回归的结果。在回归9、回归10中使用工具变量进行2SLS估计时,其中第一阶段F值为1325.60(Prob=0),工具变量T值为15.97,据此可拒绝弱工具变量假设。在金融素养较高子样本中使用工具变量进行2SLS估计时,其中第一阶段F值为609.74(Prob=0),工具变量T值为8.40;在金融素养较差子样本中,第一阶段F值为607.78(Prob=0),工具变量T值为14.09,均可拒绝弱工具变量假设。

根据表4回归结果可知,方程均通过显著性检验。回归9、回归10中Mp系数显著为正,说明前文结论依然成立。回归11与回归13相比,Mp系数较低,意味着金融素养较差家庭移动支付对消费水平的影响更大;回归12与回归14相比,Mp系数较高,意味着金融素养较高家庭移动支付对消费结构的影响更大,因此在考虑内生性问题的条件下,本文假设3也成立。

五、进一步分析——移动支付对家庭消费的影响机制

前文分析说明,移动支付会显著提高家庭消费水平、促进家庭消费结构升级。依据本文理论分析,移动支付与信用卡、蚂蚁花呗等多种消费信贷形式相联结,这些消费信贷方式缓解了消费者面临的流动性约束,对消费有刺激作用。消费者在使用移动支付减弱支付痛感的同时,面对移动支付提供的多种消费信贷渠道,会增加消费者使用消费信贷的可能性,进而提高消费水平,升级消费结构。因此,消费信贷可能在移动支付与家庭消费之间起到中介作用。为验证这一假设,本文借鉴温忠麟和叶宝娟(2014)的逐步检验方法,构建模型如下所示:

上式中,Yi代表被解释变量Avec或Dcr,Z代表控制变量集合,εi为服从标准正态分布的扰动项,β0为常数项。Credit为中介变量“家庭目前是否有未偿还的消费信贷”,如果有,则变量取值为1,否则为0。由于模型(2)中被解释变量Credit为二值变量,因此使用Probit模型进行估计。逐步检验法的具体检验过程为:第一步检验(1)中β1是否显著,即判断移动支付对家庭消费水平、消费结构的主效应是否显著。第二步检验(2)、(3)中的β2、β4是否显著,若两个系数均显著,则认为存在中介效应;当β2、β4中至少有一个不显著时,为避免出现第二类错误,需进行Sobel检验,检验统计量为m=β^2β^4/sβ2β4,其中,sβ2β4=2β^2s2β4+β^4s2β2,sβ2、sβ4分别为相应系数的标准误,若Sobel检验显著,则仍然认为存在中介效应。最后检验(3)中的β3是否显著,判断是完全中介还是部分中介,若其显著,则认为存在部分中介,否则为完全中介效应。上述步骤中,第一步已在前文完成,表1的回归结果证明移动支付确实显著影响家庭消费水平与消费结构。

表5为利用模型(2)、(3)对全样本进行回归的结果。回归15结果显示,Mp系数为0.5316,且通过1%水平的T检验,说明移动支付会促进家庭进行消费信贷。回归16中,Mp系数为0.1667,Credit系数为0.1000,均通过T检验,证明移动支付确实通过影响消费信贷进而影响家庭平均消费水平。回归17中,Mp与Credit系数也显著为正,说明消费信贷在移动支付对家庭消费结构的影响过程中起到部分中介作用。

六、结论

移动支付作为一种便捷的支付方式,它似乎是突然而至,但给人们家庭生活和社会经济带来的变化将是逐步展现的。本文对移动支付与家庭消费活动变化的讨论可以得出以下结论:总体看,移动支付促进了家庭消费水平和消费结构的提升。一是其支付方式方便交易活动,促进交易达成;非现金支付方式弱化了购买时的心理压力,促进了家庭消费。二是移动支付平台自身提供或与信用卡绑定提供一定的信用功能,缓解了消费者的流动性约束,扩大了家庭消費预算边界,并对家庭消费水平与结构有部分中介性影响。三是家庭金融素养在移动支付对家庭消费水平的影响中有负向调节作用,但会结构性正向调节家庭发展性消费的占比,即移动支付对金融素养较高家庭消费结构的影响大于金融素养较差的家庭。

参考文献:

[1] Soman, D. The Effect of Payment Transparency on Consumption: Quasi -Experiments from the Field[J].Marketing Letters, 2003, 14(3):173-183.

[2] 杨晨, 王海忠, 钟科,等. 支付方式对产品偏好的影响研究[J].管理学报, 2015,12(2):264-275.

[3] 刘湖, 张家平. 互联网对农村居民消费结构的影响与区域差异[J].财经科学, 2016(4):80-88.

[4] 王巧巧, 容玲, 傅联英. 信用卡支付对消费结构的影响研究:消费升级还是消费降级?[J].上海金融, 2018(11):57-64.

[5] 苏岚岚, 何学松, 孔荣. 金融知识对农民农地抵押贷款需求的影响——基于农民分化、农地确权颁证的调节效应分析[J].中国农村经济,2017(11):75-89.

[6] 吴卫星, 吴锟, 王琎. 金融素养与家庭负债——基于中国居民家庭微观调查数据的分析[J].经济研究, 2018(1):97-109.

[7] 张峰. 金融知识、风险态度与信用卡消费[J].消费经济, 2017(4):90-97.

[8] 汪伟, 刘玉飞. 人口老龄化与居民家庭消费结构升级——基于CFPS2012数据的实证研究[J].山东大学学报(哲学社会科学版), 2017(5):84-92.

[9] 何兴强, 史卫. 健康风险与城镇居民家庭消费[J].经济研究, 2014,49(5):34-48.

[10]颜建晔, 张超, 祝伟. 房价上涨是否显著增加有房家庭的消费?——基于中国家庭行为的理论与实证分析[J].改革, 2019(11):63-74.

[11]宋全云, 肖静娜, 尹志超. 金融知识视角下中国居民消费问题研究[J].经济评论, 2019(1):133-147.

[12]裴育, 徐炜锋. 中国家庭房产财富与家庭消费——基于CFPS数据的实证分析[J].审计与经济研究, 2017(4):93-104.

[13]王聪, 杜奕璇. 人口年龄结构与我国家庭消费行为——基于CFPS2016微观数据的实证分析[J].产经评论, 2019,10(4):136-152.

[14]杨赞, 赵丽清, 陈杰. 中国城镇老年家庭的消费行为特征研究[J].统计研究, 2013,30(12):83-88.

[15]魏勇, 杨刚, 杨孟禹. 城镇居民消费升级特征与动因研判——基于空间溢出视角的实证研究[J].经济问题探索, 2017(1):51-63.

[16]尹志超, 公雪, 郭沛瑶. 移动支付对创业的影响——来自中国家庭金融调查的微观证据[J].中国工业经济, 2019(3):119-137.

[17]温忠麟, 叶宝娟. 中介效应分析:方法和模型发展[J].心理科学进展, 2014, 22(5):731-745.