美债收益率倒挂分析

2020-10-09闫国霞

摘要:美债期限溢价是美国经济的重要指标,在2019年3月22日再度出现负值,作为核心指标的十年期和三个月美债收益率差值突破零点,持续倒挂,为2007年以来倒挂程度最强,十年期和三个月美债收益率差值最低值达到-28BP,引起了各界的高度关注和广泛探讨。本文针对美债收益率倒挂这一经济现象,追溯其历史,分析了该现象产生的可能的原因,并且对未来美债收益率走势做了简单的预测,以及对此次美债收益率倒挂是否意味着经济衰退,提供了相应的修复建议,以及其对人民币汇率产生的影响做了进一步探讨。

关键词:美债;收益率;汇率;利率期限结构

一、引言

20世纪80年代以来,美国历史上共出现了五次收益率倒挂的现象,时间分别为1982年、1989年、1998年、2000年和2006年。

1982年的收益率倒挂发生在经济衰退时期。2月到4月期间,美国出现了连续的美债收益率倒挂,本次主要发生在美国经济衰退期间。1982年是美国从持续通货膨胀过渡到物价水平稳定的阶段。年初,经济出现衰退迹象,上半年美联储仍以减少通胀为主要目标。但是经济衰退压力不断加剧,通胀压力不断减缓,美联储放松政策同时降息,年末达到目标利率8.5%。美联储采取的措施是扭转局势的关键。

1989年2月到9月期间,美债再度出现持续的收益率倒挂。1989年初期倒挂出现之后,四月美国的失业率有所增加,经济增长速度在第四个季度有所回落。下半年開始采取宽松的政策,不断下调联邦基金的目标利率,年底基本回到1988年底的水平。

1998年9月到10月,由于海外亚洲金融风暴和科索沃危机的爆发,美债收益率出现了连续五日的倒挂,持续时间并不长,但是美联储担心倒挂引起的经济衰退,9月忽然开始降息,在三个月之内进行了三次降息。虽然之后判断美联储反应过度,但是所采取的措施,保证了短暂的收益率倒挂之后的持续繁荣。

2000年的4月到12月美债收益率倒挂。收益率倒挂还伴随着“互联网泡沫”的破灭,下半年美国经济增速下滑。为防止股市泡沫风险发生,美联储在1999年6月到2000年5月不断进行加息,由于收益率倒挂以及经济的下滑,在2001年起开始降息。

2006年1月到2007年5月期间,美债收益率再度倒挂,此次收益率倒挂的持续时间明显较长。2005年到2007年间,为了抑制房地产泡沫,尽管整体经济处于下行的状态,美联储选择实行紧缩的货币政策,截至2007年9月,对联邦基金目标利率进行了下调,紧缩的周期告一段落。

收益率倒挂的经济现象,在历史上一次又一次上演,都对经济的运行产生不同程度的影响。2019年上半年,美债收益率倒挂再度来袭,引起了广泛的关注。本文对美债收益率倒挂的经济现象进行了分析。

二、美债收益率倒挂的现实和利率期限结构

2019年3月22日,十年期和三个月期收益率之差突破零点,为-2BP,5月13日又开始短暂的倒挂。5月28日到6月18日倒挂状态一直持续,其中最低值出现在6月3日,为-28BP。十年期和三个月期国债的收益率差呈现不断下行的状态,如果没有外部因素,在短期内不会恢复到正常值。

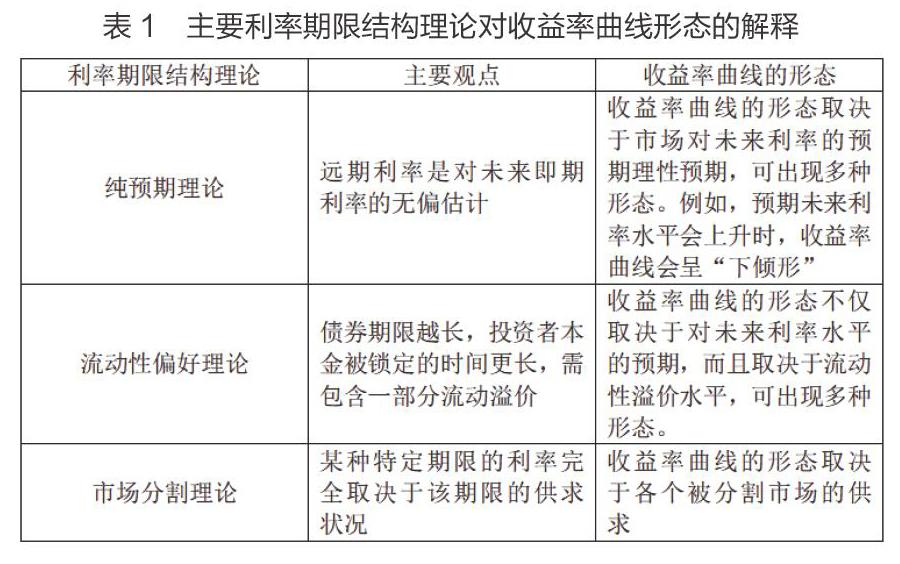

虽然三十年期的美国国债的收益率明显最高,但是利率期限结构呈现出翻转形态,即收益率曲线形态呈“下倾形”。长短期收益率曲线有明显的收窄的趋势,期限溢价也在减小,这种趋势似乎还在持续。其中利率期限结构研究的是在某一个时点,期限不相同的金融资产的收益率与到期期限之间所存在的关系。根据相关理论,利率期限结构分为三种(表1)。

三、美债收益率倒挂的影响因素

2017年到2018年上半年,金融界在纷纷预测,可能会迎来“格林斯潘利率之谜①”。2018年美联储四次提高联邦基金利率,每次提高25BP,2008年以来共计加息9次,就在各种声音层出不穷的时候,“格林斯潘利率之谜”强势上演,并且不断深化,最终呈现美债收益率倒挂,以下将分析是什么因素导致此次的美债收益率倒挂。

(一)货币政策

中央银行设定短期名义利率,而且通过前瞻性指引和资产的购买影响长端收益率。美国短端国债收益率如三个月国债收益率,主要由联邦基金利率决定;长端收益率则由长期的经济基本面决定。虽然中央银行根据基本面制定政策,但由于政策惯性等原因,反应函数相对滞后,例如,央行可能会在通胀持续保持高位后才开始加息,也可能会出于对通胀缺乏信心而过度宽松。因此,长期来看,货币政策并非“中性”。已经有学者,如Caporale&Grier(2005),Neely &Rapach(2008)指出,在剔出通胀后,货币政策仍然能持续对利率的变化造成冲击。2006年至今美联储共计加息9次,使得短端利率稳步抬升;但出于对紧缩环境下经济基本面走弱的担忧,长端上行较为缓慢,使得美债收益率趋平。另外,此次加息还伴随着缩表,引发了流动性收缩。历史上,货币政策紧缩会驱动收益率平坦甚至倒挂的现象出现。在上一轮2004—2006年加息时,美联储一共加息16次,两年期美债和10年期美债的收益率差月均值从198BP下跌为负1BP。综上,货币政策调整是引发美债收益率曲线趋于平坦,进而呈现倒挂的最主要原因。

(二)经济周期

从世界经济的宏观总体来看,全球化进程遇到阻碍,无论是英国脱欧,欧债危机,还是各种贸易保护主义的抬头,都呈现出逆全球化的趋势。受其影响,世界经济生产总值、国际贸易、国际投资等均出现大幅下滑。逆经济全球化背景和一些贸易摩擦的影响以及消费和投资的走弱,使世界经济面对“下行周期”。与经济下行相对应的是各种的不确定性的增加,包括经济方面和政治方面,人们无法对未来产生合理的预期,进而导致资源配置的低效率。人们的经济衰退预期加强,市场对长期经济持悲观的态度,全球经济持续走软。从股票市场也能看出经济的不景气,同时,在整个大环境下,债券市场也会呈现相应的状态,债券作为经济的先行指标,所以呈现出了收益率倒挂这样一反常态的状态。同时,美债收益率倒挂可能预示着经济衰退可能会到来。

(三)市场期望和行为

市场期望和行为是利率倒挂的推动力。私人部门会根据他们对央行货币政策的预期、其他影响长短利率因素的看法(如经济走势)、风险偏好和一系列资产负债表约束,来调整他们的资产组合。一般来说,利率倒挂暗含着整个市场对于未来的经济没有信心:在经济前景充满不确定的情况下,投资者对未来的期望收益下降。投资者会倾向于减少持有短期债券,投资长期债券以锁定收益,进而推高长期国债的需求以及价格,压低了长端收益率,抬高了短端收益率,导致期限利差收窄或倒挂。此外,当经济的增长前景不佳时,投资者预计美联储未来将采取宽松的货币政策,会通过降低利率来刺激经济,因此,现阶段投资长期国债可获取更高的收益,长端收益率随之下行。总的来说,市场在对经济悲观、认为央行会从紧缩转向放松货币政策时,期限利率容易出现倒挂。

利率期限结构的长期影响因素有贫富差距,人口结构和生产率等,受老龄化人口结构的驱动,全球利率存在低利率趋势,人口老龄化加剧,会导致整体的投资和消费不足。生产率会影响储蓄、投资、消费,最终影响对债券的需求已经供给。中期来看,期限利差受到央行的反应,市场行为以及预期。根据理性人假设,市场会根据当前的经济环境并且综合各种因素产生市场预期,并且做出选择,最终实现利益最大化,会对不同债券的收益率产生影响。同时,央行对于整个收益率曲线倒挂的反应决定了收益率的走势,比如说对于联邦基金利率的调整,一定程度上决定美债收益率倒挂的进程。

四、政策建议

美联储该如何扭转局势,修复收益率曲线,有如下几个方法:第一,发表关于收紧货币政策的言论,引导市场预期并提升长端收益率。这一举动能够引导整体的走向,但同时也可能会使市场预期出现紊乱。第二,降息。降息的优点是会产生全局的影响,修正经济的预期,还有可能导致美元贬值提高油价。但是缺点是对收益率曲线的修复不确定,还会限制日后的操作空间。第三,在停止缩表之后,证券化一个月期的住房抵押贷款,将本金纳入中期或者短期的美债中。虽然会对收益率曲线进行直接修复,但是不会对经济预期产生作用,而且操作的时间较晚。

不难看出,在短期内很难找到对收益率曲线有较有效的修复作用,还没有副作用的操作。同时,政策效果还会受到一些不确定因素的影响,比如说中美贸易战的进程、欧洲风险问题、就业以及薪酬等。

五、结语

“格林斯潘利率之谜”的深化,美债收益率倒挂,在历史上多次上演,而此次又强势来袭,有如下几个原因:中美贸易戰深化,紧张的国际局势;美联储不断加息,还伴随着缩表,引起流动性收缩;世界整体呈现出逆经济周期的状态,经济下行;投资者持经济衰退的预期,避险情绪升温。从整个宏观数据来看,收益率倒挂来势汹汹,如果美联储不采取相应的措施,可能在短期内没有办法修复收益率曲线,甚至会导致经济的衰退。而美债收益率曲线倒挂对中国经济也造成了多方面的影响,其中人民币相对于美元贬值。无论是美国、中国,还是世界经济体系中的任何一个国家,都应该采取积极的对策应对,防止经济衰退以及经济危机的再度爆发。

注释:

①“格林斯潘利率之谜”是指美联储加息时,美国长期利率保持稳定甚至是有所下降,收益率呈现平坦化。

参考文献:

[1]陈思进.美债收益率倒挂,美国经济衰退的信号?[J].金融博览(财富),2019(5).

[2]刘畅.美债收益率曲线何时倒挂?——美债收益率曲线变化趋势及影响分析[J].新经济导刊,2018(10).

[3]刘畅.美债收益率曲线变化趋势及影响分析[J].债券,2018(10).

[4]王龙.如何看待美债利率曲线倒挂[J].金融博览,2018(10).

[5]钟红,王有鑫.美债收益率上涨原因、趋势及影响[J].债券,2018(7).

[6]刘语臻.美债收益率倒挂:衰退的领先指标与美债走势展望[J].国际金融,2019(2).

作者简介:闫国霞(1995—),女,汉族,河北张家口人,单位:首都经济贸易大学金融学院,硕士学历,金融学专业,主要从事国际金融研究。