A股“入摩”降低股价波动了吗?

2020-09-12张旭王宝珠

张旭 王宝珠

摘 要:A股“入摩”是我国资本市场对外开放的重要举措。本文基于这一准自然实验,构建实验组和控制组,利用双重差分模型从不同期间研究A股“入摩”对我国股价波动性的动态影响。研究发现,A股“入摩”有效降低了股价整体波动性以及股价崩盘的可能性,但对股价跳升风险的影响不具有显著性;同时动态评估表明A股“入摩”降低股价波动性的程度呈现波动增加的态势。此外,影响机制分析表明A股“入摩”通过提高公司信息环境以及公司治理水平来降低股价波动性。研究结论为我国积极推进A股“入摩”提供了理论证据,也为资本市场开放进程中降低股价波动性提供了新的启示。

关键词:A股“入摩”;股价波动性;双重差分模型

中图分类号:F832.5 文献标识码:A 文章编号:1674-2265(2020)08-0012-08

DOI:10.19647/j.cnki.37-1462/f.2020.08.002

一、引言

在过去的几十年里,随着经济全球化的迅猛发展,许多新兴市场对外开放了本国资本市场,而资本开放犹如一把双刃剑,既可能化解系统性金融风险,促进股市繁荣发展(Torre等,2007)[1];又可能加剧资本市场波动(Stiglitz,2000)[2],引发金融危机。因此,关于资本开放政策分析一直是金融研究的热点问题。近年来,我国从发行外资股到QFII、RQFII和QDII制度的实行以及沪港通、深港通和沪伦通等互联互通交易机制的开通,再到如今的A股“入摩”,资本市场对外开放的进程明显加快。其中,我国A股在2018年5月31日盘后被正式纳入MSCI指数,至今共经历了五个阶段,纳入比例从最初5%增加到20%,而且股票数量也由最初的234只扩容到472只,自然纳入MSCI新兴市场指数对我国资本市场的影响也逐渐显现,但是目前关于A股“入摩”对我国证券市场影响的研究还较为缺乏。此外,股价波动性是衡量股市稳定性的重要指标。在资本市场对外开放进程中,稳定的资本市场能够吸引境外投资者进行长期的价值投资,促进我国证券市场健康发展;而股价波动大的市场会导致国际短期资金投机行为的频繁发生,危及宏观经济的稳定性(Bae等,2004)[3]。可见,研究A股“入摩”这一资本市场开放举措对我国股票价格波动性的影响,不仅具有丰富资本开放相关理论研究的学术价值,还具有探索我国A股“入摩”节奏与后续影响以及在我国资本开放进程中降低股价波动性的实践价值。

本文为了研究其对我国证券市场股价波动性的影响,主要做了以下工作:(1)基于A股“入摩”这一准自然实验,将CAPM模型中的[β]系数作为匹配因子构建实验组和控制组,把股价波动性分解为股价整体波动性和极端波动性后运用双重差分模型来进行实证研究。结果表明,A股“入摩”显著降低了股价整体波动性以及股价发生崩盘事件的次数,但对股价跳升事件的影響较小。(2)进一步探究随着时间的推移以及纳入比例的增加,A股“入摩”对股价波动性的影响,本文依据纳入MSCI指数的时点划分为五个样本区间,分别进行双重差分检验。检验结果表明,A股“入摩”降低股价波动性的影响效应呈现波动性增加的态势。(3)为了探究A股“入摩”降低股价波动性的途径,本文进行影响机制分析,研究发现A股“入摩”是通过提高公司信息环境以及公司治理水平来降低股价波动性的。(4)为了保证结论的稳健性,本文进行了以下稳健性检验:其一,变更政策实施时点后,对股价整体波动性、崩盘事件和跳升事件重新进行双重差分模型实证检验,实证结果显示[DID]的系数均不再具有统计上的显著性,这表明股价波动性的降低确实是由A股“入摩”引起的。其二,替换股价波动性的衡量指标后,分别在五个样本区间中再次运用双重差分模型研究A股“入摩”对股价整体波动性和极端波动性的影响,其回归结果与主体分析保持一致,进一步验证了本文研究结论的稳健性。

与已有的研究相比,本文的贡献主要体现在:其一,基于A股“入摩”这一准自然实验,运用双重差分模型研究其对我国股价波动性的影响,丰富了我国资本市场开放相关影响效应的理论研究。其二,依据纳入MSCI指数的时点划分为五个样本区间进行实证检验,探究A股“入摩”对股价波动性的动态影响,进而能够分析我国A股“入摩”的后续影响,为我国积极推进A股“入摩”提供了理论证据。其三,对A股“入摩”降低股价波动性进行影响机制分析,为最大程度地发挥资本市场开放降低股价波动性的积极作用以及为我国进一步深化资本市场改革提供新的启示。

本文的结构安排如下:第二部分给出理论分析并提出研究假设;第三部分介绍研究设计以及对样本数据进行描述性统计;第四部分分析实证结果;第五部分进行稳健性检验;第六部分分析影响机制;第七部分总结全文并给出政策建议。

二、理论分析与研究假设

自20世纪80年代以来,许多新兴市场对外开放了本国资本市场,吸引了许多学者研究资本市场开放政策对该国股市以及宏观经济的影响效应,尤其是在20世纪90年代亚洲金融危机发生后,各国对资本开放政策的研究不仅仅是为了分析政策实施效果、探究资本开放对本国的影响,更是为政策制定者不断调整资本开放的节奏和具体方案提供新的启示,以降低甚至化解不利影响或者在最大程度上发挥其积极作用。A股“入摩”是我国资本市场开放进程中的里程碑事件,但关于其影响效应的研究还较为缺乏,鉴于此,本文将深入探究A股“入摩”对股价波动性的动态影响,为我国探索资本市场开放节奏以及降低股价波动性提供新的思路。

A股“入摩”为股市引入了更多的境外投资者。一方面,通过对其他新兴市场资本开放进行研究发现,国外投资者持股能够有效降低股价波动性(Li等,2006;James和Karoglou,2010;Xuan,2015)[4,5,6];另一方面,通过对我国资本市场开放相关政策进行研究发现,国外投资者引入也显著降低了股价的整体波动性(许从宝等,2016;纪彰波和臧日宏,2019)[7,8]。 同时,A股“入摩”既能够扩大投资者基础来增大信息收集力度,又能够提高股价信息含量(钟覃琳和陆正飞,2018)[9]来降低投资者间存在的信息不对称程度,进而提高整个市场信息准确性,使得股价整体波动性降低(Wang,2006)[10]。此外,境外投资者偏好长期持有股票,这会传导至国内投资者,增强其对标的股票的长期持有欲望,并且我国A股“入摩”是渐进式的,投资者对股价预期看好,也会增强长期持有欲望,降低股票价格的整体波动性。基于以上分析,本文提出假设1。

假设1:A股“入摩”降低了股价整体波动性。

Jin和Myers(2006)[11]认为股价崩盘风险的根源是管理层对公司内部负面消息的隐瞒。而资本开放扩大了投资者基础,增大了信息收集力度,从而减少了管理层隐瞒负面消息以及负面消息突然释放造成股价崩盘的可能性;此外,境外投资者进入新兴市场偏好于持有公司信息透明度高的股票(Kho等,2009)[12],这会激励上市公司提高信息披露质量,进而增加管理层隐瞒负面消息的难度、减少股价崩盘事件的发生。而且,在我国资本市场开放过程中,通过对相关政策进行研究发现,引入国外投资者能够显著降低股价的崩盘风险(郭阳生等,2018;李沁洋和许年行,2019)[13,14]。因此,本文提出假设2。

假设2:A股“入摩”减少了股价崩盘事件的发生次数。

随着A股“入摩”时间的推移以及纳入比例的增加,国外投资者持股逐渐增多,这降低投资者间存在的信息不对称程度,同时他们也会更好地发挥监督作用(Li等,2011)[15],使得股价波动性降低。由于境外投资者进入新兴市场偏好于持有公司信息透明度高的股票,而且环境披露质量提高能提升公司价值(杨广青等,2020)[16],吸引国外投资者持股,因此,各上市公司会逐渐提高公司信息披露质量以及公司治理水平(Aggarwal,2011)[17],从而A股“入摩”降低股价波动性的影响程度随着时间的推移以及纳入比例的增加而增加。同时许多学者在股价波动性、股市风险传染以及股市间相关性等多个方面进行研究发现,我国资本市场开放带来的影响具有迟滞效应(许从宝等,2016;王鹏和吴金宴,2018;方明和陈佳欣,2019)[7,18,19]。鉴于此,本文提出假设3。

假设3:A股“入摩”降低股价波动性的影响程度随着时间的推移以及纳入比例的增加而增加。

三、研究设计与数据样本

(一)股价波动性的度量

1. 整体波动。本文借鉴王文召和贺炎林(2020)[20]的做法,采用GARCH(1,1)模型来拟合股票的波动率。构建GARCH(1,1)模型如下:

再利用[Stata]软件计算出条件方差序列①,用其来衡量股价整体的波动性。

其中,[rt]为考虑现金红利再投资的日个股回报率,[δt2]为股票收益率的方差,即衡量股票价格整体波动性的指标。

2. 极端波动。纪彰波和臧日宏(2019)[8]根据正态分布的[3σ]原则,将特质收益率落在[μ±2σ]范围外定义为极端波动。因此,本文利用模型(3)计算出公司的特质性收益率:

其中,[ri,t]表示股票[i]在第[t]日考慮现金红利再投资的回报率,[Rm,t]表示第[t]日的市场收益率,[εi,t]为残差项。回归估计后,得到剥离出市场收益率的残差序列,并计算股票[i]在第[t]日的特质性收益率[Wi,t=ln(1-εi,t)]。

计算出每只股票的月平均收益率[μ]以及标准差[σ]。若股票[i]在第[t]日的特质性收益率大于[μ+2σ],表明发生了极端波动中的跳升事件,则将[Jump]记为1,否则记为0;同样若股票[i]在第[t]日的特质性收益率小于[μ-2σ],表明发生了极端波动中的崩盘事件,则将[Crash]记为1,否则记为0。

(二)实证分析模型构建

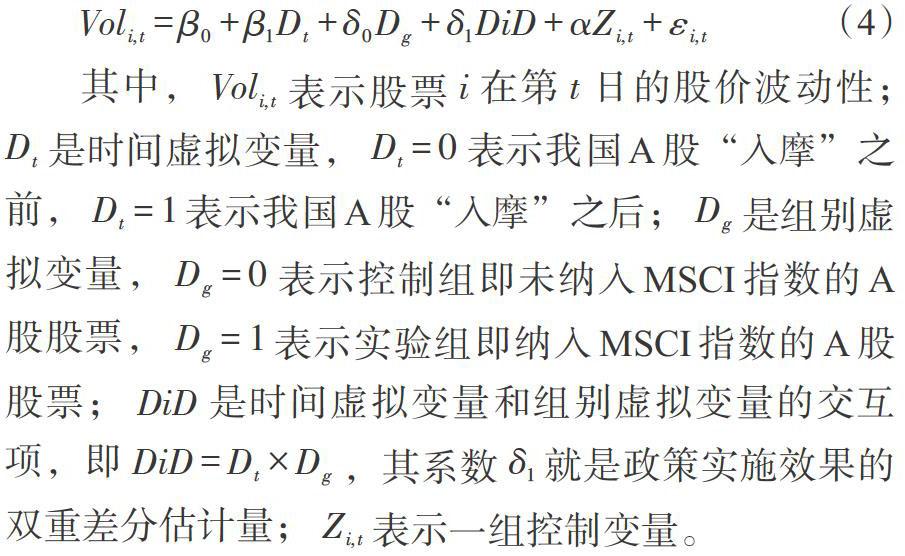

1. 双重差分模型。本文基于A股“入摩”这一准自然实验,构建一个包括实验组和控制组的自然环境,运用双重差分模型来分析我国A股纳入MSCI指数对股票价格波动性的影响,模型构建如下:

其中,[Voli,t]表示股票[i]在第[t]日的股价波动性;[Dt]是时间虚拟变量,[Dt=0]表示我国A股“入摩”之前,[Dt=1]表示我国A股“入摩”之后;[Dg]是组别虚拟变量,[Dg=0]表示控制组即未纳入MSCI指数的A股股票,[Dg=1]表示实验组即纳入MSCI指数的A股股票;[DiD]是时间虚拟变量和组别虚拟变量的交互项,即[DiD=Dt×Dg],其系数[δ1]就是政策实施效果的双重差分估计量;[Zi,t]表示一组控制变量。

2. 控制变量。参考现有文献,并结合影响股价波动性的相关因素,本文选取了以下控制变量:当期收益率([Yield])、滞后一期的收益率([Yield_Lag])、换手率([turnover])、流通市值的自然对数([Ln cmv])以及日个股交易金额([Amount])。

(三)样本选择与数据描述

1. 样本数据选取。为了探究随着A股“入摩”时间的推移以及纳入比例的增加,A股纳入MSCI指数对股票价格波动性的影响,同时为了避免投资者由于第一批A股“入摩”产生股价波动对接下来“入摩”的A股股价有所预期,进而影响实证检验的结果,本文在自2018年5月31日盘后一直是MSCI新兴市场指数的权重股中选取实验组。再在这184只股票中,剔除2016年7月1日之后上市的股票②、2016年8月1日至2020年3月31日期间出现过停牌的股票后,将剩余的99只股票设为实验组。

同时,本文借鉴陈海强和范云菲(2015)[21]的做法,将CAPM模型中的[β]系数作为匹配因子,在2016年7月1日之前上市、2016年8月1日至2020年3月31日期间未出现过停牌以及从未成为MSCI新兴市场指数权重股的786只股票中,以1:1的比例选取99只控制组股票。具体方法如下:先计算99只实验组股票和786只备选控制组股票在2016年8月1日—2018年5月31日的[β]系数,再选取出与每只实验组股票[β]系数的平均值最接近的个股组成控制组。[β]系数的平均值定义为:

其中,[βi]表示第[i]只股票[β]系数的平均值,[ri,t]为股票[i]在第[t]日的个股收益率,[rf]和[rm]为当天的无风险收益率和市场组合的收益率③。

(二)不同公司治理水平下A股“入摩”对股价波动性的影响

纳入MSCI指数的上市公司受到了境外投资者、证券分析师以及媒体的广泛关注,这在一定程度上激励该上市公司提高治理水平,减少内部人控制和利益侵占行为的发生,以吸引境外投资者持有本公司股票。因此,A股“入摩”很可能是通过提升公司治理水平这条途径降低股价波动性。如果该推论成立的话,则在治理水平强的公司中股价波动性降低得更多。本文采用两权分离度作为公司治理水平的衡量指标,然后根据公司在全样本区间内控制权和现金流量权的分离程度进行分组,即将样本分为公司治理水平强和公司治理水平弱两组,分别进行双重差分实证检验,回归结果如表8所示。从表中可知,对于治理水平强的公司,A股“入摩”显著降低了股价的整体波动性以及崩盘事件发生的次数,同时在10%的显著性水平上降低了跳升事件发生的次数;而对于治理水平弱的公司,A股“入摩”降低整体波动性的程度以及显著性均较小,且对极端波动的影响不具有显著性。可见,A股“入摩”降低股价波动性,能够通过提升公司治理水平途径实现。

七、研究结论与政策建议

本文基于A股“入摩”这一准自然实验,按纳入时点分为5个样本区间,分别进行双重差分检验,深入探究随着A股“入摩”时间的推移以及纳入比例的增加,纳入MSCI新兴市场指数对我国A股股票价格波动性的影响。实证结果表明,A股“入摩”有效地降低了股价整体波动性以及减少了股价发生崩盘事件的次数,但并不能显著减少股价跳升事件发生的次数。此外,研究发现随着A股“入摩”时间的推移以及纳入比例的增加,其降低股票价格波动性的程度波动性增加并且显著性也逐渐增强。影响机制分析表明,A股“入摩”是通过改善公司信息披露环境和提高公司治理水平间接地起到降低股价波动性的积极作用。

基于上述研究结论,本文提出以下政策建议:第一,积极稳健地拓展我国资本市场对外开放的广度和深度。一方面,在“沪港通”“深港通”以及“沪伦通”开通的基础上与更多国外成熟的证券市场建立起互通互联的交易机制,拓宽我国资本市场开放的范围。另一方面,逐步放松管制措施以及积极推进我国A股“入摩”的进程,加大我国资本市场对外开放的深度。第二,在推进资本市场开放的同时,完善证券市场法律法规。(1)完善《证券法》涉外诉讼制度。在资本开放进程中,若境外投资者的合法权益得不到保障会打击境外投资者持有我国股票的积极性。完善涉外诉讼制度不仅有利于我国资本市场开放,还有利于提高我国资本市场的国际影响力。(2)积极推进具有中国特色的投资者集体诉讼机制的建立。建立集体诉讼制度能够降低中小投资者的维权门槛,增加上市公司以及中介机构的违法成本,切实保护中小投资者的合法权益,使得我国资本市场制度更加完善。第三,循序渐进地对外开放,并不断完善监管机制。(1)资本市场开放不可操之过急,开放节奏过快可能会带来一系列的金融风险,因此采取试点、试运行等方式逐步地对外开放,发挥资本市场开放降低股价波动性、化解系统性金融风险等积极作用。(2)跨境资本异常流动不可避免地会对我国资本市场甚至实体经济造成不利冲击,因此需要提高对我国跨境资金流动的监测,及时发现跨境资金流动异常,减少不利冲击。(3)随着我国资本市场对外开放的范围扩大,我国证券市场与亚洲、北美和欧洲等区域多个国家的证券市场紧密联系,应尝试建立多国联合监管模式,降低我国资本市场开放的风险。

注:

①实验组和控制组的[α1]、[α2]均大于0,且[α1+α2]均小于1,可知GARCH(1,1)的过程是平稳的。

②选择上市一个月及一个月以上的股票,是为了保证个股股价达到了相对稳定的状态。

③[ri,t]、[rf]和[rm]分别采用国泰安数据库中的“考虑现金红利再投资的日个股回报率”“日度化无风险利率”以及“考虑现金红利再投资的日市场回报率(流通市值加权平均法)”。

參考文献:

[1]Torre A D L,Gozzi J C,Schmukler S L. 2007. Stock Market Development Under Globalization:Whither the Gains From Reforms? [J].Journal of Banking & Finance,31( 6).

[2]Stiglitz J E. 2000. Reforming the Global Economic Architecture:Lesson from Recent Crises [J].Journal of Finance,54(4).

[3]Bae K H,Chan K, Ng A. 2004. Investibility and Return Volatility [J].Journal of Financial Economics,71(2).

[4]Li D,Nguyen Q N,Pham P K,et al. 2006. Large Foreign Investment and Individual Stock Return Volatility in Emerging Markets [J].Ssrn Electronic Journal.

[5]Gregory A. James,Michail Karoglou. 2010. Financial Liberalization and Stock Market Volatility:the Case of Indonesia [J].Applied Financial Economics,20(6).

[6]Xuan Vinh Vo. 2015. Foreign Ownership and Stock Return Volatility-Evidence from Vietnam [J].Journal of Multinational Financial Management,30.

[7]許从宝,刘晓星,石广平.“沪港通”会降低上证 A 股价格波动性吗? ——基于自然实验的证据 [J].金融经济学研究,2016,(6).

[8]纪彰波,臧日宏. 资本市场开放能够提高股票价格稳定性吗?基于沪港通的经验证据 [J].世界经济研究,2019,(5).

[9]钟覃琳,陆正飞. 资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验 [J].管理世界,2018,(1).

[10]Wang J. 2006. Foreign Equity Trading and Emerging Market Volatility:Evidence from Indonesia and Thailand [J].Journal of Development Economics,84(2).

[11]Jin L,Myers S C. 2006. R2 Around the World: New Theory and New Tests [J].Journal of Financial Economics,79( 2).

[12]Kho B,Stulz R M,Warnock F E. 2009. Financial Globalization,Governance,and the Evolution of the Home Bias [J].Journal of Accounting Research,47( 2) .

[13]郭阳生,沈烈,汪平平. “沪港通”降低了股价崩盘风险吗——基于双重差分模型的实证研究 [J].山西财经大学学报,2018,(6).

[14]李沁洋,许年行. 资本市场对外开放与股价崩盘风险——来自沪港通的证据 [J].管理科学学报,2019,(8).

[15]Donghui Li,Quang N. Nguyen,Peter K. Pham,et al. 2011. Large Foreign Ownership and Firm-Level Stock return Volatility in Emerging Markets[J].Journal of Financial and Quantitative Analysis,46(4).

[16]杨广青,杜亚飞,刘韵哲. 环境信息披露对上市公司企业价值的影响——“组织可见度”是否起到中介作用 [J].商业研究,2020,(2).

[17]Aggarwal R,Erel I,Ferreira M,Matos P. 2011. Does Governance Travel around the World? Evidence from Institutional Investors [J].Journal of Financial Economics,100(1).

[18]王鹏,吴金宴. 基于协高阶矩视角的沪港股市风险传染分析 [J].管理科学学报,2018,(6).

[19]方先明,陈佳欣. 股票市场开放政策效应检验——基于2011-2018沪深港股票市场数据的分析 [J].河海大学学报(哲学社会科学版),2019,21(4).

[20]王文召,贺焱林. 融资融券资格对标的股票波动性的影响——基于我国股市的实证研究 [J].西南民族大学学报(人文社科版),2020, (2).

[21]陈海强,范云菲. 融资融券交易制度对中国股市波动率的影响——基于面板数据政策评估方法的分析 [J]. 金融研究,2015,(6).

[22]Lang M,Lundholm R. 1993. Cross-Sectional Determinants of Analyst Ratings of Corporate Disclosures [J].Journal of Accounting Research,31(2).

[23]程昕,杨朝军,万孝园.机构投资者、信息透明度与股价波动 [J].投资研究,2018,(6).

[24]权小峰,吴世农,尹洪英. 企业社会责任与股价崩盘风险:“价值利器”或“自利工具”?[J].经济研究,2015,(11).

[25]Robert M. Bushman,Joseph D. Piotroski,Abbie J. Smith. 2004. What Determines Corporate Transparency? [J].Journal of Accounting Research,42(2).

[26]Rafael La Porta,Florencio Lopez-De-Silanes,Andrei Shleifer. 1999. Corporate Ownership Around the World [J]. J Finance,54(2).