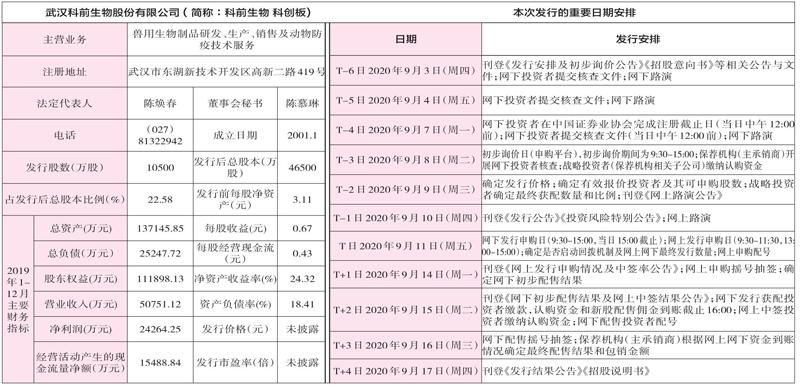

科前生物(688526) 申购代码787526 申购日期9.11

2020-09-06

发行概览:公司本次公开发行10,500万股人民币普通股(A股)。按照项目轻重缓急,扣除发行费用后的实际募集资金净额拟投资于以下项目:动物生物制品产业化建设项目、动物生物制品车间技改项目、研发中心建设项目、营销与技术服务网络建设项目、信息化建设项目、科研创新项目、补充流动资金。

基本面介绍:公司是一家专注于兽用生物制品研发、生产、销售及动物防疫技术服务的生物医药企业,主要产品是猪用疫苗和禽用疫苗。2017年和2018年,公司在国内非国家强制免疫兽用生物制品市场销售收入排名第二、在非国家强制免疫猪用生物制品市场销售收入排名第一,并分别于2011年、2016年荣获国家科学技术进步奖二等奖。公司建立了以博士和硕士为主、处于国内领先水平的研发技术队伍,在动物疫病防控生物制品领域的产业化应用研究中取得了较强的领先优势,并在病原学与流行病学、微生物基因工程、抗原高效表达、病毒悬浮培养、细菌高密度发酵、抗原浓缩纯化、佐剂与保护剂、多联/多价疫苗、快速诊断与临床服务等多個领域形成显著优势。在坚持独立研发和创新的同时,科前生物成功实践了与以华中农业大学为代表的高等院校的产学研合作模式,将科研创新与产业化应用相结合,并取得多项科研成果。

核心竞争力:公司建立了自主研发与产学研合作相结合的科研体系,与华中农大、哈兽研等高等院校和科研院所建立了长期稳定的合作关系。在合作研发的过程中,高等院校和科研院所主要负责前期基础性研究,公司除了参与前期基础性研究,主要负责中期中试研究及后期临床和产业化研究。目前,公司已通过该合作模式将多项基础技术成果转化为可实际应用的产品,满足了养殖企业对动物疫病防疫的需求,实现了公司经营业绩的高速增长。

募投项目匹配性:本次发行后,公司净资产将大幅增长,而在募集资金到位初期,由于投资项目规模效应尚不能完全显现,公司的净资产收益率短期内将有一定幅度的下降。本次募集资金项目成功实施后,公司产能将有较大幅度的提升,进一步加大对重要市场的渗透力度,进一步增强公司的核心竞争力。因此,预计募集资金的投入将增加公司的营业收入和盈利能力。

风险因素:与华中农大相关的风险、技术研发的风险、经营风险、内控风险、财务风险、产品质量风险、发行失败风险、募集资金投资项目风险。

(数据截至9月4日)