供应链金融风险及其防范

2020-08-31董贞良谢宗晓任军霞孔林

董贞良 谢宗晓 任军霞 孔林

摘 要: 供应链金融在一定程度上可以缓解中小企业融资难题,但因实践中存在企业经营风险、核心企业确权风险及数据真实性和信息不对称等问题,给供应链金融健康发展带来了巨大隐患。建立新型供应链平台,构建金融“供应网及加快新技术在风险管控中的应用,是防范和化解供应链金融风险的重要途径。

关键词: 供应链金融 经营风险 风险管理

一、引言

供应链金融(Supply Chain inance,SC)在一定程度上可以缓解中小企业“融资难,融资贵的现状(姚王信等,017),近几年呈现出爆发式的增长并呈现出良好的发展前景。据《018-03年中国供应链金融行业市场前景及投资机会研究报告》统计,017年中国供应链金融市场规模已经达到14 4万亿元,在017年至00年之间,中国供应链金融市场将保持在4 5%至5%左右的年增速,在00年左右,规模将达到7 01万亿元左右。

这种情况出现主要是基于以下三个原因:首先,中小企业融资难融资贵的问题越来越突出,正如成思危所言,“从商业银行的本质看,大银行本身就是嫌贫爱富,本身就是这样的性质,因为要赚钱(成思危,013),而中小企业普遍地存在信用不足的问题;其次,与上述看似矛盾的是,中国金融供给过剩,并存在结构性问题,供应链金融为金融机构提供了看上去风险较低的新盈利渠道②;最后,近几年由于受到监管政策影响,互联网金融C端业务受到较大的冲击,迫使更多的资金转移至B端。可以说,供应链金融恰逢其时。

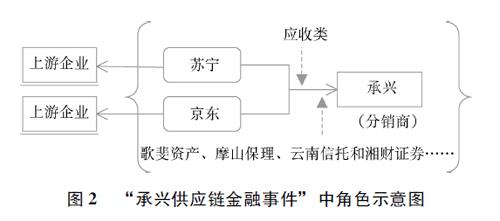

与此同时,供应链金融的风险也与日俱增。019年6月0日,承兴国际集团董事长罗静因虚假贸易链条融资被捕,其中歌斐资产、摩山保理、云南信托和湘财证券四家未兑付余额就达90亿元左右,包括苏宁、京东和中国移动等公司的应收账款都卷入其中③(下文中简称为“广州承兴供应链金融事件)。019年7月16日,中国银行保险监督管理委员会发布《关于推动供应链金融服务实体经济的指导意见》(银保监办发〔019〕155号),意在鼓励供应链金融发展的同时,加强机构在操作过程中的风险防控水平。

问题在于,罗静是如何骗过多家金融机构风险管控部门的。本文在该事件的背景下,首先定义了供应链金融的概念,并对其现有业态进行了分类或范围限定,接着分析了供应链金融面临的常见风险,最后讨论了防范这些风险的措施。

二、概念及其范圍限定

供应链金融的概念可以追溯到0世纪70年代,Budin & Eapen(1970)研究了现金规划期间企业经营过程中产生的现金净流量,以及这种净流入如何受到有关贸易信贷和存货政策变化的影响;aley & iggins(1973)在基本批量模型的背景下研究了库存政策和贸易信贷政策之间的关系。这些研究从广义上讲,都是供应链金融的范畴。

但是,供应链金融的正式定义大约在000年左右才出现。Stemmler(00)首次将供应链金融分离出来,作为一种单独的借贷模式研究,并指出其关键特征是将资金流整合到实体供应链中。

本文中认为,供应链金融的本质依然是贸易金融的发展和延伸(胡跃飞和黄少卿,009),虽然目前已有的文献分为金融视角和供应链视角(Luca et al ,016),但本质并无区别,只是学术共同体的切入点或者参与角色不同。供应链金融突破了买卖双方所形成的基础信用关系,将融资向上游、下游分别延伸至供应链上的所有利益相关者(stakeholders),包括生产商、供应商、第三方物流、金融中介、分销商,直至消费者,其主要的目的是提高供应链上整体的资金使用效率。

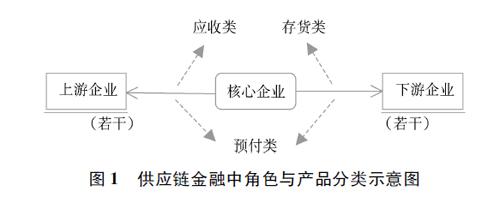

广义的供应链金融是指对资源的整合,它包括了一整套的解决方案,并衍生出各式各色的金融产品,例如,存货质押贷款、应收账款贷款和保理等,整体而言,可以分为三种模式:针对上游企业的应收类、针对下游企业的存货类,以及预付类(闫俊宏和许祥秦,007)。其大致形式如图1所示。

三、面临的风险及分析

已有文献对供应链金融风险的研究,主要集中在风险分类或者具体的风险管理方法。在本文中,我们不再对风险进行细分类,而是深入分析“广州承兴供应链金融事件中的风险,并结合其他类似的实际案例,重点讨论最亟待解决的问题。

(一)最根本的风险:核心企业的经营风险

虽然早期的供应链金融是基于核心企业的存在发展而来,但是供应链金融发展至今天,其更重要的使命在于提高整体的资金使用效率。诸多文献也表明,以后的竞争,与其说是企业之间的竞争,不如说是供应链效率之间的竞争。核心企业兜底能力不足,已经日益成为供应链金融所面临的风险之一。

供应链金融放贷主体在评估核心企业的经营能力和负债情况时,如果核心企业是上市公司母公司或者关联企业,评估其兜底能力时往往是看上市公司实际控制人持有的上市公司股票市值诺亚频踩雷,第三方理财如何规范:http://opinion caixin com/019-07-17/101440704 html ,这种情况就可能导致评估不够准确。站在金融机构的视角或者上下游企业的视角而言,核心企业的经营状况是首要考虑的风险之一。

在实践中,供应链金融之所以成为诸多金融机构的关注点,在于对核心企业的风险把控替代了对供应链上下游中小企业个体的风险把控。换句话说,在“嫌贫爱富的逻辑中,金融机构是冲着核心企业而来的,中小企业只是连带的受益者。当下供应链金融最大的风险是金融机构缺乏对核心企业有效的风控意识。

在“广州承兴供应链金融事件中,作为核心企业的苏宁电器被质疑“部分资金、货款在苏宁与供应商之间形成闭环,并未产生真实销售交易承兴“罗生门继续发酵 苏宁空转式交易被疑刷单:http://finance caixin com/019-07-10/101438053 html 。虽然苏宁官方宣布,广州承兴是伪造与苏宁易购的采购合同进行融资的,但是无论哪一种情况是事实,供应链金融生态都受到了极大的影响。如果是前者,那么金融机构对核心企业的风险缺乏足够管控;如果是后者,那么金融中介对核心企业确权出现了问题。

(二)现实操作导致的风险:核心企业确权及账款转让

如果“广州承兴供应链金融事件系伪造的采购合同进行融资,那么这就涉及现实操作中所导致的风险,即金融机构为什么不对核心企业进行债务确权。在实际金融操作中,银行非常关注应收账款债权“转让通知的法律效应,如果核心企业无法签回,银行授信可能性会显著降低,融资可能性也会相应降低。但是实际情况是,大部分的核心企业都非常强势,或者说在国内的甲方都普遍的强势,明明欠钱,但是就是不配合做确权。这种情形不仅供应链金融领域存在,在其他行业亦如此。

金融机构对这种情况也无能为力,只能通过确认函等间接方式验证,于是在这个过程中产生了巨大的风险。例如,014年,德正资源伪造了青岛港的公章,勾结物流公司在多家银行重复抵押,重复融资,被业界称为“一张仓单骗全球,最后造成银行损失过百亿青岛港:涉案仓单为德正系个人伪造:http://finance caixin com/014-07-17/100705519 html 。

在“广州承兴供应链金融事件中,虽然目前事实尚不清楚,但是從苏宁的官方声明看,也不排除这种操作的可能。抛开对苏宁涉案的讨论,对于核心企业而言,维护整个供应链金融的生态也是其重要责任之一。对于核心企业而言,积极承担确权责任,有助于提高上下游中小企业的融资效率,降低融资成本。而金融机构对于不肯进行债务确权的组织,应该主动降低其信用。

(三)一直存在的风险:信息不对称与数据真实性

信息不对称在供应链金融风险管理中,存在两个方面的含义:第一,信息不对称导致的配对率低,这是永恒的主题,也是金融机构存在的意义之一。在供应链金融领域表现为,有些优质的中小企业缺乏有效的融资途径,同时又存在诸多金融机构缺乏放贷途径。正是在这个背景下,产生了平台化的趋势。

第二,信息不对称导致的数据真实性问题。由于对融资者而言,是要表现自身最好的一面,因此会尽量掩饰风险点。对于金融机构而言,放贷过程中隐含的假设是:融资者都是骗子,所以会最大化地怀疑对方提供的数据真实性。从这个角度讲,双方的博弈是信息不对称的“猫鼠游戏。

应收账款和存货等都属于流动资产,基于此的融资属于“动产融资的范畴,这对已经习惯“土地、房产和第三方担保逻辑的传统金融机构是全新的挑战。动产的价值是在不停的变化的,本身就很难度量,这对业界也是一个巨大的挑战,或者说,动产融资特别依赖于数据真实性。

在“广州承兴供应链金融事件中,信息不对称导致的数据不真实毫无疑问是存在的,从诺亚财富主动报案推断,应该是广州成形绕过了金融机构的风控防线。当然,也不排除存在内外勾结的可能,但肯定也是个别人。更多的金融机构涉案说明了其风险防范方面存在严重的漏洞,尤其是对关联交易和虚假交易的识别不足。

四、风险的防范与探讨

(一)从“供应链到“供应网

由于目前的供应链大多围绕某一个核心企业建立,导致“单点风险非常明显,一旦核心企业经营出现了风险,对金融机构的影响是致命的,如果能够从“供应链慢慢转向“供应网,或者过度时期的“供应链网(胡跃飞和黄少卿,019),都可以一定程度上降低对某个核心企业的依赖。

供应链平台化是解决这个问题的思路之一,尤其是政府主导的“区域供应链平台。形成区域性的供应网络对于地区经济发展,保障经济运行安全的作用是不言而喻的。在打破信息不对称、构建信用体系及推进融资放款的关键环节,政府具有天然的主体优势。而且地方政府是真正的信息、资源的掌控者,承载着推动改善中小企业融资环境、支持中小企业发展的职责,同时也承担着区域信息安全、数字经济发展的责任。因此,最有力的供应链金融服务平台应该由政府相关专业机构发起。

建构动产等级平台,或者形成专项的供应链平台,是区别于地区性供应链横向联合不同的纵向解决思路,例如,中征应收账款融资服务平台、中征存货融资服务平台和中征动产融资统一登记平台等,这类平台的建立促进了供应网络的构建,促进了交易双方的配对成功率,但是并不提供增信和风控等服务。

(二)建立新型的供应链平台

传统的供应链平台在一定程度上解决了“信息不对称,相当于一个媒介平台,缺陷是风险控制往往不足,甚至不承担“连带责任。新兴的供应链平台应该是“信息媒介+风险管控,因为单个机构的风控能力都是有限的,尤其是识别用户数据真实性而言,这本质上是一个性价比的问题,如果所有的数据都需要现场确认,这就导致了“融资贵。当然,严格意义上讲,“融资难是一个伪命题,事实上真正需要解决的是“融资贵。

平台化的风险管控是降低融资成本的一种有效途径。传统供应链金融平台通过对接核心企业ERP系统抓取数据进而提供线上融资服务。虽然ERP篡改难度大,但也非绝对可信,资金方依然担心核心企业和供应商/经销商勾结修改信息,因而需要投入人力物力去验证交易的真伪,这就增加了额外的风险控制成本。目前,“信息媒介+风险管控的新型供应链平台的建立依赖于新技术的引用。

(三)新技术在风险管控中的应用

如上文所述,资金方对于融资方的风险管控过程中隐含的假设是融资方只呈现了有利的一面,而隐藏了其阴暗面。所以,全面的用户画像对风险管控过程非常重要,大数据技术的出现使得这成为可能(王冬吾,019)。大数据技术对于风险管控能力的提升具有天然的契合度。

区块链作为“信任的机器能很好地解决这个问题(徐忠和邹传伟,018)。区块链具有可溯源、共识和去中心化的特性,且区块链上的数据都带有时间戳,即使某个节点的数据被修改,也无法一手遮天,因而区块链能够提供绝对可信的环境,减少资金端的风险管控成本,解决银行对于被信息篡改的疑虑。区块链目前在供应链金融风险管理(曲振敏,018),以及更细分类的票据交易(许荻迪,019)等都有应用。

五、总结

随着供应链金融的爆发式增长,供应链金融在风险管控方面的漏洞也越来越明显,供应链金融的风险受到了前所未有的重视。本文对“广州承兴供应链金融事件中所暴露出的典型风险进行了分析,其中包括:第一,对核心企业经营能力了解不够带来单点风险,解决该问题的思路是平台化,尽快促进从“供应链过渡到“供应网;第二,由于甲方企业(核心企业)较为强势拒绝债务确权由此导致造假风险,政府应该积极推进营商环境建设,并利用区块链等新技术强制性实现“不可否认性;第三,对于数据真实性和信息不对称问题,平台化和新技术的应用是解决该问题的途径之一。

参考文献:

[1]姚王信,夏娟,孙婷婷 供应链金融视角下科技型中小企业融资约束及其缓解研究[J].科技进步与对策,017(04).

[]成思危 大型商业银行的本质就是赚贫爱富[J].I时代周刊,013(18).

[3]Budin,M ,Eapen,A Cash generation in business operations: some simulation models[J].Journal of inance,1970(5).

[4]aley,C W ,iggins,R C Inventory policy and trade credit financing[J].Management Science,1973(0).

[5]Stemmler L he Role of inance in Supply Chain Management In: Seuring S ,Goldbach M (eds) Cost Management in Supply Chains Physica,eidelberg,00

[6]胡跃飞,黄少卿 供应链金融:背景、创新与概念界定[J].金融研究,009(08).

[7]Luca Mattia Gelsomino, Riccardo Mangiaracina,Alessandro Perego, Angela umino and AlexanderE Ellinger Supply chain finance: a literature review[J].International Journal of Physical Distribution & Logistics Management,016(04).

[8]闫俊宏,许祥秦 基于供应链金融的中小企业融资模式分析[J].上海金融,007(0).

[9]谢宗晓 信息安全管理体系实施案例[M].北京:中国标准出版社,01

[10]王冬吾 国外PP网贷大数据风控管理与经验借鉴[J].西南金融,019(0).

[11]徐忠,邹传伟 区块链能做什么、不能做什么?[J].金融研究,018(11).

[1]曲振敏 区块链技术在供应链金融风险管理中的应用研究[D].山东:山东大学,018

[13]許荻迪 区块链技术在供应链金融中的应用研究[J].西南金融,019(0).

〔本文系山东省金融应用研究项目“互联网金融背景下小微企业融资成本研究(项目编号:018-JRZC-0)阶段性成果〕