国际油市巨震:特点、成因及影响

2020-08-13中国现代国际关系研究院课题组

中国现代国际关系研究院课题组

[内容提要] 进入2020年,特别是3月以来,国际石油市场风云突变,在一系列利空打击下出现断崖式下跌。尤其是随着新冠肺炎疫情的暴发和全球大流行,国际石油需求急剧收缩,供需出现严重失衡,加之金融投机因素,国际油价一度跌至史无前例的负数。受此影响,世界经济和金融市场更显疲弱,产油国深陷财政困境,页岩油行业面临大规模破产潮,严重拖累债券市场和银行业。美国作为头号石油生产国与消费国,在两大角色的摇摆中开始偏向“保价格”,积极介入全球石油减产行动,这些都预示着国际能源地缘格局将出现新的重大变化。

2020年,新冠肺炎疫情全球蔓延,国际油市“风高浪险”。4月20日,美国西得克萨斯中质原油(WTI)5月期货合约出现史诗级崩跌,收于-37.63美元/桶,为1983年美国纽约商品交易所原油期货上市以来首现负值。现代石油工业诞生于1859年,至今已逾160年。在历史长河中,国际油价走势跌宕起伏,定价权之争激烈诡谲,油价决定因素也时有变化。近期油价暴跌甚至出现负油价,其缘由既与历史上的多次暴跌有一定相似之处,也有其独特原因。本文将从较为宽泛的视角对此轮油价暴跌原因进行分析,并简要阐释当前低油价对世界经济和能源格局的影响。

一

石油是工业的血液,是现代社会不可或缺的重要能源资源。石油价格波动牵一发而动全身,因而一直受到世界各国的高度关注。进入2020年以来,国际油价上演新一轮巨震,甚至出现了负油价奇观,引发市场高度恐慌。此轮石油市场巨幅动荡呈现以下三大特点。

一是油价创下历史最低水平。英国石油公司(BP)发布的《世界能源统计年鉴》数据显示,1973年第一次石油危机前,国际油价长期在1~2美元/桶徘徊。(1)BP,BP Statistical Review of World Energy, June 2019.按当时价格计算,1861~1972年这110多年间,油价平均不足1.6美元/桶。1973年后,两次石油危机连续驱动国际油价倍增,1981年2月升至39 美元/桶。此后20年,国际油价进入相对平缓期,波动区间维持在14~40美元/桶,最大波幅出现在1990年海湾战争期间,达50%。进入20世纪以来,国际油价进入陡峭剧变期。发展中国家特别是中国石油需求暴涨,曾推动国际油价“一路高歌”,从2003年初的30美元/桶攀升至2008年初的100美元/桶大关,2008年7月3日飙涨至146.08美元/桶,为布伦特原油期货价格的历史最高点。此后,全球金融危机的爆发和美国页岩革命的兴起又使国际油价出现两次断崖式暴跌。

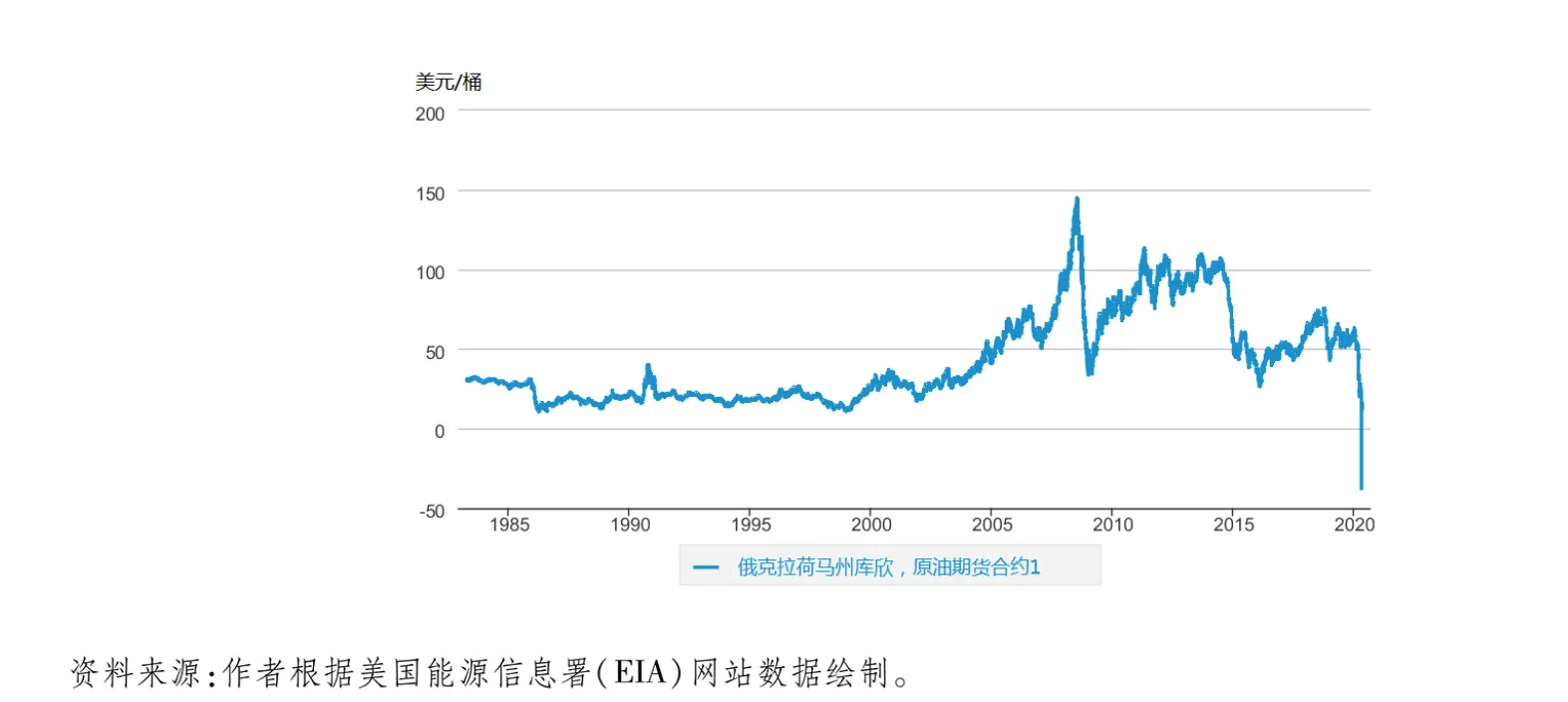

进入2020年,新冠肺炎疫情的全球蔓延引发国际油价出现本世纪第三次暴跌,且跌势更加惊心动魄。1月初,布伦特原油期货收报68.6美元/桶,创2019年9月以来新高。但从2月开始,国际石油市场形势逆转,油价持续下跌,WTI原油期货于4月20日创下低于-40美元/桶的油价,为史上从未有过的低价(见图1);次日油价虽有所回升,但仍在历史低位徘徊:4月21日收于10.01美元/桶,为1983年原油期货诞生以来的第二低价,仅高于前一交易日;相较之下,第三、四低价分别出现在1986年3月31日和1998年12月10日,当时WTI原油期货分别收于10.42美元/桶和10.72美元/桶(见表1)。

图1 1983年4月4日~2020年4月27日WTI原油期货价格

表1 WTI原油期货价格比较:当前与历史 (单位:美元/桶)

需要指出的是,美国原油期货并非独自创出负油价奇观。与美油同入“负价格”的,还有:墨西哥一揽子原油期货,其4月20日跌116.5%,收于-2.37美元/桶;加拿大西部精选原油期货,其4月21日跌176%,收于-3.83美元/桶。

事实上,原油现货市场负油价出现得更早一些。据美国彭博社报道,2020年3月中旬,美国国内石油现货市场已出现“倒贴”案例:贸易商摩科瑞能源集团(Mercuria Energy Group Ltd.)对怀俄明州沥青酸油(Wyoming Asphalt Sour)(2)一种主要用于生产铺路用沥青的稠密原油。出价低至-19美分/桶。也就是说,石油生产商必须倒贴费用,让买家把油运走。(3)“One Corner of U.S. Oil Market Has Already Seen Negative Prices,” https://www.bloomberg.com/news/articles/2020-03-27/one-corner-of-u-s-oil-market-has-already-seen-negative-prices.(上网时间:2020年5月5日)4月20日当天,几乎所有地点和品种的美国实物石油交割价格均进入负值区域(见表2)。

表2 2020年4月20日18∶44美国部分实物原油交易价格

二是油价创下1983年原油期货诞生以来最大区间跌幅及最大单日跌幅。波动性是国际石油市场的常态,但巨幅波动的情况在世界石油史上仍屈指可数。从进入本世纪到2020年以前,国际油价的两次暴跌颇为引人注目。一次是从2008年7月3日的历史最高点146.08美元/桶,跌至2008年12月24日的36.61美元/桶,短短五个多月跌去近75%;另一次是从2014年6月19日的115.06美元/桶,跌至2016年1月20日的27.88美元/桶,跌幅也达75%左右。而2020年的这次市场巨震,每桶原油的价格从最高点60多美元跌至最低点-40美元,区间跌幅超过150%,史无前例。

就单日跌幅来看,4月20日盘中,WTI5月期货价格一度触及-40.32美元/桶,暴跌55.9美元/桶,跌幅达306%,创1983年以来最大单日跌幅。截至4月20日,WTI原油期货今年3月以来有三个交易日单日跌幅超过20%,且均跻身原油期货历史十大单日跌幅前列(见图2)。除4月20日的历史性跌幅外,另外两次分别为3月9日的24.6%和3月18日的24.4%。此外,原油期货还出现相邻两月最大价差。WTI5月合约到期前,与6月合约的价差一度扩大至60.76美元/桶,为历史上两个相邻月份合约的最大价差,而且现货与期货市场脱节,凸显需求雪崩之烈。

图2 1983年以来美国原油期货价格单日跌幅(单位 :%)

三是油价反弹之路极为曲折。惊现负油价后,国际原油价格自4月28日起出现一轮较强反弹,截至5月20日布伦特原油期货与WTI原油期货均已回升至30美元/桶以上。即便如此,由于缺乏坚实的基本面支撑,油价上涨势头恐怕难持久。很多能源经济学家将当前形势与20世纪30年代相比:一方面,“大萧条”导致石油需求下降;另一方面,1930年东得克萨斯油田大发现带来石油供给增加。1931年,美国国内原油价格从1930年的1.19美元/桶腰斩至0.65美元/桶,直至12年后(即1942年)才恢复到1930年的价格水平。以史鉴今,油价短期恐难完全恢复。市场普遍预期,至少在2020年年内,油价都将处于非常低的水平。美国能源信息署(EIA)预测,2020年布伦特原油平均价格为33美元/桶,比2019年的64美元/桶下降近一半。中长期看,随着原油供给减少以及需求随疫情缓解而反弹,市场基本面有望改善。5月1日,高盛集团发表研究报告称,随着“欧佩克+”(4)“欧佩克+”又称“维也纳联盟”,这一联合减产机制于2016年在奥地利维也纳成立,由欧佩克(目前有沙特、阿尔及利亚、安哥拉、刚果、赤道几内亚、加蓬、伊朗、伊拉克、科威特、利比亚、尼日利亚、阿联酋、委内瑞拉共13个成员国)和10个非欧佩克石油生产国(俄罗斯、阿塞拜疆、巴林、文莱、哈萨克斯坦、马来西亚、墨西哥、阿曼、苏丹、南苏丹)组成。新的减产协议生效以及部分油井永久关停、大量页岩油项目亏损使美国产量减少、成本过高的生产商被迫离场,国际原油市场将逐渐趋于再平衡。到2021年以后,集中度更高的市场将逐渐扭转供大于求的局面,从而为油价回升提供较为坚实的支撑。(5)“Goldman Tells Oil Bulls to Be Patient, Expects 3-Stage Oil Rally after ‘Violent Rebalancing’,” https://markets.businessinsider.com/commodities/news/oil-price-goldman-tells-bulls-be-patient-expects-stages-rally-2020-5-1029156037.(上网时间:2020年5月10日)

二

纵观历次国际石油市场动荡,背后均有复杂的诱因。在原油期货出现以前,主要是供需关系和地缘政治因素决定油价沉浮;原油期货出现后,金融因素在油价波动中的作用显著上升。本轮油价巨震,即是由几大因素共振而形成的一次“完美风暴”。

第一, 石油供需日益宽松打压油价。近年来,世界石油格局的主要变化是美国石油生产的崛起。受益于页岩油开发技术的突破,美国探明石油储量猛增,2018年为73亿吨,较2008年增长116%。(6)龙涛、陈其慎、于汶加、张艳飞、邢佳韵、郑国栋、王琨:“全球能源供需新格局研究”,《中国矿业》,2019年第28期,第63~66页。在全球范围内,由于美国等其他地区的上升,中东地区探明石油储量占比从2010年的55%下降至2018年的48.3%。产量方面,2017年初美国原油产量为884万桶/日,到当年11月达到1010.3万桶/日,超过沙特;2018年9月,美国原油产量进一步达到1147.5万桶/日,超过俄罗斯,成为世界第一大产油国。(7)边卫红、赖成阳:“国际原油市场供需格局面临重塑”,《清华金融评论》,2019年第4期,第 110~112页。根据《BP世界能源统计年鉴》(8)《BP世界能源统计年鉴(2019年)》,https://www.bp.com/content/dam/bp/country-sites/zh_cn/china/home/reports/statistical-review-of-world-energy/2019/2019srbook.pdf.(上网时间:2020年5月10日)2018年全球原油和凝析油产量数据(9)包括原油、页岩油、油砂、凝析油(油气田凝析油和天然气厂凝析油)。不包括其他来源的液体燃料,例如天然气凝液、生物质油、其他煤制或天然气制油。,在原油供给端,美国、俄罗斯、沙特日产量均超千万桶,呈现三足鼎立之势。(10)《BP世界能源统计年鉴(2019年)》。从需求端看,受世界经济增长乏力、能源结构转型、中美贸易冲突、全球应对气候变化等影响,石油需求增长受限。(11)王越、潘继平:“新一轮低油价对石油行业的影响及对策建议”,《国际石油经济》,2020年第28期,第59~64页。在此背景下,全球石油市场供需较为稳定,整体供大于求。2017~2019年,“欧佩克+”虽然实施了减产,综合减产率为112%,但美国不断增加的产量几乎抵消了其全部减产效果,国际石油市场供应过剩压力不断增大。(12)王越、潘继平:“新一轮低油价对石油行业的影响及对策建议”,《国际石油经济》,2020年第28期,第59~64页。而且,在某种程度上,减产也意味着放弃市场份额。(13)“国际原油市场供需格局面临重塑”,https://www.boc.cn/fimarkets/summarize/201902/t20190213_14759813.html.(上网时间:2020年5月10日)

近期,新冠肺炎疫情“黑天鹅”冲击世界经济,各国石油需求大幅萎缩。国际货币基金组织(IMF)预测,由于新冠肺炎疫情引发的“大封锁”,2020年全球经济增长率将下降到-3%,是20世纪30年代“大萧条”以来最为严重的经济衰退,远远超过2008年的国际金融危机。(14)IMF, World Economic Outlook, April 2020.受此影响,欧洲、中国、印度、美国和世界其他地区,在2020年各月份的石油需求或与2019年持平,或出现大幅下降。(15)IEA,“Data and Statistics”,https://www.iea.org/data-and-statistics/data-tables/?country=WORLD&fuel=Energy%20supply&indicator=Total%20primary%20energy%20supply%20(TPES)%20by%20source.(上网时间:2020年5月10日)据国际能源署(IEA)估算,2020年4月全球原油需求同比减少2900万桶/日,降至1995年同期需求水平;5月预计同比减少2600万桶/日,整个二季度同比减少2310万桶/日;即使下半年疫情缓和,2020年全年全球原油需求同比仍将减少930万桶/日,几乎抹掉近十年来所有增幅。(16)IEA, Oil Market Report, April 2020, https://www.iea.org/reports/oil-market-report-april-2020.(上网时间:2020年5月10日)欧佩克的预测稍显乐观,其估测2020年4月全球原油需求同比减少2000万桶/日,第二季度同比减少1200万桶/日,而2020年全年将减少680万桶/日。(17)OPEC, Monthly Oil Market Report, https://www.opec.org/opec_web/en/publications/338.htm.(上网时间:2020年5月10日)

面对需求突降,主要产油国不仅未第一时间减产,反而进入“增产竞赛”,引发市场恐慌。3月6日,“欧佩克+”未能就扩大减产达成协议,沙特、俄罗斯双双抛出增产方案,伊拉克、尼日利亚、阿联酋、科威特等国也纷纷加入增产大军。(18)王越、潘继平:“新一轮低油价对石油行业的影响及对策建议”,《国际石油经济》,2020年第28期,第59-64页。需求萎缩与供给竞赛加剧市场供应过剩,导致供需失衡进一步恶化。据欧佩克数据,2020年第一季度其原油供需失衡情况较之前大幅上升(见图3)。

图3 欧佩克原油供需平衡情况(百万桶/日)

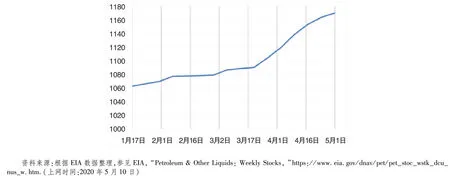

同时,石油库容接近满库,进一步施压油价。据IEA统计,当前全球原油总库容为67亿桶,2020年4月份全球原油库存逼近可用库容上限,5、6月份若减产不顺,库容可能出现超负荷。(19)中国石油新闻中心:“二季度原油暂难翻身”,http://news.cnpc.com.cn/system/2020/04/28/001773398.shtml.(上网时间:2020年5月10日)美国能源信息署(EIA)报告显示,截至5月1日的一周,美国原油库存增加459万桶,尽管较前值899.1万桶油有所下降,也低于预期的775.9万桶,但为连续第15周增加(见图4)。(20)EIA,Short-term Energy Outlook, https://www.eia.gov/outlooks/steo/.(上网时间:2020年5月10日)

2020年4月12日,“欧佩克+”再度达成减产协议。根据协议,“欧佩克+”将于2020年5~6月减产970万桶/日,7月至年底减产770万桶/日,2021年1月至2022年4月减产580万桶/日。美国和加拿大也将进行较大幅度减产。事实上,低油价导致美国页岩油行业面临大规模破产危机,美国原油产量下降势所难免(21)王越、潘继平:“新一轮低油价对石油行业的影响及对策建议”,《国际石油经济》,2020年第28期,第59~64页。。EIA预测,2020年和2021年,美国原油产量分别为1176万桶/日和1103万桶/日,分别较上年减少47万桶/日和73万桶/日。美国产量的下降,将使其在2020年第三季度再次成为原油净进口国。(22)EIA, Short-term Energy Outlook, https://www.eia.gov/outlooks/steo/.(上网时间:2020年5月10日)据IEA数据,4月全球原油产量减少1200万桶/日(23)IEA, Oil Market Report, April 2020.,远不及需求降幅;5月减产规模预计仍低于需求降幅,供需失衡短期难解。但中期内,全球原油供需失衡有望缓解。中国、印度、韩国、美国已经承诺增加战略石油储备,而且随着2020年下半年需求的反弹,需求会逐渐赶上供给,但仍需要时间消化2020年上半年增加的庞大库存。(24)IEA, Oil Market Report, April 2020.美国信息技术与创新基金会(ITIF)创始人及主席罗伯特·阿特金森(Robert D. Atkinson)预测,未来随着油价上升,美国页岩油产业也将恢复生产,长期看原油供求基本面将回归相对平衡状态。(25)ITIF, “The Case for a National Industrial Strategy to Counter China’s Technological Rise, ”https://itif.org/publications/2020/04/13/case-national-industrial-strategy-counter-chinas-technological-rise.(上网时间:2020年5月10日)

图4 2020年1月17日~5月1日美国原油库存(单位:百万桶)

二是金融投机推波助澜。20世纪80年代,国际原油商品远期合约和期货合约开始出现,从而赋予了原油更多的金融属性,也为投机资金打开了大门。随着原油相关衍生品的不断丰富和完善,参与交易的金融投资者数量及资金规模持续增长,原油的金融属性更加凸显。尤其是2000年,美国国会通过《商品期货现代化法》,豁免了对金属和能源场外衍生品交易的监管,加速了商品市场和金融创新的发展。现今,石油的期货交易量往往是现货交易量的几十倍。这种“金融化”趋势也导致在国际石油市场上,传统的供需关系理论效用式微,期货交易对油价的影响越来越大。

在21世纪以来油价的几次巨大波动中,除了供需因素外,均不乏金融投机的身影。美国圣路易斯联储的相关研究表明,2000~2010年的十年间,国际油价涨幅中的15%源于金融投机,仅次于全球石油需求增长的作用,后者推动油价上涨了40%。(26)Juvenal Luciana & Petrella Ivan, “Speculation in the Oil Market,” Working Paper, 2011-027B, Federal Reserve Bank of St. Louis, January 2012.2007年初至2008年,国际油价上涨超过一倍,由每桶近50美元涨至约150美元,与同期供需基本面显著背离,一度引起美国国会的关注与调查。在2009年6月美国商品期货交易委员会关于能源头寸限制和对冲豁免的听证会上,时任能源和商业委员会主席巴特·斯图帕克(Bart Stupak)称,自2008年以来的油价涨跌与同期国际资本进出的时机高度吻合,导致全球经济下行时期油价仍一路走高;投机资本已成为原油期货交易的主要参与者,2008年4月,投机资本在原油期货市场中持仓比重高达71%,远超2000年时的37%。(27)“Testimony of Congressman Bart Stupak - U.S. House of Representatives,” Commodity Futures Trading Commission Hearing on Energy Position Limits and Hedge Exemptions, July 28, 2009.无独有偶,2014年国际油价暴跌近50%,欧佩克时任秘书长巴德里(Abdalla El-Badri)认为,石油供应虽有所上升,但幅度不大,不至于造成油价断崖式下跌。其中,投机行为起了很强的推动作用。(28)“OPEC Chief Defends Policy, Says Group to Try to Ride out Price Fall,” https://www.reuters.com/article/us-opec-oil-badri/opec-chief-defends-policy-says-group-to-try-to-ride-out-price-fall-idUSKBN0JS06F20141214.(上网时间:2020年5月9日)

2020年4月20日,历史性首现负油价,金融投机行为更是直接导火索。一方面,WTI期货合约的实物交割方式和芝加哥商品交易所修改交易规则为负油价“铺平道路”。WTI合约在俄克拉荷马州库欣交割,受新冠疫情冲击,全球经济停滞,石油需求锐减,导致库欣库存堆积,库容所剩无几。截至4月中旬,库欣的库容已占用70%。而据贸易商消息,剩下的库容也已被正在向该地运油的公司预订一空。(29)“No Vacancy: Main U.S. Oil Storage in Cushing Is All Booked, ” https://www.reuters.com/article/us-global-oil-usa-storage/no-vacancy-main-us-oil-storage-in-cushing-is-all-booked-idUSKCN22332W.(上网时间:2020年5月8日)加之美国多地基础设施和交通物流因疫情而不通畅,库欣又属内陆城市,原油难以外运,意味着持有WTI5月合约的绝大多数多头无法正常交割,只能提前平仓或展期。与此同时,3月19日,芝加哥商品交易所调整了原油期货熔断机制,并从4月5日开始支持价格零值交易和负值交易,使负油价成为可能。另一方面,“空逼多”成为“最后一根稻草”。前期的油价暴跌吸引大量投机资金涌入期货市场“抄底”,WTI5月合约在交割日前仍有大量合约未平仓。在原油库容紧张致使运输及储存成本高涨的形势下,持仓结构失衡意味着大量多仓难以找到接手方,且大量多头以投机为主,几无交割意愿及能力,空头趁机于交割日前大肆开空单砸盘,导致油价一路向下。无力追加保证金的多头爆仓,进一步推动价格下跌,形成恶性循环,最终导致多头竞相挂低价、踩踏式离场,促成了史上前所未有的负油价奇观。

三是地缘政治因素对油价影响减弱。石油作为战略资源,其短期价格易受地缘政治因素的扰动,战争、禁运、恐怖袭击等都会影响油价。地缘政治冲突对油价的影响程度,主要取决于事件本身是否能够对原油供需产生持续实质性影响。从1990年以来的地缘政治冲突事件来看,不同类型和时期的事件对油价的冲击力和持续时间存在明显差异。发生在主要产油国的地缘冲突事件影响较大,如伊拉克、伊朗、利比亚等国。地缘政治冲突也与当时原油市场基本面及美元走势有关。在石油供求关系紧张时期,如1990年海湾战争、2003年伊拉克战争以及2007年伊朗核问题等地缘政治事件发挥了催化剂效应,推动油价大幅上涨。而在石油供需宽松时期,如2013年利比亚罢工事件、2014年伊拉克内战扩大等,则其对油价的影响非常有限(见图5)。

近年来,全球经济增长乏力,导致石油需求增速下滑,地缘政治冲突对石油价格的冲击下降。未来10年,不仅发达国家原油需求下降趋势将延续,随着中国等新兴经济体经济增速逐步放缓,其原油需求增速也在放缓,全球原油需求进入增速下行时代。据埃克森美孚石油公司预测,2017~2040年,全球石油需求年均仅增长0.6%,低于全球能源需求年均增速(0.8%)。IEA更是指出,全球原油需求将在20世纪30年代触顶,到2040年将降至6700万桶/日,相当于20世纪90年代初的水平。(30)IEA,World Energy Outlook 2019,November 2019.同时,随着北美原油产量的上升,西方尤其是美国对中东原油的依赖度也在不断下降。需求疲软叠加供给充裕化、多元化,使得地缘冲突对国际油价的影响下降,仅会引起油价的“短期脉冲”。2017年4月7日,美国对叙利亚发动空袭,导致市场对未来中东地缘政治紧张形势的预期升温,但并未引发油价异动。2019年9月15日,沙特石油设施遭无人机袭击,导致布伦特原油一日上涨14.6%,但在确认产能恢复后,市场情绪迅速得到修复,国际油价波动仅仅是一次短暂的脉冲。进入2020年,虽然美伊(朗)关系紧张、利比亚内战频仍、委内瑞拉局势动荡,但均未对国际油价产生明显支撑,过剩的市场反而将油价打入深渊。

图5 地缘政治事件对布伦特原油价格的影响

三

油价暴跌是世界经济疲弱导致的供需失衡的反映,同时对世界经济走势产生明显影响。新冠肺炎疫情全球蔓延之下,各国“大封锁”使低油价对经济的正面刺激效应减弱,同时放大负面效应。“油情”与疫情叠加,给产油国带来巨大打击,并波及全球金融市场,国际能源结构和能源地缘格局也大受影响。

第一,油价暴跌冲击世界经济,产油国尤受重挫。一是加重疫情冲击下的经济衰退。全球需求下滑和国际油价走低是石油出口国的双重魔咒,特别是对严重依赖石油出口以及能源行业规模占比较大的国家而言,经济将承受重压。委内瑞拉、尼日利亚、伊拉克、科威特、安哥拉油气出口占对外贸易总额比重超过90%,对经济影响举足轻重,俄罗斯和阿联酋也达30%~45%。(31)“Energy Market Turmoil Deepens Challenges for Many Major Oil and Gas Exporters,” https://www.iea.org/articles/energy-market-turmoil-deepens-challenges-for-many-major-oil-and-gas-exporters.(上网时间:2020年4月28日)据IMF预测,受疫情和低油价叠加的影响,2020年中东与北非地区产油国经济,除利比亚深度萎缩58.7%外,均衰退2%~6%不等(32)IMF, Regional Economic Outlook:Middle East and Central Asia, April 2020.;撒哈拉以南非洲产油国亦将衰退2.8%(33)IMF, Regional Economic Outlook:Sub-Saharan Africa, April 2020.。美国石油行业虽然仅占GDP的8%,但覆盖1000余万就业岗位,(34)“What Negative Oil Prices Mean to The Top Exporting Countries,”https://www.forbes.com/sites/neiledwards/2020/04/21/what-negative-oil-prices-mean-to-the-top-exporting-countries/#1dfa13fad164.(上网时间:2020年5月6日)2014年油价下跌就曾造成不少企业裁员或倒闭。达拉斯联储2020年一季度能源调查显示,在包括得克萨斯州、新墨西哥州和路易斯安那州大部分地区的11个区域中,油气行业商业活动指数从2019年四季度的-4.2下滑至-50.9,为该调查启动四年来最低,勘探与生产、油田服务等均出现大幅下降。(35)Federal Reserve Bank of Dallas, Dallas Fed Energy Survey: Oil Price Collapse Reverberates with Job, Capital Expenditure Cuts,March 25, 2020.伊朗由于此前遭美国制裁已大幅减少原油出口,所受冲击不及其他产油国,2020年衰退程度(-6.0%)比2019年(-7.6%)反而有所减轻。

二是恶化财政收支,加重财政赤字。据IEA预测,假设油价平均为30美元/桶,2020年主要产油国油气收入同比将减少50%~85%,创过去20年来最低水平;其中伊拉克、尼日利亚、厄瓜多尔将分别减少70%、75%和85%。(36)“Energy Market Turmoil Deepens Challenges for Many Major Oil and Gas Exporters,”https://www.iea.org/articles/energy-market-turmoil-deepens-challenges-for-many-major-oil-and-gas-exporters.(上网时间:2020年4月28日)中东、非洲以及拉美地区的产油国石油收入占财政收入比重普遍较高,财政平衡油价亦远高于当前油价,其中2020年伊朗的财政平衡油价达140美元/桶,巴林、阿曼和多数非洲产油国超过90美元/桶,沙特、阿联酋、伊拉克和科威特为60~80美元/桶。(37)IMF, Regional Economic Outlook:Middle East and Central Asia, April 2020.这意味着产油国财政收支将严重恶化。据IMF预测,全球产油国的整体财政赤字率将由2019年的1.0%升至7.6%(38)IMF, Fiscal Monitor, April 2020.,伊拉克、阿尔及利亚、阿曼和巴林则超过15%。(39)IMF, Regional Economic Outlook:Middle East and Central Asia, April 2020.作为全球第二大产油国,沙特2020年第一季度石油收入已同比下降24%,全年财政赤字率预计将达12.6%(40)“损失270亿美元:沙特外汇储备出现近20年来的最快降速”,https://chinese.aljazeera.net/economy/2020/4/30/saudi-reserves-fall-with-fastest-pace-in-20-years.(上网时间:2020年5月6日),这将是其连续第七年出现赤字。赤字率激增将令财政缓冲有限的阿尔及利亚、巴林、伊拉克、阿曼、尼日利亚等产油国举步维艰(41)IMF, Regional Economic Outlook:Middle East and Central Asia, April 2020.,一些国家不得不削减预算,取消或推迟大型投资项目,且难以推出强有力的抗疫刺激措施,甚至不得不向IMF等国际组织紧急求援。一些产油国虽也面临很大财政压力,但因拥有充足的主权财富基金和较少的公共债务,应对不断上升的财政赤字更有余地。例如,俄罗斯近年来积累了1500亿美元国家财富基金,预计即使油价25-30美元/桶的情况持续6~10年,也可覆盖预算损失,(42)“Russia Says It Can Deal with Pain of a Saudi Oil Price War,”https://www.ft.com/content/4009472c-620e-11ea-b3f3-fe4680ea68b5.(上网时间:2020年4月28日)且其2019年公共债务占GDP比重仅14%,远低于美欧,仍有很大举债空间。沙特主权财富基金规模居全球前列,2019年公共债务占GDP的22.8%(43)IMF, Fiscal Monitor, April 2020.,其与阿联酋、卡塔尔等产油国均有充足的财政缓冲空间。

三是导致部分产油国债务风险急升。油价暴跌导致一些依赖石油出口获得公共财政资金、偿还外债的产油国违约风险上升,外汇储备对外债覆盖率较低的国家脆弱性尤高。厄瓜多尔已提出延迟偿付外债利息的请求,被三大国际评级机构标普、惠誉、穆迪连连下调评级,认为其短期内很可能发生主权违约。尼日利亚原油出口收入几乎是其外汇收入的唯一来源,2020年一季度外汇储备已下降22%,其信用评级遭标普和惠誉下调,惠誉还将其10家涉足石油行业的银行认定为存在“严重风险”。(44)“尼日利亚深陷‘石油危机’,急求70亿美元紧急援助”,http://www.mofcom.gov.cn/article/i/jyjl/k/202004/20200402955220.shtml.(上网时间:2020年4月28日)阿曼、科威特、安哥拉、墨西哥等产油国评级亦遭标普下调。其中,IMF预计安哥拉2020年公共债务占GDP比重达132.2%,外债占GDP比重达85.4%,(45)IMF, Regional Economic Outlook:Sub-Saharan Africa, April 2020.标普将其评级由B-下调至CCC+,违约风险显著升高。伊拉克、巴林、阿曼信用评级距离CCC级也近在咫尺。(46)“Credit FAQ: Various Rating Actions on Hydrocarbon-Exporting Sovereigns After Revision to Our Oil Price Assumptions,” https://www.spglobal.com/ratings/en/research/articles/200326-credit-faq-various-rating-actions-on-hydrocarbon-exporting-sovereigns-after-revision-to-our-oil-price-assump-11407251.(上网时间:2020年5月7日)

四是阻碍经济多元化进程。近年来,沙特、科威特、阿联酋等多个产油国着力推动结构性改革和经济多元化,制定了相应发展战略。此次油价暴跌既显示了改革的必要性,又削弱了支持改革的基础,让产油国更面临两难局面。(47)“Energy Market Turmoil Deepens Challenges for Many Major Oil and Gas Exporters,” https://www.iea.org/articles/energy-market-turmoil-deepens-challenges-for-many-major-oil-and-gas-exporters.(上网时间:2020年4月30日)

最后,低油价在理论上将帮助石油进口国改善财政和外部不平衡。2014年底开始的油价大跌就曾帮助日本将2015年财政赤字从前一年的1160亿美元降至220亿美元。(48)EIA, Country Analysis Brief: Japan, February 2017.印度、韩国、澳大利亚等国已借机积极购进原油,增加战略石油储备。不过,在中东和北非地区,由于石油出口国汇款、投资和资本流量大幅减少,进口国经济活动也受到不利影响。尤其是一些较贫穷的劳动力输出国将境外汇款作为外汇储备的重要来源,疫情带来的隔离措施和油价大跌打破这一资金链条,对其冲击严重。

第二,油价巨震引发金融市场连锁反应,金融风险或传导至债券市场和银行体系。经济一体化和金融自由化程度的加深,使得全球金融市场之间的联动性和协同性大大上升,资金的流动也更加频繁,任一市场的波动可轻易并迅速地传导至其他金融市场。一方面,石油及其制成品具有重要且广泛的用途,与各行各业都联系紧密。油价不仅关系到相关行业的成本,还关系到石油出口国和进口国的收支,因此油市震荡会直接影响相关行业股价及相关国家的汇率走势。另一方面,作为大宗商品市场的重要组成部分,原油市场也是投资者观测全球经济走势的晴雨表之一。油价的震荡会通过影响投资者情绪和信心波及其他金融市场。4月20日负油价的出现警示全球经济活动远未恢复,投资者对经济前景普遍悲观,撬动包括股市、汇市和债市在内的全球金融市场震荡,衡量市场恐慌情绪的VIX指数上涨近15%。避险资金涌入债市,美元也受到追捧。

低油价甚至负油价致使油气企业债务违约风险上升。页岩油气行业属于高成本、高资本密集型行业,一直以来依赖发债和贷款融资,债务负担沉重。庞大的债务规模叠加油价暴跌与需求锐减,使美国页岩油气企业深陷困境,加之行业前景不被看好,油企再融资或债务展期难度大,破产风险激增。能源咨询公司睿咨得(Rystad Energy)预计,油价跌至20美元/桶时,到2021年底美国将有533家石油勘探和生产公司破产;跌至10美元/桶时,破产油企数量将超过1100家。(49)“Oil Prices Turned Negative, Hundreds of US Oil Companies could Go Bankrupt, ” https://edition.cnn.com/2020/04/20/business/oil-price-crash-bankruptcy/index.html.(上网时间:2020年5月6日)油企破产将引发债务违约,进而冲击债券市场和银行体系。截至2020年4月21日,美国能源业包括债券和贷款在内的不良债务已增至1900亿美元。(50)“Distressed Energy Debt Jumped by $11 Billion Amid Oil Collapse,” https://www.bloomberg.com/news/articles/2020-04-21/distressed-energy-debt-jumped-by-11-billion-amid-oil-collapse.(上网时间:2020年5月11日)从事能源投资和商业银行业务的美国TPH公司总裁丹·皮克林(Dan Pickerling)表示,目前离能源类债券到期还有一段时间,低油价如果贯穿2020年,2021年或2022年将是这些能源企业的“世界末日”。(51)“Putin Just Sparked An Oil Price War with Saudi Arabia - and US Energy Companies May Be the Victims,” https://www.cnbc.com/2020/03/08/putin-sparks-an-oil-price-war-and-us-companies-may-be-the-victims.html.(上网时间:2020年5月11日)美国大型银行也已提前着手应对可能的坏账风险,摩根大通、富国银行等正设立独立公司,准备随时接手破产油企的资产,并聘请具有专业知识的高管进行管理。因银行业参与现货大宗商品业务受到限制,大型银行还需获得监管豁免才能执行上述计划。(52)“Exclusive: U.S. Banks Prepare to Seize Energy Assets as Shale Boom Goes Bust,” https://www.reuters.com/article/us-usa-banks-energy-assets-exclusive/exclusive-u-s-banks-prepare-to-seize-energy-assets-as-shale-boom-goes-bust-idUSKCN21R3JI.(上网时间:2020年5月6日)

第三,影响国际能源结构转型,重塑能源地缘政治格局。从理论上来说,传统能源与可再生能源存在相互替代的关系。近年来,在全球气候变化压力下,各国纷纷大力发展风能、太阳能等可再生能源,甚至掀起一轮“绿色革命”。尤其是在发电领域,可再生能源所占比重大幅提高。21世纪可再生能源政策网络(REN21)数据显示,2018年全球可再生能源发电新增装机181吉瓦,占全球净增发电装机容量近2/3,连续四年保持50%以上的份额。(53)REN21, Renewables 2019 Global Status Report, May 2019.但随着油价暴跌,传统的石油和天然气价格优势再次凸显,对可再生能源的勃兴具有一定负面效应。包括IEA在内的很多研究机构和分析人士担心,能源公司为熬过“寒冬”而采取大幅缩减开支措施,其对可再生能源的投资也将逐渐放缓甚至停滞。长期看,石油、天然气等化石能源供需宽松常态化,油气价格若持续处于较低水平,势必挤压可再生能源发展空间,影响全球能源转型步伐。

此次油价暴跌使美国的原油生产国属性凸显,其与出口国关系发生质变。页岩革命后,油气行业在美国经济中的重要性大增,尤其是页岩油行业为美国中南部州贡献了很大一部分新增就业,其兴衰将对美国大选结果产生较大影响。基于油价暴跌对美油气行业的沉重打击和大选考量,美国政府对沙特与俄罗斯的石油价格战一改以往“坐山观虎斗”甚至乐观其成的态度,总统特朗普、国务卿蓬佩奥积极介入沙、俄争端,通过施压、调解力促双方恢复减产谈判。特朗普软硬兼施,一面施压沙特、俄罗斯,甚至威胁征收石油关税;一面“收买”谈判的最大障碍墨西哥,承诺承担其部分减产配额(实际并无约束力),以促成协议的最终达成。美国虽然已经成为全球能源供需失衡的最大变量之一,不承诺减产却成功促成协议,表明其在新的能源地缘政治格局中的影响力显著上升。美国《纽约时报》甚至调侃称,特朗普总统已成为“欧佩克+”的真正主席。今后,美国或更加主动地加强与传统石油出口大国的协调,谋求相对高价。美、俄、沙原油日产能均超千万桶,三国总和占全球1/3。此次美国成功撮合全球减产协议,是其正式参与石油大国“产量协调”的开始,美俄沙能源博弈呈现新特点,进入竞争与合作并存的新阶段。有美国议员甚至提议,美国与沙特结成能源联盟,并敦促沙特解散欧佩克。

过去35年,世界探明石油储量不断增加;未来20~30年,新的勘探开发技术的应用将使石油产能大量释放。与此同时,主要国家出台电动汽车路线图、节能减排计划以及交通运输行业脱碳行动等,不断压低石油在世界能源消费中的比重,加之风能、太阳能等新能源的持续发展,都可能使百年来不断增长的石油需求在波动中到达顶峰。根据IEA等权威机构的预测,未来10~20年“石油需求峰值”或将出现,这会深刻影响国际油价走向,过去几十年主导石油市场的范式将发生转变。石油从相对稀缺的资源转变为丰裕资源,政治属性下降,资源和金融属性凸显,预示着石油供应市场竞争将更激烈,各利益攸关方之间的博弈将更趋白热化,价格异常波动或呈常态化。作为世界最大石油进口国的中国,应适时调整能源战略,趋利避害,保障国家能源安全,促进经济持续健康发展。○