2019年国内印刷装备、器材进出口贸易年度报告

2020-08-01张建民

文 张建民

2019年是国内外经济环境发生深刻变化的一年。世界主要大国经济增长动能不足、逆全球化贸易保护势头加强、地缘政治矛盾激化;国内产能和流动性过剩、有效需求不足、宏观经济运行下行压力加大,对企业的生产经营、市场预期带来很多不利影响。面对国内外如此复杂的局面,国内印刷装备、器材进出口贸易额能够保持增长,贸易顺差继续扩大,贸易商品结构不断优化,展现出国内印刷装备、器材制造业强大的发展韧性。

2019年国内印刷装备、器材进出口贸易概述

2019年国内印刷装备、器材进出口贸易总值达到了56.59亿美元,同比增长4.0%。其中,进口24.18亿美元,同比下降4.3%;出口32.41亿美元,同比增长11.1%。2019年国内印刷装备、器材进出口贸易顺差8.23亿美元,同比增长111.0%。2019年国内印刷装备、器材进口24.18亿美元。其中,印刷装备进口19.71亿美元,同比下降4.3%;印刷器材进口4.47亿美元,同比下降6.9%(见表1)。2019年国内印刷装备、器材出口32.41亿美元。其中,印刷装备出口24.59亿美元,同比增长12.6%;印刷器材出口7.82亿美元,同比增长6.6%。

国内印刷装备进口

印前设备进口6125万美元,同比增长4.0%;印刷设备进口17.41亿美元,同比下降1.1%;印后设备进口1.69亿美元,同比下降26.0%。

国内印刷器材进口

印刷油墨1.32万吨,2.88亿美元(同比下降8.9%);喷墨墨水进口6143吨,1.21亿美元(同比下降4.4%);胶印版材进口45.46万m2,634万美元(同比增长24.8%);柔印版材进口53.29万m2,3193万美元(同比下降1.5%)。

国内印刷装备出口

印前设备出口1.53亿美元,同比下降10.7%;印刷设备出口14.60亿美元,同比增长8.6%;印后设备出口8.46亿美元,同比增长26.6%。

国内印刷器材出口

印刷油墨出口2.66万吨,1.06亿美元(同比下降4.3%);喷墨墨水出口1.49万吨,1.16亿美元(同比增长26.9%);胶印版材出口2.01亿m2,5.38亿美元(同比增长4.5%);柔印版材出口49.62m2,2097万美元(同比增长35.0%)。

2019年国内印刷装备、器材进口商品构成

2019年国内印刷装备、器材进口总值24.18亿美元。其中,印刷装备进口19.71亿美元,印刷器材进口4.47亿美元。印刷装备和印刷器材进口占国内印刷装备、器材进口总值的百分比分别为82%、18%。

作为国内印刷装备、器材进口贸易的主要组成部分,2019年印刷装备进口值中,印前设备0.61亿美元、印刷设备17.41亿美元、印后设备1.69亿美元,三者占印刷装备进口值的百分比分别为3%、88%和9%。

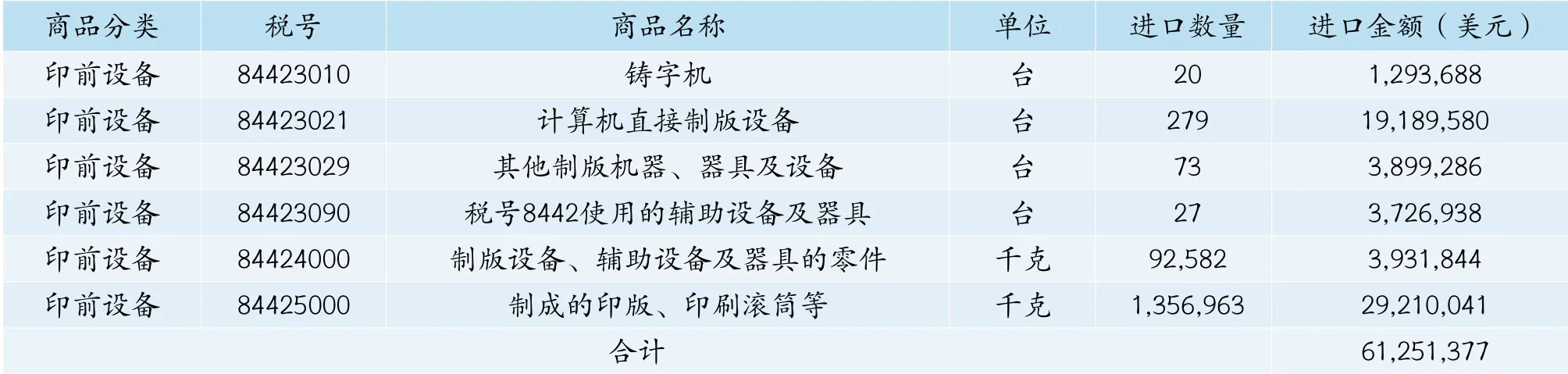

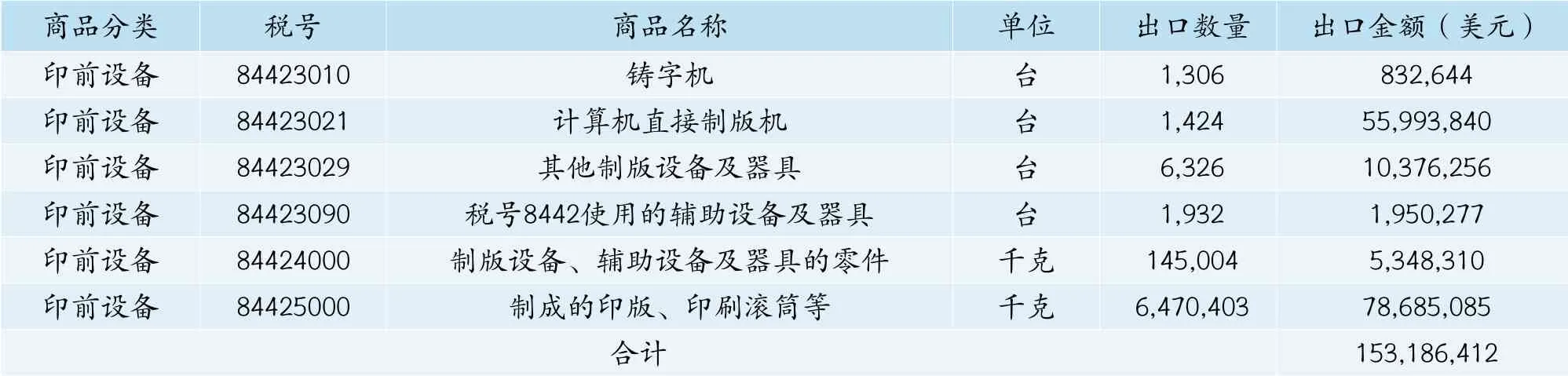

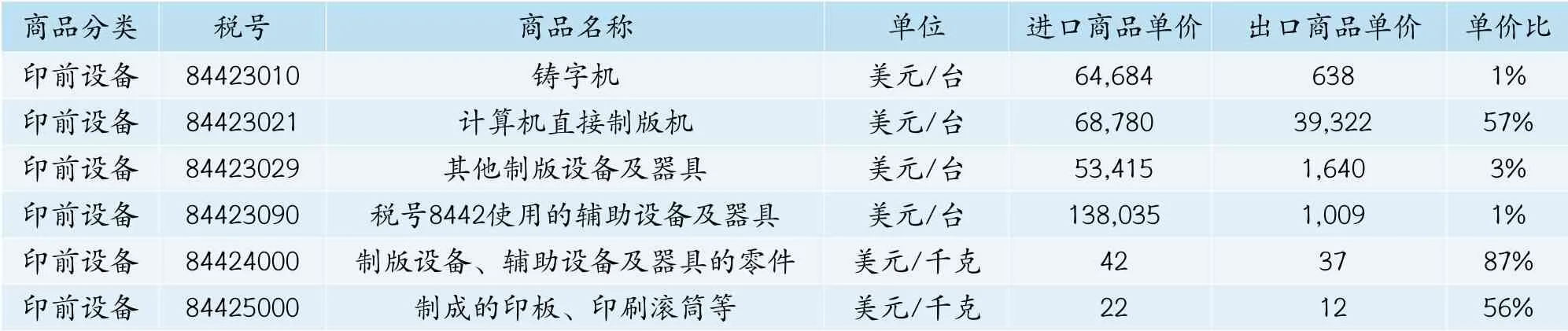

印前设备进口

2019年国内印前设备进口6125万美元(见表2)。其中,铸字机进口129万美元(20台),计算机直接制版机进口1919万美元(279台),其他制版机进口390万美元(73台),制版辅助设备进口372万美元(27台),制版设备及辅助设备零件进口393万美元,制成的印版、滚筒及其他印刷部件进口2921万美元。计算机制版机和制成的印版、滚筒及其他印刷部件是印前设备里进口值最大的两项,占印前设备全年进口值的79%。

与2018年相比,2019年计算机直接制版机进口数量增加了3%,由272台提高到279台;其平均进口单价下降了11%,由7.75万美元减低到6.88万美元。计算机直接制版机的主要进口来源国是德国、日本、加拿大、比利时。

表2 2019年国内印前设备进口统计数据

表3 2019年国内胶印机进口统计数据

表4 2019年国内数字印刷设备进口统计数据

印刷设备进口

2019年国内印刷设备进口17.41亿美元。其中,胶印机进口7.43亿美元,数字印刷机进口3.00亿美元,其他常规印刷机(凹印机、凸印机、丝印机、柔印机、未列明印刷机)进口1.58亿美元,辅机零件进口5.41亿美元。胶印机、数字印刷机、其他常规印刷机、辅机零件进口占印刷设备进口值的百分比分别为43%、17%、9%、31%。

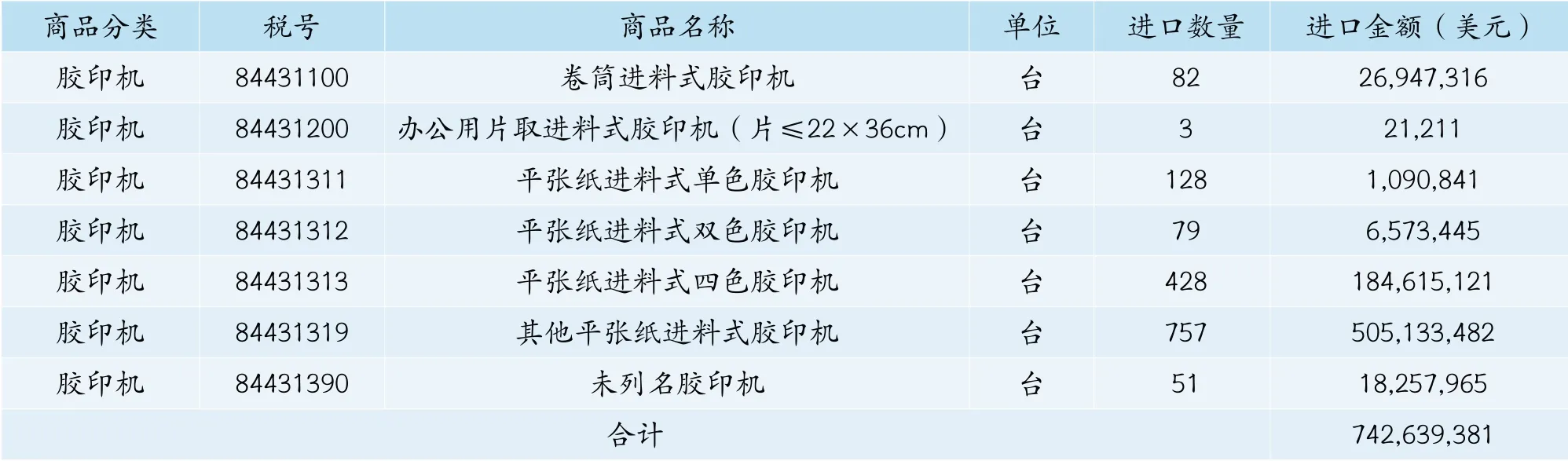

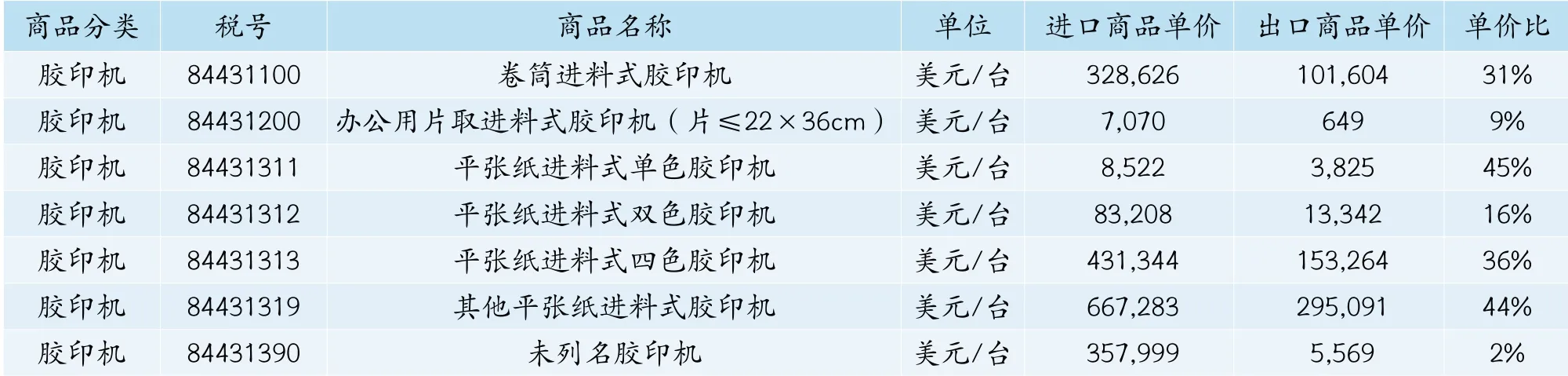

1.胶印机进口

2019年国内胶印机进口7.43亿美元(1528台)。其中,卷筒胶印机进口2695万美元(82台),平张纸单色胶印机进口109万美元(128台),平张纸双色胶印机进口657万美元(79台),平张纸四色胶印机1.84亿美元(428台),其他平张纸(四色以上)胶印机进口5.05亿美元(757台)。进口值最大的平张纸四色胶印机和其他平张纸(四色以上)胶印机进口占胶印机进口总值的93%(见表3)。

与上年相比,2019年国内卷筒胶印机的进口数量增长了28%,在2018年64台的基础上增加了18台;平均进口单价提高了1.78倍,由11.84万美元提高到32.86万美元。平张纸四色胶印机进口的情况有所不同,2019年进口数量增长了8%,在上年398台的基础上增加了30台;其平均进口单价下降了3%,由上年的44.41万美元下降到43.13万美元。其他平张纸(四色以上)胶印机进口数量增长了10%,比上年增加了67台;而平均进口单价由74.32万美元下降到66.73万美元,下降幅度达10%。

2019年,国内进口的四色及其他平张纸胶印机主要来自德国和日本。

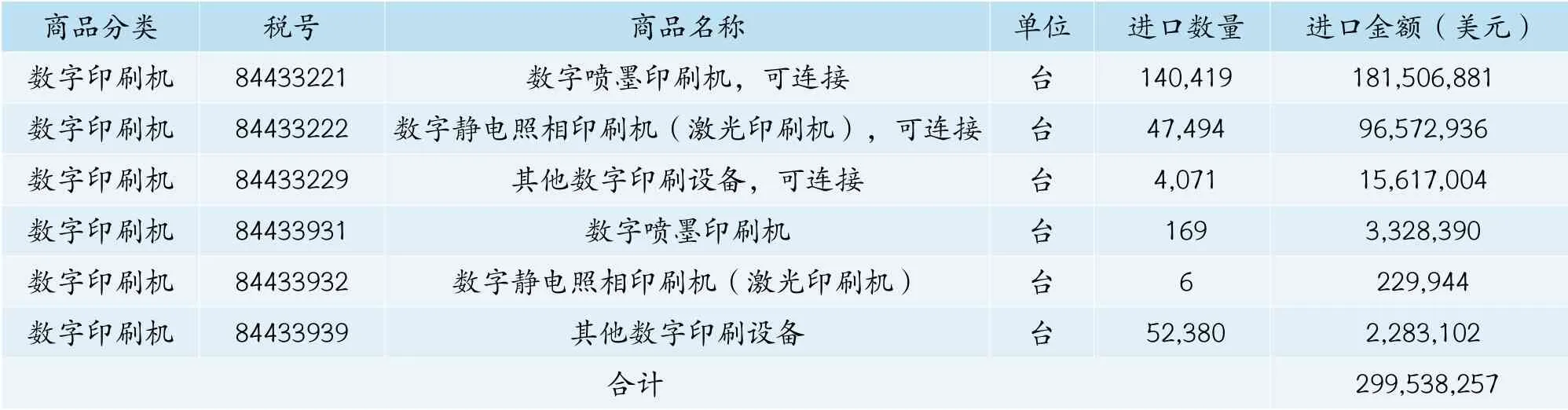

2.数字印刷设备进口

2019年国内各类数字印刷设备进口接近3.00亿美元,数量达24.45万台(见表4)。这些设备归类在6个税目下,除了业界通称的数字印刷机、喷墨印刷机外,还包括数字标签印刷机、大幅面喷墨印刷机等专业数字印刷设备。

2019年国内进口各类喷墨印刷机14万台,与上年相比减少了12%;平均进口单价1315美元,与上年相比减少了13%。进口各类激光数字印刷机4.75万台,与上年相比增加了7%;平均进口单价2038美元,与上年相比增长了16%。

2019年国内共进口单价超过10万美元的喷墨印刷机190台,其主要进口来源国为瑞士、奥地利、以色列、意大利、西班牙、法国。

需要说明的是,海关的6个相关税目把数字印刷设备又分成了两类,即与网络和数据库相关联的设备和独立使用的数字印刷设备。其目的是将用于不同领域的数字印刷设备区别开来。但在实践中并不理想。这不仅因为进口归类的人为因素的影响,也由于数字印刷设备类型很多(数字印刷机、数字标签印刷机、宽幅喷绘机、数字绘图机等),故当印刷人看到数字印刷机的进出口数据时,常常感到困惑。对于想了解数字印刷设备在传统印刷领域增长信息的人士,还需要借鉴其他渠道的信息得出自己的判断。但是对于印刷设备制造企业或对关心数字印刷应用的人士而言,海关的数字印刷设备进口数据告诉我们了一个事实,即目前国内数字印刷设备的主要应用领域并不在传统印刷行业。数字印刷技术,特别是喷墨印刷技术的发展远远突破了传统意义上的“印刷机”,它的应用领域也远远超出了我们所熟悉的“印刷行业”。

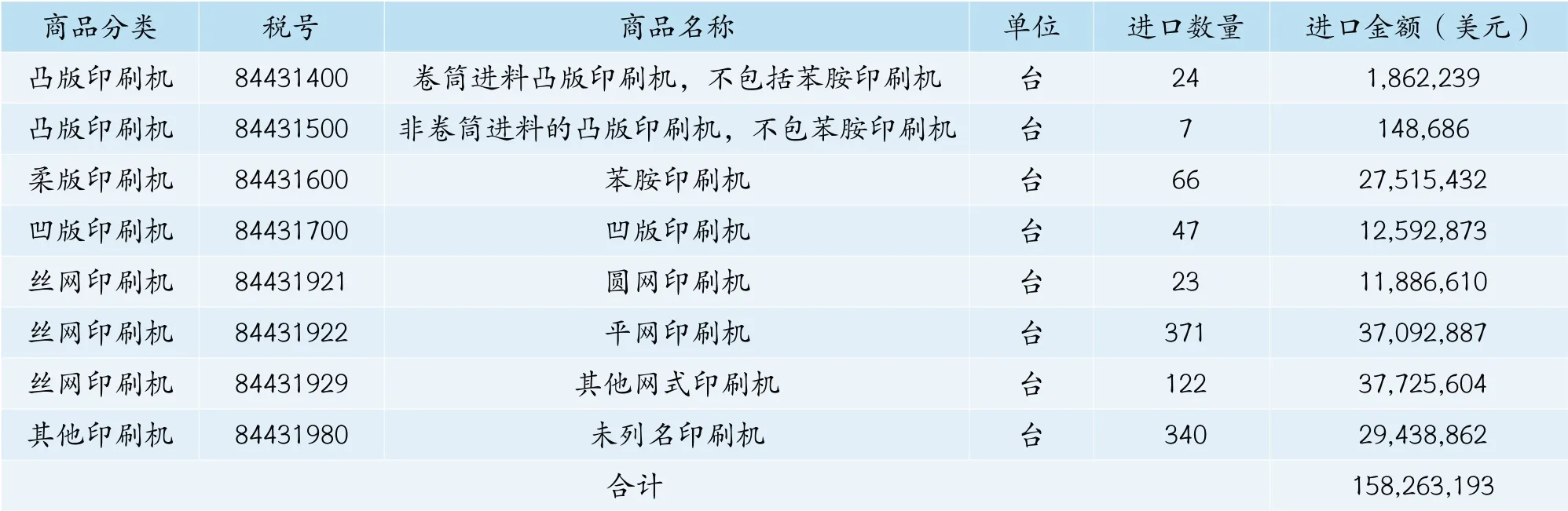

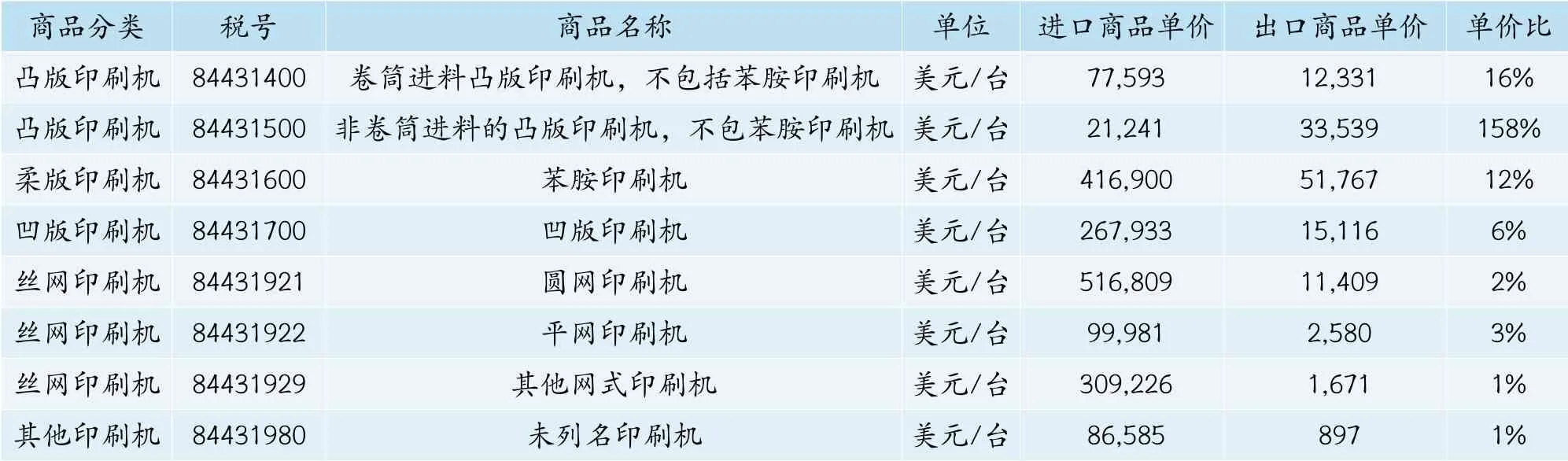

3.其他常规印刷机进口

2019年国内其他常规印刷机进口1.58亿美元(见表5),数量达1000台。其中,凸印机进口201万美元,31台;柔印机进口2751万美元,66台;凹印机进口1259万美元,47台;圆网印刷机进口1189万美元,23台;平网印刷机进口3709万美元,371台;其他网式印刷机进口3773万美元,122台;未列明印刷机进口2944万美元,340台。按设备进口金额计,占其他常规印刷机进口值前三位的是其他网式印刷机(24%)、平网印刷机(23%)和未列明印刷机(19%)。

与2018年相比,2019年国内柔版印刷机进口数量增长了7%,由上年的62台增长到66台;其平均进口单价下降了28%,由上年的57.93万美元下降到41.69万美元。凹印机进口数量下降了18%,由上年的57台减少到47台;其平均进口单价下降了19%,由上年的33.24万美元下降到26.79万美元。圆网印刷机进口数量增长了1.5倍,由上年的9台提高到23台;平均进口单价增长了15%,由上年的45.11万美元提高到51.68万美元。平网印刷机进口数量下降了10%,由上年的414台增加到371台;平均进口单价下降了21%,由上年的12.64万美元下降到10.00万美元。

表5 2019年国内其他传统印刷机进口统计数据

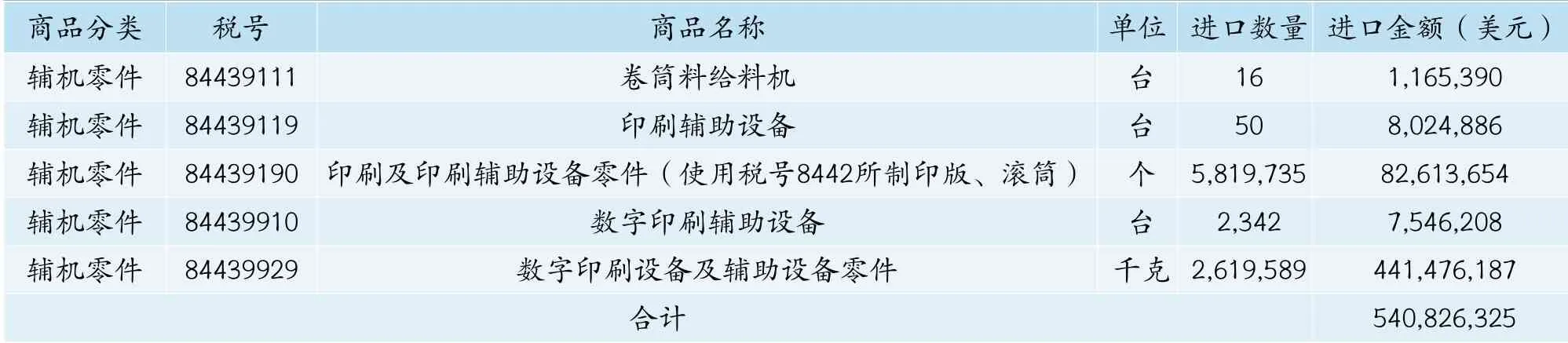

表6 2019年国内印刷辅机零件进口统计数据

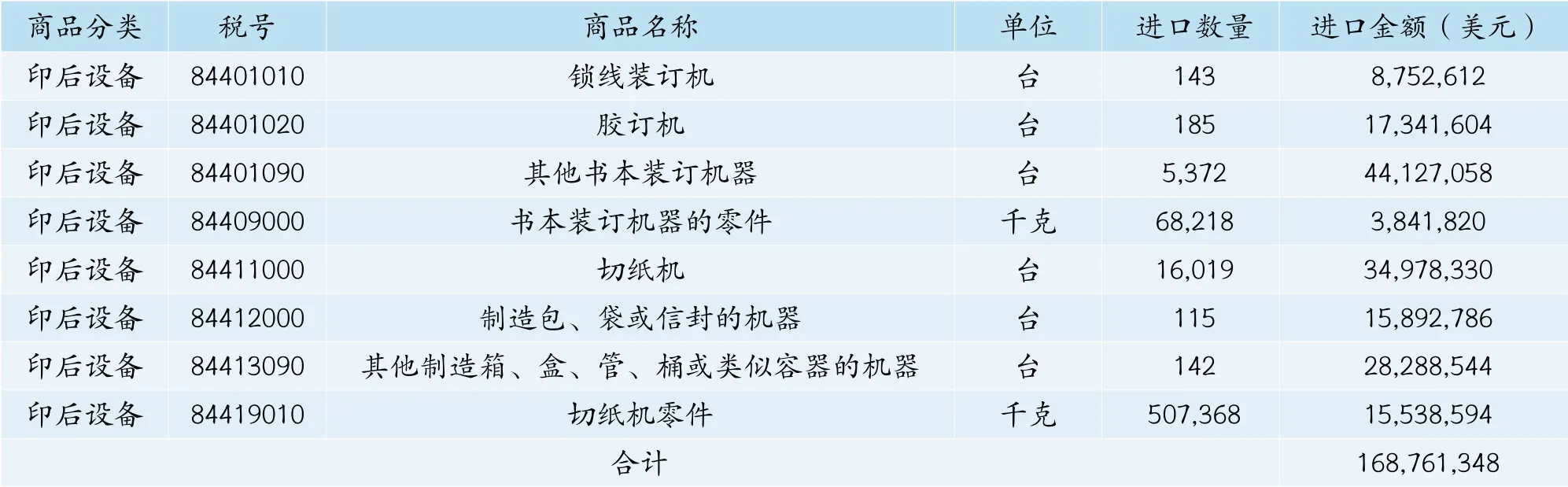

表7 2019年国内印后设备进口统计数据

按进口单价超过100万美元作为标准,2019年国内共进口柔版印刷机13台,进口来源国为西班牙、捷克、德国、美国;进口凹印机8台,进口来源国为意大利和日本;进口圆网印刷机4台,进口来源国为德国。

4.辅机零件进口

2019年进口辅机零件5.41亿美元(见表6)。其中,涉及常规印刷机使用的部分占辅机零件进口值的17%,数字印刷机使用的辅机零件占辅机零件进口值的83%。

2019年,常规印刷机及辅机用零件进口值8261万美元,比上年增长了13%;数字印刷设备及辅机用零件进口4.41亿美元,比上年下降了3%。

2019年国内常规印刷机及辅机用零件进口主要来源国为德国、日本、意大利、瑞士和荷兰;数字印刷设备及辅机用零件进口主要来源国为日本、美国、新加坡、马来西亚。

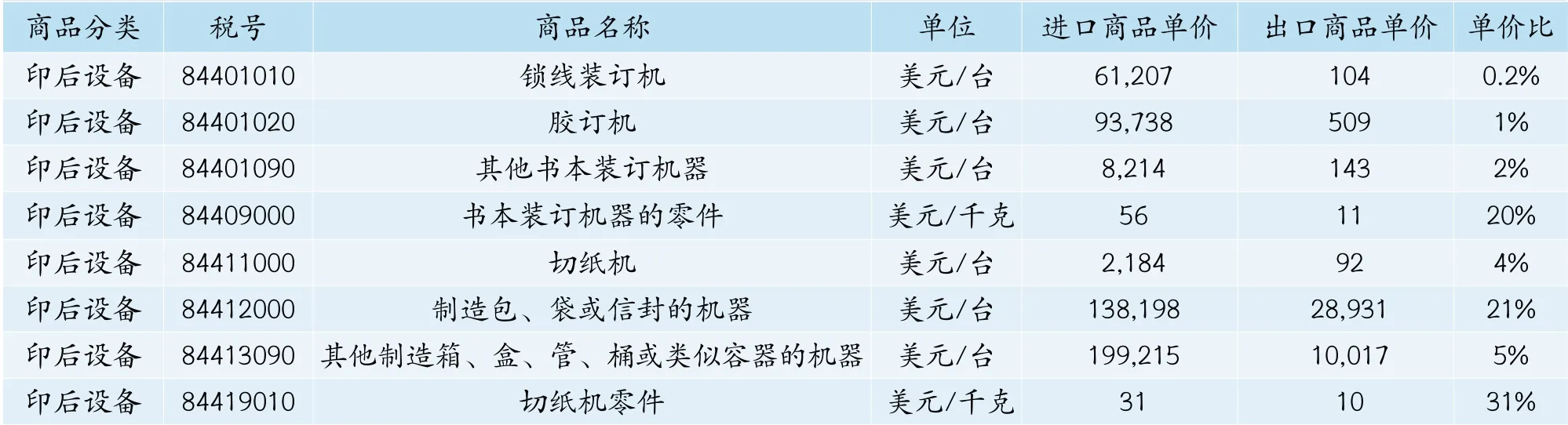

印后设备进口

2019年国内印后设备进口1.68亿美元(见表7)。其中,涉及书刊、本册装订的设备及零件进口7406万美元,占印后设备进口总值的44%;印后包装类设备(制袋、制盒设备)进口4418万美元,占印后设备进口总值的26%;切纸机及零件进口5052万美元,占印后设备进口总值的30%。

与上年相比,2019年国内锁线装订机进口数量下降了25%,由上年的190台减少到143台;其平均进口单价提高了42%,由上年的4.31万美元提高到6.12万美元。胶订机进口数量下降了43%,由上年的322台减少到185台;对应的平均进口单价提高了16%,由上年的8.10万美元上涨到9.37万美元。制袋类设备进口数量由上年的17台增长到115台;对应的平均进口单价下降了53%,由上年的29.43万美元下降到13.82万美元。制盒类设备进口数量减少了24%,由上年的186台下降到142台;平均进口单价降低了6%,由上年的21.23万美元下降到19.92万美元。

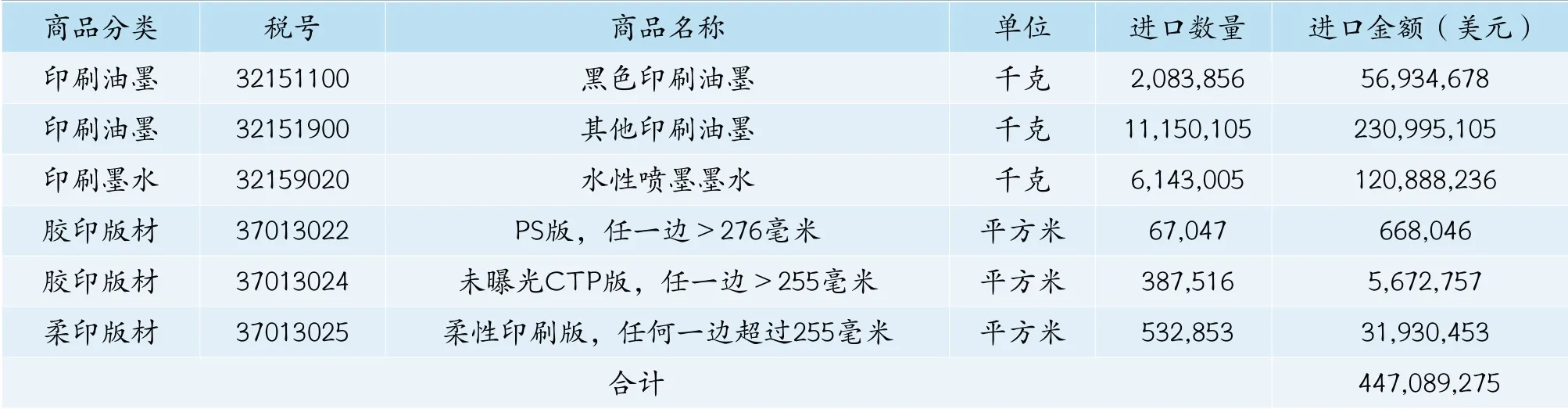

表8 2019年国内印刷器材进口统计数据

2019年国内从德国和意大利进口锁线机46台,平均单价超过10万美元;从瑞士、德国、意大利进口胶订机51台,平均单价超过10万美元;从日本、德国进口制袋类设备10台,平均单价超过100万美元。

印刷器材进口

2019年国内印刷器材进口值4.47亿美元(见表8)。其中,涉及印刷油墨、墨水类商品进口4.08亿美元,占同期印刷器材进口值的92%;印刷版材类商品进口0.38亿美元,占同期印刷器材进口值的8%。印刷器材进口商品中,其他印刷油墨,即彩色及特种油墨,名列印刷器材进口值第一位,其进口值占印刷器材进口总值的52%。

与2018年相比,2019年国内黑色印刷油墨进口数量由上年的2401吨减少为2083吨,降幅13%,其平均进口单价保持不变,为27美元/kg。其他印刷油墨进口数量由1.37万吨下降为1.12万吨,降幅19%;平均进口单价由上年的18美元/kg上涨到21美元/kg,涨幅13%。喷墨墨水进口数量由上年的6332吨减少为6143吨,降幅3%;其平均进口单价保持稳定,为20美元/kg。胶印PS版进口数量由上年的3万m2增长为6.7万m2,增幅126%;其平均进口单价由18美元/m2下降到10美元/m2,降幅45%。胶印CTP版进口数量由上年的20万m2增加到38.75万m2,增幅96%;其平均进口单价由上年的23美元/m2下降到15美元/m2,降幅36%。柔印版材进口数量由上年的53.94万m2略微减少到53.28万m2,降幅1.2%;其平均进口单价保持稳定,为60美元/m2。

按进口值排序,2019年国内印刷油墨的主要进口来源国是日本;喷墨墨水的主要来源国是日本、美国、马来西亚和印度尼西亚;柔性印刷版的主要进口来源国是德国、日本。

造成国内印刷装备、器材进口下降的主要因素

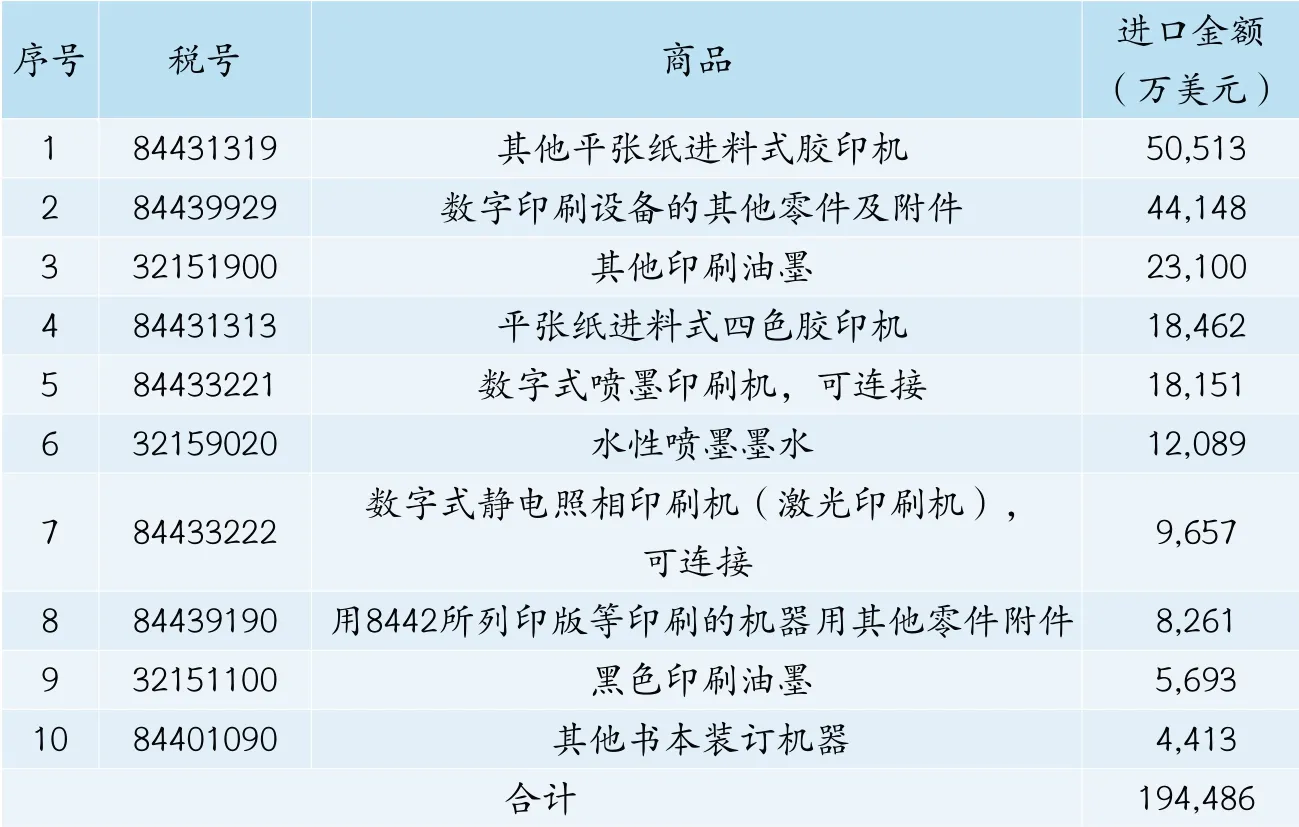

表9 2019年国内印刷装备、器材进口值前10位的商品

与过去相比,国内印刷装备、器材制造业已经取得了长足的进步。在凹印机、柔印机、模切机、计算机直接制版机、印刷油墨、胶印版材等制造领域,国产设备、器材对进口同类商品的替代作用十分明显。但是,我们也应该看到,国内印刷装备、器材制造业与国外行业领头企业的差距。国内市场对于大幅面、高速、四色及四色以上平张纸胶印机,特种印刷油墨和数字印刷设备的需求几乎全部依赖进口。

表9提供了2019年国内进口前10位的印刷设备、器材商品目录及进口值。这些商品的进口值占同期印刷装备、器材进口总值的80%。与2018年相比,这10种商品中的7种商品进口值出现了下降,直接拉低了国内印刷装备、器材进口的整体增长态势。究其导致进口下降的原因有二:

1.国内印刷市场需求下降

国内宏观经济增长速度趋缓,印刷行业低速运营的状态,加上环保治理的压力,使印刷行业两极分化严重。而互联网对零散订单的聚集作用,进一步加剧了企业间的分化。2019年国内规模以上印刷企业营业收入同比增长速度仅有1.6%,就是上述情况的综合反映。考虑到当年的价格变动因素,国内印刷行业的整体规模实际处于零增长或萎缩的局面。在如此困难的经营环境下,进口设备的需求主要来自大型包装印刷企业和依靠互联网聚合市场存量的商业印刷企业。前者购置设备以提升效率为主、扩大产能为辅,后者虽以扩大产能为目的购买进口设备,但由于新的市场需求不足,现有存量市场的整合空间有限,故影响了这些商业印刷企业的经营模式的快速复制,其持续拉动进口设备增长的能力不足。

2.“世界工厂”产能转移

2019年数字印刷设备零配件进口4.41亿美元,占国内印刷装备、器材进口总值的18%。其中,大部分零配件是以“来料加工”的贸易方式进口,在国内组装成品或完成配套,然后再出口。近两年,由于国内劳动力成本快速提升和中美贸易摩擦的影响,国内相关行业的产能逐渐向外转移,进而导致国内数字印刷设备及其零配件的进口规模萎缩。

另外,国内进口印刷油墨主要用于出口商品包装和国内高端印刷品的印刷,其进口数量受国内市场和产能转移的共同影响出现下降现象。

表10 2019年国内印前设备出口统计数据

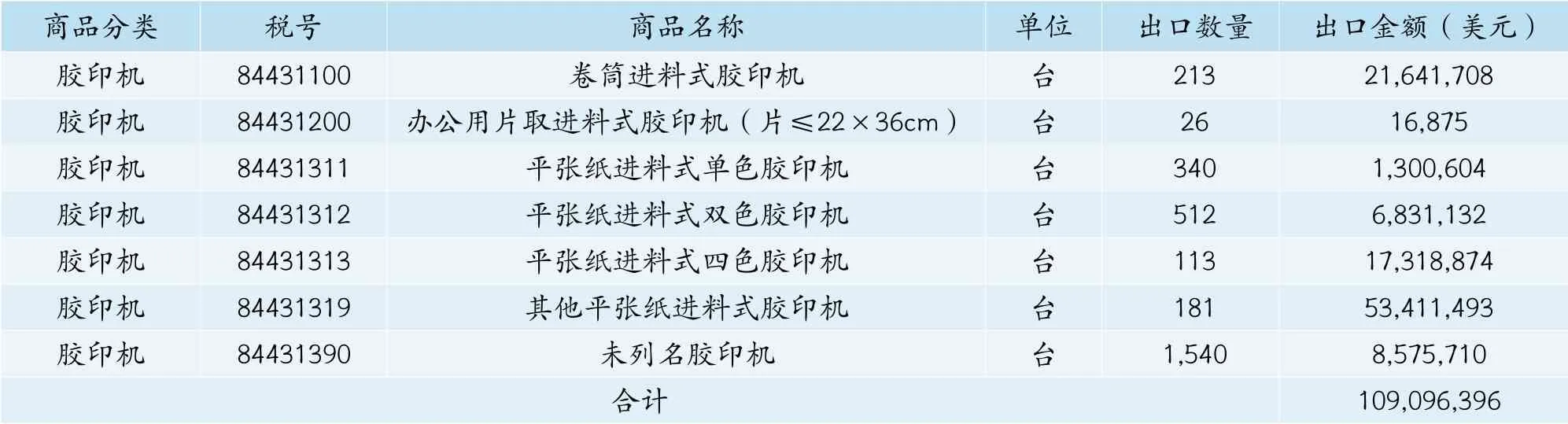

表11 2019年国内胶印机出口统计数据

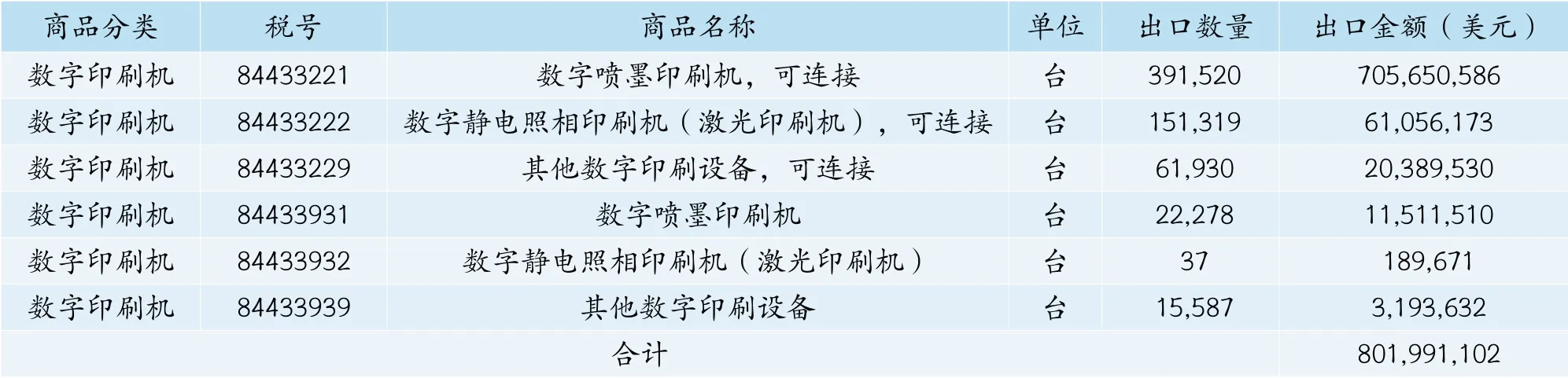

表12 2019年国内数字印刷设备出口统计数据

2019年国内印刷装备、器材出口商品构成

2019年国内印刷装备、器材出口总值32.41亿美元。其中,印刷装备出口24.59亿美元,占国内印刷装备、器材出口总值的76%;印刷器材出口7.81亿美元,占国内印刷装备、器材出口总值的24%。

印刷装备出口值中,印前设备1.53亿美元,印刷设备14.60亿美元,印后设备8.46亿美元。三者占印刷装备进口值的百分比分别为6%、59%和25%。

印前设备出口

2019年国内印前设备出口1.53亿美元(见表10)。其中,铸字机出口83万美元,1306台;计算机直接制版机出口5599万美元,1424台;其他制版机出口1038万美元,6326台;制版辅助设备195万美元,1932台;制版设备及辅助设备零件535万美元;制成的印版、滚筒及其他印刷部件进口7868万美元。计算机制版机和制成的印版、滚筒及其他印刷部件占印前设备全年出口值的88%。

与2018年相比,2019年计算机直接制版机出口数量下降了19%,由1760台下降到1424台;其平均出口单价下降了2%,由4.02万美元降低到3.92万美元。按照出口值排序,国内计算机直接制版机出口前五位的国家是比利时、日本、印度、美国、韩国。

印刷设备出口

2019年印刷设备出口14.60亿美元。其中,胶印机1.09亿美元,数字印刷机8.02亿美元,其他常规印刷机(凹印机、凸印机、丝印机、柔印机、未列明印刷机)3.48亿美元,辅机零件2.00亿美元。胶印机、数字印刷机、其他常规印刷机、辅机零件出口占印刷设备出口值的百分比,分别为7%、55%、29%、14%。

1.胶印机出口

2019年国内胶印机出口1.09亿美元,2925台。其中,卷筒胶印机2164万美元,213台;平张纸单色胶印机130万美元,340台;平张纸双色胶印机683万美元,512台;平张纸四色胶印机1732万美元,113台;其他平张纸胶印机5341万美元,181台。卷筒胶印机、平张纸四色胶印机、其他平张纸胶印机是胶印机出口值名列前茅的三项,其出口占胶印机出口总值的百分比为85%(见表11)。

与上年相比,2019年国内卷筒胶印机的出口数量下降了21%,由上年的274台减少到213台;其平均出口单价略有提高,增幅为1.5%,由10.01万美元提高到10.10万美元。办公小胶印机出口数量下降了79%,由上年的126台减少到26台;对应平均出口单价提高了近一倍,由上年的332美元提高到649美元。平张纸单色胶印机出口数量增长51%,由上年的225台增加到340台;其平均出口单价下降了45%,由上年的6887美元下降到3825美元。平张纸双色胶印机出口数量增长了109%,由上年的245台增加到512台;其出口平均单价下降了44%,由上年的2.36万美元下降到1.33万美元。平张纸四色胶印机进口的情况有所不同,2019年出口数量下降了94%,从上年的1943台减少到113台;其平均出口单价翻了10多倍,由上年的1.10万美元提高到15.32万美元。其他平张纸(四色以上)胶印机出口情况与四色胶印机类似,2019年出口数量下降了66%,由上年的536台减少到181台;而平均出口单价上涨了260%,由8.19万美元提高到29.51万美元。

2019年国内胶印机出口的主要国家是越南、印度、菲律宾、泰国、土耳其、孟加拉国。

2.数字印刷设备出口

2019年国内出口各类数字印刷设备8.02亿美元,数量达64.27万台(见表12)。其中,国内出口各类喷墨印刷机41.38万台,与上年相比增长了18%;平均出口单价1733美元,与上年相比减少了11%。出口各类激光数码印刷机15.14万台,与上年相比增长了184%;平均出口单价405美元,与上年相比下降了4%。

如前面进口相关部分的解释,由于海关税则里有相关办公数字打印机的单独分类,故此处数字印刷设备是一个除办公打印设备以外的更广的数字印刷设备概念。其中,仅可连接的数字喷墨印刷机一项,就占数字印刷设备出口总值的88%。由于缺乏详细资料,故上述喷墨印刷机的用途有待澄清。但从其出口平均单价不超过2000美元来判断,该类喷墨印刷机应该不属于印刷行业使用的生产设备。

表13 2019年国内其他传统印刷设备出口统计数据

表14 2019年国内印刷辅机零件出口统计数据

表15 2019年国内印后设备出口统计数据

按出口值计,2019年国内喷墨印刷机出口最多的国家是印度、日本、韩国、越南。

3.其他常规印刷机出口

2019年国内其他常规印刷机出口3.48亿美元,13.34万台。其中,凸印机出口4681万美元,2928台;柔印机出口7128万美元,1377台;凹印机出口5442万美元,3600台;圆网印刷机出口1159万美元,1016台;平网印刷机出口5731万美元,22210台;其他网印机出口2181万美元,13052台。位于其他常规印刷机出口值前三位的是未列明印刷机、柔版印刷机和平网印刷机(见表13)。

与2018年相比,2019年国内柔版印刷机出口数量增长了10%,由上年的1249台增长到1377台;其平均出口单价提高了2%,由上年的5.02万美元提高到5.18万美元。凹印机出口数量增长了近一倍,由上年的1812台增长到3600台;其平均出口单价下降了53%,由上年的3.25万美元下降到1.51万美元。圆网印刷机出口数量减少了46%,由上年的1868台下降到1016台;平均出口单价增长了51%,由上年的0.76万美元提高到1.14万美元。平网印刷机出口数量增长了22%,由上年的1.82万台增加到2.22万台;平均出口单价下降了8%,由上年的2801美元下降到2580美元。

按出口值计,2019年国内柔版印刷机出口前五位的国家是越南、印度、印度尼西亚、韩国、土耳其;凹印机出口前五位的国家是,印度、越南、泰国、韩国、马来西亚;平网印刷机出口前五位的国家是,越南、孟加拉国、印度尼西亚、柬埔寨、印度。

4.印刷辅机零件出口

2019年国内出口印刷辅机零件2.00亿美元(见表14)。其中,常规印刷机使用辅机零件出口7338万美元,占印刷辅机零件出口值的37%;数字印刷机使用辅机零件出口1.27亿美元,占印刷辅机零件出口值的63%。

与上年相比,2019年常规印刷机及辅机用零件出口值3519万美元,比上年增长14.3%;数字印刷设备及辅机用零件出口1.20亿美元,比上年增长1.6%。

按出口值计,2019年国内常规印刷辅机和相关零件出口前五位的国家是日本、马来西亚、越南、印度、泰国;数字印刷设备及辅机用零件出口前五位的国家是日本、以色列、韩国、新加坡、泰国。

印后设备出口

2019年印后设备出口8.46亿美元(见表15)。其中,涉及书刊、本册装订的设备及零件出口3779万美元,占印后设备出口总值的4%;而印后包装类设备(制包、制盒设备)出口3.58亿美元,占印后设备出口总值的42%;切纸机及零件出口4.51亿美元,占印后设备出口总值的58%。

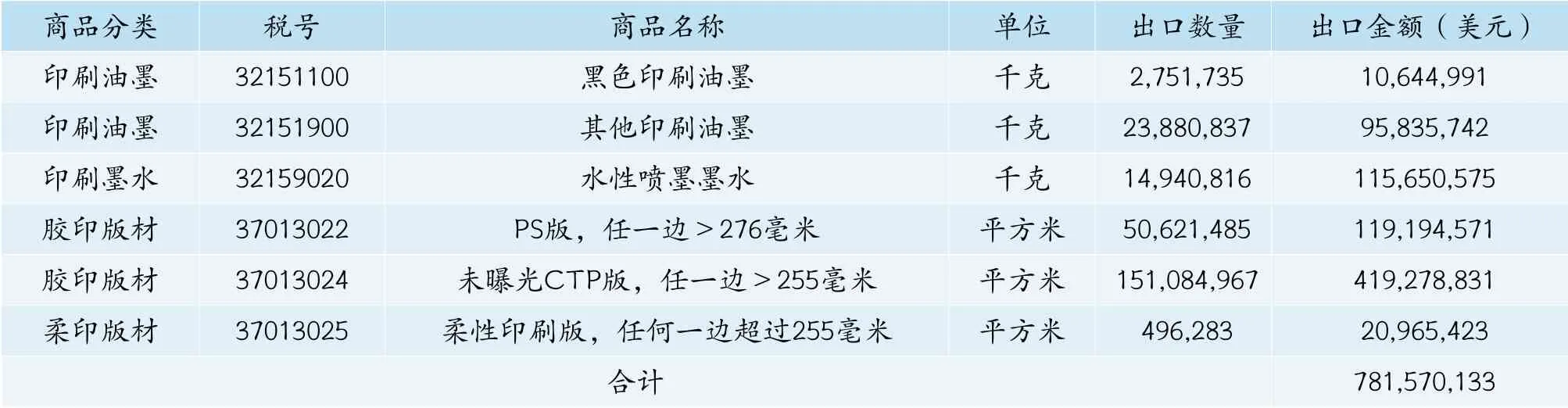

表16 2019年国内印刷器材出口统计数据

与上年相比,2019年国内锁线装订机出口数量增长了14%,由上年的1.47万台提高到1.68万台;其平均出口单价提高了74%,由上年的60美元提高到104美元。胶订机出口数量增长了25%,由上年的1.17万台提高到1.46万台;平均出口单价下降了19%,由上年的625美元减少到509美元。制袋类设备出口数量下降了47%,由上年的6390台下降到3414台;对应的平均出口单价上涨了210%,由上年的9328美元上涨到2.89万美元。制盒类设备出口数量增长了101%,由上年的1.73万台增加到2.59万台;平均出口单价下降了42%,由上年的1.72万美元下降到1.00万美元。

2019年国内切纸机出口前五位的国家是越南、印度、马来西亚、印度尼西亚、泰国;同期,制盒类设备出口前五位的国家是印度、越南、泰国、马来西亚、印度尼西亚。

印刷器材出口

2019年印刷器材出口总值7.81亿美元(见表16)。其中,涉及印刷油墨、墨水类商品出口2.22亿美元,占同期印刷器材出口值的29%;印刷版材类商品出口5.59亿美元,占同期印刷器材出口值的71%。印刷器材出口商品中,CTP胶印版材名列印刷器材出口值第一位,其出口值占印刷器材出口总值的54%。

与2018年相比,2019年国内黑色印刷油墨出口数量由上年的2680吨提高为2750吨,增幅3%;其平均出口单价保持不变,为4美元/kg。其他印刷油墨出口数量2.39万吨,与上年持平,平均出口单价由上年的4.22美元/kg下降到4.01美元/kg,降幅5%。喷墨墨水出口数量由上年的1.13万吨提高为1.49万吨,涨幅32%;其平均出口单价由上年的8.08美元/kg下降到7.74美元/kg,降幅4%。胶印PS版出口数量由上年的5146万m2下降为5042万m2,降幅2%;其平均出口单价由2.46美元/m2下降到2.35美元/m2,降幅4%。胶印CTP版出口数量由上年的1.28亿m2增加到1.51亿m2,增幅18%;其平均出口单价由上年的3.04美元/m2下降到2.78美元/m2,降幅9%。柔印版材出口数量由上年的33万m2提高到50万m2,涨幅50%;其平均出口单价由上年的47美元/m2下降到42美元/m2。

表17 2019年国内印刷装备、器材出口值前10位的商品

2019年国内胶印版材出口前五位的国家是韩国、印度、土耳其、越南、印度尼西亚。

推动国内印刷装备、器材出口增长的主要因素

2019年国内印刷装备、器材出口总值达32.41亿美元。过去三年,国内印刷装备、器材出口总值的年平均速度增长超过11%。表17提供了2019年国内出口前10位的印刷设备、器材商品目录和出口值。这些商品的出口占同期印刷装备、器材出口总值的75%。

对过去三年这10种商品数据分析发现,除胶印PS版、喷墨墨水和其他印刷油墨外,剩余的7种商品均处于逐年增长的态势。进一步研究发现,这7种商品大致可以分为三类:

直接销售的终端商品。这些商品通过“来料加工”的贸易方式,在国内(世界工厂)组装完成后,再出口。如喷墨印刷机(可连接),其主要出口目的地是美国、荷兰、德国、印度、日本、新加坡、巴西等。

其他“世界加工基地”使用的商品。这些商品提供给“世界加工基地”的设备或器材,是全球供应链的一部分。如胶印CTP版、制盒类设备,它们的主要市场是印度、越南、泰国、马来西亚、墨西哥。

混合用途商品。如切纸机,既可以直接供终端销售,也可以在加工企业使用。主要出口目的地是美国、越南、马来西亚、荷兰、印度尼西亚等。

基于对上述商品的分类判断,推动国内印刷装备、器材出口增长的最直接的因素是国际市场需求,其次是“世界工厂”产能转移带动的供应链需求的影响。

2019年国内印刷装备、器材进口商品与出口商品的对比分析

在对国内印刷装备和印刷器材主要商品的进出口数量、单价及变化情况进行详细介绍的基础上,本节将对印刷装备、印刷器材进出口商品的构成、同类商品进口和出口的数量及单价进行对比,揭示其中的差别。

表18 2019年国内印前设备平均进出口单价对比

表19 2019年国内胶印机进出口平均单价对比

印刷装备和印刷器材构成对比

2019年国内印刷装备、器材进口总值24.18亿美元。其中,印刷装备进口19.71亿美元,印刷器材进口4.47亿美元。印刷装备和印刷器材进口占国内印刷装备、器材进口总值的百分比分别为82%和18%。同期,国内印刷装备、器材出口总值32.41亿美元。其中,印刷装备出口24.59亿美元,印刷器材出口7.81亿美元,两者占国内印刷装备、器材出口总值的百分比分别为76%和24%。

可见,无论是进口还是出口,印刷装备在其中均占据很大比重。

印刷装备对比

作为国内印刷装备、器材进出口贸易的主要组成部分,2019年印刷装备进口值中,印前设备为0.61亿美元,印刷设备为18.41亿美元,印后设备为1.69亿美元。三者占印刷装备进口值的百分比分别为3%、88%和9%。同期,国内印刷装备出口值中,印前设备为1.53亿美元,印刷设备为14.60亿美元,印后设备为8.46亿美元。三者占印刷装备进口值的百分比分别为6%、59%和25%。

从商品贸易结构看,国内印刷装备进口以印刷设备为主(88%);而国内印刷装备出口的主力则是印刷设备(59%)和印后设备(25%)。从商品贸易规模看,国内印前设备和印后设备的出口规模已经远远超过同类设备的进口规模。但是,在印刷设备的进出口方面,进口规模大于出口规模。

1.印前设备对比

2019年国内印前设备进口6125万美元,出口1.53亿美元(见表2、表10、表18)。

计算机直接制版机进口279台,平均单价6.88万美元;出口1424台,平均单价3.93万美元。其他制版设备进口73台,平均单价5.34万美元;出口6326台,平均单价3.93万美。制成的印版、滚筒进口1356吨,平均单价22美元/kg;出口6470吨,平均单价12美元/kg。

表20 2019年国内数字印刷设备进出口单价对比

表21 2019年国内其他传统印刷设备进出口平均单价对比

表22 2019年国内印刷辅机零件进出口单价对比

表23 2019年国内印后设备进出口单价对比

上述印前三类主要商品单价比(平均进口单价除以平均出口单价)分别为57%、3%、56%。

2.胶印机对比

2019年国内胶印机进口1528台,7.43亿美元;出口2925台,1.09亿美元。卷筒胶印机进口82台,平均单价32.86万美元;出口213台,平均单价10.16万美元;进出口单价比31%。平张纸单色胶印机进口128台,平均单价8522美元;出口340台,平均单价3825美元;进出口单价比45%。平张纸双色胶印机进口79台,平均单价8.32万美元;出口512台,平均单价1.33万美元;进出口单价比13%。平张纸四色胶印机进口428台,平均单价43.13万美元;出口113台,平均单价15.33万美元。进出口单价比36%。其他平张纸胶印机进口757台,平均单价66.73万美元;出口181台,平均单价29.51万美元;进出口单价比44%。

3.数字印刷机对比

2019年国内进口各类数字印刷设备24.45万台,3.00亿美元,出口64.27万台,8.02亿美元。可连接喷墨印刷机进口14.04万台,平均单价1293美元;出口39.15万台,平均单价1802美元;进出口单价比139%。可连接激光印刷机进口4.75万台,平均单价2033美元;出口15.13万台,平均单价403美元;进出口单价比20%。

4.其他常规印刷机对比

2019年国内进口其他常规印刷机1000台,1.58亿美元;出口13.91万台,3.48亿美元。卷筒凸印机进口24台,平均单价7.76万美元;出口2423台,平均单价1.23万美元;进出口单价比16%。柔印机进口66台,平均单价41.69万美元;出口1377台,平均单价5.18万美元;进出口单价比6%。凹印机进口47台,平均单价26.79万美元;出口3600台,平均单价1.51万美元;进出口单价比6%。圆网印刷机进口23台,平均单价51.68万美元;出口1016台,平均单价1.14万美元;进出口单价比2%。平网印刷机进口371台,平均单价10.00万美元;出口2.22万台,平均单价2580美元;进出口单价比3%。其他网式印刷机进口122台,平均单价30.92万美元;出口1.31万台,平均单价1671美元;进出口单价比1%。

表24 2019年国内印刷器材进出口单价对比

5.辅机零件对比

2019年国内进口印刷辅机零件5.41亿美元;出口2.00亿美元。卷筒料给料机进口16台,平均单价7.28万美元;出口147台,平均单价1.62万美元;进出口单价比22%。印刷辅机设备进口50台,平均单价16.05万美元;出口4.85万台,平均单价738美元;进出口单价比0.5%。数字印刷辅机设备进口2342台,平均单价3222美元;出口9.78万台,平均单价75美元;进出口单价比2%。

6.印后设备对比

2019年国内印后设备进口1.68亿美元。其中,涉及书刊、本册装订的设备及零件进口7406万美元,占印后设备进口总值的44%;印后包装类设备(制包、制盒设备)进口4418万美元,占印后设备进口总值的26%;切纸机及零件进口5052万美元,占印后设备进口的30%。作为对比,2019年印后设备出口8.46亿美元。其中,涉及书刊、本册装订的设备及零件出口3779万美元,占印后设备出口总值的4%;印后包装类设备(制包、制盒设备)出口3.58亿美元,占印后设备出口总值的42%;切纸机及零件出口4.51亿美元,占印后设备出口总值的58%。

锁线装订机进口143台,平均单价6.12万美元;出口1.68万美元,平均单价104美元;进出口单价比0.2%。胶订机进口185台,平均单价9.37万美元;出口1.55万台,平均单价509美元;进出口单价1%。制袋设备进口115台,平均单价13.82万美元;出口3414台,平均单价2.89万美元;进出口单价比21%。制盒设备进口142台,平均单价19.92万美元;出口2.58万台,平均单价1.00万美元;进出口单价比5%。

印刷器材对比

2019年国内印刷器材进口值4.47亿美元。其中,涉及印刷油墨、墨水类商品进口4.08亿美元,占同期印刷器材进口值的92%;印刷版材类商品进口0.38亿美元,占同期印刷器材进口值的8%。2019年印刷器材出口总值7.81亿美元。其中,涉及印刷油墨、墨水类商品出口2.22亿美元,占同期印刷器材出口值的29%;印刷版材类商品出口5.59亿美元,占同期印刷器材出口值的71%。

无论从商品贸易结构,还是商品贸易规模看,国内印刷器材进口以印刷油墨、墨水类商品为主;出口则以印刷版材类商品为主。

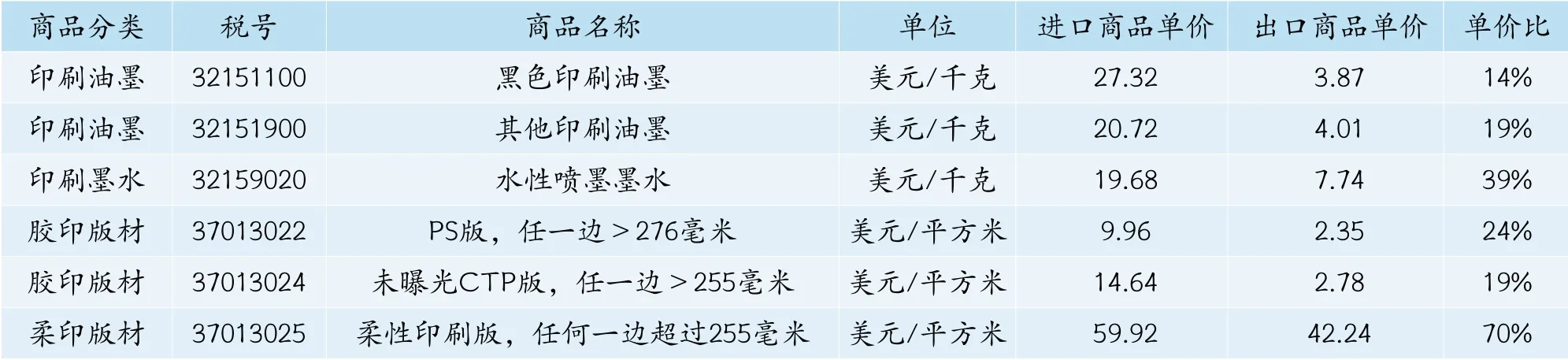

黑色印刷油墨进口2083吨,平均单价27.32美元;出口2751吨,平均单价3.87美元;进出口单价比14%。其他印刷油墨进口1.12万吨,平均单价20.72美元/kg;出口2.39万吨,平均单价4.01美元/kg;进出口单价比19%。喷墨墨水进口6143吨,平均单价19.68美元/kg;出口1.49万吨,平均单价7.74美元/kg;进出口单价比39%。胶印PS版进口6.7万m2,平均单价9.96美元;出口5062万m2,平均单价2.35美元;进出口单价比24%。胶印CTP版进口38.75万m2,平均单价14.64美元;出口1.51亿m2,平均单价2.78美元;进出口单价比19%。柔性印刷版进口53.28万m2,平均单价59.92美元;出口49.63万m2,平均单价42.24美元;进出口单价比70%。

对国内出口装备、器材水平层次的判断

如果以进出口同类商品单价比作参考,把单价比小于30%的商品定义为低端商品,单价比在31%~80%的商品定义为中端商品,单价比超过81%的商品定义为高端商品。据此,国内印刷装备、器材出口涉及的46种商品分类如下。

低端商品32种,占商品总数的70%;涉及商品出口值20.70亿美元,占国内印刷装备、器材出口总值的64%。中端商品10种,占商品总数的22%;涉及商品出口值4.4亿美元,占国内印刷装备、器材出口总值的14%。高端商品4种,占商品总数的9%;涉及商品出口值7.31亿美元,占国内印刷装备、器材出口总值的23%。

以商品出口值计,国内印刷设备、器材出口中、低端商品的比重为78%。

2019年国内印刷装备、器材进出口数据分析总结

中国是全球第二大印刷装备、器材进出口贸易国。2019年国内印刷装备、器材进出口国际贸易已经涵盖200多个国家/地区,中国印刷装备、器材制造业已经成为全球印刷产业供应链的重要组成部分。而国内印刷装备、器材进出口数据从国际贸易的角度为业界提供了国内和国外印刷市场的需求信息,使得我们对国内印刷装备和印刷器材制造业的现状和水平有了更完整的认识。对2019年国内印刷装备、器材进出口分析研究的结论如下。

国内印刷装备、器材进出口贸易实现三年连续增长,出口成为支撑国内印刷装备、器材国际贸易增长的主力。影响国内印刷装备、器材进出口贸易的主要因素是国内外市场需求和“世界工厂”的产能转移。

国内印刷装备的进口商品结构与出口商品结构差异大。进口以印刷设备为主,出口则是印刷设备和印后设备双主角。胶印机,特别是四色及四色以上平张胶印机,仍然是国内进口值最大的商品类别。

国内印刷器材进口以印刷油墨、墨水类商品为主;而出口以印刷版材,特别是胶印版材为主。

国内印刷装备、器材同类进出口商品单价比悬殊,表明国内印刷装备、器材出口商品以中低端商品为主,以规模数量取胜。国内印刷装备、器材出口中、低端商品的比重为78%。

国内印刷装备、器材进口市场的基本格局为亚洲(54%)、欧洲(39%)、北美(7%)。位于国内印刷装备、器材进口来源国前3位的国家是,德国、日本、美国;同期,国内印刷装备、器材出口市场的基本格局是,亚洲(56%)、欧洲(18%)、北美洲(13%)、南美洲(7%)、非洲(5%)、大洋洲(1%)。位于国内印刷装备、器材出口目的地前3位的国家是,美国、印度、 越南。

2020年初始,国内新冠肺炎疫情爆发,各地经济似乎被按下“暂停键”,大量生产企业处于停摆状态。后随着疫情的拐点越来越近,企业陆续复工。但是,企业普遍面临员工短缺、订单不确定、供应链断档、现金流紧张等运营压力。国内印刷企业及相关装备、器材制造企业身陷其中,困难在所难免。2020年国内印刷装备、器材进出口贸易还能保持前三年的态势继续增长吗?本次新冠肺炎疫情对其影响主要体现在哪些方面,需要采取什么对策?行业协会在此可以提供哪些帮助?值得深入研究!