机构投资者持股与股价崩盘风险的关系

——基于市场变量的检验

2020-07-30董纪昌庞嘉琦李秀婷

董纪昌, 庞嘉琦, 李秀婷, 董 志

(1. 中国科学院大学经济与管理学院, 北京 100190; 2. 中国科学院大学创新创业学院, 北京 100190)

0 引 言

投资主体机构化已成为发达金融市场的显著特征,与个体投资者相比,机构投资者更加理智与专业.各国证券监督管理机构都试图通过发展机构投资者来抑制资本市场过度投机,引导长期价值投资理念,防范和化解金融市场风险.自2000年以来,我国机构投资者得到了迅速发展,机构投资者在我国资本市场中扮演着越来越重要的角色.

A股市场作为我国资本市场的重要组成部分,自成立以来在二十多年的时间里取得了高速发展,但在发展过程中也涌现出了诸多问题,曹丰等[1]研究发现我国股票市场存在价格波动率和同步性明显较高、市场信息效率偏低、股价崩盘风险偏大等情况.2007年和2015年,我国股票市场出现两次大规模崩盘现象,让投资者为之哗然.那么机构投资者在其中扮演了怎样的角色?学术界争论不一,王咏梅等[2]和高昊宇等[3]认为机构投资者持股能够降低股价崩盘风险;陈国进等[4]和王蕊等[5]则认为机构投资者持股是加速股市崩盘的催化剂.

本文认为,之所以会产生相反的结论,原因在于机构投资者持股对股市的影响并不是简单的正向或负向关系,而是在不同的环境下,影响效果有所不同.何佳等[6]研究认为,机构投资者对股票市场的影响会随着市场和环境的变化而变化,要视不同背景、环境分析;宋冬林等[7]研究结果表明机构投资者对股票市场波动的影响同特定的市场周期有关;Krišto等[8]等研究发现机构投资者投资策略在金融危机期间呈现出和以往相反的情况,表明机构投资者对资本市场的影响随着环境的不同而变化,可考虑对市场条件进行细分来研究机构投资者持股对股价崩盘风险的影响.而我国A股市场的相关特征为研究这个问题提供了理想的实验场所.首先,我国A股市场起步较晚且存在着金融区域发展严重不平衡的问题.其次,相比于发达国家的成熟市场,我国股票市场成立时间较短,发展尚不成熟,仍存在制度性缺陷,存在较高的股价崩盘风险.

本文主要对机构投资者持股在不同的市场环境下对股价崩盘风险的影响关系进行实证分析,其中具体的市场环境变量包括市场效率和市场化程度.相较于现有研究,本文的主要贡献在于首次从市场环境变量角度来区分,证明在不同程度的市场效率和市场化程度下,机构投资者持股对股价崩盘风险具有不同的影响,拓展了关于机构投资者对股票市场影响机制的研究,有助于全方面的认识机构投资者在我国股票市场中的角色和作用,引导其真正发挥稳定金融市场的作用.本文在实证分析中采用了门限模型,其原因有两点:1)假设在不同的市场环境下,机构投资者持股对于股价崩盘风险具有不同的影响,因此应采用分段线性回归的模型,门限模型即可满足这一设定;2)与主观划分区间不同,门限模型可自行探索门槛值,避免了由于主观划分区间不当而导致回归结果偏差较大的情况.

1 研究假设

本文的研究目标是对机构投资者持股在不同的市场环境下对股价崩盘风险是否存在不同影响进行实证分析.其中,市场环境变量包括市场效率和市场化程度.

1.1 股价崩盘风险的影响因素研究

Hutton等[9]研究发现,股价崩盘风险产生的直接原因在于管理层进行信息管理,对公众隐瞒负面消息.LaFond等[10]和Ball[11]提出管理层出于保住自己的职位和薪酬等原因会选择进行信息管理,Kim等[12]发现管理层出于避税和提高短期内的期权价值等考虑,也会选择暂时隐藏公司负面消息.随着时间的推移,负面消息在公司内部不断积累,一旦超过公司对负面消息的容纳上限,继续隐藏负面消息的成本会超过可能带来的收益,或者继续隐藏客观上己经难以实现,负面消息将集中释放出来,进而对公司股价造成极大的负面冲击并最终崩盘.尤其对于信息透明度低的公司,由于普通投资者无法获知经理人藏匿负面信息的行为,经理人更容易进行信息管理,故其股价未来的崩盘风险更大.根据以上的思路,学者们从公司层面如高管超额薪酬[13,14],制度层面如国际财务报告准则(IFRS)的使用[15]、内部控制信息披露[16]、投资者保护[17]和市场层面如信息透明度[18]、机构投资者持股和交易[19,20]等方面对股价崩盘风险进行了更细致的研究.

总结来看,影响股价崩盘风险产生的直接原因在于管理层隐瞒负面信息,具体因素可以分为公司层面、制度层面和市场层面.本文的主要研究主题是市场层面的机构投资者持股对股价崩盘风险的影响,即机构投资者持股如何从中影响管理层的信息管理,进而最终影响股价崩盘风险.

1.2 机构投资者持股、市场环境和股价崩盘风险

本文认为,机构投资者持股对股价崩盘风险的影响存在两条渠道,即抑制渠道和加剧渠道.

其中抑制渠道主要是通过机构投资者的“监督效应”发挥作用:首先,机构投资者作为大股东更有动力监督管理层,抑制管理层进行盈余操作,增加信息透明度,从而降低了股价崩盘风险;其次,机构投资者作为更加理性和专业的投资者,更加有能力监督管理层,缓解第一类代理问题,从而减少股价崩盘风险.Shleifer等[21]指出,大股东的存在有利于抑制经理人攫取个人私利的行为.Borochin等[22]的研究表明:专注的机构投资者持股可以改善公司治理,增加信息透明度,减少未来公司的错误定价.Brandt等[23]研究发现在机构投资者持股比较少的公司中,投机性交易比较多.

加剧渠道主要是通过机构投资者的“掏空效应”发挥作用:机构投资者通过“睁一只眼闭一只眼”或者与“管理层同谋”等方式默许甚至协助管理层进行信息管理,掏空中小股东获取利益,加重第二类代理问题,从而加大了股价崩盘的风险.柳建华等[24]和王化成等[25]研究发现,当外部条件允许时,大股东可以通过关联交易或者占用上市公司资金等手段掏空上市公司.李志生等[26]研究提出,在我国这个新兴市场上,机构投资者分析师“荐股”行为中存在内幕交易和利益输送的现象,直接导致个人投资者的财富流向机构投资者.当机构投资者利用自己的优势,对中小股东实施掏空行为,并通过隐瞒坏消息来掩盖其掏空行为时,将增大上市公司的股价崩盘风险.

那么在机构投资者持股期间,到底是“监督效应”占据上风还是“掏空效应”占据上风?本文认为这主要取决于市场环境.

习近平总书记在十九大报告中指出,要加快完善社会主义市场经济体制,实现产权有效激励、要素自由流动、价格反应灵活、竞争公平有序、企业优胜劣汰.这其中,体现出了两个反映市场环境的重要变量——市场效率和市场化程度.本文认为,在不同的市场效率和市场化程度下,机构投资者的行为倾向也不同.

首先来看市场效率,市场效率反映了股价中包含的有效信息含量.若市场效率高,则股价中包含的有效信息多,信息对称程度高,说明管理层会难以或较少进行信息管理,机构投资者不太可能与管理层合谋掏空中小股东来获取利益,此时机构投资者会更多的发挥“监督者”的作用,从而减小股价崩盘风险;若市场效率低,则股价本身没有反映太多的有效信息,市场不透明,信息对称程度低,此时管理层更有动机和机会来完成信息管理,向市场隐瞒公司的真实情况,在这样的环境下,机构投资者也更有可能充当“掏空者”的角色,从而加大股价崩盘风险.

再来看市场化程度,市场化程度是反映市场经济发展水平的综合化指标,反映了市场法制建设的完备性、要素市场的发展水平、产品市场的发展水平和市场资源配置有效性等情况.若公司所处的环境市场化程度高,在一个具有完善法律法规、企业竞争有序、优胜劣汰的环境之下,管理层若想隐瞒坏消息,需要付出较大的代价,机构投资者也不会冒着巨大的风险与管理层合谋,因此,机构投资者会更多担任“监督者”角色,从而减小股价崩盘风险;相反的,若公司所处的环境市场化程度低,在一个制约程度较低、通过背后操纵能获得巨大利润的环境下,机构投资者会有动力与管理层同谋,掏空中小股东,来获得更大的利益,从而加大股价崩盘风险.

图1给出了研究中各变量之间的主要影响机制.

图1 机构投资者持股对股价崩盘风险的影响机制Fig.1 The influence mechanism of institutional investor holdings on the risk of stock price crash

基于此,本文提出以下假设:

H1当市场效率处在高水平时,机构投资者持股会降低股价崩盘风险;当市场效率处在低水平时,机构投资者持股会增加股价崩盘风险.

H2上市公司所在地区市场化程度处在高水平时,机构投资者持股会降低股价崩盘风险;上市公司所在地区市场化程度处在低水平时,机构投资者持股会增加股价崩盘风险.

2 研究设计

2.1 样本选取

本文采用面板数据,选取2011年~2015年(1)本文认为我国政府在2008年~2010年期间实行的针对次贷危机的救助政策对股票市场的显著作用会影响实证结果的可靠性与有效性,不适合纳入样本期,因此采用了2011年作为研究期间起点;本文考虑到数据的可获得性和研究适用性,因此采用了2015年作为研究终点.我国A股上市公司为研究样本,机构投资者持股数据来自WIND数据库,上市公司财务数据、股票交易数据和分析师数据来自CSMAR数据库,参考以往研究[25,27],本文按照以下方式进行了样本的筛选:

首先,样本剔除了金融类上市公司,因为金融类上市公司的报表结构和监管制度与其他公司存在着较大的差异,本文认为其具有不可比性;其次,为了保证股价崩盘风险变量计算的准确性,样本剔除了年度交易周数小于40周(2)参考已有文献和数据质量确定得到.的公司;第三,样本中剔除了年度关键变量缺失的公司;第四,样本剔除了资不抵债(资产负债率大于1)的公司;最后,剔除了机构投资者持股比例小于1%的公司.经过筛选,共获得了6 575个观测值.为了降低数据极端值对研究结果的影响,本文对连续变量在1%和99%百分位上进行了缩尾处理.

2.2 变量选取

2.2.1 股价崩盘风险

借鉴已有研究[9,25,27,28],本文采用以下两个指标来衡量股价崩盘风险,具体计算过程如下.

首先,利用股票i的周收益率与A股市场周收益率代入模型(1)中进行回归,得到经过市场调整后的股票i的周收益率

ri,t=α+β1,irm,t-2+β2,irm,t-1+β3,irm,t+β4,irm,t+1+β5,irm,t+2+εi,t

(1)

其中ri,t为股票i在第t周的收益率,rm,t为A股市场所有股票在第t周流通市值加权平均收益率,残差εi,t表示了股票i在第t周经过市场调整后的收益率,本文将Wi,t=ln(1+εi,t)定义为股票i在第t周的特质收益率.同时为了调整公司收益率与市场收益率的非同步性,模型中加入了市场收益率的滞后项和超前项.

然后,构造两个表示股价崩盘风险的变量.

第一个变量是NCSKEWi,T,它的含义是股票i在第T年经过市场调整后的周收益率的负偏度,计算方式如下

(2)

式中n为每年股票交易的周数.

第二个变量是DUVOLi,T,它衡量了股票i在第T年收益率上升阶段和下降阶段的波动性差异,具体计算过程如下.

首先,根据股票i在第t周的特质收益率Wi,t是否大于年平均收益将股票数据分为上升阶段和下降阶段,并分别计算两个阶段中股票收益的标准差,记为Ru和Rd,再根据以下公式计算

(3)

式中nu(nd)为股票i高于(低于)当年回报率均值的周数.

正如在前文中提到的,股价崩盘风险的产生主要是因为管理层隐藏的负面消息突然爆发.如果在正常情况下,管理层并没有对负面消息进行隐瞒,股票的收益率取决于投资者对公司真实情况的判断,那么Wi,t的分布应该是无偏的,上升和下降的幅度也应该是基本相同的;若管理层有意隐瞒公司负面消息,那么Wi,t在一年中大部分时间都应该处于上升阶段,直到负面消息积累达到上限集中爆发时,Wi,t会在短时间内急剧下降,在这种情况下,Wi,t的分布是左偏的,且其下降幅度应当大于上升幅度.因此,NCSKEWi,T和DUVOLi,T越大,则表示股价崩盘风险越大.

2.2.2 市场效率

股价的个体波动率被认为是市场信息效率的衡量.这里的个体波动率是指个股回报中不能被市场模型所解释的方差,它通常是以回归拟合度R2来度量[29,30].本文借鉴这种做法,采用“股价同步性”来衡量市场效率,具体计算方法如下.

首先,通过式(4)计算出个股收益率对于市场平均收益率回归后得到的拟合度,即R2

ri,t=α+β1,irm,t+β2,irj,t+εi,t

(4)

(5)

股价同步性反映了个股股价与市场“同涨同跌”的情况.若股价同步性越高,则个股股价中包含的公司基本面信息越少,市场效率越低.

2.2.3 市场化程度

市场化程度衡量我国社会主义市场经济的发展水平和程度,本文中市场化程度(MarIndex)采用樊纲等[31]编制的“我国市场化指数”来衡量,数据来源为《我国分省份市场化指数报告(2016)》.该指数由政府与市场的关系、非国有经济的发展、产品市场的发育程度、要素市场的发育程度和场中介组织发育和法律制度环境这5方面综合评定得到,全方位反映了我国各省市社会主义市场经济的发展水平和程度.由于考虑到数据的可获得性(3)截止到本文写作完毕,《我国分省份市场化指数报告》中最新数据更新到2014年.、内生性和滞后作用的因素,“市场化指数”采用滞后一期的数据,即2010年~2014年的数据.

2.2.4 机构投资者持股比例

考虑到机构投资者只有在持股期间,才能发挥“监督效应”或者“掏空效应”,进而影响股价崩盘风险,而机构投资者在上期末持股并不意味着其在当期仍旧持股并能够影响股价崩盘风险,因此若仅采用滞后一期的机构投资者持股比例数据,来考察其对当期的股价崩盘风险,本文认为是不适当的,而若采用当期末持股比例数据也会有类似的问题且还可能会存在内生性.所以应该采用能够代表当期机构投资者持股对股价崩盘风险平均影响程度的平均持股比例作为代理变量,但现有数据中只有机构投资者持股比例的期末值,所以本文中借鉴财务比率计算的通用方法,通过采用年初加年末机构投资者持股比例平均值的计算方法将时点数转化为时期数.因此,本文中机构投资者持股比例(InsHoldper)采用了每年所有类型的机构投资者持有股份占A股上市公司总流通股比例年初加年末的平均值来衡量该年机构投资者平均持股比例.

2.2.5 控制变量

参考已有研究文献[9,16,25,27]并结合数据的可获得性,本文选取了公司层面、制度层面和市场层面的控制变量,具体如下:

1)公司层面:上市公司的规模(Size),计算方法为年初总资产和年末总资产平均值的自然对数;上市公司的平均资产负债率(Lev),计算方法为年初资产负债率和年末资产负债率的平均值;上市公司的平均总资产收益率(ROA),计算方法为上市公司年初ROA和年末ROA的平均值.

2)制度层面:修正Jones模型估计的上市公司应计盈余(ABACC),反应会计准则的使用和上市公司财务信息质量.

3)市场层面:股票年度换手率的自然对数(Turn);股票i经市场调整后周收益率Wi,t的年度标准差(Sigma);股票i的年度收益率(Ret);公司市账比(MB),用上市公司年末总市值除以净资产账面价值,再取自然对数得到,反应上市公司的成长性;分析师数量(AnNumber),反应上市公司对公众的信息透明度.

2.3 变量内生性检验

门限模型的关键在于门限变量不能存在内生性问题,而控制变量应尽可能使其不存在内生性问题[32],本文对解释变量、门限变量和各控制变量均进行了内生性检验:将股价崩盘风险NCSKEWi,T作为被解释变量,其他变量的滞后一期作为工具变量,先运用面板数据工具变量的两阶段最小二乘法逐一对各变量进行回归,然后进行Hausman检验,检验结果如表1所示.

表1 变量的内生性检验Table 1 Endogeneity test of variables

从上表中可以看到:除去控制变量股票年度换手率的自然对数(Turni,T)、股票i的年度收益率(Reti,T)和公司市账比(MBi,T)外,其余变量均不存在内生性问题,因此本文最终将以上三个变量的滞后一期变量,即Turni,T-1、Reti,T-1和MBi,T-1代替当期变量进入回归,表2中即为本文最终选取的变量及其含义解释.

表2 变量解释Table 2 Variable interpretation

2.4 模型设计

本文采用的模型是门限模型,门限效应检验结果如表3所示:假设1存在双门限效应,有两个门槛值,因此采用了双门限模型,检验模型如式(6);假设2存在单门限效应,有一个门槛值,因此采用了单门限模型,检验模型如式(7).

表3 门限效应检验结果Table 3 Threshold effect test result

CrashRiski,T包括变量NCSKEWi,T和DUVOLi,T.ControlVariables是前文中定义的控制变量.I(·)是指示函数,其值取决于括号中的门限变量和门限值:当括号中的条件满足时,I(·)取1;若条件不满足,则取0.以式(6)为例,两个门限值γ1和γ2将门限变量SNYCHi,T的取值划分为三个区间,在三个区间内,InsHoldperi,T对CrashRiski,T影响的系数不同,分别为β1、β2和β3.式(7)同理

(6)

(7)

3 实证分析

3.1 描述性统计

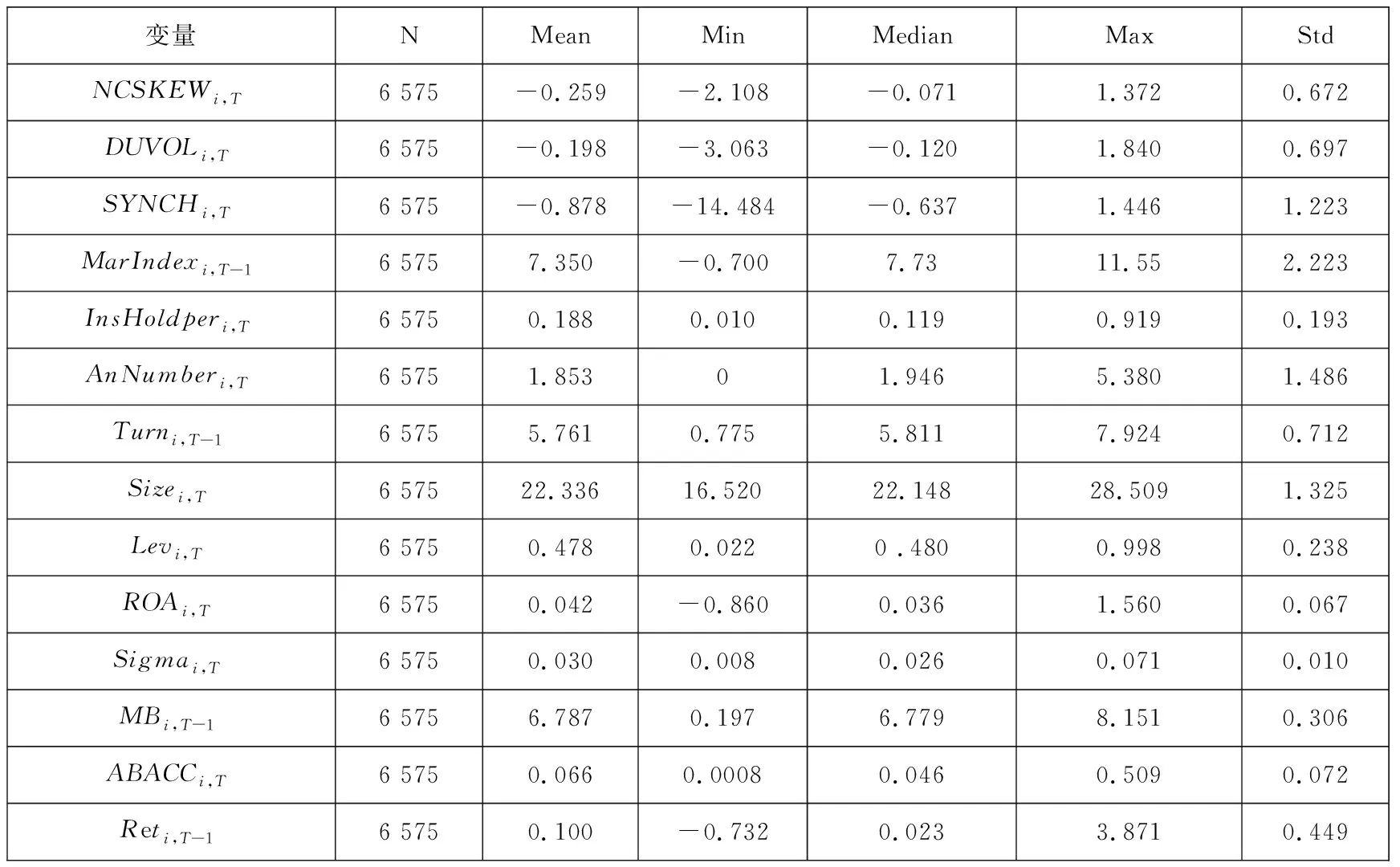

表4中列示了本文中涉及到变量的描述性统计值.主要的因变量NCSKEWi,T和DUVOLi,T的均值分别为-0.259和-0.198,与王化成等[25]和许年行等[27]计算的变量均值差别不大.门限变量SYNCHi,T和MarIndexi,T-1的均值分别为-0.878和7.350,其中股价同步性SYNCHi,T的均值略低于以往文献的研究,这可能是样本期间不同所致,本文运用2005年~2010年的数据进行了重新计算,其值与以往文献差别不大.门限变量SYNCHi,T和MarIndexi,T-1的标准差分别为1.223和2.223,说明这两个变量的值在不同公司之间有较大的差异,便于分区进行回归.其他各变量的统计值均在合理范围内.

表4 变量描述性统计Table 4 Variable descriptive statistics

3.2 相关性分析

表5中展示了本文中主要变量的相关系数,其中上三角为Spearman相关系数,下三角为Pearson相关系数.可以看到,两个表示股价崩盘风险的因变量NCSKEWi,T和DUVOLi,T高度正相关,且在1%水平上显著,说明这二者具有较好的一致性,均可用来衡量股价崩盘风险.在不对SYNCHi,T分区间的前提下,InsHoldperi,T与NCSKEWi,T和DUVOLi,T之间均显著正相关,也就是不考虑其他因素下,机构投资者持股比例高的公司股价崩盘风险更高.

表5 主要变量的Pearson相关系数和Spearman相关系数Table 5 Pearson correlation coefficient and Spearman correlation coefficient of main variables

表6中报告了将SYNCHi,T按从小到大(低、中、高)的顺序平均分为3组后,InsHoldperi,T与NCSKEWi,T和DUVOLi,T之间的Pearson系数.可以看到,随着股价同步性变量SYNCHi,T的升高,InsHoldperi,T与NCSKEWi,T(DUVOLi,T)之间的Pearson系数越来越大且变得显著.这说明,当股价同步性高(市场效率低)时,机构投资者持股比例高的公司股票崩盘风险高,但当股价同步性低(市场效率高)时,这种正相关关系并不显著.虽然将样本三等分来进行相关性分析的结果并不一定准确,但在一定程度上支持了假设1.

表6 InsHoldperi,T与NCSKEWi,T和DUVOLi,T之间的Pearson系数(按照SYNCHi,T分组)Table 6 Pearson correlation coefficient between InsHoldperi,T and NCSKEWi,Tand DUVOLi,T(Group bySYNCHi,T)

同理,表7报告了将MarIndexi,T-1按从小到大(低、中、高)的顺序平均分为3组后,InsHoldperi,T与NCSKEWi,T和DUVOLi,T之间的Pearson系数.可以看到,随着上市公司所在地市场化程度MarIndexi,T-1的升高,InsHoldperi,T与NCSKEWi,T(DUVOLi,T)之间的Pearson相关系数逐渐由显著为正变得不显著,这说明,当市场化程度低时,机构投资者持股比例高的公司股票崩盘风险高,但当市场化程度高时,这种正相关关系并不显著,在一定程度上支持了假设2.

表7 InsHoldperi,T与NCSKEWi,T和DUVOLi,T之间的Pearson系数(按照MarIndexi,T-1分组)Table 7 Pearson correlation coefficient between InsHoldperi,T and NCSKEWi,Tand DUVOLi,T(Group byMarIndexi,T-1)

3.3 门限模型结果分析

3.3.1 假设1

表8是以SNYCHi,T为门限变量时,机构投资者持股和股价崩盘风险的双门限回归结果.

表8 机构投资者持股与股价崩盘风险的双门限回归结果(以SNYCHi,T为门限变量)Table 8 Double threshold regression results of institutional investor holdings and stock price crash risk(Taking SNYCHi,T as threshold variable)

表8 (续)Table 8 (Continue)

以NCSKEWi,T为例,Panel_A中显示了门限估计结果.数据经过门限检验,表明具有显著的双门限效应,因此估计出两个门限值.表8中(1)列到(5)列是逐步加入控制变量后进行门限回归的结果,由表可知随着控制变量的加入,门限值γ1、γ2的估计量稳定为-1.711 9和-0.590 8,其95%水平上的置信区间分别为:[-1.711 9,-1.711 9]和[-0.663 1,-0.518 5],两个门限值将样本划分成三个区间:低股价同步性区间(SNYCHi,T≤-1.711 9),中股价同步性区间(-1.711 9 Panel_B显示了机构投资者持股对股价崩盘风险的影响.可以看到,机构投资者持股对股价崩盘风险的影响因门限变量SNYCHi,T落入不同区间而不同.β1、β2和β3分别为当样本在三个不同区间内,机构投资者持股对股价崩盘风险影响的系数.当样本处在低同步性区间,β1显著为负,说明在市场效率较高的环境下,机构投资者持股会降低股价崩盘风险,且这种关系随着控制变量的加入并没有改变;当样本处在中同步区间,即市场效率处于中间区域时,随着控制变量的加入β2变得不显著,这可能是由于市场效率处于该区间内的公司,机构投资者持股对其股价崩盘风险的影响在“监督效应”和“掏空效应”两者的共同作用下变得不确定;当样本处在高同步区间,β3的系数显著为正,说明在市场效率较低的环境下,机构投资者持股会加大股价崩盘风险,且随着控制变量的加入,这种关系并没有发生改变.当使用DUVOLi,T作为因变量回归时,这种门限效应也没有发生改变,这说明回归结果是具有稳健型的,支持了假设1. Panel_C显示了控制变量对股价崩盘风险的影响.加入全控制变量后,Turni,T-1、Levi,T、Sizei,T和ROAi,T对股价崩盘风险的影响系数显著为负,说明交易活跃、负债率较高、公司规模较大和资产回报率较高的股票崩盘风险较小;Reti,T-1、Sigmai,T、MBi,T-1和ABACCi,T对股价崩盘风险的影响系数显著为正,说明收益率较高、收益波动较大、处于成长期和信息质量较低的股票崩盘风险较高,这与陈国进等[4]、叶康涛等[16]、王化成等[25]、许年行等[27]研究结论一致. 3.3.2 假设2 表9是以MarIndexi,T-1为门限变量时,机构投资者持股和股价崩盘风险的单门限回归结果. 表9 机构投资者持股与股价崩盘风险的单门限回归(以MarIndexi,T-1为门限变量)Table 9 Single threshold regression results of institutional investor holdings and stock price crash risk(Taking MarIndexi,T-1as threshold variable) 以因变量为NCSKEWi,T的门限回归为例.Panel_A中报告了关于门限值估计的结果.经检验,样本数据具有显著的单门限效应,门限变量存在一个门限值.表7中(1)列到(5)列是逐步加入控制变量后进行门限回归的结果,可以看到,随着控制变量的加入,门限值η的估计量稳定为8.651 8,其95%水平上的置信区间为:[8.651 8,8.651 8],两个门限值将样本划分成两个区间:低市场化区间(MarIndexi,T≤8.651 8)和高市场化(MarIndexi,T>8.651 8),样本数分别为4 657和1 918. Panel_B中报告了机构投资者持股对股价崩盘风险的影响.机构投资者持股对股价崩盘风险的影响因门限变量MarIndexi,T-1落入不同区间而不同.β1和β2分别为当样本在两个不同区间内,机构投资者持股对股价崩盘风险影响的系数.当样本处在低市场化区间时,β1为正且随着控制变量的逐个加入变得显著,说明当上市公司所处的外部环境市场化程度较低时,机构投资者持股会增大股价崩盘风险;当样本处在高市场化区间时,β2为负且随着控制变量的逐个加入变得显著,说明当上市公司所处的外部环境市场化程度较高时,机构投资者持股会降低股价崩盘风险.当使用DUVOLi,T作为因变量回归时,门限效应仍显著存在,说明回归结果是具有稳健型的,支持了假设2. Panel_C显示了控制变量对股价崩盘风险的影响.结论与以“SNYCHi,T”为门限变量进行回归的结果基本相同. 3.3.3 进一步分析 本文研究发现落入低股价同步性区间的样本约占总样本的16%,落入高市场化区间的样本约占总样本的30%,这说明我国整体市场效率仍旧较低,大部分地区的市场化程度有待提高.因此,本文直接以股价崩盘风险NCSKEWi,T作为被解释变量、机构投资者持股变量InsHoldperi,T作为解释变量构建固定效应面板模型,结果如表10所示. 表10 机构投资者持股与股价崩盘风险的面板回归结果Table 10 Panel regression results of institutional investor holdings and stock price collapse risks 研究发现若不对目前的市场环境变量进行区分,就我国整体市场环境而言,机构投资者持股仍会加大股价崩盘风险. 本文采用2011年~2015年我国A股市场上市公司的股票数据和财务数据,采用门限模型研究机构投资者持股对股价崩盘风险的影响是否会因市场效率和市场化程度的不同而发生变化,以此探讨机构投资者在我国资本市场中的作用.研究结果表明:(1)当市场效率处在高水平时,机构投资者持股会降低股价崩盘风险;当市场效率处在低水平时,机构投资者持股会加剧股价崩盘风险;(2)上市公司所在地区市场化程度处在高水平时,机构投资者持股会降低股价崩盘风险;上市公司所在地区市场化程度处在低水平时,机构投资者持股会加剧股价崩盘风险.(3)若不对目前的市场环境变量进行区分,就我国整体市场环境来说,机构投资者持股仍会加大股价崩盘风险. 总之,机构投资者能否起到降低股价崩盘风险的作用受到外部市场环境的影响,若大力发展机构投资者的同时不重视外部市场环境的建设,其效果可能会适得其反.因此应继续积极推进我国社会主义市场经济建设,提高市场效率,深化市场发展,完善法制约束,增强信息对称性,引导机构投资者真正发挥其稳定金融市场、防范金融风险的作用.

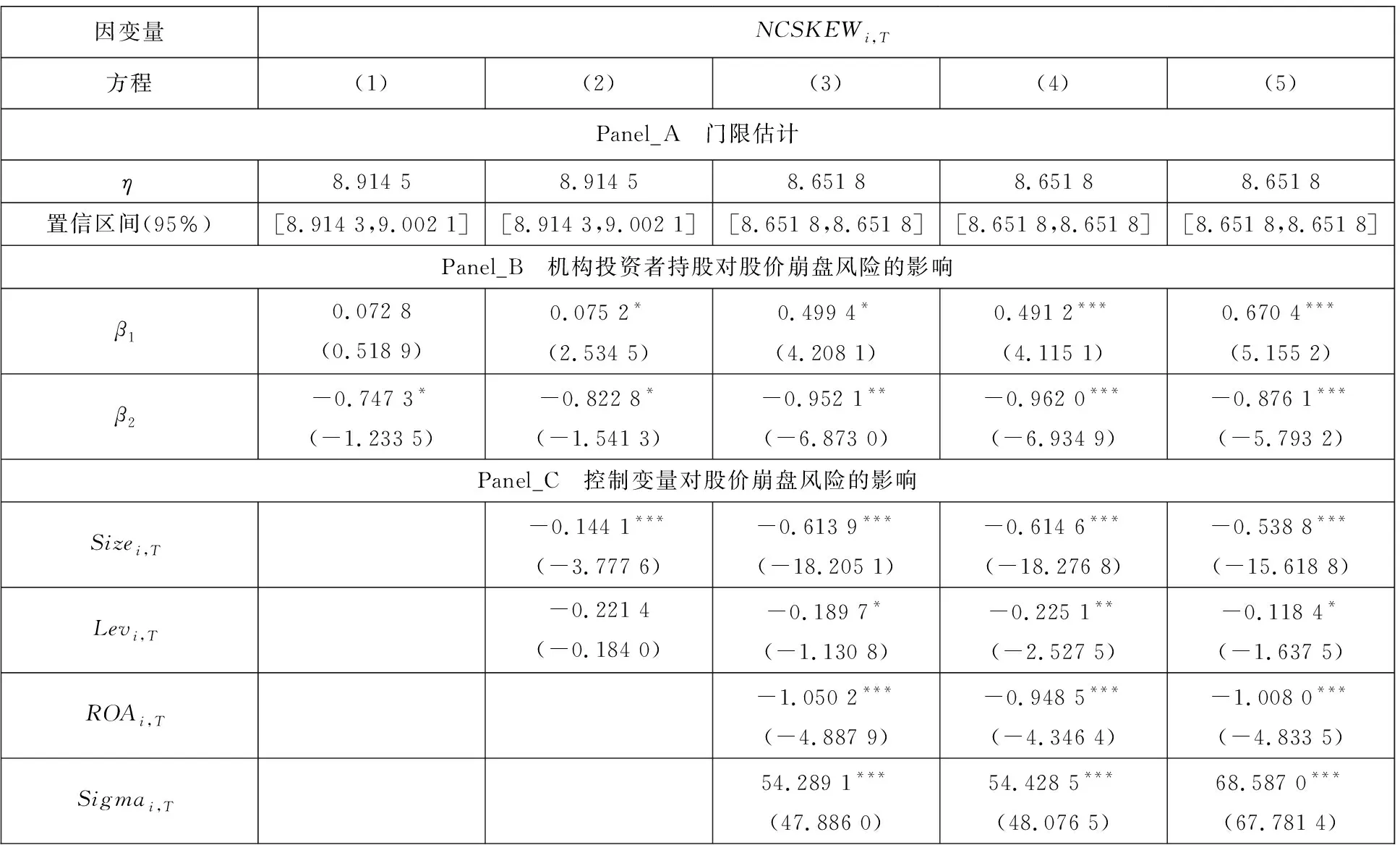

4 结束语