A企业并购动因及财务绩效分析

2020-07-14张青

张青

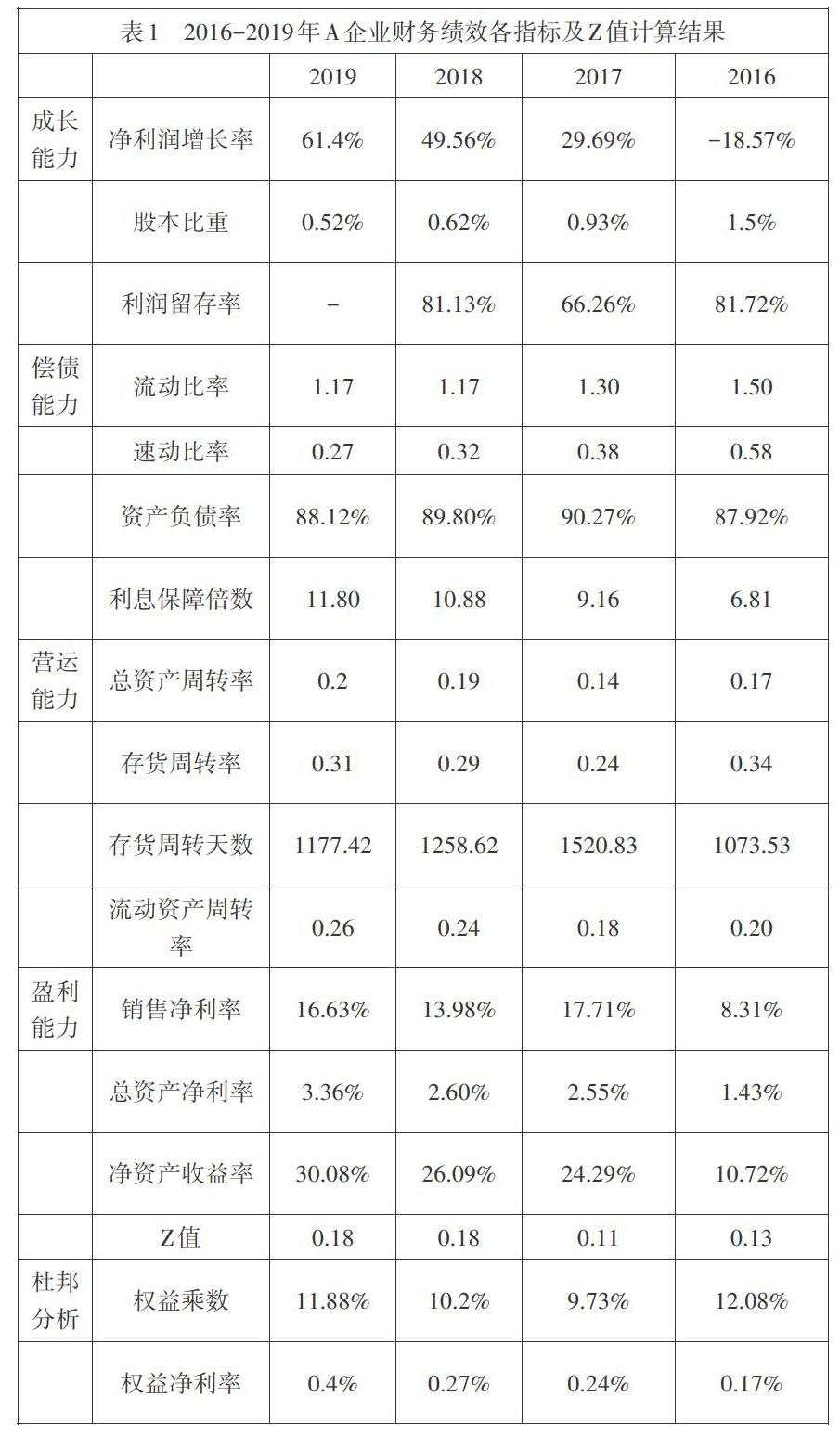

摘 要:房地产行业的迅速发展,加速推进了社会经济的增长,已逐渐成为国民支柱产业。为了研究房地产企业在并购活动前后的财务绩效表现,本文以A企业两次并购B企业文旅项目为案例,分别从成长能力、偿债能力、盈利能力、营运能力以及杜邦分析体系四个方面分析企业财务绩效表现,并结合Z值分析法,讨论并购后的不良资产结构等因素增加了企业的财务风险,最后从并购支付方式、并购标的选择以及并购战略制定三个方面予以启示。

关键词:企业并购;财务绩效;房地产;杜邦分析法

房地产行业的迅速发展,加速推进了社会经济的增长,已逐渐成为国民支柱产业。房子是居民的生活必需品,却也成为炒房者赚取差价的工具,近几年来,社会各界聚焦于房地产行业的发展及相关政策,据国家统计局发布的数据显示,2018年我国房地产开发企业已有97938个,较2017年增长2041家,且自2015年來,行业中企业的数量一直保持增长。由于房地产特殊的性质及生产经营模式,使得行业中企业的特征表现为,经营范围较广、强周期性、现金流需求较大、易受政策影响以及人才需求量较大等。在房地产开发项目起步阶段,地价上涨使得拿地成本不断增加,后续还需要投入大量资金进行开发建设,现金周转期较长,且由于各地政府出台的限购、限价、限涨等政策,国内大部分城市房价止涨趋稳,房地产库存增加。由于在投入资金及回收资金两方面同时受到较大压力,房地产企业的财务状况整体不佳,流动资金紧张、偿债能力较弱,同时企业易受宏观政策影响,财务风险水平偏高。

一、案例梳理

(一) A企业并购B企业文旅项目过程回顾

2017年7月19日,A企业控股有限公司在巨潮网公布并购协议书,其间接全资附属公司将支付人民币438.44亿元收购B企业的文旅项目,主要包括其在中国持有的文化旅游项目的项目公司91%的权益,共计13个文旅项目,目标项目的规划总建筑面积合计约为5940万平方米。

2018年10月29日,A企业再次公布与B企业订立的协议书,A将支付人民币62.81亿元,最终持有B企业下文化旅游管理企业的100%股权,全面接管13家文旅项目。

(二)A企业并购动因分析

第一,实现企业发展战略。B企业创立于1988年,是领先的跨国商业地产企业,品牌知名度高,在全国持有并运营多个商业地产和文旅项目。与A企业强强联合,有助于实现规模经济,提升项目整体价值。同时,有利于A企业实现高起点布局文化旅游业务板块战略,多元化业务也为公司降低了经营风险。

第二,提升市场竞争力。B企业拥有经验丰富的管理团队,且协议提供总体规划设计、建设管理、品牌许可、运营咨询以及运营管理服务。使已收购的文旅项目的运营管理更加清晰,提升管理效率,降低管理成本,有助于加快建立A企业在文旅领域的体系,提升品牌影响力,形成了商业地产的完整产业链和核心竞争力。

第三,拿地成本低。目标项目地理位置优越,均位于国内核心城市的重点区域,区位优势明显,与周边可以比的市场价格相比土地价格合理,B企业对其投资成本为325亿元,A企业将支付并购金额438.44亿元,增长了113.44亿元,并购土地面积5940万平方米,平均每平方米仅738元。不仅扩充了公司的土地储备,而且进一步增强行业竞争力,提升行业地位。

同时,B企业正加速实现其轻资产化转型,大规模出售房地产以便回笼资金,形成以现代服务业为主的大型跨国企业集团。且A企业表示,此次文旅项目并购后,还将与B企业就影视等领域加强合作力度,并购将更有利于两企业间合理评估价值。

二、并购前后企业财务绩效分析

2.1 财务(一)指标分析

成长能力分析。由表一所示,企业净利润增长率由2015年的-18.57%逐年增长,至2019年已达61.4%,增长了约80%,表明A企业业绩表现突出,市场竞争实力增强。股本比重偏低,仅占1%左右,经研究企业年报可知,A企业的留存收益占权益总额的60%-70%,因此,虽然企业的股本占比少,但是企业仍然具有一定的扩张能力。企业的利润留存率在60%-80%间波动,较高的利润留存率表明公司重视其后续发展,不希望因为股东分红过多而影响企业的经营扩张,但不同企业的经营模式不同,保留一定的分红可能释放出企业发展稳定的信号,进而吸收更多的投资。

偿债能力分析。据表1所示,自2016年起A企业偿债指标逐年降低,偿债能力不断下降。流动比率从2016年1.5逐年递减;速动比率直接反应企业的现金流是否充足,A企业速动比率从0.58降至0.27,直接下降一半;但总体看来,资产负债率较为稳定,可能是由于企业将流动性资产换为非流动性资产留存企业。一方面企业偿债压力显著加大,另一方面表明企业提升了借款的使用效率。利息保障倍数逐年递增,主要是由于企业息税前利润的不断增长所致,表明企业在经营销售方面实现了持续性提升。然而管理层应当注意提高企业的可使用资金水平,以防面临资不抵债状况。

营运能力分析。从表1中可以发现,企业在2017年的总资产周转率、存货周转率、流动资产周转率指标均处于低谷,2018、2019年各项指标逐渐回升。其中总资产周转率2017年低至0.14,但2019年提升至0.2,且流动资产与其变动一致;存货周转率2017年为0.24,而2019年提升了0.07,存货的周转速度加强,周转天数自然下降;主要由于企业并购后需要经过长期努力才能实现企业的协同效应,应注重并购后整合,使企业实现可持续发展。

盈利能力分析。表1中企业的各项盈利指标不断上升,盈利能力也在逐年增长。比如,企业销售净利率自8.31%增长至16.63%,净资产收益率从10.72%增长至30.08%。主要是由于自A企业16年起实行大规模并购活动,扩大了市场占有率和竞争力,增加了企业收入和利润。而销售净利率2018年下降,主要原因是销售收入增长89.37%,销售成本增长79.17%,净利润的增长率仅49.56%,根据其年报所述,其年内合同负债的增加与销售增长相符,变动原因是由于业务合并造成的,因此当年的销售净利率下降。

(二)杜邦财务分析体系

杜邦分析体系主要是通过总资产净利率与权益乘数两个核心比率相乘,对企业财务状况及经济效益进行综合系统分析评价的方法。其核心比率又根据不同的侧重可以分为销售净利率、总资产周转率以及权益乘数,分别对应企业的盈利能力比率、营运能力比率和长期偿债能力比率,总体作用可以反映一家企业当年的财务状况。

但杜邦分析法存在一定的局限性,比如总资产净利率中总资产为企业全部资产,为企业所有利益相关人拥有,而净利润只属于股东,两者较不匹配。由于对企业的数据掌握较少,故本文仅对初始的杜邦分析体系进行了计算分析,不再深入分析改进后杜邦分析体系。

由表一所示,权益乘数反映了企业的偿债能力,2017年即并购当年的长期偿债能力下降约2.35%,后续长期偿债能力逐渐回升。但综合计算后,A企业2016年权益净利率为最低,主要是受销售净利率影响。自2017年以来,由于企业资产周转率和权益乘数逐年增长,因此营业净利率的变动对权益净利率的影响开始减弱,权益净利率保持较为规律的增长变动。因此企业应在合理的战略规划上,注重综合能力的发展,从而保证企业财务绩效的提高。

对于房地产行业普遍的低周转率经营模式而言,搭配高盈利经营较为合适,由于A企业在房地产行业地位较高、市场占有率较大且一直致力于多元化经营,因此经营风险较低,可以搭配较高的财务风险从而获得更高的收益。

三、案例企业并购启示

首先,应采取灵活的支付方式,保障企业现金流健康。由表1可见,Z值数据在2017年显著下降,反映企业的财务风险上升。经计算,主要由于并购发生当年企业的偿债能力和营运能力下滑所致,随着企业营运能力的改善,2018年Z值上涨0.07,且2019年继续维持在0.18,但企业财务风险仍然存在,特别是不良的资本结构风险亟须改善。两企业的“世纪并购”规模较大,且全部采用现金支付,为企业后续发展带来了偿债压力。由于房地产行业资金投入大且回流慢的特性,房地产行业更应保障自身现金流健康,以免引发企业的生存危机。

其次,基于宏观环境状况,应谨慎选择并购标的企业。由于国家频繁对房地产行业采取宏观调控,信贷政策、土地政策等相关政策时常发生变动,都为企业发展带来极大不确定性影响。若后续国家的产业结构调控不利于房地产行业,而A企业持续采取大规模的房地产业并购,可能会给企业带来亏损。

最后,明确自身发展状况,合理制定收购战略。企业战略是企业对于自身当下的经营情况和未来发展目标,而设定的长远规划。A企业2016年起不断进行并购活动,本案例中A企业2017年斥巨资收购B企业的文旅项目,正式高起点进军文化旅游产业,2018年完成文旅项目100%的控制权。然而房地产企业在并购时,应当理性制定并购战略,了解并评估行业当前情况及政府对房地产业政策,切忌盲目大量收购。且战略制定后,往往应当结合市场动向进行调整,进而实现收益的最大化。

参考文献:

[1]周运兰,魏婧娅,陈玥.万达商业、融创与富力地产股权并购案分析[J].财务与会计,2018(21):22-24.

[2]陈有志,丁黎青,徐世腾.上市公司跨國并购财务风险及影响因素研究[J].管理现代化,2016,36(06):105-107.

[3]刘婧.海外并购的财务效应、风险及对策分析——以双汇国际并购史密斯菲尔德公司为例[J].商业经济研究,2017(11):163-165.

作者简介:

张 青(1993.02-);性别:女;民族:汉族;籍贯:江苏宿迁人;学历:硕士研究生;研究方向:企业并购。