2014-2018 年日本瓦楞行业、产量、瓦线、瓦楞层数、终端产业……数据解析!

2020-07-13

日本瓦楞纸箱协会公布的数据显示:2018 年度,日本国内的瓦楞纸板生产量达到了143.94亿m2,同比增长1.3%;消费量达到了105.15 亿m2,同比增长2.3%;出货量为37.53 亿m2,同比下降1.8%;年终库存为8531 万m2。2019 年度的数据尚未公布。

瓦楞纸板生产量与消费量

从瓦楞纸板的生产量来看,日本自2008 年金融危机以来一直保持稳定增长的态势,2009年最低下跌到了126.3亿m2,并 在2018 年 达到最高峰,达到143.94亿m2,同比2009 年的产量增加了13.93%。消费量与生产量的走势基本相同,2009 年最低为87亿m2,到2018 年 达 到105.5 亿m2,同 比2009年增长了21.26%。见图1 和2。

图1 日本1998-2018 年瓦楞纸板生产量(单位:亿m2)

图2 日本1998-2018 年瓦楞纸板消费量(单位:亿m2)

单层/三层/五层瓦楞纸板产量与占比

在 日 本, 三 层的瓦楞纸板占据了绝对的统治地位,从产量 来 看, 在2014 -2018年期间:三层瓦楞纸板的产量分别为121.79 亿m2,123.14亿m2,125.56 亿m2,127.63 亿m2,129.65亿m2,且呈现出逐年增长的趋势;五层瓦楞纸板的产量则分别为12.84 亿m2,12.51亿m2,12.48 亿m2,12.76 亿m2,12.67 亿m2,每年的产量基本保持稳定;而单层瓦楞纸板的产量则基本维持在1.61 亿~1.70亿m2。见图3。

从 单 层/ 三 层/五层瓦楞纸板所占的总比例来看,从2014 - 2018 年 间:三层瓦楞纸板所占最高比例在2018年超过了90%,达到了90.1%,最低在2014年为89.4%,比例呈现逐年递增;五层瓦楞纸板所占的比例分别为9.4%,9.1%,8.9%,9%和8.8%,基本上也是逐年下滑;单层瓦楞纸板的比例基本上为1.2%左右。见图4。至于七层的瓦楞纸板,基本上在日本的应用少之又少。

图3 日本2014-2018 年单层/三层/五层纸板产量

图4 日本2014-2018 年度单层/三层/五层纸板比例

日本八大地区的瓦楞纸板产量

从地域划分来看,日本国内的地域一般包括八大区域,即:北海道地方、东北地方、关东地方、中部地方、近畿地方、四国地方、中国地方和九州地方。关东成为当仁不让的瓦楞纸板生产第一大地区,2018 年的瓦楞纸板产量达到了62.51亿m2,紧随其后的分别为近畿地方和中部地方,分别为25.68 亿m2和18.32 亿m2。接下来的五大地区分别为九州地方、东北地方、中国地方、四国地方、北海道地方。八大区域中,北海道的产量最低,为4.15 亿m2。见图5。

图5 日本2018 年分地区瓦楞纸板年产量

终端产业瓦楞纸板消费量

在瓦楞纸板的使用领域,也就是终端领域来说,按照电器用品/机械用品,药品/清洁剂/化妆品,食品(含食品饮料、水果和蔬菜、其他食品),纺织产品,陶瓷/玻璃器皿/杂货,销售/送货上门/搬家,其他纸箱,除包装等划分为八大领域。

在日本,瓦楞纸板最大的应用领域为食品行业,2018 年的消费量达到了54.33 亿m2(含食品饮料的40.56 亿m2、水果和蔬菜的9.78 亿m2,以及其他食品的3.99 亿m2),紧随其后的是销售/送货上门/搬家行业(15.18 亿m2),电器用品/机械用品(7.09 亿m2),药品/清洁剂/化妆品(5.77亿m2),陶瓷/玻璃器皿/杂货(4.78 亿m2)等。见图6。

图6 日本2014-2018 年终端行业瓦楞纸板消耗量

用于加工瓦楞纸板的纸张消费量

从2014年到2018年,日本国内用于加工生产瓦楞纸板的纸张消费量也呈现出逐年增长的趋势,2014 年度的消费总量达到了729.64 万t,到2018 年则达到了762.43 万t,增长了4.49%。其余3 年分别为730.2 万t,739.67 万t 和752.66 万t。见图7。

图7 日本2014-2018 年原纸消耗量

从面纸的消费量来看,2014-2018 年,每年的消费量依次为436.9 万t,437.54 万t,443.68 万t,451.77 万t 和457.04 万t,见图8。从芯纸的消费量来看,2014-2018 年,每年的消费量依次为292.71 万t,292.65 万t,295.99 万t,300.88 万t 和305.38 万t。见图9。

图8 日本2014-2018 年面纸消耗量

图9 日本2014-2018 年芯纸消耗量

从瓦楞纸板的克重来看,2014年-2018年的总平均克重分别为614.6 g/㎡,610.3 g/㎡,607.7 g/㎡,608.2 g/㎡和608.1 g/㎡,总体的趋势是下降的,这也复合日本国内希望将纸张克重逐年降低的指导政策。见图10。

图10 日本2014-2018 年瓦楞纸板克重

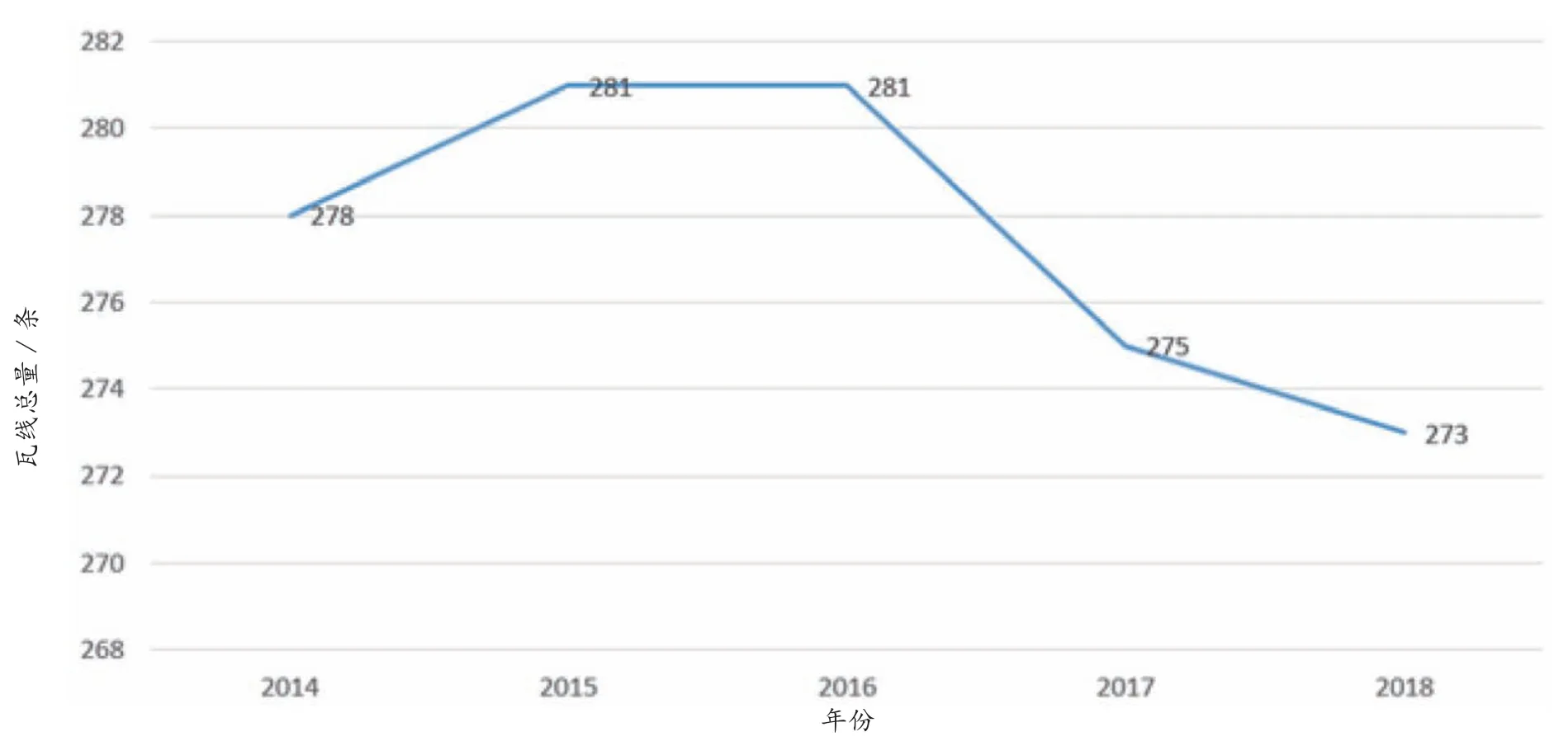

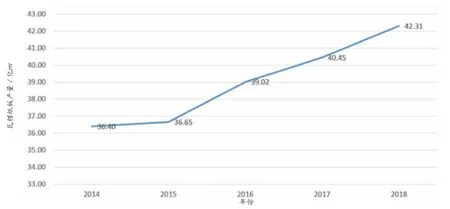

瓦线总量和每条瓦线的年均产量

在过去的5 年内,日本国内的瓦线总量始终保持在300 条以下,并在过去的3 年内保持下降的趋势,从2016 年的281 条到2018 年的273 条,总计减少了8 条,但每条瓦线的平均产量从2015 年的4889 万m2增长到了2018 年的5273 万m2,增长了7.85%。见图11 和12。相较于我国国内的瓦线总量和每条瓦线的平均产量,日本企业的优势是显而易见的。

图11 日本2014-2018 年瓦线总量

图12 日本2014-2018 年瓦线年均产量

日本瓦楞包装产业概况

整体而言,日本的瓦楞包装行业经过多年的优胜劣汰和市场整合,目前整个产业的集中度已经非常高,基本上市场被两大纸箱包装及工业包装造纸集团即日本联合包装株式会社和王子制纸所占据,其中前者在纸箱彩印包装方面在日本国内市场占有率第一,另外在软包装、重型包装的市场占有率方面也是独占鳌头,而在工业包装用纸方面,则是王子制纸处于领先地位。两家集团公司在日本国内的市场占有率总计达到了50%~60%,其余则为一些独立的瓦楞纸箱生产与加工企业,也就是二级厂和三级厂总计约占有40%~50%的市场。

二级厂就比如国内纸箱企业经常会赴日参观的日本神崎纸工株式会社,就是一家集纸箱、纸板生产与一体的二级厂,纸板首先供应自家工厂,有剩余产能也对外销售。该企业主要设备以三菱的瓦线和印刷机为主,并基本实现了全自动化,1 条纸箱生产线就3 个人操作,1 个在前面码纸,1 个在中间换印版,1 个在后面质检。后道加工都是自动糊箱和自动打包,机械手自动堆码,人员利用率非常高。

此外一些富有特色的三级厂,就比如在中国国内出镜率较高的ACT 石原纸箱企业,就是一家自动化程度极高的纸箱厂。虽然只是三级厂,但对产能、效率、速度极为推崇,为此公司安装了4 条最新的瓦楞纸箱加工生产线,其中包括2 条新幸的纸箱印刷联动线,还有1 条梅谷的纸箱印刷联动线,以及1 条印刷模切+糊箱生产线,并全部配有机器人打包堆码,其生产质量和生产效率在日本国内都处于领先地位。

日本国内纸箱包装第一家企业当属联合包装,联合包装旗下业务涵盖了制造和销售瓦楞纸板、瓦楞纸箱、折叠纸盒、箱板纸、软包装、玻璃纸、重型包装(聚乙烯耐用袋、牛皮纸袋等),以及相关的包装机械和各种功能材料、无纺布、造纸机械和运输业务等。联合包装在日本国内拥有4 家造纸厂、26 家纸箱厂、21 个办事处、3 个彩印厂和1 个琉璃工厂。

年报显示,联合包装2018财年(自2018年4 月1 日到2019年3 月31 日)实现营业收入约428.78亿元人民币,归属于母公司的净利润为11.26亿元人民币。公司在纸板及纸箱相关的业务方面的总收入占公司总收入的66.1%。2018财年,在瓦楞纸板及瓦楞纸箱板块实现了营业收入为283.57 亿元人民币,同比增长8.8%,公司在日本的工厂总计生产了249.7 万t 包装用纸(含箱板纸、卡纸、纸管等),同比增长1.8%。见图13。

受益于国内快递业务的快速增长,联合包装在日本的工厂总计生产的瓦楞纸板达到了42.3亿m2,同比增长4.6%,占日本2018 年总产量的将近30%。瓦楞纸箱的总产量达到了34.34 亿m2,同比增长5.7%。从其服务的客户领域来看,第一大市场客户还是隶属于食品行业,总占比达到了48.1%,这也与整个日本是一致的,紧随其后的是农产品的8.5%、化工及制药的8.0%、家电和机械的7.5%等。见图14。

图132014-2018 年日本联合包装包装用纸产量

图142014-2018 年日本联合包装包装瓦楞纸板产量

王子制纸旗下业务涵盖了工业材料如箱板纸、瓦楞纸箱、折叠纸盒、纸袋等,家用和消费品如纸巾卫生纸、纸尿布、湿巾等,功能材料如特种纸、功能性薄膜等,三林资源如木材、纸浆等,印刷和通信如新闻纸、印刷和书写纸、通信纸等。王子制纸2018 财年(自2018 年4 月1 日到2019 年3 月31 日)实现营业收入约1022.13 亿元人民币,归属于母公司的净利润约34.25 亿元人民币。

与联合包装的产能绝大部分位于日本国内不一样,王子制纸的瓦楞彩盒的产能相当一部分位于海外在日本国内,王子制纸运营了1 家箱板纸工厂、3 家瓦楞纸箱厂以及4 家折叠彩盒加工厂。