绿色金融视域下中国金融系统与生态环境系统耦合协调度分析

2020-05-09苏任刚鲁学生

苏任刚,鲁学生

绿色金融视域下中国金融系统与生态环境系统耦合协调度分析

苏任刚,鲁学生

(安徽商贸职业技术学院 会计系,安徽 芜湖 241002)

绿色金融是引导要素流动支持经济与生态环境协调发展的动力。明确金融系统和生态环境系统耦合协调情况是绿色金融战略顺利实施的前提条件之一。在引入金融绿化指标基础上构建了金融系统和生态环境系统耦合协调发展测度指标体系。运用耦合协调测度模型测算了中国2002-2016年金融系统与生态环境系统耦合协调程度。揭示了两系统不同阶段耦合变化特点及其背后的深层原因。运用灰色关联度分析方法遴选出影响两系统协调运转的主要因素。有力佐证了中国在2016年进行绿色金融顶层设计和开展绿色金融战略时机选择的正确性。清晰呈现出改革和创新是两大系统持续耦合协调发展的不懈动力。最后提出了促进绿色金融发展的若干建议。

绿色金融;生态环境;耦合协调度;灰色关联度;

2016年是绿色金融快速发展的开始之年,在这一年中央初步确立了绿色金融发展的顶层设计。2017年6月国务院决定建设五个绿色金融改革试验区。这表明绿色金融相关理论政策正式落地并逐步付诸实践。绿色金融战略的实施抓住了金融这条带动经济发展影响生态环境的主线。金融贯通于社会再生产的全过程,金融与物质要素的结合成为扰动生态环境的因子。建立绿色金融体系,通过绿色金融引导要素投入到绿色产业经济当中并最终实现金融与生态环境系统的耦合协调发展,是绿色金融战略要达到的一个重要目的。

目前学者们主要研究金融系统发展与经济系统发展、产业结构调整、城镇化发展和能源系统发展[1-6]的耦合协调关系。对于金融系统与环境系统耦合的研究较少。对于耦合协调问题的深层次机理分析较少。本文从理论和实证两方面分析金融系统与生态环境系统的耦合协调状况,探究促进两大系统耦合协调运转的因素和规律,揭示绿色金融投资方向,为绿色金融战略的开展提供建议。

一、系统耦合协调的理论解析

(一)系统耦合协调测度模型

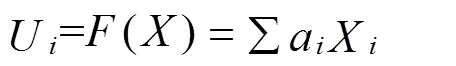

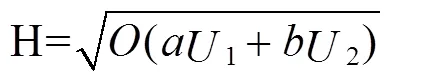

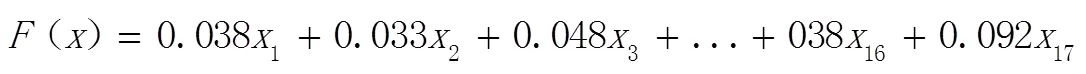

建立金融系统(F系统)发展函数与生态环境系统(E系统)发展函数。

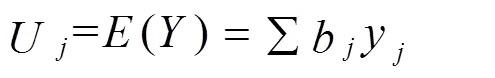

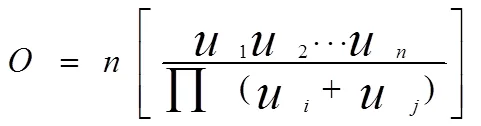

构造金融系统和生态环境系统耦合协调度H。

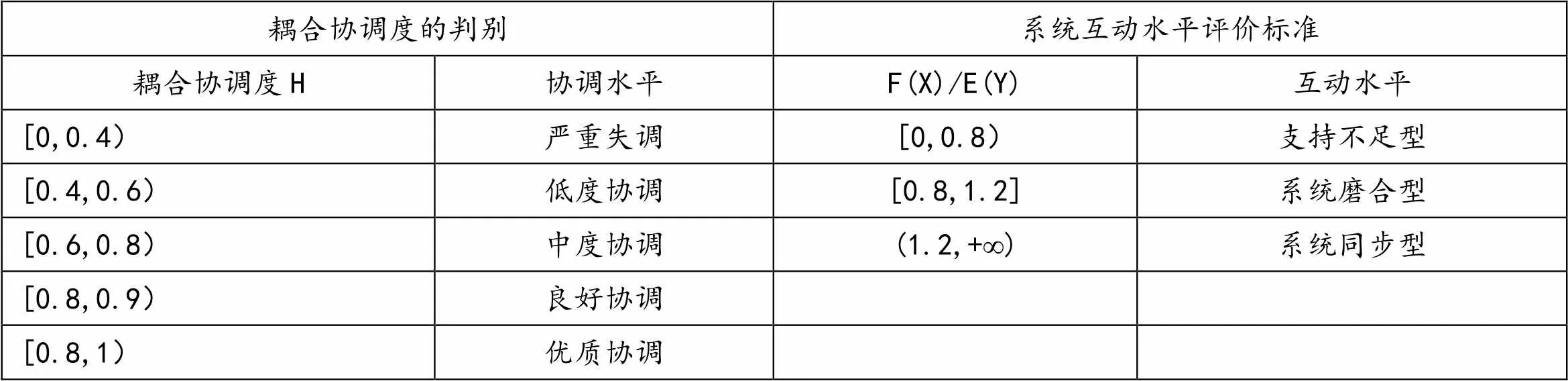

(二)系统耦合协调评价标准

评价标准是衡量金融系统与生态环境系统耦合协调发展的尺度。在考虑两大系统发展水平、影响程度等因素基础上。提出耦合协调度H的区间评判标准和协调发展类型(见表1)。

(一)系统耦合协调评价指标体系

为了客观地量化中国金融系统和生态环境系统发展水平以及耦合协调情况,需要建立评价指标体系。在建立指标体系时借鉴已有的研究成果,遵循科学、全面、系统、可操作的原则。对于两大系统从多层次多角度去设置测量指标。对于金融系统而言,不仅总量要大、效率要高,而且结构要合理,并体现绿色金融的趋势。对于生态环境系统而言,既要体现自身现状,又要体现绿色金融在生态环境系统发展中的作用。建立评价指标。①篇幅限制,指标体系不再展示,留存备索。

表1 耦合协调度判别标准及系统互动水平标准

二、系统耦合协调评价过程说明

(二)数据来源

选取中国2002-2016年的数据。所用数据来源于国家统计局网站、经济数据以2000为基期平减。

(三)实证过程说明

1.原始数据的标准化处理。对于各指标进行无量纲化处理.使得取值范围在[0,1]之间。

2.熵权法计算系统指标权重。

3.计算金融系统和生态环境系统的发展水平值与耦合协调值。采用熵权法计算出权重后再运用 式(1)和式(2)计算两系统发展水平值。最后运用式(3)和(4)得到两系统的耦合协调度值H。

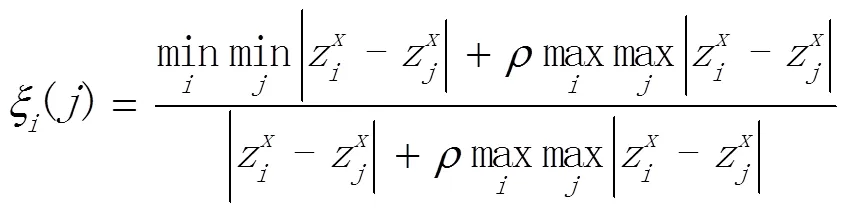

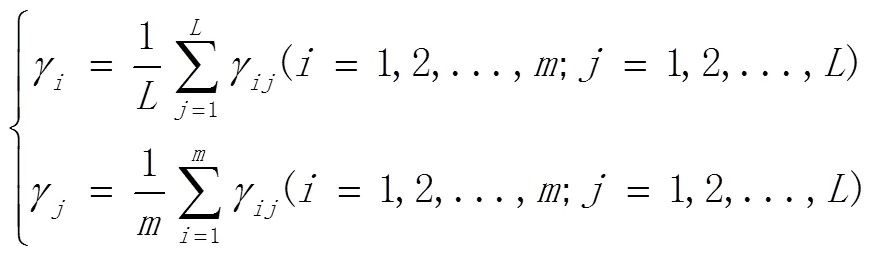

4.系统间灰色关联度分析。采用灰色关联度分析探求影响金融系统与生态环境系统耦合协调发展的主要因素。首先从两系统的基础指标入手,进行分析:

三、实证分析

(一)系统水平值计算分析

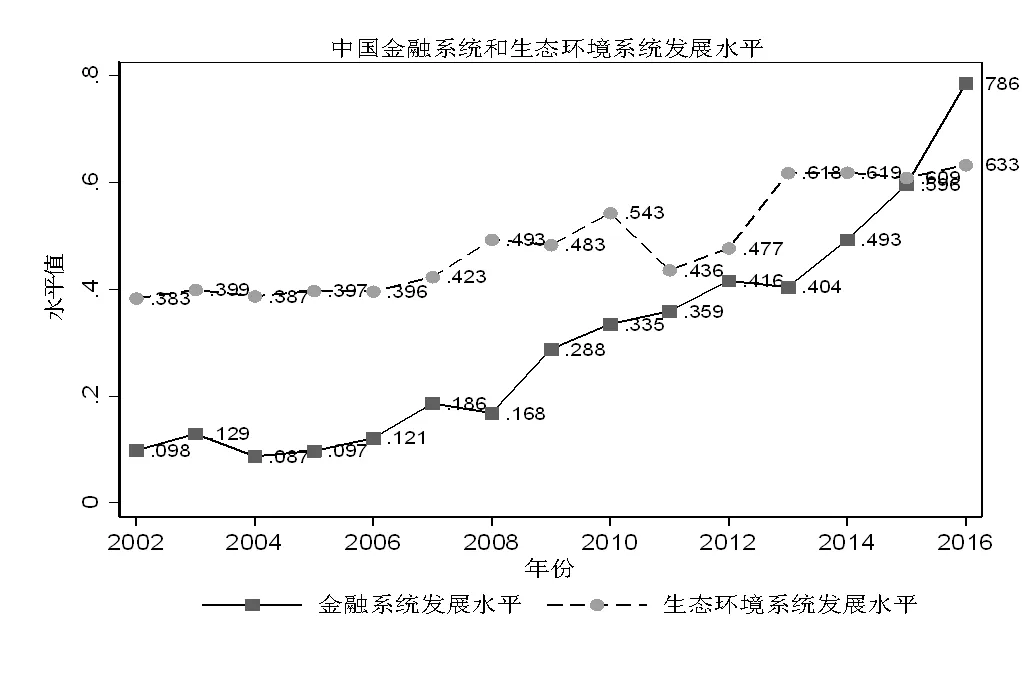

从上面的折线图可以看出,两大系统在很长时间内都处于较低的发展水平。2002-2015年生态环境系统的发展水平整体高于金融系统的发展水平,说明金融系统对于生态环境系统改善没有提供有力的支持。短周期变化的金融系统发展速度更快,长周期变化的生态环境系统发展速度明显具有滞后性。经过长期投入量的积累才会有一点质的跨越,是典型的破坏容易保护难。2016年是关键的一年。金融系统发展水平超过了生态环境系统的发展水平,说明金融系统可以开始拉动生态环境系统向上共同发展。2016年是中国绿色金融发展开始之年,就在这一年中国初步确定了绿色金融发展的顶层设计。两大系统发展水平数据分析结果有力地佐证了在2016年实施绿色金融战略时机选择的正确性。

按照时间顺序对金融系统折线变化进行分析,中国在2001年加入WTO,但金融业在加入WTO之初并没有马上开放,发展相对平稳。而2002年的金融系统发展还处于较低水平。2003年中国金融改革力度空前,银监会定责挂牌,社保基金、QFII相继入市,金融系统发展水平短暂提升,但之后两年金融系统受到坏账累积的影响出现了发展水平的下滑。2005年金融利率市场化改革和货币市场改革取得了重大突破。国有银行股份制改革和股权分置改革开始。2006- 2007年间,中国金融系统发展水平显著提高。2008年受全球经济危机影响,中国金融系统发展水平下滑。2009年开始,应对经济危机的一揽子计划出台实施,金融体系信贷扩张加强,随着创业板的推出,中国金融系统发展水平稳步提高。2012年地方逐步扩展金融综合改革,城市商业银行和互联网金融蓬勃发展,金融创新和金融改革逐步加快,中国的金融系统发展水平显著提高。2015年金融保险制度实施、人民币加入SDR、亚投行成立,这些重大事件促进了中国金融系统的发展。2016年中国开始构建绿色金融体系。

从中国金融系统发展水平提升的脉络梳理可以看出,这些闪耀着改革和创新智慧的金融重大事件推动了金融系统发展水平的曲折上升。由此可见,金融改革和创新是金融系统持续发展的关键和不懈动力。绿色金融作为金融发展的新范式,将进一步提升金融系统发展水平,是金融改革创新的重要一环。绿色金融改革使得金融系统不断绿色化、可持续化,发展深度和广度不断提升,也助推了金融系统发展再上一个新台阶。

按照时间顺序对生态环境系统折线变化进行分析。2002-2006年生态环境系统的发展水平较低。虽然自2000年开始中国陆续开展了退耕还林等一系列重大生态工程建设,累计投入近万亿元。但生态环境治理需要一个漫长的时间,改善效果没有马上显现。2007-2012年生态环境改善上了一个新台阶,其主要原因是国家对生态环境保护资金投入空前加大,仅环境污染治理一项投资在2012年就达到了8253.46亿元。2008年国家环保局升格为国家环保部,说明党和国家对于生态环境改善非常重视。随之,相关的政策法规密集出台,生态环境系统发展水平加快。2012年党的十八大把生态文明建设纳入到中国特色社会主义事业五位一体的总体布局之中,生态环境改善力度进一步加大。2013-2016年生态环境系统发展水平明显提高。通过以上分析可以得出两方面启示。一是,生态环境的改善需要金融系统的资金支持,绿色金融战略势在必行。当然,绿水青山也会为绿色投资和产业发展提供回报的空间。二是,生态环境的改善需要国家政策的引导和规制。要逐渐将政府干预转化为市场的动力,最终走上市场运作为主政府调节为辅的绿色发展道路。

(二)系统耦合协调度计算分析

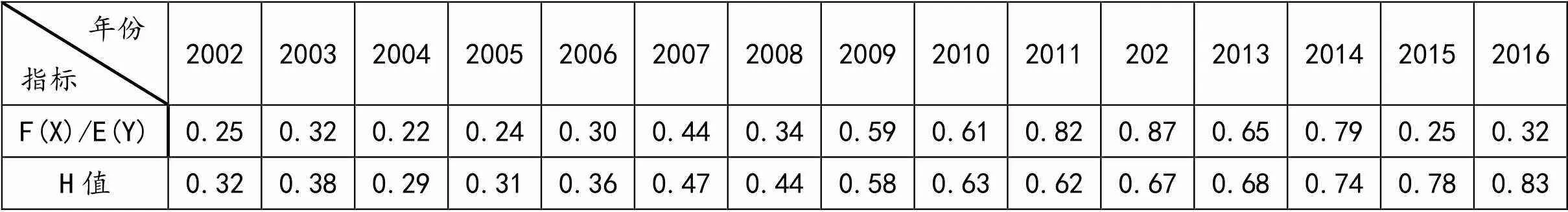

在系统发展水平F(X)和E(Y)计算的基础上,利用式(3)和(4)得到中国金融系统和生态环境系统的耦合协调度值H。(见表2)。

表2 中国金融系统与生态环境系统耦合协调度值分析表

根据表1、表2可以看出金融系统和生态环境系统协调度H是耦合度与发展水平的综合反映。它一方面受到耦合度波动的影响,另一方面也受系统发展水平的影响,呈现整体波动的阶段上升趋势。

根据金融系统和生态环境系统耦合协调度H值判断。两系统经历了四个阶段。2002-2006年H<0.4且F(X)/E(Y)

根据两系统耦合协调值的计算分析结果可以看出,金融系统和生态环境系统经过长时间较低水平的耦合协调发展后,在2016年全面跃迁到一个较高的发展层次。中国很好地把握了这一趋势和时机,以绿色金融战略为助力把经济发展和生态环境保护推向互动协调发展的轨道。中国的金融系统和生态环境系统拟合曲线的斜率为正、但数值较小,耦合协调起点低,整体呈现上升趋势。两系统整体运行刚刚进入稳定同步发展阶段。如果要继续提升这一发展趋势,需要注入绿色金融的新动力。以绿色金融战略促进绿色经济发展,以绿色经济发展倒逼经济结构转型和资源的配比关系,提高资源配置效率,实现金融、经济、环境的耦合协调发展。

(三)系统灰色关联度计算分析

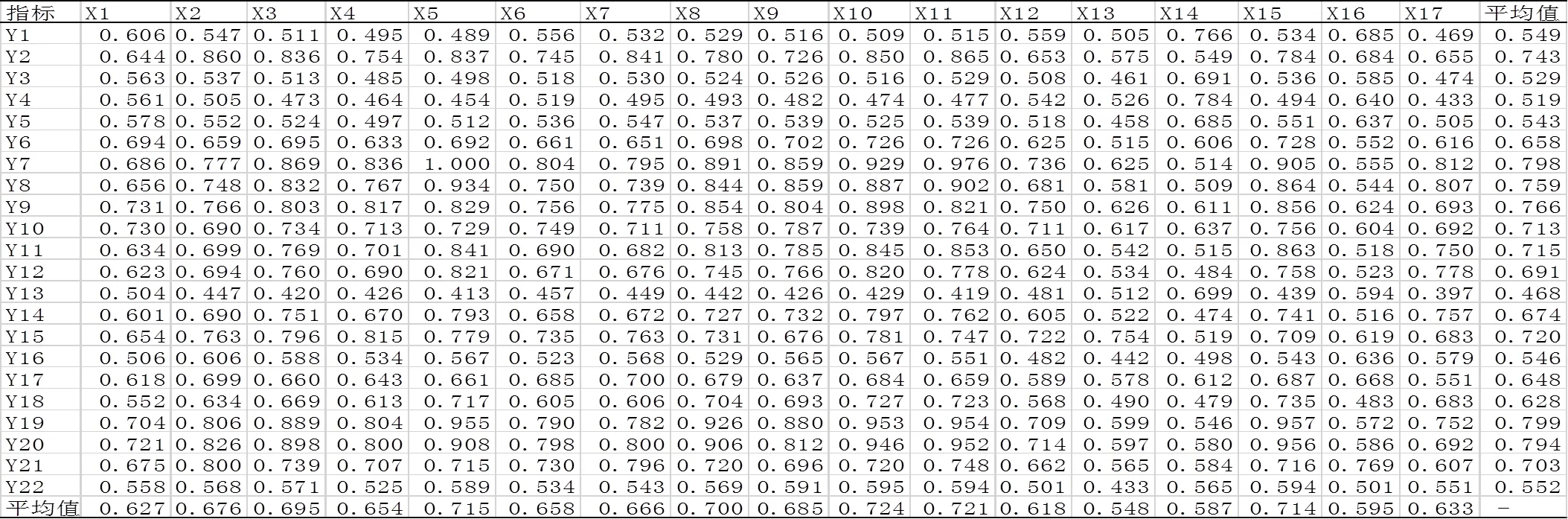

根据前面的系统间灰色关联度分析过程,运用公式(5)和公式(6)计算出中国金融系统和生态环境系统耦合协调作用矩阵,分别按矩阵的行和列求平均值(见表3)。表3中X和Y代表的是评价指标。计算过程复杂,限于篇幅不再列出,留存备所。

首先,金融系统所有指标中影响生态环境系统最弱指标的关联度平均值仍然达到了0.548。处于中等耦合强度,说明金融系统和生态环境系统是密切相关的。其次,根据金融系统指标对生态环境系统影响由大到小的顺序可以看出,“中小银行业金融机构资产比例(X10)”指标对生态环境系统的平均影响最大,关联度平均值是0.724。“金融业增加值/GDP (X11)”指标影响次之。关联度平均值是0.721,说明金融业整体规模扩大和价值的增加对于生态环境系统的改善有积极的作用。同时,金融结构的调整也非常重要。国有大型金融机构是引导绿色金融作用于生态环境系统的主导力量,也不能忽视中小金融机构和互联网金融的参与。实现绿色金融投资主体的多元化、投资结构合理化。这将会为生态环境改善注入更多资金。青山绿水也会为金融系统优化发展带来可持续的资金流。最后,“上市公司数量(X5)”指标关联度平均值是0.715,“直接融资占比(X15)”指标关联度平均值是0.714,“直接融资/间接融资(X8)”指标关联度平均值是0.700,说明上市公司行为对于生态环境有着重要影响。上市公司肩负着生态环境保护的责任,应当履行环境信息披露义务。国家相关部门要加大力度规制上市公司污染生态环境的行为,激励上市公司投资绿色产业,进行符合绿色节能环保标准的技术创新和升级改造。同时,鼓励更多的中小绿色企业上市融资加快发展,促进产业结构优化。绿色金融工具创新是绿色金融开展的重要方面。可以断定绿色债券、绿色股票、绿色基金等直接融资方式是未来绿色金融发展的重要融资方式。以上这些方面也是促进金融系统和生态环境系统耦合协调发展的主要因素。

表3 中国金融系统和生态环境系统耦合协调作用矩阵表

在生态环境系统指标中“节水灌溉面积(Y19)”指标对金融系统的平均影响最为显著,平均关联度达到了0.799。“水土流失治理面积(Y20)”指标平均关联度为0.794。具体到两两指标之间作对比,“直接融资占比(X15)”指标与“节水灌溉面积(Y19)”指标,“水土流失治理面积(Y20)”指标关联度是0.957和0.956。中国是一个水资源分布严重不均和人均水资源严重缺乏的国家,植被的破坏和水土流失也很严重。要改善生态环境系统就要加大力度“治水”和“节水”。其治理需要大量资金的投入。除了国家投资,还需要创新绿色金融产品,利用绿色债券等多种直接融资方式,形成持续多元的资金流。未来的节水、净水技术和产业必将是绿色金融和相关企业投资的热点,也是促进金融系统和生态环境系统耦合协调发展的动力因素。其次,“城市生活垃圾无害化处理率(Y7)”指标平均关联度是0.798,“工业污染治理投资总额(Y9)”指标平均关联度是0.766,“环境污染治理投资总额(Y8)”指标平均关联度是0.759,“二氧化硫排放总量(Y2)”指标平均关联度是0.743,“城市污水处理率(Y11)”指标平均关联度是0.715。具体到两两指标之间基本上与平均指标关联度变化趋势保持一致。中国是一个有14亿人口的大国。随着工业化和城镇化进程的加快,环境污染问题和城市污染问题凸显。与污染治理相关的技术和产业,以及垃圾分拣与再利用技术和产业将是绿色金融和企业投资的热点。通过逐渐走市场化道路一方面解决生态环境治理问题,同时在治理过程中促进相关技术和产业的进步,从而促进金融系统和生态环境系统耦合协调发展。通过灰色关联度方法探求出金融系统融资规模、多元结构、融资方式、金融创新工具这些影响绿色金融和系统耦合协调发展的主要因素。发现了伴随生态环境治理、工业化和城镇化进程的绿色金融与相关企业的投资经营热点技术和产业。为绿色金融战略的实施和两大系统的耦合协调发展提供了一些抓手和突破点。

四、建议

绿色金融要引导要素配置以实现经济与环境的均衡协调发展。为了保障绿色金融驱动力的顺利传导提供建议如下。第一,综合运用货币政策、财税工具和环境产业政策界定排放权、量化外部性。提高绿色投资回报率,增加污染项目与产业的成本率。根据绿化资本和企业的投资生产偏好,引导资源向绿色项目和产业配置。第二,加强直接融资市场的发展,实现投资主体的多元化。政策性金融机构起到示范作用。引导商业性金融机构、互联网金融机构等新兴金融主体和社会公众投资绿色产业和项目。促进产业结构升级,实现可持续发展。第三,创新绿色金融产品,以绿色担保抵押方式降低绿色信贷的信息不对称。绿色保险要将生态环境污染的隐性成本显性化。对绿色债券进行评级以获得优惠利率。对于绿色风险投资基金可以用高资本收益率内化外部性。第四,依托于市场运作,建立绿色金融信息化管理体系,有效传递环境资源稀缺性的价格信号,强化企业的社会责任和环境信息披露。引导绿色金融市场化运作。第五,建立和完善独立的第三方绿色评价和管理机构,研究量化金融机构和企业投资性经营行为外部性的方法。通过投资发展绿色项目和产业,将绿水青山的隐性收益显性化。同时,逐步加强全社会绿色投资、生产、消费理念的培养和绿色政绩观的培育。

[1]喻平,严卉靓.金融创新与经济增长的耦合关系[J].武汉理工大学学报,2016,29(6):1148-1156.

[2]周惠民,逯进.金融发展与经济增长的时空耦合度测[J].城市问题,2017(3):59-66.

[3]何宜庆,陆佳俐.金融集聚、产业结构及生态效率耦合协调实证分析[J].南通大学学报,2015,31(6):114-120.

[4]曾繁清,叶德珠.金融体系与产业结构的耦合协调度分析[J].经济评论,2017(3):134-147.

[5]俞思静,徐维祥.金融产业集聚与新型城镇化耦合协调关系时空分异研究[J].华东经济管理,2016,30(2):27-33.

[6]郑丽,胡龙波.中国能源与金融系统耦合协调发展分析与评价[J].统计与信息论坛,2016,31(10):29-34.

Analysis on the Degree of Coupling and Coordination between China's Financial System and Eco-environment System under the View of Green Finance

SU Ren-gang, LU Xue-sheng

Green finance is the driving force for the coordinated development of economy and eco-environment through its guidance of element flow. One of the prerequisites for the smooth implementation of green financial strategy is to know clearly about the situation of the coupling and coordination between the financial system and eco-environment system. Based on the introduction of the indicator for financial greening, the paper constructs an evaluation indicator system for the coupling and coordinated development of financial system and eco-environment system. The coupling and coordination evaluation model is then used to measure the degree of coupling and coordination between China's financial system and eco-environment system during 2002-2016, revealing the characteristics of the changes in the coupling between the two systems at different stages, and also the deep-rooted causes. Then grey correlation analysis method is used to find out the main factors influencing the coordination between the two systems, which strongly proves the correctness of China's decision for top design on green finance and its choice to carry out green financial strategy in 2016. It is very clear that reform and innovation are the two unremitting impetus for the continuous coupling and coordinated development of the two systems. At last, some suggestions on promoting the development of green finance are put forward.

green finance; eco-environment; degree of coupling and coordination; grey correlation degree

2019-12-29

安徽省高校自然科学研究重点项目(KJ2017A588);安徽省高校国内访学研修项目(gxfx2017201);安徽省高校自然科学研究重点项目(KJ2018A0722)

苏任刚(1979-),男,河北乐亭人,安徽商贸职业技术学院会计系讲师,硕士。

10.13685/j.cnki.abc. 000478

F205;F832.7

A

1671-9255(2020)01-0025-05