以史为鉴锻造现代玩具制造业

2020-05-09黄子婧

本刊记者 黄子婧

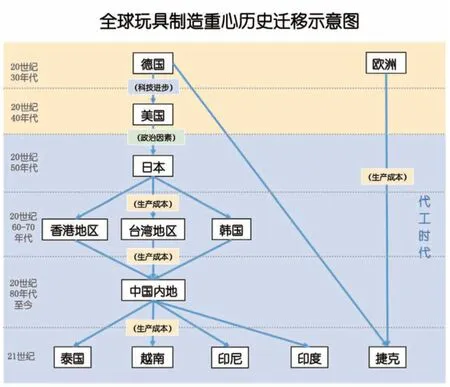

古语有云:“以史为镜,可以知兴替。”在中国内地成为“世界玩具工厂”之前,日本、亚洲四小龙中的韩国以及香港地区、台湾地区也都曾经担任过同样的角色,当玩具制造业重心转移至中国内地之后,它们也努力寻求出路,走出了各自的一方天地。

在探讨中国代工企业出路时,一方面可以借鉴这些“前辈”们的经验,另一方面,也要充分了解虎视眈眈的后来竞争者,知己知彼,方能有的放矢。

而在远离全球玩具制造主场的欧洲,捷克却以另一种优势,紧随中国,成为全球另一个玩具制造业重心,它的经验也值得留意。

经济、技术、政治因素是全球玩具制造重心迁移的三大推动因素

回顾 经济是产业迁移首要因素

总体而言,世界玩具制造重心经历了4次大规模迁移。经济因素就影响了其中两次,是产业迁移的首要因素。

第一次迁移从德国到美国:技术发展

早期的玩具仅为手工制品。受限于当时低下的生产效率和文化认知差异,各国只能自产自销,并未形成规模,更别提放到国际市场上进行贸易了。20世纪初,德国的锡制玩具风靡市场,在玩具研发、手工业水平方面形成规模效应,成为当时的世界玩具制造重心,并大量出口。直到一战爆发,中断了玩具国际贸易。

一战后,玩具成为儿童抚平战争伤痛的工具,需求大增。而德国所擅长的木制、金属玩具由于工艺所限,产量跟不上。塑料,作为一种新兴材料,被大量应用到玩具制造中,通过注塑工艺,实现了大规模量产。在此背景下,受益于第二次工业革命的美国进入电气化时代,工厂生产形成流水线批量、标准化高速发展,带动了玩具制造业的腾飞,产品大量出口。技术的更新,推动了第一次玩具产业迁移。

第二次迁移从美国到日本:政治因素

第二次产业迁移发生在二战结束后的20世纪50年代。日本作为战败国,很多工业设施都在战争中被摧毁。战胜国美国出于自身政治利益考虑,扶持日本,将其作为西方的“亚洲工厂”加以改造,承接全球制造业转移。而玩具制造业被指定为出口产业,赚取外汇以帮助日本政府购买食物和其他急需的进口物资。玩具产业进入了真正意义上的代工时代,为美国美泰、费雪等玩具商生产产品。在此期间,工业团体成功地引入了质量认证系统,从而帮助该行业迅速发展并确立了玩具作为日本重要出口产品的地位。

第三次迁移从日本到亚洲四小龙:生产成本

由于传统玩具制造业是劳动密集制造型产业,机械辅助仅在生产过程中占很小的比例。因此,在20世纪60年代后期,当日元持续升值、用工成本不断提高时,在日生产的美国玩具商,还有早前发展起来的万代、多美等日本本土玩具商因经济压力,开始寻求新的生产基地。

此时,韩国、香港地区、台湾地区都因为和欧美、日有着政治亲近关系,加上相对完善的模具业、注塑制造业与五金零件业等相关产业蓬勃发展为基础,廉价的劳动力为优势,承接了美、日的玩具制造,并先后享有“玩具王国”的名声。玩具制造业和其他制造业一道,为上述三地的经济腾飞立下了汗马功劳。

第四次迁移从亚洲四小龙到中国内地:生产成本

20世纪70年代末,随着人力、土地成本上涨,以及1979年中国内地改革开放的政策效应,美、日、韩以及港台等地产业资本纷纷到中国内地的珠江三角洲、福建、山东等东南沿海地区投资设厂,将传统玩具生产线转移至此。

从20世纪80年代至今,中国内地成为了当之无愧的“世界玩具工厂”40年,时间比前面几位“前辈”都要长得多。

现状 曾经的“世界工厂”因地制宜转型

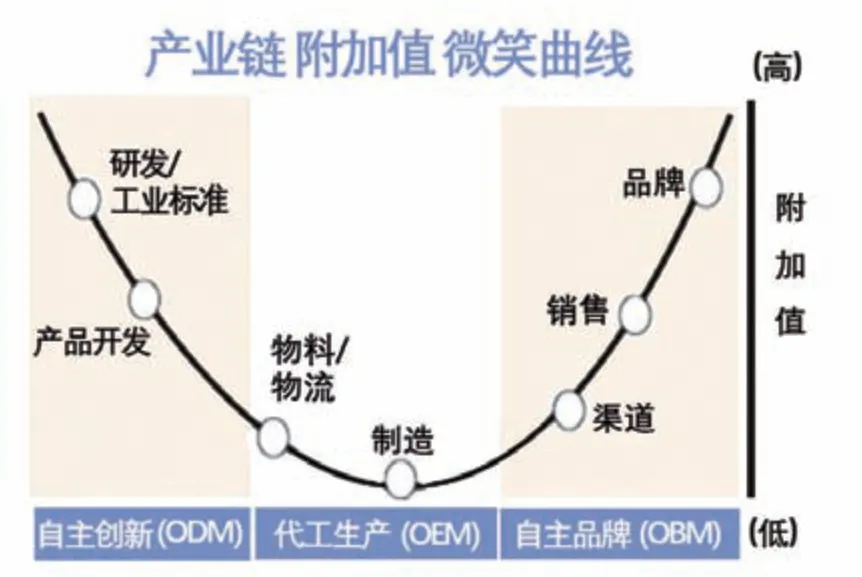

由上述的全球玩具制造重心迁移的历史来看,玩具制造产业有类似候鸟现象。那么,当玩具制造业迁出之后,曾经的“世界玩具工厂”又如何自处呢?从著名的产业链“微笑曲线”来看,玩具制造处于产业附加值的底层,利润有限。因此,日本、韩国、香港地区纷纷根据自身条件,往附加值高的一端转型。

曾经的“世界玩具工厂”纷纷因应自身情况往产业链高附加端转型

日本:发展本土品牌和拳头产品

自玩具制造业转移到香港后,日本转向本国品牌,配合本土漫画及影视产业的蓬勃发展,蜕变出强烈的本土风格。例如完全脱离美式科幻、有着浓浓日本动漫风格的敢达机器人、机动战士模型、超人与怪兽,也产生了面包超人、莉卡娃娃、Hello Kitty、蒙奇奇等长青日式形象衍生玩具。

韩国:开发“大童”群体、动漫授权

韩国不仅在玩具制造业上承接日本,就连在产业转型上,也深受日本影响。在经历了日本动漫在20世纪八九十年代的“入侵”之后,韩国玩具产业也逐渐看到了“动漫形象—衍生玩具”这条产业链,加之受影视和多媒体技术发展的影响,韩国玩具产业从传统玩具向动漫衍生玩具方向发展,甚至出现了玩具企业主动投资动漫的产业联动现象,《魔幻车神》《托宝兄弟》等都是具有代表性的实例。

此外,韩国玩具产业将消费者年龄层向具有较高购买力的20—30岁的成人群体扩展,针对性地开发高科技含量玩具产品。目前,高科技玩具在整个韩国玩具市场中所占的比重达20%左右,而且这个数字还在不断提高。

中国香港:转为支持服务职能

而毗邻中国内地的香港,在回归后,依托中国内地形成“前店后厂”的合作模式,设于香港的公司职能转变为负责品控、管理、营销、财务及会计、产品设计和生产管理等服务职能。

未来 虎视眈眈的后来者各有优劣

和前两次迁移潮一样,生产成本促使玩具制造业(其中很大部分是代工业务),再次缓慢地从中国内地向东南亚地区和印度转移。主要原因在于这些新兴国家有着大量且便宜的劳动力。但和40年前玩具制造业在中国兴起时相比,当前玩具制造对技术运用的要求更高。这些新兴国家和中国内地历经数十年发展起来的雄厚制造业基础相比,还有明显不足。

越南:和中国相似度最高

和中国接壤的越南,潜力被外资玩具商普遍看好。据悉,越南劳动力价格比中国有吸引力,此外和中国的产业结构相似。虽然产业配套不如中国完善,但临近中国,也方便从中国进口零件补充。较大型的代工企业有韩商投资的Dae Woong Vietnam及 Lucky Vietnam,专门制造填充玩具及其他软件玩具等供外销。港商投资的越南同德塑胶公司,运用先进的3D打印技术,也有中国工程师指导。还有为多美、孩之宝、斯平玛斯特、绘儿乐等日、美品牌代工的GFT集团。

但近年劳动力成本上涨过快,也是越南的问题之一。世界银行的一份报告称,越南公司的工资成本约为老挝、缅甸和马来西亚的两倍,比柬埔寨、泰国和菲律宾高出约30%至45%,而且配套产业链的发展跟不上,导致不少在越南的工厂倒闭离开。

泰国:木制玩具是强项

拥有丰富的热带资源,泰国的玩具制造业以木制玩具为主,而且,在玩具创意和设计上获得国际认可,赢得不少国际奖项。但这对中国以塑料玩具为主的代工业务威胁并不大。

印尼:综合条件较好

印尼是东南亚人口最多的国家,人力资源充足,用人成本低,员工也具有一定的素质。工厂品控也具有较高水准。ICTI全球玩具行业责任规范项目组织IETP曾表示,印尼是除中国之外,认证厂家数量较多的国家。

但国土分散、发展不均衡,多民族宗教复杂,也是制约其发展的因素。

印度:数字化技术领先

作为人口数量仅次于中国的国家,印度吸引了西方国家的浓厚兴趣。印度在土地、劳动力方面具有比中国更低的成本优势,此外,语言障碍小,政府加大本国制造产业发展力度也是吸引跨国制造型企业的法宝。目前,许多跨国玩具巨头,包括孩之宝已经在印度设立工厂。印度在软件、芯片设计方面具有优势,这也在玩具设计、制造方面得到体现。

捷克:现代玩具制造业代表

乐高高度自动化的工厂

除了玩具制造重心争夺激烈的亚洲地区,在老牌玩具制造业中心的欧洲,有一个小国经常被我们忽略,那就是捷克。从2012年起,捷克就取代了德国,成为欧洲出口玩具最多的国家,也是除中国之外,玩具出口额最大的国家。据2019年裕信银行(UniCredit)的调查显示,捷克一年的玩具出口额达到20亿欧元,其中三分之二是为乐高集团代工的积木。其他在捷克进行代工的大牌主要来自德国,比如最大的玩具商仙霸集团、最大的积木玩具商Playmobil、最大棋牌游戏商睿思等。

和亚洲地区的代工模式以劳动密集型不同,捷克的代工模式以高度的自动化为特点,极少涉及注塑制造环节,以零件组装、包装为主。而且,因为靠近目标市场而节省了运输成本,对市场反馈也较快。高度自动化,这对中国玩具制造业,尤其是深受用工成本困扰的代工业务来说,无疑是一个转型方向。

结语 打造复合型现代制造业

通过梳理全球玩具制造业的迁移历史我们发现,传统玩具制造业很大一部分是由玩具代工历史组成的,而且在生产技术发展、政治政策、经济压力等因素影响下,呈现周期性迁移的特点。不过,我们也可以发现,在中国之前的“世界玩具工厂”,保持地位的时间通常都只有短短的十数年,而中国却已经保持了近四十年,而且很可能在近十年内继续保持,这可谓是个纪录。

当前,中国正面临着生产自动化升级、生产链分布多样化、单边贸易主义抬头等综合了政治、经济、技术等因素的史上最复杂竞争挑战。但不同于曾经的“世界玩具工厂”,现在的中国在技术力量、人口素质、经济实力、国际话语权等方面都不可同日而语。相信,以中国稳打稳扎的发展步伐,可以成功升级转型,突破传统纯代工的限制,发展出自主品牌、现代制造并存的复合型现代玩具制造业。