CRB指数或转折港股见底在即

2020-04-26卧龙

卧龙

2020年3月18日,美国原油期货暴跌超过24%,创历史上第三大单日跌幅,险守每桶20美金心理关口,乃18年来的收市新低。自从沙特与俄罗斯谈判破裂之后,双方展开价格战。由于沙特阿美已经上市,沙特指示阿美每日产油量由1000万桶提升至1200万桶,而美国库存不断上升,再加上Covid-19疫情全球大爆发,油价终于暴跌!原油在CRB指数中占据1/3权重,CRB指数亦因此随着油价暴跌而大幅下行。然而,仔细分析可以得出结论,商品价格指数正面临重大转折点。

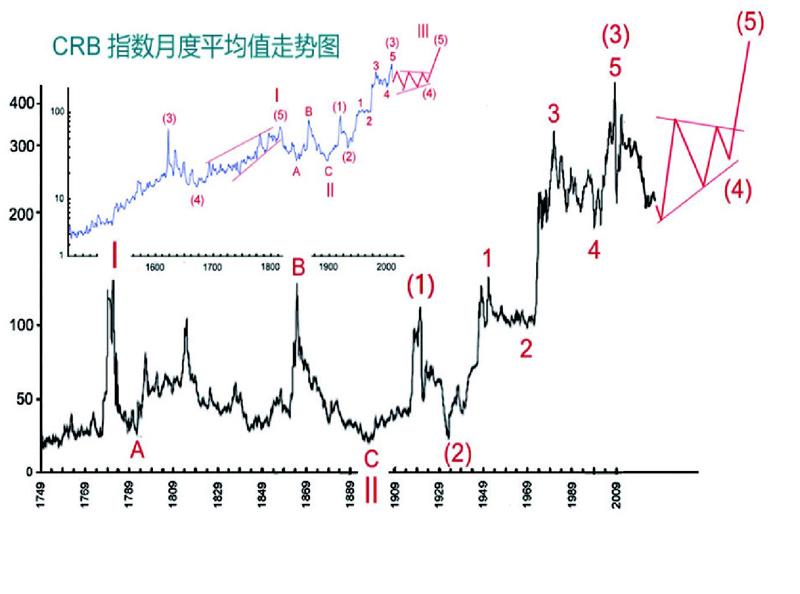

先从商品价格指数历史讲起。我们将时间拉长至600年范围,可观察的数据更加丰富。美国波浪大师柏彻特著作《艾略特波浪理论》一书中,有一幅长达千年的价格走势图。其中,1200年至1500年之间的300年时间价格停滞不前,接着出现上升,即通胀时期开始。

假设从上一个价格停滞不前时期开始数浪,至1781年高点为某个大循环浪中之循环浪I。接着,循环浪II以扩张平台型态跌至1897年,其中II浪B创新高,但是3浪模式。由1897年26点展开循环浪III上升。

1897年升至1920年112点,为III浪(1),23年时间升3.3倍;然后跌回1933年29点,为III浪(2),跌幅74%,几乎跌回原型,正好印证了艾略特波浪理论中关于第(2)浪下跌之特征。1933年CRB指数其后以5浪方式升至2008年,牛市长达75年,最高462点,15倍升幅,是为III浪(3)。III浪(3)又可再细分为5个次一级小浪。其中,(3)浪1由1933年29点升至1951年134点,(3)浪2跌回1968年97点,(3)浪3则由97点升至1980年330点,(3)浪4自330点跌至1999年187点(不同的指数、现货与期货都有相异的数值,但低点都出现在1999年),(3)浪5由187点升至2008年462点。

2008年高位结束第(3)浪之后,展开第(4)浪调整。依据交替原则,1920年至1933年III浪(2)属于简单锯齿型态,III浪(4)则可能是复杂型态,如双重三浪或者水平三角形,时间上将持续数十年,才会进入第(5)浪上升。

详细分析III浪(4),前述假设乃复杂形态,先看第一段。CRB指数2008年高位以来,按照简单(a)(b)(c)三浪模式划分,其中2008年6月至2009年3月为浪(a),2009年3月至2011年4月为浪(b),之后进入浪(c)下跌。浪(c)中,2012年6月结束(c)浪1,2012年9月反弹高点结束(c)浪2,接着跌至2016年2月低点为(c)浪3,再反弹至2018年5月为(c)浪4,之后进入最后一跌——(c)浪5。

(c)浪5此前大部分时间在(c)浪4范围内运行,主要是金价表现出色,抵消原油下跌之坏影响。直至沙特与俄罗斯因减产问题闹翻,同时美国股市暴跌引发一连串流动性问题导致金价亦见顶下跌,CRB指数此时暴跌一发不可收拾。2月20日CRB指数仍在176点,3月18日已暴跌至119点,跌幅近33%,同期油价暴跌57.6%。

CRB指数已经跌至1999年初低位附近,此处为III浪(3)第4小浪低位,符合艾略特波浪理论指引。仔细分析(c)浪5,似乎是一个内部结构3-3-3-3-3型态5浪模式,即俗称楔形走势,或日终结型倾斜三角形。正是最后一跌之特征。

市场上,高盛分析师看跌油价至20美金,亦有市场人士认为应该跌至13美金至18美金之间,更有甚者有分析师指美国原油存储空间只剩下50%,约10周后便满仓,匪夷所思提出油价应跌至负值。凡此种种,皆是油价即将见底之标志。农产品下跌多年,油价见底即是CRB指数见底。

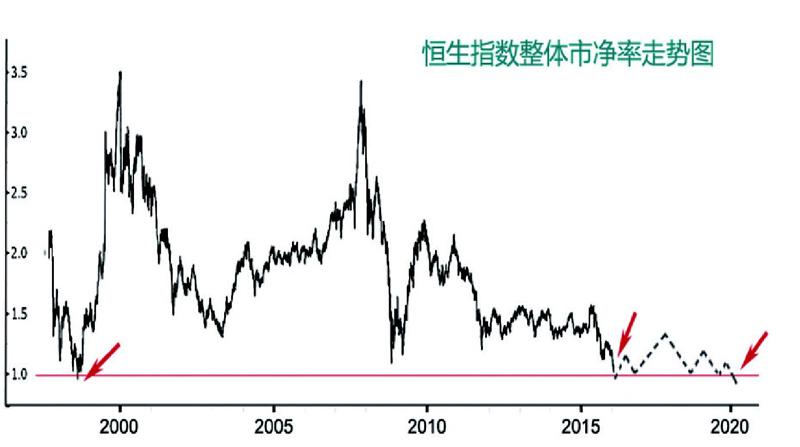

2003年SARS,香港遭受沉重打击,房价暴跌、经济衰退,因SARS死亡人数亦非常多。故此今次冠毒肺炎香港采取较为有力防御措施,使得防疫效果不错。然而香港股市因为自由市场,美股暴跌外资撤出导致港股非理性下跌,当前港股市盈率8.9倍,市净率更跌破1.0大关!

历史上,恒生指数整体跌破市净率1.0,必然出现大行情。例如1998年亚洲金融风暴,8月份恒指整体跌破市净率1倍,其后出现升浪,由6544点升至2000年18397点,升幅高达1.8倍。2003年SARS低谷,虽然市净率未跌到1倍以下,后面迎来大牛市。2008年全球金融海啸,恒指整体市净率再次跌近l倍水平,见底后升至2010年11月,升幅1.3倍。2015年6月开始,中国股市出现股灾,拖累港股下跌,跌至2016年初,恒指整体市净率再次跌破1倍水平,见底。升至2008年初,升83%。2008年初以来恒指再次下跌,并且近期跌破整体市净率1倍水平。究竟此轮下跌,能否再次神奇般见底,并且后市仍有上升行情?

此处先讲一小插曲。2007年阿里巴巴网络于香港上市,当年股市见大型顶部,次年出现全球金融海啸引发股灾。2014年底阿里巴巴于美国上市,次年美股出现中期调整,中国股市见顶,出现股灾。2019年底阿里巴巴香港第二上市,次年至今,各位读者已经见到了,美股、港股均出现股灾。

言归正传,探究恒生指数能否见底并出现行情,必须多方分析,不能单靠整体市净率低于1倍便大举杀人,要知道,历史上日本股市东证指数整体市净率低至0.6倍!

以艾略特波浪理论分析恒指,其中一种波浪数法是:2000年高位完成高级浪(3),之后高级浪(4)则是延至2016年2月大型强势三角形。所谓强势三角形,则指于牛市中第4浪为水平三角形,此三角形中子浪b高出浪a起点。2007年10月高位,显然高于2000年顶部。2000年高位跌至2003年SARS为(4)浪A,此后升至2007年10月高位为(4)浪B,2007年10月至2008年10月低点为(4)浪C,2008年10月至2015年4月高位为(4)浪D,2015年4月高位跌至2016年2月低点为(4)浪E。2016年2月低点升至2018年1月33484点为第(5)浪上升,同时亦是循环浪III之终点。

2018年1月33484点至今进入循环浪IV调整。假设一组简单ABC,则目前下跌正处于浪A中。细分浪A,33484点跌至2018年11月24540点为A浪(a),24540點之后为水平三角形浪B,终于2020年2月17日28055点。28055点展开A浪(c)下跌。28055点至今急促下跌方式,正是浪(c)应有特征。A浪(c)下跌目标位,考虑两条趋势线:一是2011年10月低点与2016年2月低点连线;二是1998年8月低点、2003年4月低点及2008年10月低点连线。前者目前位于20700点,后者则在19800点附近。前者已经近在咫尺,最终低点或会跌破,而后者大约相当于恒生指数市盈率8.1倍,市净率0.8倍左右水平。笔者相信此等水平,足以呈现浪A之底部。