2020年代前瞻展望(中)

2020-04-26卧龙

卧龙

2019年底,全球股市总市值达到85万亿美金,已重新踏上2018年初创下之历史记录,而全球GDP总值大约85万亿美金。换言之,全球股市总市值占全球GDP 总量比值达到100%。2001年12月股神巴菲特曾發表文章,分析股市总值与本地GNP 比值关系,此比值可作判断股市是否高估或者低估,后被称之为巴菲特指标。由于GDP较为常用,且与GNP差别较小,故习惯使用GDP 来衡量。按照巴菲特所理解,当股市总值与当地GDP 比值介乎70%至90%之间,大致属于合理水平。而超过100%,甚至超过120%,则是高估;而低于50%,则是入市良机。目前而言,全球股市总市值与GDP 比值已经达到100%,显然属于高估。

1913年第一次世界大战前夕,美国最富有的1%人口财富总量占全国总财富的45%,一战之后的1923年跌至近35%。随着1920年代股市大牛市展开,最富有的1%人口财富所占比例迅速飚升,1929年升至历史最高位的48%,与股市同步见顶。随着华尔街股市崩盘,1%尖端人口财富占比迅速下跌,1932年跌回1920年水平。之后股市见底反弹,财富占比亦同时出现反弹。但奇怪之处在于1937年之后,尽管股市再次进入牛市,并且持续至1966年,然而1%人口的财富占比却持续下滑,直至1978年才见底。本文不打算探究其中原因,只知道1978 年之后,此等曲线又重拾上升轨道。即使2008年全球金融风暴期间,1%人口的财富占比亦未见暴跌。根据美国联邦储备局旗下消费者金融调查项目(SCF)计算,2016年全美1%尖端人口的财富占全国总财富的比值为38.9%,若将福布斯400强财富数据计入,则此等数字为40.8%。以此角度观察,美国正一步一步迈向1929,由于美国在全球影响力之大,相信全球情况不会有大差别。BridgewaterAssociates(桥水投资)创立于1975年,瑞·达里奥(RayDalio)认为美国贫富差距日益扩大,正创造一个动荡环境,此等趋势与1930年代经济社会动荡相提并论。美国加州大学伯克利分校经济学家祖克曼指出,美国财富集中走势在100年内呈现U形曲线,他在《全球财富不平等》这份研究报告中称美国贫富差距已重回“咆哮20年代”。无论是股市亦或楼市,2008年全球金融风暴之后,美国及世界主要国家均呈现一片欣欣向荣之景。

互联网所带来的新经济正深入人心。互联网基础乃1980年代开始,个人电脑逐步盛行,微软Windows 操作系统带动PC时代;直至2007年,乔布斯发布iPhone苹果手机,智能手机时代(亦是移动互联网时代)逐步来临。PC 时代,微软与英特尔(Intel)为推动PC产业发展组成Wintel联盟,两家公司密切合作,以推动Windows操作系统基于英特尔CPU电脑运行。其实,两者于IBM在1981年推出首部个人电脑之前便开始合作,此后,Wintel联盟成为PC市场主要驱动力。2010年全球销售了3.7亿部PC,绝大部分采用英特尔(或AMD)X86处理器,Windows则是主流操作系统。该联盟击败由苹果、IBM及摩托罗拉组成的PowerPC阵型(1991年)。多年来,PC所占DRAM消费比例约55%,但近期已经跌破50%,标志着PC 时代结束;而手机所消费DRAM份额提升至13%,预计今年进一步扩大至20%(当今手机内存已提升至主流8G)。PC时代带出互联网时代,智能手机时代又带出移动互联网时代。倘若1920 年代年轻人能够活到今天,他会左手提矿石收音机,右手持智能手机,口中念念有词:历史正在重演!

资本市场上,投资者亦追捧高科技股,苹果、微软、谷歌、亚马逊及Facebook5只股票市值占标普500指数总市值18%,又是创历史新高,情况与1998年相似。

标普500指数自2009年3月展开牛市,至今已经长达近11年。在1960年代股市高峰期,标普500指数市销率最高点约1.4倍,之后由于通胀不断上升,利率高涨,市销率持续下滑,1982年最低只有0.4倍。毫无疑问,市销率0.4倍是千年难得之投资机会。但问题在于如今标普500指数市销率已经攀升至2.3倍,打破2000年记录——当时约2倍出头。标普500指数市销率自1982年0.4倍升至2000年2倍出头,美国股市又一次长达近20年大牛市,直至纳斯达克科网股泡沫爆破。当时上市新股超70%是亏损股,而今年美股IPO已经打破此记录,有高达80%新股无业绩。

2000年至2009年,标普500指数呈现震荡走势,而市销率曲线则是向下反N字走势。2009年初标普500指数市销率低于0.9倍,股市见底,之后一路上升。至今达到2.3倍,创历史新高。有人认为目前标普500指数市盈率不足20倍(若以经季节调整市盈率计算是29倍,见图),无泡沫;可对比一下市销率,假若当前美股无泡沫,则历史上美股亦不曾存在泡沫。

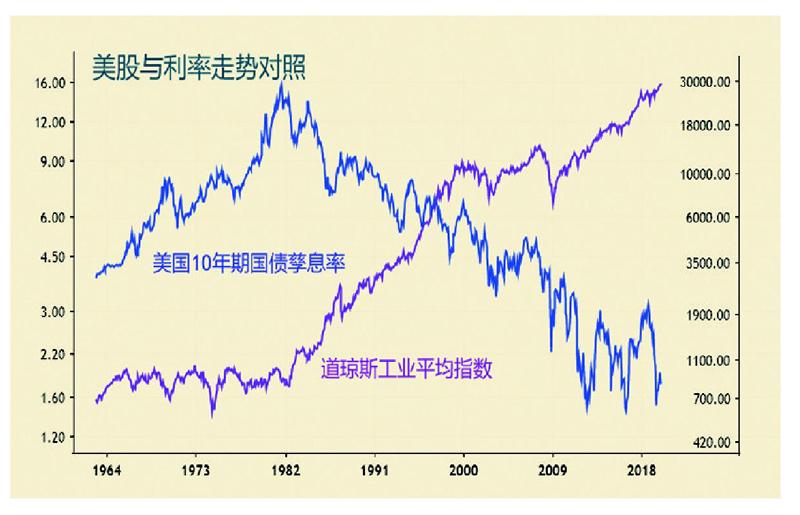

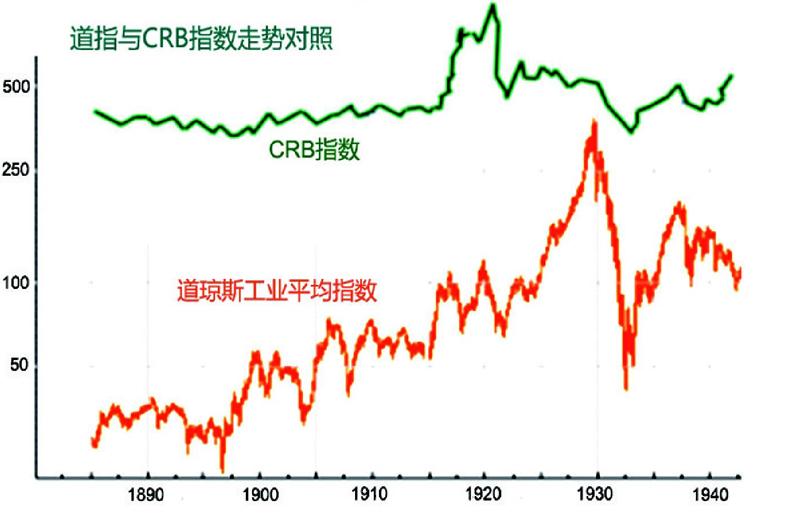

股票市场繁荣,与过去10年超低利率有莫大关系。美国10 年期国债收益率由1981年接近16%,一路反复下跌至2016年最低见1.41% 。2012年、2016年及2019年三次低于1.5%。欧洲更不必说,早已经是负利率。如此之低的利率,资金被逼进入股市,推高股价。1910年代,第一次世界大战造成通胀,各国物价上升,利率跟随上涨。但CRB指数由1897年最低26.7点,升至1920年112点,见顶。随后暴跌,1933年跌回29.3点。整个1920年代利率一路下跌,对当时股市飚升亦贡献良多。

回到现代,CRB指数对经济影响大不如前,社会进步,资源重要性大打折扣,反而科技力量无处不在。不过,资源价格低企减低通胀压力,需求缩减令欧洲处于负利率,美国利率亦无法提升,一旦长期利率超过3%经济便遭受巨大压力(美联储去年持续减息,刺激股市向好)。相信整个2020年代,超低利率仍然是主基调。正因为如此,股市泡沫逐渐吹大。

中美贸易战随着1月15日两国签署首阶段协议书而暂告一段落。2018年开始,美国以中美贸易不平衡为理由提升中国出口至美国商品关税,几轮加关税,美国一年收取中国商品进口税估计超过1000亿美金。此等情形,又是1920年代翻版。

早于1890年,美国《麦金莱关税法案》提升关税税率到50%,以保护国内产业免受英国等海外生产者竞争。1897年《丁格利关税法案》进一步提升关税税率,令美国关税整体维持40%以上。1913年《安德伍德关税法》后美国关税水平才大幅下降。然而1920年代农产品价格大跌,美国农业逐渐萧条。1921年《紧急关税法》对进口农产品征收高关税,以维护国内农业利益,并于1922年通过《福德尼-麦坎伯关税法》对更多经济部门采取高关税保护措施,平均关税税率由1920年16%升至1922年38%。

1928年美国大选,共和党胡佛发誓要提高农产品关税以保护农民利益,结果当选。胡佛当选后翌年,美国国会通过《斯姆特-霍利关税法》,该法案将2万多种商品进口关税税率提至历史新高,令美国整体税率由1928年38.8%提升至1932年60%。加税战爆发,1930年加拿大率先对美国商品加征新关税,英国1931年至1932年分别通过《非常进口税法》及《进口关税法》,提高进口关税并限制美国商品进口。1930年至1932年,英国、德国总体关税税率由10%升至25%,全球贸易整体关税税率则由10%升至20%。

(附:1月16日香港创业板指数突然飚升近4%。该指数2018年5月以来,曾經在18个月当中下跌17个月,最近一个月出现反弹。香港创业板指数2007年7月最高1823点,跌至上个月最低75点,跌幅高达95.9%。一个市场下跌近13年,跌幅超95%,一旦见底,相信后市爆发力会令人吃惊。建议投资者密切关注。现在先作提示,后面有机会作详细分析。)