人工智能技术在金融领域的应用

2020-04-26

(上海市民立中学,上海 200041)

0.引言

近年来,随着计算机科学的进步,人工智能已经逐渐渗入各行各业。现如今,许多企业,无论是国有企业还是新兴科创公司,都在大力发展人工智能方面的应用。中国工商银行在2017年便成立了包括人工智能在内的七大创新实验室,2018年又建立了人工智能平台。如今,在7月9日,2020世界人工智能大会云端峰会上,向世界展示了在服务客户、线上线下融合、风险控制等多个领域的最新智能化创新成果。与此同时,360金融通过人工智能实现了高达97%的智能风控自动化过件率,并提出了数据+AI融合中台概念,在金融领域可谓是意义非凡。上述事件都预示着,在未来的金融行业发展中,人工智能将是一股不可忽视的强大力量。目前,人工智能于金融领域,主要在数字金融顾问、风险预警、自动索赔等方面被广泛应用。随着大数据、云计算、深度学习等计算机技术的发展,“未来已来”这一说法常常被提及,毫无疑问,人工智能就是通向未来的道路之一。

1.“人工智能+金融”概述

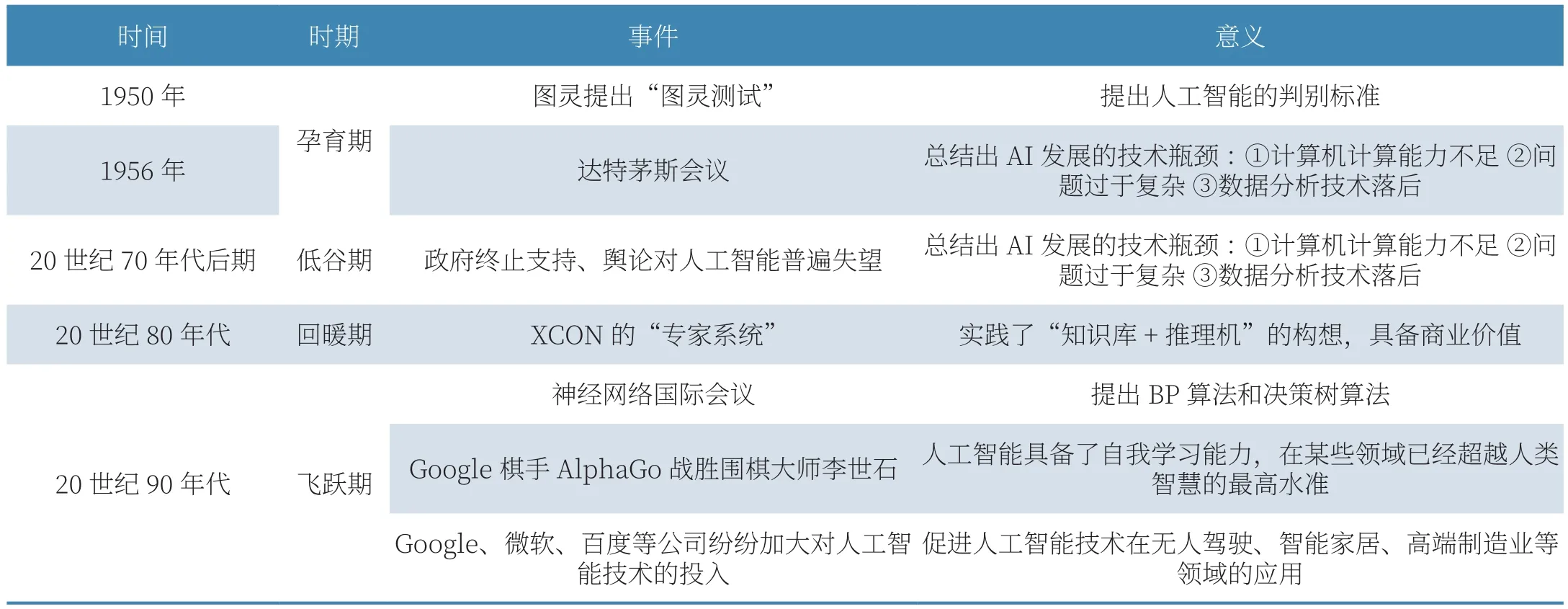

自达特茅斯会议上,“人工智能”这一概念被提出以来,人工智能经历了发展的高潮与低谷,呈螺旋式上升的趋势。本文梳理了人工智能各发展阶段的标志性时间,形成表1。

表1 人工智能发展历程及标志事件

2.人工智能核心技术

2.1 大数据

2.1.1 大数据的基本概念

大数据本身是一个比较抽象的概念。目前,对于大数据尚未有一个公认的定义。现阶段对大数据提出的各式各样的定义基本是从大数据的特征出发,通过这些特征的阐述和归纳。在这些定义中,比较有代表性的是4V定义,即认为大数据需满足以下四个特点:规模性(Volume)、多样性(Variety)、高速性(Velocity)和低价值密度性(Value)[1]。

2.1.2 大数据的来源

大数据是由数据库演进而来的。从数据库到大数据,看似只是一个简单的技术演进,但细细考究不难发现两者有着本质上的差别。(1)大数据的数据规模相较数据库有了一个质的飞跃。(2)大数据和数据库在数据类型上也有着许多不同。(3)模式不同。(4)处理对象不同。(5)处理工具不同。

2.2 专家系统

2.2.1 专家系统的定义

专家系统定义为:使用人类专家推理的计算机模型来处理现实世界中需要专家作出解释的复杂问题,并得出与专家相同的结论。

2.2.2 专家系统的发展方向

专家系统作为人工智能发展第一次高潮期就诞生的技术,其发展遵循着一定的规律,从基于规则、基于案例,近年来伴随着卷积神经网络的广泛应用,出现了基于神经网络的专家系统。在未来,专家系统应具备如下基本特征:分布式系统协同处理、基于深度学习的推理机制、纠错和进化能力、高级人机交互模式,而基于现有人工智能技术,完成上述目标任重道远[2]。

3.人工智能技术在金融领域的应用

3.1 大数据在金融领域的应用

现阶段,大数据的发展已然成熟,在各行各业都被广泛运用。在金融领域,大数据有着以下几方面应用。

3.1.1 大数据信用体系在互联网金融中的运用

在当下的社会,人们的信用已经成为衡量一个人不可或缺的重要成分。对国家而言,有一个成熟完备的社会信用体系是非常必要的。在欧美等发达国家,该体系经过了百余年的构建,已经非常完备。而我国的征信体系,在近十年来也有了一定的发展,主要包括公共信用体系和市场化信用体系两部分。但是再金融领域,信用体系仍存在如下问题:(1)缺乏金融系统统一信用体系标准,银行业、互联网金融各自为战。(2)信用场景化发展滞后。而大数据的应用则很好的优化了这些问题[3]。

当今社会,由于互联网的快速发展,互联网金融的应用场景不断增多,因此需要构建具有普适性的信用评价体系,来实现信用体系为互联网金融的保驾护航。基于大数据的信用体系构建主要原理为:通过用户在金融交易场景下产生的大量数据,将被评价对象的信用指数或交易习惯进行量化体现,并基于此对被评价对象的信用等级做出评判。基于此将信用主体的信用等级进行划分,可广泛应用于互联网金融各个场景。

由此可见,在互联网金融呈现一个如此开放的趋势下,大数据的加入提高了信用体系的完整性,相信未来大数据将是促进互联网金融发展的一大优秀助力。

3.1.2 大数据驱动金融科技转型

众所周知,在如今的互联网时代下,大数据的应用可谓是促进了传统市场金融发展,使得在沟通,信用审批,服务能力上有着长足的进步,促进了金融科技的转型。

从以上的实例中,我们不难看出,大数据技术所引导的数据分析和数据整合理念,对于商业银行的金融服务方式和金融科技条件创新,具有推进作用,推动了金融的转型发展。在大数据市场环境背景之下,商业银行可以通过技术学习和创新等方式,将大数据技术与传统银行金融服务相互结合,打造专业化的银行金融服务能力,从而在金融市场当中占据主动[4]。

3.2 专家系统在金融领域的应用

3.2.1 信贷业务专家系统

抵押信贷和担保信贷构成了我国银行业信贷的两大业务。在我国经济持续高速发展和我国国民信用体系不断完善的背景下,信贷业务将呈现井喷式发展。但不可忽视的是,信贷业务风险较大,因此对贷款风险的评审非常必要。基于此,诞生了信贷专家系统。

知识库是专家系统的重要组成部分,将专家系统的知识进行专门存储,如专家经验、操作流程和相关规则等内容,将贷款需求进行前期预测、贷款种类进行合理分配,并通过知识库规则进行合理表示。综合数据库将初始数据和推理过程中的中间数据进行存储,通过数据反映当前的事实,如贷款额度预测值和预测可信度值。推理机的作用为基于知识库的经验和规则,以及综合数据库所存储的数据,来推进专家系统进行逻辑推理,将规则结合当下状态进行推理判断,不仅仅是将已有的答案进行搜索呈现。在信贷业务中,推理机常采用预测技术、遗传算法、多层卷积神经网络等算法进行推理。而知识界面负责呈现专家系统的推理结果,将推理的正确性以及原因进行解释说明,并可提供其他可能的结果,来防止推理判断行为的片面化[5]。

预测技术作为一项系统工程,要考虑以下问题:首先是预测的全局性,要综合考量全局变量进行预测,其次要考虑最优性,要从众多预测结果中选择最高可信度的预测结果进行输出,最后是实践性,预测结果要与实践结果相关联,不仅仅停留在理论层面。

3.2.2 金融投资顾问

投资顾问是金融行业的重要角色,承担着为客户提供投资建议、配置优良资产的角色,而随着人工智能在金融领域的深度应用,基于专家系统和大数据的智能金融投资顾问成为替代传统投资顾问的新选择。花旗银行的一组数据表明,2012—2015年,智能投资顾问所管理的资产规模从0增长到接近300亿美元,而这一趋势正在延续,在可见的未来,智能投资顾问管理的资产规模将呈指数级增长,预计总的市场规模将达到五亿美元。近年来,已有一定数量的公司可提供智能投资顾问的资产管理服务,如Betterment和WealthFront公司,其管理的资金超过25亿美元,是行业内两家规模较大的互联网公司[6]。

人工智能提供了内容丰富的金融领域相关服务,例如:

首先,基于专家系统的人工智能投资顾问,可提供的丰富的服务内容,包括:基于深度学习的知识库,使得智能金融投资顾问能够进行自主学习、判断和决策。

其次,人工智能可提供金融新闻、行研报告、股权协议书等金融业文本的自动化编辑和生产。

此外,智能投资顾问具有速度快、精度高以及执行交易敏捷的优势[7]。

4.结论

人工智能技术自诞生以来,已经经历了半个多世纪的发展,经历了多次发展的高潮期,也不可避免地经历了低谷期。现阶段,人工智能正经历着第三次发展浪潮,随着机器学习、大数据、云计算等新技术的发展成熟,人工智能已经逐渐从科学研究走向了应用层面的深水区。在金融领域,人工智能有着诸多应用,主要集中于大数据和专家系统的应用,大数据在金融上的应用包括基于大数据的信用体系在互联网金融领域的应用,此外,大数据还可以驱动金融科技的转型,在信贷风险、资金流向、金融服务等领域,发挥金融科技的驱动作用。专家系统在金融领域的也有着成熟的应用,包括信贷业务专家系统和金融投资顾问等。随着人工智能技术在金融领域的应用进入深水区,数据加密、隐私保护、法律风险和行业规范等问题逐渐浮现,这也成为了“人工智能+金融”在未来亟需解决的重点问题。