基于DCC-GARCH模型的大类资产之间联动性研究

2020-04-21邢艳文

邢艳文

(武汉大学经济与管理学院 湖北 武汉 430072)

一、引言

近年来,以互联网为首的各项科技疾速发展,使得全球化进程不断加深,资产市场间的流动限制越来越小,不同地区、不同资产间的联动性也日益紧密。对于资产联动性的存在性的解释可以大致分为几类:

基于有效市场理论的信息传递:资产价格反映了投资者对于资产未来收益和价值的预期,资产价格的波动源于投资者获得的市场信息的不断变化。信息在市场间的传递导致不同资产市场间的联动性,如某一资产市场出现一个新的市场信息,该信息迅速影响本市场的价格,由于信息的溢出效应此信息进一步被传递至其他资产市场,其他资产市场的投资者对此信息迅速做出反应调整投资组合从而导致其他市场价格相应发生波动。

行为金融理论:已有研究发现,投资者的非理性投资行为常常表现出“羊群效应”。某一市场的投资者由于猜测部分“权威投资者”有更全面的关于市场的信息,跟风决策,并进行交易,资产价格随之发生变化。其他市场的投资者观察到该市场资产价格的变化会相应的做出反应,从而使得不同资产市场显示出一定的联动性。

宏观经济周期理论:宏观经济周期理论认为,财政、货币政策、通货膨胀水平,世界总体经济形势都对资产市场的联动性有不同程度的影响。不同宏观经济环境下,投资者对于宏观经济政策的解读和经济增长的预期有差异,从而不同时期资产间联动性也不同。

从国外对于不同资产联动性的研究来看,很多学者不再限于对不同资产市场之间的联动性进行描述性分析,而是着眼于研究不同资产间相关性的影响因素,如Robert Connolly(2005)考察了股票和债券的联动性随时间的变化是否与股票市场的波动性程度相关,结果表明股市波动性与股票、债券市场的联动性具有负的相关性。Antti Ilmanen(2003)分析20世纪的数据,发现经济增长和波动性冲击会使得股票和债券向相反的方向移动,而通货膨胀会使得不同资产贴现率发生相同的变化,这一共同变化占优于市场波动带来的冲击,从而使得不同资产类别之间正相关。

国内对于资产联动性的研究不够深入,大部分学者仍然把主要篇幅放在了依据DCC-GARCH模型或者Copula模型等各类模型推出不同资产具有联动性以及不同资产间相关性如何变化上,而对于资产联动性的各种变化的原因则很少涉及。如曾志坚,江洲(2007)发现股票和债券收益率具有长期相关性。部分学者注意到了商品市场与股票、债券等市场也存在一定的相关性。如成博(2010)发现金融危机爆发后,各国股市之间的联动性有所上升,各股票市场与各国际商品市场之间的联动性则略有降低。张淳奕(2017)研究了包含商品在内的大类资产市场之间的联动性,对已有的解释理论进行了拓展。

本文旨在探究股票、债券及商品期货市场之间的联动性,同时以中国、美国两个国家的大类资产市场数据为研究对象,探究两个国家不同资产联动性的相似之处和不同之处,并简要讨论产生差异的原因。

二、数据来源及描述性统计

(一)数据来源

本文所使用的数据大部分来源于Wind数据库,另一部分来源于投资网站(http://cn.investing.com)。本文选取两个国家的股票、债券、商品期货市场的数据进行分析,其中选用上证指数、国债指数、南华期货指数的收益率为中国三个市场收益率的代理变量。选用标普500指数、美国10年期国债、标普-高盛商品指数收益率为美国三个市场收益率的代理变量。由于南华商品指数的数据起始于2004年,因此本文关于中国和美国市场的研究数据取2004年6月11日-2019年12月31日的数据。由于不同资产市场运行的时间不同,因此本文采用周数据作为研究对象。

为剔除汇率波动对研究的影响,本文以其他货币兑人民币的汇率为基准将所有数据都换算成人民币进行研究。股指收益率采用对数收益率,即,其中表示t时期的对数收益率、表示t时期的指数价格。

为了简化表达,本文各图表中各数据的名称将采用简化版的,CS、CB、CC分别代表上证指数、国债指数、南华期货指数的收益率,AS、AB、AC分别代表标普500指数、美国10年期债券指数、标普高盛商品指数收益率。

(二)数据的描述性统计分析

首先,本部分将对不同国家和地区的各类资产市场进行描述性统计。

表2.1 资产市场描述性统计数据

表中罗列的是两个国家和地区不同资产市场的基本统计特征。中国股市、债市和商品市场收益率均值均为正,其中商品指数收益率均值最大,股指收益率均值次之,债券收益率均值最小。美国三个市场收益率均值从大到小依次是股市收益率、债市收益率、商品市场收益率,商品市场收益率均值甚至为负。从最值来看,中国三个市场中,股市收益率的极差(最大值最小值之差)最大,标准差也最大,说明中国股市的波动性较大。中国商品市场的极差和标准差次之,说明中国商品市场和股票市场类似,也有较大的波动性;美国三个市场股市和商品市场极差较为接近,商品市场标准差更大,说明美国股市和商品市场都有较大的波动性。三个国家债市的极差和标准差都较小,说明债市的波动性较低。不同国家不同市场多呈现左偏的特征,且峰度都在2以上。

对各市场进行统计检验发现,异方差检验统计量表明各收益率有很强的ARCH效应。单位根检验ADF统计量表明,在1%的显著性水平下,原假设被拒绝,所有的资产市场收益率都是平稳的。

三、DCC-GARCH模型和实证结果

关于多变量波动性建模目前已有许多方法,例如多变量随机GARCH模型和多变量一般GARCH模型,本文主要采用的方法是动态条件相关性模型(Dynamic Conditional Correlation models)简称为DCC-GARCH模型。使用DCC-GARCH建模需要三步,第一步用VAR模型得到收益序列的条件均值,从而得到残差序列;第二步对每个收益率序列采用GARCH模型或其他资产波动率模型得到每个市场收益率序列的条件方差序列;第三步用第二步得到的条件方差除残差得到标准化的残差序列,再对得到的残差序列采用DCC-GARCH模型进行建模,估计各市场的动态相关系数。DCC-GARCH模型有两种形式的模型:Tse and Tsui模型和Engle模型,本文会将两种模型的结果都列出来供比较。

大多数情形下,对金融时间序列的分析只用到低阶的GARCH模型,已有研究表明,对资产收益率的建模GARCH(1,1)就足够了。因此本文采用GARCH(1,1)模型估计条件方差和残差。

(一)中国资产市场实证结果

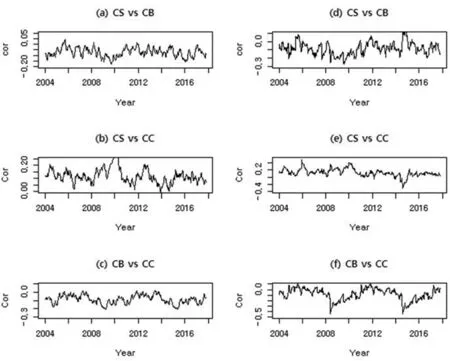

图3.1 中国各市场收益率动态相关系数

利用DCC-GARCH模型,使用R语言进行计算得到中国各资产市场指数收益率间的动态相关系数,图3.1给出了两种方法得出的市场收益率间动态相关系数时变图。

由图3.1可以看出,两种DCC模型计算的结果波动情况是比较接近的,上证综指和国债指数、南华商品期货指数和国债指数的动态相关系数基本为负,上证综指和南华商品期货指数基本呈正相关。总的来说,中国资产市场中风险资产和安全资产间负向联动,风险资产内部正向联动。

(二)美国资产市场实证结果

利用DCC-GARCH模型,使用R语言进行计算得到美国各资产市场指数收益率间的动态相关系数,图3.5给出了两种方法得出的市场收益率间动态相关系数时变图。

图3.2 美国各市场收益率动态相关系数

由图3.2可以看出,两种DCC模型计算的结果波动情况是比较接近的,标普500指数和美国10年期债券、标普-高盛商品指数和美国10年期债券的动态相关系数基本为负,标普500指数和标普-高盛商品指数基本呈正相关。总的来说,美国资产市场中风险资产和安全资产间负向联动,风险资产内部正向联动。

四、不同国家资产联动性异同及成因

从上一部分三个国家的计量模型结果来看,三个国家中股票市场和债券市场、商品市场和债券市场收益率基本呈负相关,股票市场和商品市场基本呈正相关。中国和日本资产市场间收益率动态相关系数波动较小,美国各市场间动态相关系数的波动较大。比较各市场动态相关系数的均值绝对值可以看出中国、日本、美国市场间联动性依次增强,且股市和商品市场间的负向联动性大于股市和债市间的正向联动性。

从行为金融中风险偏好的角度来看,2008-2009年VIX指数出现了一次较大幅度的上升,而这段时间的资产市场的动态相关系数也有了较为明显的波动,中美两国股市和债市、商品市场和债市都表现出了显著增强的负向联动性,而股市和商品市场的正向联动性有所上升。

从经济周期角度来看,很多已有研究发现通货膨胀与不同资产市场之间的联动性有显著的正向或负向的关系。因此本部分主要探究通货膨胀与联动性的关系,并且使用CPI作为衡量各国通货膨胀水平的标准。根据中国CPI的走势,直观上看,中国CPI走势与股市和债市、债市和商品市场的动态相关系数呈正相关,与股市和商品市场动态相关系数走势呈负相关。美国CPI与不同市场联动性的关系和中国非常类似,不再赘述。

五、结论

本文运用DCC-GARCH模型探究了中国、美国两个国家资产市场间的联动性,发现两个国家,股市和债市以及债市和商品市场基本呈负向联动性,股市和商品市场基本呈正向联动性,且中国、美国市场间联动性依次增强,说明越发达的金融市场,市场间联动性越强。本文用了部分篇幅简要探究了不同市场联动性方向及大小的成因,发现市场投资者恐慌程度越大,股市和债市以及债市和商品市场的负向联动性就越强,股市和商品市场的正向联动性就越强;通货膨胀水平越高股市和债市以及债市和商品市场的负向联动性就越强,股市和商品市场的正向联动性就越强。