银行贷款关注企业环境信息披露吗?

2020-04-09武龙李腾龙

武龙 李腾龙

【摘 要】 以A股代表性重污染行业上市公司2015—2017年的数据为样本,检验企业环境信息披露对其贷款可获得性的影响及异质性。研究发现,环境信息披露质量能够帮助重污染企业获得更多的银行贷款,且对新增短期贷款和新增长期贷款都有显著的正向作用。银行业发展水平越低的地区,银行越会借助企业披露的环境信息了解与环保相关的贷款风险;内部控制越差的企业,银行越会重视环保风险评估,更多地关注其环境信息披露;同等环境信息披露质量下,银行更乐意贷款给国有企业。

【关键词】 环境信息披露; 银行贷款; 环保风险

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2020)07-0106-07

一、引言

近年来雾霾等污染问题使得全民对环保空前关注,党的十九大报告也将污染防治列为新时期三大攻坚战之一,而绿色金融是通过资金要素的配置进行污染防治的重要手段。方颖和郭俊杰[ 1 ]通过对环保部门披露的企业环保违规信息的市场反应研究发现,绿色金融在股票市场方面的治理作用一定程度上失灵。那么,在信贷市场上银行是否关注企业的环境信息披露呢?关于这一问题的研究很少见。

2007年7月,国家环保总局、中国人民银行、中国银监会联合出台了《关于落实环保政策法规防范信贷风险的意见》,要求银行控制对高污染、高耗能行业的信贷投放,标志着我国绿色信贷政策的正式推出。之后政府推出了一系列绿色信贷的政策文件。但这些只是绿色信贷的政策外因,而商业银行是否真会将企业的环境信息纳入信贷评估范围,将环境信息转为信贷审核的内因,这一问题有待检验。本文以A股代表性重污染上市公司2015—2017年的数据为样本,基于信息不对称理论,从贷款的环保风险角度研究企业环境信息披露质量对其银行贷款可获得性的影响。

二、文献回顾与理论分析

(一)环保风险与企业贷款可获得性相关研究

影响企业贷款可获得性的因素既有货币政策、地方经济发展压力、银行业发展水平等宏观因素[ 2-3 ],也有市场竞争程度、高新技术水平等行业中观因素[ 4-5 ],还有产权属性、公司规模、盈利能力、偿债能力、成长性等微观企业特征[ 6-10 ]。同时,由于银企间信息不对称的存在会衍生道德风险和逆向选择问题,银行通常只能采取信贷配给,以限制资信度低的企业准入[ 8 ]。

环保风险是贷款风险的一部分,銀行承担的与环保有关的贷款风险主要有三种。一是信贷违约风险,即当发生环保事故时所需付出的高额赔偿可能严重影响企业的债务偿还能力,进而增大贷款违约风险[ 11 ]。二是法律风险,即当银行违反环境法律制约违规投放信贷所面临的法律或行政惩罚[ 12 ]。三是声誉风险,即当企业发生环保事故被公众关注时,为该项目提供资金支持的金融机构也可能因未尽到环保治理义务而受到声誉损失[ 11 ]。

(二)银行贷款对企业环境信息披露的关注度分析

要让银行在信贷配给时关注企业环境信息披露,需具备两个条件:一是环保因素足够影响企业的偿债能力和贷款风险;二是企业披露的环境信息具备有用性,能够切实帮助银行了解到企业的环保风险。随着一系列政策的出台,这两方面条件都已具备。

2010年5月,国家税务总局发布的《关于进一步做好税收促进节能减排工作的通知》要求依法加强对“两高”及产能过剩行业和企业税收征管;2013年12月,国家税务总局、国家发展改革委发布的《关于落实节能服务企业合同能源管理项目企业所得税优惠政策有关征收管理问题的公告》规定符合节能服务的企业,可享受“三免三减半”优惠政策。以上政策使银行不得不将环保风险纳入信贷审核范围。环保部于2008年发布的《上市公司环境保护核查行业分类管理名录》及2010年的《上市公司环境信息披露指南》,要求重污染行业强制披露污染排放等环保信息,增强了环境信息披露的规范性和有用性。

综上,本文认为银行贷款会关注企业环境信息披露。即得假设H1:其他条件相同的情况下,企业环境信息披露质量越高,其贷款可获得性越好(即更多的贷款规模、更低的贷款成本)。

(三)银行贷款对企业环境信息关注度的异质性分析

不同特征的企业面临的贷款风险及银企间信息不对称程度不同,会影响银行贷款对环保风险的重视程度, 以及环境信息披露在评估环保风险方面的可替代性,本文进一步分析不同条件下银行贷款对企业环境信息披露关注度。

第一,地区银行业发展水平差异的调节作用。对于银行业发展水平较高的地区,银企间信息不对称程度相对较低,商业银行可以通过多种渠道了解企业贷款的环保风险,弱化对企业自身披露的环境信息的依赖。即得假设H2:地区银行业发展水平对企业环境信息披露质量与贷款可获得性之间的关系具有负向调节作用。

第二,企业产权属性的调节作用。相对于非国有企业,银行向国有企业投放贷款所面临的环保风险可能更小,一是环保违规后受到处罚的可能会因国有属性而降低,二是即使因环保问题而陷入财务困境也有政府的无形担保保证贷款的偿付。即得假设H3:企业环境信息披露质量对贷款可获得性的正向影响对于非国有企业更有效。

第三,内部控制质量差异的调节作用。内部控制作为一套沟通协调机制,有利于表达各利益相关方诉求,提高企业对包括环保在内的社会责任,有效的内部控制本身意味着较低的环保风险。即得假设H4:内部控制质量对企业环境信息披露质量与贷款可获得性的关系具有负向调节作用。

三、研究设计

(一)样本选取与数据来源

本文选取A股重污染行业2015—2017年的上市公司为样本,剔除ST公司和数据缺失的样本,得到633个样本。其中,重污染行业根据环保部发布的《上市公司环境保护核查行业分类管理名录》(环办函〔2008〕373号)和《上市公司环境信息披露指南》(环办函〔2010〕78号)以及证监会2012年修订的《上市公司行业分类指引》筛选,同时借鉴沈洪涛等[ 2 ]的行业分类将行业进行合并选取有代表性的重污染行业,包括采掘、纺织服装、钢铁、化工、建筑材料、造纸印刷、医药生物、有色金属八大类别行业。公司的财务数据均来自WIND数据库,环境信息数据从各公司的年报、环境报告和社会责任报告中手工收集,内部控制质量数据取自迪博公司编制的内部控制指数(http://www.dibdata.cn)。

(二)关键变量定义

1.贷款可获得性(Yi,t)。分别从贷款规模和贷款成本两方面进行度量,其中贷款规模进一步细分为短期贷款和長期贷款。在借鉴祝继高等[ 9 ]方法的基础上具体从五个方面度量。(1)贷款总额(Loani,t),即银行借款总额除以年初总资产;(2)贷款增量(Loani,t),即现金流量表中“借款取得的现金”除以年初总资产;(3)新增短期贷款(SLoani,t),即年末短期借款除以年初总资产;(4)新增长期贷款(LLoani,t),即年末长期借款减去年初长期借款再除以年初总资产;(5)贷款成本(Costi,t),即财务费用除以本年平均银行借款。

2.环境信息披露质量(Enviri,t-1)。内容评分法是度量环境信息披露质量的常用方法,本文在借鉴叶陈刚等[ 13 ]方法的基础上,从显著性和充分性两个维度衡量上市公司环境信息披露质量。(1)显著性。如果编制独立的环境报告或者社会责任报告披露环境信息赋值为1,否则为0。(2)充分性。共设计了10项细分指标:消耗能源的种类和数量、降低污染的收益、污染物排放达标情况、排污费、绿化费、环保投入成本、环境绩效指标、环境管理体系认证、污染物的种类及数量、环保奖励收入。每项指标的评分标准:未披露相关信息赋值0分;定性披露相关信息赋值1分;定性与定量相结合披露相关信息赋值2分。得分进行标准化,即环境信息披露得分=(实际值/可获最优分值)。

3.地区银行业发展水平(Debanki,t)。以王小鲁等[ 14 ]编制的《中国分省份市场化指数报告(2016)》中的各省市“金融业市场化”指数进行度量,该指标为正指标。

4.内部控制质量(ICIi,t)。以“迪博·中国上市公司内部控制指数”予以度量。该指数是迪博公司根据上市公司公开信息从内部控制五目标入手构建的标准化指数。

(三)模型设定

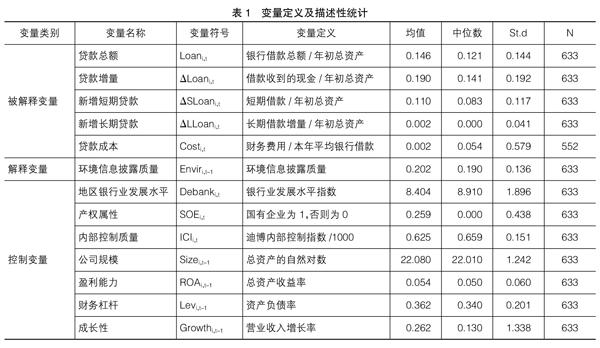

为检验银行贷款是否关注企业环境信息披露(即假设H1),特建立回归模型(1)。其中,被解释变量Yi,t分别为衡量贷款可获得性的五个方面,解释变量为环境信息披露质量(Enviri,t-1),控制变量除了地区银行业发展水平(Debanki,t)、内部控制质量(ICIi,t)外,还借鉴吴超鹏等[ 15 ]、Marti和Quas[ 16 ]等的方法控制了企业的产权属性(SOEi,t)、公司规模(Sizei,t-1)、盈利能力(ROAi,t-1)、财务杠杆(Levi,t-1)和成长性(Growthi,t-1),具体变量定义见表1。此外,为控制反向因果问题,解释变量Enviri,t-1采用滞后一期处理,回归过程控制固定效应,并采取聚类稳健回归以控制组内相关和组间异方差问题。

为检验银行贷款对企业环境信息披露关注度的异质性(即假设H2、H3和H4),进一步在模型(1)的基础上引入交乘项Enviri,t-1×Xi,t,构建模型(2)。其中,Xi,t分别为Debanki,t、SOEi,t和ICIi,t,以检验银行业发展水平、产权属性、内部控制质量的调节作用。由于Debanki,t和ICIi,t为连续变量,在构建交乘项Enviri,t-1×Debanki,t、Enviri,t-1×ICIi,t时先对Enviri,t-1、Debanki,t和ICIi,t做去中心化处理,以控制交乘项与原变量的共线性问题。

(2)

四、实证结果与分析

(一)描述性统计

表1为各变量的描述性统计。Loani,t的均值和中位数仅为14.6%和12.1%,表明银行对高污染行业的信贷投放相对谨慎,绿色信贷政策或许起到了一定的约束。?驻SLoani,t和?驻LLoani,t的均值分别为11.0%和0.2%,说明银行对高污染企业的贷款投放以短期贷款为主,而长期贷款更为审慎。Enviri,t-1的均值和中位数分别为0.202和0.190,说明这些重污染行业的上市公司虽然被强制要求披露环境信息,但普遍以定性披露为主,且披露不完整。其他变量与相关文献数据类似。

进一步按Enviri,t-1的中位数0.190将样本分为高低两组做对比统计,结果如表2所示。除贷款成本外,贷款总额、贷款增量、新增短期贷款和新增长期贷款在Enviri,t-1高组中的均值均在1%水平上显著大于Enviri,t-1低组,说明环境信息质量越高,企业贷款可获得性越好,即银行贷款会关注企业的环境信息披露质量。

(二)相关性分析

表3列出了各变量的Pearson相关系数,环境信息披露质量与贷款规模的四个变量均在1%水平上显著正相关,同样表明环境信息披露质量能够提高企业贷款可获得性。此外,自变量之间的相关系数均小于0.5,表明不存在严重的共线性问题。

(三)多元回归分析

1.环境信息披露与企业贷款可获得性

表4是根据模型(1)关于环境信息披露对企业贷款可获得性影响的多元回归结果。列(1)—列(4)中的环境信息披露质量与贷款规模的四种度量指标均呈正相关,且显著性水平分别为1%或5%,表明环境信息披露质量的提高能够帮助企业获得更多的银行贷款。相比于没有披露环境信息的企业(Enviri,t-1=0),披露内容完备且均采用定量披露的公司(Enviri,t-1=1)的银行借款总额占期初总资产的比例多出了12.3%,以“借款收到的现金占期初总资产的比例”度量的贷款增量多出了8.03%,新增短期借款在期初总资产的占比多出了8.95%,而新增长期借款在期初总资产的占比也多出了2.26%。这些都表明银行在贷款审批时会显著关注企业的环境信息披露。

列(5)中的Envirri,t-1与Costi,t的相关系数为负,但不显著,表明银行在确定对高污染企业贷款的利率时,未明显考虑环境信息披露。可能是我国企业的环境信息披露仍以定性为主,缺乏定量信息,银行无法做定量分析。控制变量除SOEi,t外,与以往相关研究一致。SOEi,t与贷款总额、贷款增量和新增短期贷款均在5%的水平上显著负相关,说明国有属性不但没有像以往文献普遍认同的那样增大企业贷款的可获得性[ 7,9 ],反而显著减少了重污染上市公司的贷款规模。

2.银行贷款对企业环境信息披露关注度的异质性检验

本文进一步从地区银行业发展水平差异、产权属性和内部控制质量差异等方面检验了銀行贷款对企业信息披露关注度的异质性,结果列于表5(因篇幅所限,仅列示关键变量)。

表5A是银行业发展水平差异的调节作用结果。Enviri,t-1在各列中的相关系数及其显著性水平与表4结果类似。交乘项Enviri,t-1×Debanki,t与贷款总额、贷款增量和新增短期贷款均在5%的水平上显著负相关,表明环境信息披露质量对贷款规模的影响程度随地区银行业发展水平的上升而下降,即地区银行业发展水平具有负向调节作用,支持假设H2。

表5B是产权属性的调节作用结果。Enviri,t-1在列(1)—列(4)中的相关系数仍显著为正,而交乘项Enviri,t-1×SOEi,t的相关系数也在5%或10%的水平上显著为正,表明在国有企业中环境信息披露质量对贷款规模的正向作用更大,与假设H3相反。同时,SOEi,t的系数仍如表4的结果一样。可能因为国有企业有更好的债务融资环境,当面对银行因绿色信贷政策收紧重污染行业的贷款配置时,国有企业可较为容易转向其他债务融资渠道;而当国有重污染企业能提供同质量的环境信息披露时,可以比非国有重污染企业从银行获得更多的贷款资源,仍支持以往文献所认同的产权歧视的结论。

表5C是内部控制质量的调节作用结果。交乘项Enviri,t-1×ICIi,t的相关系数与A栏交乘项Enviri,t-1× Debanki,t的情况类似,因此也支持内部控制质量的负向调节作用,即与假设H4的预期一致。

(四)内生性与稳健性检验

为了保证上述结果的可靠性,做了如下工作:(1)为了避免银行贷款与企业环境信息披露之间反向因果问题,在上述实证过程中对环境信息披露质量和盈利能力等财务数据做了滞后一期处理。(2)尽管控制了年度和固定效应,但可能存在同时影响银行贷款和企业环境信息披露的重要遗漏变量,为解决这一内生性问题,借鉴Larcker和Rusticus[ 17 ]、叶陈刚等[ 13 ]的做法,选择“期初行业平均的环境信息披露质量得分”作为样本公司本年度环境信息披露质量的工具变量,用二阶段回归法(2SLS)予以检验。环境信息披露质量及相关交叉变量的系数相关性和显著水平与表4和表5基本一致(因篇幅所限未做列示)。

五、结论与建议

通过企业环境信息披露对贷款可获得性的影响检验,本文考察了银行是否已将环保风险和环境信息披露内化到实际的信贷资源配置中。以A股重污染企业2015—2017年的数据为样本,实证研究发现:(1)环境信息披露质量能够帮助重污染企业获得更多的银行贷款(包括贷款存量和贷款增量),并且对新增短期贷款和新增长期贷款都有显著的正向作用。进一步研究发现,外部的银行业发展水平和内部的内控质量都对这一关系有显著的负向调节作用(主要是对新增短期贷款的调节)。这些结果说明,我国商业银行在信贷配给中已经重视企业的环保风险和环境信息披露,且银行业发展水平越低的地区,银行越会借助企业披露的环境信息了解环保相关的贷款风险,而内部控制越差的企业,银行越会重视对该企业的环保风险评估,更多地关注其环境信息披露。(2)环境信息披露质量对贷款成本没有显著影响,可能是由于当前重污染企业的环境信息披露大多以定性信息为主,不足以被银行用于风险定价和利差计算。(3)与以往研究不同的是,国有重污染企业不仅没有获得更多的银行贷款,反而因国有属性对重污染企业的贷款可获得性具有显著的负向影响,不过在同等环境信息披露质量下,银行更乐意贷款给国有企业。

本文结论一定程度上支持了我国重污染企业环境信息披露在信贷市场上的有效性,这与方颖和郭俊杰[ 1 ]关于我国环境信息披露在股票市场上失效的结论并不相同,因此具有理论意义。同时,本文结论具有一定的现实启示。随着污染防治攻坚战的逐步深入推进,政府从立法和执法层面不断加大对环保违规事件的处罚力度,环境问题已成为银行信贷不可忽视的风险来源,而绿色信贷政策也使得银行收缩了对高污染、高能耗领域的贷款投放。另外,重污染企业因技术升级和环保改造仍会有大量融资需求,而银行信贷目前依然是我国社会融资的最主要来源。就银行而言,在执行绿色信贷政策时,不应对重污染企业的贷款需求“一刀切”地拒绝,而应多渠道收集其环保信息,充分评估其贷款风险,对积极进行环保改造和履行环保责任的企业给予必要的资金支持,以便绿色信贷政策更好地发挥环保治理作用。就企业而言,面对信贷供给的收紧,重污染企业应该积极履行环保责任,并注重环境信息披露,以便降低银行的环境信息搜集成本,进而降低银企间信息不对称和提高贷款可获得性,这对那些处于银行业发展水平较弱的地区和内部控制水平相对较低的企业格外重要。此外,重污染企业还应提高环境信息的定量化披露程度,以便银行充分进行环保风险的定量评价和利差确定。●

【参考文献】

[1] 方颖,郭俊杰.中国环境信息披露政策是否有效:基于资本市场反应的研究[J].经济研究,2018(10):158-174.

[2] 沈洪涛,马正彪.地区经济发展压力、企业环境表现与债务融资[J].金融研究,2014(2):153-166.

[3] STN-YU HO,IYKE B N.Finance-growth-poverty nexus:a re-assessment of the trickledown hypothesis in China[J].Economic Change and Restructuring,2018,51(3):221-247.

[4] SOHN S Y, KIM Y S. Behavioral credit scoring model for technology-based firms that considers uncertain financial ratios obtained from relationship banking[J].SmallBusiness Economics,2013, 41(4):931-943.