金融脱媒与企业融资约束

2020-04-07李玮链

李玮链

【摘 要】 在金融资本不断增长、金融体系不断完善的今天,金融脱媒已成为我国金融市场发展的趋势。本文以2004-2018年A股非金融上市公司的非平衡面板数据为样本,研究金融脱媒对不同所有权企业面临融资约束的影响。实证结果表明:金融脱媒可以降低企业的融资约束,且对国有企业融资约束的影响更显著。

【关键词】 金融脱媒 融资约束 国有企业

一、引言

在经济全球化,信息多元化的今天,中国金融市场在顺应世界经济发展的同时不断发展和完善,金融脱媒的趋势也越来越明显。规模不断扩大的债券和股票市场分流了原来通过商业银行等金融机构进行间接投融资的资金,互联网金融和金融科技的兴起也大大提高了金融资产的使用效率,形成了对传统金融业务的冲击。经典财务理论认为在完美的资本市场中,公司的外部资本和内部资本可以完全替代,其投资行为与财务状况无关。但在实际的资本市场环境中,由于代理成本、信息不对称等原因,公司外部融资成本通常高于内部资本成本,限制了企业的投资行为,从而产生外部融资约束。金融脱媒是否有助于降低企业的融资约束,改善企业的融资境况,这是本文研究的主要思路。

二、问题提出

由于信息不对称等原因,外源融资比内源融资的融资成本更高,从而使企业融资形成了融资约束。在金融脱媒趋势下,一方面,更加完善的金融市场将减少金融摩擦,金融脱媒使部分融资需求转向债券和股票市场,商业银行为了保持自身的竞争力,吸引融资者贷款,最能想到和采取的方式就是降低贷款成本,包括贷款利率和交易费用等。另外,融资管道的多元可以减少企业的融资搜寻成本,同时减少企业在商业银行难融资金,而去通过信托贷款、委托贷款等管道加大资金成本的情况。另一方面,互联网金融的发展形成了更加开放的金融市场和资金交易系统,使借贷双方的信息更透明,减少信息不对称带来的融资成本溢价,从而减少融资担保成本。因此,金融脱媒可以减少企业的融资成本,降低企业的融资约束。

另外,由于企业产权的不同,民营企业的融资成本普遍比国有企业更高。虽然金融脱媒会减少企业的融资成本,特别是在商业银行,金融脱媒可能会减少银行的信贷歧视,使民营企业信贷成本下降的空间更大。但是,对于整个金融市场来说,国有企业具有政府信用背书,而政府在我国具有天然的公信力,金融市场和投资者对国有企业更加信任使得其融资成本更低的情况不一定会因为金融脱媒的影响而有十分明显的改善。因此本文提出假设:金融脱媒可以降低企业的融资约束,但对不同产权企业融资约束的影响不确定。

三、实证分析

1、模型构建与变量定义

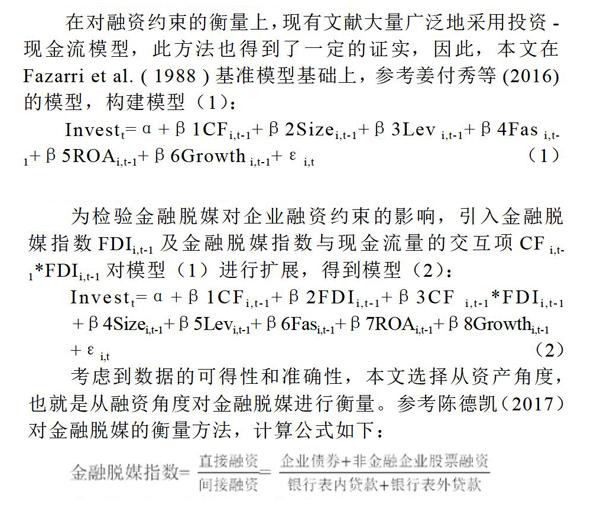

在对融资约束的衡量上,现有文献大量广泛地采用投资-现金流模型,此方法也得到了一定的证实,因此,本文在Fazarri et al. ( 1988 )基准模型基础上,参考姜付秀等(2016)的模型,构建模型(1):

Investt=α+β1CFi,t-1+β2Sizei,t-1+β3Lev i,t-1+β4Fas i,t-1+β5ROAi,t-1+β6Growth i,t-1+εi,t(1)

模型(1)中,Investt代表资本支出,用(购建固定资产、无形资产和其他长期资产支付的现金-处置固定资产、无形资产和其他长期资产收回的现金净额)/总资产衡量,α为常数,CFi,t-1为现金流量,用经营活动产生的现金流净额/总资产衡量,在投资-现金流模型中,现金流和投资支出的关系表示企业面临融资约束。其余变量为控制变量。Size表示企业规模,用企业总资产的对数衡量、资产负债率Lev衡量企业偿还贷款的能力、固定资产率Fas衡量企业的营运能力、总资产收益率ROA表示企业的盈利效率、Growth表示企业的营业收入增长率。

为检验金融脱媒对企业融资约束的影响,引入金融脱媒指数FDIi,t-1及金融脱媒指数与现金流量的交互项CF i,t-1*FDIi,t-1对模型(1)进行扩展,得到模型(2):

Investt=α+β1CFi,t-1+β2FDIi,t-1+β3CF i,t-1*FDIi,t-1

+β4Sizei,t-1+β5Levi,t-1+β6Fasi,t-1+β7ROAi,t-1+β8Growthi,t-1

+εi,t(2)

考虑到数据的可得性和准确性,本文选择从资产角度,也就是从融资角度对金融脱媒进行衡量。参考陈德凯(2017)对金融脱媒的衡量方法,计算公式如下:

金融脱媒指数从2004年的4.24%到2018年的23.02%总体上呈上升趋势。其中,金融脱媒指数在2008-2009年稍有回落,是因为2008年金融危机的爆发,使资金面崩盘,投资者恐慌,投资者将资金从风险较大的证券投资转到风险较小较稳定的银行。2012年和2013年有一个回落,可能是因为2012年经济新常态的倡导,对金融市场的整顿,使投融资乱象得到改善,投融资开放在短期受到抑制。2017年,金融脱媒指数回落,跟全球经济下行,股市低迷有关。

2、数据收集与回归结果

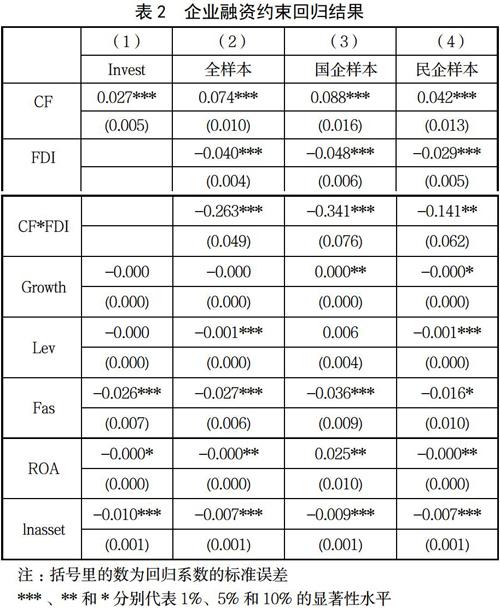

本文通过收集2004年-2018年非金融上市公司的数据,删除所有数据不全的公司,并对连续变量进行了双侧1%的winsor2平滑处理,得到3323个上市公司29431个观测值构成的非平衡面板数据。为了防止遗漏变量,本文采用个体固定效应模型并进行稳健估计。得到如下回归结果。

可以看到,模型(1)在1%的显著性水平上,现金流量CF与企业资本支出Invest正相关,印证了用现金流与资本支出的关系来衡量企业融资约束。因此对全样本用模型(2)进行回归得到回归结果(2),再将全样本分为国有企业和民营企业两个分样本,验证金融脱媒对不同所有权企业的融资约束的影响,得到回归结果(3)和(4)。

从以上回归结果(2)中可以看到,金融脱媒指数FDI以及金融脱媒指数与现金流量的交互项CF*FDI在1%的显著性水平上为负,说明金融脱媒可以降低企业的融资约束。从回归结果(3)和(4)中可以看到,其結论与结果(4)大致相同,但是国企样本中金融脱媒指数FDI以及金融脱媒指数与现金流量的交互项CF*FDI的系数要大于民企样本,说明金融脱媒降低企业融资约束在国有企业中表现得更明显。

金融脱媒可以降低企业融资约束,且对国有企业融资约束的影响更大,说明金融脱媒可在一定程度上缓解企业的融资难度,减少企业的融资成本。因此,金融市场上应该鼓励金融脱媒现象,鼓励企业进行直接融资,支持股票、债券市场等直接投融资平台,使金融机构更好地为企业服务。

【参考文献】

[1] 卢太平,张东旭.融资需求、融资约束与盈余管理[J].会计研究,2014(1):35-41.

[2] 杜思宇,费洋.金融脱媒对商业银行盈利性影响的研究[J].商业经济, 2018(2):148-149.