资产价格与人民币汇率协调作用下经济稳定增长研究

2020-04-05白杰宫春艳

白杰 宫春艳

摘 要:在全球经济金融一体化的总体发展趋势下,我国的金融市场、资本市场以及宏观经济运行与国际经济的融合度都在不断的提升,这给我国的经济发展带来了新的机遇,但同时也带来了新的风险因素;给我国宏观经济运行带来了冲击,影响着我国经济发展的稳定性。为了缓解人民币汇率变化对宏观经济的持续冲击,本文从资产价格浮动与人民币汇率变动层面出发,从理论研究和实证分析双视角分析资产价格与人民币汇率协调作用对经济稳定增长的影响。研究结果表明,人民币汇率与股价指数之间存在显著的相关关系,股价指数等会随着人民币汇率的变化而出现同方向的变化趋势,但存在明显的滞后期,资产价格与人民币汇率之间具有联系且具有稳定经济增长的作用。

关键词:资产价格;人民币汇率;动态随机均衡模型;宏观经济

中图分类号: F832 文献标识码: A

A study on the stable economic growth under the coordination of asset price and RMB exchange rate

BAI Jie1,GONG Chun-yan2

(1.College of Economics and Management,Changchun Normal University,Changchun 130000,China;

2.College of Humanities and Sciences of Northeast Normal University,Changchun 130000,China)

Abstract: Under the overall development trend of global economic and financial integration, China's financial market, capital market and the integration degree of macroeconomic operation and international economy are constantly improving, which brings new opportunities to China's economic development, but also brings new risk factors; it brings impact to China's macroeconomic operation and affects the stability of China's economic development. In order to alleviate the sustained impact of RMB exchange rate changes on the macro-economy, this paper analyzes the impact of asset price and RMB exchange rate coordination on the stable economic growth from the perspective of theoretical research and empirical analysis. The results show that there is a significant correlation between the RMB exchange rate and the stock price index. The stock price index will change in the same direction with the change of the RMB exchange rate, but there is a significant lag period. The asset price and the RMB exchange rate are linked and have a stable economic growth effect.

Key words: Asset price; RMB exchange rate; dynamic stochastic equilibrium model; macroeconomic

一、研究背景

根據我国当前经济发展的总体态势,人民币汇率的稳定与否及各类具有重要影响力资产的价格波动,是经济领域的研究需要依据的核心问题,同样这也是学术界所关注的重点问题之一。改革开放四十年来,我国经济建设获得了突飞猛进的发展和进步,在全球经济一体化发展格局中发挥着举足轻重的作用。[1-2]我国拥有十分强大的内需市场,发展潜力巨大,随着我国经济制度体系的逐步完善与健全,保证国家经济平稳运行是各界都关注的主题。

人民币汇率制度的优化和改革,是完善我国现有经贸体系及出口企业生存与发展的基础。资产价格波动除了会受到国家宏观调控的影响外,还会受到市场因素等各种人为因素的影响,当经济形势出现起伏时,人民币汇率与资产价格也会出现不同程度的上升和下降。而人民币基础汇率持续快速地升高会对我国经济造成不利影响,因此保持人民币汇率与资产价格的稳定是现阶段经济发展的需要。骆祚炎[3]从金融加速器的角度分析得出资产价格波动的关键因素为信贷、经常账户收支、货币供应量及其结构,货币政策不止受到价格目标的影响,也受到先行指标的影响,尤其是房地产价格与经济基本面的变动影响。李辉[4]对资产价格变动与实体经济的关系进行了研究,提出一种典型相关分析方法用于解决棘手的多重共线性问题,其结合实际情况探讨了实体经济与股票价格的变动情况以及相关问题

收稿日期:2019—10—08

基金项目:吉林省社会科学基金项目(项目号:2019B22 )

作者简介:白杰(1979-),女(锡伯族),吉林长春人,博士研究生,副教授,研究方向:金融投资分析;宫春艳(1971-),女(汉族),吉林长春人,硕士研究生,副教授,研究方向:工商管理。

题。马梦挺[5]的研究着重介绍了一种在技术和理论上解决投入产出表估算价值和生产价格局限性的方法,研究发现,该方法表现出劳动成本所具有的特殊结构性。得出市场价格、直接价格、生产价格之间的平均相关性,但是该结果实际上是由国民收入核算时候推算得出,不能直接证明劳动价值论,仅做参考。于鲲鹏[6]为分析企业价值稳定性探讨了企业价值网络拓扑结构,并提出一种无向加权节点收缩法。利用节点收缩法计算各节点重要度,以空间结构角度考虑业务关系强度和社会关系强度,通过二者加权法分析节点间的关系强度,最后通过案例验证模型具有维持其高效、稳定运行状态的作用。王森[7]等通过方差分解法分析货币流动速度与社会经济增长的关系,以此解释货币量对经济增长强弱以及稳定性的影响,说明货币流通速度对经济增长的作用不大。但这种方法仅适用于企业网络价值分析,尚未有具体的实体经济研究。

我国是世界上最大的发展中国家和亚洲最大的经济体,人民币国际化的趋势逐步加强,在与许多国家的贸易协作中都以人民币作为主导货币,未来的人民币国际影响力将进一步得到提高。在未来纷繁复杂的国际经济环境中[8],人民币还要经受更多来自于经济领域的实践考验。从控制资产价格入手,减小人民币汇率波动给经济带来的负面影响,从资产价格变动的视角探讨经济增长稳定性问题,有利于深入了解人民币的现有实力,用以说明其对国家经济稳定增长的现实意义,在保持我国企业各类资产价格稳定及人民币汇率稳定的基础上维护中国、亚洲和世界金融体系及经济结构的稳定发展具有重要意义。[9]

二、资产价格与汇率变动研究理论基础

人民币汇率变动与资产价格之间的变动关系主要体现为人民币汇率变动与资产价格波动的理论基础,能够反映出社会经济之间的稳定性联系。现从利率平价理论和资产组合均衡理论两方面分别详细阐述人民币汇率走势与资产价格的具体理论以及对经济稳定增长的影响。

(一)利率平价理论

利率平价理论最早产生于19世纪末期,该理论的研究范围从商品市场拓展到了资本市场[10],主要研究对象是预期汇率与上市公司股票价格之间的关系。利率平价理论揭示了作为资产价格的利率与货币汇率之间的内在联系,两者间的均衡平价关系可以表示为:

(1)

其中,和分别表示目标国市场利率水平和外国市场利率水平,为汇率在未来期间的预期升值率。为了使算法更为简洁,用股票价格替代资产价格,那么股票价格与汇率间的关系表示为:

(2)

公式(2)中展现了股票价格与国外汇率在未来期间的预期升值率之间的内在联系,即两者之间存在显著的变量负相关关系。当资产价格上升时,出现了下降的趋势,这表明本国的汇率预期与资产价格的预期同比例变化,根据以上结论得出人民币汇率对资产价格的影响作用,即如果预期本国货币汇率在未来期间的上涨,会导致资产价格的上涨。

利率平价理论作为大卫.李嘉图古典经济理论的核心环节,奠定了现代金融与经济关系的基础。利率平价理论认为在不考虑交易成本的前提下,国家之间的物价水平将决定汇率水平,并体现出本国货币的购买力,而名义汇率的变化都是围绕着实际汇率的变化而发生变化,资本也从低利率国家向高利率国际转移,说明在国际贸易和跨国投资过程中,汇率水平的波动实际上揭示的是贸易国之间国内利率水平的差异。因此人民币汇率水平的波动幅度及趋势反映了国家宏观经济的发展。

(二)资产组合均衡理论

资产组合均衡理论主要讨论的焦点问题是对于货币汇率的未来预期,其能够决定资产组合中各成分的比例关系。资产组合均衡理论认为,各国的经济发展模式和主导产业存在差异[11-12],法律制度体系、税收环境也各不相同,因此决定了各国流通的货币不具有完全替代的关系。当投资的主体结构比例发生变化,或各资产项目的价格水平发生变化时,会间接地影响货币汇率的变化[13-14]。如果将跨国投资者所拥有的财富总额进一步划分如下:

(3)

其中,为投资者在本国所拥有的财富总额,和分別为该投资者在国内和国外所拥有的股票总额,为实现收益的最大化,投资者会按照利率最高的原则,调整其所拥有的资产组合比例:

(4)

其中,为本国货币的资产收益率,国外资产的预期收益,和分别为投资者持有本国货币资产和外国货币资产的各自风险,、和为分别持有三项资产的比例。从公式(4)可以分析出,当其他因素确定并保持不变后,如果预期的汇率水平提高,投资者为了获取更大的收益[15],就会增加该部分资产的持有比例,这种变化趋势表明对于利率水平的预期,将会决定投资者资产价格和资产组合的选择。在国际贸易或跨国投资中,投资收益率与风险因素是资本持有者首先考虑的问题,而汇率在短期内不会发生巨大的波动,是投资者次要考虑的问题。因此当投资者的资产投资组合比例关系发生改变时,会导致本国和投资国之间货币供给量的变化,进而影响到了贸易国双方货币汇率的变化。因此资产价格受到人民币汇率的影响,国家之间的投资风险加大,但与此同时也存在机遇,当合理调节资产价格的相关因素之后,国家的经济增长即趋于稳定。

三、人民币汇率变动对资产价格影响

鉴于我国现阶段资本市场尚不成熟,加之所采取的浮动汇率制度[16-19],本文在人民币汇率与资产价格变动相关研究理论基础上,从宏观的资本与劳务总需求视角研究人民币汇率变动、资产价格与经济稳定性之间的关系,以此判定其对经济增长的稳定作用。[20-21]我国为了保证社会转型期经济发展的平稳过渡而实行较为严格的资本管制政策[22-23],因此需要设定一个多期的宏观经济模型,从宏观视角研究经济的稳定关系。基于上文所讨论观点,国民收入可以表示为:

(5)

其中,、、和分别为居民消费、总投资、政府支出和净出口总额。其中居民消费是资产价格、汇率和居民可支配净收入的函数,表示为:

(6)

上式中为消费函数,为居民需要负担的税收,从消费函数的关系可以分析出汇率水平的提高和资产价格提高都会带来消费需求的增长。而从投资的角度分析,投资总额也与国内利率水平、汇率水平和资产价格存在函数关系:

(7)

当汇率水平和资产价格持续提高的条件下,会刺激本国投资的增加。在确定整体国民收入的过程中,国际收支账户也是重要的影响因素之一,一国的国际收支账户由资本类账户和经常类账户两部分组成。其中资本论账户余额受国内外利率水平差额,资产预期升值率和本国市场收益率的多重影响,此时国际收支账户为:

(8)

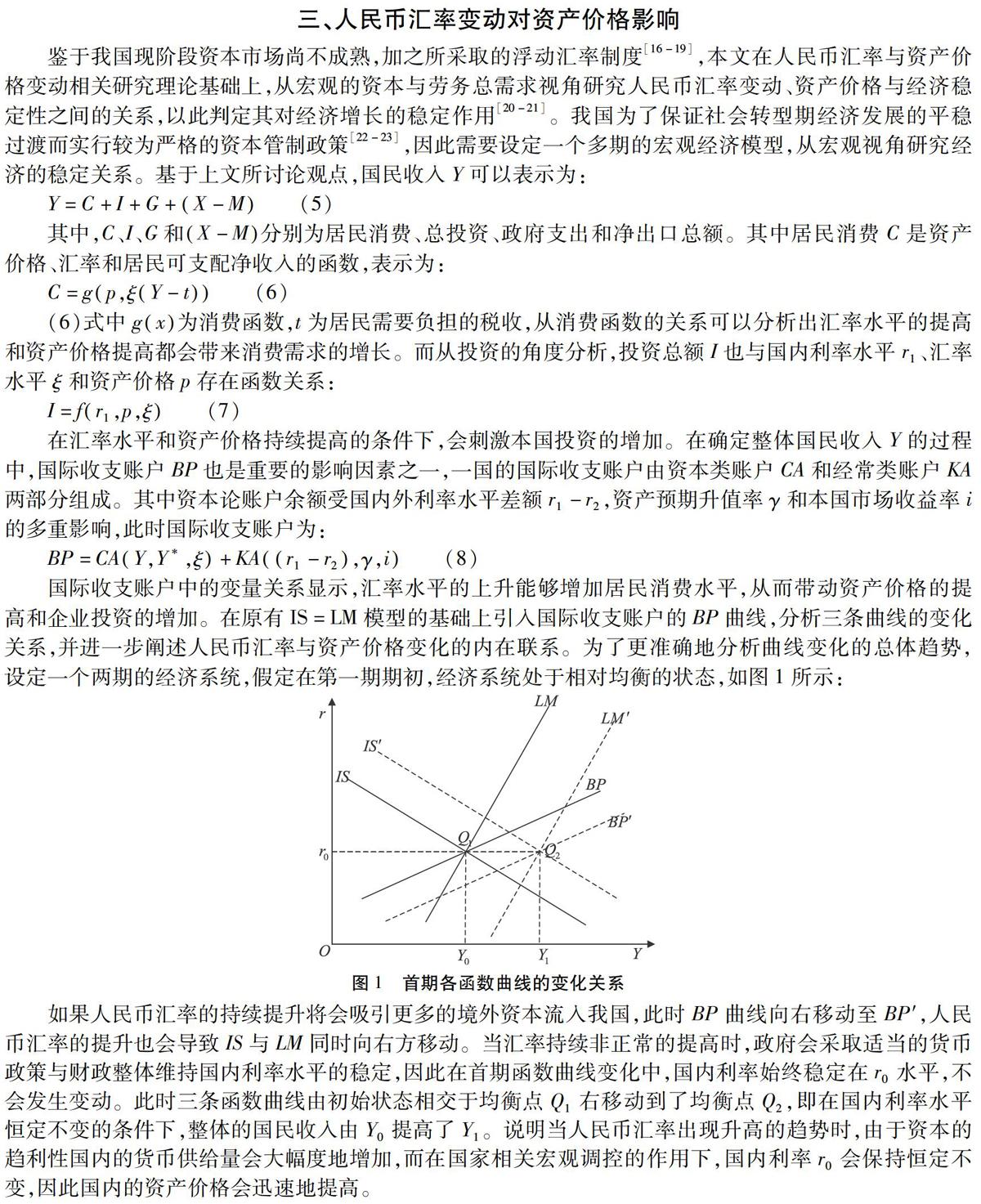

国际收支账户中的变量关系显示,汇率水平的上升能够增加居民消费水平,从而带动资产价格的提高和企业投资的增加。在原有IS=LM模型的基础上引入国际收支账户的曲线,分析三条曲线的变化关系,并进一步阐述人民币汇率与资产价格变化的内在联系。为了更准确地分析曲线变化的总体趋势,设定一个两期的经济系统,假定在第一期期初,经济系统处于相对均衡的状态,如图1所示:

图1 首期各函数曲线的变化关系

如果人民币汇率的持续提升将会吸引更多的境外资本流入我国,此时曲线向右移动至,人民币汇率的提升也会导致与同时向右方移动。当汇率持续非正常的提高时,政府会采取适当的货币政策与财政整体维持国内利率水平的稳定,因此在首期函数曲线变化中,国内利率为始终稳定在水平,不会发生变动。此时三条函数曲线由初始状态相交于均衡点右移动到了均衡点,即在国内利率水平恒定不变的条件下,整体的国民收入由提高了。说明当人民币汇率出现升高的趋势时,由于资本的趋利性国内的货币供给量会大幅度地增加,而在国家相关宏观调控作用的控制下,国内利率会保持恒定不变,因此国内的资产价格会迅速地提高。

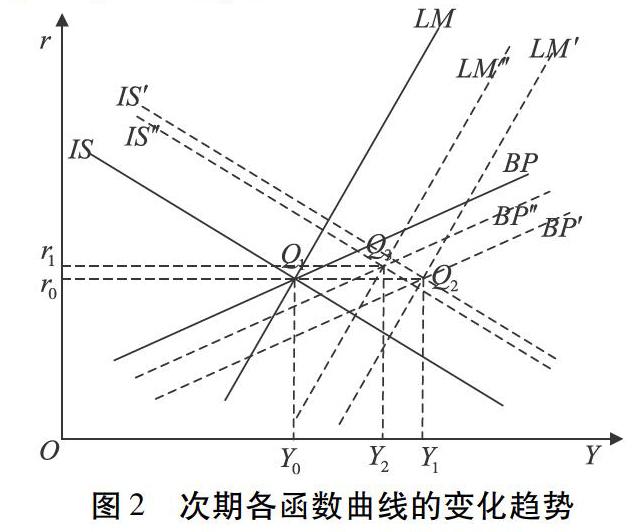

资产价格的持续走高给国内各行业带来了更为严重的竞争压力,政府管理者当局会采取一定的措施[24-25],此时三组曲线新的变化情况如图2所示:

图2 次期各函数曲线的变化趋势

由于短期内国际收支不会发生剧烈的波动,政府采取宏观调控措施后,曲线会向左上方移动。同时人民币汇率水平上升会刺激居民消费,因此向左下方移动至;而从货币总量供应情况来看,即使政府采取了对应的措施也无法从根本上改变货币量增加的事实,因此会相应地移动到的位置,三条曲线相交于新的均衡点。在第二期新的均衡条件下,国民收入相对于首期由降低到了,同时国内的利率变化水平也由提高到了,利率水平的提高会抑制投资者的投资热情,致使大量资金流向资本市场导致资产价格的上涨。

综上分析可得出结论:本研究模型的首期变化趋势表明人民币汇率的升高会导致资产价格的上涨,当资产价格涨幅偏离其固有价值过多时,随着国家货币政策的介入及投资者对于风险的预判,会有一部分资本从国内市场退出,此时人民币汇率开始逐步降低到原有的均衡点和真实的状态。无论是人民币基础汇率还是资产价格都会围绕其真实的价值做周期性的波动,即汇率的升高或降低将导致资产价格的同方向变化,但如果人民币基础汇率在短期内提升或降低幅度过大,会给我国经济市场和宏观经济运行带来不利的影响。同时,我国作为世界上重要的经济体之一,我国人民币汇率的过大起伏也会增加地区经济的不稳定因素,给世界经济的发展带来负面影响。

根据以上结论分析可以得出,资产价格在社会层面包括预判风险、失业率、工资变化率、工资水平等,将惠及民生的部分与生产联系起来,可以看出人民币汇率对资产价格影响引发的经济稳定性问题的主要影响因素有:供给与需求的关系、社会必要劳动时间、商品流通规模。

在人民币汇率的影响下,资产价格的供求关系表现为:如果资产高于价值,生产力不高的生产者在利润方面不会受到大的限制,在这种情况下,所有的生产者都加大生产,扩大生产规模,出现供给大于需求的情况,导致过度竞争,集中度低,生产效率低,必然产生产能过剩的情况;如果资产低于价值,无论是生产力高的生产者还是生产力低的生产者,在盈利方面都会受到不同程度的影响,如果生产力无法快速提升,那么多数产业将会退出行业,由此也会引发整个行业的产能过剩,但是坚持下来的生产力水平较高的生产者为减少相关损失,增加经济利益不断地对同质产品进行扩大生产,这就引发高端供给不足,低端供给过剩,由此导致资产价格的变动,不利于社会经济稳定增长。受到国际金融市场变化的冲击,我国人民币汇率指数会迅速做出响应,出现较大的变化,但在货币政策、财政政策等宏观调控措施的干预下,这种变化趋势会逐渐趋于平稳,但当必要劳动时间的总和多于社会必要劳动时间时,则该产品需求大于供给,价格上涨带来更多的经济利益,更多生产者加入其中,扩大竞争力,使该行业面临挑战,大量产品有价无市,引发资源配置的损失。而供需平衡只是市场期待的最优结果。

人民币汇率的变化会通过引导投资方向而间接地引起资产价格的变动,当人民币预期汇率价格升高时,给我国的产品生产带来压力,同时没有了价格优势的产品在市场的竞争力也会受冲击;商品生产者为了获得更大的竞争力,会缩短个别劳动时间,在激烈的市场冲击下势必会提高生产效率以适宜社会生产发展,因此社会必要劳动时间就会随之缩短,资产的价值量下降,而生产力较低的生产者就会退出行业,但如若不能及时退出就会损失一定的经济利益且滞留在行业内,市场不能及时更新换代,不利于我国经济的平稳过渡。

由于我国实施浮动汇率政策,政府能夠通过经济手段、法律手段等间接地影响资产价格的变化,因此以下数据主要对政府方面作出分析。为了更好地研究人民币汇率变动与资产价格对我国宏观经济稳定增长的关系,需要挖掘出资产价格在政府方面的主要变动方式,因此文章分别以供给与需求的关系、社会必要劳动时间、商品流通规模作为三个分析指数,利用动态随机均衡模型,以实证分析和定量研究的方法分析人民币汇率与资产价格之间的影响关系,以期得到资产价格稳定国家经济增长的效果。

四、资产价格与经济稳定性关系模型分析

动态随机均衡模型是研究宏观经济问题的有效工具之一,该模型以新凯恩斯理论为基础框架,将社会经济部门划分为家庭效用,政府调节,生产利益从三个不同视角分析汇率变化与资产价格之间的相关性,动态随机均衡模型的整体框架,如下图3所示:

图3动态随机均衡模型的整体框架流程

(一)模型的建立

货币为经济的平稳运行提供了媒介,人民币是我国经济良性运行的血液,因此从人民币效用函数模型的层面,基于家庭效用,政府调节,生产利益三个视角建立动态随机模型。首先假定家庭部门模型中的居民数量在区间上服从均匀分布,在第个时期内家庭的效用函数表示为:

(9)

其中,参数为政府资产投入因子,取值范围在之间,为第期的劳动时间,为第期的劳动总供给,和是与之相对应的劳动力贡献度水平,参数为供给函数的倒数。

对于生产利益而言,需要在约束条件下将企业的市场价值最大化,假定第期社会的社会总需求为,则对于政府调节而言,可以将第期和第的资产价格定义如下:

(10)

政府调节下的模型建立及效用函数确立相对简单,因为政府部门在宏观经济运行中的职责是管理者。政府主要通过宏观上的财政政策和货币政策影响汇率的变动与社会总供给、总需求,进而影响资产的价格。政府部门一般不会直接地以转移支付的方式为居民提供社会保险和失业金等。以下应用模型对供给与需求的关系、社会必要劳动时间、商品流通规模因素进行实证研究。

(二)供给与需求的关系:

尽管我国当前我国经济总量居于世界前列,但在人均GDP、經济发展结构和均衡性等方面,与世界上主要的发达国家还有明显的差距,随着我国原材料、劳动力成本的上升,原有的出口商品优势也在逐步丧失不仅会给政府资产投入带来非正常的起伏,也会给我国经济和世界经济的发展带来不利影响,其中国内的受影响因素包括利率水平、通货膨胀水平、外汇储备总额、社会建设投入、物价因素等,因为社会建设投入贴近公众且实际应用效果明显,便于探讨,因此选取社会建设投入进行下一步分析。价格决定供求的同时供求也在影响价格,所以应用价格的变动情况探究社会建设投入供给与需求的关系,以社区资产为例对本文模型的变量取值如下表所示:

用于实证研究的面板数据,来源于2008~2017年十年间政府调节下的社区资产转换,以及人民币汇率变化的相关统计。分别从人民币汇率变化及其预期,对社会资产投入的影响及价格传导路径两个视角,研究资产价格与人民币汇率变化的相关性。十年间人民币汇率变化、汇率预期与社区资产的变化趋势,如图4所示:

图4 汇率变化与社区资产价格变化总体趋势

由图可知,从2008~2017年十年间,人民币预期汇率变化与实际变化区域一致,这表明国家宏观调控政策及货币政策起到了积极的作用,保证了我国人民币基础汇率的稳定,促进了国家宏观经济的发展。但从十年间人民币汇率变化总体的趋势来分析,仍旧呈现出缓慢的下降趋势,即由2008年的7.5降低到了2017年的6.1(人民币与美元的汇率)。2008年爆发了全球范围的金融危机,也导致了我国政府调节的动荡,社区资产的投入也出现了断崖式的下跌,资产价格显著下降,在这个层面上资产价格的变动导致了国家的经济衰落。但由于人民币汇率的变化总体趋势较为平稳,也使社区资产投入从2009开始稳步回升,因此,在人民币汇率对资产价格的积极作用下,国家的经济可以保持稳步增长。以上是在社会资产投入的影响的角度综合分析人民币汇率变化与社区资产投入价格之间的联动关系。

然后再从资产价格传导路径的角度,将四部门动态随机模型中的全部内生变量统一定义为向量,将外部随机变量统一定义为,进而分析人民币汇率与社区资产投入变动及与经济发展稳定性之间的内在联系。动态随机模型内生变量与外生变量之间的关系表示为:

(11)

其中,和分别为模型内生变量和外生变量的系数矩阵。基于SPSS22.0软件分析了采集到的近十年的原始面板数据,得到了十年间人民币汇率变化对于社区资产投入的影响和冲击的平均数据,并拟合成曲线,如下图5所示:

图5 多因素条件下人民币汇率变动对社区资产投入的冲击曲线

在动态随机均衡模型中,人民币汇率变动是影响社区资产投入变动的重要因素,如上图5所示,社区资产投入受到人民币汇率提高的冲击后呈现出快速升高的趋势,在汇率为6.2的拐点出现了小幅下降的趋势,最后趋于平稳。

(三)社会必要劳动时间和商品流通规模对比分析

动态随机均衡模型考虑到了在现实中政府对市场调节的实际情况,在模型的设计和应用中考虑到了其他影响因素的存在,能够更准确地揭示出资产价格变动趋势与人民币汇率之间的内在联系。

进一步利用动态随机均衡模型和样本数据,分析人民币汇率变动对商品流通规模、社会必要劳动时间指数的影响,以此分析对社会经济增长稳定性的影响,结果分别如图6和图7所示:

图6汇率变动对商品流通规模影响曲线

图7汇率变动对社会必要劳动时间影响曲线

图6和图7中冲击响应曲线变化的总体趋势趋于一致,因受到国际金融市场冲击的条件下,无论是社会必要劳动时间还是商品流通规模都经历了短暂的波动后,再逐渐趋于平稳。但从两者的比较来看,商品流通规模对于社会必要劳动时间对人民币汇率的变动更为敏感,而社会必要劳动时间的市场反应时滞要更长。

由此可见,人民币汇率的波动对供给与需求的关系、社会必要劳动时间、商品流通规模构成影响,进而对其他资产价格构成影响。

以上利用动态随机均衡模型分析了2008年到2017年十年间近十年人民币汇率的变化趋势及其对资产价格的影响,实证分析结果为供给与需求的关系、社会必要劳动时间、商品流通规模因素的相关变动受到人民币波动的影响,也由此证明了人民币汇率的波动会引起资产价格的变化,将会对我国经济的平稳过渡和稳定发展带来重要的影响。

五、结论与措施

随着全球金融和经济一体化趋势的不断增强,我国经济发展模式正在与国际趋同,而来自于国际环境中汇率波动和经济风险,会影响到经济增长的稳定。本文从理论分析和实证研究两个层面,分别探讨了人民币汇率变动对资产价格的影响,得出的结论为:过大的人民币汇率波动会给我国金融市场资产价格带来同比例波动,给经济发展带来严重的危害,也不利于地区和世界经济的稳定和国际贸易体系的完善;反之人民币汇率与资产价格的协调作用可促进国家经济稳定增长。

从我国人民币汇率与资产价格的协调作用角度来考虑,需要从以下几个方面做出响应预案和防范措施:

一是要规避系统性风险,由于人民币汇率和资产价格的多态变动,极易导致经济风险,因此需要重点防范并化解该风险。

二是制定“双支柱”管理框架,完善并宏观审慎货币政策,尽可能减少供给与需求的关系、社会必要劳动时间、商品流通规模因素对货币政策的冲击影响。

三是将短期宏观调控与长期宏观调控的目标相结合,避免出现二者分离的情况而达不到预期效果,进而不利于经济稳定健康发展。政府等相关部门以居民的实际收入和消费水平为基准线、以保障劳动力资源调节社保中的社会救济标准以及最低工资水平,为生产效率的相关研究提供信息,为我国经济宏观调控提供依据,为国民经济核算提供参考。

四是监测或者协调社会必要劳动时间。加大科技投入,在客观预判的基础上,预期引导劳动时间,政府应制定政策建造公租房或者保障住房等后勤设施,以确保人民的劳动时间,保障人民的生活质量。

五是制定资产规模以及价格变动传导机制。其不仅需要单纯地考虑所制定的机制本身对资产价格的影响,同时还需要顾及在影响到资产价格后,其整体生产规模对宏观经济的作用,此时需要依据社会经济环境的具体变化情况进一步调整机制。

参考文献:

[1]王娜娜. 区域经济一体化的新发展及中国的战略选择[J]. 改革与战略, 2017(3).

[2]王俊, 苏立君. 经济全球化的收入极化效应与进程停滞风险——基于互联网资本主义与国际垄断资本主义共振的视角[J]. 政治经济学评论, 2017(6).

[3]骆祚炎. 资产价格波动先行指标、金融不平衡与广义价格目标函数——基于金融加速器效应的视角[J]. 金融经济学研究, 2017(2).

[4]李辉. 资产价格变动与实体经济关系研究[J]. 价格理论与实践, 2017(10).

[5]马梦挺. 价值、生产价格的经验估计方法:应用与评价[J]. 经济学动态, 2018(1).

[6]于鲲鹏, 刘爱军, 苏加福. 基于UWNC的互联网经济时代企业价值网络稳定性研究[J]. 科学学与科学技术管理, 2017(9).

[7]王森 黄杰. 货币供给量、货币流通速度与经济增长的关系分析[J]. 经济问题, 2018(2).

[8]沈国兵, 张鑫. 美国次贷危机后中国省级外贸可持续发展动态演进:一个评估[J]. 广东社会科学, 2017(1).

[9]陈春明, 刘新华. 供给侧结构性改革背景下东北地区制造业的创新发展[J]. 社会科学战线, 2017(12).

[10]逄锦聚. 经济发展新常态中的主要矛盾和供给侧结构性改革[J]. 经济研究参考, 2016(13).

[11]钱争鸣, 陈伟彦. 我国城乡居民消费函数与扩大内需分析——兼评消费信贷政策[J]. 统计研究, 2015(1).

[12]左海聪, 崔钰. 现行人民币汇率制度的不足及改革建议——基于人民币国际化视角[J]. 南方金融, 2016(10).

[13]楊海珍, 史芳芳. 金融自由化与国际资本流入大进、急停关系研究[J]. 南方金融, 2017(1).

[14]贺力平. 创造条件助推人民币走向浮动汇率体制[J]. 经济研究参考, 2017(30).

[15]张璟, 刘晓辉. 金融结构与固定汇率制度:来自新兴市场的假说和证据[J]. 世界经济, 2015(10).

[16]袁伟, 沈悦. 货币政策与财政政策对经济增长的效应分析[J]. 统计与决策, 2017(2).

[17]徐淑华, 李庆华. 财政政策对货币政策传导机制的影响[J]. 财经问题研究, 2017(4).

[18]王允贵, 盛雯雯. 汇率的利率平价决定理论:中国的现实检验[J]. 武汉金融, 2015(3).

[19]胡小文, 章上峰. 利率市场化、汇率制度改革与资本账户开放顺序安排——基于NOEM-DSGE模型的模拟[J]. 国际金融研究, 2015(11).

[20]王增文. 经济新常态下中国社会保障基金均衡投资组合策略及决定因素分析——基于沪、深两市数据的比较[J]. 中国管理科学, 2017(8).

[21]石建勋, 金政. 基于资产组合理论的人民币汇率变动实证研究[J]. 统计与决策, 2016(22).

[22]魏巍贤, 张军令. 人民币汇率变动、跨境资本流动与资本管制——基于多国一般均衡模型的分析[J]. 国际金融研究, 2018(10).

[23]陈雷, 范小云. 套息交易、汇率波动和货币政策[J]. 世界经济, 2017(11).

[24]刘金全, 李书, 丁一. 国际大宗商品价格波动对中国通货膨胀的影响研究——基于混频数据模型的估计[J]. 学习与探索, 2017(4).

[25]聂飒. 中国通货膨胀的部门配置效应——基于动态面板数据模型的实证分析[J]. 贵州财经大学学报, 2017(4).

责任编辑:萧敏娜