原油大跌对金融市场的影响及可行策略

2020-03-23黄少艺

黄少艺

自1月下旬以来,受疫情在国内外扩散的影响,国际原油价格持续走弱。3月6日,第8届OPEC和非OPEC部长级会议结束,由于俄罗斯拒绝新的减产协议,4月1日起减产行动宣告结束,Brent当日大跌9%。3月7日,沙特计划从4月起将石油产量提高到1300万桶/日的水平,并对官方原油销售贴水进行了30多年来的最大下调。3月9日开盘,国际油价大跌近30%,WTI最低27美元,Brent最低31美元。

3月15日,美联储提前将联邦基金目标利率下调1%至0-0.25%区间,并推出7000亿美元的大规模量化宽松计划,但由于市场担心美联储可供使用的手段越来越少,全球金融市场在3月13日反弹后重新进入避险模式,黄金重拾上涨,原油、美股下跌,WTI开盘下跌5%。

预计短期内油价仍以下跌为主,布油可能跌至30美元/桶以下,除了技术性修复看不到支撑油价反弹的因素。在应对手段相对有限的欧美各国面前,新冠病毒的能量是近乎压倒性的,且尚处于快速扩散期,短期金融市场的波动率仍可能继续上升。而OPEC+的竞争性增产无疑是雪上加霜,短期内各国缺乏足够的合作意向,原油市场和价格还远未到达平衡状态。

1.疫情对油价的冲击尚未结束

由于政治体制、政府能力、群众基础的不同,欧美各国尚处于疫情扩散的前期或爆发期,还看不到拐点的到来。尽管降息和财政刺激能够解决中长期问题,但对于短期疫情和市场恐慌情绪蔓延的缓解有限。在欧美各国采取有效隔离措施之前,疫情的扩散呈指数化发展(见图1),并存在巨大不确定性,而政策刺激和防控手段相对有限和可预期。当市场预期的政策落地之后,疫情继续扩散和医疗挤兑将引起市场的新一波恐慌和避险浪潮。

图1:WTI油价和标普500指数

资料来源:WIND,中粮期货研究院

当前市场波动率的焦点在于短期现实恶化和中长期预期改善之间的博弈:一边是疫情还能继续扩散到什么程度,对欧美市场的原油需求和市场恐慌造成何种程度的冲击,另一边是美国10年期国债收益率创新低,市场缺乏风险资产的定价基准,以及美联储将联邦基金目标利率下调至零之后,市场担心各国央行的政策工具空间。可以肯定的是,在欧美疫情发展至高峰期并采取有效措施之前,两者之间的博弈还将持续下去。

2.OPEC+减产协商破裂的背后是核心利益不同

在3月6日的OPEC+会议上,OPEC提出了OPEC和非OPEC产油国共同减产150万桶/日的提议,其中,OPEC减产100万桶/日,非OPEC减产50万桶/日。然而,俄罗斯拒绝进一步减产,仅表示支持当前减产计划,以沙特为首的OPEC也主动放弃了自愿减产的计划。从4月1日起,各产油国可以自行安排生产计划。由于市场参与者几乎全部预期OPEC+将达成减产协议,无非是在减产数量上有分歧,这次会议的结果完全超出市场预期。

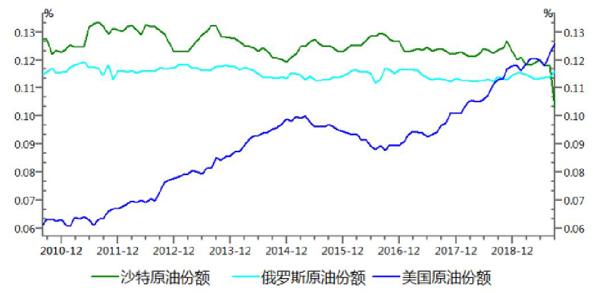

从2010年以来,由于页岩油革命带动美国原油产量大幅增长,加上OPEC+的几次减产,沙特、俄罗斯和美国三国原油产量的市场份额也发生了相应变化(见图2)。其中,沙特原油产量的市场份额从13%下降至11.5%左右,俄罗斯的市场份额基本稳定在11.5%,美国的市场份额从6%快速上涨至12.5%,产量增至全球第一。

图2:沙特、俄罗斯和美国三国原油市场份额

资料来源:WIND,中粮期货研究院

一个组织的诞生在于各个成员之间有着相同的需求和利益,只有组织的一致行动(减产)能够为各成员提供最大利益时,这个组织才能维持下去。由于OPEC各成员国极其依赖原油出口所创造的外汇收入,各国拥有共同利益,而以俄罗斯为主的非OPEC产油国对原油的依赖程度相对较低,油价大幅下跌对其的冲击相对较小。在需求扩张时,由于供给弹性更大,OPEC+少量减产就能推动油价大幅上涨,总收益为主;当需求受疫情冲击快速下降时,OPEC+需要更大幅度的减产才能抵消需求降幅,而沙特与俄罗斯的核心利益上的差异就转化成了矛盾并集中爆发。

3.OPEC+再次合作的三座桥梁

尽管OPEC+的减产破裂,双方似乎撕破脸永不往来,但国家之间没有永恒的朋友或敌人,只有永恒的利益。未来仍有三座桥梁可以让OPEC+再次合作,分别是:沙特储备资产、俄罗斯卢布汇率和特朗普。

沙特的原油出口占全部商品出口的比重在67%以上,储备资产和国家财政预算在很大程度上依赖油价(见图3)。虽然沙特短期内可以放弃减产,但如果原油价格中长期维持在40美元/桶以下,其出口收入和储备资产必将大幅下降,可能放弃价格战并寻求减产合作。

图3:沙特储备资产和迪拜原油价格

资料来源:WIND,中粮期货研究院

而由于俄罗斯的原油出口金额占全部商品出口金融的比重在30%左右,油价的短期大幅波动对于俄罗斯贸易差额的直接冲击有限。但如果原油价格长期维持低位,会压低天然气、成品油、煤炭甚至农产品的价格,影响俄罗斯的大部分出口收入和国际收支平衡,进而影响卢布兑美元的汇率,俄罗斯的核心利益将因此受损。因此,汇率是未来俄罗斯态度转变和OPEC+再次合作减产的关键。

此外,特朗普是OPEC+合作减产的不确定因素。一方面,疫情和沙特价格战导致美国页岩油生产商面临α和β双杀,严重冲击美国能源行业,美国中长期的通胀预期也被大幅压低;另一方面,美国一半以上的玉米用于生产燃料乙醇,30%以上的豆油用于生产生物柴油,农产品价格与油价密切挂钩,油价暴跌同时会冲击美国农业和农民收入,进而影响特朗普的支持率。因此,特朗普可能担任沙特和俄罗斯的和事佬,促使OPEC+达成减产协议。

4.供需双重冲击,油价尚不言底

在全球央行降息的刺激下,股市的中长期估值提升可以压过短期利润下降的悲观。但对于原油市场来说,政策刺激只能抬升远端价格,对于近端的提振有限。由于原油市场的供给弹性大于需求弹性,在市场风险偏好下降和高波动率时,OPEC+的减产就成为了支撑远期曲线近端的关键。而OPEC+的减产协商破裂,就成了压倒油价和远期曲线的最后一根稻草。

短期来看,油价仍可能继续下跌。由于疫情在欧美的扩散未现拐点,加上OPEC+协商破裂后的囚徒困境预期,未来更可能形成恶性循环,即生产商套保、远端下跌、月差修复、现实恶化、近端下跌、月差拉大。

如果疫情在短期达到高峰并在半年内逐渐消退,需求端的恢复可能促使油价企稳。但从中长期来看,油市平衡修复和油价反弹仍主要依靠供给端,可能出现以下三種发展路径:

(1)油价下跌并拖累美国股市和农产品价格,特朗普要求沙特取消价格战,OPEC+重新达成减产协议,油价快速反弹,周期在3个月至半年。

(2)沙特外汇储备持续下跌,或俄罗斯卢布汇率大幅贬值,OPEC+合作减产,油市恢复供需平衡,周期在半年至1年。

(3)沙特与俄罗斯持续价格战,油价维持低位半年以上,页岩油和其他剩余产能逐渐出清,供需缺口缓慢修复,周期在1年以上。